Оглавление

Экономическая безопасность фондового рынка

Теоретические аспекты влияния фондового рынка на экономическую безопасность. Борьба с финансовыми преступлениями. Основные угрозы экономической безопасности. Совершенствования функционирования рынка акций, обеспечение имущественных и иных прав субъектов.

| Рубрика | Экономика и экономическая теория |

| Вид | курсовая работа |

| Язык | русский |

| Дата добавления | 20.09.2017 |

| Размер файла | 163,8 K |

- посмотреть текст работы

- скачать работу можно здесь

- полная информация о работе

- весь список подобных работ

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http: //www. allbest. ru/

Министерство образования и науки российской федерации

Федеральное государственное бюджетное образовательное учреждение высшего образования

«Российский экономический университет имени Г.В. Плеханова»

Саратовский социально-экономический институт

на тему: «Экономическая безопасность фондового рынка»

Студент 3 курса 85 группы

Мясоедов Антон Сергеевич

Мамаева Людмила Николаевна

Глава 1. Теоретические аспекты влияния фондового рынка на экономическую безопасность

1.1 Теоретические основы функционирования фондового рынка

1.2 Теоретические аспекты экономической безопасности и фондовый рынок. Взаимосвязь и взаимозависимость

1.3. Основные угрозы экономической безопасности, возникающие на фондовом рынке

Глава 2. Основные направления совершенствования механизма обеспечения экономической безопасности на фондовом рынке

2.1 Основные направления деятельности по устранению угроз экономической безопасности на фондовом рынке

2.2 Основные направления деятельности подразделений борьбы с экономическими преступлениями на примере фондового рынка

Фондовый рынок играет значимую роль в развитии рыночной экономики государства, способствует аккумулированию, перераспределению в наиболее выгодные сферы денежных средств и капиталов, опосредует взаимоотношения между субъектами экономики. Невыполнение фондовым рынком своих функций парализует экономические связи и представляет угрозу экономической безопасности страны, то есть существует зависимость экономического состояния государства от уровня экономической безопасности фондового рынка. Необходимо отметить, что в развитых странах с рыночной экономикой капитализация фондового рынка, компаний с национальным капиталом во многом определяет конкурентоспособность национальной экономики. Конкурентоспособность национальной экономики, в свою очередь, является основным фактором, определяющим уровень экономической безопасности, и так же ее социальной и военной безопасности.

Цель исследования заключается в уточнении теоретических положений и методических принципов и разработке практических рекомендаций по обеспечению экономической безопасности фондового рынка,

В соответствии с целью исследования в работе были поставлены и решены следующие задачи:

— уточнить сущность экономических отношений, а также базовых противоречий, возникающих в сфере обращения акций в России;

— проанализировать причины и закономерности приводящие к воспроизводству негативных тенденций на российском фондовом рынке, сохранению высокой степени его криминализации и, как следствие, низкой конкурентоспособности экономики даже в условиях благоприятной конъюнктуры со стороны внешнего рынка;

— выявить особенности обращения акций на российском фондовом рынке, формирующие действительные и потенциальные угрозы экономической безопасности страны.

Объектом исследования является механизм воздействия фондового рынка на состояние экономической безопасности страны-

Предметом исследования избраны экономические отношения по поводу оборота ценных бумаг, в результате которых могут возникнуть угрозы экономической безопасности России, и в связи с этим необходимость минимизации этих угроз.

В основу методологии положен системный анализ, фундаментальные положения экономической теории и теории национальной безопасности, специальная научная и методическая литература.

Теоретической основой послужили труды отечественных и зарубежных ученых, практикующих менеджеров фондового рынка и специалистов в сфере безопасности, которые посвящены различным аспектам функционирования рынка акций и обеспечения имущественных и иных прав субъектов этого рынка.

фондовый рынок экономический безопасность

Глава 1. Теоретические аспекты влияния фондового рынка на экономическую безопасность

1.1 Теоретические основы функционирования фондового рынка

Фондовый рынок является неотъемлемой частью развитой рыночной экономики. Пожалуй, можно считать, что развитость фондового рынка и степень регулирования его со стороны государства являются важнейшими индикаторами уровня зрелости экономического развития страны.

Фондовый рынок является важнейшим сегментом финансового рынка, который включает в себя фондовый рынок, денежный рынок, рынок ссудных капиталов и валютный рынок. Разумеется, фондовый рынок работает в системе финансового рынка в целом и испытывает воздействие не только со стороны внутренних факторов экономической и политической конъектуры страны, но и со стороны состояния мирового финансового рынка.

Функционирование фондового рынка в рыночной экономике имеет чрезвычайно важное значение в саморегулирование экономике. В развитом состоянии фондовый рынок выполняет в экономике, по крайней мере, следующие наиважнейшие функции:

— фондовый рынок выполняет важную роль в повышении уровня ликвидности финансовых предприятий, их платёжеспособности, поскольку в их портфеле поддерживается гарантийный удельный вес ликвидных ценных бумаг;

— по средствам фондового рынка осуществляется перелив капитала из одних сфер экономики в другие, благодаря чему осуществляются структурные изменения в экономике в соответствии с новыми условиями спроса. Развитость фондового рынка как части финансового рынка и умелое его регулирование со стороны государства во многом предопределяют мобильность экономики, её способность адаптироваться к новым условиям;

— фондовый рынок является полем, где финансовые инструменты используются для мобилизации сбережений в экономике и их конвертации в инвестиционные ресурсы, направляемые в наиболее эффективные мероприятия экономического развития;

— развитость фондового рынка во многом обуславливает степень гибкости институциональной структуры экономики, поскольку акции и другие ценные бумаги используются для построения системы зависимости, участия в смежных хозяйственных и финансовых образованьях, формирования холдингов различного уровня и степеней зависимости;

— финансовый рынок, непосредственно его фондовый сектор и, в частности биржевой сектор, служат тонким барометром конъюнктуры в экономике, изменения деловой активности и доверия как в целом, так и к отдельным предприятиям. Это относится как к оперативной, так и к стратегической информации.

Процесс функционирования фондового рынка представлен на рис.1:

Рис.1 Схема функционирования фондового рынка

Государственные ценные бумаги России — это долговые ЦБ, гарантированные правительством РФ. Российские государственные ценные бумаги эмитируются для покрытия дефицита федерального и местных бюджетов.

Инвесторами на рынке государственных ценных бумаг России могут выступать как физические, так и юридические лица. Эмитентами государственных ценных бумаг России являются органы исполнительной власти, юрлица на которые возложены функции по составлению и исполнению бюджета.

Рынок государственных ценных бумаг России контролирует Центробанк РФ. Чаще всего заёмщиком на рынке выступает государство в лице Минфина, а выпуском федеральных российских государственных ценных бумаг занимается ЦБ РФ.

За время работы рынка государственных ценных бумаг России существовали различные виды ЦБ, но в настоящее время встречаются в основном краткосрочные и долгосрочные облигации. По эмитентам российские государственные ценные бумаги делят также на муниципальные, федеральные и ЦБ субъектов РФ.

Федеральными государственными ценными бумагами России являются в первую очередь облигации федерального займа (ОФЗ), выпущенные от имени и по инициативе правительства РФ. Эмиссия таких российских государственных ценных бумаг осуществляется в пределах, определяемых действующим ФЗ о федеральном бюджете.

Выпуски облигаций заносятся в Долговую книгу РФ, а размещением и погашением государственных ценных бумаг России занимается ЦБ РФ.

Помимо ОФЗ на рынке государственных ценных бумаг России вращаются также муниципальные ЦБ и облигации субъектов РФ, выпущенные их исполнительными органами. Предназначение средств, полученных от размещения данных российских государственных ценных бумаг определяют представительные органы местного самоуправления.

Правительство гарантирует «возврат» муниципальных облигационных займов и займов субъектов РФ, но сам процесс погашения возлагается на исполнительные органы эмитентов.

При этом рынок государственных ценных бумаг России — не единственное место, где вращаются ЦБ субъектов РФ. Подобные государственные ценные бумаги России могут также размещаться на соответствующих международных фондовых рынках.

1.2 Теоретические аспекты экономической безопасности и фондовый рынок. Взаимосвязь и взаимозависимость

В рамках обеспечения экономической безопасности российского фондового рынка и финансовой системы России в целом общей тенденцией рынка корпоративных ценных бумаг России на длительную перспективу должно быть его активное развитие и повышение общей курсовой стоимости акций. Это сопряжено с общими перспективами экономического развития страны и постепенным решением организационных проблем, обеспечивающих развитие инфраструктуры фондового рынка: регистрационного и депозитарного обслуживания, информационной открытости, перехода на международные стандарты бухгалтерского учета, «прозрачности» рынка. Основными перспективами развития фондового рынка, на наш взгляд экспертов рынка, являются:

— повышение государственного контроля и уровня организованности рынков;

— глобальная компьютеризация фондовых бирж; формирование централизованной системы распределения финансовых капиталов; глобализация рынка; секьюритизация; нововведения на рынках применительно к инструментам, системам торговли и инфраструктуре; формирование взаимосвязей между финансовыми рынками.

К формированию централизованной системы распределения капиталов применительно к рынкам ценных бумаг имеют следующие признаки. Во-первых, на рынках появляется все больше участников, для которых биржевая деятельность является основной, а во-вторых, идет явный процесс образования крупных институциональных игроков рынка за счет как увеличения собственных капиталов (рост капитала), так и объединения с более крупными финансовыми образованиями (объединение капитала).

Как следствие подобных действий возникают торговые площадки, обслуживающие крупнейшие объемы операций на рынке и притягивающие все больше общественных капиталов.

Глобализация же фондовых рынков подразумевает переход национальных капиталов за границы своей страны, таким образом, формируется глобальный финансовый рынок, применительно к которому рынки внутри государств становятся второстепенными, т.к. основу его составляют финансовые потоки ТНК (транснациональных компаний). Торговля на таком глобализованном рынке будет вестись непрерывно.

Следующая перспектива — надежность фондового рынка, которая, равно как и степень инвесторского доверия к нему, связана с повышением государственного контроля и уровня организованности рынка. Государство со своей стороны должно постараться вернуть доверие к финансовой системе таким образом, чтобы население хранило сбережения в ценных бумагах и было уверено в том, что не потеряет их вследствие каких-либо манипуляций государства. Именно поэтому участники фондового рынка заинтересованы в том, чтобы вся система была организованна и жестко контролировалась государством.

Пожалуй, самым важным для развития рынков является их переход на компьютерное функционирование, что является следствием повсеместного внедрения компьютерных технологий во все сферы человеческой жизни. Без этого явления современная фондовая система никогда не приобрела бы такой размах, как сейчас.

Компьютеризация позволила совершить революционные изменения в обслуживании рынка, внедрив современные технологии как в системе мгновенных расчетов между участниками, так и в способах торговли.

Наряду с компьютеризацией, должен измениться и инструментарий рынков, в частности, новыми внедряемыми инструментами должны стать, прежде всего, разнообразные виды производных ценных бумаг, т.е. деривативов. Также должны появиться новые системы торговли, которые будут основаны на использовании компьютерных систем и цифровых средств связи, обеспечивающих полностью автоматическую торговлю без личного контакта продавца с покупателем. Ну а новая инфраструктура рынка должна будет состоять из современных информационных, расчетных и клиринговых систем, а также систем автоматического депозитарного обслуживания.

И напоследок, секьюритизация, представляющая собой переход денежных средств из своей исторической бумажной формы в форму ценных бумаг, неизбежно стимулирует переход ценных бумаг в более доступные для инвесторов формы.

1.3 Основные угрозы экономической безопасности, возникающие на фондовом рынке

В настоящее время доверие инвесторов к фондовому рынку только начинает восстанавливаться: постепенно растет число клиентов брокерских фирм, а управляющие компании стремительно наращивают размер активов (как в ПИФах, так и в доверительном управлении). Однако средства управляющих компаний по совокупному объему пока значительно ниже уровня банковских депозитов.

Прежде чем привести перечень основных угроз интересам фондового рынка, сформулируем определение его безопасности.

Строго говоря, это готовность и способность всех его институтов гарантировать гармоничное развитие совокупности финансовых отношений и процессов в государстве, создавать механизмы реализации и защиты собственных интересов, а также укрепления национальной финансовой системы.

1. Устойчивая концентрация сделок вокруг нескольких «голубых фишек» (ЛУКОЙЛ, Газпром, РАО «ЕЭС России», Сбербанк и некоторые другие), несмотря на то что на организованном рынке обращаются акции сотен эмитентов.

2. Перемещение торговой активности по отечественным акциям из России на Запад из-за возросшей конкуренции европейских биржевых рынков депозитарных расписок. В результате на западных рынках сложилась уникальная ситуация: объемы сделок с депозитарными расписками на российские акции превышают объемы рынка акций в России.

3. Практическое отсутствие у российского рынка массового розничного инвестора (с неспекулятивными целями, что снизило бы волатильность). Основные сбережения — на счетах в банках и наличная валюта. Однако сейчас среди населения растет понимание того, что есть и более выгодные способы вложения свободных денежных средств.

Глава 2. Основные направления совершенствования механизма обеспечения экономической безопасности на фондовом рынке

2.1 Основные направления деятельности по устранению угроз экономической безопасности на фондовом рынке

Величина индекса составила 2100,58 пункта, увеличившись на 0,7% в сравнении со средой, когда был поставлен прежний рекорд значения ММВБ. В среду на момент закрытия торгов индекс составил 2085,75 пункта, а на 15:25 мск в четверг — 2098,28 пункта.

Причиной роста индекса стало удорожание ценных бумаг СБ РФ, стоимость которых сегодня достигла рекордных значений — в ходе торгов цена акций банка составляла 159,89 руб./шт. (на 3% больше, чем вчера). Кроме того, более чем на 2% поднялись в цене акции ОК «Русал», «М.Видео» и ПАО «Ростелеком». Подобные изменения на отечественном рынке ценных бумаг отчасти вызваны ростом нефтяных котировок — стоимость «чёрного золота» сегодня превышает отметку в 49 долл./баррель.

Рекордной величины — 1028,77 пункта — достиг сегодня также долларовый индекс РТС. Данное значение показателя стало максимальным за последние полтора года. Биржевой курс американской валюты на 15:25 мск был равен 64,36 руб.

По итогам торгов индекс ММВБ просел до 2021,99 пункта (-0,5%), индекс РТС упал до 960,32 пункта (-1%); динамика рублевых цен основных «фишек» на «Московской бирже» (MOEX: MOEX) оказалась разнополярной в пределах 2,9% на фоне ослабления рубля.

Доллар подорожал до 66,3 рубля (+0,58 рубля).

Акции «Мечела» (+13,4% и +3,5% «префы») продолжили ралли, подогретое новостями об отсрочке погашения долгов Сбербанку. Как сообщила газета «Ведомости» со ссылкой на первого зампреда правления Сбербанка (MOEX: SBER) Максима Полетаева, Сбербанк вновь изменил график выплат по долгу компании. Из плана первоначальной реструктуризации (представлен в феврале 2016 года) следовало, что компания должна вернуть Сбербанку в четвертом квартале 2016 года $75 млн (5 млрд рублей), но теперь эти выплаты перенесены на первые девять месяцев 2017 года. Другой собеседник «Ведомостей» сообщил, что теперь «Мечелу» не придется продавать энергоактивы, чтобы рассчитаться с долгом.

Бумаги «Трансаэро» поднимались утром более чем на 60% на новостях, что план по запуску новой авиакомпании на базе бывшего второго авиаперевозчика РФ предполагает конвертацию его долгов в акции кредиторов. К закрытию акции сократили прирост до 34% (5,64 рубля за штуку), объем торгов превысил 262 млн рублей.

Среди blue chips в лидерах снижения выступили акции «Мосбиржи» (-2%), «НОВАТЭКа» (MOEX: NVTK) (-1,3%), «Роснефти» (MOEX: ROSN) (-1,3%), Сбербанка (-0,7%).

Акции «Магнита» (MOEX: MGNT) (-0,4%) просели по факту повышения индексным провайдером MSCI веса глобальных депозитарных расписок (GDR) «Магнита» до 7,46% в связи с увеличением оценки FIF (foreign inclusion factor, применительно к российским компаниям — оценка free float). Как известно, MSCI повысил показатель FIF для «Магнита» с 0,6 до 0,65 после продажи миноритарием «Магнита» Владимиром Гордейчуком 1,3% акций компании в рамках процедуры ускоренного букбилдинга. Изменение вступило в силу после окончания торгов 11 ноября.

Выросли бумаги «Норникеля» (MOEX: GMKN) (+2,3%), «Россетей» (MOEX: RSTI) (+2,9%), «Ростелекома» (MOEX: RTKM) (+1,6%), «Татнефти» (MOEX: TATN) (+1%), «ФСК ЕЭС» (MOEX: FEES) (+4%).

В понедельник выросла фондовая Азия во главе с Японией (+1,7%), плюсуют Европа (FTSE, S&P 350, DAX прибавляют 0,2-0,4%), но проседает Америка (индекс S&P 500 теряет 0,1%) и упала нефть.

Японский рынок акций вырос благодаря сильным данным о ВВП за третий квартал (+2,2% при прогнозах +0,9% после +0,7% во втором квартале), хотя давление на азиатские рынки продолжают оказывать опасения оттока средств инвесторов из региона в результате политики Дональда Трампа, избранного на прошлой неделе новым президентом США, пишет MarketWatch

Эксперты ожидают, что политика Д.Трампа поддержит экономический рост в США и спровоцирует усиление инфляции, в связи с чем Федеральная резервная система (ФРС) будет вынуждена ускорить темпы подъема ставки, а это может спровоцировать отток из акций emerging markets.

На нефтяном рынке цены остаются под давлением озабоченности участников рынка сохраняющимся перепроизводством сырья, а также на фоне продолжающейся активизации бурения в США.

По данным нефтесервисной компании Baker Hughes, число работающих нефтяных буровых установок в США увеличилось на предыдущей неделе на 2 единицы — до 452. Устойчивое увеличение числа работающих буровых уже привело к росту добычи в США, активность американских нефтедобывающих компаний может еще более увеличиться в результате избрания Д.Трампа президентом США. Кроме того, Иран сообщил на выходных о быстром росте добычи на ряде своих месторождений. На фоне роста производства сырья странами ОПЕК в октябре до рекордного уровня в 33,64 млн баррелей в сутки и сохраняющихся разногласий достижение картелем соглашения о снижении добычи выглядит все менее вероятным. Аналитики BMI Research считают, что, скорее всего, на встрече 30 ноября не будет достигнуто конкретных договоренностей, так как избрание Д.Трампа изменило ожидания многих участников рынка.

Стоимость январских фьючерсов на нефть Brent к 18:50 МСК в понедельник составила $43,94 за баррель (-1,8%), цена WTI — $42,66 за баррель (-1,7%).

По оценкам аналитиков Райффайзенбанка (MOEX: RBAM), убеждение инвесторов в том, что политика Д.Трампа неизбежно приведет к росту инфляции, продолжает толкать доходности «длинных» UST вверх. По оценкам Мичиганского университета, инфляционные ожидания на горизонте 5-10 лет повысились в ноябре на 30 базисных пунктов — до 2,7%. В то же время, согласно фьючерсам, наибольшую вероятность имеет событие, при котором ключевая ставка будет повышена 1 раз в декабре 2016 года и лишь 1 раз в 2017 году (до 0,75%). Видимо, помимо инфляционных ожиданий, инвесторы закладывают в цены и существенное увеличение предложения госбумаг США в среднесрочной перспективе для финансирования фискальных стимулов, обещанных новым президентом (в том числе инфраструктурные проекты, снижение налоговой нагрузки).

Как отмечает начальник аналитического департамента УК «БК-Сбережения» Сергей Суверов, рынок просел вслед за нефтью, которая упала ниже психологически важной отметки $44 за баррель. Если на рынке не появится никаких обнадеживающих для сырья факторов, то из-за переизбытка предложения можно будет увидеть и уровни ближе к $40 за баррель.

Продолжают расти в цене акции «Мечела», давшего надежду инвесторам из-за реструктуризации долга. Подешевели бумаги «Транснефти» (MOEX: TRNF) (-0,9%), которые в ноябре потеряли в цене уже около 10%, хотя новости носили для компании положительный характер. Так, правительство РФ поручило поднять тарифы для прокачки нефти. Раньше «Транснефть» неоднократно ссылалась на необходимость индексации тарифа в целях реализации инвестпрограммы в случае, если правительство примет решение о выплате компанией промежуточных дивидендов за девять месяцев. Интересно, будет ли это увеличение тарифа сопрягаться с ростом дивидендного потока: пока что «Транснефть» является своего рода «аутсайдером» дивидендной гонки среди госкомпаний. Компания выплатила лишь 9% от прибыли по МСФО за 2015 год, то есть меньше, чем все остальные крупные доноры федерального бюджета («Газпром» (MOEX: GAZP) — 23%, «Роснефть» — 35%, «АЛРОСА» (MOEX: ALRS) — 48%). Увеличению дивидендных выплат со стороны «Транснефти» препятствует тот факт, что основная прибыль компании консолидирована на балансе дочерних обществ, что в ситуации, когда компания отчитывается по РСБУ, снижает размер потенциальных дивидендов в разы. Однако недавний пример отчетности «Россетей» показывает, что у госкомпаний в целом есть широкое поле для маневра в демонстрации прибыли и убытка: стоит только перераспределить прибыль между головной компанией и дочерними обществами в пользу первой, как это недавно сделали «Россети», как вместо убытка может автоматически возникнуть прибыль.

В целом рынок акций РФ будет чутко смотреть на любые индикаторы, которые привязаны к стоимости сырья. В этом плане интерес представляет очередной недельный отчет по запасам нефти в США и словесные интервенции со стороны ОПЕК в преддверии встречи картеля в конце месяца. Также рынок будет пытаться угадать первые шаги Д.Трампа, в том числе и по риторике в адрес России.

По мнению ведущего аналитика банка «Российский капитал» (MOEX: ROSC) Анастасии Сосновой, нефть дешевеет из-за сомнений в том, что ОПЕК удастся ограничить добычу сырья на озвученных в сентябре уровнях на фоне рекордных показателей производства. Европейские фондовые индексы начали неделю с осторожного роста, однако возросшие политические риски препятствуют активизации покупателей.

Турбулентность на мировых площадках в ближайшее время обещает быть высокой, так как рынок еще долго будет полниться всевозможными слухами и домыслами о политических перестановках после неожиданной победы на президентских выборах в США Д.Трампа. Между тем доллар США продолжил глобальное усиление позиций на мировом валютном рынке. Индекс доллара USDX, демонстрирующий отношение американской валюты к корзине из шести основных валют, протестировал круглую отметку 100 пунктов. На бирже в Москве доллар закрепляется в диапазоне 66-66,5 руб./$1, однако сильное сопротивление с точки зрения технического анализа находится лишь в районе 67-67,5 руб./$1.

По словам аналитика ИК «Велес Капитал» Игоря Арнаутова, инвесторы продолжают переосмысливать перспективы встречи нефтяников в Вене, учитывая последний отчет ОПЕК, который показал рост добычи нефти картеля до 33,64 млн баррелей в сутки в октябре. Кроме того, возможная поддержка американских нефтяных компаний новым президентом США также давит на рынок акций РФ.

Акции «Мечела» растут на фоне сокращения производственных угольных мощностей в Китае, а также на ожиданиях роста спроса со стороны металлургических компаний. Акции «КАМАЗа» (MOEX: KMAZ) (+3,8%) выросли в понедельник после новости об увеличении продаж на 22% в октябре (до 25 тыс. автомобилей). Хуже рынка выглядели «префы» «Башнефти» (MOEX: BANE) (-2,7%) из-за того, что оферта «Роснефти» на них не распространяется.

Во «втором эшелоне» на «Московской бирже» в понедельник в лидерах снижения выступили акции Polymetal (MOEX: POLY) (-5%), АО «Коршуновский ГОК» (MOEX: KOGK) (-4,7%), Мособлбанка (MOEX: MOBB) (-2,9%), «Яндекса» (MOEX: YNDX) (-2,5%).

Подорожали акции «РКК «Энергия» (+39,8%), АО «ЧЗПСН-Профнастил» (MOEX: PRFN) (+7,4%), «МРСК Центра и Приволжья» (MOEX: MRKP) (+7,2%), «Челябинского металлургического комбината» (MOEX: CHMK) (+5,1%), «Белона» (MOEX: BLNG) (+4,6%), «Группы «Разгуляй» (MOEX: GRAZ) (+4,4%), «ТГК-1» (MOEX: TGKA) (+4,2%).

Акции «РКК «Энергия» обновили максимум с мая 2012 года на фоне публикации сильного отчета компании за 9 месяцев по РСБУ (чистая прибыль выросла в 3,4 раза — до 4,378 млрд рублей за счет статьи «прочие доходы»).

Суммарный объем торгов акциями на основном рынке «Московской биржи» за день составил 33,027 млрд рублей (из них 7,182 млрд рублей пришлось на обыкновенные акции Сбербанка).

«Результирующее влияние ключевых внешних факторов, оказывающих существенное воздействие на поведение российского финансового рынка, сегодня в начале дня складывается умеренно позитивным», — говорится в обзоре эксперта.

Он полагает, что «в контексте улучшающегося внешнего фона» индекс ММВБ «способен вновь подтянуться к отметке в 2050 пунктов».

«Сегодня внутридневная динамика российского фондового рынка продолжит формироваться под влиянием поведения цен на нефть, западных фондовых индикаторов, а также изменения курса рубля, выходящих данных экономической статистики и происходящих событий».

Долгосрочные перспективы российского рынка акций в настоящее время стали выглядеть более обнадеживающе, чем годом ранее, однако на данный момент для среднесрочных инвестиций найти привлекательные идеи достаточно сложно, считает заместитель руководителя аналитического департамента «ВТБ Капитала» Алексей Заботкин.

«Мы ожидаем, что 2016 год будет для рынка акций РФ невыразительным. Поэтому в следующем году рекомендуем инвесторам в первую очередь обращать внимание на акции, по которым платят привлекательные дивиденды. Но есть и хорошая новость: в перспективе двух лет российский фондовый рынок может получить долгожданный импульс к росту», — сказал А.Заботкин в интервью «Интерфаксу».

Как отметил эксперт, в настоящее время инвестиции в российские облигации выглядят привлекательнее, чем в российские акции. Поэтому инвесторам лучше обратить внимание на акции, которые максимально близки к облигациям: это акции с привлекательной дивидендной доходностью.

«В связи с этим на данный момент мы рекомендуем сосредоточить внимание на дивидендных историях на фондовом рынке РФ», — сказал А.Заботкин.

Среди наиболее привлекательных компаний с точки зрения дивидендной доходности эксперт назвал «Мобильные Телесистемы» (МТС), «Э.ОН Россия», «Московскую биржу», «Группу ЛСР», «Норильский никель», «Северсталь», «АЛРОСА», «ЛУКОЙЛ», «Башнефть» (привилегированные акции), «Татнефть» (привилегированные акции), «ФосАгро» и «Акрон».

«Ставка на дивиденды — это ставка на то, что компания уже имеет большой FCF (свободный денежный поток) и готова выплачивать его в виде дивидендов. Вы не рассчитываете на то, что произойдет через 3 года, когда экономика восстановится. Вам платят здесь и сейчас. Однако в перспективе дивидендный поток, конечно, может измениться, поэтому инвестору необходимо следить за новостным потоком, потому что дивидендная политика компаний меняется со временем. «ВТБ Капитал» с целью мониторинга дивидендов российских компаний запустил отдельную регулярную публикацию — Dividend Watch», — сказал А.Заботкин.

Помимо дивидендных историй А.Заботкин выделил ряд компаний с потенциалом роста, что делает их акции привлекательным даже в текущих условиях высокой неопределенности.

«Можно выделить несколько структурных историй на российском рынке акции. Это бумаги компаний, где мы видим значительные изменения в лучшую сторону. Одной такой историей является Х5, которая показывает хорошие результаты. Кроме того, привлекательно в настоящее время выглядит «ФосАгро» и «Акрон», которые выиграют от благоприятной конъюнктуры мирового рынка удобрений, а также от снижения курса рубля», — сказал аналитик.

Несмотря на достаточно сдержанный среднесрочный прогноз по российскому фондовому рынку, ожидания А.Заботкина относительно долгосрочных перспектив внушают оптимизм. По мнению эксперта, акции РФ вполне могут стать вновь привлекательными для инвесторов, однако произойдет это, как полагает аналитик, не раньше 2017 года.

Одним из драйверов роста российских акций станет стабилизация курса рубля в долгосрочной перспективе на фоне улучшения счета движения капитала.

«Если брать долгосрочный прогноз, на пару лет вперед, то мы рассчитываем на то, что будет заметное улучшение счета движения капитала. И это будет связано, в первую очередь, со снижением внешней задолженности. Сокращение внешнего долга даже без серьезных сдвигов с точки зрения желания и возможностей иностранцев инвестировать в Россию улучшает счет движения капитала. Кроме того, на него позитивно повлияют антикоррупционные инициативы руководства страны, направленные на снижение теневого оттока капитала», — сказал А.Заботкин.

Аналитик также считает, что на двухлетнем горизонте надо ожидать, что усилия РФ по привлечению дополнительных финансовых ресурсов с азиатских рынков дадут значимый эффект.

«Говорить о том, что Шанхай заменит Лондон — это некоторая избыточная фантазия. Исходя из нашего опыта, как это происходило 10 лет назад с Лондоном, за 3 года будет выстроена необходимая инфраструктура, определено регулирование и форматы взаимодействия. Таким образом, если учесть, что серьезные усилия для выхода на азиатские рынки стали предприниматься Россией в 2014 году, то можно ожидать, что в 2018 году азиатские деньги будут более ощутимо видны в платежном балансе РФ», — сказал А.Заботкин.

По его мнению, привлечение азиатских денег тоже позитивно скажется на счете движения капитала, что в свою очередь будет оказывать положительное влияние на курс рубля.

Кроме того, позитивным для российского рынка акций станет снятие неопределенности относительно бюджетной и налоговой политики в России, считает аналитик.

«Правительство РФ сосредоточено в настоящее время на разработке новой бюджетной политики. Если этот процесс растянется на несколько лет, это будет сдерживающим фактором для роста. Очень хотелось бы увидеть, что решения по бюджетной стратегии принимаются оперативно и с учетом долгосрочных приоритетов развития страны, а не превращаются в череду ежегодных дискуссий с решениями частного характера. Безусловно, негативно на инвестклимат РФ влияет неопределенность с налоговой политикой. Хотя официальная позиция правительства остается, что до 2018 года налоговый режим остается неизменным, мы уже стали свидетелями достаточно далеко идущих предложений по изменению налогообложения в нефтяном секторе, да и до 2018 года уже не очень много времени остается. С точки зрения бизнеса хорошо бы было, чтобы решения по механизму ребалансировки бюджета были приняты как можно быстрее и чтобы они были окончательными», — сказал А.Заботкин.

Кроме того, он подчеркнул, что необходимо внести ясность в тарифную политику, так как высокая доля неопределенности по данному вопросу тоже негативно влияет на инвестиции.

«С точки зрения компаний тарифы в некотором роде — это тот же налог. Сейчас посыл более четко звучит: правительство берет курс на сдерживание дальнейшей индексации тарифов. Если будет принято предложение проводить индексацию тарифов с учетом плановой инфляции, а не реальной, то это будет очень позитивный момент для реального сектора, хотя и потребует больших усилий от естественных монополий для оптимизации издержек», — отметил А.Заботкин.

Как полагает эксперт, рынки в настоящее время настроены на то, чтобы в отсутствие негативных шоков показать сильную положительную динамику в четвертом квартале текущего года.

«Наверное, с точки зрения глобальных рынков будут важны итоги пленума китайской коммунистической партии, посвященный экономике, который состоится в конце октября. Это может стать историей, которую рынки постараются отыграть, если будет какой-то уверенный посыл. Помимо пятилетнего плана, который традиционно на четвертом пленуме обсуждается, будет обсуждаться текущая экономическая ситуация и меры тактического характера. В целом рынки пытаются отыгрывать идею, что китайцы сейчас соберутся с мыслями и выдадут новый пакет предложений, который поддержит ралли», — сказал А.Заботкин.

Однако будет ли участвовать в предновогоднем ралли российский фондовый рынок — пока под вопросом, так как нефть остается его головной болью, а ее волатильность не падает.

Проект изменений в положение N387-П «О порядке расчета кредитными организациями величины рыночного риска» опубликован на сайте регулятора.

ЦБ предлагает при расчете специального процентного риска (СПР) переклассифицировать ценные бумаги юрлиц (не являющихся банками), а также ценные бумаги банков, являющихся резидентами государств со страновыми оценками «3», «4», «5» и «6», в группу среднего риска (коэффициент риска 8%).

В настоящее время эти ценные бумаги относятся к группе низкого или высокого риска в зависимости от наличия или отсутствия двух международных долгосрочных рейтингов инвестиционного уровня.

Ценными бумагами с высоким риском теперь будут признаваться бумаги, которые взвешиваются с коэффициентом 1,5 при расчете кредитного риска в соответствии с инструкцией N139-И.

СПР — это риск неблагоприятного изменения текущей стоимости ценных бумаг и производных финансовых инструментов под влиянием факторов, связанных с эмитентом ценных бумаг, сроков, оставшихся до их погашения, и валюты, в которой они номинированы и (или) фондированы.

Основной прогноз развития рынка ценных бумаг РФ вопреки минорным настроениям первых месяцев 2015 года в целом он оказался успешным для российского облигационного рынка и даже приблизился к результатам пикового 2013 года, когда были размещены бонды (корпоративные, муниципальные и государственные) на 2,7 трлн рублей. В этом году, по данным Rusbonds, было размещено на российском рынке облигаций на 2,4 трлн рублей. При этом год стал рекордным по доходам для инвесторов в ОФЗ за последние десять лет и позволил российскому рынку вырваться в лидеры среди всех локальных emerging markets, обеспечив самый высокий совокупный доход. Однако, несмотря на многочисленные успехи 2015 года, в следующий год участники рынка идут с меньшим оптимизмом. Особенно сложным, по их мнению, может стать первое полугодие.

По оценкам Росбанка, объем первичных размещений корпоративных и муниципальных бумаг в 2016 году, при условии отскока цены на нефть в первом полугодии, превысит результаты 2015 года на 20%. По подсчетам Газпромбанка и «Региона», погашения локальных облигаций, исполнение пут-опционов и выплаты купонов будут дополнительным источником роста локального рынка бондов.

Главная интрига рублевого рынка в 2016 году — темпы смягчения денежно-кредитной политики ЦБ. Участники рынка ожидают, что регулятор возобновит снижение ставки если не в конце второго квартала 2016 года, то во втором полугодии. К концу года, по прогнозам основных участников рынка, ключевая ставка составит 8-9%. Это позволит опуститься доходностям в следующем году.

Можно сделать вывод из всего перечисленного, что современное состояние российского рынка ценных бумаг в недостаточной степени отвечает актуальным задачам активизации инвестиционных процессов в РФ. Поэтому возникает необходимость совершенствования финансового рынка и изобретения новых инструментов его регулирования. Но, несмотря на это, на сегодняшний день российский рынок ценных бумаг является многоуровневой профессиональной системой и приближается по уровню зрелости к развивающимся рынкам новых индустриальных стран.

2.2 Основные направления деятельности подразделений борьбы с экономическими преступлениями на примере фондового рынка.

Главное управление экономической безопасности и противодействия коррупции Министерства внутренних дел Российской Федерации (ГУЭБиПК МВД России) является самостоятельным структурным подразделением центрального аппарата Министерства внутренних дел Российской Федерации, обеспечивающим и осуществляющим в пределах своей компетенции:

— функции Министерства по выработке и реализации государственной политики и нормативно-правовому регулированию;

— правоприменительные полномочия в области обеспечения экономической безопасности государства;

— противодействия преступлениям экономической и коррупционной направленности.

Организация и участие в формировании основных направлений государственной политики по вопросам деятельности Главного управления.

Обеспечение совершенствования нормативно-правового регулирования по вопросам деятельности Главного управления.

Определение приоритетных направлений по вопросам деятельности Главного управления.

Принятие в пределах своей компетенции мер по реализации государственной политики по вопросам деятельности Главного управления.

Координация деятельности территориальных органов МВД России и подразделений центрального аппарата МВД России по вопросам деятельности Главного управления.

Организация ведомственного и межведомственного взаимодействия по вопросам деятельности Главного управления.

Организационно-методическое обеспечение деятельности подразделений экономической безопасности.

Основные функции и полномочия:

Обеспечение экономической безопасности и осуществление борьбы с преступлениями экономической и коррупционной направленности, в том числе совершенными организованными группами, преступными сообществами (преступными организациями), носящими транснациональный или межрегиональный характер, либо вызывающими большой общественный резонанс.

Осуществление мероприятий, направленных на противодействие легализации (отмыванию) доходов, полученных преступным путем, подрыв экономических основ организованных групп и преступных сообществ (преступных организаций), борьбу с преступлениями в сфере внешнеэкономической деятельности и фальшивомонетничеством.

Документирование преступлений экономической и коррупционной направленности.

К ним, в частности, отнесены борьба с системной коррупцией, защита бюджетных средств от преступных посягательств, снижение доли теневой экономики.

«Это борьба с системной коррупцией, защита бюджетных средств от преступных посягательств, снижение доли теневой экономики, связанной с незаконными финансовыми операциями, обналичиванием и выводом капиталов за рубеж, и декриминализация стратегически важных отраслей экономики — жилищно-коммунального хозяйства, топливно-энергетического и оборонно-промышленного комплексов», — сказал он.

По словам Миронова, размер материального ущерба по завершенным уголовным делам экономической направленности в прошлом году превысил 150 миллиардов рублей.

«В 2014 году выявлено свыше 60 тысяч тяжких и особо тяжких преступлений экономической направленности. Размер причиненного материального ущерба по оконченным уголовным делам превысил 150 миллиардов рублей», — сказал он в интервью журналу «Полиция России» в преддверии годовщины образования службы.

«В 2014 году сотрудниками органов внутренних дел выявлено более 25 тысяч преступлений коррупционной направленности, к уголовной ответственности привлечено порядка 12 тысяч лиц», — сообщил Миронов, добавив, что в 2015 году может возрасти число преступлений, связанных с выводом капиталов за рубеж.

«В текущем году мы прогнозируем рост экономических преступлений, связанных с выводом капиталов за рубеж с использованием инструментов рынка ценных бумаг, а также активов банков, в том числе непосредственно перед отзывом лицензии», — сказал он.

Также он отметил, что кризисные явления в российской экономике повлекут дальнейший рост кредиторской задолженности.

«Прежде всего в сферах машиностроения, транспорта и оборонной промышленности. В этой связи мы прогнозируем увеличение числа криминальных банкротств и рейдерских захватов коммерчески привлекательных объектов недвижимости, в том числе принадлежащих госпредприятиям»

Соответствующие пункты из законопроекта под авторством главы государства были исключены. Оставшиеся в президентской инициативе нормы регулируют размер ущерба по всем экономическим статьям УК, где он указан. Так, в частности, в ст. 171.1 «Производство, приобретение, хранение, перевозка или сбыт товаров и продукции без маркировки и (или) нанесения информации, предусмотренной законодательством РФ» размер крупного ущерба с 250 000 руб. увеличивается до 400 000 руб., а особо крупного — с 1 млн руб. до 1,5 млн руб. Кроме того, размер крупного ущерба по ст. 185 «Злоупотребления при эмиссии ценных бумаг», ст. 185.1 «Злостное уклонение от раскрытия или предоставления информации, определенной законодательством РФ», ст. 185.2 «Нарушение порядка учета прав на ценные бумаги», а также по ст. 185.4 «Воспрепятствование осуществлению или незаконное ограничение прав владельцев ценных бумаг» увеличился с 1 млн руб. до 1,5 млн руб., а особо крупного — от 2,5 млн до 3,75 млн руб.

Кроме того, согласно проекту закона, расширяется сфера влияния ст. 76.1 УК («Освобождения от уголовной ответственности по делам о преступлениях в сфере экономической деятельности») путем снижения размера денежного возмещения, которое подлежит перечислению в федеральный бюджет: размер этого возмещения снижается с пятикратной суммы причиненного ущерба (или полученного в ходе преступления дохода) до двукратной.

Второй законопроект из президентского пакета вносит поправки в ст. 18 ФЗ «О содержании под стражей подозреваемых и обвиняемых в совершении преступлений» и ст. 7.27 Кодекса РФ об административных правонарушениях. Теперь к предпринимателям, находящимся в СИЗО или на домашнем аресте, предлагается допускать не только защитников, но и нотариусов.

Все пакеты законов были приняты Госдумой в третьем чтении и отправлены на рассмотрение Совета Федерации.

В 2016 году фондовый рынок России демонстрирует активный прирост, вплотную приблизившись к своему историческому максимуму по индексу ММВБ. Существенное влияние на состояние российского фондового рынка традиционно оказывает ситуация на сырьевом рынке. По мере улучшения ситуации на рынке нефти впечатляющую динамику демонстрируют акции таких индексных компаний, как «Газпром», Сбербанк и «Лукойл». Высокими темпами растёт и капитализация компаний сектора недвижимости, интернет-медиа и торговых сетей.

Аналитики с оптимизмом смотрят на перспективы развития фондового рынка России в 2016 году. Согласно прогнозам Правительства РФ, уровень цен на нефть в конце текущего года будет находиться выше отметки в 50 долларов за баррель, а в ближайшие 5 лет будет варьироваться в диапазоне 40-60 долларов. Наряду со стабилизацией ситуации на рынке нефти, привлекательности российских акций будет способствовать и улучшение геополитической конъюнктуры — все больше стран ЕС выступают за отмену антироссийских санкций. Таким образом, инвестировать в фондовый рынок России в 2016 может быть интересно. Причем, на российском фондовом рынке привлекательную доходность может показать как покупка ликвидных акций крупных или динамично развивающихся компаний, так и участие в «дивидендных историях». Высокая дивидендная доходность на сегодняшний день — у нефтегазовых и телекоммуникационных компаний.

Величина индекса составила 2100,58 пункта, увеличившись на 0,7% в сравнении со средой, когда был поставлен прежний рекорд значения ММВБ. В среду на момент закрытия торгов индекс составил 2085,75 пункта, а на 15:25 мск в четверг — 2098,28 пункта.

Причиной роста индекса стало удорожание ценных бумаг СБ РФ, стоимость которых сегодня достигла рекордных значений — в ходе торгов цена акций банка составляла 159,89 руб./шт. (на 3% больше, чем вчера). Кроме того, более чем на 2% поднялись в цене акции ОК «Русал», «М.Видео» и ПАО «Ростелеком». Подобные изменения на отечественном рынке ценных бумаг отчасти вызваны ростом нефтяных котировок — стоимость «чёрного золота» сегодня превышает отметку в 49 долл./баррель.

Рекордной величины — 1028,77 пункта — достиг сегодня также долларовый индекс РТС. Данное значение показателя стало максимальным за последние полтора года. Биржевой курс американской валюты на 15:25 мск был равен 64,36 руб.

Совершенствование механизмов обеспечения экономической безопасности фондового рынка должно включать в себя следующие направления:

— развитие инфраструктуры рынка ценных бумаг;

— обеспечение информационной прозрачности на рынке ценных бумаг;

— противодействие отмыванию доходов, полученных преступным путем с использованием рынка ценных бумаг;

— обеспечение защиты прав и законных интересов инвесторов;

— четкое взаимодействие регулирующих и правоохранительных институтов по обеспечению экономической безопасности рынка ценных бумаг.

Объективные процессы глобализации мирового рынка капитала ставят вопрос о выживании национального фондового рынка России. Сохраняется проблема построения эффективной инфраструктуры рынка, которая может удовлетворить потребности как отечественных, так и иностранных инвесторов. Формирование системы регулирования фондового рынка в этой области, опирающейся на лучший мировой опыт, не завершено. Необходимо принятие целого блока законов, направленных на модернизацию инфраструктуры фондового рынка: об организованных рынках и биржевой деятельности, о клиринге, о центральном депозитарии.

1. Закон Российской Федерации «О безопасности» // Ведомости Съезда народных депутатов и Верховного Совета Российской Федерации. 1992. № 15. Ст. 769.

2. Стратегия национальной безопасности РФ до 2020 года (утв. Указом Президента РФ от 12 мая 2015 г. № 537)

3. Архипов А. Экономическая безопасность: оценки, проблемы, способы обеспечения / А.Архипов, А.Городецкий, Б.Михайлов // Вопросы экономики. — 2014.- № 6.

4. Актуальные проблемы национальной безопасности России. К 70-летию УрГСХА / А. Н. Сёмин. — Екатеринбург : Издательство УрГСХА, 2010. — 247 с.

5. Афонцев С. Национальная экономическая безопасность: на пути к теоретическому консенсусу // Мировая экономика и международные отношения. — 2014. — № 10.

6. Авдийский, В.И. Теневая экономика и экономическая безопасность государства: Учебное пособие / В.И. Авдийский, В.А. Дадалко. — М.: Альфа-М, ИНФРА-М, 2012. — 496 c.

7. Арбатов, А.А. Экономическая безопасность России: Общий курс: учебник / В.К. Сенчагов, А.А. Арбатов, А.А. Ведев; Под ред. В.К. Сенчагова. — М.: БИНОМ. ЛЗ, 2015. — 815 c.

8. Бердникова Т.Б. Рынок ценных бумаг: прошлое, настоящее, будущее. — М.: Инфра-М, 2013. — 397 с.

9. Богомолов, В.А. Введение в специальность «Экономическая безопасность»: Учебное пособие / В.А. Богомолов. — М.: ЮНИТИ-ДАНА, 2012. — 279 c.

10. Грунин, О.А. Экономическая безопасность организации. — СПб.: Питер, 2012. — 160 с.

11. Доценко Д.В. Стратегия экономической безопасности / Д.В. Доценко, В.К. Крутиков, М.Ю. Красавина // Труды регионального конкурса научных проектов в области гуманитарных наук. — 2015. — № 10.

12. Доценко Д.В. Экономическая безопасность: методологические аспекты и составляющие / Д.В.Доценко // Аудит и финансовый анализ. — 2015. — № 4.

13. Костин В.И., Костина А.В. Национальная безопасность современной России. Экономические и социокультурные аспекты. М.: Либроком, 2013. — 344 с.

14. Коржов Г.В. «Экономическая безопасность России: внешние связи». М.: «Информдинамо, 2012. — 456 с.

15. Криворотов В.В., Калина А.В., Эриашвили Н.Д. Экономическая безопасность государства и регионов. М.: Юнити-Дана, 2014. — 352 с.

16. Криворотов, В.В. Экономическая безопасность государства и регионов: Учебное пособие для студентов вузов / В.В. Криворотов, А.В. Калина, Н.Д. Эриашвили. — М.: ЮНИТИ-ДАНА, 2012. — 351 c.

17. Максимов, С.Н. Экономическая безопасность России: системно-правовое исследование / С.Н. Максимов. — М.: МПСИ, МОДЭК, 2014. — 56 c.

18. Национальная инновационная система и государственная инновационная политика Российской Федерации. Базовый доклад к обзору ОЭСР национальной инновационной системы РФ. — М., 2015-210с.

19. Орлова Н.Ю., Некрасов В.И. Региональные особенности экономической безопасности хозяйственных комплексов. Екатеринбург — Ижевск: Издательство ИЭ УрО РАН. 2014. — с.28.

20. Перспективы инвестирования в фондовый рынок России [Электронный ресурс]. — Режим доступа: http://arsagera.ru/

21. Становление фондового рынка в России и первые уроки его развития [Электронный ресурс]. — Режим доступа: http://center-yf.ru/data/economy/

22. Forbes: Весь фондовый рынок России не стоит одного американского «яблока» [Электронный ресурс]. — Режим доступа: http://russian.rt.com/inotv/ 2014-11-17

23. Суглобов, А.Е. Экономическая безопасность предприятия: Учебное пособие для студентов вузов / А.Е. Суглобов, С.А. Хмелев, Е.А. Орлова. — М.: ЮНИТИ-ДАНА, 2013. — 271 c.

24. Эриашвили, Н.Д. Экономическая безопасность: Учебное пособие для студентов вузов / В.А. Богомолов, Н.Д. Эриашвили, Е.Н. Барикаев; Под ред. В.А. Богомолова. — М.: ЮНИТИ-ДАНА, 2016. — 295 c.

Размещено на Allbest.ru

Подобные документы

Основные подходы к прогнозированию состояния фондового рынка. Обоснование метода прогнозирования состояния фондового рынка в РФ: его ретроспективный анализ, сценарии развития его в долгосрочной перспективе. Описание прогнозной модели и ее верификация.

курсовая работа [241,1 K], добавлен 25.01.2014

Экономическая безопасность государства: сущность и содержание, задачи, критерии и существующие угрозы. Обеспечение экономической безопасности государства в международной торговле. Ключевые показатели внешней торговли РФ и их анализ, борьба с угрозами.

дипломная работа [1,5 M], добавлен 08.04.2015

Влияние современного фондового рынка на развитие экономики страны. Проблемы и перспективы рынка ценных бумаг Российской Федерации и его инвестиционная привлекательность. Определение приоритетных направлений в развитии финансового рынка государства.

курсовая работа [1,2 M], добавлен 31.01.2015

Национальная экономическая безопасность, определение ее уровня и обеспечение. Государственная стратегия экономической безопасности Российской Федерации. Спектр угроз экономической безопасности страны, основные предпосылки и последствия их возникновения.

контрольная работа [555,9 K], добавлен 29.03.2013

Понятие, сущность и субъекты экономической безопасности, ее основные показатели. Экономическая безопасность региона в системе национальной безопасности: угрозы и факторы риска. Условия социально-экономического развития страны, пути совершенствования.

контрольная работа [593,0 K], добавлен 23.10.2012

- главная

- рубрики

- по алфавиту

- вернуться в начало страницы

- вернуться к началу текста

- вернуться к подобным работам

- Рубрики

- По алфавиту

- Закачать файл

- Заказать работу

- Вебмастеру

- Продать

- весь список подобных работ

- скачать работу можно здесь

- сколько стоит заказать работу?

Работы в архивах красиво оформлены согласно требованиям ВУЗов и содержат рисунки, диаграммы, формулы и т.д.

PPT, PPTX и PDF-файлы представлены только в архивах.

Рекомендуем скачать работу.

Торговля на фондовом рынке: как не потерять, техника безопасности

Самое главное – данная статья даже больше должна вызвать вопросов, чем дать ответы. Если Вы, встретив что-то непонятное в статье, станете самостоятельно искать информацию и попытаетесь в этом разобраться, то у Вас уже есть черта, которая характерна для преуспевающих инвесторов.

Рынок – это та игра, в которой деньги отнимают

Если быть точнее, то это такая игра, где профессионалы (и брокеры) отнимают деньги у новичков. Число новичков на фондовом рынке в последнее время выросло, и я думаю, профессионалы этому очень рады. На американском рынке игроков очень много и обороты очень большие, поэтому там гораздо выше конкуренция, гораздо сложнее «отвезти на стопы» других участников. Важно понимать, что против Вас играют лучшие умы человечества, торговые алгоритмы, написанные лучшими математиками, за которыми охотятся инвестиционные фонды. Почитайте, например про хедж-фонд Renaissance Technologies. Американский рынок отечественные брокеры торгуют через СПб биржу, на которой, кстати тоже много всего интересного происходит, когда нет торгов в Америке (когда ликвидность меньше).

На отечественном рынке не так много капитала, не так много крупных игроков (которые к тому же часто знают о движениях друг друга) и выносить «толпу» или «хомяков» здесь может быть проще. Примеры – бумаги третьего эшелона (МРСК, «Иркут», «Аптека 36.6» и большое количество непонятных компаний), где спекулянты могут устроить рост в несколько раз и раздать по этим ценам всем желающим: «pump & dump». Чем меньше ликвидность, тем больше опасность, поэтому я призываю Вас не поддаваться вредной мысли, что инвестиции – это просто.

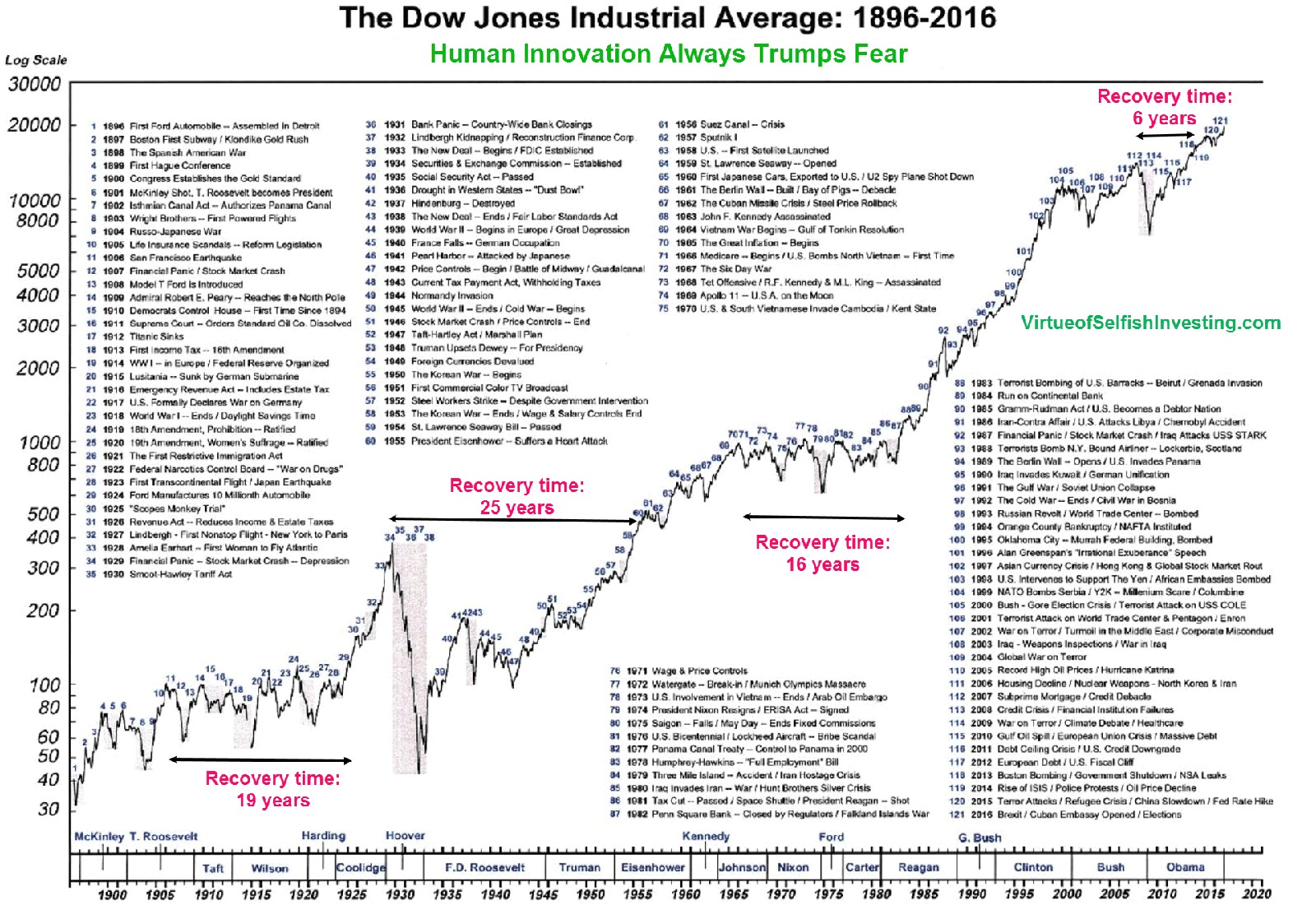

Да, на каждом рынке есть периоды роста («бычий» рынок), когда купил что угодно – и оно выросло. Если посмотреть на индекс Dow Jones, то он всё время растёт. Ну, если внимательно посмотреть, то не всегда — есть периоды восстановления после спадов. Но в целом, растёт. Отлично, значит, можно покупать Apple, Microsoft, Zoom, Tesla и богатеть! Ведь если раньше так было, то и дальше так будет!

Правой части графика не знает никто, но инвестировать только исходя из того, что долго росло раньше – это большая заявка на покупку «на хаях». Кроме того, то, что растёт рынок в целом вовсе не означает, что будут расти акции выбранных Вами компаний. Компания может обанкротиться — и Вам придётся смотреть вслед растущему рынку с опустевшим портфелем. Значит, можно просто купить индексный ETF? Тут тоже никто не даст гарантий. Посмотрите, например, на японский индекс Nikkei и представьте то, как себя чувствуют долгосрочные инвесторы «купил и забыл» конца пузыря активов 1980-ых.

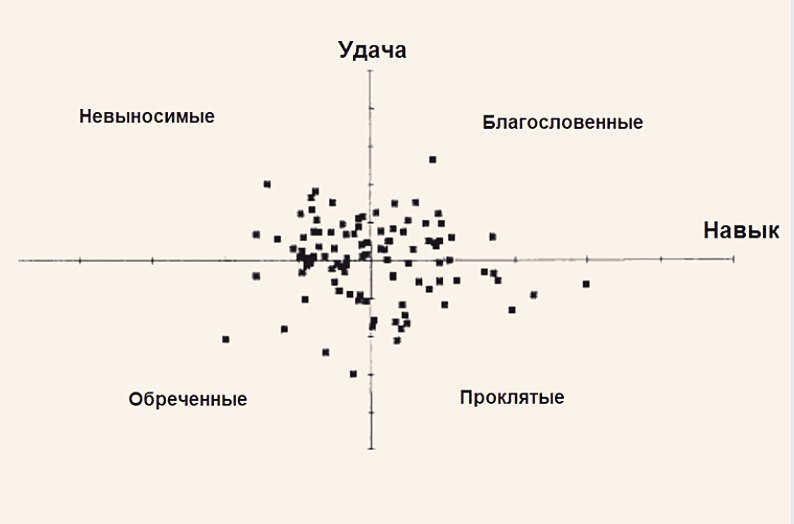

Типы инвесторов. Удача и навыки. Развитие навыков

Вот картинка, которая мне понравилась. Думаю, с ней всё понятно. Только вот заранее сказать, как у Вас с удачей на фондовом рынке, трудно, поэтому развивать навыки – это беспроигрышная стратегия. К тому же никогда не знаешь, в какой момент отвернется Фортуну.

Какие навыки? Мой подход – это постепенное заполнение пробелов в понимание. Как только встретили что-то непонятное – изучить, понять, учась у лучших. Постоянное исследование. Я считаю, что нужно постепенно изучить следующие аспекты (постепенно – это значит, заполняя пробелы по мере изучения информации):

- Трейдерскую психологию: как относиться к убыткам и прибыли, как не принимать эмоциональных решений в моменте и т.д.

- Технический анализ: что такое индикаторы, скользящая средняя, уровни сопротивления и поддержки, каналы, фигуры продолжения и изменения тренда и т.д.

- Фундаментальный анализ мультипликаторы: EPS, P/E, EBITDA, Debt/EBITDA и т.д.

- Макроэкономику: взаимосвязи между валютами, сырьем, ценами на акции, недвижимость, ставками ЦБ, государственными долгами, уровнем безработицы, инфляцией, экономическими циклами и т.д.

- Отчётность компаний: выручка, прибыль, баланс, долги и т.д. Читайте отчёты, не ждите, пока за Вас прочитают и скажут, что делать.

Я считаю, что только ТА или только ФА не работают, так как если инвестор что-то не понимает или не знает, то он даёт возможность заработать на своей некомпетентности. Изучая аспекты, о которых я упомянул, Вы сможете понять, что из этого Вам наиболее подходит, что Вам наиболее понятно и интересно, на чём у Вас получается зарабатывать. Это означает определиться с тайм-фреймом, который Вам подходит – спекулировать внутри дня, среднесрочное инвестирование (несколько месяцев) или же долгосрочное (годы). Это зависит от того, что Вам комфортней по психотипу, сколько времени Вы готовы уделять фондовой бирже, на какой срок Вы готовы «заморозить» деньги в позиции. В результате у Вас должна сформироваться своя система торговли – не в плане уникальности, а в плане набора инструментов, на основании которых Вы принимаете решение об открытии или закрытии сделки.

Можно ли быть только стоимостным инвестором, используя только фундаментальный анализ? Да, можно, наверно. Купить дивидендных аристократов, диверсифицироваться и спокойно относиться к просадкам в акциях, даже использовать их для покупок. Или купить несколько ETF. Скажем так, на пенсию, на ИСС. Конечно, такие подходы есть, и есть Telegram-каналы, которые этот путь освещают. Но это не мой путь сейчас, поэтому я о нём ничего сказать не могу. Условный подход У.Баффета «не покупать акцию, если не готов держать её 10 лет». Я об этом думаю даже для среднесрочных покупках, конечно, так как этот подход можно перефразировать и так: «Какие перспективы у бизнеса?» Ведь покупая акцию, если это не спекулятивная стратегия, Вы покупаете долю в бизнесе. Только нужно опять же понять, готовы ли Вы заморозить деньги на эти 10 лет и настолько хорошо Вы оценили перспективу бизнеса, чтобы не купить его на «хаях» (когда из каждой будки как раз сообщают, что компания прекрасна и имеет радужное будущее).

Источники информации. Связь финансового рынка и экономики. СМИ. Психология «толпы»

На рынке зарабатывают на асимметрии знаний – не только компетенции, но и информации. Самый очевидный пример – инсайдерская торговля, которая хоть и считается незаконной, но не так уж и легко доказуемая. Из «странных» моментов из того, что сам наблюдал – это ТМК, в которой перед большими скачками на новостях частенько росли объёмы торгов. Ну, а масштабы могут быть гораздо более значительными – от министров OPEC до Президентов.

Важно понять одно: скорее всего информацию, которую Вы прочитали, прочитал кто-то ещё, то есть это уже заложено в цену. Рынки торгуют будущее. Нет, лучше так.

Это не означает, что трейдеры — это предсказатели с магическими шарами, будущего никто не знает. Просто нужно смотреть, коррелируют ли движения рынка (при этом лучше смотреть на все основные инструменты) на выбранном тайм-фрейме с Вашим взглядом на него, с Вашей логикой рынка. Если да — отлично, Вы «в рынке», если нет, то эта ситуация не должна быть чем-то неожиданным и неприятным, такая ситуация всегда должна быть заранее предусмотрена. Например, если разобрать текущую ситуацию, то рынки ожидают, что постепенное снятие карантина запустит восстановление экономики (и смотрят на восстановление активности в Китае) и восстановление цен на нефть и газ, монетарные стимулы от правительств не допустят дефолтов и поддержат банки, а второй волны эпидемии не будет. Если это окажется не так, то они обвалятся – второе «дно» или даже «перелой». Есть такая поговорка: «Открывай позицию на слухах – закрывай на фактах». То есть рынок может начать корректироваться и в том случае, если эта ставка на успешное снятие карантина подтвердится! Кто будет покупать у тех, кто эту ставку сделал заранее? Правильно. Те, кто прочитают заголовки СМИ: «Рынки растут на снятии карантина в США». Это как раз «хаи» и будут локальные. Вообще, не читайте непрофессиональные СМИ. Нет, как и в прошлый раз, лучше так.

Не читайте непрофессиональные СМИ.

Как их отличить? Они занимаются тем, что объясняют, то, что уже случилось, копируя информацию друг у друга. Они прогнозируют всякий бред с громкими заголовками от неизвестных «экспертов», которые потом не подтверждаются от слова совсем. И речь не о комсомольской правде, среди нефтетрейдеров есть примета: «Послушай прогноз Goldman Sachs – и сделай наоборот». В 99% случаев, когда кто-то что-то пишет, у него есть корыстный интерес – рынок злой и грязный чаще всего. Если Вам не хватает опыта генерировать свои торговые идеи, то важно научиться отличать и выбирать 1% прогнозов, которые позволят Вам заработать.

И это точно не прогнозы брокеров и аналитических домов, обещающие, например, высокую дивидендную доходность (любимая стратегия на рынке РФ – дивидендная, так как компаний роста у нас мало). Я сейчас не читаю эти прогнозы, потому не в курсе, что сейчас в ходу. Ну, например: «Купите «Центральный телеграф» или «Нижнекамскнефтехим» — вон какая у них была доходность в прошлом году». Это просто примеры компаний с высокими дивидендами в том году, взгляда на их дивиденды этого года у меня нет. Но он должен быть у того, кто принимает решение о покупке акций этих компаний. Просто даже если дивиденды и будут высокие, то дивидендный «гэп» может и не закроется никогда, сами себе дивиденды выплатите и всё. Кстати, что касается «ЦТ», то изначальная идея была блестяще спрогнозирована одним из авторов паблика «Корвалол-Стрит» в ВК. Никогда не открывайте позицию по чужой рекомендации без её тщательного анализа. Иначе об Вас её закроют. Итак, ещё одна мысль в копилку, повышающая шанс не потерять на рынке.

Не открывайте позицию по чужой рекомендации без её тщательного анализа.

Ошибки и потери денег полезны, если заставляют Вас учиться.

Будут ли те, кто купит/продаст акцию после меня?

И тут я думаю, сейчас как раз то место, где продвинутые хэдж-фонды используют все доступные методы анализа больших данных, чтобы определять и управлять настроением «толпы», розничных инвесторов. Поток «мусора» или информационного давления на профильных форумах, потоки ложной информации, вбросы и всё в таком духе. Всё, ради того, чтобы надавить на психику и вызвать желание продавать/покупать. В этом им, кстати, прекрасно помогают спекулянты (такие ситуации я называю «стервятники прилетели»), которые своей стратегией увеличивают амплитуды колебаний цен на рынках. Кто-то просто искренне делится своими чувствами – эйфорией или паникой, за что таким спасибо. Ибо есть такие вечные истины «продавай оптимистам, покупай у пессимистов» или «покупай, когда льётся кровь». Я исследования не проводил, конечно, но, возможно, тут бы на большой выборке и с диверсификацией выигрышной стратегией было бы определить общий настрой на профильных форумах и встать в противоположную сторону. Вообще, на Олимп толпой не ходят, как говорится, и если в какой-то бумаге набилось много «пассажиров», то велика вероятность, что слабонервных будут высаживать. Как прочитал на одном из форумов: «Только стальные яйца покрываются сусальным золотом».

Несколько слов о ТА

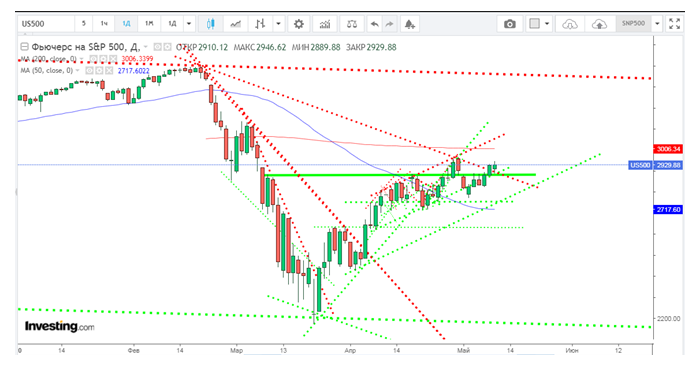

Так как мне больше подходят среднесрочное инвестирование на основании ФА, то ТА для меня больше как вспомогательный механизм, который позволяет следить за движением основных инструментов, которые мне в моменте интересны. При этом важно смотреть за корреляцией в движениях связанных инструментов, это также даёт дополнительную информацию для размышления. Я смотрю на трендовые движения в рамках каналов, на уровни поддержки, на скользящие средние MA50 и MA200, на объёмы торгов, дивергенцию/конвергенцию в RSI и MACD, PSAR. Тут главное не перегружать график. Вот, например, как у меня выглядит график фьючерса на S&P500, для меня будет важно, как он будет вести себя при встрече с MA200, тем более там психологический уровень в 3000 пунктов. При этом я не отношусь к этим линиям очень серьёзно, я их постоянно перестраиваю и уточняю по мере движения рынка. Меняю тайм-фреймы, чтобы понять, какие MA сейчас торгуются в качестве поддержек/сопротивлений. Смотреть большие тайм-фреймы полезно не только для инвесторов, но и для трейдеров, чтобы увидеть важные глобальные ценовые уровни — большое видится на расстоянии.

Что касается простых фигур ТА (флаги, треугольники и т.п.), которые описаны во всех учебниках, то их видят все и торговые роботы нарисуют всё, что угодно. Выход из таких фигур, к сожалению, труднопредсказуем, особенно для начинающих, поэтому не делайте больших ставок только на красивую геометрию. Дополнительно нужно понимать, как минимум, в рамках какого более крупного движения эта фигура нарисована и куда смотрит фундаментал. В этом плане более интересна тактика торговля ложных пробоев/выходов, так как они подключает эмоции и «стоп-лоссы» тех, кто дёрнулся не туда.

Ещё давно не совершаю сделок по рынку, всегда смотрю «стакан», в попытке понять, что там вообще происходит и как там кто кого разводит на деньги.

И ещё, если Вам интересна активная торговля. Практикуйте и накапливайте успешные сделки, опыт успешных сделок на небольших суммах. Главное понять себя, свою психологию на не небольших, но реальных суммах (в отличие от виртуальных демо-счетов). Положительный опыт позволит уверенней себя чувствовать на увеличенных суммах, а отрицательный должен заставить Вас учиться.

Несколько слов о тактике. На что смотреть после открытия позиции

Находясь в позиции, ищите аргументы против неё.

Как только ситуация для меня меняется фундаментально, я готов снизить риск или вообще закрыть позицию. Хотя для меня это всегда непросто, так как я упёртый. Иногда выходит боком. Как есть высказывание, что иногда лучше быть счастливым, чем правым, так и тут – лучше не потерять деньги, чем быть правым.

Мой набор информационных ресурсов.

Прислушивайтесь только к тем, кто торгует, кто ставит деньги на своё мнение и, что важно чаще оказывается прав.

Вот мой список качественных ресурсов, авторам которых я, пользуясь случаем, высказываю свою благодарность и респект:

- Сайт и приложение «Investing.com». Котировки, работа с графиками.

- Сайт и Telegram-канал «profitgate.ru» А.Кречетова. На мой взгляд, это сильнейший биржевой аналитик. На сайте есть Twitter-подборка с аналитикой, много статей и блогов от других авторов. Сообщество очень сильное. Отдельно выделю вот эту статью по макро, которую важно прочитать, чтобы понять, что такое QE и как оно долгосрочно влияет на экономику и рынок.

- Сайт «principles.com». Макро от Р.Далио, читать, чтобы понять, что такое долгосрочные и краткосрочные долговые циклы в экономике и где мы сейчас находимся. Советую также читать его LinkedIn через Telegram, он сейчас по главам публикует новую работу. На «Profitgate» тоже есть переводы его статей – вот, например.

- Telegram-канал «ПРО Деньги». Активная торговля основных инструментов. Мне близок подход к ТА автора – торговля каналов.

- Telegram-канал «All Economics». Макроэкономика.

- Telegram-канал «Bastion». Канал о долгосрочном инвестировании, очень много полезной информации, автор делает большую полезную работу.

- Telegram-канал «Invest Heroes: LIVE». Одна из лучших новостных лент, с интересной авторской аналитикой.

- Сообщество в ВК «InvestCommunity». Оперативная важная информация по рынку РФ.

- YouTube-канал «UKspreadbetting». Там есть отдельные тематические плейлисты. Трейдерская психология, ТА (каналы, уровни, фигуры продолжения тренда и разворота, fakeout, breakout и прочая красота), много тем грамотно разобрано.

- Чтобы смотреть по конкретным бумагам, как народ флудит и иногда вылавливать что-то полезное при наличии опыта и детектора «чепухи», можно заходить на форумы «Yahoo Finance», «Investing», «TradingView» по американскому рынку и «MFD» по отечественному рынку. Туда точно не за поддержкой. Туда чтобы разведать общий сентимент по инструменту. Но многие вообще не рекомендуют смотреть, особенно тем, кто подвержен давлению чужого мнения, а там этим только и занимаются, мясорубка между «быками» и «медведями», иногда смешные шутки.

Сейчас каналы активно друг друга рекламируют, поэтому Вы без труда найдёте свой набор, если этот не подойдёт.

Некоторые дополнительные советы опытных трейдеров (больше именно для трейдеров)

1. Начать с небольшой суммы

Демо-счета? Кто-то в них совсем не верит, так как опыт практически не переносится, нет эмоциональной составляющей страха потерять или недозаработать. Попробовать можно, если цель интрадейные спекуляции. Но к реальным деньгам всё же начать с суммы, которую готовы потерять. Тут при этом нужно быть дисциплинированным, чтобы не бежать снимать деньги с депозита на усреднение позиции, которая «100% вот-вот выстрелит через максимум неделю». Сейчас рынок очень нервный, и деньги легко потерять. Он пока не определился с движением. Как грохнется на «перелой» на трудно прогнозируемой второй волне пандемии, так и будете до осени усреднять, «ловя ножи».

2. Позволять прибыли течь и резать убыток

Такой совет часто дают. Опять же, смысл в том, чтобы сохранить капитал по мере роста опыта. Рынок даёт возможности заработать, не надо упираться и сидеть против движения рынка. Так они говорят. Однако, мне кажется, совет не так прост и его нужно взять себе в каком-то адаптированном виде. Он может привести к лишним дёрганьям, которые не всегда удаются новичкам.

3. План на сделку. Закладывать риск на то, что рынок пойдёт не в ту сторону

Открывая сделку, нужно для себя заранее решить (помимо ответа на основные вопросы, почему я её вообще открываю и кто купит/продаст после меня), при каких ценах в обоих направлениях Вы её закроете. Те самые «стоп-лосс» и «тейк-профит», на которые иногда возят злобные торговые роботы. С автоматическим выставлением я бы посоветовал быть аккуратными, если это не спекулятивная интрадей торговля.

4. Ответственность

Понимать риски, брать ответственность за убытки и неудачи, не искать виноватых, разбирать ошибки и двигаться дальше. Это для всего, конечно, верно, и не только для фондового рынка. Есть исключения, когда нужно уметь отстаивать свои права, когда кто-то играет, нарушая договорённости, но об этом, может, позже напишу. Базово – никто никому ничего не должен и я сам во всём виноват.

5. Риск-менеджмент. Не ставить слишком много на одну сделку

Критерий – готовность потерять эти деньги. Не храните все яйца. Хотя Баффет говорил, что можно, если ты контролируешь эту корзину, это я к тому, что исключения есть, а универсальных принципов нет, ищите свой стиль. Но оценка возможных убытков всегда нужна. При этом цены бывают и отрицательными, как узнал в этом году мир.

Не надо торговать всё подряд, составлять портфель из 20 непонятно вообще чем занимающихся китайских компаний и ETF на японскую робототехнику. Вы должны быть как крадущийся тигр, затаившийся дракон и искать хороший момент для сделки, хорошей вероятность. Забрать свой процент в день одной сделкой, условно. Это опыт, конечно. Кто-то торгует только нефтью, например, или одной только акцией, становясь в ней специалистом и действуя более эффективно, понимая движения.

Всем удачи и роста навыков, будьте благословенными инвесторами!

http://revolution.allbest.ru/economy/00826092_0.html

http://m.habr.com/ru/post/501772/