Оглавление

Особенности разработки инвестиционных программ

Инвестирование – идеальная возможность пополнить величину капитала, стимулировать развитие бизнеса за счет вложения в конкретные объекты, активы. Результативность мероприятия будет напрямую зависеть от источника капиталовложения, размера финансов и навыков собственника. В некоторых случаях доход составляет небольшую долю от суммы инвестиции, иногда в десятки раз превышает их.

Содержание статьи

Что такое инвестиционная программа

Благосостояние отдельного гражданина и общества в целом напрямую зависит от целесообразного расходования денежных средств. Сегодня многие инвесторы предпочитают инвестировать часть своих накоплений в развитие предприятий, создание индивидуального бизнеса. В некоторых случаях инвестирование состоит в передаче финансов во временное распоряжение другим лицам за вознаграждение.

Главной целью инициатора инвестиционного мероприятия является получение дохода от долгосрочного или краткосрочного оборота активов. Если финансирование производится в деятельность конкретной организации, то участник активно контролирует процесс, стимулирует работу управляющих или берет на себя их функции.

Говоря простыми словами, инвестиционная программа или проект – это совокупность действий, оформленных документально, направленных на получение конкретного результата за обозначенный срок. Например, гражданин вкладывает миллион рублей в развитие рекламного бизнеса. Благодаря дополнительным финансам компания активно расширяет деятельность, выходит на новый уровень торговли и оказания услуг. При этом значительная доля прибыли идет инвестору.

Инвестиционная программа в международной экономической практике представляет собой четкий план последовательных действий, регламент которых описан детально на бумаге. Чаще всего встречаются инвестиции в конкретный объект, направление предпринимательской деятельности или в бизнес в целом. Например, один инвестор стимулирует производство антивозрастного крема на косметической фабрике, а другой инициирует полное техническое перевооружение компании.

Оптимальный инвестиционный проект позволяет достичь поставленной цели с минимальными временными и финансовыми затратами. Чтобы идеально спланировать мероприятие, рекомендуется глубоко и детально изучить объект инвестирования. Не желательно вкладывать деньги по советам знакомых, окончательное решение должно быть всегда за собственником капитала.

Когда юридическому лицу необходимы инвестиции? Такая потребность формируется при недостаточности оборотных фондов, резком падении конкурентоспособности. Например, фирма получила долгосрочный кредит, израсходовала его на переоборудование цеха. А для запуска производства, закупки сырья денег не хватило. Компания находится в шаге от успешной деятельности, поэтому сторонняя финансовая помощь будет очень полезной.

Кто выступает инвестором? Инициатором мероприятия становятся обычные граждане, собственники предприятий. Вкладчик предоставляет активы во временное распоряжение фирме или выкупает часть акций. В обоих случаях владелец финансов получает определенную долю прибыли. В организации источниками инвестиционных ресурсов выступают резервные, амортизационные фонды, чистая прибыль, дивиденды акционеров.

Структура инвестиционной программы включает следующие моменты:

- комплекс четких, сформулированных целей;

- объект инвестирования с подробной характеристикой;

- размер и срок вложений;

- перечень технологических процессов для достижения положительного результата;

- объем финансовых, сырьевых, трудовых ресурсов;

- совокупность управленческих решений и порядок их реализации.

Особую важность имеет предварительный анализ, проводимый на этапе разработки инвестиционного проекта. Если инвестор просчитается, ошибочно оценит риски, он потеряет значительную сумму капитала или полностью лишится его. Важно определить объект финансирования, порядок реализации программы, объем мероприятий по контролю.

Виды инвестиционных программ

Классификация проектов по финансированию напрямую зависит от размера капитала, сроков реализации мероприятия, поставленных целей. В глобальном понимании инвестиционные программы подразделяют на государственные и в пределах предприятий (адресные). Первый тип включает все финансовые операции, инициатором которых становится государство. Ко вторым относятся различные манипуляции по стимулированию бизнеса.

По государственным проектам разработкой и утверждением плана занимается правительство РФ. Программа имеет четкие границы, финансируется только из федеральных средств. Она направлена на общий подъем экономики страны. Инвестиционная деятельность в пределах одной организации осуществляется за счет средств конкретных граждан. Чаще всего срок инвестирования определяется от одного до пяти лет. Этот вид программы имеет более узкую специализацию.

В зависимости от цели и величины доходности различают два типа инвестиционных программ:

- высокодоходные – размер прибыли по таким операциям значительно превышает стандартные сделки по размещению средств на банковском депозите под проценты;

- высокопроцентные – чистый доход от контракта превышает 60-70% от величины стартового капитала после вычета всех сопутствующих расходов.

По направлению развития юридического лица инвестиционные проекты классифицируются на два вида:

- стратегические – включают кардинальные перемены в предпринимательской деятельности: создание филиальной сети, реорганизация, смена направления производства;

- тактические – действия, преследующие конкретную цель в виде активации производственных оборотов, повышения деловой репутации и др.

В зависимости от масштаба действия выделяют мелкие, крупные, традиционные, мегапроекты. По степени взаимосвязи инвестиционные программы делятся на независимые, альтернативные, взаимозависимые. Первый тип функционирует обособленно, не имеет тесной связи с другими проектами. Второй вариант представляет собой конкурирующие мероприятия. По третьему типу невозможна реализация по отдельности: в работу запускается только комплекс проектов, по одному они неэффективны.

Проекты бывают с высоким процентом риска и безрисковые. Например, максимальные убытки способны принести освоения новых технологий, направлений бизнеса. Если сделка обеспечена гарантиями от государства, размер риска и потенциальных потерь минимизируется. Краткосрочные инвестиции предполагают заключение сделки продолжительностью не более года, долгосрочные занимают несколько лет.

Большинство проектов воплощается в жизнь с целью получения прибыли. Государственные программы направлены на повышение экономических, социальных, политических показателей, улучшение экологической обстановки по стране.

Методы оценки

Без сомнения, ни один инвестор не будет финансировать объект без оценки потенциальных рисков. Владелец активов вправе оценить потенциал вложения на интуитивном уровне, но этот метод не даст никаких точных результатов.

Один из популярных способов определения целесообразности инвестиций – подсчет совокупных затрат. В расчетах участвуют все расходы, которые точно возникнут при реализации проекта. Дополнительно аналитики закладывают проценты корректировки в форс-мажорных ситуациях.

Более сложная, но результативная методика оценки инвестиционных программ – определение доходности, эффективности. В процессе принимают участие разнообразные индексы и коэффициенты. Например, один из главных показателей в анализе – чистый дисконтированный доход. Он рассчитывается по сложной формуле, учитывает все затраты по объекту инвестирования, показывает потенциал прибыльности в пересчете на ценовые изменения в будущем.

Дополнительно аналитики рассчитывают индекс рентабельности инвестиций, определяемый как отношение чистой величины капитала к размеру совокупных затрат. Внутренняя норма рентабельности будет показывать величину потенциального дохода по итогам реализации проекта.

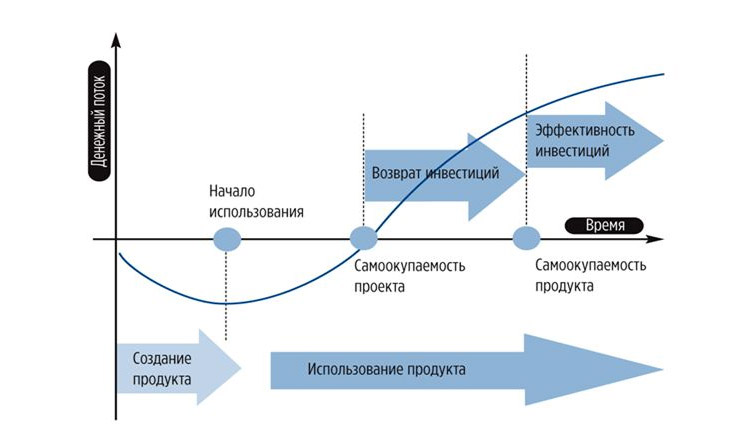

Один из методов статистического анализа – срок окупаемости вложений. Эффективность инвестирования по этому показателю определяется как предел покрытия суммы стартового капитала полученными доходами. С того момента, как суммарная прибыль от деятельности превысит размер эксплуатационных и капитальных расходов, программа будет признана эффективной и прибыльной. Говоря простым языком, это срок, когда инвестор сможет вернуть свои финансы.

Еще один важный индикатор – коэффициент эффективности инвестиций или рентабельности проекта. Он определяется делением средней величины прибыли к усредненному размеру капиталовложений. Этот индекс используется инвесторами для оценки краткосрочных проектов, по длительным периодам он неэффективен и выдает ложные сведения. Если владелец активов планирует инвестировать по долгосрочной программе, важно учитывать параметры изменения цен по каждому из отчетных лет.

Для крупных программ целесообразно использовать многокритериальные методики, когда в анализе учитываются сразу несколько показателей. Например, по проекту бюджетного инвестирования учитываются сроки окупаемости, стабильность прироста капитала, процент риска, социальная и экономическая эффективность. На стартовом этапе в расчетах участвуют только прогнозируемые величины, по стадиям реализации проекта точность анализа повышается.

Чтобы выбрать самый эффективный и прибыльный инвестиционный проект используют метод оценки по перечню критериев. По каждой конкретной ситуации этот список определяется в индивидуальном порядке. То есть инвестор подготавливает детальное перечисление всех моментов, достижение которых ожидается после запуска программы.

Сравнение ведется по пунктам, владелец капитала сравнивает все аспекты финансирования. Благодаря такому методу ни один из нюансов не будет упущен. Критерии различаются по видам инвестиционных программ, стратегических решений, сроку реализации проекта. Перечислим базовые моменты, которые оцениваются на этапе составления схемы инвестирования.

Для предприятий важно, чтобы общая стратегия деятельности не противоречила плану осуществления инвестиций. В крайних случаях вероятно внесение корректировок, если они будут оправданы. Ведется анализ соответствия проекта рискам, заложенным компанией, инновациям, потенциалу развития, временного планирования.

С финансовой стороны вопроса сравнивается объем инвестиций, планируемая величина чистой прибыли, первоначальные затраты. Дополнительно оцениваются срок окупаемости, доступность финансов по конкретным временным отрезкам. Важно понять, будет ли влиять реализация данного проекта на другие сферы жизни организации. С экономической точки зрения существенную роль сыграет возможность получения налоговых льгот.

Если инвестирование направлено на стимулирование научно-исследовательской деятельности, то прогнозируется результативность ожидаемых открытий, их влияние на другие проекты. Важно учесть индивидуальность патента. Если существуют аналогичные субъекты деятельности, возрастет вероятность оспаривания открытий. Продукция должна быть уникальной. Чтобы запустить проект обязательно необходимо просчитать запасы сырья.

По производственной деятельности оцениваются существующие мощности и потребность во введении инноваций. Инвесторы проверяют обеспеченность ресурсами, оборудованием, персоналом. Анализируется географическое положение объекта. Рекомендуется в анализе инвестиционной программы учитывать мнение общественности, прочие внешние факторы.

Обозначим риски, с которыми инвестору придется столкнуться при прогнозировании и реализации программы финансирования:

- субъективность данных по экономической, политической ситуации на отечественном и международном рынке;

- внешнеэкономические ограничения в отношении государства, где располагается владелец капитала и объект инвестирования;

- волнообразные колебания рыночной конъюнктуры, валюты, иных финансовых активов;

- непредсказуемость природных явлений;

- форс-мажорные ситуации на производстве;

- поверхностная информация об объекте вложений, участниках программы и др.

Фазы развития инвестиционного проекта

Вопросы перспективы развития предпринимательской деятельности требуют максимальной концентрации, ответственности руководителей. На ряде совещаний управляющего персонала ведутся обсуждения долгосрочных целей, новых перспективных направлений бизнеса. Осуществляется разработка прогнозов по всем направлениям: инженерно-техническим, социальным, экологическим, временным, ресурсным.

Подготовка и внедрение инвестиционного проекта осуществляется по четырем фазам:

- прединвестиционная;

- инвестиционная;

- эксплуатационная;

- ликвидационно – аналитическая.

Первый этап включает систематизацию всей имеющейся информации, анализ концепции и вероятных путей ее реализации. Специалисты подбирают самые лучшие, выгодные пути действий, обсуждают вероятные риски, осложнения. Далее осуществляется разработка плана.

Второй этап является основополагающим в инвестировании. Производится непосредственное перечисление финансовой помощи, ведутся переговоры с поставщиками, заказчиками. После оценки перспектив сотрудничества заключаются долгосрочные контракты. После этого участники проекта вносят корректировки в первоначальные графики. Ключевой момент этой фазы – доведение производственных мощностей до заявленных в проекте, формирование материальных, трудовых ресурсов.

Третья фаза самая длительная в жизни инвестиционной программы. В это время оцениваются первые результаты финансирования, выявляются ошибки, просчеты. На данном этапе участники взаимоотношений вправе принять решение о прекращении действия проекта, если зафиксирована угроза высоких рисков или финансирование оказалось неэффективным.

Последний этап особенно важен для инвестора и субъекта инвестирования. Проект, независимо от результативности, не должен нанести вред социальной, экономической, экологической среде. Особенно эффективным будет признана программа, которая завершилась с максимальными результатами, позволила поднять экономику предприятия и уровень благосостояния граждан. Немаловажный фактор – сохранение и улучшение экологической обстановки на территории объекта.

В финальной стадии происходит высвобождение оборотных средств, отображается реальная картина производственной мощности, ведутся подсчеты чистой прибыли и рентабельности. По решению участников возможно продление программы инвестирования, дополнение новыми проектами. Особенно такая ситуация вероятна, если план действительно работает и дает достойные результаты.

В четвертой фазе обязательно проводится глубокий анализ всей программы в целом или той части, которая смогла реализоваться. Выводятся экономические коэффициенты ликвидности, прибыльности, оправданности сделки. Сопоставляются негативные и позитивные моменты. Совокупность полученной информации позволяет определить потенциальную схему успешного управления инвестиционной деятельностью в будущем.

Инвестиционная программа – уникальная возможность сохранить бизнес, реализовать задуманные схемы, создать новейшие технологии, совершить открытия. Положительная сторона проекта состоит в том, что инвестор от эффективного инвестирования получит достойную выгоду, а объект вложений получит новый стимул для развития и совершенствования. В масштабных объемах инвестиционная деятельность способствует улучшению социальной, экономической, экологической обстановки в регионе действия и по стране в целом.

Инвестиционный проект – суть, виды, этапы и сроки окупаемости

Инвестиционный проект – что это такое

Инвестиционный проект – это заранее установленный комплекс мероприятий, который направлен на достижение определенного финансового результата. Поэтому для этого нужен соответствующий приток средств от вкладчиков.

Инвестиции и инвестиционные проекты – это факторы развития национальной экономики, ведь действия вкладчиков направляются на создание или изменение технических, социальных, научных или других сфер.

Суть инвестиционного проекта заключается в разработке мероприятий, в которые включаются проектирование, покупка, в некоторых случаях – подготовка кадров. Весь этот процесс работает для того, чтобы создать, модернизировать или перепродать определенный продукт с целью последующего получения экономической выгоды. Поэтому инвестиционный проект – это не только покупка ценных бумаг или открытие вклада в финансовой организации, но и проведение анализа рынка, переговоры, хеджирование рисков и т.д.

Особенности инвестиционных проектов

Особенности инвестиционного проекта заключаются в том, что весь процесс формирования комплекса мероприятий, направленных на получение прибыли, не гарантирует положительных результатов. В инвестициях и инвестиционных проектах существуют значительные риски, поэтому выделяют два вида подобной деятельности:

- Безрисковые;

- Рисковые (венчурные).

Если вкладчик выбирает безрисковый инвестиционный проект, то он уменьшает вероятность неудачного исхода до нуля. Специалисты называют такой заработок «абстрактным», так как всегда остается даже минимальный риск потерять деньги.

Понятие рискового (венчурного) инвестиционного проекта говорит о высокой вероятности потери денег. Для подстраховки капитал распределяется между разными сферами, чтобы хотя бы часть денег сохранилась. Преимущество последней формы – в высоком заработке. Если вкладчик правильно составит инвестиционный портфель, то потерянная сумма будет незначительной в сравнении с полученной.

Типы инвестиционных проектов

Особенности инвестиционного проекта, перечисленные ранее, не дают полной информации о типах вкладов. Поэтому стоит разобрать их отдельно.

Инвестиционный проект бывает:

- Производственным. Капитал вкладчика направляется на модернизацию, постройку новых или расширение действующих производств с целью получения прибыли от создания продукции. Применим ко всем сферам экономики.

- Научно-техническим. Это инвестиции в разработку, создание и последующее тестирование аппаратов, оборудования, технологий и процессов. Такие проекты могут длиться дольше остальных, поэтому их называют долгосрочными.

- Коммерческими. Вид инвестирования, подразумевающий покупку и перепродажу движимого и недвижимого имущества с повышенной стоимостью.

- Финансовыми. Это экономические инвестиционные проекты, где вкладчик покупает ценные бумаги для формирования собственного портфеля с целью последующей реализации на бирже по повышенной стоимости.

- Экологическими. Итогом таких вкладов становятся природоохранные объекты. Это также долгосрочная инвестиция.

- Социальными. Это проекты, которые в качестве конечной цели признают не получение денежных средств, а улучшение состояния в образовании, спорте, здравоохранении, культуре и других подобных сферах жизни.

Чтобы узнать, какие способы вклада самые популярные, нужно перечислить виды инвестиционных проектов.

Виды инвестиционных проектов

В данном разделе поговорим о видах объектов для размещения средств. Это и экономические инвестиционные проекты, и прочие направления для вложения финансов.

Итак, виды инвестиционных проектов имеют 5 критериев отбора. Первоначально они делятся по инвестиционным целям:

- Наращивание объема производства определенного продукта;

- Увеличение линейки продуктового изделия;

- Повышение качественных характеристик выбранного продукта;

- Оптимизация затрат на изготовление требуемых изделий;

- Социальная направленность.

Далее инвестиционные проекты, если говорить кратко, разделяют по количеству времени, затраченному на инвестирование:

- Долговременное размещение финансов — от 3 лет.

- Среднесрочное вложение средств — до 3 лет.

- Кратковременное размещение капитала — до 1 года.

Понимание понятия «инвестиционного проекта» также имеет отношение и к объему вложенных средств. Так, виды инвестиционных проектов имеют следующее разделение по количеству вложений:

- Большой инвестиционный объем от $1 млн. В качестве направления для инвестирования выступают огромные предприятия для насыщения спроса на локальном и внешнем рынках.

- Средний объем инвестиционных средств — до $1 млн. Обычно это локальные проекты, направленные на модернизацию производства определенных продуктов.

- Малочисленные инвестиции — до $100 тыс. Чаще всего предназначаются для увеличения объемов выпускаемой продукции. Обычно размещаются на небольшой срок.

Далее инвест-проекты делятся по своей направленности:

- Проекты коммерческого характера, направленные на извлечение дохода. То есть экономические инвестиционные проекты.

- Социальная направленность, предназначающаяся для улучшения жизни населения.

- Проекты, имеющие отношение к экологии.

- Иные проекты.

Если брать за основу позицию инвестора, то дальнейшее разделение выглядит следующим образом:

- Гос. производственные организации.

- Коалиционное производство.

- Иностранные вкладчики.

Этапы реализации инвестиционного проекта

Инвестиционный проект, если говорить кратко, можно реализовать за три этапа:

- Создание бизнес-плана;

- Инвестирование;

- Эксплуатация.

Суть первого этапа инвестиционного проекта заключается в изучении рынка, оценке затрат и рисков. Здесь же собираются необходимые документы, проводятся маркетинговые исследования. Если вкладчик тратит на это деньги, то их следует отнести к первоначальному взносу.

Инвестиционный этап подразумевает покупку акций, облигаций, движимого и недвижимого имущества. В этот момент владелец капитала уже не может поменять своего решения, так как это приведет к финансовым потерям.

Заканчивается инвестиционный проект эксплуатационным этапом, когда вкладчик начинает получать дивиденды от совершенных покупок. Чем дольше длится этот период, тем больше заработает владелец портфеля.

Выбрать инвестиционный проект без выполнения этих этапов и получить с него прибыль невозможно, так как отсутствие грамотного анализа и безосновательное распределение денежных средств чаще всего приводит к их потере.

Сроки окупаемости инвестиционных проектов

Инвестиции и инвестиционные проекты иногда требуют больших денежных затрат, которые могут окупаться несколько лет. Этот срок играет ключевую роль при выборе варианта заработка. Сказать точно о том, какие виды инвестиционных проектов окупаются быстрее остальных, невозможно. Но вкладчик может рассчитать срок самостоятельно.

Если кратко, то инвестиционный проект имеет срок окупаемости, равный количеству дней от начала инвестирования до полного возврата затраченных средств. Только по истечению этого периода – проект начинает приносить чистую прибыль.

Инвестиционный проект в хайпах

Инвестиционный проект в хайпах – это высокодоходный инструмент получения денежных средств за короткие сроки. Чтобы заработать на hyip-проектах, нужно хорошо разбираться в сфере, где будут работать деньги.

Чаще всего суть инвестиционного хайп проекта – в имитации фонда, собирающего деньги участников и приумножающего их, к примеру, с помощью опционов, криптовалют, Форекса и акций различных компаний. Последний этап – деление прибыли между вкладчиками.

Выбрать надежный инвестиционный хайп проект достаточно трудно, так как все они обещают высокий доход практически без участия клиента. Чтобы принимать участие в таких инвестиционных проектах, требуются «холодная» голова и осведомленность. Как и в других видах инвестирования.

Мой опыт заработка в хайпах и работающие стратегии я описал в статье «Что такое хайп (HYIP) и как на нем заработать?».

Программные продукты для оценки эффективности инвестиционных проектов

Принимая решение об инвестировании средств в тот или иной проект, необходимо оценить его экономическую эффективность. Для этого разработаны средства автоматизации — программы инвестиционного анализа, моделирующие развитие проекта. При выборе таких программ необходимо четко представлять себе их возможности и особенности.

Принимая решение об инвестировании средств в тот или иной проект, необходимо оценить его экономическую эффективность. Для этого разработаны средства автоматизации — программы инвестиционного анализа, моделирующие развитие проекта. При выборе таких программ необходимо четко представлять себе их возможности и особенности.

Программы и их возможности

На российском рынке наиболее распространены несколько программ (см. таблицу), в основе которых лежат классические подходы к оценке инвестиций. Разработчики этих пакетов регулярно выпускают новые, более гибкие версии, ежегодно увеличивая число пользователей. Существуют также менее известные программные пакеты, созданные на основе электронных таблиц и разработанные, как правило, консалтинговыми фирмами.

Во всех программных продуктах для анализа инвестиционных проектов методика и общие подходы к расчетам примерно одинаковы. Поэтому правильнее рассматривать такие пакеты как некие инструменты, каждый из которых применим в конкретной ситуации. Сегодня функциональные возможности последних версий пакетов для расчетов инвестиционных проектов находятся примерно на одном уровне.

На настоящий момент все программные продукты позволяют:

- разработать детальный финансовый план и оценить потребность в денежных средствах в будущем;

- определить схему финансирования инвестиционного проекта;

- оценить возможность и эффективность привлечения денежных средств из различных источников финансирования;

- разработать план производства и развития предприятия;

- определить эффективную стратегию маркетинга и рационального использования материальных, трудовых и финансовых ресурсов;

- рассчитать и проанализировать различные сценарии развития проекта, варьируя значения факторов, способных повлиять на финансовые результаты;

- контролировать процесс реализации инвестиционного проекта.

Какую программу выбрать

При выборе конкретного программного продукта для расчета эффективности инвестиций прежде всего нужно определить уникальность и отраслевые особенности конкретного проекта.

Программы для автоматизации расчетов инвестиционных проектов условно можно разделить на две группы. Первая — универсальные пакеты, не зависящие от отрасли и конкретной задачи (например, COMFAR, Project Expert, «Альт- Инвест», «ИНЭК-Холдинг», «ТЭО-Инвест»); вторая — отраслевые (например, Energy Invest).

Для отдельных инвестиционных проектов, которые трудно просчитать не только с помощью универсальной программы, но и с помощью отраслевой, разрабатываются индивидуальные модули. Такими разработками, в частности, занимается фирма Интеринвестпроект.

По мнению автора, наиболее приемлемыми программными продуктами по оценке эффективности инвестиционных проектов являются отраслевые. В них учитываются особенности исходной информации (нормативной, правовой, экономической, методической и пр.), используется база данных по отечественным и зарубежным инвестиционным проектам в конкретной отрасли. В большинстве случаев отраслевые программы дешевле универсальных.

Недостатком универсальных пакетов является необходимость выполнения большого количества вспомогательных расчетов. Кроме того, применяя эти программы, сложнее сопоставить исходную информацию в первичной документации с показателями, используемыми такой программой. Однако если расчет инвестиционного проекта производят профессионалы, располагающие обширными базами данных по отрасли и знающие ее специфику, то использование универсальных пакетов может быть предпочтительнее отраслевых. Например, «Альт-Инвест» хорошо зарекомендовал себя в машиностроительной промышленности, «ИНЭК-Холдинг» — при проведении санации предприятий, а Project Expert — в энергетической и металлургической отраслях.

Многие предприятия успешно используют индивидуальные пакеты, разработанные на базе электронных таблиц под конкретный инвестиционный проект.

Таким образом, при выборе программы надо учитывать субъективные факторы, которые важны для каждого конкретного предприятия.

Личный опыт

Игорь Никулин, финансовый директор ЗАО «Новая Заря»

На определенном этапе развития у нашей компании, как, впрочем, и у любой активно развивающейся компании, возникла необходимость в привлечении внешнего финансирования. Мы решили провести перевооружение производства. Нужен был программный продукт, который бы позволил рассчитать, сколько средств для этого потребуется, то есть оценить данный инвестиционный проект. Кроме того, важно было подготовить его достойную презентацию. К сожалению, таких программных продуктов на рынке было представлено немного, но в их числе — Project Expert, который удовлетворял нашим условиям.

Оценивать программу было несложно. Во-первых, она хорошо структурирована, а ее интерфейс удобен и понятен. Во-вторых, программа снабжена руководством пользователя, электронным учебником и системой контекстной помощи.

С помощью Project Expert мы рассчитали несколько проектов. Большинство из них были профинансированы внешними инвесторами и в настоящее время успешно реализуются.

Но с помощью Project Expert можно не только разрабатывать проекты. На нашей фабрике экономисты используют этот пакет при разработке планов загрузки производства, движения товарно-материальных ценностей, определяют варианты подбора оборудования — то есть применяют программы в качестве инструмента планирования производства и закупок на краткосрочный период.

Андрей Шмаков, ведущий специалист по инвестиционному проектированию, ОАО «Чусовской металлургический завод» (г. Чусовой, Пермская обл.)

При выборе программы для оценки инвестиционных проектов мы руководствовались двумя принципами: цена и степень апробированности программы. Цену программного пакета «Альт-Инвест» по сравнению с аналогичными программами можно назвать низкой. С точки зрения апробированности для нас было важно, что в Методических рекомендациях по оценке эффективности инвестиционных проектов примеры описываются с использованием «Альт-Инвеста». Кроме того, при обращении в Сбербанк России за инвестиционным кредитом нас попросили представить расчеты по инвестиционному проекту, подготовленному с помощью именно «Альт-Инвеста». Таким образом, наш выбор был предопределен.

Мы понимаем, что привлечение инвестиций по большому счету не зависит от конкретного программного продукта, с помощью которого выполнялись расчеты, — результат должен быть одинаковый. Однако если потенциальный инвестор использует такую же программу, что и вы, вести разговор об инвестициях будет легче.

Выбрав программный продукт, мы обратились к фирме ИКФ «Апьт’, которая по нашей просьбе провела обучение персонала. Непосредственное общение с ведущим разработчиком программы позволило без особых трудностей освоить программный пакет.

Если говорить о преимуществах программы, то для экономиста программа Excel, на основе которой реализован программный пакет «Альт-Инвест», удобна и привычна.

Но при использовании программных продуктов возникают проблемы, выходящие за рамки конкретной программы. Например, некоторые проекты напрямую или косвенно влияют на результаты деятельности подразделений завода, не участвующих в реализации проекта. Поэтому для объективной оценки инвестиций необходимо учитывать влияние конкретного инвестиционного проекта на деятельность всего предприятия. Выполнение таких расчетов очень трудоемко.

Если инвестиционный проект рассчитывается для привлечения иностранных инвестиций, нужно учитывать, что западные инвесторы не знают особенностей российской экономики и не желают в них вникать. Для иностранных инвесторов наиболее понятными являются расчеты с использованием зарубежных программ, например COMFAR.

Личный опыт

Марина Грачева, профессор экономического факультета МГУ, д. э. н.

Для расчета ряда инвестиционных проектов в Центре проектного анализа экономического факультета МГУ мы выбрали программный пакет COMFAR, так как он давно известен и признан зарубежными разработчиками инвестиционных проектов и инвесторами.

Освоение COMFAR было несложным, поскольку мы изучали сначала российские программные продукты, а потом «погружались» в западные. Хочу отметить, что в других программных продуктах для расчета инвестиционных проектов используется методология, «заложенная» в COMFAr. Но основное преимущество COMFAR заключается в том, что этот продукт позволяет проводить анализ проекта с точки зрения не только микроуровня, но и макроуровня. Это первый плюс. Второй плюс — это возможность более глубокого анализа проектных рисков, чем в других программах.

Недостаток этого пакета, пожалуй, только один — высокая стоимость. Поэтому компания, заинтересованная в разработке проекта с помощью COMFAR, должна решить, что она будет разрабатывать: серию проектов или только один. Дорогой продукт надо приобретать только с целью серийного использования. Для расчета разового проекта всегда лучше обращаться к сторонним консультантам.

Порядок работы с программами

Порядок работы со всеми программами примерно одинаков. Сначала вводится исходный набор параметров, характеризующих проект: информация о производственной программе, маркетинговый план, схема финансирования проекта и т. д. Результаты всегда отражаются в трех главных финансовых отчетах: отчете о прибылях и убытках, бухгалтерском балансе и отчете о движении денежных средств.

Затем аналитик, работающий с программой, оценивает результаты и вводит исходные данные для новых расчетов. Например, есть два варианта получения оборудования — приобретение его на кредитные средства или использова- ние лизинговой схемы. Каждый из этих вариантов с помощью программы рассчитывается отдельно, после чего выбирается наиболее эффективный.

Причины возможных неудач

При использовании программ, автоматизирующих расчет инвестиционного проекта, важно не угодить в «ловушку простоты». Ее суть в том, что фундаментальность заложенных в программы методик расчета создает иллюзию высокой надежности полученных результатов. Но не все так просто.

Методики действительно надежные и проверенные. Но в основе всех расчетов лежат исходные данные, от правильности которых зависит конечный результат. Критичной является информация о планируемом объеме продаж. Всегда существует вероятность, что реальные объемы продаж будут отличаться от планируемых. Возможные изменения нужно предвидеть и тщательно контролировать, так как их появление не может служить оправданием плохих результатов инвестиционного проекта. Поэтому принципиально важно уже на стадии разработки проекта провести анализ устойчивости: как изменятся параметры эффективности проекта при варьировании цен, объемов сбыта и других исходных данных.

Поскольку программные продукты для оценки инвестиционных проектов обладают примерно одинаковыми возможностями, успешность их применения во многом зависит от квалификации работающего с ними персонала. Под квалификацией имеется в виду не только грамотная работа с программой, но и умение правильно определить исходные данные для расчета.

http://finswin.com/vlozheniya/osnovy/investicionnaya-programma.html

http://www.profvest.com/2020/02/investicionnyy-proekt.html

Программные продукты для оценки эффективности инвестиционных проектов