Чем отличается инвестирование в ПИФы от вложений в НПФ

Тенденция инвестировать накопленные средства с перспективой роста капитала коснулась даже тех слоев населения, которые не обладают достаточно внушительными объемами денег. На фоне роста инвестиционного интереса в финансовой российской структуре стали образовываться объединения, дающие перспективу вкладывать деньги даже в небольшой сумме. Вероятно, некоторых потенциальных вкладчиков могут интересовать отличия этих структур, гарантии стабильности вложений в таких учреждениях и степень доходности.

Тенденция инвестировать накопленные средства с перспективой роста капитала коснулась даже тех слоев населения, которые не обладают достаточно внушительными объемами денег. На фоне роста инвестиционного интереса в финансовой российской структуре стали образовываться объединения, дающие перспективу вкладывать деньги даже в небольшой сумме. Вероятно, некоторых потенциальных вкладчиков могут интересовать отличия этих структур, гарантии стабильности вложений в таких учреждениях и степень доходности.

Для представителей среднего класса имеет смысл рассматривать возможность инвестировать в ПИФы или вложить деньги в НПФ.

Общие характеристики паевых и пенсионных фондов

В обоих случаях целью вложений ставится доступность инвестирования в те инструменты, которые в одиночку приобретать недоступно. При коллективном инвестировании становится доступной покупка многих фондовых инструментов.

И негосударственные пенсионные фонды, и паевые инвестиционные фонды ориентированы в своей деятельности именно на такой метод инвестирования – суммарный объем денежных средств всех вкладчиков позволяет делать выгодные вложения в:

При этом в обеих структурах существует доступная для инвестирования классификация по форме собственности эмитентов и их отраслях деятельности:

1. Государственная казна, обеспечивающая выпуск и последующий выкуп облигаций государственного займа

2. Эмитенты государственной формы собственности, торгующие свои акции на отечественном фондовом рынке

3. Коммерческие организации, имеющий статус открытых акционерных обществ, предлагающих для инвестирования миноритарные, контрольные и блокирующие пакеты акций

4. Муниципальные и федеральные структуры, производящие выпуск ценных бумаг с долговыми обязательствами

5. Депозитные программы банковских учреждений

6. Облигации корпоративных объединений, являющихся субъектами РФ

7. Кредитные счета в учреждениях кредитной финансовой структуры

Общими для НПФ и паевых фондов признаками является период инвестирования в отдельных случаях. При вложении в одну их таких структур вкладчик имеет возможность получать доход в краткосрочной перспективе. Однако эта тенденция не есть обязательной и решение о выплате дивидендов или погашении акций и паев принимается советом директоров, акционеров, собранием вкладчиков.

А вот в отношении доходности и пенсионные фонды и ПИФы во многом схожи между собой – средняя доходность в обоих случаях может достигать 28-35,0 процентов годовых. Но и тут есть оговорка, что подобный уровень рентабельности инвестиций возможен только в случае повышенной волатильности фондового рынка, а также во времена нестабильности в экономике, отличающейся динамичностью котировок.

И еще один общий признак обеих структур инвестирования – порядок выплаты. Это обстоятельство регламентируется все теми же внутренними контролирующими органами, руководящим советом и общим собранием вкладчиков. Несмотря на разницу в общей концепции инвестирования и применяемых стратегиях и в НПФ, и в ПИФах допускается как одноразовая выплата заработанных процентов в конце инвестиционного периода, так и регулярное погашение инвестиционных инструментов с поквартальной или ежемесячной выплатой процентов вкладчикам.

Что же выгоднее – НПФ или паевые фонды?

Выяснять обстоятельства, связанные со степенью доходности, надо начинать с принципов инвестирования в обеих структурах и определением конечных целей.

В негосударственных пенсионных фондах, являющихся альтернативой пенсионному фонду России, главной целью является возможность открыть накопительную пенсию задолго до наступления пенсионного возраста.

Паевые фонды ставят целью получение прибыли в определенных отраслях и в установленные периоды.

По срокам вложений и получения прибыли ПИФ и НПФ тоже имеют некоторые отличия:

• Паевые фонды обычно функционируют в среднесрочной перспективе, зарабатывая для своих инвесторов проценты на протяжении 5-7 лет.

• Пенсионные негосударственные фонды рассчитаны на функционирование в долгосрочной перспективе.

Цели самих инвесторов и вкладчиков обоих типов фондов тоже имеют отличия, и часто именно эти цели формируют влияющие на выбор приоритеты:

1. При инвестировании в НПФ владелец капитала ставит своей целью обеспечение достойной пенсионной суммы с учетом накопленных процентов. Такие вложения рассчитаны на то, что начнут приносить результат через несколько лет, и во все последующие годы будут являться источником регулярного пенсионного дохода.

2. Цели инвестирования в паевые инвестиционные фонды ставят либо одноразовое получение прибыли при погашении пая, либо регулярную доходность по процентам в течение периода функционирования ПИФа.

Ограничение рисков и приоритеты выбора

Даже при многих схожих признаках и параметрах инвестирования паевыми и пенсионными фондами риски для вкладчиков в них тоже могут отличаться.

Несомненно, в отношении высоких рисков лидирующую позицию занимает паевой инвестиционный фонд. Его деятельность не настолько строго регламентируется законодательными инструментами и в большинстве случаев решения по выбору направлений инвестирования, управляющих компаний принимаются самими членами этого фонда. В отличие от ПИФов, деятельность негосударственных пенсионных фондов очень жестко контролируется государственными регулирующими органами на разных уровнях. Кроме того, такой НПФ не будет допущен к проведению своей деятельности, если он не обладает достаточной страховой суммой для возможных выплат вкладчикам в случае банкротства.

Таким образом, интересы инвесторов более застрахованы от рисков именно в НПФ.

Но не всегда приоритеты владельцев денежных средств сводятся к тому, чтобы минимизировать риски, и понятие диверсификации для них значит намного меньше, что уровень доходности ПИФов. Учитывая этот приоритет, для данной категории инвесторов более приемлем вариант вложений в паи таких фондов.

Аналогично главным критерием выбора может оказаться и формирование прибыли в разных временных интервалах. Не каждый инвестора рассчитывает на получение стабильной пенсии и начисленных процентов в очень отдаленном будущем. И предпочтения таких людей сводятся к более динамичным капиталовложениям. Именно такие перспективы предлагают паевые инвестиционные фонды.

Ну и, напоследок, – каждый инвестор, независимо от выбора фонда, должен провести собственный мониторинг деятельности выбранного учреждения, и что также немаловажно – проанализировать поле его деятельности на фондовом рынке. При этом желательно учесть перспективы тех отраслей и конкретных эмитентов, в активы которых планируется коллективное инвестирование средств выбранного фонда.

Подробная информация об НПФ: что это такое, структура и специфика деятельности

Система пенсионного обеспечения претерпевает в нашей стране регулярные изменения, ее реформа не прекращается ни на год. Обязательное пенсионное страхование позволяет не только обеспечить пенсионеров, но и скопить средства будущим получателям пенсий.

НПФ – это одно из средств осуществления таких накоплений и обеспечения будущим старикам их достойной в финансовом отношении старости. Что же это такое, как работает, и как сотрудничать с такими организациями – поговорим в статье.

Бесплатно по России

Общая информация

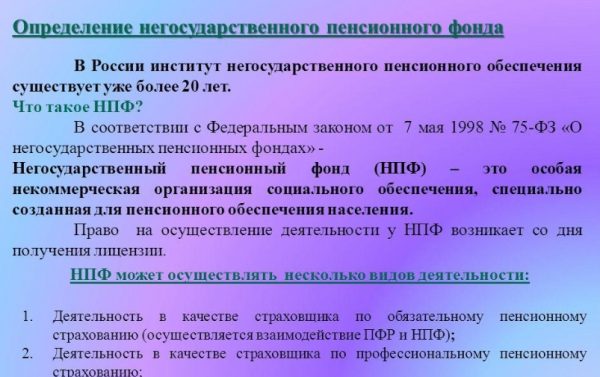

Аббревиатура НПФ является общепринятой и расшифровывается как негосударственный пенсионный фонд. В более широком смысле к этому понятию также относят и управляющие организации, которые созданы в целях управления тем или иным фондом.

Как устроен негосударственный пенсионный фонд

Управлять накоплениями граждан на будущий заслуженный отдых в соответствии с законом может лишь организация. Предприниматель или физическое лицо в целях исключения рисков не могут осуществлять подобную деятельность.

Ранее такая организация создавалась в некоммерческой форме. С 2016 года все эти фонды должны были быть реорганизованы в акционерные. Исключение – не осуществление деятельности в рамках обязательного страхования, а только добровольного. Но и в последнем случае с 2019 года такое компании должны были быть преобразованы.

Для начала деятельности компания должны пройти регистрацию, а после обратиться в Центробанк с заявлением о выдаче лицензии и соответствующим пакетом документов. После получения разрешения фонд может привлекать клиентов, управлять их накоплениями. При этом вся деятельность должна строго подчиняться законодательным требованиям.

Какими законами регулируется работа фонда

Деятельность рассматриваемых фондов влияет не только на размер и вообще возможность получения будущим пенсионером накопительной части пенсии, но и на стабильность всей государственной пенсионной системы в целом. Следовательно, со стороны государство необходимо правовое регулирование создания и работы таких организаций.

Базовым нормативным документом в этой сфере является закон, регулируются систему пенсионного страхования, он имеет номер 167-ФЗ и был подписан Президентом 15.12.2001. После издания акта он претерпел многочисленные изменения, которые следует учитывать.

Непосредственно работу фондов регламентирует закон 75-ФЗ от 07.05.1998 также в свежей редакции.

Документом установлены:

- основные термины;

- порядок создания и функционирования фондов;

- гарантии исполнения ими своих обязательств;

- основные правила инвестирования;

- предоставление им отчетности и ведение учета;

- правила контроля за его деятельностью;

- прекращение его работы;

- порядок реорганизации при необходимости.

Поскольку контролирующим государственным органом в сфере деятельности фонда выступает Банк России, то в пределах своей компетенции он также издает правовые акты.

В частности, его инструкциями и указаниями регулируются:

- правила выдачи лицензии (перечень необходимых документов, требования к соискателям, процедура);

- порядок предоставления сведений из реестра лицензий;

- типовые формы (например, страховых правил фондов) и др.

Также некоторые процедурные вопросы в части накоплений (их размещение, перевод из одной организации в другую и т.п.) регламентируются актами Правительства РФ.

Специфика деятельности

Законодательное понятие НПФ предполагает, что фонд может заниматься исключительно управлением средств населения в рамках обязательного пенсионного страхования или негосударственного обеспечения будущих и действующих пенсионеров. Никакого другого вида экономической деятельности фондов законодатель не допускает.

Работа управляющих организаций заключается в привлечении средств со стороны работающих граждан и их дальнейшее инвестирование. Средства могут вкладываться в реализацию проектов, ценные бумаги и облигации, в некоторых случаях – размещаться на депозит.

Активы, полученные в результате такого инвестирования, расходуются на вознаграждение самой управляющей организации, а также на увеличение будущего пособия вкладчиков фонда.

Как стать клиентом НПФ

Основным документом, регламентирующим отношения между управляющей накоплениями организацией и ее клиентом, является договор. Он должен быть заключен как в отношении обязательных отчислений, так и в случае накопления средств на будущее негосударственное пособие.

Заключить такой договор можно указанными на официальном сайте компании способами:

- В любом случае это можно сделать при посещении ее офиса. Однако это не всегда удобно, поскольку офис может располагаться далеко от места нахождения вкладчика, либо отсутствовать в населенном пункте вовсе.

- Через представителя компании, которые на систематической основе посещают различные трудовые коллективы организаций и предприятий. На встрече участникам, как правила, предлагается к подписанию соответствующий договор.

- Визит в компанию-партнер фонда. Часто встречается, что учредителем фонда является крупный банк или коммерческая компания с офисами по всей стране. В этом случае при наличии предложения можно заключить договор, посетив офис этого учредителя (партнера). Например, фонд Сбербанка или Открытие предоставляют возможность заключить договор в любом офисе одноименных кредитных организаций.

После заключения договора с НПФ до 1 декабря этого же года следует направить в Пенсионный Фонд РФ заявление о переводе накоплений (имеющихся и будущих) в конкретную компанию. Часто обязанность по направлению такого заявления берет на себя сам фонд, гражданину же остается только подписать готовый документ при оформлении отношений с фондом.

Переводить ли накопления в НПФ

Однозначно ответить на вопрос, целесообразно ли иметь «копилку» в негосударственном фонде, не представляется возможным. Инвестиционная деятельность таких организаций имеет определенные риски, и во всяком их доходность зависит от множества факторов.

Выбор конкретного фонда также играет важную роль, некоторые из них принесли застрахованным лицам доход более 10% годовых, другие – оставили в минусе по сравнению с теми, кто хранит свои деньги в ПФ РФ.

Особенности вклада

Рассмотрим основные преимущества и возможные риски вклада будущего пособия в негосударственные управляющие организации в таблице:

| Плюсы | Минусы |

| Все накопления застрахованы, потому граждане гарантированно не потеряют их | При смене фонда чаще, чем раз в 5 лет, гражданин может потерять инвестиционный доход |

| Доходность инвестиционной деятельности НПФ может быть выше фонда, выбранного государством | В случае перехода в другой фонд менее чем через 5 лет убытки, полученные в результате инвестирования, могут лечь на плечи застрахованного лица |

| Диверсификация будущего дохода (средства будут выплачиваться не только со стороны государства, но и от управляющего фонда) | Необходимость совершения дополнительных действий по заключению договора и написанию заявления в ПФР |

| Возможность передать накопленные средства по наследству или использовать их иным образом в установленных законом случаях | Длительный срок до получения выплат приводит к рискам прекращения фондом деятельности (что не скажется серьезным образом на сбережениях лица) |

| Возможность влиять на размер доходов при выходе на заслуженный отдых | |

| Удобство контроля за состоянием индивидуального лицевого счета на официальном сайте фонда | |

| Инвестирование осуществляется только в надежные источники, определяемые в общем виде государством |

Как выбрать НПФ и заключить договор

Выбор компании, управляющей обязательными или добровольными отчислениями на будущую пенсию, остается правом самого гражданина.

Он может осуществлять его по целому ряду критериев:

- надежность по оценкам рейтинговых агентств;

- количество вкладчиков и договоров с застрахованными гражданами;

- доходность;

- источники инвестирования;

- уровень доверия к учредителям;

- наличие офиса поблизости к застрахованному;

- удобство использования личного кабинета на сайте компании и др.

10 лучших организаций по доходности и надежности

По результатам деятельности за 2018 год наибольший доход своим вкладчикам в результате вложения их денег принесли в порядке уменьшения следующие фонды:

- ГАЗФОНД пенсионные накопления.

- ГАЗФОНД.

- Сургутнефтегаз.

- Стройкомплекс.

- Ингосстрах-Пенсия.

- Согласие.

- Межрегиональный НПФ «АКВИЛОН».

- ТРАДИЦИЯ.

- ВТБ Пенсионный фонд.

- Газпромбанк-фонд.

Информация представлена по материалам сведений, публикуемых Банком России на официальном сайте ведомства.

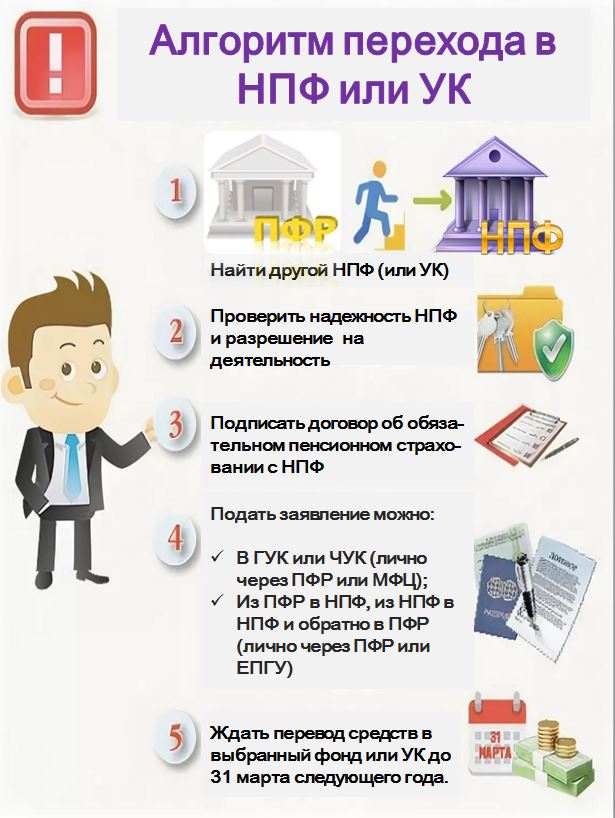

Как перевести средства из ПФР в НПФ: пошаговая инструкция

Переводить средства из одного фонда в другой, из государственного в частное гражданин имеет полное право, но не чаще 1 раза в год. Хотя частая смена фондов чревата потерей инвестиционного дохода или даже потерей части средств (если инвестирование принесло убыток).

Для смены управляющей накоплениями организации необходимо выполнить следующие действия:

- Выбрать фонд (критерии выбора остаются за гражданином).

- Заключение договора с фондом.

- Заполнение заявления о переводе средств.

- Направление заявления в ПФ РФ.

Обратиться в ПФ с таким заявлением можно следующими способами:

- через портал государственных и муниципальных услуг (для этого необходимо иметь верифицированный аккаунт);

- в территориальном органе Пенсионного Фонда России;

- через многофункциональный центр (о возможности получения этой услуги можно предварительно узнать по телефону или на официальной странице центра в интернете).

Заявление должно быть направлено в ПФР до 1 декабря года, предшествующего переводу средств в другой НПФ.

Могут ли НПФ лишить лицензии и что делать клиенту, если это произошло

Государственное разрешение на осуществление деятельности НПФ может быть отозвано в случае выявления нарушений в деятельности такой организации. Но опасаться этого не стоит, поскольку все средства гражданина в сохраненном виде вернутся в ПФР. При этом целым останется и инвестиционный доход (при его наличии).

Гражданин, которого коснулась подобная ситуация, вправе не предпринимать никаких действий. В этом случае все средства будут находиться под управлением ПФР и передаваться для инвестирования в организацию по своему определению. Также за застрахованным остается право выбрать иной НПФ, который продолжит управлять его накоплениями. При выборе нового управляющего стоит взвесить его надежность и доходность.

Итак, негосударственные фонды по управлению пенсионными накоплениями россиян являются одним из инструментов формированиями последними своих будущих доходов. Деятельность фондов строго регламентирована законодательством и застрахована. Максимальный риск для граждан при выборе этого способа накопления заключается в отсутствии инвестиционного дохода. При этом гражданин всегда имеет возможность поменять один фонд на другой или перевести средства из государственного управление под управление НПФ.

Полезное видео

Предлагаем посмотреть интересное видео по теме:

http://investtalk.ru/invest/pif/chem-otlichaetsya-investirovanie-v-pify-ot-vlozhenij-v-npf

http://pfrp.ru/faq/npf.html