Как я покупаю акции российских компаний. От Яндекса до Газпрома

Кто интересовался инвестициями в ценные бумаги, наверняка уже знает, что этот рынок в Беларуси находится в зачаточном состоянии. В особенности это относится к акциям: сделки с ними проходят даже не каждый день. Поэтому, если кто-то в Беларуси решает купить акции хорошей компании, то волей-неволей смотрит на иностранные рынки.

Я для себя выбрал соседний российский фондовый рынок. Основные причины:

- отсутствие языкового барьера с брокером, также можно ознакомиться с отчётами компаний без помощи переводчика;

- возможность личного визита для открытия необходимых счетов (я открывал в Петербурге, но многие делают это в Смоленске: по отзывам, местные специалисты в основном уже привыкли к работе с белорусами);

- возможность получить документы, заверенные налоговой службой РФ, для зачёта уплаченных за рубежом налогов при уплате подоходного налога в РБ;

- достаточная ликвидность бумаг первого-второго эшелонов.

Однако есть и минусы. Например, там очень мало бумаг таких популярных секторов, как ИТ и Биотех; для приверженцев пассивного инвестирования через индексные фонды выбор тоже не очень большой: сейчас на Московской бирже торгуется около 20 фондов, часть которых представляет один и тот же индекс, но от разных управляющих компаний. С другой стороны, основные активы и страны в этих фондах представлены, так что из них всё равно можно составить сбалансированный портфель.

Примеры известных российских компаний, акции которых торгуются на Московской бирже, за российские рубли:

- Газпром

- Яндекс

- Лукойл

- Сбербанк

- ВТБ

- Аэрофлот

Примеры иностранных компаний, представленных на Петербургской бирже, за доллары*:

- Apple

- AMD

- Netflix

- EXXON

- и много других.

* Сам я пока не покупал акции иностранных компаний через российского брокера. Мне кажется, что такие акции нам, беларусам, проще будет покупать через услугу ДУ (доверительное управление) в банках Беларуси.

Более 100 человек проголосовали за статью про ДУ. Выполнил обещание и подготовил подробный материал о собственном опыте покупки акций Google в Беларуси — ссылка.

Выбор брокера

Следующим шагом после определения рынка для инвестиций станет выбор российского брокера. Он является связующим звеном между инвестором и рынком, и его надёжность и репутация имеют большое значение. В России таких специалистов огромное количество, поэтому, чтобы не переживать по поводу возможного банкротства или нечистоплотности компании, я рекомендую выбирать из первых 20-25 в списке самых крупных на сайте биржи.

Также можно отметить, что некоторые крупные брокеры (например, Сбербанк) не работают с нерезидентами, поэтому лучше предварительно уточнить этот момент по электронной почте или на сайте.

Я выбрал российский Альфа-Банк, точнее, его «дочку» Альфа-Директ. По информации от других инвесторов, с беларусами ещё работают ВТБ и Открытие. Но ВТБ не даёт выход на Петербургскую биржу, где торгуются мировые акции, поэтому следует уточнить этот момент заранее, если такой доступ нужен.

Ещё одним важным критерием является линейка тарифов. В общем случае тарифы можно разделить на «долгосрочные», «трейдерские» и смешанные. Для долгосрочных важными параметрами будут отсутствие комиссий за неактивность и минимальная комиссия за хранение бумаг (депозитарная). Для трейдерских — минимальная комиссия за сделку. В смешанных, соответственно, будет различное сочетание этих параметров для промежуточных стратегий.

Я придерживаюсь стратегии «купи и держи», поэтому меня интересовала низкая депозитарная комиссия, а уже потом низкие издержки по сделке. По умолчанию в Альфа-Директе подключается довольно дорогой тариф, поэтому надо сразу перевести его на нужный. Я перешел на «Оптимальный», где комиссия за сделку 0,04% от суммы, депозитарная — 0,06% годовых.

Обязательно надо выяснить, каким образом можно пополнять брокерский счёт. Это может быть:

- банковский перевод (в том числе международный),

- карта российского банка,

- иностранная (для РФ) карта.

Последний вариант маловероятен: крупные брокеры, скорее всего, не будут принимать напрямую такие переводы, но уточнить всё же стоит. У меня выпущена российская банковская карта, на которую я перевожу со своей местной карты (1,5% за перевод через банкомат Белгазпромбанка), а далее уже со счёта на счёт в российской Альфе без комиссии.

Необходимые документы

Что же потребуется сделать до обращения к брокеру?

Во-первых, физлицу нужно получить разрешение нашего Нацбанка на движение капитала, пока его не отменили. На сайте НБ можно найти информацию о необходимых документах. Если вкратце, то это:

- Ходатайство. Составляется самостоятельно в свободной форме, должно содержать несколько обязательных пунктов:

- Экономическое обоснование: почему выбрали инвестиции в ценные бумаги за рубежом.

- Согласие на предоставление документов: у вас могут запросить в дальнейшем некоторые дополнительные документы, например, выписку со счёта или движение денежных средств.

- Оценку эффективности инвестирования: я писал что-то вроде «ожидаю эффективности инвестиции на горизонте от 5 лет».

- Режим счёта: ожидаемый объём инвестиций, откуда вводятся деньги и куда направляются (например, 3 млн рублей, переводы со своего счёта в РБ на брокерский счёт и депозиты, оплата мобильной связи и онлайн-курсов.

- Копия паспорта.

- Договор с брокером. Образец обычно можно найти на их сайте.

- Копия регистрации брокера. Выписка из ЕГРЮЛ, для крупных брокеров и банков можно не отправлять — у них одна выписка может быть на несколько десятков страниц.

- Регламент оказания услуг на финансовых рынках. Тоже ищите на сайте.

- Присоединение к Регламенту (анкета инвестиционного счёта). Тоже на сайте. Анкета подойдёт для начала незаполненная, но с указанием планируемых условий.

Во-вторых, для регистрации нужен номер российского оператора связи. Лучше брать что-нибудь без абонплаты, чтобы не расходовать деньги просто так. Оператор не столь важен, главное, чтобы у него был роуминг в Беларуси.

С самим брокером вопросов обычно значительно меньше: нужен паспорт, остальные бумаги заполняются на месте. Единственный момент — получение ключа доступа, эта процедура может занимать несколько дней, поскольку запрос на подключение к бирже отправляется на проверку в Москву. Поэтому лучше предварительно договориться со своим будущим брокером о возможности произвести все необходимые действия за один визит. Со смоленским ВТБ это точно возможно, я же при открытии ходил в банк дважды (второй раз через 3-4 дня), так как не знал про эту особенность, но имел времени с запасом.

Использование

После заключения договора брокер предоставит доступ к терминалу, через который можно торговать напрямую через интернет, с компьютера или телефона. Личные визиты больше не нужны, всё общение проходит либо через электронную почту, либо через свободные поручения в терминале. Также некоторые терминалы имеют чат поддержки.

В терминале есть список инструментов (акции, облигации, фонды и т. д.), котировки (цены покупки и продажи), график прошлых сделок, функционал подачи заявок. Обратите внимание, что стакан (текущие заявки на покупку и продажу) виден только в рабочее время биржи — с 10 утра до 7 вечера по Московскому времени, хотя заявки (ордера) можно подавать круглосуточно. Они будут исполнены, как только для этого сложатся условия.

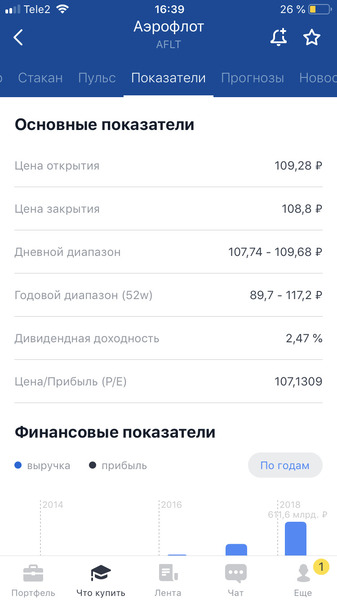

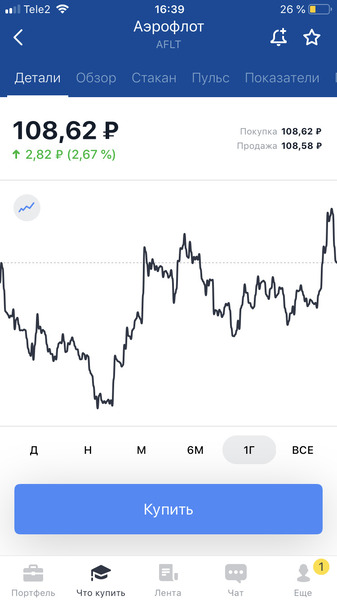

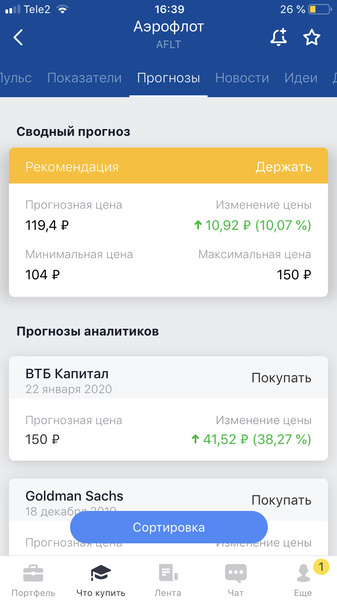

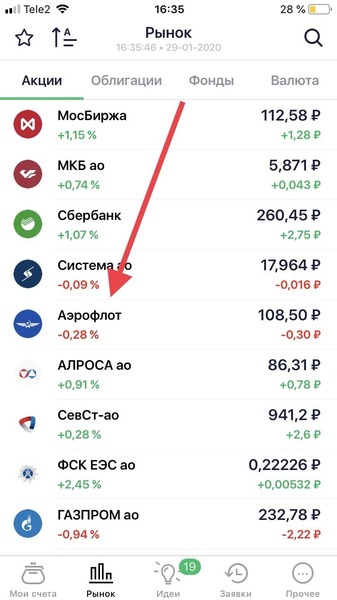

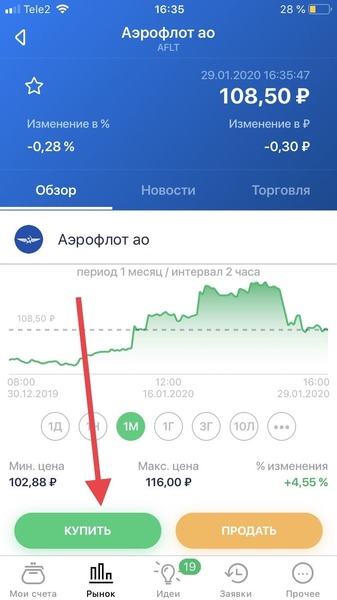

Скриншоты, как это все выглядит:

График может отображать различное временное разрешение: для высокочастотной спекулятивной торговли это может быть посекундный масштаб, а для долгосрочных покупок обычно используется дневной, недельный или даже помесячный. Помимо необходимых для торговли элементов, в терминале может быть платная или бесплатная аналитика, инструменты теханализа, новости компаний и т. д.

Выбор инструментов для покупки обычно определяется стратегией конкретного инвестора и зависит от различных параметров:

- горизонта инвестирования;

- терпимости к риску;

- желаемой доходности;

- возраста;

- структуры портфеля и других.

К примеру, по своей стратегии я хочу купить акции Газпрома. Для этого надо найти его обозначение (тикер) в списке инструментов — у Газпрома это будет GAZP. Далее открывается стакан торгов, где видны текущие цены. Если этот параметр устраивает, то подаётся заявка, в которой указывается покупаемый объём. Если же цена выше желаемой, то можно подать ордер по своей цене, тогда она добавится в стакан и будет ожидать исполнения до 30 дней.

Налоги

Теперь немного про налоги. Начну с тех, которые взимаются в РФ (по сделкам с акциями российских компаний):

- дивиденды. При выплате дивидендов эмитент выступает налоговым агентом и удерживает налог с дивидендов ещё до зачисления денег на брокерский счёт инвестора. Т.е. средства поступают уже за вычетом 15% налога для нерезидентов (13% для резидентов РФ).

- продажа акций с прибылью. В этом случае налоговым агентом выступает уже брокер и взимает 30% от прибыли. Деньги снимаются с брокерского счёта в начале календарного года.

Стоит отметить, что если на счёте недостаточно средств, то брокер передаёт данные о неоплаченном налоге (или его части) в Федеральную налоговую службу, а у инвестора возникает обязательство самостоятельно уплатить налог в РФ. Поэтому лучше иметь в начале года достаточную для уплаты сумму в кэше. Приблизительный расчёт налога можно найти в личном кабинете на сайте брокера в любое время в течение года.

После получения в календарном году за рубежом дохода по ценным бумагам — дивиденды по акциям, купоны по облигациям, продажа бумаг — нужно подавать налоговую декларацию и платить подоходный налог и в Беларуси. Основная проблема с налогами — малое количество специалистов в налоговых инспекциях, которые могут рассказать, как именно учитываются подобные доходы у физических лиц.

Для подтверждения уплаты налогов в РФ у брокера надо заказать бумажную справку 2-НДФЛ. Сделать это можно, в зависимости от брокера, в январе-феврале. Полученный документ предоставляется в налоговую инспекцию. А вот дальше начинаются вопросы.

У меня в прошлом году такую справку не приняли без печати самой ФНС, но в той же самой инспекции у другого инвестора эту справку приняли и уплаченные налоги зачли. Стоит отметить, что согласно российскому законодательству, данная справка является документом, доказывающим уплату налогов. Но в нашем Налоговом Кодексе есть требование о предоставлении документа, заверенном налоговым органом другой страны. Остаётся вариант отправить эту же справку в ФНС с заявлением, чтобы они прислали её обратно со своей печатью, но на тот момент сумма налога не стоила таких сложностей.

В качестве вывода можно сказать, что комиссионные издержки при прямой работе с иностранными брокерами низкие, но взамен получается много бумажной работы: разрешения, справки, декларации, переписка с различными структурами. При этом в России планируют снизить налоги для нерезидентов, а у нас — отменить разрешения от Нацбанка.

Надеюсь, и то, и другое произойдёт в этом году и желаю всем успешных инвестиций.

Остались непонятные моменты? Спрашивайте в комментариях, буду рад помочь.

С уважением, автор Пётр.

Так а можно выложить образец ходатайства в нацбанк, то которое в свободной форме? Не хочется выдумывать как грамотно написать: не ваше дело — куда хочу туда и инвестирую

Добрый вечер, Артур.

Я писал практически дословно то же, что и в статье, в части причин выбора российского брокера: отсутствие языкового барьера, возможность личного визита, достаточная для меня ликвидность. В качестве экономического обоснования писал примерно такое: «Эффективность инвестиций оцениваю как высокую на периоде от 5 лет». Никаких цифр ожидаемой доходности и т. п. не писал. Из цифр там, по-моему, только предельный объём инвестиций (который я на всякий случай завысил).

Режим счёта: ожидаемый объём инвестиций, откуда вводятся деньги и куда направляются (например, 3 млн рублей, переводы со своего счёта в РБ на брокерский счёт и депозиты, оплата мобильной связи и онлайн-курсов.

Нужно ли указывать с какого именно счета(банка) переводишь деньги и куда именно банк, какие либо документы (договор, какую либо информацию подтверждающую его деятельность ) или достаточно будет, буду переводить со своего счета в банке на брокерский счет?

Добрый день, Константин.

Нет, дополнительные документы самому НБРБ не нужны, им достаточно общих направлений, например, как Вы написали.

А вот если будете делать банковский перевод в отделении какого-нибудь банка — скорее всего попросят предъявить разрешение Нацбанка (могут требовать оригинал, но пусть снимают копию).

Спасибо за информацию, но через какого брокера лучше всего инвестировать в фондовый рынок РФ и Америки, где самые лучшие условия по %?

Здравствуйте, Сергей. Прошу прощения за долгое молчание, что-то оповещение на почту только сегодня пришло.

Ваш вопрос не так прост. «Лучший брокер» будет отличаться для разных условий.

Во-первых, стоит определиться с желаемой юрисдикцией. Это может быть ДУ у нас, российский брокер, Кипр-Мальта (Exante, j2t), европейский Saxo, американский Score Priority (не будет РФ, для входа надо от 50к). Также, в некоторых случаях будет достаточно деривативов от Технобанка или Currency.

Во-вторых, хотя бы примерно представлять, что Вы будете на рынке делать: суммы и частота сделок, какими инструментами пользоваться, как часто, каким способом и по сколько пополнять, когда и сколько выводить. От ответов на эти вопросы сильно зависит выбор «лучшего»: где-то большая комиссия за сделку, но остальные условия хороши для долгого удержания, где-то сделки копеечные, но перевести туда деньги дорого.

Касательно именно российских брокеров (в остальных случаях выбор маленький и так), я бы рекомендовал не лезть дальше первой десятки по объёму сделок или количеству пользователей. Просто потому, что это Россия)

И перед заключением договора обязательно выясните все интересующие Вас вопросы напрямую у брокера: по доступу к рынкам (не все росброкеры дают доступ на Америку нерезидентам, например), налогам, комиссиям, подтверждению происхождения денег и т.д.

Как Вам удалось выпустить карту российского банка? Есть такая возможность для нерезидентов РФ?

Добрый день, Мария

При открытии счёта (банковского) мне сразу выпустили и карту к нему без каких-либо проблем. Что понравилось — карта именная, изготовлена прямо в отделении за каких-нибудь 10 минут, в Беларуси я такого ещё не видел. И сразу приложили заявление работодателю на выплату зарплаты на новый счёт) Зарплаты у меня там нет, но заявление оставил на память.

Банковский счёт нужен для пополнения брокерского. По моей информации, пополнить брокерский можно только с российского банковского счёта.

Здравствуйте! Скажите пожалуйста, рассматривали вы белорусскую биржу Currency? Не проще ли торговать на данной бирже? Или на российской бирже будет больше возможностей? Спасибо!

Здравствуйте

Когда я начинал, Карренси ещё не было. В любом случае, это очень разные инструменты. Классические биржи позволяют реально обладать кусочком компании, участвовать в собраниях, голосовать за управляющих. А проекты вроде Карренси ближе к торговле CFD — производными инструментами, как я это вижу. Это не плохо, это просто другой подход и другие риски. Зарабатывать там тоже можно, насколько я знаю, там даже можно держать «длинную позицию», то есть купить акции и держать их, получая дивиденды. Вот только и акции, и дивиденды там условные, ни в каком депозитарии на Ваше имя не будет ничего записано, даже у Зубр Капитал, или кто там обеспечивает позиции, не уверен, что будет что-то про конкретных держателей. Но особо я не изучал, могу ошибаться. Ну, и значительную для себя сумму я, пожалуй, не держал бы в таком проекте. Впрочем, это мой выбор.

Почему не воспользоваться ДУ бел альфы для покупки акций?

годовой процент больше но нет коммисии за перевод. + проще с налогами

В целом, вариант вполне рабочий. Но в любом случае, считать надо под свою конкретную ситуацию: сумма входа, суммы и частота пополнений, количество и объем сделок. Стоит помнить, что помимо годового процента, в ДУ есть и комиссии за сделки, которые тоже превышают таковые при выходе напрямую.

Знаю, что немало инвесторов пользуются тем или иным ДУ, не только Альфой. В моём случае сумма первоначального взноса была ниже входа в ДУ, так что ДУ я даже не рассматривал. Сейчас поглядываю на условия в ДУ, но пока смысла менять для себя не вижу.

Хотя, аргумент с налогами — очень сильный.

Вопрос такой. Если гражданин РБ, но живет в РФ и является налоговым резидентом РФ — тоже в нац банк надо письмо?

Добрый день

Нет, разрешение от Нацбанка требуется только для резидентов РБ, т. е. тех, кто более 183 дней за год находится в РБ. Это же касается и декларации в МНС Беларуси — только для налоговых резидентов.

Прошу прощения за долгий ответ, пропустил извещение на почту.

Здравсствуйте, пытаюсь разобраться с разрешением от НБ, не понятно как приложить копию договора с брокером, если разрешение нужно получить до открытия брокерского счета? И все остальные документы на сайте брокера(ФридомФинанс) могут иметь другие названия, отличающиеся о названний в статье — Регламент оказания услуг, что это и как его найти для конкретного брокера?

Здравствуйте, Анна

Требуется копия Регламента оказания услуг на финансовых рынках (обычно довольно большой) и документ о присоединении (Анкета счёта, Присоединение к Регламенту, или ещё что-то в таком духе). Если договор ещё не заключён, можно отправить второй документ с указанием планируемых параметров заключения (тариф, режим счёта, нужные галочки). Во всяком случае, так работало 2 года назад.

Все листы копий надо подписать, в последнее время вроде бы ещё и дату на них ставить. Либо сшить и поставить дату-роспись на «переплёте».

Регламент оказания услуг должен быть на сайте, обычно он именно так и называется.

В принципе, можно заключить договор с брокером и до получения разрешения, но пополнять и совершать покупки уже лучше, конечно, с разрешением на руках.

Здравствуйте. Как скоро вам Национальный банк дал ответ по разрешению? На какое время Национальный банк дал разрешение? Сразу на 5 лет (вы писали в заявлении о вашем сроке планируемых инвестиций) или каждый год продлеваете разрешение? Многие пишут о доступности инвестиций в России, что это можно делать действительно с малых сумм, вплоть до 500 рос.р. Подскажите, с какой суммой вы заходили в России (если это не супер секретно)? Считали ли вы: что дешевле выходит — ДУ в Беларуси или напрямую самостоятельно через брокера в России? Я имею в виду комиссии за перевод на российскую карту , комиссии за обслуживание, за сделку? и как вышло с доходом. Предположим: вы уже где-то получили купоны или дивиденды, даже еще не продав акции/облигации/ etf , с учетом уплаченных налогов, разного рода комиссий доходность все-таки есть в отличии от депозита того же, доход (сейчас 13% в бел.р) от которого не облагается налогов при определенных условиях, да и бесплатно это. И какая минимальная сумма инвестиций должна быть, чтобы с учетом комиссий, налогов — это не проигрывало именно белорусскому депозиту. Спрашиваю у вас, т.к. у вас уже есть опыт инвестирования в несколько лет. И вы не теоретик, а практик. Пока все здорово говорят именно в России для россиян (о доступности, и о доходности), а в Беларуси буквально только ваши статья и дает ответ. Пока в Беларуси, к сожалению, некоторая сумма в бел.р. лежит в депозите, и в валюте просто в долларах, потому что некуда в банк вложить. Благодарю за статью, и надеюсь на ваш ответ

Здравствуйте, Катерина.

Пойду по порядку.

С Нацбанком я переписывался по почте, так что один оборот письма занимал чуть меньше месяца. По отзывам, если отдавать письмо сразу в НБ, то ответ приходит через 1-2 недели, видимо, зависит от нагрузки. А с учётом того, что при получении и при первом продлении через год я предоставлял не все документы или не ставил все подписи, то приходилось отправлять и второе письмо. При получении у меня был запас времени, а вот при продлении вышло так, что первое разрешение закончилось, а второго на руках у меня ещё не было. Я позвонил специалисту, чтобы узнать, как правильно поступить, мне ответили, что в это время желательно не проводить операции движения капитала. У меня такой «разрыв» получился около недели, насколько я помню. Но в продлении разрешения был указан срок непрерывный, так что в итоге всё сошлось. Третье я уже получил сразу.

По сроку разрешение даётся максимум на год или до исчерпания суммы, тогда можно досрочно получить новое.

Суммы входа в РФ действительно меньше, насчёт 500 рублей не уверен, но с 10000 рос. рублей, думаю, уже можно найти брокера. Но часто бывает, что при минимальных суммах комиссии будут съедать более заметную часть. И возможны ограничения по выбору тарифа. Хотя, в росАльфе вроде бы нет минимальной комиссии, а ограничения по тарифам снимаются с нескольких миллионов, где начинаются квалифицированные инвесторы.

Лично я заходил примерно с 1000 долларов, причём в России я был в отпуске, так что дополнительных трат на поездку не было. Плюс, начальную сумму я внёс наличными, поэтому никаких комиссий не неё тоже не было. За счёт этого в моём конкретном случае было выгоднее, чем ДУ (не говоря уж, что сумма была много меньше, чем возможно в ДУ, на тот момент минимум было 5 или 10 тысяч долларов). Далее переводы стоят 1,5% комиссии, но это разовые затраты, а ДУ стоит 1% в год, т. е. через полтора года с одной и той же суммы уже будет выгоднее российский брокер. Также, у росброкеров комиссии за сделки ниже в разы. Огромный плюс ДУ — это отложенный налог и в принципе отсутствие заморочек с налоговой. Если и считать преимущества ДУ, то я думаю, здесь. Но на мой взгляд, это всё ещё слишком дорого, особенно для ДУ по приказу, где от банка не требуется никакой аналитики, а лишь выставление ордеров.

Доход есть, если верить сервису учёта, то он в районе 15% годовых (в рос. рублях) за 2 с небольшим года. В марте проваливался почти до 0, осенью было 22-24%. Но сервис не учитывает комиссию за перевод, надо внести, кстати. Думаю, процент-другой могу потерять на этом. Но у меня расчёт именно на дивиденды, а рост акций должен как минимум компенсировать инфляцию. Дивиденды пока растут вполне приятно. Кроме того, налог на них почти такой же, как для россиян — 15% против 13.

Депозиты же исторически не обыгрывают инфляцию, а с белдепозитами надо обращаться вообще аккуратно, свои 13% (и это без учёта инфляции) они могут потерять крайне быстро, что было уже в этом году. Я знаю, что есть люди, виртуозно владеюшие беларусскими вкладами, но я, к сожалению, не из них.

Для россиян действительно условия инвестиций очень хорошие — один ИИС чего стоит, но нам тоже вполне можно поучаствовать в их фондовом рынке с выгодой для себя.

По сумме я Вас не сориентирую, поскольку там очень много факторов. Рекомендую поискать сайт белорусских инвесторов, там уже немало информации по различным вариантам инвестиций в условиях РБ.

И спасибо за спасибо, приятно быть полезным

Акции Аэрофлота: цена на сегодня, график онлайн, дивиденды, анализ, как купить физическому лицу

Автор: Natali Killer · Опубликовано Февраль 2, 2020 · Обновлено Июнь 6, 2020

Среди российских компаний наибольшей привлекательностью для инвесторов обладают эмитенты, являющиеся системообразующими в той или иной отрасли, а также компании с государственным участием. Такие эмитенты как Норникель, Газпром, РЖД и Аэрофлот характеризуются стабильностью деятельности. Негативное влияние кризисов на их деятельность нивелируется господдержкой.

Краткое содержание статьи

Информация об эмитенте

ПАО «Аэрофлот» — одна из старейших компаний на рынке авиаперевозок России, входящая в двадцатку крупнейших авиаперевозчиков мира. Общество является головной компанией мультибрендовой группы. Более 51% акций ПАО «Аэрофлот» принадлежат государству.

ПАО «Аэрофлот» как участник рынка авиаперевозок

Авиакомпания Аэрофлот создана в 1932 году прошлого века и к концу 30-х годов уже стала одной из крупнейших на рынке авиаперевозок. К концу века перевозчик удостоился массы регалий, среди которых признание официальным перевозчиком Олимпийских игр и удостоилась включения в «Книгу рекордов Гиннеса» как компания, перевозившая самое большое количество пассажиров.

Объемы работы не повлияли на качество обслуживания и авиакомпании группы Аэрофлот по-прежнему остаются флагманом высокого клиентского сервиса на российском рынке.

Цена акций: интерактивный график котировок в режиме онлайн

С текущими ценами на сегодня на ценные бумаги AFLT, обращающиеся на Московской фондовой бирже, вы можете ознакомиться на интерактивном графике, размещенном ниже.

Финансовые показатели авиакомпании

Внутрироссийский кризис конца 2010-х годов поставил авиакомпанию в тяжелое положение. По результатам Совета директоров 2009 года была сформирована новая команда управленцев, которой в короткие сроки удалось не только вывести авиакомпанию из кризиса, но и улучшить основные показатели деятельности и реализовать планы по развитию:

- обновление парка;

- создание авиационной школы;

- улучшение клиентского сервиса до уровня европейских компаний;

- проведение аудита безопасности;

- внедрение системы инновационного развития;

- рост стоимости ценных бумаг.

Все эти мероприятия позволили Аэрофлоту оставить за собой лидирующие позиции на рынке и показать положительный финансовый результат.

Динамика основных показателей деятельности (согласно аудированной отчетности по РСБУ):

| 2016 | 2017 | 2018 | 3 кв.2019 | |

| Активы (млрд.руб) | 73,439 | 49,889 | 66,217 | 72,445 |

| Дебиторская задолженность (млрд.руб) | 70,171 | 92,169 | 82,150 | 93,971 |

| Долгосрочная кредиторская задолженность (млрд.руб) | 8,900 | 7,899 | 6,918 | 7,355 |

| Краткосрочная дебиторская задолженность (млрд.руб) | 68,138 | 82,553 | 93,992 | 95,785 |

| Выручка (млрд.руб) | 427,9 | 446,649 | 504,696 | 422,163 |

| Объемы перевозок (млн.пассажиров) | 43,4 | 50,1 | 55,7 | — |

| Количество рейсов | 331,9 | 368,5 | 411,5 | — |

Снижение показателей в 2018 году обусловлено ростом затрат на топливо, которые будут компенсированы в 2020 году.

Основные финансовые показатели и мультипликаторы:

- Капитализация 120,6 млрд. руб.

- EBITDA 128,1 млрд. руб.

- P/E 34,6

- P/S 0,2

- P/BV -5,8

- EV/EBITDA 5,4

- Дивиденды 2,6877 руб.

- Дивидендная доходность 2,5%

Перспективы рынка авиаперевозок

Выход России из кризиса, реализация национальных программ в сфере демографии и развития регионов, а также рост товарооборота с азиатскими странами потребует увеличения объемов региональных перевозок. По прогнозу на 2020 год потребуется техническое обновление авиапарка, однако Аэрофлот предусмотрел это и начал проводить замены уже с 2017 года (внедрение Sukhoj Superjet). Рост объемов авиаперевозок повлечет за собой необходимость подготовки кадров. Школа Аэрофлота позволит авиакомпании решить и эту проблему.

Акции Аэрофлота как инструмент инвестирования

ПАО «Аэрофлот» — один из лидеров фондового рынка среди российских компаний. Ценные бумаги эмитента привлекательны для инвесторов с точки зрения стабильности деятельности общества. Открытость информации и эффективный риск-менеджмент дает акционерам уверенность в окупаемости и оправданности инвестиций.

Дивидендная политика

Уставный капитал компании составляет более 1,1 млрд.рублей и представлен акциями номинальной стоимостью 1 рубль. Общество не эмитирует привилегированные ценные бумаги. На рынке в обращении находятся более 40% всех выпущенных компанией ценных бумаг.

Владельцы основных пакетов акций:

- Российская Федерация – 51,2%

- ГК «Ростех» — 3,5%

- Институциональные инвесторы – 35,7%

- Физические лица – 5,1%

Тикер ЦБ на Московской бирже – AFLT.

Регистрационный номер выпуска – 1-01—00010-А от 23 января 2004 года.

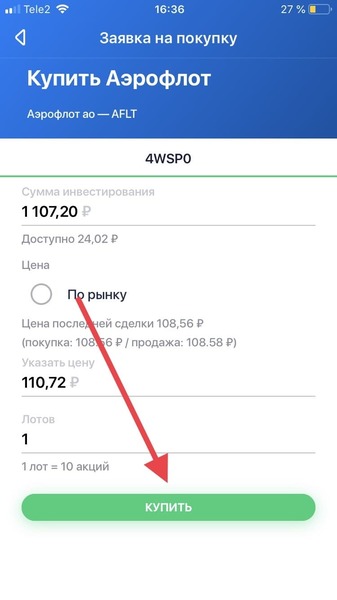

1 лот = 10 акций.

Ценные бумаги Аэрофлота включены в Первый котировальный список и участвуют в расчете индексов:

- ММВБ;

- РТС;

- Субиндекс;

- Широкого рынка;

- Транспорт;

- Средней и малой капитализации.

На зарубежных торговых площадках обращаются глобальные (на внебиржевом рынке Франкфуртской фондовой биржи) и американские (на внебиржевом рынке США) депозитарные расписки компании.

Положение о дивидендной политике было принято Советом директоров авиакомпании в 2014 году. Основные положения документа:

- обеспечение положительной динамики размера дивидендов;

- выплата дивидендов осуществляется не позднее 3 месяцев с даты окончания финансового квартала;

- размер дивидендов составляет 25% от объема чистой прибыли по МСФО, но при расчете конкретной суммы учитывается долговая нагрузка на компанию и уровень обеспеченности источниками финансирования;

- начисление дивидендов производится акционерам, включенным в реестр по состоянию на конец дня расчета;

- ограничений по сроку владения ценными бумагами нет.

История дивидендных выплат и стратегия развития компании

За период существования авиакомпании, несмотря на несколько глобальных кризисов постигших экономику вообще и отрасль авиаперевозок в частности, дивиденды оставались стабильными в процентном отношении к прибыли. Несмотря на ограничение минимальной суммы, направляемой на выплаты, за период с 2015 по 2018 год объем дивидендов составил 50% от чистой прибыли общества, что делало покупку активов оправданной.

Минимальная цена акции на рынке на горизонте 10 лет составляла 25,11 рублей. Максимум курса был достигнут в период спада экономики страны – в 2017 году – и составил 206,28 рублей. По состоянию на январь 2020 стоимость ЦБ составляет около 107 рублей. Котировки акций за весь период торгов выросли более чем в 25 раз.

Динамика дивидендных выплат ПАО «Аэрофлот»:

| 2016 | 2017 | 2018 | |

| Сумма дивидендов на акцию, руб | 17,4795 | 12,8053 | 2,6877 |

| Объем выплаченных дивидендов, млн. рублей | 19413 | 14 221 | 2 856 |

| Доля прибыли, направленная на выплаты | 50,0% | 62,0% | 50,0% |

В 2014 и 2015 году дивиденды не выплачивались.

| Дата выплаты | Дивиденд (руб.) |

| 05.07.2019 | 2.69 |

| 06.07.2018 | 12.81 |

| 14.07.2017 | 17.48 |

| 08.07.2014 | 2.5 |

| 06.05.2013 | 1.16 |

| 10.05.2012 | 1.81 |

| 11.05.2011 | 1.09 |

| 04.05.2010 | 0.3497 |

| 05.05.2009 | 0.1818 |

| 05.05.2008 | 1.37 |

| 07.05.2007 | 1.29 |

| 29.04.2006 | 0.82 |

| 30.04.2005 | 0.7 |

| 19.04.2004 | 0.43 |

| 07.03.2003 | 0.29 |

| 05.04.2002 | 0.06 |

| 20.03.2001 | 0.03 |

| 26.04.2000 | 0.01 |

Стратегия развития авиакомпании предусматривает рост объема пассажироперевозок на горизонте 3 лет до 100 млн. пассажиров, а также расширение географии деятельности и участие в строительстве новых транспортных узлов в крупных городах страны (Сочи, Красноярск, Новосибирск). Согласно публичному отчету, общество достигает стратегических целей в том числе досрочно (по состоянию на конец 2017 года ПАО Аэрофлот вошел в ТОП 5 крупнейших авиаперевозчиков Европы и стал 18 в мире).

Цифровизация экономики компании и связанный с этим рост производительности труда позволит снизить издержки и увеличить валовую прибыль, что наряду с увеличением пассажиропотока и поставкой 200 новых лайнеров даст рост стоимости компании и дивидендов. Согласно принятой стратегии, рыночная капитализации компании достигнет 400 млрд. рублей, а выручка составит 1,3 трлн.рублей.

Привлекательность инвестиций и процедура покупки бумаг

Открытость общества перед инвесторами, надежность и репутация, а также стабильность деятельности – основные плюсы эмитента. Инвестиции в ценные бумаги авиакомпании позволяют на горизонте 2-3 лет сохранить вложенные средства и получить стабильный доход.

Прогноз рынка, преимущества и недостатки акций

По анализу Росавиации за 2019 год компания осуществила перевозку более 37 млн. пассажиров, что превышает показатели 2018 года на 4,1%. Учитывая государственную поддержку компании, конкурентные цены на авиакеросин и стабилизацию экономической ситуации в стране, аналитики рынка предсказывают рост прибыли по итогам 2019 года до 15 млрд.рублей. По прогнозам в 2020 году Аэрофлот получит компенсацию за топливо в сумме более 10 млрд. рублей, что в перспективе положительно скажется на финансовом результате и в сочетании с реализацией целей стратегического развития приведет к росту дивидендных выплат.

Предполагаемая доходность по итогам 2019 года составит около 7,2% на акцию, а размер дивиденда в 2019 году – 7,5 рублей на акцию. Потенциал роста графика стоимости акций – около 2,6%.

Преимущества покупки акций Аэрофлота:

- господдержка компании;

- стабилизация цен на энергоносители и, как следствие, авиакеросин;

- рост объемом рынка, успешный менеджмент;

- фиксация объема дивидендов в политике компании.

Недостатки инвестирования в отрасль:

- низкая доходность акций, что негативно влияет на портфель при пассивной политике торгов;

- высокие цены на авиабилеты в сочетании со снижением доходов граждан;

- допуск европейских лоукостеров на российский рынок;

- зависимость доходности от цен на авиакеросин.

Как купить и продать акции Аэрофлота физическому лицу?

Покупать акции компании Аэрофлот можно, заключив договор с брокером (профессиональным участником рынка ценных бумаг). Физическому лицу запрещено напрямую покупать бумаги. Для покупки акций необходимо:

- обратиться к брокеру и открыть брокерский счет для учета бумаг;

- установить программное обеспечение или личный кабинет для работы онлайн (например, «Тинькофф Инвестиции»);

- пополнить счет на желаемую сумму в зависимости от того, сколько бумаг нужно приобрести

- дать распоряжение брокеру на покупку пакета ценных бумаг.

В зависимости от стратегии ведения торгов клиент уплачивает брокеру комиссию. Она рассчитывается исходя из объема и сумм сделок в течение расчетного периода. Некоторые платформы формируют рекомендации по сделкам на сегодня: стоит ли покупать или продать акции Аэрофлота или других компаний и в каком объеме.

Продажа акций или других ценных бумаг Аэрофлота осуществляется аналогично — необходимо подать соответствующее распоряжение брокеру.

Процедура покупки активов через Сбербанк Инвестор

- Откройте брокерский счет в Сбербанке.

- Пополните счет через Сбербанк@Онлайн

- Установите на смартфон мобильное приложение «Сбербанк Инвестор».

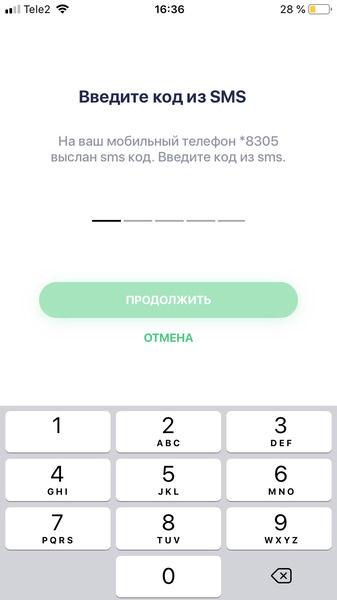

- Авторизуйтесь в мобильном торговом терминале с помощью кода договора и пароля, полученных в СМС от брокера.

- Перейдите на вкладку «Рынок».

- В каталоге найдите ценные бумаги с тикером AFLT и кликните по кнопке «Купить».

- Подтвердите операцию через СМС-код.

- В поручении укажите цену и количество лотов к покупке.

Статья подготовлена редакцией сайта. Познакомьтесь с авторами блога

Если вы хотите получать свежие идеи о заработке, инвестидеях, бизнесе, управлении личными финансами в свой почтовый ящик, то подпишитесь на обновления.

Прибыль для государства, убытки для акционеров: что не так с SPO «Аэрофлота»

В кризис 2008 года ВЭБ на средства Фонда национального благосостояния (ФНБ) покупал упавшие акции российских эмитентов, чем поддержал рынок и неплохо заработал на их перепродаже уже через год после покупки. В 2020 году ФНБ тоже приобретает акции, но скорее вопреки интересам частных акционеров. В апреле куплен контрольный пакет акций Сбербанка у Банка России без выставления обязательной оферты для других акционеров, а сейчас ФНБ собирается выкупить основную часть дополнительной эмиссии акций «Аэрофлота» по минимальным ценам c 2016 года, что размоет капитал и существенно уменьшит потенциал восстановления акций для других акционеров.

Финансовое состояние

Финансовое состояние «Аэрофлота» до пандемии было устойчивым. Несмотря на сокращение рентабельности авиаперевозок из-за роста цен на авиакеросени, компания активно увеличивала пассажиропоток, парк самолетов и долю рынка. Строились стратегические планы: к 2028 году увеличить число перевезенных пассажиров с 60,7 млн до 130 млн, то есть расти с темпом 9% в год, и войти в десятку крупнейших авиахолдингов в мире. У «Аэрофлота» почти не было кредитных долговых обязательств. Но переход на новые стандарты МСФО привели к существенному росту долга — по новым стандартам в качестве долга учитываются не только обязательства по финансовому лизингу, но и все будущие платежи по операционному лизингу. Компания не покупает самолеты в собственность, а берет в долгосрочную аренду, что позволяет снизить финансовые риски и нагрузку на собственный капитал.

Капитал «Аэрофлота», правда, был около нуля до пандемии, а в первом полугодии ушел в большой минус: -104 млрд рублей. В большей степени это связано с бухгалтерскими нюансами переоценки обязательств по лизингу. Рост курса доллара автоматически увеличивает стоимость всех будущих лизинговых платежей, убыток от хеджирования и создания резервов. Но компания не банк и требований к капиталу для нее не существует.

В 2020 году «Аэрофлот» пострадал сильнее других российских авиакомпаний, если смотреть по объему перевозок. А по объему выручки в иностранной валюте — больше, чем многие авиаперевозчики в мире из-за дополнительного ослабления курса рубля. В сентябре количество пассажиров было меньше на 40%, чем в тот же период прошлого года, тогда как у российской S7 объем перевозок уже выше на 5%, чем год назад. Тем не менее сейчас объем перевозок постепенно восстанавливается за счет внутренних рейсов, и пассажиропоток во втором полугодии может быть лучше, чем у других компаний.

Неудачный момент

Момент размещения акций выбран исключительно неудачно. Если другие авиакомпании размещали новые акции в мае-июне 2020 года (см таблицу), когда мир выходил из первой волны пандемии, то «Аэрофлот» попытался найти инвесторов в крайне неблагоприятной обстановке наступления второй волны. В этих условиях частные инвесторы практически не проявили интереса к размещению новых акций. Тем более что цели допэмиссии и ее размер вызывали вопросы («на общие корпоративные цели и снижение долговой нагрузки»; до 150% существующего количества акций и до 140 млрд рублей по ценам на момент объявления). По преимущественному праву, кроме государства, заявилось лишь 6,9% владельцев акций, хотя у негосударственных структур находится 41% акций.

Изначально цена не была объявлена, предлагалось размещать акции по рыночной, которая составляла на момент объявления о допэмиссии 82 рубля. К моменту окончания приема заявок цена опустилась до нижней границы неофициального диапазона 60-75 рублей, объявленного в конце размещения. Сейчас рыночная цена акций ниже 60 рублей, что делает бессмысленным покупку акций на SPO (вторичном размещении акций). Цена SPO 60 рублей будет одинаковой как для существующих, так и новых акционеров.

Изначально планировалось, что государство приобретет акции в объеме, необходимом для сохранения своей доли в 51%, а остальное смогут привлечь организаторы SPO на рынке, в том числе от стратегических якорных инвесторов. С момента объявления допэмиссии в августе на торгах присутствовал крупный покупатель и держал цену около 82 рублей, что могло говорить о стратегическом интересе и возможной цене эмиссии. Но на втором этапе эмиссии заявки от частных инвесторов поступили лишь на 30 млрд рублей по минимальной цене 60 рублей. Государство вынуждено было заявить дополнительный объем, чтобы компания смогла получить необходимые 80 млрд рублей от допэмиссии.

По словам министра финансов Антона Силуанова, акции со стороны государства оплатит ФНБ. Всего от государства поступили заявки на сумму 50 млрд рублей, в том числе по преимущественному праву на 40 млрд рублей. Среди новых инвесторов на 30 млрд рублей 60% — российские и 40% — иностранные. Российский фонд прямых инвестиций (РФПИ) сообщил, что он и его партнеры из числа ведущих суверенных фондов Ближнего Востока выступили якорными инвесторами в ходе размещения акций ПАО «Аэрофлот».

При таком исходе количество акций «Аэрофлота» увеличится в 2,2 раза, капитал существующих частных акционеров будет размыт, причем по ценам в 1,3 раза ниже средней цены акции в период пандемии (78 рублей за март-сентябрь 2020 года). Государство увеличит свою долю с 51% до 57%, якорные инвесторы в лице РФПИ и его партнеров получат более 20%, а у прежних частных акционеров останется менее 19%).

Что не так

Основная претензия к «Аэрофлоту» и организатору размещения ВТБ Капитал — SPO по цене существенно ниже рыночной без ее предварительного объявления для существующих акционеров. Другие компании, кроме «Аэрофлота» (см. таблицу), размещали акции по заранее определенной цене, что позволило существующим акционерам принять взвешенное решение относительно возможности и последствий своего участия или неучастия в дополнительной эмиссии. Акционеры «Аэрофлота» узнали цену размещения только после окончания приема заявок.

В мировой практике, как правило, если государство участвовало в допэмиссии, то оно дополнительно предоставляло компании заемные и иные средства в большем размере. Например, немецкое правительство инвестировало в новые акции €300 млн (20% капитала), но всего выделило Lufthansa €9 млрд. В целом, к допэмиссии пока прибегали компании, у которых до пандемии была высокая долговая нагрузка и ограниченные возможности привлечения нового долга. Вместе с эмиссией акций компании активно привлекали и долговые инвестиции.

Существенное размытие капитала произошло у Finnair (в 11 раз) и Singapore Airlines (в 2,5 раза), но заранее объявленная низкая цена заставила участвовать в SPO почти всех существующих акционеров.

В случае с «Аэрофлотом» государство ограничилось скромной безвозмездной помощью в 7,9 млрд. рублей во втором квартале 2020 года и предоставило госгарантии по кредитам на сумму 70 млрд. рублей. На полученные от допэмиссии средства «Аэрофлот» сможет полностью погасить свой банковский долг и покрыть потенциальные убытки за 2020 год. Таким образом, основную помощь государство предполагает оказать компании самым дорогим для ее акционеров способом — через более чем двухкратное увеличение уставного капитала.

«Дорогой» способ для существующих акционеров может оказаться самым прибыльным для государства и других новых. Потенциальный доход на вложенные средства в перспективе двух-трех лет может достигнуть 100%, если EBITDA «Аэрофлота» вернется в 2022 году на уровень 2019 года (168 млрд рублей), чистая прибыль превысит 30 млрд рублей, а дивиденд — 6 рублей на акцию. Но для существующих акционеров целевая цена акции при ожидаемых параметрах допэмиссии снизится с

200 до 110 рублей, если исходить из целевых коэффициентов EV/EBITDA 5,5 и P/E 9.

Что дальше

Для использования средств ФНБ и оплаты допэмиссии государству потребуется продажа иностранной валюты. Соответствующее поручение должен сделать Минфин Банку России. Но у Банка России останется опция — конвертировать иностранную валюту в рубли напрямую или продать валюту в рынок. Второй вариант может привести к укреплению курса рубля, а он существенно влияет на финансовое положение «Аэрофлота». 80 млрд рублей, конечно, будет недостаточно, чтобы сделать собственный капитал «Аэрофлота» положительным при курсе доллара выше 70 рублей. Но можно закрыть весь долг перед банками. Обслуживание этого долга стоит не больше 5 млрд рублей в год — вполне по силам компании, имеющей потенциальный размер EBITDA и выручки, измеряемый в сотнях миллиардов. Впрочем, погашение дешевого долга дорогими деньгами акционеров выглядит сомнительной операцией с точки зрения финансовой целесообразности. Возможно, компания не раскрыла, для чего на самом деле понадобятся средства от допэмиссии. Например, на предоплату за новые SuperJet или покупку другой российской авиакомпании.

В пятницу, 9 октября, когда объявили цену размещения, на Московской бирже объем торгов превысил 111 млн акций, что соответствует 10% уставного капитала и ¼ акций в свободном обращении. Это второй объем за всю историю — больше было лишь 25 марта 2020 года (127 млн акций). Возможно, акции продавали частные инвесторы, разочаровавшиеся в перспективах компании после таких результатов допэмиссии, а покупателями могли стать те, кто подавал заявки на SPO, но решил отказаться от оплаты акций и купить их на вторичном рынке по ценам ниже 60. В лучшем случае у компании все-таки появится стратегический инвестор, который будет заинтересован в росте капитализации и будет продолжать увеличивать свой пакет до блокирующего (25%). Это позволит влиять на действия менеджмента и государства.

Мнение автора может не совпадать с точкой зрения редакции

Данный текст не является инвестиционной рекомендацией

http://finbelarus.com/kak-kupit-aktsii-v-rossii/

Акции Аэрофлота: цена на сегодня, график онлайн, дивиденды, анализ, как купить физическому лицу

http://www.forbes.ru/finansy-i-investicii/411117-pribyl-dlya-gosudarstva-ubytki-dlya-akcionerov-chto-ne-tak-s-spo