Оглавление

Как попасть на американскую фондовую биржу?

Зарабатывая деньги методом трейдинга, все трейдеры стремятся попасть на американский фондовый рынок, ведь именно там находятся все самые ценные акции. Новичкам кажется это невозможным, а опытные игроки порой подолгу сидят на одном месте, боясь потерять приобретенное. Но ведь если бездействовать, то капитал сам не придет.

В статье вы узнаете как выйти на американский рынок, чтобы иметь стабильный заработок, узнаете о самых крупных американских биржах и что необходимо сделать, чтобы уверенно себя чувствовать на самых крупных биржах мира.

Что такое фондовая биржа, и какие самые крупные американские фондовые рынки?

Чтобы обладать стабильным доходом и заключать выгодные сделки нужно четко понимать что такое фондовая биржа.

Фондовая биржа — это рыночная система, где продают и покупают ценные бумаги. Это отличная возможность для компаний, которым нужен капитал, выпускать акции и получать прибыль от владениями этими бумагами.

Наиболее влиятельными биржами мира являются американские, самые известные среди них это:

— Нью-Йоркская фондовая биржа NYSE, является одной из первых фондовых бирж в мире. Здесь сосредоточены все ценные бумаги мира и находятся около 4 тысяч компаний, продающие акции.

— NASDAQ — масштабная независимая биржа, где обитают самые известные компании в сфере IT. Именно на этой площадке находятся мировые лидеры (Microsoft, Apple, Facebook и Google)

— AMEX — третья по значимости в Америке фондовая биржа, где около 10% оборота ценных бумаг приходится на эту фирму;

Огромным преимуществом является то, что стать участником биржи может абсолютно каждый. Современный мир без ограничений, остается дело за малым — решиться начать торги.

Почему все стремятся выйти на Американский фондовый рынок?

Все успешные трейдеры успешно ведут торги на американском рынке, ниже можно увидеть почему среди многих фондовых бирж, Америка ведет лидирующие позиции:

— все самые крупные компании мира выпускают акции на американских рынках

— фондовый рынок США находится в планомерном росте;

— многих привлекает своей понятностью, логичной реакцией на новости;

К тому же, рынок ценных бумаг в Америке берет свое начало с 1870 года, который уже сформировал целую историю, свои традиции, взлеты и падения и устоялся на столь нестабильной площадке. Все известные мировые компании направлены именно на Америку, что позволяет выбирать наиболее качественный продукт. Все акции тщательно отбираются и выводят на рынок только проверенные и перспективные компании.

Что необходимо сделать, чтобы выйти на Американскую биржу?

Все трейдеры стремятся выйти сразу на крупный рынок, и правильно, ведь это хорошая практика в мире ценных бумаг. Но и без подготовки не стоит рисковать, самое главное на фондовом рынке — умение анализировать. Каким правилам следует следовать, чтобы выйти на американский рынок ценных бумаг?

1. Поймите как именно вы будете вести торги, какого продукта, за какой период, очень важно продумывать каждый шаг;

2. Всё время развивайтесь, учите, понимайте специфику каждого продукта, не нужно бездумно покупать акции, в надежде на удачу;

3. Подбирайте проверенного брокера. который направит к правильной компании и действительно заинтересован, чтобы вы смогли заработать деньги.

4. Не бояться рисковать и проиграть. Путем ошибок, взлетов и падениями можно достичь успеха.

Безспорно, что самостоятельное обучение неотъемливая часть роботы, но общение с профессионалами выводит на другой уровень и помогает двигаться вперед. Выберите трейдерскую компанию по обучению, которая имеет команду, состоящей из проффесионалов, полностью погружающихся в свою деятельность. Ваши преподаватели должны быть заинтересованы в том, чтобы вы расширяли свои рамки и выходили на мировой уровень, благодаря широкому спектру курсов обучения для трейдеров, с возможностью открыть свой счет на лучших мировых биржах.

Какие открываются возможности, после прохождения курсов в трейдерских компаниях:

— возможность выйти на стабильный доход;

— полная консультация при открытии своего счета на американской бирже;

— сопровождение в открытии счета у американского брокера;

— получить ценные знания и разработать свой собственный стиль успешных торгов;

— получить актуальные сервисы, для надежной и комфортной торговли.

Расширяйте кругозор и стремитесь к мировым масштабам, открыть свой счет на самых известных биржах легко, при правильном сопровождении.

Найдены возможные дубликаты

Советую прочитать статью, не реклама. http://tradelikeapro.ru/horosho-li-na-birzhe/

Это для тех кто думает что на фонде трейдеры прям таки «зарабатывают», на фонде с копейками делать нечего, в этой в статье вашей тоже не указано.

Вот есть лишний лямчик баксов? Тогда можно и на фонду акций прикупить, а так разве что бабушек у подъезда смешить.

Если денег нет, то только форекс или срочный рынок если уж форекс чем-то не угодил.

А где упоминание о минимальной сумме старта от $15000?

Статья больше на рекламу смахивает, что-то вроде вот там люди бабки делают, а вы до сих пор деньги под подушкой храните.

Статья поверхностная, а то что нужно изучить тонну литературы по разным видам анализа рынков, и не просто изучить, а еще уметь применять эту информацию, иметь холодную голову и рассчитывать риски. Учитывая что наш народ не имеет чувство меры и терпения отсюда и проблемы все, участившиеся новости про то что очередной дед слил 10 лямов накопленных за всю жизнь на форекс и тд и тп из той же оперы.

Какая нафиг фонда для нашего населения? Прежде чем лезть на фонду или форекс, нужно что бы со школы начинали преподавать финансовую грамотность.

а разве форекс (все его виды) не объявили лохотроном .. вроде не так давно читал про это .

а что это за официальный такой форекс .

а что за официальный брокер такой ??

В этом комментарии ты узнаешь насколько злоебучей кажется твоя метода описывать пиздострадания неуемных трейдеров, продаванов короче.

Хочу сказать, что этот комментарий несет в себе некоторый негатив от прочитанного про страдания трейдеров которые неуемны.

Напомню, как все уже знают, в данном комментарии речь о трейдерах которые страдают.

На данный момент стало совсем ясно — трейдеры страдают.

Бля, бля, бля, инфы 5%, воды-146%.

Проникся темой, думаю почитаю интересное.

Это потому, что ты не совсем понял, что трейлеры тоже страдают))

А еще среди брокеров самый большой процент самоубийц, Вы почему-то забыли об сказать.

Плюс услуги брокера, хоть и электронного.

самые бесполезные советы по бирже . как показала моя практика действовать на основе отчётностей компаний мало чё даёт . просто не успеешь (купить продать) либо реагировать моментально после выхода отчёта (но и его негде взять ) . прибыль и успех будет зависеть от инсайдерской инфы компании (проверенного лица) . сериал «миллиарды» в помощь .

Все верно, даж добавить нечего. )

![]()

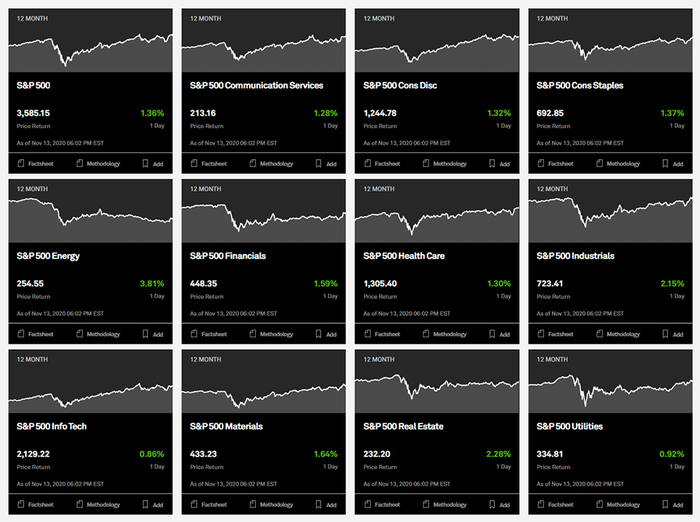

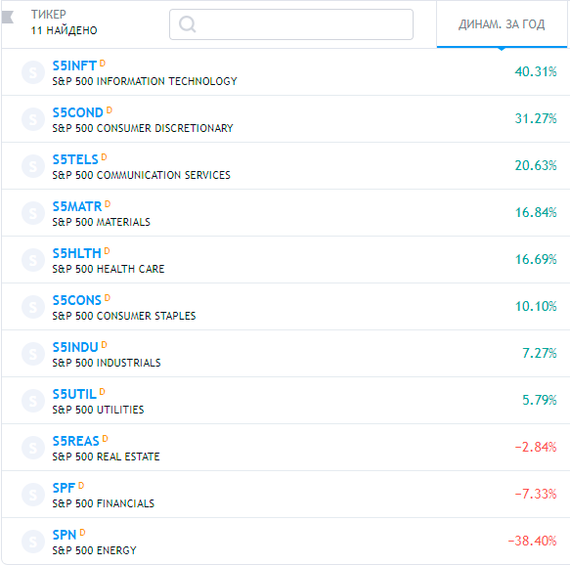

Секторы экономики в индексе S&P500

Собрать портфель, чтобы он повторял состав индекса S&P500 с правильными весами отдельных компаний – достаточно сложно. Но вполне по силам на начальном этапе собрать портфель с правильными весами секторов, которые представлены в индексе. К сожалению, мой портфель не является в этом плане примером для подражания, так как веса секторов в нем сильно отличаются от индексных.

До детального изучения вопроса секторов у меня в голове была полная каша. Я и подумать не мог, что Microsoft, Google и Amazon – это компании из 3-х различных (!) секторов. Казалось бы – это всё IT, но нет. Данный пост будет небольшим ликбезом для тех, кто думал также, как и я.

Итак, какие же секторы входят в S&P500 и какие доли они там занимают?

1. Technology – Информационные технологии

Это компании, разрабатывающие технологические продукты: электронику, компьютеры, программное обеспечение, компоненты, облачные и интернет сервисы и т.д. Это самый крупный сектор в индексе. Первые строчки S&P500 как раз занимают 2 технологических гиганта: Apple и Microsoft.

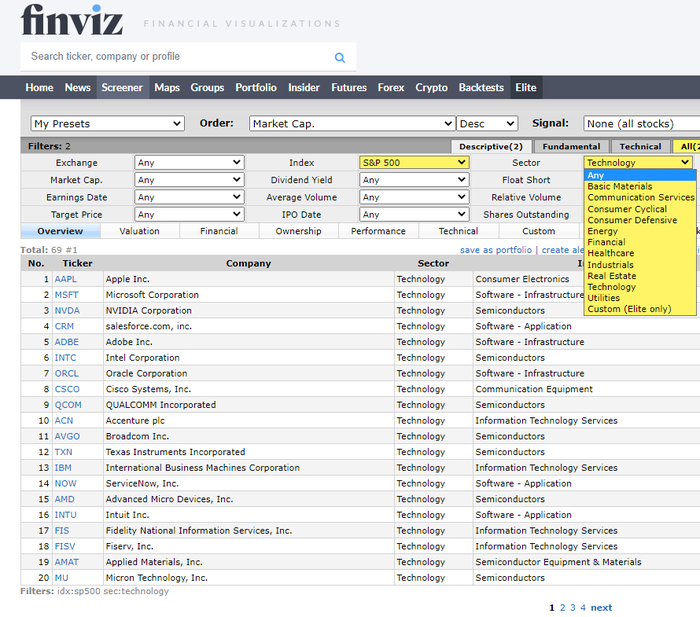

ТОП-20 крупнейших компаний сектора Technology:

• Доля в S&P500: 28,05%

• Доля в моем портфеле: 39,4%

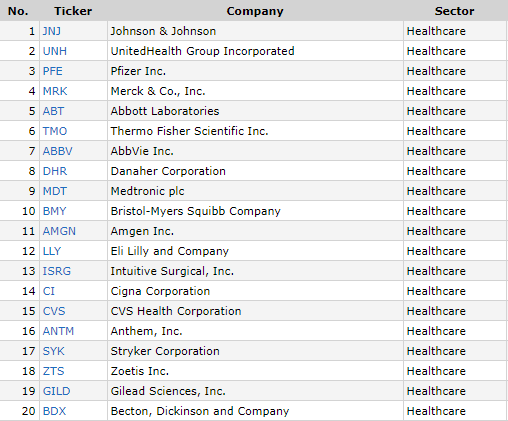

2. Healthcare – Здравоохранение

В данный сектор попадают компании, которые так или иначе связаны с медициной: предоставляют медицинские услуги, занимаются исследованиями в сфере биотехнологий, производят медицинское оборудование и лекарства.

Danaher (8-е место в секторе Healtcare) – отличное название для медицинской компании, которой не всё равно

ТОП-20 крупнейших компаний сектора Healthcare:

• Доля в S&P500: 14,18%

• Доля в моем портфеле: 10%

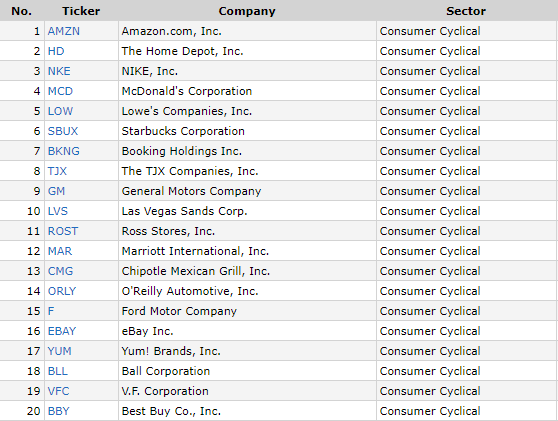

3. Consumer Discretionary – Потребительские товары вторичной необходимости

В состав данного сектора входят компании из следующих отраслей: медиа, ритейл, производство и продажа одежды, товары для дома, автомобильная промышленность и автозапчасти, отели, рестораны и развлечения, товары для отдыха, предметы роскоши, различные услуги, интернет-магазины. В общем это все те компании, от продукции которых можно временно отказаться при экономическом спаде.

Новые кроссовки Nike и стаканчик кофе из Starbucks – это то, без чего вы можете прожить, однако сектор потребительских товаров вторичной необходимости находится на 3-ем месте по весу в индексе S&P500. Лидер сектора – компания Amazon.

ТОП-20 крупнейших компаний сектора Consumer Discretionary:

• Доля в S&P500: 11,58%

• Доля в моем портфеле: 2,5%

4. Communication Services – Коммуникационные услуги

Это провайдеры мобильной связи, беспроводных и проводных услуг, медиа- и развлекательных сервисов, а также рекламные платформы, поисковики и социальные сети.

Такие компании, как Google и Facebook относятся именно к телекомам, а не к IT, как считают некоторые.

ТОП-20 крупнейших компаний сектора Communication Services:

• Доля в S&P500: 11,18%

• Доля в моем портфеле: 19,2%

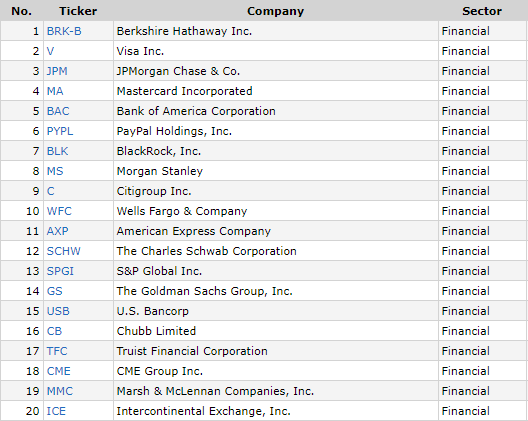

5. Financials – Финансовый сектор

Сектор состоит из банков, инвестиционных, страховых компаний, а также организаций, предоставляющих услуги бизнесу и розничным клиентам. Большая часть выручки сектора генерируется за счет кредитования и его производных. Соответственно, в периоды экономического бума и роста процентных ставок ФРС сектор процветает. Яркие представили этого сектора – платежные системы Visa и Mastercard, которыми мы пользуемся ежедневно.

Когда говорят об опасности инвестирования в одну компанию, пусть и очень крупную, обычно приводят в пример рухнувшего гиганта из финансового сектора – банк Lehman Brothers.

ТОП-20 крупнейших компаний сектора Financials:

• Доля в S&P500: 9,62%

• Доля в моем портфеле: 17,5%

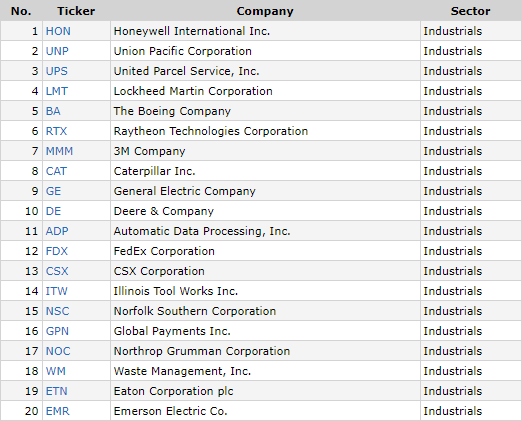

6. Industrials – Промышленный сектор

В этом секторе компании, которые производят тяжелую, сельскохозяйственную и строительную технику, станки, оборудование. Сюда же относится аэрокосмическая и оборонная промышленность, а также пассажирские, грузовые, морские перевозки, железные дороги и транспортная инфраструктура.

Наиболее известные представители сектора: Boeing, Caterpillar, FedEx.

ТОП-20 крупнейших компаний сектора Industrials:

• Доля в S&P500: 8,37%

• Доля в моем портфеле: 0%

7. Consumer Staples – Потребительские товары первой необходимости

К этому сектору относятся компании, предлагающие товары первой необходимости: продукты питания, напитки, товары для дома и личной гигиены. Как ни странно, но производители алкогольной и табачной продукции также находятся в этом секторе.

ТОП-20 крупнейших компаний сектора Consumer Staples:

• Доля в S&P500: 6,82%

• Доля в моем портфеле: 1,7%

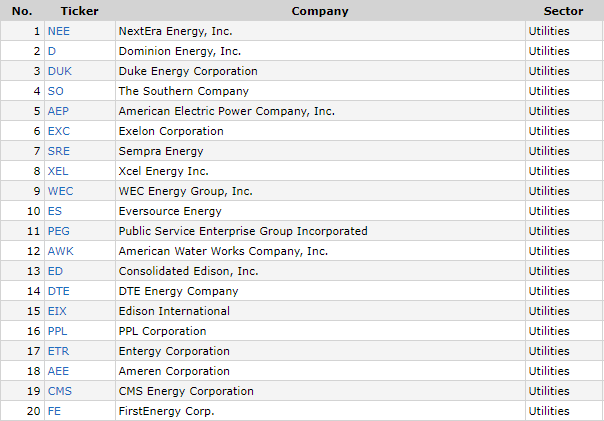

8. Utilities – Энергетика

В этом секторе компании, поставляющие электричество и предоставляющие коммунальные услуги. Компании из этого сектора можно считать “защитными”, так как даже во время кризиса люди обязаны оплачивать коммуналку. Сектор один из самых щедрых в части дивидендов. Для многих компании этого сектора неизвестны, так как они ориентированы преимущественно на внутреннего потребителя.

ТОП-20 крупнейших компаний сектора Utilities:

• Доля в S&P500: 3,07%

• Доля в моем портфеле: 7,2%

9. Materials — Сырьевой сектор

Компании этого сектора сосредоточены на добыче и переработке сырья, отличного от нефти и газа: металл, химия, лес и т.п.

ТОП-20 крупнейших компаний сектора Materials:

• Доля в S&P500: 2,68%

• Доля в моем портфеле: 0%

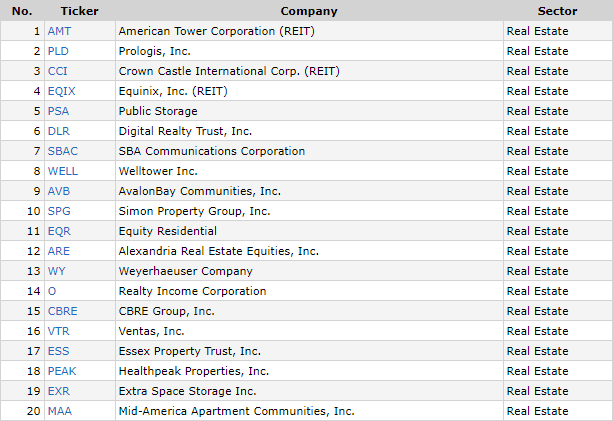

10. Real Estate – Недвижимость

В основном это фонды REIT, которые владеют недвижимостью и сдают её в аренду. Такие фонды, как правило, платят относительно высокие дивиденды.

ТОП-20 крупнейших компаний сектора Real Estate:

• Доля в S&P500: 2,55%

• Доля в моем портфеле: 0%

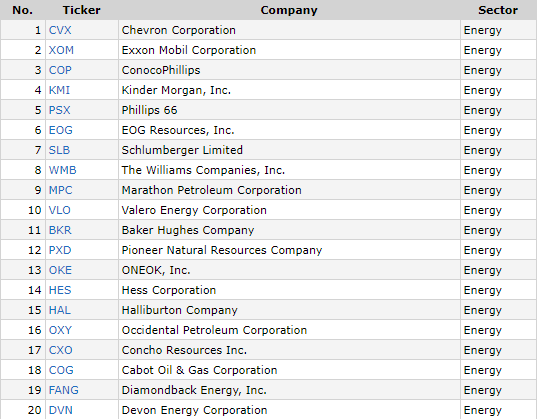

11. Energy – Нефть и газ

Сегодня это самый маленький сектор в индексе S&P500. Это компании, занимающиеся разведкой, добычей, переработкой и транспортировкой традиционного топлива (нефть и газ). Сюда же входят сервисные компании, которые предоставляют сопутствующие услуги и оборудование.

ТОП-20 крупнейших компаний сектора Energy:

• Доля в S&P500: 1,89%

• Доля в моем портфеле: 2,4%

Где смотреть актуальную информацию?

Все данные по долям секторов в данном посте актуальны на 06.11.2020. Самые свежие данные можно посмотреть на сайте spglobal.com. Там же можно найти графики роста всех этих секторов по отдельности. Можно наглядно увидеть кто в индексе слабое звено, а кто тащит “команду” вверх. Всего и индексе 11 секторов.

Графики это хорошо, но если хочется узнать конкретные цифры роста каждого сектора в отдельности, то можно воспользоваться сайтом ru.tradingview.com.

Для поиска и отбора компаний по секторам удобно пользоваться скринером на сайте finviz.com (скриншоты в этой статье как раз оттуда).

Теперь вы знаете какие сектора и в каком соотношении присутствуют в индексе S&P500.

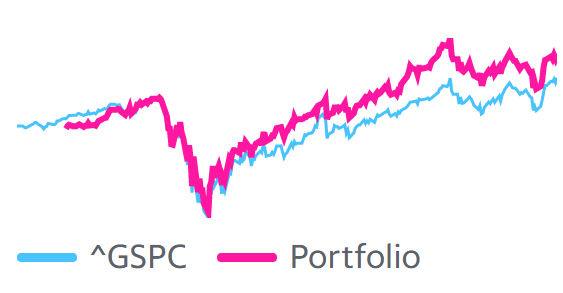

Мой портфель

У меня на данный момент большое несоответствие по весам секторов, но я не вижу в этом большой проблемы, так как на данный момент портфель ведет себя чуть лучше самого индекса (график из сервиса Yahoo Finance).

Такого результата удалось достичь за счет большой доли IT сектора, который показал хороший рост в этом году. Возможно в следующем году я займусь наращиванием долей в других секторах, ведь конечная моя цель – не пытаться обогнать индекс, а стараться максимально приблизиться к его доходности, покупая акции самостоятельно. Почему я не покупаю ETF я писал в отдельной статье.

Зачем я вообще все это делаю? Дело в том, что некоторое время назад я вместе со своей женой принял решение копить на собственную пенсию самостоятельно, откладывая ежемесячно некую часть своей зарплаты. Банковские вклады дают достаточно маленькую доходность, которой не хватает, чтобы покрыть хотя бы инфляцию.

Покупка акций крупных американских компаний видится мне наиболее оптимальным вариантом сохранения и приумножения своих накоплений по соотношению доходность/риск. Если всё будет ок, то я могу выйти на пенсию (обеспечить своей семье доход от капитала) в возрасте 40-45 лет. О своем опыте достижения этой амбициозной цели я пишу в своем блоге (и иногда дублирую свои посты на Пикабу). Если вам интересна эта тема, можете почитать множество интересных статей у меня в профиле на Пикабу или же в блоге, который я веду в Телеграм (можно найти в поиске, вбив @wkpbro).

![]()

Человек, который победил Уолл-стрит

Автор: Артём Наливайко.

У него было много имён. «Великий Медведь», «Волк-одиночка с Уолл-Стрит», «Мальчик-игрок», «Юный Хват».

За свою карьеру Джесси Ливермор выигрывал и проигрывал целые состояния, становился причиной финансовых кризисов и гибели целых империй. А ещё — именно он заложил основы современного трейдинга в том виде, в котором мы привыкли его видеть.

Будущий биржевой гений родился в семье бедного фермера в Шрусбери, Массачусетс. Его карьера началось в 1892 году, когда четырнадцатилетнего Джесси из школы забрал отец-фермер. Ему нужна была помощь на поле, а учеба . зачем вообще славному парню эта ваша школа? При помощи матери Джесси бежал в Бостон — в одежде на два размера больше и с пятью баксами в кармане.

Мальчишка устроился на работу в брокерскую контору — за пару баксов он писал на доске биржевые котировки. Работа простая, но требующая внимания. А ещё Джесси увидел в хаотичном движении цифр определённые закономерности. Он не представлял себя зарабатывающим миллионы, не думал о деньгах — ему просто было интересно — а можно ли предсказать цену акций? И если да — то как? Этот новый мир выглядел для мальчишки таким интересным.

Первая в жизни ставка в 5 долларов принесла ему прибыль в 3,12. На первый раз система сработала. А если попробовать ещё?

Биржа стала его полем боя, котировки — сводками с фронта, а телеграф — подзорной трубой, чтобы наблюдать за сражением. «То, что происходит сейчас — повторялось раньше и повторится в будущем» — понял для себя Джесси. Он научился верно угадывать направление в семи из десяти случаев. «Вся информация уже заложена в рынке» — словно говорил он. В 2013 году великий теоретик Юджин Фама получит нобелевскую премию за свою теории эффективности рынков. А столетием раньше, мальчик-игрок начинал свой путь к славе с понимания этой простой истины — «в цене актива уже заложена вся информация».

В пятнадцать лет Джесси вернулся домой и выложил на стол перед матерью первую тысячу долларов — больше, чем она видела за всю свою жизнь. «Господи Боже, сынок, это же азартные игры» — сказала она. «Нет, мама. Это не игры, это спекуляции».

К восемнадцатилетию его знали в лицо во всех брокерских конторах и не пускали на порог. Джесси выигрывал до неприличия много. Слишком много. Больше, чем кто-либо из его коллег-соперников. Брокерские конторы Новой Англии имели тысячи клиентов и только один настоящий кошмар. И у этого кошмара было имя.

К двадцати Джесси скопил 10 тысяч долларов. Сумма не имела для него значения — она лишь позволяла поднимать ставки. Пять долларов, десять, тысяча, миллион — нет разницы.

Сумасшедший сплав звериной интуиции и умения считать делал Джесси идеальным игроком. У него не было современных вычислительных мощностей — только блокнот, доска и лента телеграфа. У него не было даже хорошего образования — только представление о системе и том, как двигаются цифры на доске.

Теперь в Бостоне Джесси стало слишком тесно — его знали в лицо, и брокерские конторы были готовы на многое, чтобы обанкротить чересчур ретивого юношу. Так Джесси оказался в Нью-Йорке. В самом сердце мирового финансового мира. Он начал играть по-крупному, и . проиграл. «Юному Хвату» не хватило элементарного знания законов биржевого рынка, чтобы понять — он вышел на такой уровень, когда его собственные сделки не просто существуют где-то в пространстве — они меняют рынок. Теперь Джесси Ливермор — он и есть рынок.

Джесси вернулся в провинциальные игорные дома на другой конец США. Едва он успел отыграть потерянное, как он был разоблачен и изгнан за дверь. Слава Джессси Ливермора расползлась по всем Соединённым Штатам. Но это было только начало, ведь потом случилось страшное — Джесси наконец осознал, что рынок можно не только предсказать. Рынком можно ещё и . манипулировать в своих интересах. И тут завертелось .

Любимой фишкой Джесси было открытие «коротких» позиций. Когда вы покупаете акцию — то вы ждёте, что она вырастет в цене, чтобы получить прибыль. Играть «в короткую» — это как будто занять акцию, ожидая, что она упадёт в цене, и вам придётся вернуть её за меньшие деньги.

Первый большой куш Джесси сорвал в 1901 году — ставка на 10 тысяч принесла ему пол миллиона долларов. Знаменитое землетрясение в Сан-Франциско едва не принесло ему четверть миллиона долларов — за сутки до него он «зашортил» акции блестящей Тихоокеанской железнодорожной компании. Это выглядело безумно — но на стороне Джесси была сама природа. В тот же вечер его друг, как оказалось, просто забыл закрыть позицию, и вместо прибыли он получил большой убыток. Что это было? Везение? Невероятная интуиция? Не знаю.

В 1907 году индекс Нью-Йоркской биржи рухнул на 50% за считанные дни. Пока Джи Пи Морган и другие банкиры спасали финансовую систему от краха, а сенаторы Олдрича создавали прообраз ФРС, Джесси Ливермор в первый раз стал миллионером. Он чувствовал — основные игроки перекредитованы, рынок — перегрет, вот-вот случится обвал! Так и произошло. Эффект от его торговли был так силён, что Морган, его хороший друг и наставник, попросил воздержаться от дальнейших продаж акций, чтобы стабилизировать ситуацию. «Хорошо» — сказал Джесси, и вложил все деньги в покупку акций, ожидая роста.

Через неделю его состояние превысило три миллиона долларов. В тот день «Мальчик-игрок» по-настоящему вошел в финансовую элиту США. Парнь, которому был закрыт вход во все брокерские конторы США, стал желанным гостем на любом приёме и уважаемым членом американского истеблишмента. И это были прекрасные дни. Собственная яхта, дорогие автомобили, свет софитов Бродвея . чудесные женщины. Все любят Джесси — и все любят деньги Джесси.

Не пройдёт и года, как он станет банкротом — его друг, Тедди Прайс, красиво подставит его на хлопковом рынке. Для того, чтобы спастись от краха, Джесси заложит драгоценности, некогда подаренные им жене. Это спасёт его от краха, но поставит крест на семейной жизни.

Джесси Ливермор не был бы собой, если бы не отыграл потери меньше, чем за год. На дворе — ревущие двадцатые, рынок растёт как на дрожжах, и каждая домохозяйка знает — надо покупать акции, чтобы разбогатеть! Зачем работать в поте лица, если можно продавать, покупать и наслаждаться жизнью под звуки фокстрота? Вот она, американская мечта!

В конце Первой Мировой Джесси устроил знаменитый «хлопковый корнер». Война подходила к концу и становилось понятно, армия сократит покупки хлопка, хотя со временем спрос на него должен восстановиться. Джесси аккуратно скупил почти весь хлопок на рынке, рассчитывая на спекулятивный рост, который сулил гигантскую прибыл, но мог иметь ужасающие последствия для рынка в целом. Дело дошло до того, что ему звонил президент США, Вудро Вильсон с одним единственным вопросом: «Парень, какого черта ты творишь»? Ответ Джесси был в его стиле — прост и изрядно безумен.

«Сэр, мне было интересно, смогу ли я это сделать».

Дальше будет многое. Грандиозная манипуляция с кукурузой, «шорт» акциями супермаркетов, да и много чего ещё. Джесси снова станет богат и уважаем. Он — на вершине мира. Он — величайший трейдер своей эпохи. Он — глубоко несчастный человек. И ему всё ещё плевать, торгует он на десятки долларов — или десятками миллионов долларов.

Великая депрессия стала звёздным часом «Великого медведя» и застолбила ему место в истории. Он предчувствовал крах. Он видел крах. Он ощущал приближение катастрофы. И шортил, шортил, шортил. К весне 1929 года он потерял больше 6 миллионов долларов. А потом случилась буря и состояние Ливермора превысило сто миллионов, а Джесси превратился в одного из самых ненавидимых людей Америки.

Чтобы проиграть своё состояние снова, Джесси потребовалось почти четыре года. Второй развод, самоубийство сына и новые правила регулирования финансовых рынков, направленные персонально против него, плохо сказались на здоровье «великого медведя». Следующие десять лет Джесси бродил вокруг Уолл-стрит, в надежде собрать деньги на ещё одну партию. Отчаявшись, он решил издать книгу советов начинающим инвесторам.

Когда и это не помогло, он написал ещё своё последнее послание на восьми страницах, после чего снёс себе пол-черепа в гардеробной отеля Шерри-Нейзерленд. Так закончилась карьера величайшего биржевого спекулянта 20-го века.

Применимы ли его методы сейчас? Напрямую — вряд ли. Слишком много изменилось с тех времён, слишком много крупных участников влияют на происходящее на рынке, а новости разносятся с ужасающей скоростью. Тем не менее, именно Джесси Ливермор заложил основы современного технического анализа и классической маржинальной торговли.

Он стал легендой, недостижимым титаном далёкого и славного прошлого. Джесси Ливермор выиграл свою личную войну — и проиграл всё заработанное. Но кто мы такие, чтобы его судить?

«Всю жизнь я сражался с американским финансовым миром. Трижды Уолл-стрит обанкротила меня. Но в один прекрасный день — я обанкротил Уолл-Стрит».

Посвящается Джесси Лауристону Ливермору, сыну фермера из Шрусбери, величайшему трейдеру 20 столетия.

Автор: Артём Наливайко (@MrPaggot).

А вот тут вы можете покормить Кота, за что мы будем вам благодарны)

![]()

Миф: в фондовый рынок надо заходить на дне

Сейчас из каждого утюга слышно: «покупать акции надо на дне», «сейчас уникальная возможность подобрать акции по бросовой цене и баснословно разбогатеть нихрена не делая, я ведь один такой умный, мне так мама сказала«, и даже от совсем «начитанных»: «покупать надо, когда на улицах льётся кровь, даже если это твоя кровь».

В чём тут миф? Ну, ясен пень, акции нужно покупать дёшево, а продавать дорого, тоже мне Америку открыли))

Миф в том, что вы якобы можете с вероятностью, отличной от 50%, понимать, что сейчас дно.

Повторяю в стопицотый раз: биржевая аналитика работает только в прошлое, и никогда в будущее. Ни один биржевой аналитик нихрена не знает, что будет завтра. Зато прекрасно может расписать, что было вчера, неделю назад и когда угодно, но только в прошлом. На фондовом рынке нет никаких законов, трендов. Понятия «боковик», «флэт», «голова и плечи» на самом деле не существуют, так же, как не существует понятия «правильно креститься», «правильно молиться» и «правильно ставить свечки».

Технический анализ — такая же чушь, как хиромантия, астрология и гадание на картах таро.

Повторяю в стопицотый раз: даже если после ста подбрасываний монетки всегда выпадал орёл, то вероятность выпадения решки в сто первом подбрасывании по-прежнему 50%. Не больше и не меньше. И точно так же наличие предыдущего графика цены любого биржевого инструмента никак не влияет на вероятность поведения этого графика в будущем. Единственное, к чему вы можете привязаться — это к текущему значению акции, и плясать от него. В теории вероятности это называется мартингал, и эту теорию, которой уже несколько сотен лет, всю дорогу нещадно эксплуатируют синоптики: если сегодня 20 градусов, то вероятнее всего завтра будет около того.

Вы никогда не можете знать, что кризис сейчас, а не через полгода, год, 5 лет, 10 лет. Вы можете «подобрать» акции сегодня, думая, что это дно, а эти же акции просядут ещё на 70% в течение ближайших 6 месяцев.

Мне вот звонит на днях один увлечённый товарищ, история депозита немного больше года, «Газпром надо покупать сейчас, он на низах. «

В ответ я ему отправляю два скриншота. Первый — то, как видит Газпром этот товарищ, который торгует чуть больше года.

А второй — как вижу его я.

Товарищ сразу погас.

Итак, какой лучший момент покупки акций? 20 лет назад. Если вы их тогда не купили, то лучший момент — сегодня. Или завтра. Или ещё когда угодно, когда у вас будут деньги, которые вы готовы отложить на свою старость без ущерба себе сегодняшнему.

![]()

Школьник-аферист сделал $800 тыс. на фондовой бирже, при помощи фейков и рекламы

На бирже можно заработать в любом возрасте — в 2000 году это доказал американский подросток Джонатан Лебед. Он манипулировал рынками, распространяя ложные рекомендации и получал сверхприбыли — и все это в 15 лет

Начал торговать на деньги, подаренные на день рождения

Джонатан Лебед вырос в пригороде городка Сидер-Гроув в штате Нью-Джерси. Его отец был обычным менеджером среднего звена и, как многие американцы его достатка, играл на бирже. Хотя большого дохода ему это не приносило, он следил за финансовыми новостями и часто рассуждал о них за ужином.

Маленького Джонатана эта тема тоже заинтересовала: он читал финансовые сайты и даже участвовал в дискуссиях на форумах. А еще — смотрел CNBC, где внизу экрана всегда была бегущая строка с котировками. «Мне просто нравилось наблюдать, как цифры бегут по экрану. Я задавался вопросом, в чем их смысл», — говорил впоследствии Лебед.

В 1996 году он перешел от теории к практике: уже в 12 лет начал торговать на бирже со стартовым капиталом в $8 тыс. Эти деньги он выпросил у отца на день рождения, после чего купил на них акции America Online. Прогнозы аналитиков по ним были негативными, но бумаги выросли с $25 до $30 за две недели, и Лебед их продал.

За полтора года торговли его $8 тыс. превратились в $28 тыс., за что мальчик заслужил уважение отца. Вскоре Лебед даже поучаствовал в конкурсе CNBC для юных трейдеров, где его команда заняла четвертое место, а самого Джонатана показали по ТВ.

Создал сайт про инвестиции и начал обманывать читателей

Затем мальчик пошел дальше, создав сайт stock-dogs.com о низколиквидных акциях — там он публиковал найденные им биржевые новости и на их основе давал собственные рекомендации. Сайт стал пользоваться популярностью, и вскоре Лебед осознал, как сильно финансовые новости и рекомендации экспертов влияют на инвесторов.

Лебед начал использовать манипулятивную схему pump&dump (накачать и сбросить). Ее суть — увеличение стоимости активов с помощью ложных рекомендаций, которые сначала ведут к росту котировок, а затем — после осознания рынком ошибки — к обвалу.

Он начал писать «новости», из которых следовало, что инвесторам стоит обратить внимание на те или иные бумаги, так как они скоро вырастут. Перед этим сам Джонатан скупал эти акции. В итоге они действительно росли, мальчик их продавал, а другие инвесторы оставались с переоцененными бумагами, которые потом падали.

Лебед торговал так успешно, что Комиссия по ценным бумагам и биржам США (SEC) заинтересовалась его сделками. Подростка вместе с матерью вызвали для разговора, который длился целых восемь часов — представителей SEC интересовало, получал ли Джонатан деньги от компаний, новости о которых он размещал на сайте.

Лебеду и его матери удалось убедить комиссию в честности подростка — в SEC посчитали, что он не представляет опасности и является просто наивным мальчиком. Куда строже Джонатана наказала миссис Лебед: будучи рассерженной допросом и подозрениями, она закрыла его брокерский счет.

Распространял фейковые прогнозы в интернете и зарабатывал на наивности трейдеров

Но в сентябре 1999-го у подростка снова появилась возможность выйти на биржу: его отец, впечатленный успехами мальчика, открыл счет на свое имя у другого брокера в тайне от жены и разрешил Джонатану торговать.

Тинейджер снова принялся манипулировать рынком, но усовершенствовал стратегию. Теперь он работал так: покупал небольшие пакеты самых дешевых акций за условный $1, а затем всюду сообщал о скором росте бумаг до условных $10.

Для этого он зарегистрировался у нескольких интернет-провайдеров и создал сотни почтовых ящиков и фейковых аккаунтов на площадках E*Trade и Yahoo. С них он заваливал «ценными» советами посетителей этих сайтов — это создавало иллюзию того, что информация идет из нескольких источников. Еще он рекламировал акции на трейдерских форумах, а также писал фейковые новости на финансовых сайтах.

Все это Лебед делал в одиночку. Он вставал в пять утра и до восьми часов (когда ему нужно было в школу) успевал разместить около 200 постов на досках Yahoo Finance о той или иной бумаге. К их написанию он подходил креативно: не только отправлял максимально простые сообщения, но и временами копировал стиль профессиональных аналитиков. Лучше всего работали эмоциональные посты, вроде «Купил на весь депозит, точно вот-вот вырастут. ». Он успевал их рассылать даже во время уроков в школе.

Джонатан редко держал акции дольше 24 часов — так быстро они росли в цене. Эпоха доткомов была в самом разгаре, и многие доверчивые трейдеры верили этим манипуляциям и покупали указанные подростком акции. Джонатан дожидался роста стоимости пакета и просто продавал его, но со значительной выгодой: прибыль от лучшей сделки достигла $74 тысяч.

Попался, но склонил общественное мнение на свою сторону.

Всего за полгода он сколотил целых $800 тыс. Но вечно это продолжаться не могло: в феврале 2000-го SEC отследила историю сделок Лебеда-старшего и сделала вывод, что его сын снова манипулирует рынками.

Комиссия возбудила против несовершеннолетнего Лебеда уголовное дело, заявив, что тот заключил 27 сделок, основанных на дезинформации о реальных котировках. Однако Лебед удивил: не повел себя как испуганный ребенок, а перешел в контрнаступление.

Он не признал вину и начал кампанию в интернете в свою защиту. Лебед утверждал, что все его утверждения были просто выражением его мнения — якобы он искренне верил в рост котировок, а покупать акции никого не заставлял.

«Трейдеры торгуют, полагаясь на чутье — никто не принимает инвестиционных решений, исходя из финансовых отчетов. Независимо от того, зарабатывает ли компания миллионы или теряет их — это не влияет на цену акций. Аналитик, брокер, консультант, интернет-трейдер или компания — все манипулируют рынком. Если бы они не манипулировали, фондового рынка не было бы вообще», — писал Лебед.

Многие заняли его сторону — говорили, что он занимается тем же самым, что и официальные аналитики. Поддержал его и отец: заявил, что сын заслужил эти деньги, поскольку занимался серьезной работой, вместо того чтобы бродить по улицам, пить алкоголь или курить марихуану, чем баловались многие его сверстники. И даже пресс-секретарь SEC признал Джонатана «асом биржевых торгов».

Сохранил большую часть нелегального дохода и стал знаменитостью

В октябре 2000-го Джонатана пригласили в сверхпопулярную программу «60 минут», где подросток успешно дискутировал с представителями SEC. Его дело получило большой резонанс, и в итоге не дошло до суда: стороны договорились, что Лебед вернет $285 тыс. Эта суммарная прибыль по тем манипуляциям, которые SEC сумела доказать.

Лебед стал первым тинейджером, привлеченным к ответственности за мошенничество на бирже. Но около $515 тыс. прибыли от других, недоказанных сделок остались на счету юного махинатора. В SEC взяли с Лебеда обещание больше не заниматься такими вещами и публично посоветовали инвесторам не верить всему, что пишут в интернете.

После этой истории Лебед стал локальной знаменитостью в своем городке. Его друзья, знакомые и даже школьные учителя заинтересовались биржевой торговлей и обращались к Джонатану за советом. А еще о нем написали в книге Майкла Льюиса «NEXT: Будущее уже началось», по которой ВВС снял документальный фильм.

Сейчас Лебеду 36 лет. Он работает финансовым аналитиком и по-прежнему занимается торговлей на биржей, а также продает рекомендации и инвестиционные идеи. В этом он вполне успешен: например, в 2008-м он советовал обратить внимание на акции Gulf Resources — компании, занимавшейся разведкой и разработкой месторождений в Африке. В итоге с декабря 2008-го по январь 2010 года они выросли на 1500%.

![]()

Китай готовится нанести ответный удар по Apple и Cisco, в отместку за Huawei

Санкции против ряда компаний из США, существенно зависящих от экономических связей с КНР, могут быть введены Китаем в ответ на американский запрет поставок микросхем китайской компании Huawei, сообщает китайская газета Global Times 15 мая со ссылкой на источник, близкий к правительству Китая.

«Китай примет решительные контрмеры для защиты своих законных прав, если США продолжат реализацию плана, запрещающего основным поставщикам микросхем, включая тайваньский TSMC, продавать чипы китайскому технологическому гиганту», — говорится в статье.

Речь идет об ответном экономическом ударе в ответ на решение Трампа блокировать поставки комплектующих изделий для Huawei. На американские компании Qualcomm, Cisco и Apple могут быть наложены ограничения или против них могут быть начаты расследования согласно китайскому законодательству.

Компании США могут обвинить в нарушении кибербезопасности и антимонопольных законов Китая. Также предполагается приостановка закупки пассажирских самолетов Boeing.

В сообщении приводится мнение аналитиков, сравнивающих эффект от китайских контрмер с атомной бомбой. Компании США, производящие чипы, сильно зависят от поставок в КНР. Прекращение этих поставок приведут к нерентабельности разработок микросхем и их производства.

Существенные убытки понесет производитель самолетов Boeing. Потеря китайских контрактов, по мнению экспертов, заставит американских авиастроителей обратиться за помощью к правительству США, чтобы избежать банкротства.

Однако самые большие потери понесут мелкие и средние американские фирмы, ориентированные на поставки товаров в КНР. Они более уязвимы, и скорее всего, будут разорены, отмечает Global Times.

Напомним, запрет США на покупку оборудования у китайской фирмы Huawei, являющейся лидером в области средств связи поколения 5G, длится уже более года. При этом китайский гигант не был разорен, а администрации США пришлось идти на уступки в деле частичного разрешения определенных закупок у Huawei по требованию ряда американских компаний.

![]()

В США ещё сильней всё упало

Американская биржа закрылась с рекордным падением за последние 30 лет.

23:22 12.03.2020 (обновлено: 23:58 12.03.2020) РИА Новости

Индексы США закрылись с серьезным падением, обрушившись на 7,9-9,3 процента, свидетельствуют данные торгов.

Такой показатель стал худшим с 1987 года.

В середине дня индексы почти вдвое замедлили падение благодаря Федеральному резервному банку Нью-Йорка, который объявил об увеличении объема еженедельного выкупа бумаг в рамках месячного и трехмесячного РЕПО до 500 миллиардов долларов в марте.

Однако уже через пару часов биржи вновь устремились вниз. Более того, даже после завершения торгов Dow Jones Industrial Average опустился до 9,99 процента.

На ситуацию также повлияло заявление президента Дональда Трампа, который ввел 30-дневный запрет на въезд в США из Европы из-за коронавируса. На этом фоне американские биржи уже открылись падением в семь процентов и были приостановлены на десять минут. После возобновления торгов индексы продолжили опускаться более чем на семь процентов.

![]()

Налогообложение на рынке ценных бумаг. Налоговая оптимизация. Это важно

Друзья, всем привет!

Слушайте, мы с вами как разумные люди, перед осуществлением каких-либо манипуляций со своими деньгами, в первую очередь «щупаем» риски, затем смотрим на максимально возможные издержки, а затем смотрим на потенциальную прибыль.

Сравниваем между собой все эти вещи и делаем вывод из серии : «а стоит ли игра свеч».

И знаете, это исключительно правильный подход, ибо соотношение

«риск-доходность» необходимо принять для себя за истину в следующем выражении : «чем выше риск, тем выше доходность» и наоборот.

Каждое положение из составляющих переменных, которые формируют итоговое решение относительно какой-то инвестиционной идеи.

Очень часто инвесторы, при подсчете издержек, недооценивают вопросы, связанные с налогами.

Разумеется, интерпретировать налоги как издержки, или чего еще хуже, как убытки, с юридической точки зрения – не совсем правильно, но для «ровного» счета и для более детального понимания экономической эффективности, разумеется, налоги следует рассматривать и как дополнительные издержки, и как фактические убытки – кому как больше нравится.

Друзья, мы с вами пониманием, что основной статьей внутренних доходов государства являются налоги.

Фискалы «бдят» днем и ночью, чтобы простые смертные, коими являемся мы с вами, налоги платили строго в тех пропорциях и порядке, которые установлены действующим законодательством.

К сожалению, рынок ценных бумаг и, разумеется, доходов, которые вы получили на РЦБ, данное обстоятельство не обошло стороной.

Для физических лиц, по сути, основным налогом является НДФЛ – налог на доходы физических лиц.

Как все мы знаем, ставка составляет – 13% .

При этом, в обыденной жизни, мы весьма редко сталкиваемся с обязанностью самостоятельной оплаты начисленного подоходного налога.

Как правило это делают за нас некие «налоговые посредники», именуемые налоговыми агентами.

При выплате заработной платы удержанием и перечислением НДФЛ в ФНС занимается работодатель, как раз на правах налогового агента.

На рынке ценных бумаг, естественно, речь идет об организованных торгах, роль налогового агента выполняет брокер или депозитарий брокера, в котором у вас хранятся ценные бумаги.

При этом, существует ряд ситуаций, когда налоговым агентом является сам эмитент, осуществляющий выплаты дохода от владения ценными бумагами.

Таким образом, друзья, следует четко отдавать себе отчет в том, что доход, полученный вами на рынке ценных бумаг, будет облагаться налогом по ставке 13% — это тот же самый налог (НДФЛ), который вы уплачиваете со своей заработной платы.

Логика исчисления налогооблагаемой базы следующая:

Сумма, полученная от реализации ценных бумаг минус сумма, затраченная на приобретение ценных бумаг.

Если полученная величина является положительной, то брокер с данной суммы удерживает 13%.

Налоговым периодом для расчета НДФЛ является календарный год, но брокер, в соответствии с действующим налоговым законодательством, может удержать налог и в течении налогового периода, в случае, если инвестор будет выводить денежные средства со своего счета.

1.По истечению налогового периода, по счету инвестора брокер применяет правило налогового сальдо (накладывает убытки на прибыль), и в течении января следующего года удерживает налог с инвесторов.

2.Брокер удерживает налог при выводе денежных средств.

Если с первым пунктом все понятно, то по второму пункту есть ряд нюансов.

В соответствии с действующим законодательством:

В случае, если выводимая сумма БОЛЬШЕ исчисленного налога, то с выводимой суммы удерживается ВЕСЬ ИСЧИСЛЕННЫЙ НАЛОГ на момент вывода денежных средств.

В случае, если выводимая сумма МЕНЬШЕ исчисленного налога, то с выводимой суммы удерживается 13% НДФЛ.

Удержанная сумма налога корректирует совокупный НДЛФ.

Давайте на примерах:

Представим, что инвестор с января по март заработал 100 тысяч рублей.

НДФЛ – 13 тысяч (13% от 100 тыс.)

Инвестору понадобились деньги и он решил вывести часть ДС на свой расчетный счет. Заполняя поручение, инвестор указал в поручении сумму на вывод в размере 14 тысяч рублей.

Так как выводимая сумма больше исчисленного налога, то с выводимой суммы будет удержана ВСЯ СУММУ НАЛОГА, т.е. все 13 тысяча.

ТАКИМ ОБРАЗОМ, инвестор получит на счет всего тысячу рублей.

При этом, друзья, небольшим подводным камнем, о котором необходимо знать каждому инвестору, может послужить возможная ситуация «излишне удержанного налога».

Если спроецируем дальнейшее развитие событий в рамках приведенного примера, то давайте представим, что инвестор, после вывода денег со счета, продолжил дальше торговать на фондовом рынке.

Но, к сожалению, его последующие операции не были столь удачными, и он понес убытки в аналогичном заработку размере, т.е. в сумме 100 тысяч рублей.

Т.е. сначала заработал 100 тысяч рублей – вывел деньги и брокер удержал налог, и после этого, потерял 100 тысяч рублей в течении налогового периода.

Вот здесь, друзья, в рамках налогового сальдо, по результатам года, убытки накладываются на прибыль, и итоговая налогооблагаемая база равна нулю, т.е. налога быть не должно, но налог ведь брокер удержал!

В данном случае, по истечению налогового периода, инвестор должен самостоятельно должен запросить у своего брокера расшифровку 2НДФЛ и посмотреть на сумму ИЗЛИШНЕ УДЕРЖАННОГО НАЛОГА, который будет равен 13 тысячам рублей, удержанных при выводе ДС.

Здесь, инвестор, должен написать заявление о возврате излишне удержанного налога, и брокер, как налоговый агент, пересчитает налог и осуществит возврат на брокерский счет.

Друзья, давайте будем благоразумными и будем надеяться во всей этой истории исключительно на себя, тем более, этого требует закон, а именно 39-ФЗ «О рынке ценных бумаг», в котором черным по белому прописано, что инвестор должен самостоятельно следить за состоянием своего счета.

Это значит, друзья, что у брокера НЕТ обязанности сообщать вам о том, что у вас возник излишне удержанный налог, несмотря на то, что брокер является вашим налоговым агентом.

Как правило, брокер, разумеется сообщает о данной ситуации, но это скорее «правило хорошего тона», нежели обязанность.

Давайте теперь рассмотрим второй вариант.

Опять представим, что инвестор за тот же период (январь – март) заработал 100 тысяч рублей. Сумма исчисленного налога – 13 тысяч рублей (13%).

Инвестор решил вывести со счета 10 тысяч рублей.

Так как выводимая сумма меньше исчисленного налога, то по правилу, установленному Налоговым Кодексом (ст. 226.1 п.10 п.11), с выводимой суммы удерживается 13%.

Таким образом, с выводимой суммы брокер удерживает 1300 рублей, инвестор получает на свой счет 8700, а итоговая НАЛОГОВА ЗАДОЛЖЕННОСТЬ, уменьшенная на 1300 рублей, составит 11 700.

Здесь тоже может возникнуть ситуация с излишне удержанным налогом и если она возникнет, то алгоритм действий полностью аналогичен.

Друзья, при этом стоить учитывать, что по доходам от владения ценными бумагами (дивиденды и купоны) – налоговым агентом является депозитарий, в некоторых случаях сам эмитент, осуществляющий выплату.

Дивиденды и купоны зачисляются на счет инвестора уже «очищенные» от налога – данная информация будет отображаться в брокерских отчетах.

Так же, важно понимать, что доходы от владения государственными и муниципальными облигациями – освобождены от налога.

НДФЛ облагается курсовая разница по этим бумагам, которая может возникнуть (к примеру, вы купили бумагу по 800 рублей а продали по 1000, 200 рублей будет облагаться налогом).

Так же, доходы от владения корпоративными облигациями, эмитированными после 01.01.2017 года, освобождены от налогообложения.

Сделано это было для того, чтобы стимулировать российских инвесторов приобретать корпоративные облигации.

Друзья, ОБРАЩАЮ ВАШЕ ВНИМАНИЕ НА ТО, что дивиденды НЕ ПОДПАДАЮТ ПОД ДЕЙСТВИЕ НИ ОДНОЙ НАЛОГОВОЙ ЛЬГОТЫ (ни инвестиционный, ни социальный налоговые вычеты сюда не подходят).

Ну, в принципе все.

Для обывателя на фондовом рынке история с налогами выглядит описанным выше, достаточно примитивным образом.

Помните мои первые публикации, в которых я регулярно и намекал, и говорил достаточно прямо, что действующее законодательство достаточно серьезно отстает от всей индустрии, как комплексно, так и точечно.

Ввиду великого стремления ребят, которые сидят в Государственной Думе (это там где максимум борцов, актеров, певцов и блоггеров, и минимум квалифицированных юристов и экономистов), привлечь денежные средства на отечественный фондовый рынок, но при этом, учитывая, что квалификация и соответствующие знания у этих же ребят отсутствуют, что не позволяет им, перед введением очередного закона, придумать и проработать все соответствующие механизмы – возникает масса довольно интересных нюансов, которые практически каждый инвестор, немного приложив усилия, может использовать в свою пользу.

И это касается не только налогов, но когда речь заходит исключительно о налогах, то всплывает такой интересный термин, как

«НАЛОГОВАЯ ОПТИМИЗАЦИЯ».

Друзья, самое важное о чем стоить знать, так это о том, что ряд методов налоговой оптимизации находится исключительно в рамках РОССИЙСКОГО ПРАВОВОГО ПОЛЯ.

Это самые настоящие проблемы в действующем законодательстве, успешность применения которых на практике диктуется одним из основных постулатов гражданского законодательства: «Все, что не запрещено – разрешено!»

Друзья, первый метод, о котором я хотел бы рассказать – «Договор купли/продажи».

Это самый первый и самый постой метод «налоговой оптимизации».

Разумеется, я рассказываю об этом исключительно в образовательных целях, как без пяти минут аспирант экономического ВУЗа, выделяя актуальные проблемы российского права в области финансовых рынков.

Пока вся экономика у нас с вами не переведена на блокчейн (а к этому придет весь мир, и основным триггером будет являться глобализация), такой способ передачи прав собственности на объект сделки, как договор купли-продажи, будет» всегда актуален.

При этом, данный документ является не только подтверждением того, что вы с какого-то момента времени являетесь собственником чего-либо, а еще и целым институтом, который в определенной мере позволяет «спрятать» сделку от системы электронного оборота, и, разумеется, придать немного невидимости экономической эффективности от той или иной сделки.

Таких моментов, когда ДКП можно применять не совсем по профилю, становится все меньше, ввиду того, что законодательство медленно, но все-таки развивается, но они все же есть.

Вот рынок ценных бумаг – одна из тех областей, где ДКП могут быть весьма и весьма полезными.

И я не думаю, что данный момент будет в скором времени отрегулирован.

О чем говорить, если у юристов до сих пор нет четкого мнения о том, являются ли ценные бумаги объектом вещного права или нет.

Так вот, мы с вами уже выяснили, что в соответствии с действующим законодательством, ценные бумаги являются объектом гражданско-правовых сделок, и полученный доход от операций с ценными бумагами должен облагаться налогом.

Мы с вами знаем, что на организованных торгах налоговым агентом является брокер.

ПРИ ЭТОМ, важно понимать, что брокер имеет «обязанности налогового агента» только в том случае, если сделка проходит на организованных торгах.

Когда сделка проходит ВНЕ БИРЖИ, и ВНЕ РЕЖИМА РПС (внебиржевая секция, где брокер не является провайдером сделки) – брокеру абсолютно все-равно, кто будет исчислять и уплачивать налог. К тому же, в рамках НК РФ, по доходу, при получении которого нет налогового агента, исчислить и уплатить налог обязан сам налогоплательщик.

Так же, важно понимать, что ценные бумаги можно покупать и продавать НЕ ТОЛЬКО НА БИРЖЕ.

Законодатель не устанавливает запрета на проведение сделок между контрагентами без посредника, являющегося, например, профессиональным участником рынка ценных бумаг.

Теперь давайте немного отойдем от данной информации, и по-быстрому окунемся во взаимодействие брокера с ФНС.

Друзья, брокер, представляя отчетность в ФНС по удержанным налогам со своих клиентов, НЕ РАСКРЫВАЕТ ИНФОРМАЦИЮ, КАКИМИ ЦЕННЫМИ БУМАГАМИ ВЛАДЕЕТ ИЛИ ВЛАДЕЛ ИНВЕСТОР!

Для налоговой данная информация ЯВЛЯЕТСЯ ИЗЛИШНЕЙ + не несет никакой смысловой нагрузки.

Не верьте тем, кто говорит вам обратное!

Брокер, банально, присылает в ФНС справки 2НДФЛ по клиентам, и отчетность выглядит примерно таким образом:

3.Сумма удержанного налога

4.Долг за налогоплательщиком.

Никакой другой информации брокер не передает в ФНС.

Вспоминайте приведенное мной выше правило по расчету НДФЛ. Разумеется, это правило вытекает из закона.

Брокер может высчитать НОБ только в том случае, если брокер владеет достоверной информацией по «второй ноге сделки», т.е. по сделке связанной с реализацией ценных бумаг.

Если бумаги реализуются ВНЕБИРЖИ, то брокер, разумеется, не может посчитать НДФЛ.

А если брокер не может посчитать НДФЛ, то его НЕТ, ровно так же, как нет оснований для удержания этого налога и его отражения в налоговой отчетности (разумеется, если налог не удержан, нет оснований и для расчета соответствующей задолженности).

Представим, что вы завели на свой брокерский счет 1 000 000 рублей.

На эти денежные средства вы, к примеру, купили акции ЛУКОЙЛА по 4500 рублей.

Попали в историю с обратным выкупом акций эмитентом и хорошенько проехались на искусственном росте курсовой стоимости ценной бумаги (до 6000 руб.)

Вот у вас появилась идея продать свои ценные бумаги и зафиксировать прибыль, но вы, читаете мои статьи, и прекрасно знаете, что в случае продажи бумаг, брокер зафиксирует прибыль и или осуществит удержание налога, в случае, если будет вывод денежных внутри налогового периода, или в случае, если в течении января следующего года у вас на счете будут свободные средства ИЛИ в случае, если на счете у вас не будет денежных средств, под удержание налога, брокер отчитается о вашей задолженности в ФНС, и последние выставят вам требование об уплате налога и нарисуют задолженность в личном кабинете налогоплательщика.

Соответственно, ДКП дает возможность не фиксировать «вторую ногу» сделки на бирже, а увести факт продажи ценных бумаг из поле зрения и ответственности брокера.

Делается все достаточно просто:

1.Находится второе лицо, которому вы сможете «продать» бумаги по ДКП.

2.Это лицо открывает себе брокерский счет у другого брокера.

(желательно, чтобы «это лицо» не имело с вами одной фамилии)

3.Вы заключаете договор купли-продажи с этим лицом (разумеется настоящий) + пишется расписка, о том, что продавец деньги получил, а покупатель наоборот, деньги передал – взаимных претензий друг к другу не имеют.

В ДКП, разумеется, прописывается объект сделки + указывается цена одной ценной бумаги.

Господа, разумеется, вы ставите рыночную цену бумаги за то число, которое будет прописано в договоре.

Важно, чтобы цена бумаги была не ниже и не больше той цены, которую достигла эта же бумага на организованных торгах.

Далее, все эти документы вы, как продавец, передаете брокеру и подаете поручение на вывод ценных бумаг по реквизитам «второго лица».

А «второе лицо», в свою очередь, подает поручение на прием этих же ценных бумаг.

В качестве обоснования на вывод и ввод бумаг обе стороны предоставляют своим брокерам ДКП и расписки.

Депозитарии брокеров переводят бумаги с вашего счета на счет второго лица.

После того, как бумаги второго лица поступили на его брокерский счет он берет и продает их по рынку, как понимаете, вероятность того, что цена уйдет сильно далеко от тех значений, что вы прописали в договоре – низка (разумеется, если не будет чего-то фундаментального).

1. По вам брокер сдаст в налоговую НУЛЕВУЮ отчетность – сделка проведена вне биржи и брокер по данной сделке не является налоговым агентом.

БРОКЕР ЕЕ ВООБЩЕ НИКАК НЕ ОТРАЗИТ В ОТЧЕТНОСТИ, СДЕЛКА НЕВИДИМА ДЛЯ НАЛОГОВОЙ.

2.В отношении второго лица — его брокер, выводя ему денежные средства на счет будет считать налогооблагаемую базу и будет удерживать налог.

Вот только за цену приобретения, брокер «второго лица» будет брать ту цену, которую вы указали в договоре купли-продажи.

То есть вы понимаете, что здесь еще и убыток может возникнуть, который вы можете перенести на следующие 10 лет, как вам такое?!

Что дальше происходит между первым и вторым лицом, я думаю, рассказывать не нужно.

Господа, разумеется, заключенный ДКП не освобождает вас от обязанности уплатить налог – ни в коем случае. В данной схеме соль в другом – налог не виден ни для кого, и если вы не планируете в ближайшее время инициировать что-то из ряда вон выходящее, а так же выходящее за рамка УК РФ и статей, связанный с экономикой, что спровоцирует налоговую к инициированию в отношении вас камеральной проверки – никто никогда и не узнает о том, что вы что-то слили по ДКП.

Как из этой ситуации выйти?!

Очень просто – обязать регистрировать договора купли-продажи, объектом сделки по которым выступают ценные бумаги.

К примеру, обязать нотариусов, при заверении таких документов, передавать соответствующую информацию по ИНН в налоговую, чтобы те видели, что Вася Петечник получил доход, который должен облагаться налогом.

Но это скорее утопия, потому что НДФЛ, который получает государство – один из самых низких налогов, за счет которого пополняется «казна».

Друзья, если есть интерес, в следующей публикации я могу рассказать, как именно избавиться от налога, не скрыть его, а именно избавиться.

![]()

Марихуана стала торговаться на бирже

На бирже NASDAQ произошло первое публичное размещение акций (IPO) компании, которая занимается выращиванием марихуаны, сообщает «Интерфакс». Канадская компания Tilray разместила на рынке 9 миллионов акций по цене 17 долларов за бумагу.

Это позволило ей привлечь 153 миллиона долларов. Компания была основана в 2013 году, она занимается выращиванием, переработкой и распространением марихуаны. У Tilray есть лицензия на осуществление деятельности в США, также она является легальным поставщиком медицинской марихуаны из Северной Америки в страны ЕС.

![]()

«Самый успешный вор в истории»

14 ноября 2139 года закончится срок тюремного заключения американского предпринимателя и бывшего председателя совета директоров фондовой биржи NASDAQ Бернарда Мейдоффа. Разумеется, предприниматель, которому исполнилось 78 лет, вряд ли доживёт до этого времени. В июне 2009 года Мейдоффа приговорили к 150 годам тюремного заключения за создание самой крупной в истории финансовой пирамиды. В результате его аферы пострадали от одного до трёх миллионов человек, а сумма ущерба оценивается в $64,8 млрд. В данной статье кратко рассказана история предпринимателя, который не считает себя виноватым, но семейный бизнес которого привёл к катастрофическим последствиям.

Бернард Мейдофф, которого впоследствии называли Берни, родился в 1938 году в еврейской семье. Его отец Ральф работал сантехником и пытался подрабатывать на фондовой бирже. Мать Сильвия занималась домашним хозяйством. В финансы отец Берни подался за несколько лет до рождения сына. В 1932 началась острая фаза Великой депрессии и Ральф Мейдофф лишился работы. Впрочем, его старания на фондовой бирже не принесли особого успеха и тогда Ральф открыл свой бизнес, связанный со спортивными товарами. Когда Берни учился в младших классах, компания отца по продаже спортивных товаров разорилась. Финансовые дела отца его мало интересовали. На тот момент, Берни был неплохим пловцом и состоял в школьной команде по плаванию. В свободное от соревнований и учебы время он подрабатывал спасателем на пляже, куда его устроил тренер. Деньги, полученные на этой работе, он копил, чтобы вложить в будущем.

Во время учебы он познакомился с Рут Алперн, с которой обручился в 1959 году и прожил вместе вплоть до тюремного заключения в 2009. В этом же году он получил степень бакалавра политологии и поступил в Бруклинскую школу юриспруденции. Впрочем, прошло меньше года и Мейдофф отчислился, чтобы открыть свой бизнес. Использовав $5 тысяч, которые он получил, работая спасателем и заняв еще $50 тысяч у родственников жены, он открыл инвестиционную компанию Bernard L. Madoff Investment Securities, LLC. Первых клиентов в компанию привёл отец его жены Сол Алперн, который раньше работал финансовым консультантом. Алперн знакомил Мейдоффа со своими старыми клиентами и знакомыми, а тот вкладывал их деньги вне биржи в розовые листы. Это приносило неплохой доход, но не позволяло Мейдоффу конкурировать с другими компаниями на бирже.

Но в 1980 году компания Мейдоффа стала самым крупным трейдером на Нью-Йоркской фондовой бирже и совершала примерно 5% от всех сделок. Переход от торговли розовыми листами к лидерству на бирже произошел из-за компьютеризации. Мейдофф одним из первых стал применять технологии электронного трейдинга, в то время как другие фонды всё еще посылали на биржу трейдеров. После тестового периода, технология, применявшаяся в компании Мейдоффа, стала основой для NASDAQ. Компания Мейдоффа постепенно превращалась в семейный бизнес. Когда дела пошли хорошо, он привлёк к работе своего младшего брата Питера, племянников Роджера и Шану, и двух сыновей: Марка и Эндрю. Его жена Рут числилась как вице-президент компании, однако не занималась в ней никакой деятельностью. Мейдоффа называли «столпом Уолл-Стрит» и одним из самых прогрессивных трейдеров своего времени.

19 октябра 1987 года произошло наибольшее падение индекса Доу-Джонса на 22,8%. Это привело к панике на бирже. Многие клиенты стали выводить свои деньги из инвестиционных фондов и закрывать позиции даже на самых невыгодных условиях. «Они меня предали», — позже высказывался Мейдофф. Чтобы минимизировать потери, вызванные Черным понедельником, компания Мейдоффа стала торговать индексными опционами, состоящими из нескольких акций, сгрупированных по определённому принципу. Но в 90-х годах, когда рынок снова стал стабильным, их эффективность снизилась.

Тогда Мейдофф впервые стал использовать схему Понци. Он брал деньги новых инвесторов и выплачивал прибыли предыдущим. Клиенты фонда могли зарабатывать до 15% годовых, но лишь на словах. На самом деле, на их средства покупались казначейские облигации с прибылью в 2% годовых. Привлекало клиентов и то, что Мейдофф не брал комиссию за управление денежными средствами. Фонд Мейдоффа пользовался огромной популярностью среди брокеров, инвесторов и знаменитостей. Среди прочих, в фонде находились деньги Стивена Спилберга, актёра Кевина Бэйкона и актрисы Киры Седжвик. Крупные вложения (точная сумма неизвестна) делал и Джозеф Сафра, состояние которого оценивается в $15,7 млрд. Основу этих денег составляет бразильский банк Banco Safra и швейцарское кредитное учреждение J.Safra Sarasin. Ему также принадлежит банк Safra National Bank of New York и недвижимость по всему миру.

«В моём фонде были средства всех крупных банков. Знаете, когда к тебе приходит Сафра и развлекает тебя в попытках инвестировать в твой фонд, это кружит голову. Это кормит твоё эго. Неожиданно, все банки, которые раньше не хотели иметь с тобой дела, буквально впихивают в тебя деньги.» — из интервью Берни Мейдоффа журналу New York Magazine. По словам Мейдоффа, на тот момент он уже не нуждался в деньгах, но продолжил принимать «миллиарды долларов, которые швыряли ему в лицо». Мейдофф не чувствовал себя виноватым. «Все эти банки и фонды должны были знать, что здесь что-то нечисто», — говорил он в интервью. Клиенты не знали, каким образом предпринимателю удаётся генерировать такие прибыли. Мейдофф отшучивался, говорил, что знает рынок лучше других или, что он «просто волшебник». Тем, кто задавал слишком много вопросов, Мейдофф ставил ультиматум: «Я говорил: «Если вам не нравится то, что я предлагаю, забирайте деньги»».

В феврале 2011 года журналисту New York Magazine Стиву Фишману поступил звонок из федеральной тюрьмы от Берни Мейдоффа. Фишман и Мейдофф созванивались около 15 раз. На основании этих звонков, журналист опубликовал единственное интервью предпринимателя после ареста. В интервью New York Magazine Мейдофф часто вспоминает, насколько тяжело ему было держать свою тайну. «Это было кошмаром. Представьте, я каждый вечер приходил домой и не мог сказать ни жене, ни сыновьям, ни брату о том, что над моей головой повис топор», — вспоминает предприниматель.

Первым, кто заметил в деятельности Мейдоффа что-то неладное, был финансовый аналитик Гарри Маркополус. Он послал в Комиссию по ценным бумагам и биржам свои расчёты, однако был проигнорирован. Он отправлял свои расследования 4 раза — в 2000, 2001, 2005 и 2007 годах, но ни одна из его попыток не увенчалась успехом. По его расчетам, фонд Мейдоффа просто не мог существовать, но ни федеральные органы, ни пресса к нему не прислушивались. Впоследствии, он опубликовал книгу No One Would Listen о своих бесполезных попытках обличить Мейдоффа в мошенничестве.

В 2000 году, когда рынок был стабилен, у Мейдоффа появился шанс продать свой фонд за $1 млрд. Разумеется, он отказался, так как последовавшие за сделкой проверки документации, выявили бы мошенничество. «Для семьи мой поступок казался сумасшествием, но я ничего не мог сделать». Однако кругу близких родственников Мейдофф смог объяснить своё решение тем, что дела в компании идут хорошо. Мейдофф сказал, что хочет управлять компанией дальше и вывести её на новый уровень. Родственники согласились. «Мои сыновья боготворили меня, а я боготворил их», — вспоминает Мейдофф. Марк и Эндрю — сыновья Берни Мейдоффа — сидели в отдельном кабинете недалеко от офиса отца. По словам предпринимателя, его дети воспринимали богатство как должное и могли с лёгкостью слетать на персональном самолёте на рыбалку. Мейдоффа это не смущало: «В конце концов, я тоже жил экстравагантно. Я купил самолёт и 4 дома в качестве подарка».

До 2002 года Мейдофф всё еще надеялся на то, чтобы выкрутиться из сложившейся ситуации. «Я верил в чудо. Сам не знаю, в какое», — вспоминает предприниматель. Однако к 2002 году суммы, которые нужно было выплатить, стали астрономическими. Мейдофф старался поддерживать поток новых инвестиций, но и их уже не хватало для выплат предыдущим инвесторам. «Я даже пытался вернуть деньги некоторым близким друзьям. Они их не брали. Все говорили: «Нет, ты не можешь этого сделать. Я же был твоим другом и клиентом годами». Я не мог сказать, что оказываю им услугу.» — из интервью Берни Мейдоффа журналу New York Magazine.

В сентябре 2008 года рухнул фондовый рынок. Это стало финальной точкой для компании Мейдоффа. В попытках вернуть свои деньги, в фонд стало приходить слишком много клиентов. 10 декабря Эндрю и Марк зашли в офис к дяде Питеру и попытались узнать, что происходит с отцом. «Такое ощущение, что он разваливается на части прямо у себя в кабинете», — сказал Эндрю. Семья Мейдофф уже сталкивалась с подобным. В каждом поколении семьи было несколько случаев раковых заболеваний и Мейдофф-старший раньше уже «пребывал в состоянии овоща несколько недель», когда диагноз поставили его сыну.

Питер пришел в офис к Мейдоффу, тот практически сразу рассказал об афере и расплакался. Мейдоффу требовалось вернуть клиентам $7 млрд и за последний месяц он смог собрать всего $700 млн новых инвестиций. Этих денег хватило бы для поддержания схемы в течение нескольких недель. Но смысла в этом не было. «Это не решило бы мои проблемы. К тому же, я устал всё это скрывать. Поэтому я решил не брать новых денег и послать всё к черту. Потом, во время обысков, на моём столе нашли чек на $173 млн. Необналиченный.» — из интервью Берни Мейдоффа журналу New York Magazine.

В этот же день сыновья Мейдоффа отправились в офис к знакомому адвокату и затем сдали отца властям. На следующий день его арестовали, а через 5 дней все счета компании были заморожены. После проверки счетов выяснилось, что Мейдофф не занимался инвестициями доверенных ему средств уже более 13 лет. 12 марта 2009 года Мейдофф дал показания по всем пунктам обвинения. Он признался в отмывании денег, лжесвидетельстве и мошенничестве. Через три месяца суд приговорил его к 150 годам лишения свободы.

11 декабря 2010 года Марк Мейдофф был найден повешенным у себя дома в Нью-Йорке. В течение двух лет он принимал антидепрессанты и посещал психолога. В электронном письме своему адвокату, отправленному за несколько часов до самоубийства, Марк написал: «Никто не хочет слышать правду. Пожалуйста, позаботься о моей семье». Вероятно, он имел в виду то, что пресса не верила в непричастность сыновей к афере отца. Мейдофф-старший был опустошен смертью сына. «Я прорыдал в течение двух недель. Я не выходил из своей камеры. Я ни с кем не разговаривал. Сейчас я говорю с вами по телефону и в глазах стоят слёзы. Не проходит ни одного дня, чтобы я не страдал. Возможно, я нормально говорю сейчас. Но я не в порядке и никогда не буду в порядке.» — из интервью Берни Мейдоффа журналу New York Magazine.

В тюрьме к Мейдоффу относятся хорошо. «Здесь любят воров, а я, как бы это не звучало, один из самых успешных воров в истории», — говорит Мейдофф. Но больше всего его радует то, что больше не нужно ничего скрывать. По его словам, практически все жертвы его махинаций смогли вернуть часть денег. «Пятьдесят центов за каждый доллар. Все равно они бы наверняка потеряли свои деньги на рынке. Но не подумайте, что я пытаюсь оправдать всё, что я сделал».

http://pikabu.ru/story/kak_popast_na_amerikanskuyu_fondovuyu_birzhu_6568438