Оглавление

Купить акции перспективных компаний

Начальник Управления инвестиций и доверительного управления Альфы

- C — Current big or accelerating quarterly earnings and sales per share — Инвестировать надо в компании с высокими и растущими доходами и объёмами продаж;

- A — Annual earnings increases: look for big growth — Следует отбирать компании, доходы которых растут и в краткосрочной, и в долгосрочной перспективе;

- N — New companies, new products, new management… — Инвестировать стоит в компании, которые демонстрируют способности к инновациям (в продуктах, процессах и/или технологиях);

- S — Supply and demand: Big volume demand at key points — Спрос и предложение на акции должны способствовать значительному росту цены;

- L — Leader or laggard: which is your stock? — Отбирать компании-лидеры;

- I — Institutional sponsorship — Компания должна быть интересна не только частным инвесторам, но также крупным фондам и инвестиционным менеджерам;

- M — Market direction: how you can determine it — Учитывать, в какой фазе находится рынок акций, т.к. он цикличен.

- Инвестировать надо в компании с быстро растущими объёмами прибыли и инновационными продуктами: элементы C, A и N;

- При отборе объектов инвестиций следует учитывать текущие рыночные условия: элемент M;

- Всегда следует принимать во внимание настроение и предпочтения институциональных инвесторов (юрлиц, которые собирают деньги вкладчиков и размещают их на фондовом рынке): элементы S, L, I.

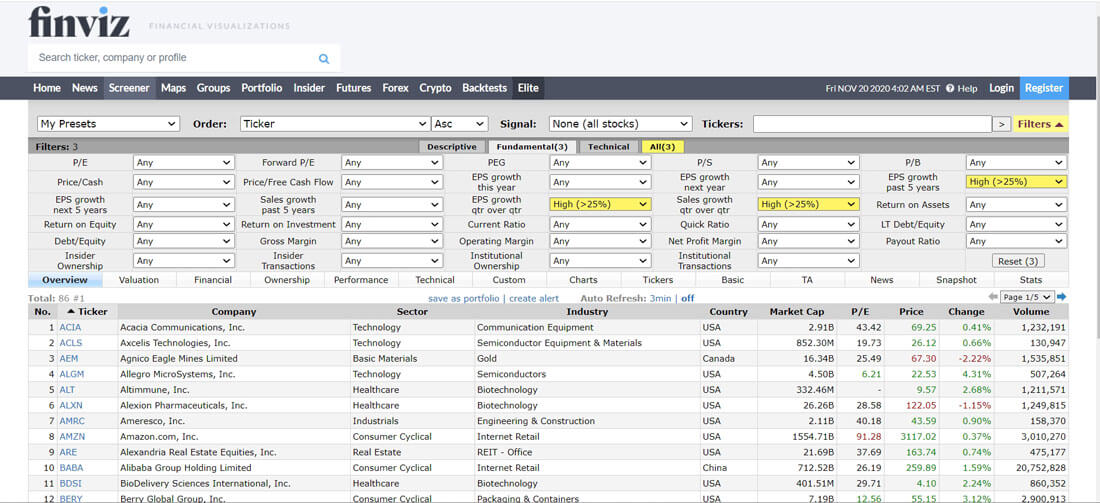

- EPS growth qtr over qtr — динамика прибыли на акцию за последний квартал;

- Sales growth qtr over qtr — динамика объёма продаж за последний квартал;

- EPS growth past 5 years — динамика прибыли на акцию за последние пять лет.

Частным клиентам Бизнесу

- Мобильный банк InSync

- Часто задаваемые вопросы

- Отделения и банкоматы

- Работа в Альфа-Банке

- Обратная связь

- Альфа-Клик

- О банке

- Пресс-служба

- Реквизиты

- Раскрытие информации

InSync by Alfa-Bank

Мобильный банк для людей со смелыми мечтами.

Альфрэд в Telegram

Крутой стикер в твоем мессенджере.

Скачать

© 1999–2020 ЗАО «Альфа-Банк». Лицензия на осуществление банковской деятельности НБРБ № 22 выдана 23.04.2019. Юридический адрес: г. Минск, ул. Сурганова, 43-47. ЗАО «Альфа-Банк» использует файлы «cookie» для повышения удобства пользования веб-сайтом и персонализации сервисов. «Cookie» представляют собой небольшие файлы, содержащие информацию о предыдущих посещениях веб-сайта. Если вы не хотите использовать файлы «cookie», измените настройки браузера.

11 лучших акций роста, которые стоит купить в 2020 году

Хотя лучшие акции с потенциалом роста в 2020 году в большинстве своём, как обычно, относятся к технологическому сектору, есть несколько сюрпризов и из менее гламурных областей рынка

Источник: Exact Sciences.

Акции роста в 2019 году последовательно набирали разгон, несмотря на длительные периоды волатильности, связанные со сложными торговыми отношениями с Китаем, а также стабильно сильный доллар, давящий на результаты. Как и большинство других годов, 2020 год должен предоставить множество возможностей для инвестиций в рост.

Если вы не знаете, какие акции купить в 2020 году, ищите самые прибыльные или новые тренды.

Например, ожидается, что в 2020 году на мобильные платежи будет приходиться один из четырёх долларов, потраченных по кредитным картам в США. Производители программного обеспечения вытеснили производителей оборудования с места драйвера технологического сектора благодаря более стабильным доходам, которые приносит этот вид деятельности. И все большие суммы тратятся на облачные вычисления, где для управления и обработки больших массивов используются данные удаленных серверов.

Однако технологический сектор – это не единственное место, где вы найдёте акции с потенциалом роста в 2020 году. Достижения в области медицины также делают весьма перспективным сектор здравоохранения, и если повезёт, вы даже можете найти несколько акций с взрывным потенциалом в сильно дискредитировавшем себя розничном секторе.

Ниже перечислены одиннадцать лучших акций, которые можно купить в 2020 году. Большинство из этих компаний продемонстрировали двузначный рост выручки в течение 2019 года – и ожидается, что в течение следующего года каждая из них обеспечит улучшение продаж по крайней мере на 15%.

Данные актуальны по состоянию на 25 декабря. Компании перечислены в порядке оценки роста выручки к 2020 году.

Dropbox

- Рыночная стоимость: 7,4 млрд долларов.

- Мнения аналитиков: 11 Strong Buy, 0 Buy, 2 Hold, 2 Sell, 0 Strong Sell.

Dropbox (DBX, 17,78$) – одна из многих компаний, использующих облачные технологии, чтобы зарабатывать доллары. В частности, DBX предоставляет облачные хранилища для файлов: вместо того, чтобы, самостоятельно платить за оборудование, необходимое для хранения огромных объёмов данных, компании платят Dropbox небольшую регулярную плату за хранение этих данных на своих серверах.

Последний квартал компании Dropbox показывает, почему её следует рассматривать в числе наиболее перспективных технологических акций. Рост выручки компании на 19% в годовом исчислении оказался лучше, чем в предыдущем квартале (тогда был рост на 18%). В третьем квартале число пользователей составило 14 млн, превысив консенсусную оценку FactSet в 13,89 млн.

Кроме того, Dropbox выжимает из пользователей больше денег – каждый из них заплатил в среднем 123,15$, что на 4% лучше, чем год назад, а также выше прогнозов FactSet в 122,30$.

Аналитик William Blair Джейсон Адер, поставивший Dropbox оценку Outperform (эквивалент Buy), говорит, что акции не получают должного внимания.

«Эта эволюция (инструмента Dropbox) идёт годами, хотя кажется очевидным, что вместо роста доверия благодаря продвинутым функциям своего нового предложения, акции страдают из-за страха нарушения традиционных схем взаимодействия с пользователями, а также из-за ощущения, что компания движется в этом направлении только благодаря коммодитизации (синхронизации и передачи файлов)».

«В 2020 году Dropbox должен добиться роста продаж на 15%, что, по мнению аналитиков, приведёт к увеличению прибыли на 22,9%. Несмотря на эти ожидания, акции DBX обладают достаточно высокой относительной стоимостью в своей сфере»,

– говорит аналитик Bank of America Джастин Пост (Buy).

PayPal

- Рыночная стоимость: 127,6 млрд долларов.

- Мнения аналитиков: 31 Strong Buy, 2 Buy, 6 Hold, 1 Sell, 0 Strong Sell.

Как говорит Крис Койпер, старший аналитик CFRA, платёжный провайдер PayPal (PYPL, 108,69$) может продемонстрировать ускорение роста своей выручки не только в 2020, но и в 2021 году, в среднем более чем на 15%. Все большее число потребителей и продавцов, в том числе за пределами США, используют PYPL в качестве платёжного провайдера; однако почти половина доходов компании поступает с международных рынков.

Недавно PayPal стала первой иностранной компанией, получившей лицензию на предоставление услуг онлайн-платежей в Китае, после того как она приобрела 70% акций китайской платёжной системы Guofubao (GoPay). Это очень важный шаг, учитывая, что Китай имеет крупнейший в мире рынок электронной коммерции, а онлайн-продажи в 2020 году должны достигнуть уровня почти в 2 трлн долларов.

PayPal продолжит расти и дальше по мере того, как всё больше пользователей переходит на мобильные устройства. Крис Койпер считает, что Venmo, мобильный платёжный сервис от компании PayPal, в 2020 году продолжит расти более чем на 50-60% в годовом исчислении каждый квартал.

«Мы отмечаем растущее число продавцов, которые принимают Venmo напрямую, в том числе Uber, Uber Eats, Grubhub, Hulu и Fandango, и это приводит к монетизации сервиса Venmo, а также побуждает клиентов оставаться внутри экосистемы PayPal»,

«Это снизит затраты компании PayPal, которой приходится платить существующим платёжным операторам, таким как Visa и Mastercard».

Аналитическое сообщество в целом считает, что в 2020 году PayPal укрепит верхнюю строчку в балансовых отчётах (выручка) на 15,9% и направит большую часть этих средств на нижнюю строчку (прибыль), которая, как ожидается, вырастет на 14% по сравнению с предыдущим годом. Это ставит PYPL в число лучших акций с потенциалом роста среди компаний категории «голубые фишки».

Adobe

- Рыночная стоимость: 159,0 млрд долларов.

- Мнения аналитиков: 16 Strong Buy, 2 Buy, 11 Hold, 0 Sell, 0 Strong Sell.

Adobe (ADBE, 329,64$) относится к числу тех компаний, которые перешли от продажи программного обеспечения в картонных коробках, где потребители после покупки использовали программы в течение пяти или более лет, на ежегодную доставку новых версий таких программ, как Photoshop и InDesign, через облако по принципу подписки.

Финансовые результаты компании за четвёртый квартал оказались вполне «солидными», пишет аналитик Morningstar Дэн Романов. Выручка в годовом исчислении выросла на 21% до 2,99 млрд долларов, движимая улучшениями в продуктовых линейках, увеличением базы клиентов и расширением географии.

«Руководство Adobe считает, что адресный рынок компании превышает 80 миллиардов долларов»,

– пишет Дэн Романов в заметке, опубликованной несколько месяцев назад –

«Компания в своих облачных предложениях внедряет новые функции (такие как искусственный интеллект Sensei), чтобы обеспечить более качественный опыт, привлечь новых клиентов, повысить продажи решений с более высокими ценами, а также кросс-продажи цифровых медиа-предложений.

Adobe доминирует в креативном сегменте, а приобретение Magento и Marketo укрепляют позиции компании в качестве лидера среди платформ цифрового маркетинга».

Аналитики сохраняют оптимизм по акциям – 18 рекомендаций Buy или выше против 11 Hold. И в целом в следующем году они ожидают роста выручки на 17,9%, а также скачка прибыли на 24,6%.

Amazon.com

- Рыночная стоимость: 887,1 млрд долларов.

- Мнения аналитиков: 43 Strong Buy, 4 Buy, 2 Hold, 0 Sell, 0 Strong Sell.

Amazon.com (AMZN, 1789,21$), Голиаф с капиталом почти в 900 млрд долларов, по ожиданиям почти равен с небольшими, гибкими акциями молодых фирм. Аналитики ожидают роста выручки в 2020 году на 18,5% и прибыли на 30,7%.

Ожидается также, что звезда электронной коммерции получит ещё большую долю рынка в 2020 году, поскольку множество новых людей должно подписаться на глобальные тарифы Amazon Prime, говорит Туна Амоби, директор и старший аналитик по акциям секторов СМИ и развлечений в CFRA Research.

К 2025 году в Amazon Prime будет зарегистрировано более 250 млн пользователей, а доходы от рекламы утроятся, как считает К. К. Ма, президент компании KCM Asset Management и профессор кафедры финансов в Университете Западной Флориды.

«Сильный рост маржи от рекламы, облачных технологий и международных продаж может помочь компенсировать затраты на бесплатную однодневную доставку для пользователей Prime»,

«Долгосрочные тенденции облачного потребления должны поднять доходы Amazon Web Services ещё выше».

AWS выигрывает от увеличения числа международных пользователей, в том числе из Индии, и может продемонстрировать «потенциально значительный рост», несмотря на обострение конкуренции со стороны Microsoft (MSFT) Azure и новых игроков на рынке облачных услуг, говорит Амоби, который присвоил акциям AMZN оценку Buy.

По его мнению, учитывая дальнейшее развитие эффекта масштаба в AWS, продолжающийся сильный рост в сфере цифровой рекламы и растущую базу сторонних продавцов на платформе электронной коммерции, Amazon имеет хорошие возможности для дальнейшего осуществления стратегического сдвига в сторону более высокодоходных предприятий в 2020 году.

Five Below

- Рыночная стоимость: 6,8 млрд долларов.

- Мнения аналитиков: 16 Strong Buy, 0 Buy, 5 Hold, 1 Sell, 0 Strong Sell.

Five Below (FIVE, 122,51$) – это дисконтный ритейлер, который продает товары по цене 5$ или меньше. По словам аналитика Citi Пола Лежеза, которому также нравятся Target (TGT) и TJX Cos. (TJX), родительская компания T. J. Maxx, это также один из немногих победителей «Черной пятницы». Основной связующей нитью здесь являются низкие цены.

Одно из преимуществ Five Below заключается в том, что в магазинах сети много товаров Frozen 2, продажи которых в декабре должны увеличиться.

Камилла Янушевски, аналитик по акциям из CFRA Research, пишет, что продажи Five Below должны вырасти на 21,2% и 21,4% в 2020 и 2021 годах, соответственно, поскольку компания планирует открыть 150 новых магазинов, а также новое подразделение физических магазинов «Ten Below».

По оценкам, потребители тратят больше денег на транзакции, отчасти подпитываемые новыми концепциями в оформлении магазинов и размещением большего количества импульсных товаров возле касс.

Пока Amazon.com давит физические розничные сети, закрытие таких магазинов является преимуществом для FIVE, пишет Камилла. Она также считает, что покупатели больше будут искать выгодные цены, если экономика США ослабнет, и это пойдёт на пользу FIVE.

Она определила целевое значение цены в 145$, отражающее уникальное позиционирование Amazon, а также способность быстро определять и извлекать выгоду из последних тенденций, таких как мода на спиннеры.

На предстоящий год аналитики прогнозируют рост выручки на 21,4%, что должно привести к росту прибыли на 19,2%.

Salesforce.com

- Рыночная стоимость: 144,8 млрд долларов.

- Мнения аналитиков: 37 Strong Buy, 3 Buy, 3 Hold, 0 Sell, 0 Strong Sell.

Salesforce.com (CRM, 163,25$), облачная платформа по управлению взаимоотношениями с клиентами, является одной из оригинальных облачных компаний. Предприятие по управлению взаимоотношениями с клиентами (customer relationship management, CRM) за последние пять лет увеличивало свои доходы примерно на 20% ежегодно. Уолл-Стрит ожидает роста Salesforce на 28% в 2020 финансовом году, который заканчивается 31 января 2020 года и ещё на 23% в 2021 финансовом году, который начинается 1 февраля.

В декабрьской заметке аналитик Morningstar Дэн Романов указывает, что продажи в третьем финансовом квартале выросли на 33% по сравнению с предыдущим годом, и говорит, что компания продемонстрировала «силу за квартал во всех облачных направлениях, особенно по таким платформам, как Tableau и MuleSoft».

«Мы считаем, что сильные результаты поддерживают наш инвестиционный тезис о том, что Salesforce является явным лидером в области цифровой трансформации, учитывая желание пользователей платформы иметь 360-градусный обзор действий их собственных клиентов, и что расширение портфеля должно привести к исключительным темпам роста в ближайшие годы»,

«Ажиотаж вокруг MuleSoft и Tableau очевиден и, похоже, вносит значительный вклад в повышение уровня интереса со стороны клиентов».

Morningstar считает, что справедливая стоимость должна составлять 186$ за акцию, и называет акции «привлекательными» . Это хорошо согласуется с общим взглядом аналитиков с Уолл-стрит на CRM: сорок из сорока трёх аналитиков, которые в настоящее время изучают акции, дают оценку Buy или лучше, и в среднем они говорят о целевом значении цены в 190,69$ за акцию, то есть, около 17% роста в течение следующего года.

Sunnova Energy

- Рыночная стоимость: 972,5 млн долларов.

- Мнения аналитиков: 6 Strong Buy, 1 Buy, 0 Hold, 0 Sell, 0 Strong Sell.

Sunnova Energy (NOVA, 11,58$) – это Хьюстонская компания по производству солнечных панелей и аккумуляторов, основанная семь лет назад и ставшая публичной в июле 2019 года. Она работает в 20 штатах и территориях США и может похвастаться клиентской базой в 72 600 человек по состоянию на 30 сентября 2019 года – рост на 15 600 по сравнению с аналогичным периодом прошлого года.

Оценки на ранней стадии были единодушно позитивными, и семь аналитиков предложили инвесторам купить акции NOVA. Аналитик BofA/Merrill Жюльен Дюмулен-Смит, например, в августе дала акциям оценку Buy с целевой ценой в 15$, ссылаясь на сильные общие макроэкономические попутные ветры и потенциал роста за пределами существующих активов.

Важно отметить, что Sunnova Energy позиционируется на быстрорастущем рынке. Roth Capital считает, что рынок солнечной энергии для жилых домов в 2020 году вырастет на 25%, предоставляя NOVA множество возможностей.

Sunnova, по общему признанию, входит в число самых рискованных акций роста, которые можно купить в 2020 году, хотя бы потому, что исторических данных для анализа крайне мало. Мы знаем, что выручка компании в третьем квартале подскочила более чем на 20%, а продажи за девять месяцев до 30 сентября улучшились на 23,7% по сравнению с предыдущим годом.

Неудивительно, что компания поглощает значительные чистые убытки, однако Уолл-стрит, похоже, смотрит на неё оптимистично. Аналитики ожидают, что ежегодные убытки сократятся с 2,36$ на акцию в 2019 году до всего лишь 16 центов на акцию в 2020 году. Это должно привести к увеличению выручки на 24,9%.

DocuSign

- Рыночная стоимость: 13,2 млрд долларов.

- Мнения аналитиков: 11 Strong Buy, 0 Buy, 3 Hold, 0 Sell, 0 Strong Sell.

DocuSign (DOCU, 73,70$) «становится нарицательным именем», заявило издание Forrester Research о популярном поставщике электронных подписей и облачных соглашений. Это утверждение напоминает о вездесущей Google Alphabet (GOOGL) – её доминирование в области поиска привело к тому, что многие люди считают слова «Google» и «поиск» синонимами.

DocuSign – это ещё один основанный на принципе подписки бизнес, который генерирует большую часть своего дохода от американских клиентов. В третьем квартале финансового 2020 года, закончившегося 31 января, общая выручка выросла на 40% по сравнению с аналогичным периодом прошлого года и составила 249,5 млн долларов, при этом доходы от подписки выросли на 41% до 238,1 млн долларов. Остальная часть продаж приходится на «профессиональные услуги и прочее».

Последнего квартала было достаточно, чтобы убедить аналитика Citi Уолтера Притчарда (Buy) в начале декабря повысить свою целевую цену с 72$ за акцию до 85$, прогнозируя 15% роста от текущего уровня. Он говорит, что квартал показал более высокий долгосрочный потенциал роста в предстоящем финансовом 2021 году, который начинается 1 февраля 2020 года. Несколько других аналитиков, в том числе из JMP Securities и BofA/Merrill Lynch, после отчёта повысили свои прогнозы по ценам.

В общем, аналитики считают, что компания завершит свой финансовый 2020 год с ростом выручки на 37,7% и огромным скачком прибыли на 167%. По оценкам, в 2021 финансовом году, который охватывает большую часть календарного 2020 года, DocuSign увеличит продажи ещё на 25,5%, а прибыль – на 70,8%.

- Рыночная стоимость: 5,3 млрд долларов.

- Мнения аналитиков: 15 Strong Buy, 0 Buy, 1 Hold, 0 Sell, 1 Strong Sell.

Интернет-ресурс Etsy (ETSY, 44,67$), который позволяет людям продавать товары и ремесленные изделия ручной работы, развивается сразу по нескольким фронтам, чтобы привлечь больше клиентов. Например, он поощряет своих продавцов предлагать бесплатную доставку при совершении покупки на сумму от 35$ и более, а также совершенствует свою рекламную платформу, что должно улучшить продажи в будущем.

Etsy – один из немногих вариантов для игры по отскоку в этом списке, где перечислены самые перспективные акции на 2020 год. За неделю до начала 2020 года акции упали на 6%, значительно ослабившись после выхода оценок прибыли за третий квартал и пересмотра годовой стратегии в сторону повышения, что не совсем соответствовало ожиданиям Уолл-стрит.

Тем не менее, подавляющее большинство аналитиков, рассматривающих акции, оптимистично настроены по поводу их перспектив, в том числе Николас Джонс из Citi (Buy). Он считает, что недавняя распродажа была не вполне обоснованной, и что акции ETSY представляют «убедительную возможность для покупки». Он с оптимизмом смотрит на упомянутые выше программы Etsy Ads и бесплатной доставки.

В 2020 году Etsy также не будет испытывать недостатка в росте, если ожидания аналитиков оправдаются. Консенсусный прогноз предполагает увеличение выручки на 25,9%, что приведет к росту прибыли на 21,2%.

StoneCo

- Рыночная стоимость: 10,7 млрд долларов.

- Мнения аналитиков: 7 Strong Buy, 0 Buy, 6 Hold, 0 Sell, 2 Strong Sell.

StoneCo (STNE, 38,57$) – латиноамериканская финансово-технологическая компания. В частности, это четвертая по величине фирма из сферы электронных платежей в Бразилии.

Это акции, которые обычно остаются ниже линии обзора инвесторов… если бы не их статус «акций Уоррена Баффета». Компания Berkshire Hathaway (BRK.B) Уоррена Баффета приобрела долю в StoneCo в октябре 2018 года, когда она стала публичной. В настоящее время ей принадлежит более чем 5% всех акций STNE, находящихся в обращении, что делает её пятым по величине акционером компании по состоянию на момент подачи самого последнего отчёта 13F.

Баффетт не новичок в финтех-индустрии, достаточно вспомнить его легендарные инвестиции в American Express (AXP), а также относительно недавние покупки акций Visa (V) и Mastercard (MA). Но StoneCo представляет собой гораздо более агрессивный вариант инвестиций на пересечении электронных платёжных решений (таких как системы для точек продаж и электронной коммерции) и развивающихся рынков. На самом деле эта покупка была совершена не Баффетом, а менеджером Berkshire Тоддом Комбсом.

StoneCo была одной из лучших акций роста в прошлом году должна закончить 2019 год с ростом на 53,1% по верхней строке и на 89,2% в строке прибыли. В 2020 году аналитики ожидают более скромных, но всё равно выдающихся результатов: 41,1% и 42,8% роста выручки и прибыли, соответственно.

Джозеф Форси из Cantor Fitzgerald входит в число оптимистов и даёт компании оценку Overweight (эквивалент Buy), при этом целевой уровень цены повышен с 39$ за акцию до 40$. По его мнению, компания имеет достаточно хорошие позиции, чтобы получить долю в быстро развивающейся платёжной индустрии Бразилии.

Exact Sciences

Источник: Exact Sciences.

- Рыночная стоимость: 14,2 млрд долларов.

- Мнения аналитиков: 12 Strong Buy, 1 Buy, 0 Hold, 0 Sell, 0 Strong Sell.

Общая миссия компании Exact Sciences (EXAS, 96,94$) состоит в том, чтобы помочь людям диагностировать рак на максимально ранней стадии и дать рекомендации по лечению. Но её главный продукт с претензией на славу на данный момент – это скрининг-тест на рак толстой кишки Cologuard, который можно пройти, не выходя из собственного дома.

Акции компании были готовы стать одними из лучших в 2019 году, набрав к сентябрю прибыль более чем в 90%. Однако падение продаж в сентябре и октябре пошатнуло их позиции, и, несмотря на декабрьское восстановление, прибыль EXAS к последней неделе 2019 года снизилась до «всего лишь» 53%.

Аналитик Cowen Дуг Шенкель считает Exact Sciences одной лучших акций роста на 2020 год. Он даёт компании оценку Outperform и целевую цену в 130$, что подразумевает 34% прироста в течение следующих 12 месяцев. Он пишет, что акции являются недооценёнными на 50%, и называет EXAS своими «любимыми акциями роста с большой капитализацией».

Ещё одна причина для оптимизма: компания Exact Sciences завершила приобретение Genomic Health за 2,8 млрд долларов, добавив в свой портфель линейку тестов на рак молочной железы, толстой кишки и предстательной железы Oncotype DX. Шенкель очень положительно смотрит на то, насколько (Genomic Health) способна помочь EXAS в коммерческом и операционном плане, и считает, что линейка продуктов Exact Sciences сильно недооценивается.

Вы можете задаться вопросом, насколько недооценёнными на самом деле являются акции Exact Sciences, учитывая огромные ожидания по этой акции на 2020 год. На следующий год аналитики прогнозируют рост выручки на 95,9%, а также значительное сокращение чистого убытка компании – с 1,62$ на акцию в 2019 году до всего лишь 33 центов на акцию в 2020 году (почти на 80%).

http://www.alfabank.by/articles/investments-course-1/

http://iamforextrader.ru/11-luchshih-akczij-rosta-kupit-v-2020/