Оглавление

Блог компании EXANTE | Лучшие высокодивидендные компании мира

Это наш предновогодний рейтинг надёжных компаний с высокими дивидендами. Компаний, дивиденды которых не только высоки, но и полностью обеспечены прибылями и годами стабильно выплачиваются. Для долгосрочных инвесторов дивиденды – это возможность получать пассивный доход без спекуляций. Но инвестору нужно искать разумный компромисс между размером дивидендов и надёжностью компании. Именно в этом мы стараемся помочь.

Обычно мы публикуем обзоры по странам и регионам. Но на этот раз мы сделали сводный рейтинг компаний из всех стран, предъявив особенно жёсткие условия отбора. Это компании с самыми высокими дивидендами, которые удовлетворяют следующим дополнительным условиям.

Компания стабильно выплачивает дивиденды, как минимум, 10 лет. Это более жёсткое условие, чем в региональных рейтингах, где было достаточно 7 лет. 10 лет назад был кризис 2008 года, и если компания во время него не отменяла дивиденды – значит, она особенно надёжна.

Дивиденды не превышают прибылей компании. Иными словами, произведение коэффициента P/E (отношение капитализации к годовой прибыли) на годовые дивиденды не превышает 100%.

Компания имеет коэффициент P/E не ниже 3. Иными словами, она не является экстремально недооценённой, что могло бы говорить о её проблемах.

Компания имеет капитализацию не ниже 150 миллионов долларов.

Если за недавний год котировки компании упали, то не сильнее, чем на 60%.

Мы получили подборку компаний с реально высокой инвестиционной привлекательностью. Все они имеют не только очень высокие дивиденды (10-17%), но и дёшевы по коэффициенту P/E (3-8), так что им вряд ли грозит существенное падение котировок. Несмотря на реальную интернациональность выборки (непредвзято сравнивались данные по десяткам стран), большинство рекордсменов оказались из США. Также есть по одной компании из Канады и Гонконга. Большинство компаний уже фигурировали в наших обзорах, что говорит о стабильности их лидерства.

Обзор составлен по данным finance.google.com. Графики и изменения котировок даны в валютах торгов, капитализации и обороты – в пересчёте на американские доллары. Буква “M” означает миллионы, “B” – миллиарды. Символ “$” означает американский доллар, не путать с гонконгским и канадским.

Первое место. BP Prudhoe Bay Royalty Trust

Промышленный пейзаж отделения BP на Аляске

Биржа: New York Stock Exchange (NYSE)

Валюта торгов: американский доллар

Годовой оборот: $45M

Дивиденды за год: 17.3%

Отношение дивидендов к прибыли: 99%

Годы стабильных дивидендов: 29

Изменение котировок за год: –6%

О компании. Доверительный трест, получающий проценты с добычи нефти в заливе Прадхо (штат Аляска), которую осуществляет знаменитая британская компания BP. Трест начал работу в 1989 году и с тех пор ежегодно выплачивает дивиденды – рекордное время среди компаний обзора.

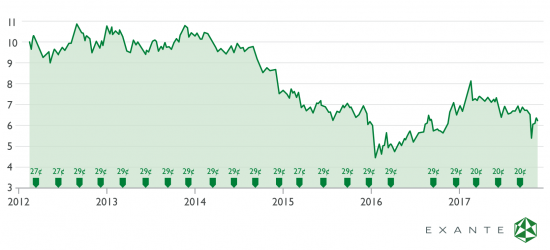

На графике. С 2012 года котировки компании демонстрируют негативный тренд. Впрочем, судя по P/E и форме графика, дно падения было достигнуто уже в 2016 году. Дивиденды компания платит 4 раза в год. Их размер снижался по мере падения котировок, но в пересчёте на цену акции остаётся огромным.

Плюсы для инвестора. Рекордные в обзоре дивиденды с рекордной историей стабильных выплат, низкий P/E.

Минусы для инвестора. Худшее в обзоре отношение дивидендов к прибыли (впрочем, вполне терпимое при таком размере дивидендов)

Второе место. Tomson Group Ltd

Биржа: Hong Kong Stock Exchange

Страна: Китай (Гонконг)

Валюта торгов: гонконгский доллар

Годовой оборот: $526M

Дивиденды за год: 12.9%

Отношение дивидендов к прибыли: 65%

Годы стабильных дивидендов: 10

Изменение котировок за год: +30%

О компании. Инвестиционная компания, вкладывающая средства в недвижимость и другие крупные объекты, а также в развлекательную сферу. Организует кинопрокат, концерты, содержит гольф-клубы. Также имеет завод по производству изделий из поливинилхлорида (в том числе, игрушек и прочих предметов отдыха).

На графике. В 2016-2017 годах котировки Tomson Group выросли в 2 раза, установив исторический рекорд. Недавно они немного просели, но по-прежнему остаются выше, чем в предыдущие годы. Компания выплачивает дивиденды раз в год. Размер их зависит от котировок, но стабильно высок и почти каждый год увеличивается.

Плюсы для инвестора. Огромные дивиденды, положительный тренд дивидендов, низкий P/E.

Минусы для инвестора. Существенных минусов выделить не удалось.

Третье место. TICC Capital

Валюта торгов: американский доллар

Годовой оборот: $69M

Дивиденды за год: 12.6%

Отношение дивидендов к прибыли: 74%

Годы стабильных дивидендов: 14

Изменение котировок за год: –7%

О компании. Инвестиционная компания, вкладывающая средства, преимущественно, в корпоративные долговые ценные бумаги. Даёт компаниям деньги взаймы как самостоятельно, так и совместно с другими финансовыми организациями.

На графике. Котировки компании были относительно высоки в 2012-2013 годах, в 2014-2015 годах просели вдвое, а в 2016 году частично восстановили позиции. Дивиденды компания платит 4 раза в год. Размер их долгое время был очень стабилен, но в 2017 году снижен. Тем не менее, по отношению к цене акций их размер остаётся огромным.

Плюсы для инвестора. Огромные и стабильные дивиденды, низкий P/E.

Минусы для инвестора. Существенных минусов выделить не удалось.

Четвёртое место. Alliance Holdings GP (LP), Alliance Resource Partners (LP)

Тикеры: AHGP, ARLP

Валюта торгов: американский доллар

Капитализация: $1.5B, $2.4B

Годовой оборот: $1.9B, $1.9B

Дивиденды за год: 12.0%, 11.1%

Отношение дивидендов к прибыли: 89%, 52%

Годы стабильных дивидендов: 12, 18

Изменение котировок за год: –18%, –24%

О компаниях. Два партнёрства, входящие в семейство добывающих компаний Alliance Resource, основанное в 1971 году. Основной добываемый ресурс – каменный уголь. Как известно, добывающие и энергетические предприятия часто имеют сложную структуру, в которую отдельно входят промышленные компании, управляющие компании и инвестиционные партнёрства. Все они торгуются на бирже как отдельные компании. Особенность многих компаний типа LP (limited partnership) состоит в особенно высоких дивидендах, но большей волатильности котировок. Впрочем, их успешность, в конечном счёте, всё равно зависит от успешности всего семейства (и всей отрасли, где работает компания).

На графике (показан для AHGP, график для ALRP сходен). Alliance Holdings отметили 2014 год историческим рекордом котировок, после чего последовал глубокий спад ввиду общего кризиса добывающей отрасли. В 2016 году этот кризис смягчился, и котировки компании выросли. Дивиденды компании зависят от котировок, хотя до начала 2016 года оставались очень высокими. Затем их размер снизился, но уже в 2017 году снова вырос.

Плюсы для инвестора. Огромные стабильные дивиденды с отличной (особенно, у ARLP) историей выплат, низкие P/E, крупный размер компании.

Минусы для инвестора. Туманность общих перспектив угольной отрасли.

Пятое место. Dividend 15 Split

Банк Монреаля

Биржа: Toronto Stock Exchange

Валюта торгов: канадский доллар

Годовой оборот: $61M

Дивиденды за год: 11.1%

Отношение дивидендов к прибыли: 85%

Годы стабильных дивидендов: 14

Изменение котировок за год: +1%

О компании. Совместный фонд, инвестирующий средства в 15 высокодивидендных канадских компаний. На данный момент это несколько крупных банков включая Банк Монреаля и Национальный банк Канады, всемирно известную информационную службу Thomson Reuters, телекоммуникационную компанию Telus и др. Фонд управляется компанией Quadravest Capital Management.

-

На графике. Котировки фонда отличаются низкой волатильностью: уже несколько лет они, за редкими исключениями, колеблются в коридоре 10-12 канадских долларов. Дивиденды компания платит каждый месяц, размер их давно не меняется: 1.2 доллара в год.

Плюсы для инвестора. Огромные и крайне стабильные дивиденды, невысокий P/E, стабильные котировки.

Минусы для инвестора. Существенных минусов выделить не удалось.

Шестое место. Chimera Investment

Статуя, изображенная на логотипе Chimera Investment

Во что инвестировать с зарплатой до ₽100 тыс. 4 надежных варианта

Если ваша зарплата не превышает ₽100 тыс., то вы все равно можете инвестировать свои средства и формировать капитал. Необязательно вкладывать сразу большие деньги. Здесь важны дисциплина и регулярность, рассказала «РБК Инвестициям» директор по коммуникациям портала «Сравни.ру» Александра Краснова.

«Если соблюдать эти два условия, то, инвестируя даже небольшие суммы каждый месяц, можно получить приличную доходность», — отметила она.

Финансовый консультант Игорь Файнман считает, что не нужно сразу вкладывать большие деньги, чтобы просто не было стресса, что вы их можете потерять. Можно постепенно покупать ценные бумаги и повышать доходность.

Мы подобрали несколько инструментов, в которые можно вкладывать по ₽5–10 тыс. в месяц и даже меньше и постепенно формировать портфель.

Недорогие акции с дивидендами

Например, стоит обратить внимание на российские голубые фишки. Это бумаги, которые обладают высокой ликвидностью , то есть инвестор всегда может найти покупателя или продавца, так как они востребованы на рынке. В голубые фишки входят 15 крупнейших российских компаний: Сбербанк, «Яндекс», АЛРОСА, «Газпром», «Роснефть», «Магнит», МТС и другие.

По словам Красновой, российские голубые фишки стоят дешевле ₽5 тыс. за редким исключением. «Например, одна акция «Яндекса» стоит около ₽5 тыс. Сбербанк стоит около ₽200, но продается лотами по десять штук, то есть за раз придется потратить около ₽2 тыс. Можно каждый месяц покупать по одной акции или по лоту крупной компании, и за год вы соберете представительный портфель», — сказала она.

По словам Файнмана, стоит брать дивидендные акции, которые будут приносить доход в виде выплат раз в полгода или год. Их также можно найти среди голубых фишек.

Сначала доход от таких вложений будет очень маленький, несколько десятков рублей, что сопоставимо сумме инвестиций, отметил консультант. Можно купить бумаги на ₽1 тыс., ₽3 тыс. или ₽5 тыс., чтобы сделать первый шаг и научиться пользоваться инвестиционными инструментами.

Однако потом можно докупать бумаги, и доход постепенно будет расти. «Вы удивитесь через десять лет, когда начнете получать хорошие дивиденды, на которые вы сможете, например, что-то себе дополнительное купить или в отпуск съездить», — отметил он.

ETF

Альтернативой акциям могут стать ETF — фонды, которые покупают различные ценные бумаги и активы. Покупая акцию такого фонда, вы инвестируете во все активы ETF . Это как бы кусочек от большого портфеля, собранного профессиональными управляющими, или от портфеля, который просто включает все акции того или иного биржевого индекса.

В них могут входить бумаги, которые стоят дорого и не всем по карману. Например, Amazon, цена одной акции которого превышает $3 тыс., и других компаний. Однако одна акция ETF будет стоить гораздо дешевле. Цена может составлять даже ₽1. По словам Красновой, в среднем бумаги индексных фондов стоят ₽1–2 тыс. Такие ETF покупают акции компаний, которые входят в различные индексы. Однако бывают и немного подороже.

На Московской бирже для частных инвесторов доступны фонды от провайдеров FinEx и ITI Funds. Например, FXUS, в который входят акции более 500 крупнейших компаний США в сферах IT, энергетики, недвижимости, промышленности, здравоохранения и других. Одна бумага такого фонда стоит ₽4659, можно купить ее и за доллары.

Стоит учитывать, что рублевая цена фонда зависит от курса доллара к рублю. Поэтому чем дороже доллар и слабее рубль, тем больше стоимость акции этого ETF. Тем не менее цена бумаги в долларах не будет меняться при колебании курса. С другой стороны на цену акции фонда влияет изменение стоимости бумаг, включенных в индекс или портфель управляющего.

Корпоративные облигации

По словам Файнмана, еще один очень хороший и надежный инструмент с фиксированным доходом — это облигации. Покупая такую бумагу, вы одалживаете деньги государству или компании и получаете выплаты в виде купонов. Фактически, это первый шаг от банковского депозита к инвестициям, отметил консультант. «То есть вы, покупая облигации, становитесь пассивным инвестором, вам не надо заниматься никаким трейдингом», — сказал он.

Эксперт полагает, что сейчас лучше покупать именно облигации компаний. Низкая ключевая ставка Банка России сравняла доходность облигаций федерального займа (ОФЗ), то есть государственных, с банковским депозитом. Раньше ОФЗ были интересны инвесторам, так как доходность у них была 7%, 8% и даже приближалась к 9%.

Если ключевая ставка ставка будет повышаться, то ОФЗ вновь станут интересным инструментом. По мнению Файнмана, это вполне может произойти. Среди корпоративных облигаций консультант предложил покупать бумаги крупных корпораций — Российских железных дорог, Сбербанка, «Роснефти», «Новотранса» и других.

В сервисе «РБК Инвестиции» можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Кроме того, на получаемые от облигаций проценты можно покупать новые облигации. Тогда у вас появится так называемый эффект сложного процента, рассказал эксперт. То есть когда он будет увеличиваться и на определенном этапе вы начнете получать проценты с процентов. В этом случае ваш личный капитал будет расти уже в геометрической прогрессии, сообщил он. То же самое можно делать и с дивидендами.

«Но до этого еще лет десять, наверное. Я математически считал, эффект сложного процента где-то включается на девятый год реинвестирования, рекапитализации ваших купонов и дивидендов», — рассказал Файнман.

ПИФы

Паевые инвестиционные фонды (ПИФ) чем-то похожи на ETF. Инвестор может купить в таком фонде пай, который свидетельствует о праве на долю имущества ПИФа. Управляющая компания такого фонда может вкладывать средства во множество ценных бумаг и активов. Например, в акции, облигации, художественные ценности, ипотечные закладные и другие.

Она может инвестировать как в один инструмент, так и в несколько. В последнем случае ПИФ будет фондом смешанных инвестиций. Диверсификация снижает риски. Управляющая компания также может оперативно менять состав имущества фонда, чтобы минимизировать потери.

Как и в случае с ETF, купить пай будет дешевле, чем приобретать ценные бумаги ПИФа по отдельности и самостоятельно. На российском фондовом рынке можно найти паи в пределах ₽5 тыс., отметила Краснова. Некоторые могут стоить меньше ₽100. Доходность паев может достигать 50%, 60% и даже больше, а может оказаться и отрицательной.

Тем не менее стоит учитывать, что управляющей компании постоянно придется платить вознаграждение. Оно может составлять от 0,5% до 5% стоимости чистых активов ПИФа. То есть инвестор постоянно платит управляющему, хотя у него самого нет гарантии, что он заработает на своем вложении.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Высоконадежные и самые ликвидные акции на рынке со стабильными показателями доходности. Компании — «голубые фишки» — это лидеры в своей индустрии. Как правило, изменение цен на акции «голубых фишек» определяет настроение рынка. Документ, удостоверяющий имущественное право, который может покупаться и продаваться. Наиболее распространенные ценные бумаги акции, облигации и депозитарные расписки. Акция — удостоверяет долю участия в имуществе компании, включая долю в нераспределенной прибыли. Акции бывают обыкновенными и привилегированными. Обыкновенная акция наделяет владельца правом голоса на собрании акционеров компании, причем количество голосов пропорционально количеству акций. Привилегированная акция наделяет преимущественным правом на распределение прибыли, но не наделяет правом голоса на собрании акционеров. Облигация удостоверяет право на часть долга эмитента, который возник путем размещения этих облигаций. Часто акции и облигации торгуются на специальных торговых площадках — биржах (обращаются на биржах) и являются предметом инвестиций портфельных инвесторов. Стратегия для снижения рисков инвестора, когда в инвестиционный портфель приобретаются разнообразные активы и независимые друг от друга биржевые инструменты. При правильной диверсификации общий риск инвестора будет уменьшаться, а потенциальная доходность — повышаться. Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Рейтинг самых крупных инвестиционных компаний России на 2019 год

Приветствую! За границей инвестиционных фондов больше, чем у нас супермаркетов. Любой работающий гражданин США или Великобритании вкладывает средства в один или несколько инвесткомпаний на протяжении всей жизни.

А как себя чувствуют инвестиционные компании в России? Чем они отличаются от зарубежных «коллег»? И можно ли им доверять?

Чем занимаются инвестиционные компании?

Инвестиционная компания – это финансовая организация, которая собирает деньги с частных инвесторов и вкладывает их в серьезные инструменты, недоступные «простым смертным». Проще говоря, осуществляет коллективные инвестиции. Это отличный вариант вложений для тех, кто не обладает достаточными знаниями и хочет передать профессионалам управление своими деньгами.

На чем зарабатывают ИК? На комиссионных, которые платят инвесторы.

Как ни странно, инвестиционные компании отличаются от инвестиционных фондов (хотя многие считают, что это одно и то же). ИК выпускают собственные акции. А полученные от продажи средства размещают в ценных бумагах других предприятий. Доход инвесткомпаний напрямую зависит от того, насколько грамотно были вложены средства.

В России же словосочетание «инвестиционная компания» имеет несколько другой смысл. Под ИК часто понимают создание юридического лица с лицензией ЦБ (а ранее ФСФР) с правом на дилерские и/или брокерские операции. Это может быть, например, финансовая группа либо холдинговая компания.

Как открыть счет в такой инвесткомпании? Очень просто: подписать договор на обслуживание и пополнить брокерский счет.

ИК закрытого типа имеют фиксированную структуру капитала. А открытого — время от времени меняют ее за счет периодического выпуска акций.

А еще в России встречается такое словосочетание как «инвестиционно-строительная компания». На практике же – это классические девелоперы. Они называют «инвестициями» покупку квартиры на стадии строительства дома с целью ее дальнейшей перепродажи.

Признаки надежной инвесткомпании в России

- Есть лицензия на осуществление таких видов деятельности: по управлению ценными бумагами, брокерской и дилерской. Лицензию выдает ЦБ РФ

- Компания присутствует на рынке хотя бы 10 лет. Лучший вариант — если она благополучно пережила кризис 2008 года

- ИК располагает достаточным собственным капиталом

- Открыты все сведения о вложениях в проекты (в том числе, и в собственные)

- Компания не обещает доходности, размер которой в несколько раз выше средней по рынку

Крупнейшие инвесткомпании России

Финансовая группа БКС

ФК Брокеркредитсервис была основана в далеком 1995 году в городе Новосибирске. Сегодня группа входит в ТОП-10 российских брокеров (56 агентских пункта и 44 офиса). Объем клиентской базы превышает 250 000 человек.

В 2016 году международное рейтинговое агентство Standart&Poor’s присвоило холдингу рейтинг В- со стабильным прогнозом. Оценка Национального рейтингового агентства гораздо позитивней: ААА (максимальная надежность).

ФК БКС предлагает инвесторам кучу спецпрограмм. Например, пакет «БКС Премьер» включает в себя:

- Услуги персонального инвестиционного консультанта

- Выход на международный и российский фондовые рынки

- Готовые инвестиционные решения

«БКС Премьер» предлагает и структурные продукты с большим выбором активов, и вложения в инвестиционные фонды с минимальным участием инвестора, и доверительное управление, и брокерское обслуживание.

ФИНАМ

АО «Инвестиционный холдинг ФИНАМ» — крупнейший российский брокер. По многим показателям (числу клиентов, совокупному обороту по сделкам, размеру региональной сети) ФИНАМ входит в ТОП-5 самых крупных российских инвесткомпаний.

Статистика на апрель 2017 года: $61 млрд. оборота на иностранных и $101 млрд. – на российском финансовом рынке. А клиентская база ФИНАМа уже превысила 400 000 человек.

Список продуктов, доступных частному инвестору:

- Доверительное управление (два формата «Лайт» и «Премиум»)

- ПИФы

- Структурный продукт

- Вложения в инвестиционный фонд «Финам Первый»

- Продукты с гарантированной доходностью

- Авторские стратегии

Отдельно стоит упомянуть продукт под названием «Депозит+», позиционируемый как достойная альтернатива банковским вкладам. ФИНАМ инвестирует средства клиентов в облигации федерального займа с доходностью до 29% годовых.

Порог входа на продукт «Депозит+» составляет 300 000 рублей, а рекомендуемый срок инвестирования – 1 год.

ВТБ Капитал

В начале 2017 года рейтинговое агентство «Эксперт РА» присвоило АО «ВТБ Капитал» рейтинг надежности А++ со стабильным прогнозом. Одним из ключевых подразделений группы является «ВТБ Капитал Управление Инвестициями».

Самая крупная российская инвесткомпания управляет средствами частных лиц и финансовых организаций. В том числе, финансами пенсионных и благотворительных фондов, страховых компаний и саморегулирующихся организаций.

Под управлением «ВТБ Капитал Управление Инвестициями» — открытые ПИФы, закрытые ПИФы недвижимости и прямых инвестиций, венчурные и хедж-фонды. На рынке компания представлена с 2006 года.

На сайте https://www.vtbcapital-am.ru/ есть все продукты инвесткомпании. За пару минут можно составить примерный портфель инвестиций, ответив на десяток простых вопросов теста.

Но если внимательно изучить перечень предлагаемых ВТБ продуктов, становится ясно, что частному инвестору доступны только ПИФы: открытые и закрытые (структурные, недвижимости и для реализации мотивационных программ).

Главный вопрос для меня — кому вообще могут быть полезны продукты таких компаний? Я сейчас не об их брокерском бизнесе, а о успехах инвестиционных продуктов, активно рекламируемых среди клиентов имеющих брокерский счет. На мой взгляд целевая аудитория таких предложений — инвестор-новичок, который пока еще очень мало понимает как устроен околоинвестиционный бизнес. Потому как по сути все эти продукты это абсолютно обычные акцииоблигациидеривативы красиво упакованные и подающиеся под видом самостоятельного инструкмента. И только.

А каким инвестиционным компаниям в России доверяете Вы?

Подписывайтесь на обновления и делитесь ссылками на свежие посты с друзьями в социальных сетях!

http://smart-lab.ru/company/exante/blog/442294.php

http://quote.rbc.ru/news/article/5f58e0ed9a79477f87b2ebd3

http://capitalgains.ru/investitsii/rejting-samyh-krupnyh-investitsionnyh-kompanij-rossii-na-2017-god.html