МСФО, Дипифр

Метод долевого участия — усложнения на экзамене Дипифр

Метод долевого участия — это метод учета инвестиций в ассоциированные компании и в совместные предприятия, прописанный в международном стандарте МСФО 28. В этой статье коротко рассмотрены следующие моменты:

Метод долевого участия — это метод учета инвестиций в ассоциированные компании и в совместные предприятия, прописанный в международном стандарте МСФО 28. В этой статье коротко рассмотрены следующие моменты:

Начинается статья с определения того, что такое ассоциированная компания и метод долевого участия. А наибольшее внимание уделено усложнениям, которые применяет экзаменатор Дипифр для ассоциированной компании в консолидационном вопросе.

Ассоциированная компания — что это за компания?

Метод долевого участия применяется для учета инвестиций в ассоциированные компании (МСФО 28) и в совместные предприятия (МСФО 28, IFRS 11). Ассоциированная компания – это компания, где инвестор имеет значительное влияние, что означает участие в принятии решений по финансовой и операционной политике, но это не контроль и не совместный контроль над этой политикой. Если инвестору принадлежит прямо или косвенно 20 и более процентов голосующих акций в инвестируемой компании, то считается, что инвестор имеет значительное влияние.

МСФО 28, пункт 6 «Наличие у предприятия значительного влияния обычно подтверждается одним или несколькими из следующих фактов:

- (a) представительство в совете директоров или аналогичном органе управления;

- (b) участие в процессе выработки политики, в том числе участие в принятии решений о выплате дивидендов или ином распределении прибыли;

- (c) наличие существенных операций между предприятием и его объектом инвестиций;

- (d) обмен руководящим персоналом; или

- (e) предоставление важной технической информации.

В самом простом случае у инвестора должна быть доля владения инвестируемой компанией от 20 до 50%, т.е. больше 20%, но меньше контрольного пакета. При этом надо понимать, что наличие такого количества прав голоса может свидетельствовать не только о значительном влиянии, но и о контроле со стороны инвестора, как это теперь четко прописано в стандарте МСФО IFRS 10.

Метод долевого участия (МСФО 28) — что это за метод?

Это метод учета, при котором инвестиция при первоначальном признании оценивается по себестоимости, а затем ее балансовая стоимость увеличивается или уменьшается за счет признания доли инвестора в прибыли или убытке инвестируемой компании после даты приобретения.

Самый простой пример

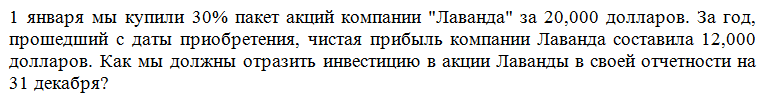

Сначала надо отразить сумму первоначальной инвестиции. А потом каждый отчетный период добавлять нашу долю (30%) в прибыли ассоциированной компании (АК) Лаванда. Для этого примера проводки будут выглядеть так:

Сначала надо отразить сумму первоначальной инвестиции. А потом каждый отчетный период добавлять нашу долю (30%) в прибыли ассоциированной компании (АК) Лаванда. Для этого примера проводки будут выглядеть так:

- Дт Инвестиция в АК Кт Денежные средства — 20,000

- Дт Инвестиция в АК Кт Прибыль от АК — 3,600 (= 12,000*30%)

Итого сальдо по статье «Инвестиция в ассоциированную компанию» на конец года будет равно 23,600 долларов. Другие проводки, связанные с отражением инвестиции в ассоциированную компанию методом долевого участия, будут рассмотрены ниже.

Метод долевого участия на экзамене Дипифр

В июне 2011 года поменялся формат экзамена Дипифр. Начиная с этой экзаменационной сессии, экзаменатор пытался усложнить условие консолидационной задачи с ассоциированной компанией. Раньше было достаточно знать, как отразить корректировку по нереализованной прибыли в запасах Гаммы и добавить долю инвестора в прибыли к первоначальной инвестиции. С июня 2011 года экзаменатор опробовал три новых усложнения:

- 1) отражение обесценения инвестиции в ассоциированную компанию

- 2) сторно переоценки инвестиции в Гамму до справедливой стоимости

- 3) прочие компоненты капитала у Гаммы

Трудно предсказать, что будет в будущем, но необходимо четко понимать, что было в прошлом. Вполне возможно, Пол Робинс снова применит одно из этих трех усложнений на предстоящем экзамене в декабре.

Как понять, чем является Гамма в консолидационной задаче?

На экзамене Дипифр первый вопрос тестирует знание консолидации. Как правило, в этом вопросе Бета является дочерней компанией, а для Гаммы могут быть три варианта:

- А) дочерняя (если есть КОНТРОЛЬ над Гаммой)

- Б) ассоциированная (если есть СУЩЕСТВЕННОЕ ВЛИЯНИЕ)

- В) совместная деятельность (если есть СОВМЕСТНЫЙ КОНТРОЛЬ)

Гамма будет ассоциированной компанией, если в условии задачи есть такая фраза:

«Данное приобретение дает «Альфе» право оказывать существенное влияние на «Гамму», но не контролировать ее».

Гамма будет совместной деятельностью, если будет такая фраза:

«Эта покупка последовала за соглашением с другими инвесторами об установлении общего контроля над «Гаммой». Все ключевые операционные и финансовые политики, включая распределение прибыли, требуют согласия всех (может быть, двух, трех, четырех) инвесторов, принятого единогласно».

В обоих случаях Б) и В) нужно будет применить метод долевого участия или сокращенно МДУ.

Свод по проводкам в отношении МДУ на экзамене Дипифр

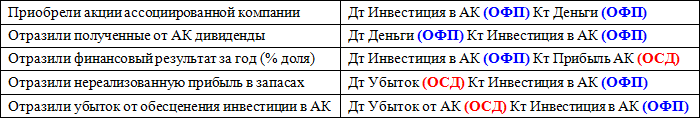

Для отражения инвестиции в АК в ОФП нужны все 5 строк из сводной таблички выше. Из нее можно вывести простое правило для ОФП:

Конечно же, прибыль или убыток за период не могут быть одновременно. Именно поэтому они расположены в таблице на одной строке. За отчетный период в отчетности АК может быть либо прибыль, либо убыток. Долю в прибыли нужно будет добавить к стоимости инвестиции, долю в убытке — вычесть. Хочу обратить внимание, что на экзамене Дипифр в консолидации ОФП ещё никогда не было обесценения и дивидендов.

Для ОСД нужны только последние три строки из таблицы со сводом проводок.

*Поясню вопрос с нереализованной прибылью для тех, кто готовится к экзамену Дипифр самостоятельно. В ОСД допускается делать корректировку по нереализованной прибыли (умноженной на долю владения Гаммой), вычитая ее из двух мест: а) из себестоимости или б) из строки прибыль/убыток от ассоциированной компании. Баллы будут присвоены в обоих случаях, экзаменатор не раз делал примечание для преподавателей по этому поводу в официальных ответах. В учебных центрах обычно учат вычитать эту корректировку из себестоимости, собственно говоря, в официальных ответах экзаменатор придерживается той же тактики.

Поэтому правило расчета по Гамме для ОСД будет таким:

Прибыль от АК за период минус обесценение инвестиции в Гамму

Главное, не забыть убрать корректировку нереализованной прибыли в запасах по Гамме из себестоимости.

Усложнение первое. Обесценение инвестиции в ассоциированную компанию

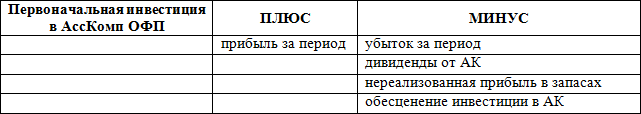

Такое усложнение консолидационной задачи появилось уже два раза: в июне 2011 года и в декабре 2012 года. Оба раза нужно было составить консолидированный ОСД.

Примечание 3 — приобретение акций компании «Гамма»

1 октября 2010 года «Альфа» приобрела 40% акций компании «Гамма», уплатив за них 75 млн. долларов. Данное приобретение дает «Альфе» право оказывать существенное влияние на «Гамму». На дату приобретения акций рыночная стоимость чистых активов «Гаммы» не отличалась существенно от их балансовой стоимости. По результатам проверки на обесценение, проведенной 31 марта 2011 года, сумма обесценения составила 1.8 млн. долларов.

Отчетная дата 31 марта 2011 года. Чистый убыток Гаммы за год, закончившийся 31.03.11 составил 26,000 долларов.

В данном случае не было ничего сложного. За год у Гаммы был убыток в сумме 26,000, период владения составил 6 месяцев. Зная это, можно рассчитать долю Альфы в убытке Гаммы. Останется только вычесть сумму обесценения инвестиции, которая дана в условии.

Гораздо сложнее оказалось задание в декабре 2012 года. Здесь обесценение инвестиции в Гамму надо было рассчитать. Хочу обратить внимание, что обесценивается балансовая статья «Инвестиция в ассоциированную компанию». Сложность в данном случае была в том, что надо было приготовить консолидированный ОСД. А для расчета обесценения нужно было рассчитать балансовую стоимость инвестиции в Гамму, т.е. вспомнить, как это делается в балансе. Кроме того, в условии нет слова «обесценение», есть только слово «возмещаемая стоимость».

Гораздо сложнее оказалось задание в декабре 2012 года. Здесь обесценение инвестиции в Гамму надо было рассчитать. Хочу обратить внимание, что обесценивается балансовая статья «Инвестиция в ассоциированную компанию». Сложность в данном случае была в том, что надо было приготовить консолидированный ОСД. А для расчета обесценения нужно было рассчитать балансовую стоимость инвестиции в Гамму, т.е. вспомнить, как это делается в балансе. Кроме того, в условии нет слова «обесценение», есть только слово «возмещаемая стоимость».

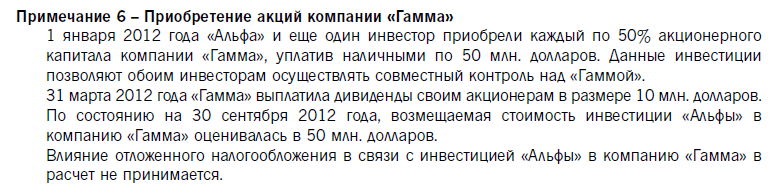

Декабрь 2012 года, ОСД

Итак, Гамма является совместной деятельностью (ключевое слово — совместный контроль), доля владения Гаммой 50%, период владения 9 месяцев, учитывается методом долевого участия. В отчетности можно увидеть, что прибыль Гаммы за период составила 20,000.

Словосочетание «возмещаемая стоимость» указывает на то, что необходимо провести тест на обесценение инвестиции. Чтобы провести такой тест, нужно сравнить балансовую стоимость с возмещаемой. Возмещаемая стоимость дана в условии — 50,000. Балансовую стоимость инвестиции в Гамму можно рассчитать обычным способом:

Первоначальная + прибыль — дивиденды = 50,000 + 7,500 — 5,000 = 52,500

где прибыль равна 20,000*50%*9/12 = 7,500, дивиденды равны 10,000*50% = 5,000

Замечание насчет корректировки по нереализованной прибыли в запасах. Вроде бы ее тоже нужно учитывать при расчете балансовой стоимости инвестиции в Гамму. Но посмотрите в официальный ответ — экзаменатор этого не делает. И действительно, для целей расчета обесценения (!) этого делать не надо. Обесценивать инвестицию только потому, что подвисла нереализованная прибыль, которая будет реализована в ближайшем будущем, было бы неправильно.

Если бы это был консолидированный ОФП, то окончательная стоимость инвестиции в Гамму (строка в ОФП) была бы равна 50,000. А сумму обесценения 2,500 надо было отнести в расчет нераспределенной прибыли Группы.

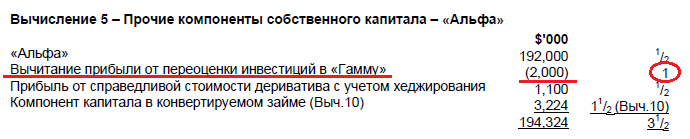

Усложнение второе. Альфа ошибочно учитывает ассоциированную компанию по СС через ПСД

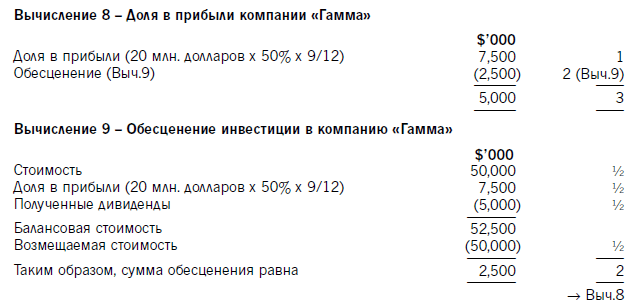

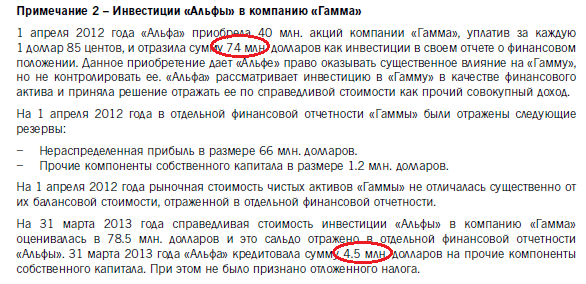

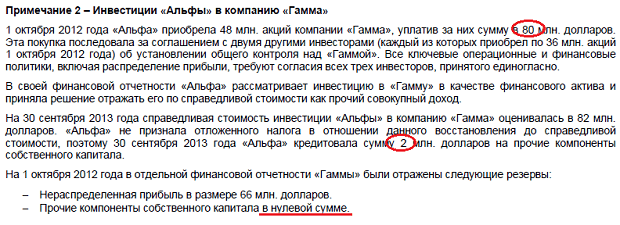

Второй тип усложнения два раза был применен Полом Робинсом для консолидации ОФП. В июне и в декабре 2013 года в примечании по Гамме появилась следующая фраза:

«Альфа» рассматривает инвестицию в «Гамму» в качестве финансового актива и приняла решение отражать ее по справедливой стоимости как прочий совокупный доход.

Здесь речь идет о фундаментальной ошибке в учете. Учет инвестиции в Гамму как финансовый актив означает, что Альфа будет отражать в своей отчетности только изменения в стоимости пакета акций Гаммы. Так можно было бы делать, если бы Гамма не была ассоциированной компанией. Но у Альфы есть существенное влияние над Гаммой, и по методу долевого участия Альфа должна отражать свою долю в прибыли или убытке Гаммы после даты приобретения. Поэтому все проводки, которые сделала Альфа в отношении Гаммы, надо сторнировать.

Что отразила Альфа в своей отчетности:

Декабрь 2013

Что отразила Альфа в своей отчетности:

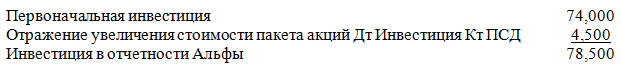

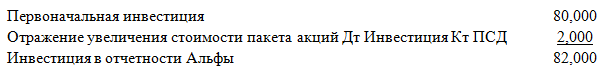

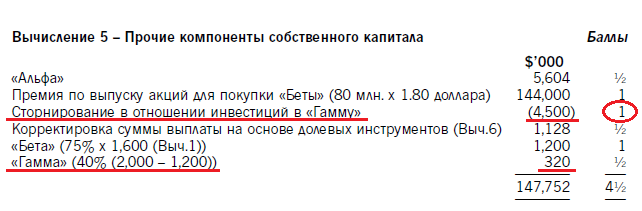

В обоих случаях вторую проводку надо сторнировать. То есть убрать 2,000 и 4,500 из прочих компонентов капитала. Поскольку оба раза это был консолидированный ОФП, т.е. в балансе была строка «Прочие компоненты капитала», то именно ее и надо было корректировать. Обратите внимание, что эта корректировка в обоих случаях «весила» целый балл.

Июнь 2013 — ответ

Декабрь 2013 года — ответ

Сам расчет стоимости инвестиции в Гамму в 2013 году будет чуть ниже, потому что необходимо рассмотреть еще одно усложнение.

Усложнение третье. У Гаммы есть прочие компоненты капитала

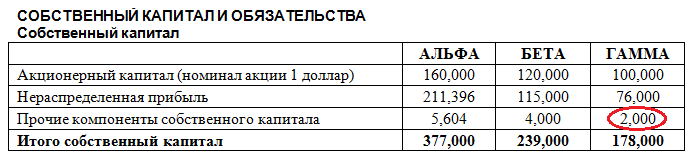

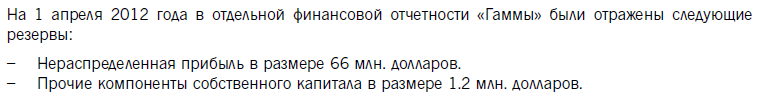

И еще одно усложнение. В июне 2013 года экзаменатор впервые выделяет у Гаммы прочие компоненты капитала.

Это на отчетную дату, а на дату приобретения суммы были такими:

Это на отчетную дату, а на дату приобретения суммы были такими:

Понятно, что с этими цифрами можно посчитать прирост нераспределенной прибыли и прочих компонентов капитала Гаммы с даты приобретения до даты отчета.

- Нерапределенная прибыль Гаммы: 76,000 — 66,000 = 10,000

- Прочие компоненты капитала Гаммы: 2,000 — 1,200 = 800

В спокойной обстановке можно легко догадаться, что долю в изменении прочих компонентов капитала Гаммы нужно отражать в прочих компонентах капитала Группы. В условиях экзаменационного стресса этот момент можно было и упустить.

Таким образом, можно немного дополнить схему расчета стоимости инвестиции в АК для ОФП:

Первоначальная + прирост прибыли + прирост прочих компонентов капитала — нереализованная прибыль в запасах — дивиденды — обесценение инвестиции

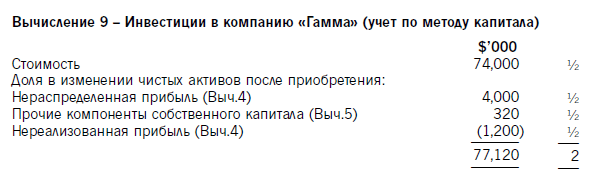

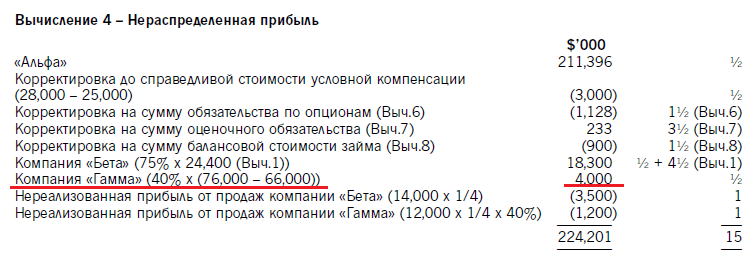

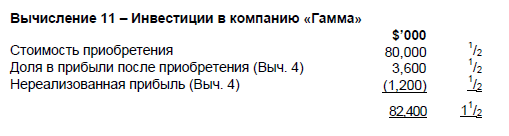

Для июня 2013 года (без дивидендов и обесценения):

где 4,000 = 10,000*40%, 320 = 800*40%, а нереализованная прибыль 1,200 рассчитывается как обычно. Если кто-то не умеет этого делать, можно прочитать статью на этом сайте про расчет нереализованной прибыли в запасах.

где 4,000 = 10,000*40%, 320 = 800*40%, а нереализованная прибыль 1,200 рассчитывается как обычно. Если кто-то не умеет этого делать, можно прочитать статью на этом сайте про расчет нереализованной прибыли в запасах.

Самое главное, что 4,000 и 320 надо было разнести по разным расчетам:

4,000 добавить в расчет «Нераспределенной прибыли Группы», а 320 — в расчет «Прочих компонентов капитала Группы». Кстати, теперь «Прочие компоненты капитала» лучше делать отдельным расчетом, так как Пол Робинс практикует много корректировок именно по этой строке. Расчет «Прочих компонентов капитала» для июня 2013 года приведен выше, а «Нераспределенная прибыль Группы» считается так:

В декабре 2013 года у Гаммы прочие компоненты были равны нулю, поэтому было чуть проще — нужно было добавить только долю в приросте прибыли после приобретения:

В декабре 2013 года у Гаммы прочие компоненты были равны нулю, поэтому было чуть проще — нужно было добавить только долю в приросте прибыли после приобретения:

Если в консолидации ОСД у Гаммы будет прочий совокупный доход

Что надо будет делать в этом случае? Такого еще не было, но знать это не помешает.

В МСФО 28 написано следующее:

Метод долевого участия — …прибыль или убыток инвестора включает долю инвестора в прибыли или убытке объекта инвестиций, а прочий совокупный доход инвестора включает долю инвестора в прочем совокупном доходе объекта инвестиций.

Значит, если в задаче по консолидации ОСД у Гаммы будет прочий совокупный доход, то долю Альфы в этом доходе нужно будет отразить отдельной строкой в прочем совокупном доходе. То есть будет две строки по Гамме: одна — перед налогом на прибыль «Доход/или убыток от ассоциированной компании», а вторая — ниже чистой прибыли: «Прочий совокупный доход/убыток от ассоциированной компании».

Поскольку в июне 2014 года в консолидационной задаче Дипифр было две дочерних компании, вероятность появления метода долевого участия в декабре 2014 года стала очень высокой. Возможно, Пол Робинс будет использовать те усложнения, которые уже были. Они рассмотрены в этой статье. Я думаю, что этих знаний вполне хватит, чтобы заработать большую часть баллов, связанных с методом долевого участия.

Сообщество ВКонтакте

В созданном одновременно с сайтом сообществе ВКонтакте есть две полезные ссылки:

- 1) процент сдачи экзамена Дипифр в России согласно официальному русскоязычному сайту ACCA

- 2) учебный курс для подготовки к Дипифр учебного центра PWC

В этом сообществе я собираюсь публиковать не только анонсы статей на сайте, но и большую часть коротких сообщений — новости Дипифр, полезные ссылки. Если вы зарегистрированы ВКонтакте, вы можете подписаться на новости этого сообщества.

Попасть на страницу сообщества можно в правом верхнем углу сразу под шапкой сайта и формой подписки. Или можно нажать на кнопку ниже:

Другие полезные статьи по теме экзамена Дипифр:

Инвестиции в ассоциированные предприятия

МСФО (IAS) 28 «Инвестиции в ассоциированные компании и совместные предприятия»

устанавливает принципы учёта инвестиций в ассоциированные компании;

описывает требования к учёту по методу долевого участия для инвестиций в ассоциированные компании и совместные предприятия.

При этом он не применяется для учёта инвестиций, которые принадлежат:

венчурным фондам; или

совместным, паевым фондам и подобным организациям, включая страховые инвестиционные фонды.

Инвестиции в ассоциированные компании и совместные предприятия такими компаниями могут учитываться по справедливой стоимости через отчет о прибылях и убытках в соответствии с МСФО (IFRS) 9 «Финансовые инструменты».

Определения

Ассоциированная компания (associate) – это компания, в которой инвестор обладает существенным влиянием.

Существенное влияние (significant influence) – это возможность участвовать в принятии решений в отношении финансовой и хозяйственной политики компании, но не контролировать и не совместно контролировать её.

Метод долевого участия (equity method) – это метод учета, в соответствии с которым инвестиции первоначально учитываются по фактическим затратам на приобретение, а затем корректируются на произошедшее после приобретения изменение доли инвестора в чистых активах объекта инвестирования. Финансовый результат инвестора включает его долю в прибылях и убытках компании — объекта инвестирования, а прочий совокупный доход инвестора включает долю в прочем совокупном доходе компании — объекта инвестирования.

Существенное влияние

Наличие существенного влияния обычно характеризуется владением от 20% до 50% голосующих акций объекта инвестирования.

Однако эти границы влияния не рассматриваются как абсолютные. Инвестор может обладать существенным влиянием и не имея такой доли акций. В то же время наличие крупного пакета акций не всегда свидетельствует о возможности существенно влиять на деятельность инвестируемой компании.

Стандарт описывает дополнительные факторы, свидетельствующие о наличии существенного влияния:

представительство в совете директоров или аналогичном органе управления объекта инвестирования;

участие в процессе выработки политики объекта инвестирования, в том числе участие в принятии решений относительно выплаты дивидендов;

крупные операции между инвестором и инвестируемой компанией;

обмен управленческим персоналом;

предоставление важной технической информации.

Также необходимо учитывать наличие конвертируемых финансовых инструментов, которые в случае конвертации могут обеспечить инвестору возможность существенного влияния.

Компания теряет существенное влияние, когда она теряет возможность участвовать в принятии решений в отношении финансовой и хозяйственной политики объекта инвестирования, при этом потеря существенного влияния не обязательно сопровождается изменением в доле владения голосующими акциями.

Метод долевого участия

Инвестор отражает отдельной строкой в отчёте о финансовом положении инвестицию в ассоциированную компанию или совместное предприятие, и одной строкой в отчёте прибылях и убытках и прочем совокупном доходе долю в прибылях и убытках и прочем совокупном ассоциированной компании или совместного предприятия.

Согласно методу долевого участия:

инвестиции первоначально учитываются по себестоимости;

их балансовая стоимость увеличивается или уменьшается на признанную долю инвестора в прибылях и убытках объекта инвестиций после даты приобретения;

полученный от объекта инвестиций доход в виде дивидендов уменьшает балансовую стоимость инвестиций;

корректировки балансовой стоимости могут быть также необходимы для отражения изменения доли участия инвестора в прочем совокупном доходе объекта инвестирования (например, доходе, возникшем при переоценке основных средств). Доля инвестора в изменении прочего совокупного дохода отражается одной строкой в прочем совокупном доходе инвестора.

Если доля инвестора в убытках ассоциированной компании или совместного предприятия превышает его долю инвестиций в нее, то он прекращает признание дальнейших убытков.

Если в дальнейшем ассоциированная компания или совместное предприятие показывает доход, то инвестор возобновляет признание своей доли дохода только после того, как доля его дохода сравнивается с долей непризнанных убытков.

В отдельной отчетности инвестора инвестиции в дочерние, ассоциированные и совместно контролируемые компании, которые не были классифицированы в категорию активов, предназначенных для продаж, и не были частью выбывающих групп, учитываются:

либо по себестоимости;

либо в соответствии с МСФО (IFRS) 9 «Финансовые инструменты».

Когда даты отчетности инвестора и его ассоциированной компании или совместного предприятия различны, то ассоциированная компания или совместное предприятие должны подготовить финансовую отчетность на ту же самую дату, что дата отчета инвестора, если только это возможно.

Если даты отчетностей не одинаковы, то необходимо произвести корректировку в отношении существенных сделок или событий между ними.

Разница между отчетными датами не должна превышать трех месяцев и должна оставаться одной и той же от периода к периоду.

Если ассоциированная компания или совместное предприятие применяет учетную политику, отличную от учетной политики инвестора, то необходимо произвести корректировки для их сближения.

Предыдущий пример использования метода долевого участия не содержал сложностей, связанных с отличием суммы фактических затрат инвестора на приобретение акций и балансовой стоимостью доли чистых активов инвестируемой компании. Эта разница, прежде всего, должна быть разложена на два компонента:

разница между балансовой и справедливой стоимостью доли чистых активов инвестируемой компании;

разница между фактическими затратами на инвестицию и справедливой стоимостью соответствующей доли чистых активов. Именно эта разница и является гудвилом.

Активы компании-объекта инвестиций, используемые для расчёта гудвила, не должны включать гудвил, признаваемый в отдельной финансовой отчетности ассоциированной компании или совместного предприятия. Инвестор признает отдельный нематериальный актив компании — объекта инвестиций, только если он соответствует определению нематериальных активов в соответствии с

МСФО (IAS) 38 «Нематериальные активы».

Стандарт требует, что положительный гудвил, возникший при приобретении ассоциированной компании или совместного предприятия был включен в текущую стоимость инвестиции с последующим тестированием на обесценение.

Превышение доли инвестора в идентифицируемых активах, обязательствах и условных обязательствах ассоциированной компании или совместного предприятия над суммой инвестиций должно отражаться как доход в том периоде, когда была приобретена ассоциированная компания или совместное предприятие. Доход при приобретении включается в ту же строку отчёта о прибылях и убытках, где отражается доля инвестора в чистой прибыли ассоциированной компании или совместного предприятия, заработанной после приобретения.

31 декабря 2012 года компания М приобрела 40% обыкновенных акций компании Д за

$10,000,000. Нераспределенная прибыль компании Д на эту дату составляла

$2,000,000. Ниже приведены данные о справедливой стоимости компании Д на дату приобретения.

Справедливая стоимость остальных чистых активов компании Д на дату приобретения была приблизительно равна их балансовой стоимости.

Тест на обесценение гудвила, произведенный 31 декабря 2013 г. показал, что его необходимо обесценить на $ 200,000.

Обобщенные отчеты о финансовом положении на 31 декабря 2013 г.:

Приготовить консолидированный отчет о финансовом положении группы на 31 декабря 2013 года.

Консолидированный отчет о финансовом положении

На дату приобретения На дату отчета

Учет операций между инвестором и ассоциированной компанией или инвестором и совместным предприятием

В некоторых случаях операции между инвестором и ассоциированной компанией или совместным предприятием влекут за собой необходимость определенных корректировок финансовых результатов при учете доли прибыли инвестора в доходах компании — объекта инвестирования.

В соответствии с общей концепцией учета реализации прибыль может быть признана лишь тогда, когда она образовалась в результате операций с несвязанными сторонами на рыночных условиях. В любом случае проблема не возникает, если операции купли-продажи между инвестором и ассоциированной компанией или совместным предприятием происходят по балансовой стоимости, без признания каких-либо финансовых результатов.

В том случае, когда цена сделки отличается от балансовой стоимости, необходимо сделать соответствующие корректировки. Если при полной консолидации отчетности дочерней компании и инвестора все внутренние обороты и, соответственно, прибыль и убытки исключаются полностью, то при применении метода долевого участия исключается только компонент прибыли от сделки между инвестором и ассоциированной компанией или совместным предприятием.

Исключения доходов и расходов по сделкам не требуется, так как метод долевого участия не предполагает включение оборотов компании – объекта инвестирования в отчетность инвестора.

Однако необходимо исключить прибыль от таких сделок в доле, соответствующей проценту владения инвестора в капитале ассоциированной компании или совместного предприятия. Это касается как продаж от инвестора ассоциированной компании или совместному предприятию, так и, наоборот, продаж от ассоциированной компании или совместного предприятия инвестору.

Процесс исключения прибыли при операциях, связанных с передачей основных средств, аналогичен рассмотренному выше примеру, однако признание финансовых результатов по таким сделкам происходит одновременно с начислением амортизации по переданным основным средствам.

Исключение прибыли при операциях, связанных с основными средствами .

Допустим, что компания Ант, владеющая 25% акций компании Экс, продала компании Экс здание с остаточным сроком полезного использования пять лет с прибылью в $100,000. Продажа произведена в конце 2010 года. Экс использует метод линейной амортизации и планирует списать стоимость этого здания равномерно в течение 2011–2015 годов.

http://msfo-dipifr.ru/metod-dolevogo-uchastiya-uslozhneniya-na-ekzamene-dipifr/

http://zinref.ru/000_uchebniki/04600_raznie_3/474_Uchebnoe_posobie_ACCA/029.htm