Прогноз цены на нефть 2020

2020 год обернулся «идеальным штормом» для нефтяных котировок. Пандемия коронавируса привела к масштабному снижению спроса на черное золото, а выход России из сделки ОПЕК+ еще больше усугубил ситуацию на рынке. Какие прогнозы по нефти дают аналитики и как на этом может заработать частный трейдер — узнаете из этого обзора.

По какой цене торгуется нефть сегодня

Главные индикаторы нефтяных цен — фьючерсные контракты на сорта нефти Brent и WTI. Они торгуются по всему миру, в том числе на Московской бирже.

Для России цена нефти марки Brent наиболее актуальна, так как к ней привязана стоимость российской Urals, которая продается с небольшим дисконтом. WTI стоит на несколько долларов дешевле, но в целом движется в том же ценовом коридоре, что и остальные сорта. Далее в статье речь пойдет о стоимости фьючерсов Brent.

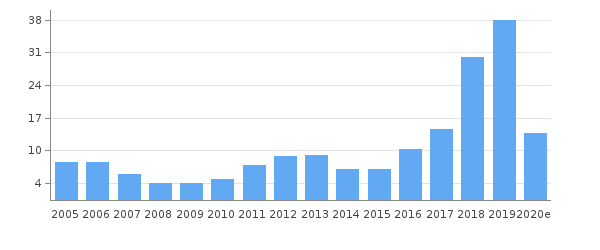

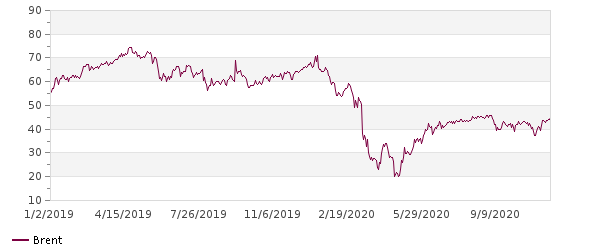

В начале 2020 года цена нефти брент переживала относительно спокойную фазу. Состояние экономик США, Китая и других крупных импортеров не вызывало опасений, так что фьючерсы торговались в районе $65 за баррель. Крупные инвесткомпании и банки, такие как Bank of America, JP Morgan и Deutsche Bank, прогнозировали среднегодовую цену на нефть выше $60 за баррель.

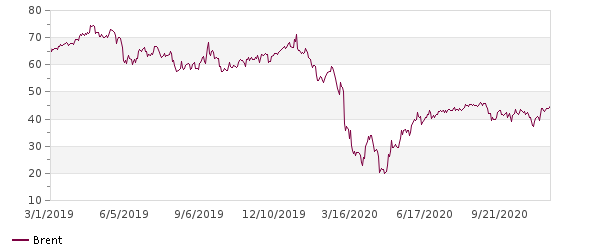

Дневной график нефти марки Brent 2020.

Первые коррективы в эту спокойную картину внесла вспышка коронавируса SARS-CoV-2 в Китае. Аналитики сначала робко, а затем все более отчетливо стали говорить о том, что эпидемия серьезно ударит по мировой экономике. В результате цены на нефть довольно быстро упали ниже $60 за баррель, а уже к концу февраля пробили отметку в $50.

Выход России из сделки ОПЕК+ лишь подлил масла в огонь: 9 марта биржи открылись с гэпом в $12. Падение стало самым крупным со времен войны в Персидском заливе 1991. Через несколько дней котировки пробили мощную поддержку на отметке $27 и открыли дорогу к уровням 2003 года.

К 25 марта цены стабилизировались в сходящемся треугольнике, расположенном между $25,5 и $30,5.

Узнать цену на нефть сегодня можно на сайте брокера АМаркетс в блоке «Котировки».

График Brent в марте 2020, таймфрейм 1H.

Почему цена на нефть упала в 2020 году

Снижению цен на нефть способствовали сразу несколько причин

- Пандемия коронавируса и связанные с ней карантинные меры.

- Выход России из сделки ОПЕК+ по ограничению объемов добычи.

- Ожидание мировой экономической рецессии в 2020 году.

Падение котировок стало особенно драматичным из-за того, что негативные события совпали в одной точке. Плавное падение цен на нефть из-за пандемии сменилось резким обвалом после выхода России из соглашения ОПЕК+, а негативный прогноз по мировой экономике окончательно похоронил надежду на быстрое восстановление.

Как коронавирус влияет на стоимость нефти

Всего за три первых месяца 2020 года китайский коронавирус SARS-CoV-2 распространился по всей планете. Чтобы не допустить лавинообразного роста смертности, власти большинства стран пошли на беспрецедентные карантинные меры. Многие предприятия прекратили работу на время пандемии, а граждане оказались запертыми в своих домах и квартирах.

Карантин больно ударил по спросу на черное золото. По оценкам крупнейшего независимого нефтетрейдера Vitol Group, потребление нефти в мире сократилось на 20% — со 100 до 80 баррелей в день. Спрос на бензин в ЕС упал вдвое, в США снижение составило 35%. Из-за отмены международных авиарейсов потребление авиационного керосина обвалилось на 60%.

Динамика распространения коронавируса показывает, что пандемия далека от завершения. Как подсказывает опыт Китая, карантин удается снять только через 2 – 3 месяца после его начала. В США и Европе эпидемия началась значительно позже, так что карантин может продлиться вплоть до июня. Все это время цены на нефть Brent будут находиться под постоянным давлением.

Динамика выздоровлений и смертей от коронавируса по данным РБК.

Выход из сделки ОПЕК+ ведет к избытку нефти на рынки

6 марта Россия вышла из сделки ОПЕК+, которая действовала с 2016 года. Договоренность подразумевала ограничение объемов добычи нефти со стороны членов ОПЕК и других стран, не входящих в этот картель. С 1 апреля 2020 года Россия больше не будет выполнять это решение.

В ответ Саудовская Аравия пообещала увеличить темпы добычи нефти. Компания Saudi Aramco заявила, что уже в апреле готова нарастить поставки с 9,7 млн барр./сутки до 12,3 млн барр./сутки. Панические настроения усилились после публикации Bloomberg о том, что саудиты готовы продавать больше нефти в Европу по цене $25 за баррель.

Биржи восприняли эти новости ценовым шоком. 9 марта мировые площадки открылись падением котировок на 26%. 18 марта был пробит важный уровень поддержки на отметке $27, после чего цена достигла минимума c 2003 года.

Ценовой минимум 2020 года на графике нефти Brent.

Реакция на решение российских властей оказалась неоднозначной. Вице-президент «Лукойла» Леонид Федун назвал обвал котировок «катастрофическим» и заявил, что без отказа от сделки ОПЕК+ цена на нефть удержалась бы в районе $50. В своем интервью РБК он уточнил, что «Лукойл» не принимал участия в переговорах, а решение было пролоббировано «отдельными государственными компаниями».

Впрочем, эту точку зрения разделяют далеко не все. Экономист и профессор Чикагского университета Константин Сонин заявил, что в долгосрочной перспективе Россия приняла верное решение.

«То, что ОПЕК в 21-ом веке управляет ценами на нефть — это ничем не подкрепленный миф. Новости о встречах ОПЕК+ двигают цены на 3-5%, ерунду по сравнению с годовыми колебаниями»,

— написал Сонин в своем блоге.

Тем не менее, большинство игроков рынка считает разрыв сделки ОПЕК+ одним из главных факторов падения котировок. На фоне ценовой войны с саудитами российская нефть Urals торгуется с рекордным дисконтом к Brent — $4,2 за баррель вместо привычных $1,5.

Серьезное влияние нефтяной сделки на рынок подтверждают и действия США. Министр энергетики Дэн Бруйетт заявил, что Америка может заключить союз с Саудовской Аравией, чтобы ограничить добычу и поддержать своих производителей сланцевой нефти. По мнению экспертов, именно давление на сланцевиков стало одним из главных мотивов выхода России из сделки ОПЕК+.

Ожидание мировой рецессии создает дополнительное давление

Карантин из-за пандемии COVID-19 — лишь первый этап экономических проблем, который можно наблюдать в реальном времени. Отложенный эффект будет гораздо серьезнее, и понимание этого факта сдерживает рост цен на нефть уже сейчас.

Согласно прогнозу МВФ, в 2020 году мировую экономику ожидает рецессия. Она может быть объявлена уже по итогам II квартала. По словам исполнительного директора МВФ Кристалины Георгиевой, падение может оказаться более ощутимым, чем во время кризиса 2008 года. В этих условиях спрос на нефть останется сравнительно низким даже после отмены карантина в Китае, Европе и США.

Прогноз цены на нефть в 2020 году

Согласно оценкам крупных инвестиционных компаний, в 2020 году цены на нефть уже не вернутся к январским отметкам. При этом аналитики расходятся в том, насколько драматичным будет падение.

А именно

- Goldman Sachs: цены опустятся до $20 во II квартале, вернутся на $30 в III квартале и вырастут до $40 к концу года.

- Citigroup: уровень в $20 может быть пробит уже в апреле. Базовый прогноз на II квартал — $17. Негативный сценарий — $5 за баррель.

- Barclays: средняя цена нефти Brent по итогам года составит $31.

- Deutsche Bank: $25 за баррель до конца III квартала, к концу года.

- Reuters: средняя оценка опрошенных аналитиков — $34,8 во II квартале и плавный рост до $44 к концу года.

Аналитики Goldman Sachs считают пандемию коронавируса главным фактором, который будет определять нефтяные котировки в 2020 году. По их словам, любая новая договоренность о сокращении добычи окажется «запоздалой и недостаточной». Только в апреле избыток предложения приведет к тому, что каждые сутки в хранилища будут отправляться 20 миллионов баррелей нефти.

С этой оценкой согласны и представители Deutsche Bank.

«Падение спроса из-за коронавируса 19 уже запустило цепную реакцию, которая будет продолжаться»,

— говорится в отчете банка.

По прогнозам аналитиков Financial Times, в ближайшее время спрос на нефть может снизиться еще на 10 – 25%.

Аналитики Barclays отмечают, что эффективных рычагов воздействия на нефтяные цены уже не осталось. С середины марта правительство США покупает нефть американских производителей для наполнения стратегического резерва, но предельный объем закупок ограничен 0,5 млн. баррелей в день. При этом избыток предложения по итогам II квартала будет как минимум в 20 раз выше.

Тем не менее, аналитики единодушны в том, что к концу года цена на нефть Brent поднимется выше $30 за баррель. Несмотря на ожидаемую рецессию, потребление нефти после отмены карантинных мер снова начнет расти. В этих условиях котировки неизбежно поползут вверх, но ждать мощного движения не стоит. Максимальный прогноз на конец 2020 года — $44 за баррель, но большинство аналитиков называет цифру в районе $35 – 40.

Самые свежие прогнозы и экспертные оценки по ценам на нефть читайте в аналитическом разделе на сайте брокера Амаркетс.

Технический анализ — все внимание на уровни поддержки

Ценовые уровни, предсказанные аналитиками, хорошо видны на месячном графике нефти Brent. Мартовская свеча уверенно пробила поддержку сначала на $44, а затем и на $35,8 за баррель. По мере восстановления спроса эти линии могут превратиться в мощные уровни сопротивления.

С другой стороны, пробитие поддержки в районе $27 открывает путь к уровню в $20, а при более негативном сценарии — $16,8 или даже $10. MACD на месячном графике показывает лишь небольшую перепроданность, которую стоит расценивать как сигнал к дальнейшему падению.

Ключевые линии поддержки и сопротивления на графике нефти Brent 2020.

В текущих условиях покупка фьючерсов на нефть выглядит сомнительной затеей. 21 марта недельная свеча закрылась ниже психологически важной отметки в $27,13. Попытка отката к $30 не увенчалась успехом: медведи оказались сильнее и вновь продавили цену в район $26.

Нынешняя зеленая свеча с большой вероятностью свидетельствует о временной коррекции, после которой стоит ждать снижения в сторону $20 за баррель. Сигналом к покупке может стать только пробой отметки в $27,13 с последующим закреплением на недельном графике.

Недельный график нефти 2020.

На небольших таймфреймах отчетливо виден нисходящий треугольник. Наиболее вероятно, что уже в конце марта цена снова пойдет вниз, чтобы протестировать отметку в $23,8. Закрепление ниже этого уровня будет означать дальнейшее снижение в район $20.

Треугольник на часовом графике нефти в марте 2020.

Как заработать на нефти

Заработать на росте или падении нефти может практически каждый. Для этого есть несколько способов

- Купить или продать фьючерс на Московской бирже. Способ довольно сложный: придется найти брокера, приехать в офис и подписать бумаги, разобраться с профессиональным торговым терминалом. К фьючерсной торговле прибегают только инстуциональные игроки или опытные частные трейдеры.

- Купить или продать CFD на Brent у форекс брокера. Более простой способ, когда клиент работает с производным инструментом (CFD), цена которого следует за биржевой стоимостью нефти в долларах США.

- Торговать рублем в паре USDRUB на Forex. Способ довольно рискованный: во многих ситуациях рубль ходит за нефтью, но на короткой дистанции это происходит далеко не всегда.

Торговля CFD на нефть — самый простой способ купить нефть или продать ее в шорт, то есть заработать на падении. Для этого не нужно проходить сложную процедуру регистрации и оформления бумаг: достаточно зарегистрироваться у Forex-брокера, пополнить счет и начать торговлю. Для тренировки можно воспользоваться демо-счетом.

Брокер AMarkets предлагает торговлю CFD на сорта Brent и WTI. Покупать и продавать нефть можно с плечом 1:100, то есть на каждый доллар собственных средств клиент получит еще $100 от брокера. Ниже представлены торговые условия для CFD на Brent.

Торговые условия АMаркетс по CFD на нефть Brent.

Чтобы начать торговлю, зарегистрируйтесь на сайте АMаркетс. Для получения доступа к счету потребуется ввести E-mail и номер телефона.

Регистрация на сайте AMarkets.

Пополнить счет можно картой, банковским переводом и множеством других способов, включая Яндекс.Деньги, QIWI и WebMoney. В списке на ввод есть даже Bitcoin. После пополнения счета можно переходить к торговле.

Чтобы заключить сделку, откроем терминал, выбранный при создании счета. В этом примере мы рассмотрим MetaTrader 5, но в случае с MetaTrader 4 отличия будут минимальны. В окне терминала отображается график онлайн в реальном времени, а в левом столбце перечислены торговые инструменты.

Обратимся к строке поиска и найдем контракт на нефть Brent.

Нефть Brent в терминале MetaTrader 5.

С помощью меню «Вставка» нанесем на график линии поддержки и сопротивления. При необходимости можно добавить индикаторы или нарисовать фигуры технического анализа.

Добавляем линии и индикаторы в MetaTrader 5.

В верхней части окна переключимся на часовой таймфрейм (H1). Как видно на графике, цена вошла в коридор между $28,5 и $30,3. Благоприятная ситуация, чтобы купить нефть у нижней границы диапазона и продать ее дороже.

Торговый коридор на часовом графике нефти.

Кликнем правой кнопкой мыши по графику, чтобы создать новый ордер на покупку.

Создание ордера в MT5.

Создадим отложенный ордер на покупку — Buy Limit. Цену открытия сделки установим на уровне поддержки в $28,6. Стоп-лосс для ограничения убытков целесообразно поставить по нижней границе предыдущей свечи — $28,33. Фиксировать прибыль по тейк-профиту безопаснее в середине канала: для примера установим уровень в $29,5.

Настройка параметров ордера в MT4.

Напомним, что стоимость пункта за 1 лот составляет $10. Таким образом, при успешном закрытии сделки по тейк-профиту прибыль составит $900. Убыток по стоп-лоссу ограничен $270.

Узнать больше о торговле CFD можно в обучающем разделе брокера АMаркетс.

Заключение: что будет с нефтью в 2020 году

К концу I квартала стало очевидно, что 2020 год станет тяжелейшим испытанием для мировой экономики. Карантин, введенный на время пандемии коронавируса, привел к снижению активности почти во всех сферах бизнеса, которые формируют спрос на нефть и нефтепродукты.

Согласно прогнозу МВФ, опубликованному в конце марта, 2020 год неизбежно пройдет под знаком рецессии. При этом быстрое восстановление может начаться уже в первые месяцы 2021 года.

Вероятно, эти события найдут отражение в нефтяных котировках. Эксперты сходятся в том, что серьезного роста цен можно ожидать лишь в IV квартале 2020 года, причем до этого стоимость контрактов может опуститься ниже $20. Впрочем, аналитики уверены, что столь глубокое падение не продлится больше 2 – 3 месяцев.

Главная рекомендация для трейдеров — не открывать долгосрочные позиции на покупку до тех пор, пока не будет ясных сигналов о силе быков. Новые соглашения об ограничении добычи могут внести коррективы в общую картину, но даже в этом случае негативная динамика цен на нефть сохранится. Общее настроение рынка остается медвежьим и подталкивает к поиску вариантов для открытия коротких позиций.

Еженедельный обзор инвестидей 23-27 ноября 2020

Комментарий по рынкам

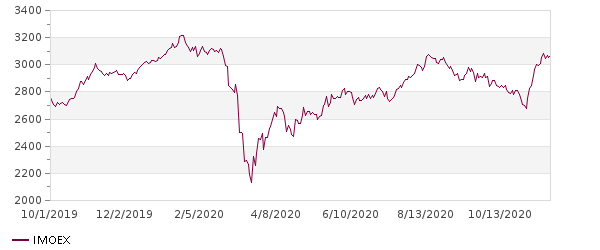

Мировые индексы взяли паузу после безудержного роста на фоне выборов президента США. Джо Байден практически со 100% вероятностью станет новым президентом США. Такой президент в данный момент устраивает большинство игроков на рынке. Однако пока мы не наблюдаем никаких важных действий ни со стороны действующего президента Дональда Трампа, ни со стороны Джо Байдена. Пакет стимулирования экономики застрял на этапе обсуждения. Более того, звучавшие ранее суммы в $2 трлн. растворились. Пока идет обсуждение пакета на $500-700 млрд., что рынки уже не возбуждает.

В целом мы наблюдаем сейчас выжидательную позицию игроков до появления важных новостей. Индекс Мосбиржи подошел вплотную к уровню сопротивления 3080, с которого в прошлый раз началось падение. Пока мы наблюдаем лишь консолидацию. Драйверов для пробоя на горизонте не видно. Поэтому нейтральная динамика наиболее вероятна в текущей ситуации.

На прошлой неделе мы закрыли инвестиционную идею по акциям Группы Эталон. Доходность составила 27% за 4 месяца. Надеемся, что вы участвовали вместе с нами в этой очевидной идее. На текущей неделе мы рекомендуем присматриваться к покупкам только тех акций, у которых остался хороший потенциал. С полным списком инвестидей (за всё время) вы можете ознакомиться в таблице ниже, также как и с актуальными идеями этой недели, представленными в этом обзоре.

P.S. Вышел очередной выпуск Солидной Аналитики на YouTube. IPO Ozon, потенциальная покупка Сбером М.Видео и многое другое вы найдете в этом выпуске, поэтому рекомендуем к просмотру!

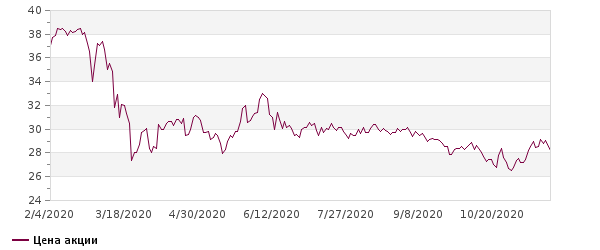

Нефть Brent

Индекс Мосбиржи

Сводная таблица Инвестидей

| Компания | Тикер | Цель | Потенциал | EV/EBITDA TTM | P/E скорр. TTM | DY 2020 | Рекомендация | Краткое обоснование |

| РусАква | AQUA | 390 | 62% | 6.4 | 6.9 | 6% | Покупать | Рост бизнеса, выплата дивидендов и байбэк |

| AT&T | T | 33 | 16% | 5.8 | 7.6 | 7.6% | Покупать | Высокие дивиденды в валюте, восстановление рынка |

| Газпром | GAZP | 230 | 25% | 5 | 5.6 | 6% | Держать | Рост цен на газ и нефть, изменение дивполитики |

| Юнипро | UPRO | 3.5 | 26% | 5.7 | 8.6 | 8% | Покупать | Ввод в эксплуатацию 3 энергоблока БГРЭС |

| ФСК ЕЭС | FEES | 0.23 | 15% | 2.9 | 2.5 | 10% | Покупать | Высокие дивиденды, инерция ставок |

| Газпром нефть | SIBN | 400 | 26% | 4.1 | 4.9 | 5% | Покупать | Восстановление индустрии, низкие мультипликаторы |

| ВТБ | VTBR | 0.045 | 18% | — | 3 | 3% | Держать | Низкие мультипликаторы |

| Сургут-п | SNGSP | 42 | 7% | 5.63 | 5.5 | 20% | Держать | Переоценка долларового депозита |

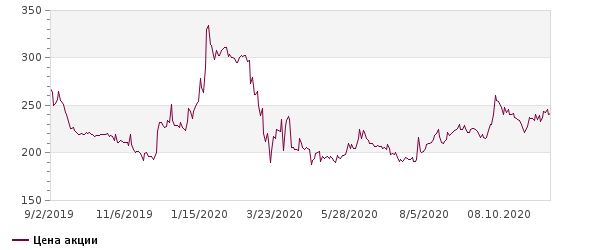

Русская Аквакультура

Русская Аквакультура – это лидер по производству атлантического лосося и морской форели в акватории Баренцева моря в Мурманской области. Также компания занимается выращиванием речной форели в озерах Карелии и имеет 2 смолтовых завода в Норвегии для производства малька.

По мультипликаторам сейчас имеется относительно низкая оценка. Компания торгуется с дисконтом к мировым аналогам, но среди российского агросектора такая оценка является нормой. Тем не менее, нынешние котировки не учитывают ожидаемый рост показателей за 2020 год и перспективы удвоения бизнеса через 5 лет.

Компания впервые решила выплатить промежуточные дивиденды в размере 5 рублей на акцию (дивидендная доходность 2,4%) и продлила программу байбэка на 600 млн. рублей (3,5% капитала) до июня 2021 года. Такие действия компании свидетельствуют о заинтересованности менеджмента в увеличении акционерной стоимости.

Мы видим очень высокий потенциал роста акций Русской Аквакультуры с учетом ожидаемого роста показателей за 2020 год и оценки рынком в 7х EV/EBITDA.

| Акции | |||

| Код Блумберг | AQUA RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 241 | ||

| Целевая цена | 390 | ||

| Потенциал | 62% | ||

| Free float | 14% | ||

| Финансы (млрд. руб) | 2018 | 2019 | 2020e |

| Выручка | 5.2 | 11.3 | 13.4 |

| EBITDA | 2.6 | 3.9 | 5.3 |

| Чистая прибыль | 2.2 | 3.2 | 4.7 |

| EPS | 26.70 | 37.40 | 54.80 |

| Оценка | |||

| ND/EBITDA | 1.60 | 1.00 | 0.80 |

| EV/EBITDA | 6.09 | 6.69 | 4.20 |

| P/E | 5.30 | 6.90 | 3.80 |

| DY | 0.0% | 0.0% | 5.0% |

+ высокая маржинальность по EBITDA и чистой прибыли

+ компания роста с понятной стратегией

+ дисконт по мультипликаторам

+ начало программы байбэка и выплат дивидендов

— биологический риск: заражение рыб, как это было в 2015 году

— низкая раскрываемость информации

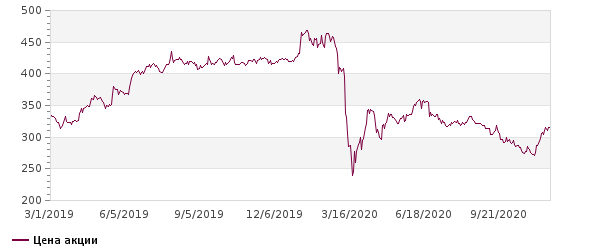

Газпром нефть

Газпром нефть является одной из наших инвестиционных идей. Это компания, которая вкладывается в разработку новых месторождений и увеличивает добычу, а также с прошлого года распределяет 50% чистой прибыли на дивиденды. Мы считаем, что она наиболее привлекательна для покупок в расчете на восстановление цен на нефть.

Газпром нефть — это компания циклическая и сырьевая, т.е. сильно зависит внешней конъюнктуры. Цены на нефть в рублях сейчас на уровне 2017 года. Уровень добычи нефти снизился на 11% по сравнению с прошлым годом, однако уровень добычи углеводородов всего остался практически на уровне прошлого года из-за высокой добычи газа. По нашим наблюдениям, Газпром нефть меньше всех пострадала от ограничений ОПЕК+.

| Акции | |||

| Код Блумберг | SIBN RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 317 | ||

| Целевая цена | 400 | ||

| Потенциал | 26% | ||

| Free float | 4.0% | ||

| Финансы (млрд. руб) | 2018 | 2019 | 2020e |

| Выручка | 2489.3 | 2485.0 | 2520 |

| EBITDA adj. | 799.0 | 795.0 | 802.0 |

| Чистая прибыль | 376.0 | 402.0 | 410.0 |

| EPS | 79.40 | 84.40 | 86.50 |

| Оценка | |||

| P/S | 0.66 | 0.8 | 0.79 |

| EV/EBITDA | 3.68 | 4.19 | 4.21 |

| P/E | 4.34 | 4.95 | 5.13 |

| DY | 8.8% | 12.0% | 4.7% |

Выручка и EBITDA с учетом доли в совместных предприятиях находится также на уровнях 2017 года. Выручка в третьем квартале 2020 упала на 18%, а EBITDA на 30% после рекордных прошлых лет. Слабое звено у компании заключается в чистой прибыли, из которой выплачиваются дивиденды. Она находится под влиянием курсовых разниц, а как мы видим, в третьем квартале девальвация рубля вновь себя показала. Тем не менее, четвертый квартал обещает быть прибыльным и позволит скомпенсировать провал в этом. На дивиденды компания направила 5 рублей по итогам 9 месяцев, что даже больше, чем положено по дивполитике. По итогам 4 квартала мы ожидаем ещё 7-8 рублей.

Газпром нефть весьма неплохо выглядит по уровню долга (Net Debt/EBITDA 1,3х) и по мультипликаторам является самой дешевой в секторе, не считая Сургутнефтегаза. P/E ttm 12,8. EV/EBITDA 4,2.

Поэтому мы видим сохраняющийся потенциал в Газпром нефти. Однако нужно понимать, что сейчас котировки акций находятся во власти котировок нефти. Поэтому если вы ожидаете восстановления цен на нефть в следующем году, что весьма вероятно, то пока ещё не поздно докупать акции.

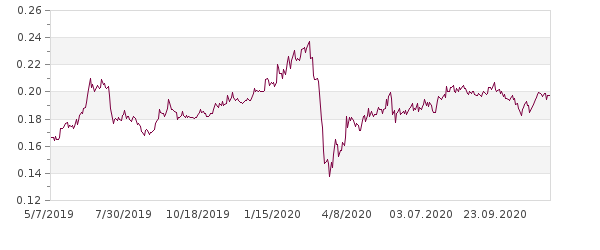

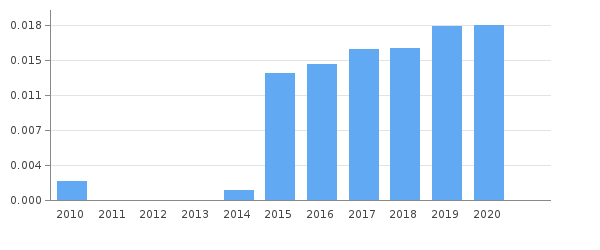

Дивиденды «Газпром нефти»

Цена нефти Brent

ФСК ЕЭС

ФСК – это одна из немногих электросетевых компаний, которая заслуживает внимания. Большинство мелких «дочек» Россетей крайне нестабильны. Самая частая проблема – это списание дебиторской задолженности, что серьезно занижает чистую прибыль и дивиденды. У ФСК ЕЭС мы не наблюдаем в последние годы серьезных проблем такого характера.

Для нас главное, чтобы ФСК имела возможность продолжать выплачивать дивиденды на уровне не меньше прошлого года. И как мы видим ниже, пока всё для этого есть, даже несмотря на кризис.

1. Выручка за полугодие снизилась в пределах 1% из-за снижения объема передачи электроэнергии вследствие снижения деловой активности.

2. EBITDA упала на 4% за счет роста прочих операционных расходов, в частности траты были на эпидемиологические меры.

3. Свободный денежный поток вырос на 19% за счет снижения капитальных затрат.

4. Соотношение чистый долг/EBITDA на уровне 1,2х.

Компания проходит кризис легко. Поэтому у нас нет сомнений, что менеджменту не составит особого труда рекомендовать по итогам года дивиденды как минимум на уровне прошлого года. За 2019 год на дивиденды выделили почти весь свободный денежный поток. В крайнем случае, компания может без труда нарастить долговую нагрузку, чтобы удержать уровень выплат. Однако нерешенным пока остается вопрос касательно дальнейшей консолидацией Россетями ФСК, что возможно будет оказывать определенное сомнение на игроков.

| Акции | |||

| Код Блумберг | FEES RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 0.2 | ||

| Целевая цена | 0.23 | ||

| Потенциал | 15% | ||

| Free float | 19% | ||

| Финансы (млрд. руб) | 2018 | 2019 | 2020e* |

| Выручка | 254 | 249 | 252 |

| EBITDA | 133 | 136 | 134 |

| Чистая прибыль | 101 | 94 | 73 |

| EPS | 0.08 | 0.074 | 0.06 |

| Оценка | |||

| P/S | 0.8 | 0.9 | 0.9 |

| EV/EBITDA | 3.1 | 2.9 | 3.0 |

| P/E | 2.3 | 2.5 | 2.9 |

| DY | 9% | 10% | 9% |

+ стабильный бизнес, устойчивый к внешним кризисным явлениям

+ стабильные повышающиеся дивиденды

+ возможность компании поддержать уровень дивидендов не ниже прошлого года

+ ожидаемая дивдоходность 10% за 2020 год

+ снижение ключевой ставки подталкивает инвесторов к покупке дивидендных бумаг

— объединение топ-менеджмента с Россетями

— невыполнение планов на 2020 год

Дивиденды на акцию

Юнипро

Идею по Юнипро мы выпустили ещё в начале года. Её суть заключалась в вводе энергоблока БГРЭС в 2020 году (уже несколько раз переносили), повышении дивидендных выплат и выравнивание доходности к 8% вследствие переоценки акций.

Ключевой момент в Юнипро – это ввод в эксплуатацию третьего энергоблока Березовской ГРЭС. Менеджмент считает, что уже с начала второго квартала 2021 года компания сможет его ввести и получать повышенные платежи по программе ДПМ. Сейчас остались, по сути, только финальные испытания и настройка блока. Капитальные затраты уже снижены. Дивиденды планируется повышать только со следующего года до 0,317 рублей за год. Однако если будут очередные переносы ввода, то придется также сдвигать и повышенные выплаты.

Мы считаем, что в целом компания должна действовать по плану, и можно уже сейчас покупать акции, делая ставку на переоценку стоимости акций. Мы оцениваем потенциал роста акций Юнипро на 20-30% от текущих уровней. В марте 2021 года менеджмент обещает рассмотреть ещё раз дивидендную политику и сориентировать по вводу блока в эксплуатацию.

| Акции | |||

| Код Блумберг | UPRO RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 2.77 | ||

| Целевая цена | 3.5 | ||

| Потенциал | 26% | ||

| Free float | 16.3% | ||

| Финансы (млрд. руб) | 2018 | 2019 | 2020e* |

| Выручка | 77.8 | 80.2 | 94 |

| EBITDA | 27.2 | 29.6 | 39.2 |

| Чистая прибыль | 17.6 | 19.6 | 26.1 |

| EPS | 0.28 | 0.31 | 0.41 |

| Оценка | |||

| P/S | 2.1 | 2.1 | 1.83 |

| EV/EBITDA | 6.11 | 5.7 | 4.22 |

| P/E | 10 | 8.60 | 6.70 |

| DY | 8% | 8% | 11.44% |

AT&T – это крупнейшая телекоммуникационная компания из США. Бизнес компании можно представить в виде двух больших сегментов: коммуникации и развлечения. Компания предоставляет услуги связи, мобильного интернета, предоставления беспроводного доступа, наряду с производством фильмов, сериалов, телепередач и развитием рекламного бизнеса.

AT&T не является компанией роста и не работает на растущем рынке. Рост бизнеса осуществляется в основном за счет поглощений других компаний. Главное преимущество AT&T для инвестора – это стабильно растущие дивидендные выплаты и при этом относительно невысокий коэффициент выплат 60% от свободного денежного потока. Таким образом, у компании хватает денег, как на увеличение дивидендов, так и на погашение долга, а также на приобретение новых компаний.

Влияние COVID-19 оказалось минимальным на основную часть бизнеса – сегмент коммуникаций. Однако сегмент развлечений пострадал. Это произошло из-за падения выручки кинотеатров и продаж фильмов, а также из-за падения рекламных доходов. В целом бизнес AT&T устойчив. Падение выручки во втором квартале 2020 года составило 9%, а EBITDA снизилась на 6%.

По мультипликаторам сейчас самая низкая оценка за последние годы. P/E ttm 7,6. EV/EBITDA ttm 5,9. Дивидендная доходность почти 7,8%, что также является рекордным значением. Уровень долга относительно невысокий: коэффициент Чистый долг/EBITDA составляет 2,6х на конец II квартала 2020.

Компанию можно купить как на Московской бирже в рублях, так и на Санкт-Петербургской бирже в долларах.

| Акции | |||

| Код Блумберг | T US | ||

| Рекомендация | Покупать | ||

| Последняя цена | 28.5 | ||

| Целевая цена | 33 | ||

| Потенциал | 16% | ||

| Free float | 99% | ||

| Финансы (млрд. долл.) | 2018 | 2019 | 2020e |

| Выручка | 170.0 | 181.0 | 169 |

| EBITDA | 56.6 | 59.2 | 58.3 |

| EPS | 3.19 | 3.58 | 3.10 |

| Оценка | |||

| P/S | 1.26 | 1.55 | 1.13 |

| EV/EBITDA | 6.82 | 7.30 | 5.88 |

| P/E | 9.18 | 10.70 | 7.60 |

| DY | 6.9% | 5.4% | 7.3% |

+ высокие и стабильные дивиденды в валюте

+ высокий свободный денежный поток и коэффициент выплат 60%

+ смена менеджмента и возможная смена стратегии

+ потенциальная продажа увядающего бизнеса кабельного телевидения Direct TV

+ улучшение эффективности и выручки за счет развития сетей 5G

+ хорошая техническая картина по теханализу

— потеря доходов от развлекательного бизнеса из-за частичного закрытия кинотеатров

— риски снижения выручки из-за роста кол-ва заражений COVID-19 и локдаунов в США

— осторожность инвесторов перед выборами президента США

http://iamforextrader.ru/prognoz-czeny-na-neft-2020/

http://investfuture.ru/articles/id/ejenedelnyy-obzor-investidey-23-27-noyabrya-2020