Основные направления разработки бизнес-плана инвестиционного проекта

Анализ инвестиционной среды

Инвестор рассматривает различные объекты инвестиций (инвестиционные проекты) с целью выбора способа вложения финансовых средств, который обеспечит наивысшую отдачу при приемлемом для данного инвестора уровне риска. Разработка бизнес-плана инвестиционного проекта начинается с рассмотрения характеристик инвестиционной среды (инвестиционного климата).

Инвестор рассматривает различные объекты инвестиций (инвестиционные проекты) с целью выбора способа вложения финансовых средств, который обеспечит наивысшую отдачу при приемлемом для данного инвестора уровне риска. Разработка бизнес-плана инвестиционного проекта начинается с рассмотрения характеристик инвестиционной среды (инвестиционного климата).

Инвестиционная среда по отношению к конкретному объекту инвестиций рассматривается на общеэкономическом уровне, на отраслевом уровне и на локальном уровне, т.е. как деятельность (бизнес) компании в конкурентных условиях. В соответствии с общепринятой международной практикой проводится обследование и проверка истинности всех сведений (“due diligence”) об объекте инвестиций для подготовки к разработке бизнес-плана инвестиционного проекта.

1. Общеэкономический анализ инвестиционной среды

Процесс анализа инвестиционной среды начинается с изучения состояния национальной экономики в целом. Особенно внимательно к этому относятся международные инвестиционно-финансовые институты при выборе стран для осуществления поддерживаемых этими институтами инвестиционных проектов.

В ходе разработки в бизнес-плане инвестиционного проекта обычно рассматриваются:

— темпы экономического роста;

— уровень социально-политической стабильности;

— уровень правовой стабильности;

— стабильность национальной валюты;

— состояние платежного баланса страны;

— уровень процентной ставки за кредит;

— размеры и динамика государственных расходов и инвестиций;

— развитость рыночной инфраструктуры

2. Отраслевой анализ инвестиционной среды

Отрасль, в которой предполагается осуществить инвестиционный проект, должна быть рассмотрена в бизнес-плане со следующих позиций:

— темпы и перспективы роста отрасли;

— состояние рынков сбыта;

-наличие специальных налоговых режимов и иных элементов государственного регулирования.

3. Микроэкономический (локальный) анализ инвестиционной среды

Анализ всех существенных сторон деятельности предприятия, которое является перспективным объектом инвестиций представляется в виде либо разработанного бизнес-плана инвестиционного проекта, либо технико-экономического обоснования (ТЭО — аналог “ feasibility study ”) и отражает следующие аспекты:

— состояние производственной сферы;

— состояние социальной сферы

Полнота проводимого в бизнес-плане микроэкономического анализа зависит от того, как планируется осуществлять инвестиционный проект: с созданием нового юридического лица или в рамках уже существующего. В первом случае потребуется детальное рассмотрение всех указанных сторон деятельности предприятия, во втором — достаточно обойтись более кратким описанием предполагаемых участников проекта.

Оценка самого инвестиционного проекта включает в себя проверку исходных данных, анализ организационно-правовой формы реализации проекта, построение финансовой модели и оценку проекта в соответствии с выбранным критерием. Если проект отвечает выбранному критерию, то полученная информация образует основу для составления бизнес-плана.

Наряду с разработкой бизнес-плана инвестиционного проекта проводится анализ возможных способов привлечения капитала (выпуск акций, облигаций, получение кредита и т. п.) в соответствии с существующей практикой корпоративного финансирования (corporate finance), а также с условиями размещения ценных бумаг (андеррайтинга).

Оценка инвестиционного проекта

1. Проверка исходных данных.

Информация, используемая в ходе оценки инвестиционного проекта, должна подвергаться проверке. Особенно это относится к следующим данным:

— объем инвестиций в проект (расходы по строительству, НИОКР и т.п.);

— затраты на производство и реализацию продукции/услуг;

— ставки процентов за кредит;

— имеющиеся и прогнозные цены на выпускаемую в рамках проекта продукцию.

2. Маркетинговое исследование.

Проект может оказаться несостоятельным в случае отсутствия спроса со стороны потенциальных потребителей на выпускаемую в рамках проекта продукцию. Поэтому построению финансовой модели должна предшествовать работа по определению спроса и возможностей рынка (маркетинговый анализ). Последний проводится по следующим этапам:

1) оценка конкуренции и других внешних факторов:

— потенциальные источники конкуренции;

— наличие государственного регулирования.

— использование рекламы, связи с общественностью (public relations), продвижения товара;

— анализ места размещения компании;

— последующая стратегия маркетинга.

3) исследование рынка:

— поиск и анализ первичной информации;

— оценка реакции рынка.

— объемы продаж по периодам;

— объемы продаж по продуктам и услугам;

— объемы продаж по группам потребителей;

Надежность полученной в ходе маркетингового анализа информации определяет надежность финансовых расчетов в бизнес-плане инвестиционного проекта.

3. Анализ организационно-правовой формы.

Организационно-правовая модель реализации проекта может варьироваться в зависимости, прежде всего, от следующих исходных предпосылок:

1. Проект реализуется на базе существующего предприятия — объекта инвестиций, а предоставление средств инвестора осуществляется посредством реализации ценных бумаг этого предприятия или в рамках кредитования.

2. Проект реализуется на базе новосозданного предприятия, в число учредителей которого входит потенциальный инвестор, внося в уставный капитал оговоренную сумму.

Кроме этого, следует определиться с организационно-правовой формой предприятия, создаваемого для реализации проекта (ООО, ОАО, ЗАО и т.д.).

Использование одной из этих или иных организационно-правовых моделей и форм в дальнейшем накладывает отпечаток на весь дальнейший процесс инвестиционного планирования.

4. Финансовый анализ.

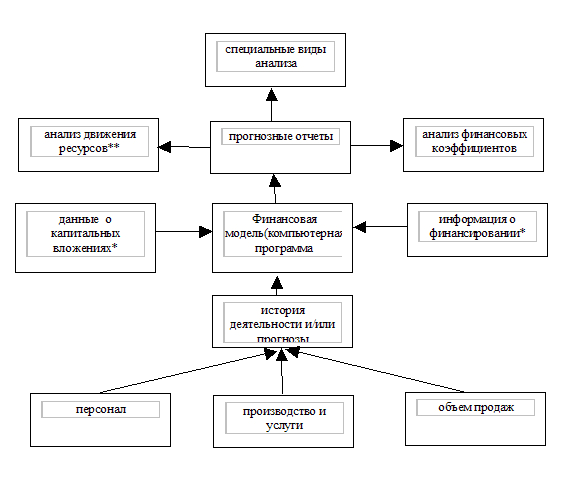

Финансовое планирование является составной частью разработки бизнес-плана инвестиционного проекта и представляет собой моделирование будущих финансовых результатов деятельности предприятия при заданных прогнозных значениях основных параметров и соответствующих ограничениях. Финансовое планирование осуществляется путем построения финансовой модели инвестиционного проекта и интерпретации результатов расчетов.

Применение финансовой модели позволяет:

— анализировать и прогнозировать финансовые результаты;

— проводить анализ чувствительности;

— снизить затраты времени и средств на хранение и переработку информации;

— снизить риск человеческой ошибки;

— сократить время на проведение расчетов.

Основа финансовой модели разрабатывается таким образом, чтобы учесть все факторы, оказывающие существенное влияние на данное предприятие. В своем наиболее полном виде финансовая модель проекта позволяет не только просчитать результаты при заданных прогнозных параметрах и составить прогнозные финансовые отчеты, но и выбрать наиболее приемлемые схемы инвестирования средств и виды источников финансирования в соответствии с установленными критериями. Некоторые модели включают статистические методы прогнозирования, используемые для построения трендов по основным параметрам на основе данных о деятельности предприятия в прошлом.

Процесс финансового моделирования имеет несколько этапов:

1. Концептуализация (устанавливаются цели создания модели, параметры вводимой и выводимой информации).

2. Создание модели.

3. Пробный запуск и проверка модели.

4. Внесение изменений в модель (при необходимости по результатам проверки).

5. Использование модели.

При построении финансовой модели обычно учитываются такие элементы как, например,

— методы ведения бухгалтерского учета :

— порядок начисления амортизации;

— расчеты налоговых платежей;

— график погашения долговых обязательств;

— стратегия формирования запасов и др.

При выполнении работы по финансовому моделированию вся информация, предположения, формат документов должны быть представлены таким образом, чтобы специалисту легко было отразить в модели специфические характеристики предприятия, а затем рассчитать проектируемые результаты при реализации заданных условий.

Содержание финансовых моделей, построенных для прогнозирования составляющих бухгалтерской документации с использованием формул, созданных на основе бухгалтерских проводок, значительно отличается от моделей, построенных для проведения оценивания инвестиционных проектов или бизнеса.

Основное отличие состоит в использовании различных методов финансового анализа при оценивании инвестиционных проектов и бизнеса (расчет денежного потока, расчет приведенной стоимости, оценка риска и др.), так как методы бухгалтерского учета не обеспечивают адекватного описания происходящих и предполагаемых в будущем процессов. Однако, применение методов финансового анализа часто не представляется возможным без использования бухгалтерской документации, соответствующих прогнозов, составленных в рамках финансового планирования деятельности предприятия.

Например, для любого предприятия важное значение имеет оценка величины поступлений и расходований денежных средств, основанная на анализе деятельности предприятия за предыдущие периоды и прогнозах. Для этих целей составляются бюджеты денежных средств — прогнозы поступлений и платежей на будущие периоды (месяц, неделя). Расчет денежного потока предприятия проводится на основе бюджета денежных средств.

По сравнению с бюджетом денежных средств, денежный поток обычно строится для отдельного инвестиционного проекта, а не для организационной единицы предприятия. Расчет денежного потока проводится чаще всего с целью оценить отдачу инвестиций, а бюджет денежных средств используется в процессе планирования. Это один из множества моментов, демонстрирующих необходимость четко продумать цели и схему создаваемой финансовой модели, взаимосвязи между элементами, учесть специфичные условия функционирования данного предприятия, реализации проекта.

Схема основных взаимосвязей между исходными и результирующими параметрами в финансовой модели

*При построении финансовой модели информация о необходимых капитальных вложения и объемах финансирования представляет собой особый вид исходной информации, так как в зависимости от цели построения модели, имеющихся первоначальных исходных данных объем и использование этой информации будут различны. Например, расчет суммы налогов, причитающейся к уплате при реализации инвестиционного проекта, проводится исходя из предпосылки, что проект будет профинансирован за счет акционерного капитала. Проценты по кредиту не учитываются в расчете налога на прибыль по данному инвестиционному проекту.

** Анализ движения ресурсов включает построение и расчет различных видов денежных потоков (денежный поток после вычета налогов, чистый денежный поток, обычный денежный поток и т.д.), расчет соответствующих показателей при построении финансовой модели для оценивания инвестиционного проекта, бизнеса или отчет об источниках и использовании фондов, рассчитанный на основе отчета о прибыли и баланса действующего предприятия.

5. Критерии для сравнения и выбора инвестиционных проектов

Для сравнения и выбора инвестиционных проектов инвестор обычно использует следующие критерии:

— чистая приведенная стоимость;

— внутренняя ставка отдачи;

— средняя бухгалтерская рентабельность;

На нашем сайте размещены примеры разработанных нами бизнес-планов разнообразных проектов и отзывы наших заказчиков, запись нашего семинара на тему бизнес-планирования на ТВ «Успех», а также процедура заказа бизнес-плана. Вы можете узнать, как оптимизировать расходы на эту услугу в разделе «Стоимость разработки бизнес-плана».

Если вы заполните этот вопросник для подготовки коммерческого предложения, мы подготовим для вас КП, учитывающее возможности такой оптимизации.

Как заказать наши услуги

В соответствии со ст. 1274 ГК РФ при публикации материала сайта в Интернете, указание авторства и индексируемая ссылка на источник публикации обязательны.

197183, Санкт-Петербург, Представительство в Москве

197183, Санкт-Петербург, Представительство в Москве

+7 (962) 684-45-80 +7 (812) 430-19-53 +7 (921) 962-08-63 —>

+7 (962) 684-45-80 +7 (812) 430-19-53 +7 (921) 962-08-63 —>

Инвестиционный бизнес-план предприятия: пошаговая инструкция составления

Внимание!

Внимание!

Компания «VVS» оказывает исключительно аналитические услуги и не консультирует по теоретическим вопросам основ маркетинга (расчету емкости, методов ценообразования и др.)

Данная статья носит ислючительно информационный характер!

С полным перечнем наших услуг Вы можете ознакомиться здесь.

Инвестиционный бизнес-план предприятия – документ, назначение которого состоит в том, чтобы предоставить информацию, необходимую для разработки стратегии реализации проекта. Грамотный подход к составлению инвестиционного бизнес-плана обеспечивает успех, долговечность и прибыльность деятельности предприятия.

Что представляет собой инвестиционный бизнес-план предприятия

Инвестиционный бизнес-план — это один из наиболее важных документов, необходимых в сфере делового планирования.

Российские предприятия его подготавливают с целью:

Приспособить зарубежную практику создания инвестиционных проектов к условиям российской экономики (с анализом необходимой документации и методических руководств, необходимых для ведения бизнеса).

Осуществить реальную оценку проекта с точки зрения рентабельности и окупаемости.

На основе этой информации можно прийти к следующим выводам:

Инвестиционный бизнес-план необходим для получения кредита за рубежом.

Инвестиционный бизнес-план нужен для того, чтобы убедить инвесторов в перспективах и выгодах сотрудничества с предприятием.

Инвестиционный бизнес-план используется внутри организации для того, чтобы дать персоналу представление об общих целях компании и методах, которыми они будут достигнуты, способах взаимодействия различных отделов и т. д. Иначе говоря, инвестиционный бизнес-план даёт комплексное представление о деятельности сотрудников.

Инвестиционный бизнес-план служит аргументом, позволяющим документально обосновать потребности организации в оборудовании, предоставляемом по лизинговому договору.

Без инвестиционного бизнес-плана вполне можно обойтись, когда речь заходит о краткосрочных проектах. В таких случаях, как правило, все процедуры желательно провести ещё на этапе, предшествующем инвестициям.

Если же требуется что-то длительное, то без инвестиционного бизнес-плана не обойтись — особенно это касается крупных проектов. Тогда данный документ может значительно увеличиться в размерах, поскольку должен охватывать существенный объём информации.

Как правило, создание инвестиционного бизнес-плана неразрывно связанно со следующим перечнем процедур:

Формулирование и корректировка концепции проекта.

Нахождение точек соприкосновения с партнёрами на основе исследования их интересов.

Этап торгов и заключение договоров с партнёрами.

Согласование вопросов о будущем проекта.

Как правило, инвестиционный бизнес-план требуется для предприятий, которые уже закрепились на рынке. Они способны выдержать конкуренцию, вводить новые технологии и развиваться в различных направлениях. В таких ситуациях существенно увеличивается роль стратегии, планирования и прогнозирования и появляется потребность в инвестиционном бизнес-плане, позволяющем осуществлять деятельность не вслепую, а на основе взвешенного анализа.

Любой рынок, где задействованы свежие идеи, ещё не нашедшие потребителей и не доказавшие своей экономической пользы, всегда связан со значительными рисками. Поэтому компании, исследующие новые ниши, в обязательном порядке пользуются инвестиционными бизнес-планами.

Когда в России впервые ввели инвестиционный бизнес-план

Инвестиционный бизнес-план — это относительно новое явление в российском бизнесе. Приходится оно на начало 1990-х, когда один режим сменялся другим, и роль экономики значительно увеличилась за счёт уменьшения влияния государства. Поскольку отечественные компании стали вынуждены искать финансирование за границей, они столкнулись с необходимостью иметь инвестиционный бизнес-план, так как без него было невозможно получать кредиты за рубежом. Учитывая, что опыта составления подобных документов не имелось практически ни у кого, возник ряд организаций, которые предлагали за вознаграждение создать инвестиционные бизнес-планы для своих клиентов.

Со временем новый подход прижился в Российской Федерации — инвестиционный бизнес-план стал нормой в деятельности крупных организаций. Сейчас многие могут составить подобный документ собственными силами без привлечения наёмных специалистов. Инвестиционные бизнес-планы продолжают играть важную роль в прогнозировании и планировании деятельности предприятий самого разного профиля. За счёт этого руководителям удаётся избегать финансовых рисков, справляться с высоким уровнем конкуренции, иметь своевременное представление об успехах в выполнении плана.

Из каких разделов состоит инвестиционный бизнес-план сегодня

Одно из самых главных требований к инвестиционному бизнес плану — это его понятность. Этот документ не имеет какой-либо стандартной формы, его можно составлять произвольно. Однако необходимо, чтобы человек, взявший инвестиционный бизнес-план в руки, смог получить объективное представление о содержащихся в нём данных. Нюансы и детали, имеющиеся в инвестиционном бизнес-плане, могут сильно различаться. Это связано с особенностями отдельных отраслей: каждой из них нужно уделить всевозможное внимание и описать, исходя из отличительных черт деятельности организации.

Тем не менее, имеются некоторые устоявшиеся подходы к составлению инвестиционного бизнес-плана. Например, возможна следующая структура:

Общие сведения об отрасли, в которой осуществляет деятельность организация (текущее состояние, перспективы, особенности и т. д.).

План по реализации проекта.

План по осуществлению маркетинга.

План, описывающий пути и методы сбыта товаров.

План организации проекта.

Далее подробнее опишем, что должна собой представлять вводная часть инвестиционного бизнес-плана. Обычно она содержит следующие элементы:

Меморандум о конфиденциальности.

Титульный лист инвестиционного бизнес-плана включает общие сведения о проекте. В первую очередь указывается организация, которая выдвинула данную инициативу. Затем приводится название проекта, место, где он будет реализован и время, которое потребуется на эту процедуру.

Резюме в инвестиционном бизнес-плане — это небольшое описание, поясняющее его суть и дающее общее впечатление о проекте. Задача данного элемента — заинтересовать читателя, заставить его поверить в выгоду от участия в реализации этой задачи. Поэтому к составлению резюме инвестиционного бизнес-плана требуется подходить с особым усердием. Нужно чётко раскрыть все сильные стороны, которые способен принести проект, убедить в его рентабельности — в общем, любыми способами привлечь инвестора. При этом необходимо, чтобы резюме инвестиционного бизнес-плана имело краткую форму и содержало только достоверную информацию.

Меморандум о конфиденциальности инвестиционного бизнес-плана — это краткий документ, в котором указывается, что любое лицо, которое прочтёт данные сведения, обязуется не разглашать их, не копировать информацию, а сам инвестиционный бизнес-план вернуть его владельцу после ознакомления. Как и всё остальное в данном документе, меморандум о конфиденциальности составляется в произвольной форме. Помимо прочего, в нём могут быть оговорены условия, при которых общие положения меморандума могут быть нарушены. Например, информацию разрешено распространить с согласия составителя инвестиционного бизнес-плана.

Как написать инвестиционный бизнес-план самостоятельно: пошаговая инструкция

Шаг 1. Готовим обзор состояния отрасли (производства)

Первый этап разработки инвестиционного бизнес-плана — это обзор ситуации, которая сейчас происходит в отрасли, где действует организация. Это требуется по двум причинам:

Обзор позволяет получить исчерпывающие сведения об отрасли, чтобы оценить перспективы вложения в неё инвестиций.

Это описание даёт возможность объективно рассмотреть шансы организации выстоять и закрепиться в данной отрасли с учётом конкурентной борьбы и других негативных факторов.

Инвестиционный бизнес-план должен предложить какие-то решения для каждой из этих задач. Например, для того чтобы дать представление об отрасли, могут быть использованы сведения о тенденциях, которые имелись в ней на протяжении последнего десятилетия, статистика по регионам, динамика уровня спроса среди населения и т. д.

Для обзора шансов организации можно использовать описания следующих параметров разрабатываемого проекта:

Рынок, где имеется спрос на аналогичную продукцию или услуги.

Конкурентоспособность продукции в сравнении с аналогичной.

Варианты сбыта, их перспективы.

Предлагаемая ценовая политика.

Варианты производства, их прибыльность и целесообразность.

Уже на этом этапе в рамках инвестиционного бизнес-плана можно выявить и указать преимущества, которыми обладает организация. Это даст инвесторам представление о том, в какую сторону может развиваться бизнес и каковы его реальные перспективы в текущих условиях. Все характеристики важны, но особую роль в инвестиционном бизнес-плане играет анализ рынка, поскольку именно его результаты дают наиболее объективную информацию о текущей расстановке сил и потенциальных возможностях.

Шаг 2. Переходим к разделу описания проекта

Любой инвестиционный бизнес-план, независимо от своей формы, должен содержать описание проекта. Его суть – кратко изложить задачи, цели, методы и перспективы. Включает в себя ответы на следующие вопросы:

В чём будет заключаться деятельность предприятия?

Какие особенности будут отличать его товары или услуги от аналогичной продукции конкурентов?

Насколько широка аудитория потенциальных потребителей?

Прогнозируемый уровень спроса?

Каковы слабые стороны конкурентов, можно ли на них сыграть?

Ожидаемый уровень рентабельности?

Временные рамки для достижения точки безубыточности?

Есть ли планы дальнейшего роста? Если да, то в какие сроки и в каком направлении?

Сколько в целом средств понадобится вложить в проект, чтобы получить от него финансовую отдачу?

Что даёт уверенность, что проект будет успешен и востребован на рынках?

Шаг 3. Готовим производственный план инвестиционного бизнес-проекта

Далее следует производственный план инвестиционного бизнес-проекта. В нём содержится информация технического, организационного и правового характера, предназначенная для того, чтобы дать представление о производственной стороне вопроса. Здесь вам необходимо:

Указать цели, которые требуется достичь в долгосрочной перспективе.

Представить схему того, как будет осуществляться производство, каким образом оно должно обеспечиваться необходимыми ресурсами и т. д.

Изложить принципы кадровой политики, способы поиска и подходы к обучению персонала, требования к соискателям рабочих мест.

Описать возможности производства.

Представить план того, как предприятие выйдет на всю мощность своего производственного потенциала.

Привести сведения о текущем статусе проекта.

Яснее раскрыть последний пункт в инвестиционном бизнес-плане поможет этот перечень:

Информация о том, насколько освоена продукция, которую предполагается производить.

Правовой статус производства.

Работы, которые уже выполнены в рамках проекта.

Имеющиеся в распоряжении площади.

Список оборудования, которое требуется купить.

Информация о поставщиках.

Перечень ресурсов, которые необходимы для производства (указать, какие из них уже доступны).

Указать степень обеспечения сырьём и её соответствие прогнозируемым потребностям производства.

Описать инфраструктуру производства, включая все транспортные средства.

Уровень экологической безопасности, его соответствие законодательно установленным нормам.

Шаг 4. Переходим к плану маркетинга и сбыта продукции

Следом наступает наиболее трудный этап в разработке инвестиционного бизнес-плана. Сложность заключается в том, что необходимо спрогнозировать спрос потребителей, а это далеко не всегда и не всем удаётся выполнить без ошибок. Несмотря на работающие механизмы анализа потребительского спроса, исследования по сей день не могут дать надёжных данных.

Учитывая эти обстоятельства, план маркетинга следует начинать разрабатывать раньше всех остальных частей инвестиционного бизнес-плана. Это позволяет собрать достаточное количество информации о рынке, особенностях спроса, предпочтениях потребителей и прочем.

Анализ рынка в инвестиционном бизнес-плане должен содержать следующие разделы:

Анализ спроса и его динамика.

Детальное представление элементов рынка, выявление их взаимосвязи.

Сбор сведений о методах конкурирования в осваиваемых направлениях рынка.

От того, насколько качественно будет выполнено исследование на данном этапе, зависит эффективность всего инвестиционного бизнес-плана. На основе полученных сведений делаются выводы: какая сумма инвестиций потребуется, какие сферы производства необходимо задействовать в первую очередь, на что сделать упор для того, чтобы справиться с конкуренцией. Ошибки, которые будут совершенны на этом этапе, могут повлечь непоправимые негативные последствия для всего проекта.

Шаг 5. Излагаем структуру и политику управления в организационном плане реализации проекта

Данный раздел инвестиционного бизнес-плана уже непосредственно касается организационных вопросов, то есть того, как будут действовать механизмы управления. Обычно в рамках этого раздела необходимо указать следующие сведения:

Отделы, которые имеются в организации.

Методы для выполнения подразделениями общей работы.

Дополнительные направления деятельности предприятия, которые потребуются в будущем или недавно организованы.

Требуемый уровень образования персонала, его навыки.

Информация о крупных руководителях, акционерах, а также лицах, которые принимают участие в разработке проекта.

Шаг 6. Готовим финансовый план реализации проекта

Чтобы приступить к разработке финансового раздела инвестиционного бизнес-плана, потребуются готовые маркетинговый и производственный расчеты. Главное требование, которое следует учитывать — это внимание к интересам всех участников проекта. Безусловно, инвесторы и организаторы имеют далеко не совместные цели, так что необходимо грамотно направить их усилия в общий вектор. Одним из способов это сделать является финансовый план, отражающий динамику материальных потоков. Чётко прописываются характер затрат, какую выгоду принесут эти вложения, когда ждать финансовой отдачи и наступления точки безубыточности. Сложность в составлении этого раздела инвестиционного бизнес-плана заключается в том, что необходимо чётко определиться с тем, какой объём инвестиций потребуется – нежелательно превышать его или указывать меньшую сумму. Кроме того, следует уделить внимание явлениям внешней экономики, например, инфляции.

В рамках финансового плана выделяются следующие материальные потребности организации:

Ресурсы на обеспечение любого из направлений рабочей деятельности предприятия.

Расходы на обслуживание оборудования.

Финансовые средства на транспорт, оплату за помещения и т. д.

Затраты на организацию работы сотрудников (их обучение, кормление, проживание и т. д., если необходимо).

Следует упомянуть и такое явление, как непредвиденные расходы. Они бывают двух видов: материальные и финансовые.

Непредвиденные материальные расходы — это расходы, которые организация понесла в связи с неточными прогнозами, проектными ошибками, износом оборудования и любыми другими обстоятельствами, вызванными какими-то непредвиденными факторами в деятельности. Обычно в инвестиционный бизнес-план заранее включают небольшую долю финансов на этот вид расходов — от 5 до 10 процентов от общей суммы.

Непредвиденные финансовые расходы — это вынужденные расходы, которые имеют непосредственное отношение к финансам. Наиболее распространённая их причина — инфляция, хотя возможны и другие, например, изменение ставки по кредитам или ссудам и т. д.

Для того чтобы вести учёт инфляции, следует ориентироваться на следующие сведения:

Прогнозы изменений в курсах валют.

Ожидаемые изменения цен на саму продукцию, а также различные ресурсы, услуги, сырьё и т. д.

Прогнозы изменений налоговых ставок и пошлин.

Опираясь на эти сведения, можно искать продуктивные решения в рамках финансовой политики организации.

Финансовая часть инвестиционного бизнес-плана создаётся по следующему алгоритму:

1. Прогноз объёмов продаж. Берутся старые результаты, учитываются новые факторы, производятся соответствующие расчёты, чтобы получить предполагаемый результат.

2. Расчёт затрат на реализуемую продукцию и услуги. Используются результаты прогнозируемых объёмов продаж и на их основе делаются выводы о том, какие затраты необходимы на эту продукцию.

3. Описание контрагентов. Формируется список наиболее надёжных партнёров, выделяются их сильные и слабые стороны. Возможно ранжирование по степени предпочтительности сотрудничества с тем или иным контрагентом.

4. Расчёт обеспеченности сырьём, энергией, водой и прочими ресурсами на заранее определённый период времени.

5. Прогноз издержек на каждый год. Их делят на регулярные и временные.

6. Расчёт планируемой прибыли. В идеальных условиях должна получиться именно прибыль, но случается, что прогнозы дают и отрицательные результаты. В таком случае инвестиционный бизнес-план будет указывать на то, что проект бесперспективен и нуждается в доработке.

7. Анализ точки критического объёма реализации. Точка безубыточности — объём производства и реализации продукции, при котором расходы будут компенсированы доходами , а при производстве и реализации каждой последующей единицы продукции предприятие начнет получать прибыль.

8. Описание источников финансирования.

Для того чтобы описать, какие источники предоставляют организации финансы, полезно использовать данный список:

Собственные и заёмные финансовые ресурсы.

Стратегия управления имеющимися денежными средствами (накопительные фонды, вклады под проценты и прочее).

Меры защиты финансовых средств (страховка, контроль платежей клиентов и т. д.).

Показатели, по которым устанавливается уровень эффективности.

На практике эти сведения в инвестиционном бизнес-плане позволяют эффективнее управлять денежными ресурсами. Например, если организация намерена взять кредит, то большую пользу принесёт заблаговременный расчёт сроков, процентов и приблизительной даты погашения задолженности.

Как правило, все описанные выше составляющие финансового плана для удобства оформляются в виде трёх отчётов:

Отчёт о прибыли.

Отчёт о движении денежных средств.

Отчёт о прибыли — пожалуй, самый понятный из трёх. Его суть сводится к элементарной процедуре. Берётся некий промежуток времени (как правило, количество дней, месяцев или лет, нужное для реализации проекта), в который организация должна осуществлять свою деятельность. После этого суммируются все доходы. Итоговое число сравнивается с расходами, чтобы оценить, какую выгоду получила компания в ходе реализации проекта.

Отчет о движении денежных средств возвращает нас к приведённому выше списку источников увеличения капитала организации. Именно здесь содержатся различные сведения о том, куда вложить, как приумножить и где взять в долг различные финансовые средства. Как правило, здесь принято выделять несколько основных направлений:

Инвестиции в постоянные активы.

Непосредственная производственная деятельность, приносящая прибыль.

Но вместе с этим следует выделить и те потоки, по которым финансы уходят из организации:

Следует учесть, что не все затраты должны рассматриваться, как финансовые оттоки. Если налоги и погашения кредитов — это действительно настоящий отток, то амортизационные отчисления —средства, которые в итоге поступят в основные фонды. Подобные нюансы следует учитывать при составлении инвестиционного бизнес-плана предприятия.

В балансовом отчёте содержатся сведения, нужные для того, чтобы находить показатели финансового состояния, в числе которых:

Коэффициент общей платёжеспособности.

Коэффициент оборачиваемости и т. д.

Балансовый отчёт отражает соответствие, а также динамику активов и пассивов проекта.

Таким образом, главная цель инвестиционного бизнес-плана — разработка проекта, который может в приемлемые сроки возместить вложенные в него средства, сохранить финансовую стабильность и продолжить приносить прибыль. Для разработки такого проекта и нужны различные коэффициенты, позволяющие точно оценить его целесообразность.

Шаг 7. Проводим оценку экономической эффективности затрат, осуществляемых в ходе реализации проекта.

Настала пора перейти к самому важному разделу инвестиционного бизнес-плана. Он необходим для того, чтобы обосновать целесообразность вложения средств для инвесторов.

В этой части инвестиционного бизнес-плана следует уделить внимание двум следующим вопросам:

Насколько прибыльной и эффективной будет реализация проекта сама по себе?

Какую прибыль она может принести тем, кто участвует в проекте?

Первый пункт включает следующее:

Пользу для общества, экономики, региона, организации и т. д.

Финансовую пользу для участников проекта.

Второй пункт вводится в инвестиционный бизнес-план для того, чтобы определить, насколько привлекательным и интересным выглядит проект для участников. Сюда входит следующее:

Польза для организаций, участвующих в проекте.

Отдача от инвестирования в акции.

Привлекательность участия в проекте для организаций большего масштаба, чем основные участники.

Эффективность для бюджета.

Для того чтобы оценить рентабельность проекта, нужно в первую очередь определить его пользу для города, региона или страны в целом (касаемо науки, общества или другой отдельно взятой отрасли). Если речь идёт о каком-то небольшом проекте, который не может ставить перед собой масштабных задач, стоит указать выгоду потребителей или просто проанализировать коммерческую выгоду.

Если основная цель проекта, описанного в инвестиционном бизнес-плане — это польза для общества, но выявлена низкая оценка по этому параметру, то это повод отказаться от реализации, либо кардинально пересмотреть подход к ней, чтобы не потратить силы впустую. Следует понимать, что только убедительные проекты в конечном итоге могут рассчитывать на то, что их поддержит государство или какой-либо крупный инвестор.

После того как рассмотрена эффективность проекта для общества, отрасли и прочего, необходимо провести оценку его коммерческой эффективности. Не рекомендуется воплощать в жизнь план, который выглядит неперспективным в данном направлении. Следует пересматривать варианты финансирования до тех пор, пока не будет найдена наиболее благоприятная для реализации стратегия.

Какие расчёты предусматривает инвестиционный бизнес-план

Далее следует новый этап разработки инвестиционного бизнес-плана – необходимо определиться с тем, как именно будет финансироваться проект, ведь моделей того, как это будет осуществляться, достаточно много. Но эффективный бизнес-план должен выбрать наиболее подходящую стратегию и исключить все неудобные варианты.

В процессе решения финансовых вопросов в инвестиционном бизнес-плане определяется, кто именно будет участвовать в финансировании проекта. Состав должен быть утверждён окончательно.

В зависимости от сферы деятельности предприятия, меняется подход к тому, как составляется инвестиционный проект (бизнес-план). Характеристика приоритетных направлений производства и другие услуги позволяют определить и использовать в расчётах динамические или статические методы.

Инвестиционный бизнес-план предполагает два вида финансов: поступления и затраты (или притоки и оттоки, как их еще называют). Важной процедурой на этом этапе является дисконтирование денежных потоков. Дисконтирование — это процесс, в течение которого определяется реальная стоимость денежного потока с учётом различных факторов (затраченное время, произведение сопутствующих выплат и т. д.). Как правило, дисконтирование в инвестиционном бизнес-плане служит для того, чтобы учитывать в расчётах затраченное время.

Ещё одним важным понятием становится норма дисконта, то есть прибыль, которую организация потенциально способна получить при помощи альтернативных вложений средств. Выделяют следующие виды нормы дисконта:

Для того чтобы рассчитать перспективы инвестиционного бизнес-плана, потребуются некоторые показатели. Опишем их ниже.

Чистый доход

Чистый доход (Net Value, ЧД или NV) — это результат вычитания из суммы всех доходов (взятых за определённое время) тех расходов, которые в этот период были понесены. Рассчитывается чистый доход следующим образом:

где NV — чистый доход; Р — доходы за каждый год в отдельности; 1С — инвестиции за каждый год в отдельности; k = 1, 2, 3 . — количество временных периодов, выбранное для расчётов, этапы реализации проекта.

Инвестиционный бизнес-план признаётся эффективным в тех случаях, когда чистый доход получается со знаком «плюс». Если же результат отрицательный, то проект убыточный.

Чистый дисконтированный доход

Чистый дисконтированный доход (Net Present Value, интегральный эффект, ЧДД, NPV) – это результат вычитания из суммы всех дисконтированных доходов (взятых за определённое время) дисконтированных инвестиций. Рассчитывается чистый доход следующим образом:

где NPV — чистый дисконтируемый доход; Р — доходы за каждый год в отдельности; r— ставка дисконтирования; k = 1, 2, 3 . — количество временных периодов, выбранное для расчётов, этапы реализации проекта; 1С — сумма инвестиции.

Данную формулу можно применять для инвестиционного бизнес-плана лишь в тех случаях, когда речь идёт о разовых инвестициях. Если же есть последовательное поступление денежных ресурсов, то расчёты требуется вести уже следующим образом:

Если NPV > О, то прогнозируется высокая рентабельность.

Если NPV = О, то не предвидится ни прибыли, ни убытков.

Если NPV CK, то можно реализовать инвестиционный бизнес-план в текущем виде.

Если IRR 0, то дисконт выше необходимого, его надо уменьшить.

Этапы разработки бизнес плана инвестиционного проекта с нуля

- Что такое бизнес план инвестиционного проекта?

- Зачем нужна разработка инвестиционного бизнес плана?

- Структура бизнес плана инвестиционного проекта

- Основные цели разработки бизнес плана инвестиционного проекта

- Что включает в себя документ по инвестиционному бизнес планированию?

- Таблица содержания бизнес плана

- Описание производимого продукта или услуги

- Анализ рынка для выбранной отрасли

- Маркетинг план

- Производственный план

- Организационный план

- Планирование финансовых инвестиций

- Краткое резюме плана предприятия

- Скачать примеры инвестиционного бизнес плана

- Как инвесторы дают оценку бизнес плану?

- Заключение

Современные методы инвестирования денежных средств позволяют быстро получить прибыль и приумножить изначальный капитал. С целью рационализации капиталовложений опытные инвесторы составляют опорный план.

Бизнес план инвестиционного проекта позволяет существенно уменьшить риски и спрогнозировать прибыльность того или иного проекта. В рамках составления документа специалисты полностью изучают рыночную сферу и учитывают все возможные тонкости.

Что такое бизнес план инвестиционного проекта?

Бизнес-план – это совокупность мероприятий, направленных на экономическое и техническое обоснования необходимости инвестирования денежных средств. В процессе разработки документа специалистами в обязательном порядке производятся: анализ эффективности капиталовложений, оценка текущих реалий рынка и экономическая целесообразность.

Более того, бизнес-план предполагает комплекс действий, необходимых для разрешения проблем, возникающих в процессе реализации проекта.

Говоря простым языком, бизнес-план инвестиционного проекта – это обоснование необходимости вложений и учет всех тонкостей вливания денежных средств в проект.

В большинстве случаев бизнес-проекты позволяют оценить:

- уровень стабильности и ликвидности будущего проекта;

- возможность возвращения средств в случае неудачи;

- возможности по кооперированию с другими производствами;

- необходимость привлечения государственных органов;

- перечень трудностей, возникающих по мере продвижения проекта.

План действий – это один из важнейших документов для потенциальных инвесторов и кредиторов. От грамотности составления документа зависит дальнейшая жизнеспособность планируемого бизнеса.

Пример, как можно рассчитать инвестиции.

Зачем нужна разработка инвестиционного бизнес плана?

В общем случае инвестиционный план дает возможность:

- Предоставить анализ бизнес-схемы, подкрепленный расчетами.

Инвесторы ни в коем случае не станут вкладывать деньги в непонятные проекты. Для обеспечения прозрачности и обоснованности бизнеса в обязательном порядке необходимо составлять план. - Оценить все риски.

В процессе создания отчетного документа специалисты проводят анализ конкурентов, оценивают возможные кризисы и обвал ценовой политики. - Просчитать финансовую выгоду от перспективного проекта.

План перспективного проекта позволяет оценить сроки окупаемости, необходимость капиталовложений и продолжительность жизни бизнес-схемы. - Рассказать о концепции предлагаемого продукта.

Предоставление инвестору полной информации о выпускаемом товаре или услуге также производится во время презентации бизнес-плана.

Предприятия российской промышленности дополнительно используют планирование для:

- приспособления зарубежных бизнес схем к российским реалиям;

- осуществления оценки проекта;

- оценки необходимости дообучения персонала.

Структура бизнес плана инвестиционного проекта

Законодательство страны не устанавливает никаких рамок для создания плана.

Что должен содержать развернутый бизнес-план.

В наиболее типичном виде документа необходимо учесть пять основных аспектов:

- обобщение и формулирование основных преимуществ инвестирования в проект;

- описание характеристик и целей деятельности;

- обзор отрасли инвестирования;

- финансовые аспекты;

- результаты маркетинговых исследований.

Обычно документ по планированию состоит из 20-40 страниц. Общий размер документа должен быть не слишком большим и не очень малым.

Огромный объем может навеять на инвестора скуку, а маленькое количество страниц наверняка заставят человека засомневаться в серьезности бизнес-схемы.

Основные цели разработки бизнес плана инвестиционного проекта

Ключевыми проблемами, решаемыми при помощи составления бизнес-плана, являются:

- поставки сырья;

- трудовые ресурсы;

- организация управления;

- технологии изготовления и проектирования.

Что включает в себя документ по инвестиционному бизнес планированию?

В большинстве случаев бизнес документ состоит из четырех разделов:

- титульный лист;

- содержание;

- основные разделы;

- приложения.

Основные разделы плана обязательно должны содержать:

- резюме;

- стратегию осуществления бизнеса;

- описание продукции или услуги;

- аналитические выкладки по рынкам сбыта;

- производственный план;

- организационный план;

- инвестиционный план;

- прогнозирование успешности проекта;

- анализ эффективности бизнес-схемы;

- юридический план.

Таблица содержания бизнес плана

Объем текстового материала, необходимого для составления полноценного бизнес-документа, показан в таблице ниже:

| Элемент | Объем страниц |

| Резюме | 1 |

| Описание продукта или услуги | От 2 до 5 |

| Анализ рынка сбыта | От 3 до 7 |

| Маркетинговый план | От 3 до 6 |

| Производственный план | От 4 до 7 |

| План развития проекта | От 3 до 6 |

| Вероятные риски | От 1 до 3 |

| Раздел приложения | Объем не ограничен |

| Общий объем | От 20 до 40 |

Показанные выше данные являются лишь ориентировочными и могут подвергаться изменениям в зависимости от особенностей проекта и планируемых мероприятий.

Грамотное описание производственной части бизнес-плана позволит инвесторам сильнее проникнуться проектом. Для остальных участников проекта имеет смысл глубоко прописать маркетинговую политику бизнеса.

Для привлечения внимания инвесторов существует несколько простых рекомендаций:

- при маленьком объеме документа следует компенсировать это обширным приложением;

- глубокий анализ рынка и оценка бизнеса обязательно должны присутствовать в документе;

- особое внимание при составлении документа следует уделить производственному и финансовому разделам;

- не лишним будет подробно описать все возможные риски и объективно оценить продукт.

Описание производимого продукта или услуги

Раздел бизнес документации подробно описывают суть продукта или услуги, рассказывает о важности идеи в масштабах отрасли и сферы рынка.

В общем случае, данный раздел подразделяется на четыре категории:

| Категория | Описание |

| Описание продукции | Здесь необходимо подробно расписать все преимущества и недостатки продукта. Не лишним будет упомянуть конкурентов и предоставить сравнение характеристик |

| Демонстрация документации | В категории следует разместить все разрешения на проведение бизнес-деятельности от соответствующих государственных органов. Если документов слишком много, часть из них можно перенести в раздел Приложения |

| Социальная и экономическая значимость | Несмотря на то, что данные параметры играют для инвестора второстепенную роль, они очень важны для четкого описания перспективности продукта. В данной категории необходимо разместить исследования, касающиеся: числа рабочих мест, влияние бизнеса на общий уровень жизни, экономическое воздействие на местоположение предприятия. Последний пункт касается лишь товаров, несущих в себе особую ценность или предоставляющих опасность для окружающей среды |

| Знание тонкостей структуры производства | Одна из важнейших категорий, показывающая инвестору, куда пойдут его денежные средства. В категории можно описать реальные преимущества и недостатки выпускаемого товара. Кроме этого, в подразделе можно разместить макет продукта. |

Анализ рынка для выбранной отрасли

Аналитические выкладки – это обязательный раздел любого плана. Производимый продукт или услуга должны пользовать у потенциальных покупателей спросом ввиду своей уникальности или выгодного отличия от конкурентов. Подобные сведения можно получить лишь после глубокого анализа рынка и систематизации сведений.

Аналитическое исследование ниши состоит из:

- описания инновационных процессов для данной отрасли;

- указания тенденций в сфере;

- определения целевой аудитории и создание психологического портрета;

- анализа всех возможных путей реализации товара или услуги;

- прогнозирования спроса и анализа продаж аналогичных товаров-конкурентов.

Маркетинг план

Грамотная маркетинговая стратегия – половина успеха в бизнесе.

Продвижение товара должно обязательно сопровождаться продуманной рекламной компанией, описывающей:

- преимущества выпускаемого товара перед конкурентами;

- основные характеристики изделия или услуги;

- недостатки аналогичных товаров на рынке.

Общая структура маркетингового раздела состоит из:

- определения ключевых преимуществ изделия;

- планирования методов продвижения продукта;

- определения правил ценообразования;

- прогнозирование методов сбыта продукции.

Проработанный рекламный план позволяет инвестору четко оценить вероятность успеха бизнес-схемы и смотивирует его на выделение нужной суммы капиталовложений.

Производственный план

Раздел должен нести сведения, касающиеся:

- предположительного места производства товара;

- себестоимости изделия;

- процесса изготовления продукции с технологической точки зрения;

- необходимого сырья для изготовления;

- описания транспортных и логистических операций;

- списка персонала и заработной платы каждой штатной единицы;

- анализа стоимости изготовления одной единицы продукции;

- экологической безопасности производства.

Список кадров должен включать полный перечень должностей, количество работников и структуру административно-управляющего аппарата.

Данный раздел несет колоссальную смысловую нагрузку, поэтому в большинстве бизнес планов он имеет наибольший объем.

Организационный план

Описание этапов оформления предприятия производится в организационном разделе плана.

Основные сведения, располагаемые в данном разделе, представлены ниже:

- список участников бизнес-схемы;

- сроки организации рабочего процесса;

- время на установку производственных мощностей, подбор штата и изготовление первого изделия;

- особенности взаимодействия участников в процессе выполнения бизнес-плана.

Организационный раздел данного документа призван внести точность в вопросы управления производством, взаимодействие между исполнителями и инвесторами.

Планирование финансовых инвестиций

Раздел описывает основную цель инвестиций.

Здесь обязательно должна располагаться информация, касающаяся:

- величины привлекаемых средств;

- сроков получения прибыли;

- необходимости использования заемных финансов.

В разделе финансового планирования должны быть только четкие расчеты и достоверные сведения.

Последний раздел плана под названием Приложения никоим образом не ограничен по объему. Среди дополнительных материалов следует расположить графики, схемы, сравнительные таблицы и другой наглядный материал для инвесторов.

Краткое резюме плана предприятия

Цель резюме – предоставление сведений о продукте или услуге, обозначение временных рамок начала производства и краткая финансовая оценка бизнес-схемы.

В резюме обязательно необходимо описать:

- предполагаемую деятельность организации;

- потенциал изделия или услуги;

- основные преимущества продукта;

- влияние изделия или услуги на рыночную нишу;

- статистические данные о товарах-конкурентах.

Объем резюме должен составлять 1-2 страницы. Построение раздела необходимо выполнить таким образом, чтобы заинтересовать читателя ознакомиться с остальными аспектами бизнес-плана.

Краткое резюме рекомендуется писать в последнюю очередь. Такой подход дает возможность избавиться от иллюзий и подкрепить доводы результатами аналитических исследований.

Во вступительной части плана следует располагать исключительно нужную информацию, подкрепленную конкретными фактами и исследованиями.

Скачать примеры инвестиционного бизнес плана

Примеры бизнес-планов вы можете скачать прямо на нашем сайте.

Мы подготовили примеры из разных отраслей:

Как инвесторы дают оценку бизнес плану?

Основные параметры, на которые смотрят инвесторы, представлены:

- быстротой окупаемости;

- показателем прибыльности проекта;

- чистой прибылью от бизнеса;

- внутренним размером доходности.

Требования к бизнес-плану могут разниться в зависимости от того, кто выступает инвестором: банк, государство либо предприниматель.

В случае с банковским учреждением, в финансовом документе важно четко расписать перспективность схемы и возможность своевременно вернуть заемные денежные средства. Кроме этого, важно предоставить банку имущество, под которое будет выдаваться кредит. Такой шаг необходим для того, чтобы гарантировать финансовой организации добросовестность заемщика.

Для привлечения капиталовложений со стороны государства, в плане следует указать:

- размер личных средств организации;

- число работников и уровень их заработных плат;

- размер налоговых отчислений.

Требования бизнес документа для частного инвестора зависят от его личных предпочтений. В большинстве случаев наибольшую роль в решении о капиталовложениях в проект играет высокая прогнозируемая прибыль и низкие сроки окупаемости средств.

Таким образом, составление плана следует проводить исходя из желаемого вида инвестиций.

Заключение

Бизнес-план – это один из ключевых документов, необходимых для реализации проекта. В процессе составления плана необходимо провести множество исследований рынка, изучить продукцию конкурентов, продумать политику ценообразования и разработать грамотную маркетинговую стратегию.

Грамотное составление документа способствует удовлетворению требований инвестора и позволяет правильно распределить бюджет для извлечения максимальной прибыли.

http://piter-consult.ru/home/Articles/business-planning-articles/business-plan-main-directions.html

http://vvs-info.ru/helpful_information/poleznaya-informatsiya/investitsionnyy-biznes-plan/

Этапы разработки бизнес плана инвестиционного проекта с нуля