Оглавление

Великая депрессия Америки. Как начинался крупнейший кризис в истории США

24 октября 1929 года, в США произошёл сильнейший обвал фондового рынка, получивший название «чёрного четверга» и ставший началом Великой депрессии.

Биржевой крах в США, произошедший в октябре 1929 года, считается началом Великой депрессии. В истории Америки и раньше случались экономические кризисы, однако ни один из них не затягивался более чем на четыре года. Великую депрессию Штаты переживали в три раза дольше экономических потрясений прошлого.

Пузырь на Уолл-Стрит

Двадцатые годы в Америке прошли под знаком потребительской революции и последующего спекулятивного бума. Тогда рынок акций рос опережающими темпами — с 1928 по 1929 гг. средняя стоимость ценных бумаг взлетела на 40 % годовых, а оборот торговли увеличился с 2 млн акций в день до 5 млн.

Граждане, одержимые идеей быстрого обогащения, вкладывали все свои сбережения в акции корпораций, чтобы впоследствии продать их дороже. Как известно, спрос рождает предложение, и стоимость ценных бумаг росла с геометрической прогрессией. Американцев не останавливали завышенные цены на акции, и они, затягивая пояса, продолжали их покупать в надежде на хороший куш в будущем. Чтобы приобрести ценные бумаги, инвесторы активно брали кредиты. Ажиотаж с акциями породил пузырь, который, по законам экономики, рано или поздно должен был лопнуть.

И время этого пузыря пришло в «чёрный четверг» 1929 года, когда промышленный индекс Доу-Джонса снизился до отметки в 381,17, а инвесторы в панике начали избавляться от ценных бумаг. За один день было продано более 12,9 млн акций, а индекс Доу-Джонса опустился ещё на 11 %.

«Чёрный четверг» был первым звеном в цепочке кризиса 1929 года. Биржевой крах повлёк за собой «чёрную пятницу» (25 октября), «чёрный понедельник» (28 октября) и «чёрный вторник» (29 октября). За эти «чёрные дни» было продано более 30 млн ценных бумаг. Из-за биржевого краха разорились тысячи инвесторов, потери которых оценивались как минимум в 30 млрд долларов.

Следом за разорившимися акционерами один за другим стали закрываться банки, которые активно выдавали кредиты на покупку ценных бумаг, а после биржевой паники признали, что не могут вернуть долги. За банкротствами финансовых учреждений потянулись банкротства предприятий — без возможности получить кредиты заводы и разного рода организации не могли существовать дальше. Следствием масштабного банкротства предприятий стал катастрофический рост безработицы.

Годы кризиса

«Чёрный октябрь» 1929 года принято считать началом Великой депрессии. Впрочем, одного только биржевого краха было явно недостаточно для запуска столь масштабного экономического коллапса. Экономисты и историки по сей день спорят об истинных причинах возникновения Великой депрессии. Прежде всего, стоит отметить, что кризис начался не на пустом месте. За несколько месяцев до биржевого спада американская экономика уже уверенно скатывалась в рецессию — промышленное производство сокращалось 20-процентными темпами, одновременно с ним снижались оптовые цены и доходы населения.

По версии ряда экспертов, Великую депрессию спровоцировал кризис перепроизводства товаров. В те годы их невозможно было купить из-за ограничения объёмов денежной массы — доллары привязывались к золотому запасу. Другие экономисты убеждены, что не последнюю роль сыграло окончание Первой мировой войны.

Дело в том, что американская экономика сильно зависела от оборонных заказов, а после того, как наступил мир, их число сократилось, что и привело к рецессии в военно-промышленном комплексе США.

Среди остальных причин, вызвавших кризис, экономисты называют неэффективную денежную политику Федеральной резервной системы США и повышение пошлин на импортные товары. Закон Смита-Хоули, призванный защитить внутреннее производство, привёл к снижению покупательской способности. А поскольку 40-процентная пошлина на импорт усложнила реализацию продукции европейских поставщиков в США, кризис перекинулся на страны Старого света.

Сильнее всех от кризиса, зародившегося в Америке, пострадали Германия и Великобритания. За несколько лет до краха Уолл-Стрит Лондон возродил золотой стандарт, приписав фунту довоенный номинал.

Британская валюта стала переоценённой, из-за чего английский экспорт вырос в цене и перестал быть конкурентоспособным.

Чтобы поддержать фунт, Великобритании не оставалось ничего другого, как брать кредиты за океаном, в США. И когда Нью-Йорк содрогнулся от «чёрного четверга» и остальных предвестников Великой депрессии, кризис двинулся в сторону Туманного Альбиона. А оттуда пошла цепная реакция по всем европейским государствам, только оправившимся от Первой мировой.

Германия, так же как и Великобритания, пострадала из-за американской кредитной иглы. В двадцатых годах доверие к немецкой марке было невысоким, банковский сектор ещё не оправился от войны, а страна в это время переживала период гиперинфляции. Чтобы выправить положение и поставить экономику Германии на ноги, местные фирмы и муниципалитеты обращались к Штатам за краткосрочными кредитами.

Экономический кризис, запущенный в октябре 1929 года в США, больно ударил по немцам, не успевшим снизить зависимость от американских кредитов.

В первые годы Великой депрессии экономический рост Америки сократился на 31 %. Промышленное производство США обвалилось почти на 50 %, а цены на сельскохозяйственную продукцию обрушились на 53 %.

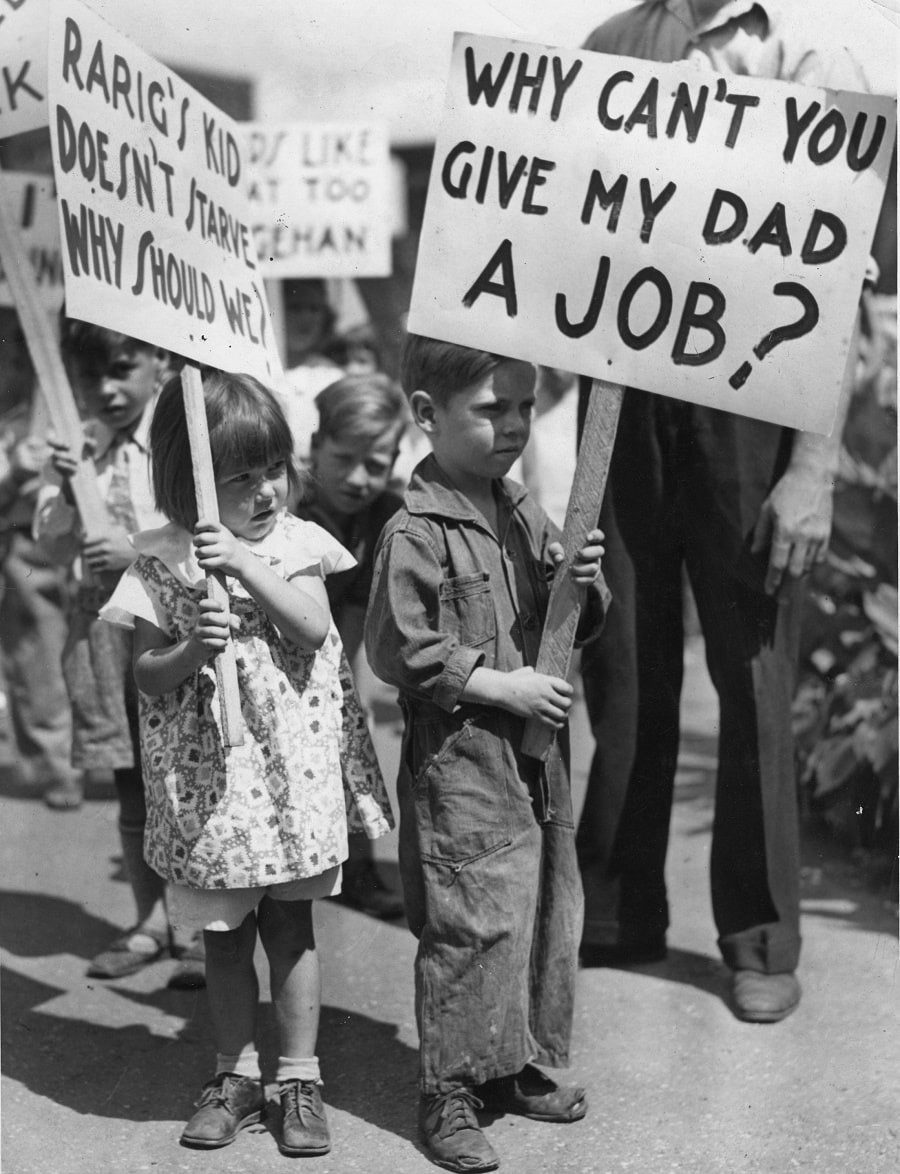

В начале 30-х годов Америка пережила две банковские паники — вкладчики бросились массово отзывать депозиты, а большинство финансовых учреждений были вынуждены остановить выдачу кредитов. Затем начались банкротства банков, из-за чего вкладчики потеряли 2 млрд долларов. С 1929 года денежная масса по номиналу снизилась на 31 %. На фоне удручающего состояния национальной экономики стремительно падали доходы населения, треть работоспособных американцев стали безработными. Гражданам не оставалось ничего другого, как выходить на митинги. Самой резонансной демонстрацией стал так называемый «голодный марш» 1932 года в Детройте, когда своё недовольство выразили оставшиеся без работы сотрудники завода Ford. Полиция и частная охрана Генри Форда открыли по митингующим огонь, жертвами которого стали четыре человека, и более шестидесяти рабочих получили ранения.

«Новый курс» Рузвельта

Реанимация американской экономики началась после того, как в марте 1933 года страну возглавил Теодор Рузвельт, которому удалось обратить депрессию в подъём. Достигнуть перелома удалось благодаря политике «сильной руки». Новый президент избрал путь на принципиальное вмешательство и государственное регулирование процессов. Для стабилизации денежной системы была проведена насильственная девальвация доллара, временно закрылись банки (потом, при повторном открытии, им помогли кредитами). Деятельность крупных промышленных предприятий была регламентирована практически на плановом уровне — с квотами продукции, установлением рынков сбыта, предписаниями по уровням заработных плат. Вдобавок был отменён сухой закон, за счёт чего правительство получило серьёзную прибыль в виде акцизов.

Ресурсы из производства перераспределились в сторону инфраструктуры. Особенно это касалось сельскохозяйственных районов страны, исторически наиболее бедных. В борьбе с безработицей миллионы американцев направлялись на строительство плотин, шоссейных и железных дорог, линий электропередач, мостов и прочих важных объектов. Это позволило облегчить логистические и транспортные задачи и дало дополнительный стимул для бизнеса. Также увеличились темпы жилищного строительства. А проведённые профсоюзные и пенсионные реформы подняли рейтинг команды Рузвельта среди широких слоёв населения, недовольных поначалу «шоковой» по американским меркам политикой, близкой к социализму.

В результате к концу 30-х экономика Штатов медленно «вставала с колен» — с эпизодическими спадами и некоторыми потрясениями, например рецессией 1937–38. Окончательно же победить Великую депрессию помогла Великая война — мобилизация мужчин добила безработицу, а многочисленные оборонные заказы наполнили казну деньгами, за счёт чего ВВП США во время Второй мировой вырос в два с лишним раза.

Официальные заявления политиков и экономистов накануне падения:

1) «В наше время больше обвалов не будет». Джон Мейнард Кейнс, 1927 год.

2) «Я не могу не возразить тем, кто утверждает, будто мы живем в раю для глупцов и процветание нашей страны неизбежно пойдет на спад в ближайшем будущем». Е.Х.Х. Симменс, президент нью-йоркской биржи, 12 января 1928 года.

«Нашему постоянному процветанию не будет конца». Майрон Е. Форбс, президент «Пирс Эрроу Мотор Кар Ко.», 12 января 1928 года.

3) «Никогда еще перед Конгрессом Соединенных Штатов, собравшимся рассмотреть положение дел в стране, не открывалась такая приятная картина, как сегодня. Во внутренних делах мы видим покой и довольство… и самый длинный в истории период процветания. В международных делах – мир и доброжелательность на основе взаимопонимания». Калвин Кулидж, 4 декабря 1928 года.

4) «Возможно, котировки ценных бумаг и снизятся, но не будет никакой катастрофы». Ирвинг Фишер, видный американский экономист, «Нью-Йорк Таймс», 5 сентября 1929 года.

5) «Котировки поднялись, так сказать, на широкое горное плато. Вряд ли в ближайшее время, или даже вообще, возможно их падение на 50 или 60 пунктов, как это предсказывают медведи. Я думаю, что в ближайшие месяцы рынок ценных бумаг значительно поднимется». Ирвинг Фишер, кандидат экономических наук, 17 октября 1929 года.

«Это падение не окажет значительного влияния на экономику». Артур Рейнольдс, президент «Континентал Иллинойс Бэнк оф Чикаго», 24 октября 1929 года.

«Вчерашнее падение не повторится… Я не боюсь подобного снижения». Артур А. Лосби (президент «Экуитабл Траст Компани»), цитата в «Нью-Йорк Таймс», пятница, 25 октября 1929 года.

«Мы считаем, что основы Уолл-стрит не затронуты, и те, кто может позволить себе заплатить сразу, дешево приобретут хорошие акции». Бюллетень «Гудбой энд Компани», цитата в «Нью-Йорк Таймс», пятница, 25 октября 1929 года.

Официальные заявления когда уже началось окончательное падение:

6) «Сейчас – время покупать акции. Сейчас – время вспомнить слова Дж. П. Моргана… что любой человек в Америке, играющий на понижение, разорится. Возможно, через несколько дней начнется паника медведей, а не паника быков. Скорее всего, еще много лет не будет таких низких цен на многие из тех акций, которые сейчас истерически продают». Р. В. Мак-Нил, рыночный аналитик, цитата в «Нью-Йорк Геральд Трибюн», 30 октября 1929 года.

«Покупайте надежные, проверенные акции, и вы не пожалеете». Бюллетень Е.А. Пирс, цитата в «Нью-Йорк Геральд Трибюн», 30 октября 1929 года.

«Есть и умные люди, которые сейчас покупают акции… Если не будет паники, а в нее никто всерьез не верит, акции ниже не опустятся». Р. В. Мак-Нил, финансовый аналитик, октябрь 1929 года.

7) «Снижаются цены на бумаги, а не на реальные товары и услуги… Сейчас в Америке идет восьмой год экономического подъема. Предыдущие такие периоды продолжались в среднем одиннадцать лет, то есть, до обвала у нас остается еще три года». Стюарт Чейз, американский экономист и писатель, «Нью-Йорк Геральд Трибюн», 1 ноября 1929 года.

«Истерика на Уолл-стрит уже закончилась». «Таймс», 2 ноября 1929 года.

«Обвал на Уолл-стрит не значит, что будет всеобщий, или хотя бы серьезный экономический спад… В течение шести лет американский бизнес уделял значительную часть своего внимания, своей энергии и своих ресурсов спекулятивной игре… И вот это неуместное, ненужное и опасное приключение закончилось. Бизнес вернулся домой, к своей работе, слава Богу, без повреждений, здоровый душой и телом и сильнее в финансовом отношении, чем когда-либо раньше». «Бизнес Уик», 2 ноября 1929 года.

«…хотя акции сильно упали в цене, мы верим, что это падение – временное, а не начало экономического спада, который приведет к продолжительной депрессии…» Гарвардское экономическое общество, 2 ноября 1929 года.

«…мы не верим в серьезный спад: по нашим прогнозам экономический подъем начнется весной, а осенью ситуация станет еще лучше». Гарвардское экономическое общество, 10 ноября 1929 года.

«…мы не верим в серьезный спад: по нашим прогнозам экономический подъем начнется весной, а осенью ситуация станет еще лучше». Гарвардское экономическое общество, 10 ноября 1929 года.

«Вряд ли спад на фондовом рынке будет долгим, скорее всего, он закончится уже через несколько дней». Ирвинг Фишер, профессор экономики Йельского университета, 14 ноября 1929 года.

«Паника на Уолл-стрит никак не скажется в большинстве городов нашей страны». Пол Блок, президент газетного холдинга «Блок», редакционная статья, 15 ноября 1929 года.

«Можно с уверенностью сказать, что финансовая буря закончилась». Бернард Барух, телеграмма Уинстону Черчиллю, 15 ноября 1929 года.

9) «Я не вижу в текущей ситуации ничего угрожающего или вызывающего пессимизм… Я уверен, что весной наступит оживление экономики и в течение наступающего года страна будет стабильно развиваться». Эндрю В. Меллон, министр финансов США, 31 декабря 1929 года.

«Я убежден, что благодаря принятым мерам мы восстановили доверие». Герберт Гувер, декабрь 1929 года.

«1930 год будет превосходным по количеству рабочих мест». Министерство труда США, Новогодний прогноз, декабрь 1929 года.

10) «У акций блестящие перспективы, по крайней мере, на ближайшее будущее». Ирвинг Фишер, кандидат экономических наук, начало 1930 года.

11) «…есть признаки того, что самая тяжелая фаза рецессии уже позади…» Гарвардское экономическое общество, 18 января 1930 года.

12) «Сейчас совершенно не о чем беспокоиться». Эндрю Меллон, министр финансов США, февраль 1930 года.

13) «Весной 1930 года закончился период серьезной озабоченности… Американский бизнес постепенно возвращается к нормальному уровню процветания». Джулиус Бернс, глава Национальной конференции по изучению бизнеса при президенте Гувере, 16 марта 1930 года.

«…перспективы по-прежнему благоприятные…» Гарвардское экономическое общество, 29 марта 1930 года.

14) «…перспективы благоприятные…» Гарвардское экономическое общество, 19 апреля 1930 года.

15) «Хотя катастрофа произошла всего шесть месяцев назад, я уверен, что самое худшее позади, и продолжительными совместными усилиями мы быстро преодолеем спад. Банки и промышленность почти не затронуты. Эта опасность также благополучно миновала». Герберт Гувер, президент США, 1 мая 1930 года.

«…к маю или июню должен проявиться весенний подъем, который мы предсказывали в бюллетенях за ноябрь и декабрь прошлого года…» Гарвардское экономическое общество, 17 мая 1930 года.

«Господа, вы опоздали на шестьдесят дней. Депрессия закончилась». Герберт Гувер, ответ делегации, которая ходатайствовала об организации программы общественных работ, чтобы ускорить восстановление экономики, июнь 1930 года.

16) «…хаотичные и противоречивые движения бизнеса должны вскоре уступить дорогу продолжительному подъему…» Гарвардское экономическое общество, 28 июня 1930 года.

17) «…силы текущей депрессии уже на исходе…» Гарвардское экономическое общество, 30 августа 1930 года.

18) «Мы приближаемся к концу фазы падения в процессе депрессии». Гарвардское экономическое общество, 15 ноября 1930 года.

19) «На данном уровне вполне возможна стабилизация». Гарвардское экономическое общество, 31 октября 1931 года.

20) «Все сейфовые ячейки в банках и финансовых учреждениях опечатаны… и их разрешается открывать только в присутствии представителя налоговой службы». Президент Ф.Д. Рузвельт, 1933

Три вещи которые надо знать про крах рынка 1929 года

Вот что пишут по этому поводу:

28 октября 1929 года — известен как «Черный понедельник» в финансовых кругах.

Пик фондового рынка США пришелся на предыдущий месяц, 3 сентября 1929 года, когда фондовый индекс Доу-Джонса достиг рекордного максимума — 381 пункт.

Но в течение сентября и октября нервные инвесторы начали вытягивать свои деньги с рынка.

А за трехдневный период в конце октября (включая черный понедельник) рынок потерял более 30% своей стоимости.

Девяносто лет спустя я подумал, что было бы разумно рассмотреть три ключевых момента из этого исторического краха, начиная с:

1) Акции сегодня переоценены больше, чем в 1929 году

Back in 1929, the price/earnings ratio of the average company trading on the New York Stock Exchange was about 15.

В 1929 году соотношение цены и прибыли средней компании (P/E), торгующейся на Нью-Йоркской фондовой бирже, составляло около 15.

Другими словами, инвесторы были готовы платить $15 за акцию за каждый $1 прибыли средней компании.

Это совсем не высоко. На самом деле, соотношение Цена/Прибыль=15 полностью соответствует историческим средним значениям.

Соотношение Цена/Прибыль Coca Cola в 1929 году колебалось между 15 и 18. Сегодня это 30… это означает, что инвесторы сегодня готовы платить примерно в два раза больше за каждый доллар годовой прибыли Coca-Cola.

Coca Cola на самом деле довольно интересное исследование.

Если мы вернемся на несколько лет назад к 2010 году, годовой доход Coca Cola составил $ 35 млрд. К 2018 году годовая выручка компании упала до менее чем $ 32 млрд.

В 2010 году Coca Cola получила прибыль в размере $ 5,06 на акцию. В 2018 году всего $ 1.50.

А общий капитал Coca Cola, то есть «чистая стоимость» бизнеса, в 2010 году составила $31 млрд. К 2018 году капитал упал до $ 19 млрд.

Таким образом, за последние восемь лет Coca-Cola потеряла почти 40% своего капитала, продажи упали, а прибыль на акцию упала на 70%.

Очевидно, что сегодня компания находится в гораздо худшем состоянии, чем восемь лет назад.

Тем не менее, цена акций Coca-Cola за этот период почти удвоилась.

И это не только Coca-Cola; соотношение цены и прибыли типичной компании сегодня примерно на 50% выше, чем исторические средние показатели.

Текущие оценки Цена/Прибыль (P/E) рынка акций США (источник finviz.com)

Текущие оценки Цена/Прибыль (P/E) рынка акций США (источник finviz.com)

Это означает, что фондовый рынок должен был бы упасть на 50%, чтобы эти коэффициенты вернулись к историческим нормам.

Ясно, что инвесторы просто готовы платить гораздо больше за каждый доллар прибыли и активов компании, чем когда-либо прежде, в том числе даже непосредственно перед крахом 1929 года.

2) Акции упали почти на 90% в 1929 году… и потребовались десятилетия, чтобы восстановить потери.

«Крах» не был ограничен Черным понедельником.

С пика в сентябре 1929 года акции в конечном счете упали почти на 90% в течение следующих трех лет. Dow достиг дна в 1932 году и составил всего 42 пункта.

42 пункта — ниже, чем Доу торговался в 1885 году… так что крах уничтожил десятилетия роста. И потребовалось те же десятилетия, до ноября 1954 года, чтобы индекс Dow, наконец, превысил свой максимум с 1929 года.

Если это произойдет сегодня, это означает, что Dow упадет всего до уровня в 2700 …, которого рынок не видел с начала 1990-х годов, и он не вернется к сегодняшним максимумам до середины 2040-х годов.

Большинство людей думают, что это совершенно нелепо.

И честно говоря, я думаю, что правительство и Центральный банк сделают все, что в их силах, чтобы предотвратить серьезный крах.

Федеральная Резервная Система уже объявила, что будет печатать еще $60+ млрд в месяц, что должно быть благоприятно для фондового рынка в краткосрочной перспективе.

Но если мы что-то не можем представить, не означает, что это не может произойти. На самом деле это происходит прямо сейчас в Японии

Пик фондового рынка Японии пришелся на конец 1989 года, когда индекс Nikkei достиг почти 39 000.

В течение нескольких лет Nikkei потерял половину своей стоимости и в конечном итоге упал на 80%.

Даже сегодня, тридцать лет спустя, индекс Nikkei все еще на 40% ниже своего рекордного максимума.

Нет такого закона, который требовал бы, чтобы фондовый рынок рос. Он может упасть. И он может оставаться низким в течение многих лет… даже десятилетий.

3) С поправкой на инфляцию, акции приносили всего 1,7% в год с 1929 года.

Лучше всего думать о любых инвестициях в долгосрочной перспективе. Бизнесу требуется время, чтобы расти и расширяться, и терпеливые инвесторы, которые понимают это, как правило, преуспевают.

Но, думая о долгосрочной перспективе, необходимо учитывать чрезвычайные последствия инфляции.

Каждый год ваши деньги теряют около 2% своей стоимости (в США). Но со временем эти маленькие кусочки инфляции превращаются в большую часть от вашей инвестиционной прибыли.

Учтите, что, даже согласно «обезьяньей математике» федерального правительства, доллар США потерял 94% своей стоимости с 1929 года.

Таким образом, несмотря на то, что индекс Dow вырос более чем в 70 раз, чем он был в середине 1929 года, когда вы учитываете последствия инфляции оказывается, что акции всего лишь выросли примерно в 5 раз за последние 90 лет.

Получается, что средняя годовая доходность составляет всего 1,7%.

Даже за последние 20 лет — если вернуться к концу 1999 года, фондовый рынок приносил лишь около 2,2% в год с поправкой на инфляцию.

Подумайте обо всех рисках и диких колебаниях рынка, с которыми инвесторам приходилось сталкиваться в течение последних 20 лет – и все это за жалкие 2,2%.

Интересно отметить, что с поправкой на инфляцию золото в долгосрочной перспективе опережает акции.

С учетом инфляции доходность золота с 1929 года составила в среднем 1,8% (немного выше, чем у акций), а с 1999 года– 6,7% (более чем в 3 раза больше, чем у акций).

Но в отличие от акций, люди владеющие золотом не терпели такие же риски. Без сомнительных посредников. Никакой ерунды с Wework. Никакого скандала с «Энроном».

Они заработали в 3 раза больше, чем фондовый рынок – с дополнительным преимуществом в том, что они могут держать свои инвестиции прямо в своих руках.

http://www.kramola.info/vesti/letopisi-proshlogo/velikaya-depressiya-ameriki-kak-nachinalsya-krupneyshiy-krizis-v-istorii

http://smart-lab.ru/blog/570905.php