Оглавление

Жизненный цикл инвестиционного проекта — что это?

Проекты как системная деятельность обладают рядом структурных выражений. Это и структура участников реализации, и организационная структура, и информационная. Финансовая структура проекта является отдельной темой для осмысления. В настоящей статье мы рассмотрим вопрос о временной структуре проекта. Жизненный цикл проекта как последовательность этапов, протяженных во времени, выражает генезис реализации от замысла до закрытия проектной задачи.

Ключевые моменты для принятия решений

Понятие цикла жизнедеятельности широко распространено в современности. Любое органическое явление, будь то продукт, компания, рынок или планета, подчиняется закономерностям жизненного цикла (ЖЦ).

Эти постулаты свидетельствуют нам о протяженных во времени «зачатии», «рождении», «развитии», «угасании» и «смерти». Вполне философско-логическая последовательность, повернуть вспять которую никто не в силах.

Мы вместе с вами неоднократно проясняли, что и задача как средство управления подчиняется тем же закономерностям. Иными словами, она имеет начало и конец. Эта характеристика есть и у циклической задачи – бизнес-процесса, и у уникальной задачи – проекта.

Жизненный цикл проекта (ЖЦП) состоит из полного набора последовательных фаз.

Фазы или этапы обретают число и названия, которые определяются, исходя из методологии выполнения работ, потребностей контроля со стороны компании или пула субъектов хозяйственной деятельности, занятых в проекте.

Жизненный цикл проекта достаточно часто применяется для того, чтобы своевременно принимать взвешенные управленческие решения: идем дальше или нет. Для этого проект делится на этапы.

На выходе с каждого этапа имеются точки принятия решений – вехи. Для них применяется даже специальное понятие – gate (ворота, шлюз). Назначаются руководители высшего звена, которые отвечают за перевод с одной фазы на другую.

Они дают авторизацию разрешения перехода на каждую следующую фазу.

Обобщенная последовательность фаз ЖЦП

Обобщенная последовательность фаз ЖЦП

Самый обобщенный вариант предполагает четыре основные фазы жизненного цикла проекта, реализуемые последовательно.

- Формирование концепции.

- Разработка.

- Реализация.

- Завершение.

Данные стадии жизненного цикла проекта предваряет процедура его запуска, а окончательной точкой является событие закрытия. Такое содержание ЖЦП применимо к большинству проектов. В отдельных областях жизненные циклы обладают отраслевой спецификой. Например, у фармацевтов свои основные этапы ЖЦ, у строителей – свои особенности, у IT-компаний этапы также уникальны.

Сначала следует концептуальная фаза, в ходе нее большие деньги не вкладываются. Концептуальные модели прорабатываются в форме «пилота», производится анализ и решается, стоит делать проект или не стоит.

Допустим, цели и содержание будущего мероприятия руководство устроили, положительное решение принято. Далее выполняется рабочий анализ ТЗ и разработка детальной проектной документации.

Реализация – самый дорогой этап выполнения уникальной задачи.

Стадия завершения предполагает сдачу результатов в эксплуатацию. Важным моментом для успеха всего комплекса работ является точка перехода от проектной фазы к фазе производственной эксплуатации продукта.

Этому сложному вопросу обязательно будет посвящена отдельная статья.

Следует отметить, что переход от инвестиционной фазы к операционной деятельности должен сопровождаться четким механизмом передачи ответственности от PM пользователю продукта или созданных активов.

Двухфазная модель жизненного цикла

Основные этапы ЖЦП формируются в логико-временной структуре деятельности.

Ранее отмечено, что состав фаз различается по отраслям и по позициям соответствующих авторов-методистов, разрабатывающих модели управления. Интерес представляет пример двухфазного состава структуры ЖЦ.

Его содержание включает фазу разработки и фазу реализации. Характеристики фазы разработки отражают деятельность по:

- формулированию целей;

- выработке структуры и моделей проекта;

- созданию и анализу планов;

- принятию соответствующих моделям решений;

- согласованию и утверждению проектной документации.

Вопрос перехода от фазы разработки в фазу реализации в модели не является принципиальным. Действительно, часто на практике, особенно российской, реализационные мероприятия начинаются задолго до того, как проектно-сметная документация прошла все этапы согласований, или весь комплекс решений (например, по закупу оборудования) принят полностью. Содержание второй фазы определяется следующим:

- реализацией намеченных ранее планов;

- исполнением по принятым решениям;

- достижением результатов по заданным предметным областям;

- коррекцией действий под внешним динамическим воздействием.

Двухфазная модель ЖЦП не столько применима на практике, сколько обладает мощным методологическим потенциалом, раскрывающим сущностные моменты проектной этапности.

Благодаря ей реально оценить динамику вложенных усилий по фазам, динамику возникновения потенциальных рисков и динамику стоимости изменений в проекте.

Таким образом, три базовых критерия (содержание, ограничения и риски) находят свое выражение на временной ленте проекта. Динамический анализ указанных параметров в диаграммной форме представлен далее.

Зависимость основных параметров проекта от фаз ЖЦП

Зависимость основных параметров проекта от фаз ЖЦП

Проведем небольшой анализ представленной визуальной модели. Пик трудоемкости и финансовых затрат достигает максимума на стадии реализации (красная линия). Кривая смещена вправо и отражает содержание динамики усилий команды и бюджетных расходов на решение задач проекта.

Основные неудачи подстерегают в самом начале, и затем постепенно вероятность рисковых событий сходит на нет по мере реализации (зеленая линия).

Цена вопроса в случае внесения изменений в проект резко возрастает с момента начала стадии реализации, поэтому основную массу уточнений желательно вносить на этапах разработки (оранжевая линия).

Трактовка ЖЦП в стандарте PMI

Представленная в прошлом разделе двухфазная модель ЖЦ хороша тем, что на ее основе достаточно просто перейти к более развернутым конфигурациям жизненного цикла. Универсальный пример развертки фаз проекта предоставляет нам институт PMI. В англоязычной версии жизненный цикл проекта именуется Project Live Cycle (PLC). В руководстве PMBOK понятие ЖЦП раскрывается следующим определением.

В руководстве признается, что уникальные особенности организации, отрасли или технологические аспекты могут определять содержание ЖЦП, соотношение фаз по их продолжительности и последовательности.

Функциональные и частичные цели, результаты локальных задач проекта, внутренние контрольные события – все это определяет разбиение большой уникальной задачи на фазы. Важно не путать жизненный цикл проекта с группами процессов управления.

Работы в составе процессов могут повторяться на каждом этапе ЖЦ. Жизненный цикл продукта, сгенерированного проектом, не совпадает с жизненным циклом проекта.

Типовые уровни стоимости и обеспечения персоналом в структуре ЖЦП

Типовые уровни стоимости и обеспечения персоналом в структуре ЖЦП

Исполняемые проекты могут быть однофазными и многофазными. ЖЦП, содержащие несколько фаз, относятся к одному из двух типов связей между фазами: последовательной связи или перекрывающейся.

В последовательном варианте связей окончание предыдущей стадии означает начало следующей. Такой вариант прост, но в нем невозможно найти способы оптимизации продолжительности.

Данные особенности визуально представлены на примере трехфазного проекта «Ликвидация хранилища опасных отходов».

Разнообразие связей между фазами (перекрывающихся, последовательных и параллельных) продиктовано соображениями контроля, эффективности и степенью неопределенности задач. Сутью перекрывающейся связи является начало нового этапа до завершения предыдущего.

С одной стороны, это позволяет определенным образом сжать план-график работ. С другой стороны, такая форма последовательности может потребовать дополнительного привлечения ресурсов для параллельного исполнения работ.

Визуализированный пример строительства новой фабрики с перекрывающимся вариантом связи представлен ниже.

Жцп в инвестиционном режиме

Инвестиционный и инновационный проекты отличаются друг от друга. В чем именно заключается отличие между ними? Понятие инвестиционного проекта связано с субъектом, именуемым инвестором.

Инвестор – лицо, вкладывающее средства с целью получения в будущем дохода и прибыли.

Заказчик (если он не является инвестором) и PM обосновывают для инвестора вложение им финансовых средств, несут перед ним ответственность и предоставляют отчетность. Обоснование включает ответы на три главных вопроса.

- Какой размер совокупных затрат и вложений требуется?

- Какова доходность (рентабельность) проекта?

- Каков срок окупаемости вложений?

Следует заметить, что проект – обязательно мероприятие затратное, имеющее бюджет. Но не каждый проект является инвестиционным. Например, автоматизация, реинжиниринг бизнес-процессов, внедрение бюджетной системы управления не являются инвестиционными, поскольку их доходность и период окупаемости практически невозможно посчитать.

Под инвестиционным следует понимать окупаемый проект, в результате которого создается актив, способный принести прибыль и обеспечить инвестору доход, превышающий понесенные затраты. В связи с длительным характером таких этапов, как экспертиза, переговоры с инвестором и принятие решения о вложениях, жизненный цикл инвестиционного проекта имеет специфические особенности.

Жц инновационного проекта

Представленная характеристика инвестиционного проекта позволяет вынести заключение, что инновационный тип проекта может быть отнесен к категории инвестиционных, но это совершенно необязательно.

Вместе с тем, с точки зрения необходимости глубокого обоснования жизненный цикл инвестиционного проекта и жизненный цикл инновационного проекта схожи. Однако векторы обоснования у этих задач разные.

Инновация – это изобретение, доведенное до стадии коммерческого или иного нового продукта, способное существенно изменить расстановку сил на рынке за счет очевидных преимуществ перед конкурентами.

Инновация способна приносить разработчику и инвестору дивиденды, но форма их может не носить коммерческого характера.

Например, успешные инновации в области ВПК дают очевидные преимущества государству, но не приносят прямой прибыли.

В момент обоснования инвестиционного проекта реакция рынка может быть спрогнозирована в очевидном коридоре границ. При обосновании инноваций реакцию потенциальных потребителей оценить невозможно.

Если инвестиционный проект оценить по предполагаемым рискам удается, то инновационный отличают непрогнозируемые риски.

Важно понимать, что не прогнозируются не только риски, но и уровни потенциального дохода и рентабельности, которые могут в разы опережать инвестиционные вложения.

Жизненный цикл инновационного проекта отличает так называемый эффект «минного поля». Этот эффект требует отдельного обоснования, согласования и одобрения лиц, принимающих решения по судьбе проекта после каждой завершенной фазы. Вашему вниманию представляется пример ЖЦП в сфере ОПК.

Каждый project manager, набирая опыт, все больше понимает значимость жизненного цикла для того, чтобы проектная реализация с каждым разом проводилась все безопаснее и с более прогнозируемым результатом. В этом помогает не только система оценки рисков. Большое значение имеет планирование проекта по фазам его ЖЦ.

После каждого этапа намечаются вехи. В эти моменты руководители обязаны остановиться, оценить достигнутый результат, осуществить прогнозный анализ и решить дальнейшую судьбу уникальной задачи. Опыт, знания и управленческая интуиция одного из лидеров бизнеса позволяют доверить ему столь ответственные решения.

Жизненный цикл и денежные потоки (на примере экологических нововведений)

В социально-экономическом анализе природоохранных нововведений, экологических проектов, программ и т.п., предусматривающем сопоставление эколого-экономического результата с издержками, приоритетное значение имеет аутентичное представление доходной и расходной составных частей денежного потока, который является результатом инвестиций в указанные проекты и нововведения.

К настоящему времени проработаны многие вопросы методики оценки денежных потоков. Однако некоторые положения методики оценки денежных потоков требуют более глубокого изучения.

Прежде всего, аналитические расчеты денежных потоков экологических инвестиционных проектов, имеющие перспективную направленность и длительные жизненные циклы.

Вместе с тем, необходимо отдельно рассматривать вопросы прогнозирования и проводимую на его основе оценку денежного потока по периодам жизненного цикла инвестиционного проекта. Как правило, экологические инвестиционные проекты осуществляются на действующих предприятиях, т.е.

на определенном фоне, который является следствием уже состоявшихся инвестиций в основное производство. Это предполагает отсутствие подобных инвестиций в будущем в виде единовременных затрат и увеличения оборотных средств в каком-либо предстоящем периоде.

Экологический инвестиционный проект сам по себе требует дополнительных затрат, что вызывает дополнительные результаты, поэтому денежные потоки при расчете показателей эффективности таких проектов должны рассматриваться как приростные.

Серьезного уточнения требуют как система показателей экономического обоснования капитальных вложений, так и методы и приемы перспективного анализа денежной наличности в рамках конкретного варианта долговременных капитальных вложений экологического направления. К тому же, множественность факторов, воздействующих на прогнозируемую величину денежного потока, требует структурирования процедуры оценки этих потоков по определенным этапам, а также информационного обеспечения этих аналитических исследований.

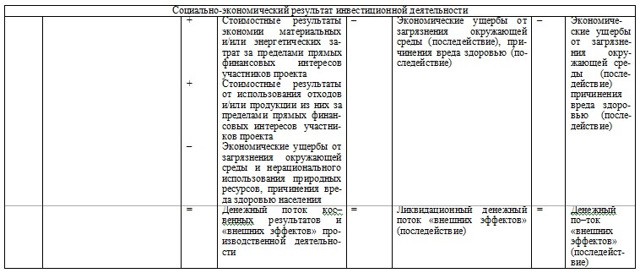

Жизненный цикл, элементы денежного потока доходов и расходов по периодам жизненного цикла при создании экологического нововведения показаны на рисунке 7.3 и в таблице 7.6.

Параметры жизненного цикла обычно представляются его временной структурой, продолжительностью и экономическими показателями (доходы, затраты, баланс).

Негативные экологические последствия от инвестиционных проектов могут наступать после его жизненного цикла, поскольку протекание природных процессов происходит медленнее бизнес-процессов.

Поэтому для учета экологических последствий их следует отражать в денежном потоке проекта за пределами жизненного цикла.

С учетом изложенного жизненный цикл экологического нововведения для удобства формального описания денежного потока и его элементов представим состоящим из следующих основных этапов:

- создание (выбор объекта, проектно-изыскательские работы, строительство, пуско-наладочные работы);

- эксплуатация, в том числе период освоения;

- реконструкция (модернизация);

- утилизация;

- последействие экологических последствий.

Все этапы жизненного цикла, приведенного на рисунке, имеют затратные (расположенные ниже оси О-Т) и доходные (расположенные выше оси О-Т) составляющие. Изменения временных границ этапов жизненного цикла активно влияют на суммарные значения денежного потока (интегральная кривая (М0, М1, М2, М3, М4, М5, М6, М7, М8, М9).

Принципиальная схема денежных потоков на жизненном цикле экологического нововведения

Оценка денежного потока инвестиционного проекта экологического нововведения

Примечание: Капитальные затраты – расходы денежных средств на строительство, реконструкцию, монтажные и прочие работы, относящиеся к СМР зданий и сооружений; монтажные работы по установке оборудования; приобретение оборудования, земельных участков, объектов природопользования, нематериальных активов (НМА); создание коммуникационной инфраструктуры объекта.

Прочие организационные расходы — расходы денежных средств на проектно-изыскательские работы, разработку проектной документации, содержание аппарата управления создаваемого объекта; затраты на эмиссию и выпуск ценных бумаг инвестором; затраты на обучение и оргнабор персонала. Текущие затраты производственной деятельности — расходы денежных средств на эксплуатацию создаваемого производства, платежи за загрязнение компонентов природной среды.

Показанные элементы денежного потока формируют поток реальной денежной наличности, определяющий, в основном, коммерческие и бюджетные результаты капиталовложений.

Кроме показанных элементов, в экологических инвестиционных проектах всегда имеют место затраты и результаты, формирующие поток «условной» денежной наличности: экономические ущербы от загрязнения компонент окружающей среды; экономические ущербы в связи с причинением вреда здоровью населения; последействия экологических воздействий, выходящие за пределы жизненного цикла и допускающие стоимостную оценку; экономические выгоды, связанные с реализацией проекта, но выходящие за пределы прямых финансовых интересов участников этого проекта и допускающие стоимостное сравнение и другие. Они определяют социально-экономические (общественные результаты). Таким образом, денежный поток экологического инвестиционного проекта отражает его экологические, социальные, экономические результаты.

Например, при расчете количественных параметров денежного потока экологических нововведений таких природозагрязнителей как угольная теплоэнергетика необходимо учитывать внутренние и внешние факторы, в том числе, нерегулируемые:

- внутренние – обеспеченность финансовыми ресурсами, производственно-экономический потенциал, определяющие инвестиционные возможности предприятия. Форма собственности, организационная структура и квалификационный состав персонала предприятия;

- внешние (маркетинговая среда) – уровень спроса на продукцию, полученную из утилизируемых крупнотоннажных отходов и возможность его регулирования (ценовое регулирование, качественные характеристики продукции, рекламная деятельность, каналы продвижения продукции, местоположение предприятия), конкурентная среда, факторы производства, во многом определяющие финансовую результативность проекта;

- макроэкономические (нерегулируемые внешние) – экономическая среда (налогообложение, в том числе, платежи за загрязнения, уровень инфляции, валютный курс, перспективы развития отраслей – потребителей вторичной продукции, уровень деловой активности в отраслях и пр.), демографическая среда (показатели здоровья населения, занятость населения и пр.), нормативно-законодательное регулирование предпринимательской деятельности, уровень научно-технических разработок в области экологизации, экологическая среда (природные условия, текущее экологическое состояние окружающей среды и ее компонент и пр.), создающие условия реализации экологических нововведений и определяющие их целесообразность.

Контрольные вопросы

- Что представляет собой поток денежных средств?

- Что такое расчетный период инвестиционного проекта?

- Почему необходимо проводить дисконтирование доходов и затрат, связанных с реализацией инвестиционного проекта?

- Каковы основные требования инвестора к инвестиционному проекту?

- Подходы и методы оценки финансовой состоятельности инвестиционных проектов.

- Опишите особенности формирования денежных потоков.

- Дайте характеристику жизненного цикла инвестиционного проекта.

Жизненный цикл инвестиционного проекта. Этапы, стадии и фазы

Жизненный цикл инвестиционного проекта это определенный период времени между началом осуществления проекта и моментом его закрытия или ликвидации.

Стадии жизненного цикла инвестиционного проекта это те этапы развития, которые он проходит на протяжении всего своего существования.

Жизненный цикл инвестиционного проекта уникален и неповторим, но можно выделить три стадии, присутствующие в любом проекте:

- до инвестиционная

- инвестиционная

- эксплуатационная

Этап жизненного цикла инвестиционного проекта, предшествующий привлечению инвестиций это период времени, во время которого появляется идея о его реализации и принимается решение об осуществлении проекта.

Данный этап проекта можно разбить на следующие фазы

- формулировка идеи инвестиционного проекта

- финансовый анализ возможности осуществления проекта. Определение объемов финансирования и выявления источников инвестиций

- анализ рынка сбыта, потребителей

- составление бизнес плана

- привлечение инвестиций и инвесторов.

Этап жизненного цикла инвестиционного проекта, заключающий в себе процесс инвестирования проекта это период времени между началом реализации проекта и момент выхода его на запланированную производственную мощность.

На данном этапе важнейшей фазой является определение необходимых объемов инвестиций, обоснование их целесообразности, поиск инвесторов, разработка плана и сроков финансирования.

Данный этап проекта, включает следующие фазы

- обоснование инвестиций. Экономическая оценка выбранной технологии или технологических решений для производства

- реализация технической части проекта. Строительство объектов, создание необходимой инфраструктуры, установка оборудования и т.д.

- формирование предприятие. Приобретение оборотных активов (сырье, материалы, инвентарь, необходимые для выпуска первой партии продукции) и формирование штата сотрудников

- выпуск первых опытных образцов, вывод проекта на запланированную производственную мощность.

Этап жизненного цикла инвестиционного проекта, объединяющий в себе период времени между выводом проекта на производственную мощность и его ликвидацией называется эксплуатационным.

Важнейшей частью этапа является закуп сырья, материалов для производства. Поиск ниш на рынке для сбыта продукции, проведение маркетинговых исследований. Особое внимание заостряется на расчетах, формирующих денежные потоки на предприятии. Это позволяет оценить его экономическую эффективность.

Данный этап проекта, включает следующие фазы

- сертификация и лицензирование выпускаемой продукции

- производству продукции и её реализация

- контроль над экономическими показателями инвестиционного проекта

- завершение проект.

Ликвидация инвестиционного проекта осуществляется по достижению всех поставленных целей от проекта или в случае, если проект исчерпал свои возможности. Инвесторы и собственники проекта оценивают стоимость активов для их дальнейшей продажи.

Также ликвидация проекта возможна и в случае нехватки средств для его финансирования, по причине изменения планов инвесторов, возникновения альтернативных и более успешных проектов и т.д.

Основные фазы жизненного цикла проекта

Жизненный цикл инвестиционного проекта одна из важнейших его характеристик, вытекающих, в свою очередь, из его параметров.

Инвестиции имеют ряд признаков, которые накладывают на процесс инвестирования особые требования и условия их реализации.

Жизненный цикл инвестиционного проекта это промежуток времени между оформленной идеей ее реализации на бумажном носителе в виде инвестиционного проекта и исчерпанием возможностей реализованной идеи в процессе ее эксплуатации в производстве.

Условно инвестиционные проекты можно классифицировать по следующим признакам:

- По сущности они разделяются на инновационные и проекты простого расширенного воспроизводства.

- По масштабам можно выделить глобальные и крупномасштабные, региональные и отраслевые, локальные и проекты одного предприятия.

- По продолжительности на долгосрочные, среднесрочные и краткосрочные. К последним относятся проекты с жизненным циклом до 1 года, к среднесрочным от 1 до 5 лет и долгосрочным свыше 5 лет.

Последняя классификация имеет непосредственное отношение к жизненному циклу инвестиционных проектов, однако полностью определяется параметрами предыдущих классификаций.

Так, например, инновационные проекты по длительности жизненного цикла, при прочих равных условиях, всегда по длительности будут больше проектов расширения производства на существующей технологической и технической базе производства.

Также крупномасштабные проекты, будут иметь более длительный жизненный цикл, нежели локальные.

Исходя из этого, жизненный цикл инвестиций нельзя трактовать однозначно: длительность цикла больше, значит проект лучше.

Надо воспринимать его как характеристику продолжительности инвестиционного проекта, в течение которого делаются инвестиции и поступают денежные притоки от них на инвестируемом объекте.

В некоторых случаях его можно использовать как показатель эффективности инвестиций, особенно при расширении производства на существующей технологической базе производства.

Чем дольше длится процесс эксплуатации инвестиций, тем выше его эффективность. Также возможно его использовать при сравнении проектов с одинаковыми характеристиками эффективности, выраженными в относительных единицах, например, с одинаковой внутренней нормой доходности инвестируемого капитала. В этом случае проект с большей длительностью жизненного цикла будет предпочтительнее.

Основные характеристики жизненного цикла

В большинстве случаев в жизненном цикле инвестиционного проекта выделяют четыре фазы его существования:

- прединвестиционная,

- инвестиционная,

- эксплуатационная,

- ликвидационная.

На рисунке изображен в графическом виде жизненный цикл инвестиционного проекта.

- между 0 – 1, прединвестиционная фаза;

- между 1 – 2, инвестиционная фаза;

- между 2 – 3, эксплуатационная фаза;

- между 3 – 4, ликвидационная фаза.

Прединвестиционная фаза

Прединвестиционная фаза самая важная в жизненном цикле инвестиций. От нее в значительной мере зависит судьба всего инвестиционного начинания. На этом этапе определяется жизнеспособность идеи в техническом, организационном, экономическом и финансовом плане. В состав этой фазы жизненного цикла входят следующие виды работ:

- Анализ и обоснование идеи.

- Техническая проработка реализации идеи.

- Разработка технической документации по реализации инвестиций.

- Определение места реализации инвестиций и проработка взаимодействия с администрацией места размещения инвестируемого объекта.

- Определение необходимых ресурсов для реализации проекта.

- Определение собственных финансовых возможностей для реализации на инвестируемом объекте.

- Поиск проектной организации и финансирование проектно-изыскательских работ по реализации инвестиционных начинаний.

- Разработка инвестиционного меморандума для потенциальных инвесторов и поиск инвестиций и инвесторов.

- Разработка первоначального бизнес-плана.

- Проведение экспертизы проектно-сметной документации.

- Уточнение бизнес-плана и технико-экономического обоснования проекта.

- Разработка рабочей документации проекта и ее экспертиза.

- Отвод земли под строительство и получение разрешения на строительство инвестируемого объекта.

- Разработка плана подготовки строительства и его утверждение.

- Передача документации выбранному инвестору и согласование с ним этапов реализации проекта.

Прединвестиционная фаза жизненного цикла может длиться несколько лет. Все зависит от сложности проекта и уровня бюрократизации региона, где будет размещаться объект.

Инвестиционная фаза

Инвестиционная фаза характеризуется активным участием в ней инвестора или инвесторов. В этой фазе происходят существенные финансовые мероприятия: закупка оборудования и технологий, подготовка строительства и начало строительства инвестируемого объекта, доставка, монтаж и пусконаладка оборудования на построенном объекте, прим на работу и подготовка персонала для эксплуатации объекта.

Завершением этой фазы является сдача объекта в эксплуатацию. На этом этапе проводятся маркетинговые исследования, начатые в предыдущей фазе цикла, по вхождению в рынок и его освоению, осуществляется брэндинг продукции.

Инвестиционная фаза по времени в жизненном цикле занимает относительно небольшую часть, чаще всего определяемую сроками строительства и сдачи в эксплуатацию инвестируемого объекта.

Эксплуатационная фаза

Эксплуатационная фаза составляет большую часть жизненного цикла от 90 до 95%. В данном случае, чем больше эта фаза, тем эффективнее проект.

Эксплуатационная фаза включает:

- сертификацию выпускаемой продукции;

- организацию производства;

- продвижение продукции на рынок;

- оперативное управление производством с учетом изменений на рынке продукции;

- организация сервисного обслуживания производимой продукции.

- слежение за эффективностью производства и реализации продукции, определение момента снижения интереса у потребителя к производимой продукции и поиск методов и способов продления ее эффективного производства.

Ликвидационная фаза

Данная фаза может протекать быстро, а может затянуться на несколько лет. Главное в ней определить точку невозврата к данному производству продукции, после которой производство должно быть остановлено, несмотря на еще имеющийся спрос на производимую продукцию.

Ликвидация производства протекает в два этапа:

- демонтаж оборудования и подготовка помещений для новых инвестиций;

- реализация оборудования на вторичном рынке.

Демонтируемое оборудование, еще имеющее запас до физического износа, приобретают небольшие предприятия для организации собственного производства аналогичной продукции, на которую еще сохранился спрос. В редких случаях оборудование сдается как металлолом.

Все фазы жизненного цикла инвестиционного процесса подвержены риску. Особенно он велик на прединвестиционной фазе, где элементы неопределенности максимальны.

В инвестиционной фазе сохраняются риски по востребованности данной продукции рынком, которые проверяются на начальной эксплуатационной фазе. Классические риски связываются со сроками строительства инвестируемого объекта.

Эти риски иногда очень влияют на эффективность производства в эксплуатационной фазе, поскольку задержка ввода в эксплуатацию производства ухудшает экономические показатели проекта и создает возможность конкурентам занять ту долю рынка, на которую рассчитывали инициаторы инвестиционных начинаний.

Жизненный цикл инвестиционного проекта

Цель лекции: научиться определять продолжительность жизненного цикла инвестиционного проекта и разделять его на стадии.

Жизненный цикл инвестиционного проекта – это промежуток времени между моментом появления проекта и моментом его ликвидации.

Ниже мы будем рассматривать жизненный цикл инвестиционного проекта на примере проекта строительства производственного предприятия. Выбор такого примера обусловлен тем, что именно такой тип инвестиционного проекта является наиболее распространенным.

Для проектов другого направления конкретное содержание стадий жизненного цикла может меняться, но суть останется той же .

Стадии жизненного цикла – это состояния, которые проходит проект в своем развитии. Обычно жизненный цикл проекта делят на три стадии:

- Прединвестиционная стадия.

- Инвестиционная стадия.

- Эксплуатационная стадия.

Прединвестиционная стадия жизненного цикла — это промежуток времени между моментом появления первоначального замысла проекта и моментом принятия окончательного решения о его реализации.

На прединвестиционной стадии происходит выбор одного проекта из нескольких вариантов инвестирования либо составление инвестиционной программы из нескольких проектов (независимых или взаимодополняющих).

Решение о выборе варианта инвестирования принимается исходя из сравнительной эффективности и рискованности каждого проекта, а также исходя из имеющихся ресурсов. Прединвестиционная стадия жизненного цикла включает в себя следующие этапы:

- Формирование первоначального замысла проекта. Любой проект начинается с возникновения идеи, конкретизации желаемого результата.

- Анализ инвестиционных возможностей реализации проекта. Оценивается потребность в финансовых ресурсах, рассматриваются возможные источники получения этих ресурсов.

- Маркетинговые исследования (анализ рынка). Оценивается уровень спроса на товары или услуги, производство которых предполагается проектом. Определяется целевая аудитория (потребители) продукции. Оценивается конкуренция на рынке данной отрасли и региона.

- Разработка бизнес-плана. Основная цель бизнес-плана — показать привлекательность проекта возможному инвестору.

- Выбор местоположения строящегося предприятия (если осуществление инвестиционного проекта предполагает строительство).

- Поиск инвесторов. Инвестиционный проект может финансироваться полностью за счет собственных средств инвестора либо с привлечением заемного капитала. При этом соотношение собственного и заемного капитала в структуре источников инвестиций может быть различным.

- Выделение инвестиций на проектно-изыскательские работы.

- Проведение конкурса на проектно-изыскательские работы и заключение контракта с проектировщиком. Как правило, проектно-изыскательские работы выполняются по договору подряда. Заказчик объявляет конкурс (тендер), в котором могут принять участие проектные организации. При принятии решения учитывается смета затрат на проектно-изыскательские работы, а также репутация организации-проектировщика, сроки выполнения работ и т.п.

Инвестиционная стадия жизненного цикла — это промежуток времени от момента начала проектно-изыскательских работ до выхода предприятия на проектную мощность. Инвестиционная стадия жизненного цикла состоит из следующих этапов:

- Разработка технико-экономического обоснования инвестиций. Технико-экономическое обоснование инвестиций составляется на основе бизнес-плана, но при этом делается акцент на технологическую сторону проекта (обосновывается целесообразность выбора конкретной технологии производства и оборудования).

- Разработка проектной документации. Осуществляется организацией-проектировщиком, выбранной на конкурсной основе.

- Отвод земли под строительство объекта, получение разрешения на строительство (если инвестиционный проект предполагает строительство).

- Заключение договора подряда. На конкурсной основе (путем проведения тендера) выбирается подрядная строительная организация. С ней заключается договор о строительстве объекта, утверждается смета затрат.

- Строительство объекта. В процессе строительства подрядчик может привлекать субподрядные организации для возведения инженерно-технических коммуникаций.

- Монтаж технологического оборудования, пусконаладочные работы.

- Формирование капитала предприятия (активов и трудовых ресурсов). Приобретаются объекты основного капитала (машины, различный инвентарь) и первоначальный оборотный капитал (материалы на производство первой партии продукции). Формируется кадровый состав предприятия (руководители, сотрудники и специалисты, рабочие).

- Производство опытных образцов продукции и выход на проектную мощность. В большинстве случаев освоение производственных мощностей происходит постепенно и достигает 100% не в год начала производства, а позднее.

Эксплуатационная стадия жизненного цикла — это промежуток времени между выходом предприятия на проектную мощность и завершением проекта, то есть ликвидацией предприятия. Эксплуатационная стадия жизненного цикла включает в себя следующие этапы:

- Производство и реализация продукции. Важное значение приобретает мониторинг уровня спроса на продукцию и соотнесение объема производства с реальным объемом продаж.

- Сертификация продукции. Оформление документации, подтверждающей качество производимой продукции.

- Создание центров ремонта и обслуживания (при производстве продукции, требующей гарантийного обслуживания и ремонта).

- Текущий мониторинг экономических показателей (непрерывной контроль эффективности работы предприятия, своевременное реагирование на изменение рыночной ситуации).

- Ликвидация проекта. Остановка производства, расформирование и продажа активов .

Определить продолжительность жизненного цикла проекта строительства завода железобетонных конструкций, если проведение маркетинговых исследований займет 2 месяца, разработка бизнес-плана – 1 месяц, поиск инвесторов и выделение инвестиций на проектирование – 3 месяца, выбор местоположения объекта – 1 месяц, выбор проектировщика и заключение договора на проведение проектно-изыскательских работ – 2 месяца. Проектирование здания завода будет продолжаться полгода. В этот же период времени будет разработано технико-экономическое обоснование инвестиций. После этого начнется строительство. Завод ЖБК будет построен за 2 года. После этого он будет работать 30 лет. Время ликвидации проекта составит 1 год.

Определим продолжительность прединвестиционной стадии Т1:

Т1=2+1+3+1+2=9 (месяцев)=0,75(лет)

Определим продолжительность инвестиционной стадии Т2:

Т2=0,5+2=2,5 (лет)

Определим продолжительность эксплуатационной стадии Т3:

Т3=30+1=31 (лет)

Определим продолжительность жизненного цикла проекта строительства завода железобетонных конструкций:

ЖЦ=Т1+Т2+Т3=0,75+2,5+31=34,25 (лет).

Ответ: продолжительность жизненного цикла проекта строительства завода железобетонных конструкций составит 34,25 лет.

Управление проектом на каждой стадии жизненного цикла имеет свои особенности. Если рассматривать предметно-динамический аспект управления проектом, то мы увидим, что на прединвестиционной и инвестиционной стадиях основная роль принадлежит управлению инвестициями, а на эксплуатационной – управлению капиталом.

Управление рисками присутствует на всех стадиях, но при этом меняется перечень рисков. На прединвестиционной стадии основные риски связаны с ошибками при разработке бизнес-плана. Как правило, эти ошибки связаны с неверными прогнозами (завышен ожидаемый уровень спроса, занижена ставка дисконтирования).

На инвестиционной стадии увеличиваются риски, связанные со строительством (задержка сроков сдачи объекта, проблемы при монтаже технологического оборудования и вследствие этого задержка выхода на проектную мощность и убытки).

На эксплуатационной стадии уровень риска в целом снижается, но остаются и технологические риски (риск производственных аварий), и финансовый (риск потери платежеспособности предприятия).

На каждой стадии присутствуют все функции управления (анализ, планирование, организация, контроль), но конкретное содержание этих функций меняется. С функционально-динамическим аспектом управления инвестиционным проектом можно ознакомиться по таблице 2.1 .

Понятие жизненного цикла исполняет ряд функций в управлении инвестиционным проектом. Можно выделить следующие функции жизненного цикла инвестиционного проекта:

- Определение продолжительности проекта.

- Определение перечня работ по проекту.

- Подсчет статей затрат.

- Детализация и увязка во времени работ по осуществлению проекта.

- Контроль за ходом работ по осуществлению проекта.

Основные характеристики инвестиционного проекта на прединвестиционной, инвестиционной и эксплуатационной стадиях различны.

Так, на прединвестиционной стадии уровень затрат относительно невелик, на инвестиционной стадии он резко возрастает, на эксплуатационной стадии остается достаточно стабильным, в конце эксплуатационной стадии (при ликвидации проекта) резко снижается.

Риск недостижения конечной цели проекта на прединвестиционной стадии максимален, на протяжении жизненного цикла он постепенно снижается.

Жизненный цикл инвестиционного проекта – это промежуток времени между моментом появления проекта и моментом его ликвидации.

Жизненный цикл инвестиционного проекта включает в себя 3 стадии: прединвестиционную, инвестиционную и эксплуатационную.

Прединвестиционная стадия жизненного цикла — это промежуток времени между моментом появления первоначального замысла проекта и моментом принятия окончательного решения о его реализации.

Инвестиционная стадия жизненного цикла — это промежуток времени от момента начала проектно-изыскательских работ до выхода предприятия на проектную мощность.

Эксплуатационная стадия жизненного цикла — это промежуток времени между выходом предприятия на проектную мощность и завершением проекта, то есть ликвидацией предприятия.

- Определить продолжительность жизненного цикла проекта, если между появлением идеи проекта и принятием решения о его осуществлении пройдет 6 месяцев, между началом проектирования и выходом на проектную мощность — 3 года, после этого завод будет работать 20 лет.

- Определить продолжительность прединвестиционной стадии жизненного цикла, если маркетинговые исследования будут продолжаться 3 месяца, разработка бизнес-плана — 1 месяц, анализ инвестиционных возможностей и поиск инвесторов — 2 месяца, выбор проектировщика на конкурсной основе — 1 месяц.

- Определить продолжительность инвестиционной стадии жизненного цикла, если проектно-изыскательские работы займут 8 месяцев, строительство — 2 года, монтаж технологического оборудования и пусконаладочные работы — 6 месяцев. Формирование активов предприятия будет происходить одновременно с пусконаладочными работами. Выпуск опытной партии продукции произойдет в течение 1 месяца, затем предприятие сразу выходит на проектную мощность.

Завод по производству кирпича построен за 5 лет. После этого он работает 20 лет и закрывается. Какова продолжительность эксплуатационной стадии жизненного цикла?

15. Предынвестиционная фаза жизненного цикла инвестиционного проекта включает: А. Разработку бизнес-плана

Фазы инвестиционного проекта

Фазой принято называть некий этап, период, стадию развития какой-либо деятельности, объединенную схожими качествами и признаками.

Фазы инвестиционного проекта это те стадии, которые проходит проект поэтапно: создание, эксплуатация и ликвидация. Принято выделять несколько основных фаз, каждая из которых формирует жизненный цикл проекта.

Инвестиционным проектом можно назвать структуру, состоящую из задач и процессов по их достижению, ограниченную временными ранками.

Количество, последовательность, продолжительность и функциональная наполненность фаз проекта зависит от:

- технологических, правовых, финансовых и других особенностей проекта

- исторической практике реализации схожих проектов

- интересов, пожеланий и требований всех участников.

Каждая фаза несёт индивидуальную задачу, и успешность всего проекта зависит от достижения поставленных задач на каждом этапе.

Рассмотрим две наиболее распространённых классификации, которые свойственны всем вновь запускаемым инвестиционным проектам.

Классический жизненный цикл включает в себя следующие фазы инвестиционного проекта:

- прединвестиционная

- инвестиционная

- эксплуатационная

- фаза ликвидации.

Прединвестиционный период относится к фазам реализации инвестиционных проектов. В дальнейшем формулируется идея и разрабатывается концепция, план реализации и технико-экономическое обоснование, необходимое для инвесторов.

Стоит отметить, что отнестись к данной работе авторам проекта необходимо со всей ответственностью, потому что именно от того насколько качественно произведена работа на данном этапе зависит больше половины успеха.

Наиболее значимым здесь является этап разработки технико-экономического обоснования инвестиций (ТЭО). Он осуществляется сперва в предварительном виде, после проведения маркетинговых, финансовых, технологических исследований, позволяющих выявить перспективы и проблемы проекта, а также необходимые объёмы и источники финансирования.

Далее, после консультаций с потенциальными инвесторами и экспертным сообществом ТЭО дорабатывается и принимает завершённую и согласованную всеми участниками форму.

После принятия дорожной карты наступает этап финансирования или инвестиционная фаза проекта. Она также относится фазам реализации.

На данном этапе ведутся переговоры с подрядчиками, поставщиками и другими участниками. Происходит заключение и подписание необходимых контрактов по поставке сырья и материалов, оказанию требуемых услуг. В заключении объект сдаётся в эксплуатацию и готов к началу следующей фазы его жизни.

Эксплуатационная фаза инвестиционного проекта сменяет инвестиционную, однако также относится к периоду реализации и развития. Здесь происходит непосредственно производственный цикл. Самым важным моментом является отлаженный контроль над производством, поддержание необходимых объёмов выработки и сбыта.

В заключении жизненного цикла наступает фаза ликвидации инвестиционного проекта. На данном этапе происходит:

- производится анализ всей проведенной деятельности, оцениваются достигнутые результаты, фиксируются проблемы и упущения для их корректировки в будущем

- происходит реализация, ликвидация либо перепрофилирование оборудования, производственных площадей

- при наличии негативных последствий собственники их убирают (экологические, социальные и т.п.)

Самый продолжительный период в жизненном цикле занимает эксплуатационная фаза. В процентном выражении это что-то около 70-80 процентов от общего срока жизни проекта.

На прединвестиционную и инвестиционную фазы уходит около 5-10 процентов, на завершение и ликвидацию необходимо также 5-10 процентов.

Общий период жизни проекта зависит во много от степени его доходности, эффективности достижения поставленных инвестиционных целей и от реальных инвестиционных рисков. Чем выше риски и чем меньше уровень доходности проекта, тем меньше срок его жизни, и наоборот. Стоит отметить, что все группы рисков практически в равной степени влияют на проект на всех этапах его жизни. Успех во многом зависит от минимизации их влияния.

Жизненный цикл современным инвестиционных проектов идёт немного по иному пути. Основное отличие от классического это этап зарождения идеи.

Если в классическом примере поводом для реализации проекта выступает один из путей развития бизнеса, то в современном этим мотивом будет служить устранения одной из проблем, мешающих дальнейшему развитию бизнеса.

На основе приведенных различий жизненный цикл будет включать в себя следующие фазы:

- выявление проблемы и её анализ

- формулировка рекомендаций по её устранению, разработка концепции идеи, постановка задач проекта

- составление дорожной карты, всех производственных, финансовых, управленческих процессов

- этап реализации или эксплуатации

- закрытие/ликвидация проекта.

БИЗНЕС-ПЛАН ИНВЕСТИЦИОННОГО ПРОЕКТА

Под инвестиционным проектированием понимается комплекс работ, целью которого является эффективное вложение финансовых и материальных ресурсов в объекты предпринимательской или иной деятельности в целях получения прибыли и достижения иного полезного эффекта.

Вложение ресурсов в капитальное строительство относятся к реальным инвестициям. Реальные инвестиции осуществляются на основе комплексного плана мероприятий (включающего капитальное строительство, приобретение оборудования, подготовку кадров и др.), направленного на создание нового и модернизацию действующего производства товаров и услуг.

Такой комплексный план получил название инвестиционного проекта. В соответствии с Федеральным законом от 25 февраля 1999 г. № 39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» инвестиционным проектом

называется обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектно-сметная Документация, разработанная и утвержденная в соответствии с законодательством Российской Федерации и утвержденными в установленном порядке стандартами (нормами и правилами).

Разработка и реализация инвестиционного проекта — процесс, протяженный во времени. Развитие инвестиционного проекта от первоначальной идеи до ее реализации называется циклом инвестиционнного проекта.

В соответствии с международной практикой инвестиционный цикл принято подразделять на ряд фаз и стадий. Постадийная разбивка всего инвестиционного цикла позволяет последовательно наращивать усилия, заранее отбрасывать неэффективные идеи и тем самым экономить трудовые, материальные и финансовые ресурсы.

В современных условиях цикл инвестиционного проекта включает три фазы:

3) эксплуатационную (операционную).

Прединвестиционная фаза

состоит из следующих стадий:

· анализ возможностей (поиск инвестиционной концепции);

· подготовка обоснования проекта (предварительного и окончательного);

· оценка проекта и принятие решений по проекту. Инвестиционная фаза заключается в осуществлении следующих стадий:

· определение юридических, финансовых и организационных основ проекта;

· приобретение и передача технологии;

· детальное проектирование, контрактация;

· набор и обучение персонала;

· ввод объекта в эксплуатацию.

Отличительной особенностью инвестиционной фазы

является то, что она требует больших затрат, вместе с тем проект еще не может развиваться за счет собственных поступлений, поэтому ему необходимо внешнее финансирование.

Эксплуатационная фаза еще получила название производственной или операционной

и включает в себя время с момента начала производства продукции и услуг.

На этой фазе осуществляются операционные издержки на производство и реализацию продукции, а также поступление выручки. Из выручки возмещаются текущие затраты, формируется прибыль, из которой выплачиваются налоги. Чистая прибыль и амортизационные отчисления представляют собой поток реальных денег, за счет которого осуществляется возмещение инвестиционных затрат и формирование требуемой прибыли на вложенный капитал. На эксплуатационной фазе возникают проблемы, связанные с применением технологии, работой оборудования или недостаточной производительностью труда из-за нехватки квалифицированного персонала. Эти проявления связаны с прогнозами, сделанными в прединвестиционнои фазе, и ошибками, допущенными на инвестиционной фазе. Если стратегические и перспективные оценки окажутся ошибочными, внесение любых коррективов будет не только трудным, но и дорогостоящий-

С целью устранения этих недостатков и привлечения дополнительных капиталов может быть разработан проект реабилитации. Проект реабилитации включает в себя следующие стадии:

■ краткосрочные мероприятия по реабилитации, не требующие больших затрат (изменение структуры управления, состояния запасов

■ долгосрочные мероприятия, требующие больших затрат;

■ оценка проекта реабилитации и увеличение финансирования;

Проект реабилитации должен быть одобрен и принят всеми участниками инвестиционного проекта.

Прединвестиционная фаза составляет основу для действий в инвестиционной и эксплуатационной фазах. Чем детальнее проведены прединвестиционные исследования, тем реже возникает необходимость пересматривать и уточнять действия, предпринимаемые на инвестиционной фазе. Пересмотр же принятых решений ведет к задержкам в осуществлении проекта, увеличению затрат и снижению рентабельности проекта.

Должный уровень проведения прединвестиционных исследований и отсутствие ошибок и срывов в инвестиционной фазе определяют успех или неудачу в третьей фазе — производственной.

Связь и зависимость фаз инвестиционного цикла свидетельствует о значимости прединвестиционных исследований. В прединвестиционной фазе качество обоснования проекта играет большую роль, чем фактор времени. На прединвестиционной фазе закладываются основы для успешного осуществления последующих фаз инвестиционного цикла. По данным различных источников, стоимость этой фазы может составлять от 1% для крупных проектов и до 3% или даже 5% для средних и мелких проектов стоимости объекта. Недопустимо экономить средства и время на разработку и анализ инвестиционного проекта.

Стадию анализа возможностей (поиска инвестиционной концепции) можно подразделить на следующие этапы:

· определение инвестиционных возможностей;

· анализ общих возможностей;

· анализ возможностей конкретного проекта.

Определение инвестиционных возможностей связано с поиском направления инвестирования.

В международной практике используются рекомендации ЮНИДО, разработавшей следующую классификацию исходных посылок:

■ наличие полезных ископаемых или иных природных ресурсов, пригодных для переработки и производственного использования;

■ возможности и традиции существующего сельскохозяйственного производства, определяющие потенциал его развития и круг проектов, которые могут быть реализованы на предприятиях агропромышленного комплекса;

■ оценка возможных в будущем сдвигов в величине и структуре спроса под влиянием демографических или социально-экономических факторов либо в результате появления на рынке новых типов товаров;

■ структура и объем импорта, которые могут стать толчком для рождения проектов, направленных на создание импортозамещающих производств;

■ опыт и тенденции развития структуры производства в других странах, особенно со сходными уровнями социально-экономического развития и аналогичными ресурсами;

■ потребности, которые уже возникли или могут возникнуть в отраслях-потребителях в рамках отечественной или мировой экономики;

■ информация о планах увеличения производства в отраслях-потребителях или растущем спросе на мировом рынке на уже производимую продукцию;

■ известные или вновь обнаруженные возможности диверсификации производства на единой сырьевой базе;

■ рациональность увеличения масштабов производства ради достижения экономии издержек при массовом выпуске изделий;

■ общеэкономические условия (создание правительством особо благоприятного климата, улучшение возможностей для экспорта в результате изменения обменных курсов национальных валют и др.).

На основе таких исходных посылок можно сформулировать лишь очень укрупненную идею инвестиционного проекта. Для анализа направления используются укрупненные данные на основе государственной статистики или иной общедоступной информации. Если концепция проекта получит одобрение ответственных за принятие решения лиц, то можно тратить средства на сбор и подготовку более детальной информации.

Определив направления инвестирования, переходят к более углубленному анализу общих возможностей, который включает три типа анализа:

1) региональный (исследование инвестиционных возможностей в конкретном районе);

2) отраслевой (исследование инвестиционных возможностей в данной отрасли);

3) ресурсный (выявление возможностей использования тех или иных природных ресурсов).

Определение инвестиционных направлений и анализ возможностей носят общий характер и основываются главным образом на обобщенных оценках. Данные о затратах и доходах обычно берутся из аналогичных существующих проектов.

Цель таких исследований — не только определить направления инвестирования, но и привлечь внимание потенциальных инвесторов к конкретным инвестиционным предложениям.

На основе проведенного исследования возможностей формируется конкретное инвестиционное предложение, которое трансформируется в инвестиционный проект. Информация о проекте должна содержать следующие сведения:

■ характер производства, общие сведения о применяемой технологии, вид производимой продукции (работ, услуг);

условия начала и завершения реализации проекта, продолжительность расчетного периода;

■ сведения об экономическом окружении (прогнозируемый индекс инфляции и изменения цен на ресурсы и продукт, прогноз изменения курса валют, сведения о налогообложении);

■ выручку от реализации продукции по годам осуществления проекта.

Все данные могут приводиться в текущих ценах и определяться экспертно или по аналогам. Основная цель анализа проекта — это выявление потенциальных выгод от осуществления проекта. На этапе анализа конкретного проекта осуществляется:

■ инновационный, патентный и экологический анализ технических решений;

■ проверка необходимости выполнения сертификационных требований;

■ предварительное согласование инвестиционного замысла с федеральными, региональными и отраслевыми приоритетами;

■ предварительный отбор потенциальных участников реализации проекта.

Стадия анализа возможностей заканчивается общим собранием участников проекта. На этом собрании осуществляется:

■ подписание предварительного соглашения (протокола о намерениях) о создании компании, консорциума и др. для осуществления проекта;

■ принятие решения о составлении инвестиционного бизнес-плана;

■ составление и подписание плана на подготовку и финансирование обоснования проекта.

Вторая стадия прединвестиционной фазы заключается в подготовке обоснования и включает три этапа:

1) предварительное обоснование;

2) вспомогательные исследования;

3) составление бизнес-плана.

Предварительное обоснование проекта необходимо для крупномасштабных и сложных проектов, решения по которым не могут быть приняты на стадии предварительного исследования. На второй стадии исследования должны использоваться реальные исходные данные, в том числе и по схемам финансирования. Структура предварительного инвестиционного бизнес-плана должна совпадать со структурой подробного бизнес-плана. На стадии предварительного обоснования обязательно производится обзор имеющихся альтернатив и главных компонент исследования. Предварительный бизнес-план следует рассматривать как промежуточный этап между исследованием благоприятствующих проекту факторов и детальным бизнесом. Разница заключается в уровне детализации, объеме получаемой информации и интенсивности, с которой обсуждаются альтернативы проекту. Структура предварительного бизнес-плана должна быть по возможности такой же, как и структура подробного бизнес-плана.

Именно на стадии предварительного обоснования определяют достаточность информации для принятия решения по инвестициям или необходимость проведения вспомогательных исследований.

Вспомогательные исследования могут проводиться по следующим вопросам:

■ дополнительное изучение рынка сырья, материалов и продукции;

■ лабораторные и экспериментальные испытания;

■ изучение мест размещения (в частности, анализ транспортных расходов);

■ анализ техногенного и экономического воздействия на окружающую среду;

■ исследование оптимальности масштабов производства;

■ выбор оборудования и др.

Каждый из этапов (предварительное обоснование и вспомогательные исследования) также завершается общим собранием участников проекта, где принимаются решения о продолжении или прекращении работ над проектом.

Завершающим этапом этой стадии является разработка окончательного обоснования в форме развернутого инвестиционного бизнес-плана.

В бизнес-плане определяются и анализируются все важнейшие аспекты, связанные с будущим производством, и рассматриваются альтернативные варианты. Этап разработки бизнес-плана завершается общим собранием участников проекта, на котором:

■ утверждается (или не утверждается) бизнес-план проекта;

■ принимается решение о финансировании участниками осуществления проекта и привлечении внешних инвесторов;

■ подписываются документы об организации совместной компании;

■ выбирается учреждение для независимой оценки проекта.

Последняя стадия прединвестиционной фазы включает в себя оценку проекта и принятие решения об инвестировании. Эта заключительная стадия фазы состоит из двух этапов:

1) составление оценочного отчета;

2) поддержка инвестиционного проекта.

Оценка проекта проводится отечественной, зарубежной или международной финансовой организацией, выбранной в качестве внешнего инвестора и которая может привлечь средства других инвесторов. Выбранная финансовая организация оценивает технический, рыночный, управленческий, организационный, финансовый и другие аспекты проекта. Чем выше качество бизнес-плана, тем проще работа по оценке проекта.

В случае положительной оценки подписывается финансовое соглашение между инвестором и участниками проекта.

Проект поддерживается его участниками: инвесторами, спонсорами, кредиторами, страховщиками, поставщиками сырья, консультантами и другими участниками. Процесс поддержки осуществляется с помощью презентации проекта путем участия в отечественных и международных выставках, путем переговоров, распространением информации о проекте в средствах массовой информации.

Жизненный цикл инвестиционного проекта

Цель лекции:

научиться определять продолжительность жизненного цикла инвестиционного проекта и разделять его на стадии.

Жизненный цикл инвестиционного проекта

– это промежуток времени между моментом появления проекта и моментом его ликвидации. Ниже мы будем рассматривать

жизненный цикл

инвестиционного проекта на примере проекта строительства производственного предприятия. Выбор такого примера обусловлен тем, что именно такой тип инвестиционного проекта является наиболее распространенным. Для проектов другого направления конкретное содержание стадий жизненного цикла может меняться, но суть останется той же [ 3 ] .

жизненного цикла – это состояния, которые проходит проект в своем развитии. Обычно жизненный цикл проекта делят на три стадии:

- Прединвестиционная стадия.

- Инвестиционная стадия.

- Эксплуатационная стадия.

Прединвестиционная стадия жизненного цикла

— это промежуток времени между моментом появления первоначального замысла проекта и моментом принятия окончательного решения о его реализации. На

прединвестиционной стадии

происходит выбор одного проекта из нескольких вариантов инвестирования либо составление инвестиционной программы из нескольких проектов (независимых или взаимодополняющих). Решение о выборе варианта инвестирования принимается исходя из сравнительной эффективности и рискованности каждого проекта, а также исходя из имеющихся ресурсов.

Прединвестиционная стадия жизненного цикла

включает в себя следующие этапы:

- Формирование первоначального замысла проекта

. Любой проект начинается с возникновения идеи, конкретизации желаемого результата. - Анализ инвестиционных возможностей реализации проекта

. Оценивается потребность в финансовых ресурсах, рассматриваются возможные источники получения этих ресурсов. - Маркетинговые исследования (анализ рынка).

Оценивается уровень спроса на товары или услуги, производство которых предполагается проектом. Определяется целевая аудитория (потребители) продукции. Оценивается конкуренция на рынке данной отрасли и региона. - Разработка бизнес-плана.

Основная цель бизнес-плана — показать привлекательность проекта возможному инвестору. - Выбор местоположения строящегося предприятия

(если осуществление инвестиционного проекта предполагает строительство). - Поиск инвесторов.

Инвестиционный проект может финансироваться полностью за счет собственных средств инвестора либо с привлечением заемного капитала . При этом соотношение собственного и заемного капитала в структуре источников инвестиций может быть различным. - Выделение инвестиций на проектно-изыскательские работы.

- Проведение конкурса на проектно-изыскательские работы и заключение контракта с проектировщиком.

Как правило, проектно-изыскательские работы выполняются по договору подряда. Заказчик объявляет конкурс (тендер), в котором могут принять участие проектные организации . При принятии решения учитывается смета затрат на проектно-изыскательские работы, а также репутация организации-проектировщика, сроки выполнения работ и т.п.

Прединвестиционная стадия проекта.

Любой проект начинается с идеи. Но следует различать научные идеи и бизнес-идеи. Первичными являются научные идеи, они появляются в результате целенаправленной умственной деятельности. Появившаяся научная идея должна быть оформлена в виде научного отчета, статьи. Теперь научная идея должна быть оценена с экономической точки зрения, хотя на этом этапе можно говорить лишь о потенциале.

Если научная идея признана перспективной, она получит возможность развития и переходит в стадию научных исследований. В результате научная идея получает всестороннее развитие и превращается в научную разработку. В случае положительной оценки начинаются опытно-конструкторские работы. В случае положительной оценки формулируется бизнес-идея. Бизнес-идея, в отличие от научной идеи, должна отвечать на вопрос: «Как с ее помощью заработать деньги?».

На рис. 1 приведена прединвестиционная стадия жизненного цикла проекта, результатом которой является предварительный бизнес-план проекта.

Прединвестиционная стадия жизненного цикла проекта

Бизнес-идея также должна быть оформлена документально (бизнес-план). В документе должны быть отражены:

— альтернативные технические и технологические решения;

— ожидаемый спрос на продукцию;

— сроки реализации и сложность проекта;

— правовое обеспечение проекта, наличие исходной и разрешительной документации;

— конкурентоспособность продукции проекта;

— оценка экономической эффективности.

Инициация.

Стадия инициации. Инициация проекта – это убеждение руководства организации (или инвесторов) в необходимости выполнения проекта. Стадия инициации проекта подразумевает определение целей. Следует различать цели проекта и цели продукта проекта, под которым понимается продукция (или услуги), созданная или произведенная в результате исполнения проекта.

Цели продукта– это свойства, которыми должна обладать продукция проекта, являющаяся основным материальным результатом.

Цели проекта – это явные и неявные цели его основных участников (работы, которые нужно выполнить для производства продукта с заданными свойствами).

Под целями проекта здесь понимаются не только конечные результаты проекта, но и выбранные пути достижения этих результатов (например, применяемые в проекте технологии, система управления проектом). При этом результаты могут быть материальными (продукция, здания, сооружения, организация) и нематериальными (знания, опыт, методы). Без четко сформулированных целей успешная реализация проекта невозможна.

С другой стороны, стадия инициации проекта может по существу подразумевать функцию выбора проекта из возможных альтернатив. Проекты инициируются в силу возникновения потребностей, которые нужно удовлетворить. Однако в условиях дефицита ресурсов невозможно удовлетворить все потребности без исключения. Приходится делать выбор. Одни проекты выбираются, другие отвергаются. Решения принимаются исходя из наличия ресурсов, и в первую очередь финансовых возможностей, сравнительной важности удовлетворения одних потребностей и игнорирования других, сравнительной эффективности проектов.

Для сравнительного анализа проектов на данном этапе применяются методы проектного анализа, включающие в себя финансовый, экономический, коммерческий, организационный, экологический, анализ рисков и другие виды анализа проекта. Системы для планирования и управления проектами на этой стадии, как правило, используются в ограниченном виде.

На стадии инициации проекта осуществляются следующие действия:

· разработка концепции проекта – анализ проблемы и потребности в проекте; сбор исходных данных; определение целей и задач проекта; рассмотрение альтернатив.

· утверждение концепции проекта;

· открытие проекта – принятие решения о начале проекта; определение и назначение управляющего проектом; принятие решения об обеспечении ресурсами.

Необходимым условием эффективного управления проектом является тщательное документирование всех действий, так или иначе связанных с исполнением проекта. Поэтому результатом стадии инициации является документ, который может быть назван паспортом проекта, в котором указаны:

· обоснование инициации проекта – потребности, ради удовлетворения которых предпринимается этот проект;

· описание конечного продукта проекта (основная цель);

· определенные и утвержденные цели проекта – явные и неявные цели участников проекта (заказчика, исполнителя, подрядчика и т.д.);

· критерии успеха проекта – численно измеримые критерии, позволяющие судить об успешном завершении проекта;

· класс проекта по различным признакам (масштаб, тип, сложность);

· участники проекта (основные стейкхолдеры – высшее руководство, менеджер проекта, функциональные менеджеры, работники, гос. учреждения, акционеры, кредиторы и остальные стейкхолдеры, которых так или иначе касается проект – семьи, СМИ, школы, больницы, общественные организации, социальные организации, конкуренты, потребители и т.д.)

· ;команда проекта (включая утвержденного менеджера проекта);

· первоначальный план проекта.

Планирование.

Планирование в том или ином виде производится в течение всего срока реализации проекта. В самом начале жизненного цикла проекта обычно разрабатывается неофициальный предварительный план – грубое представление о том, что потребуется выполнить в случае реализации проекта. Решение о выборе проекта в значительной степени основывается на оценках предварительного плана. Формальное и детальное планирование проекта начинается после принятия решения о его реализации. Определяются ключевые точки (вехи) проекта, формулируются задачи (работы) и их взаимная зависимость. Именно на этом этапе используются системы для управления проектами, предоставляющие руководителю проекта набор средств для разработки формального плана: средства построения иерархической структуры работ, сетевые графики и диаграммы Гантта, средства назначения и гистограммы загрузки ресурсов.

Планы – это основные документы, обеспечивающие взаимодействие всех участников проекта и ориентацию их на достижение конечной цели. Как правило, план проекта не остается неизменным и по мере осуществления проекта подвергается постоянной корректировке с учетом текущей ситуации.

Планы разрабатываются на всех этапах жизненного цикла проекта и в зависимости от уровня различаются концептуальные, стратегические, текущие и оперативные планы.

Концептуальный план определяет цели и задачи проекта. В нем рассматриваются различные возможные варианты организации производства, оцениваются их положительные и отрицательные стороны, устанавливаются основные точки контроля, проводится предварительная оценка стоимости и объемов ресурсов.

Стратегический план обеспечивает общее видение проекта. Он устанавливает:

— целевые этапы и основные точки контроля;

— сроки завершения комплекса работ;

— организации-исполнители и порядок их взаимодействия;

— поэтапные потребности в ресурсах.

На этом этапе менеджер проекта согласовывает и решает возникающие вопросы с заказчиком, знакомит с планом работ свою команду. При этом особое внимание обращается на промежуточные этапы с целью распределения работ по отдельным подразделениям.

Текущий план уточняет потребности в ресурсах, сроки выполнения работ отдельными исполнителями, взаимодействие между ними.

Оперативный план еще более детализирует задания исполнителям на небольшие отрезки времени.

Планирование имеет большое значение для проекта, поскольку проект содержит то, что ранее не выполнялось. Естественно, что планирование включает сравнительно много процессов. Однако не следует считать, что управление проектами — это в основном планирование. Усилия, прилагаемые для планирования, следует соизмерять с целями проекта и полезностью полученной информации. В ходе исполнения проекта процессы планирования многократно повторяются. Изменениям могут подвергнуться цели проекта, его бюджет, ресурсы и т.д. Кроме того, планирование проекта — это не точная наука. Различные команды проекта могут разработать различные планы для одного и того же проекта. А пакеты управления проектами могут составить различные расписания выполнения работ при одних и тех же исходных данных.

Основные процессы планирования

Некоторые из процессов планирования имеют четкие логические и информационные взаимосвязи и выполняются в одном порядке практически во всех проектах. Так, например, сначала следует определить, из каких работ состоит проект, а уж затем рассчитывать сроки выполнения и стоимость проекта. Эти основные процессы выполняются по несколько раз на протяжении каждой стадии проекта. К основным процессам планирования относятся:

Планирование целей

— разработка постановки задачи (проектное обоснование основных этапов и целей проекта),

Декомпозиция целей

— декомпозиция этапов проекта на более мелкие и более управляемые компоненты для обеспечения более действенного контроля,

Определение состава работ проекта

— составление перечня операций, из которых состоит выполнение различных этапов проекта,

Определение взаимосвязей работ

— составление и документирование технологических взаимосвязей между операциями,

Оценка длительностей или объемов работ

— оценка количества временных интервалов, либо объемов работ, необходимых для завершения отдельных операций,

Определение ресурсов

(людей, оборудования, материалов) проекта — определение общего количества ресурсов всех видов, которые могут быть использованы на работах проекта (ресурсов организации) и их характеристик;

Назначение ресурсов

— определение ресурсов, необходимых для выполнения отдельных операций проекта;

Оценка стоимостей

— определение составляющих стоимостей операций проекта и оценка этих составляющих для каждой операции, ресурса и назначения;

Составление расписания выполнения работ

— определение последовательности выполнения работ проекта, длительностей операций и распределения во времени потребностей в ресурсах и затрат, исходя и с учетом наложенных ограничений и взаимосвязей;

Оценка бюджета

— приложение оценок стоимости к отдельным компонентам проекта (этапам, стадиям, срокам);

Планирование качества

— определение того, какие стандарты качества использовать в проекте, и того, как отслеживать соблюдение этих стандартов;

Определение критериев успеха

— разработка критериев оценки исполнения проекта.

Вспомогательные процессы планирования

Кроме перечисленных основных процессов планирования имеется ряд вспомогательных процессов, необходимость в использовании которых сильно зависит от природы конкретного проекта. Такие процессы включают в себя:

Планирование организации

— определение, документирование и назначение ролей, ответственности и взаимоотношений отчетности в организации;

Планирование взаимодействия

— определение потоков информации и способов взаимодействия, необходимых для участников проекта,

Идентификация и оценка риска

— определение и документирование событий риска, которые могут повлиять на проект;

Разработка реагирования

— определение необходимых действий для предупреждения рисков и реакции на угрожающие события;

Планирование поставок

— определение того, что, как и когда должно быть поставлено.

Взаимосвязи между вспомогательными подпроцессами, как и само их наличие, в большой мере зависят от природы проекта.

Жизненный цикл инвестиционного проекта — что это

Жизненный цикл инвестиционного проекта – это интервал времени от идеи проекта до его полной ликвидации. Это основное понятие для анализа финансирования, которое позволяет принимать грамотные решения, связанные с организацией, развитием и окончанием проекта.

Инвестпроект проходит четыре последовательные фазы: прединвестиционную, инвестиционную, эксплуатационную и период ликвидации. Рассмотрим каждую стадию подробно.

Инвестиционная фаза

На инвестиционной фазе цикла к проекту часто подключается инвестор, который обеспечивает старт проекта своим финансирование.

Это время, когда инициаторы проекта разрабатывают проектную документацию, заключают договоры подряда (выбирают строительную организацию, рассчитывают смету на строительство). Затем:

- подготавливают строительную площадку и начинают строить объект;

- закупают технологии и оборудование; доставляют, монтируют и готовят к запуску технику;

- принимают на работу персонал и обучают работе на объекте;

- формируют капитал предприятия – основной и оборотный;

- выпускают опытные образцы продукта и постепенно выводят предприятие на проектную мощность.

В этой фазе резко возрастает уровень затрат. Эта фаза заканчивается сдачей объекта в эксплуатацию.

В это же время проводятся маркетинговые мероприятия по выводу продукта на рынок, построение бренда.

Предынвестиционная подготовка инновационных предприятий и выполнение процедур «due diligence»

В качестве имущественных и интеллектуальных ценностей рассматриваются:

- —

денежные средства, целевые банковские вклады, паи, ценные бумаги;

здания, сооружения, оборудование, другие виды материальных ценностей;

права пользования природными ресурсами, в т.ч. землей, водой, недрами и др.;

Важными условиями осуществления инвестиционной деятельности являются:

- —

зависимость прибылей участников сотрудничества от результатов хозяйственно — финансовой деятельности объекта;

участие в управлении и контроле за использованием инвестиционных ресурсов и распределением прибыли;

разделение между партнерами рисков, связанных с собственностью на ресурсы и получением прибыли;

Инвестиции делятся на частные и государственные, финансовые и интеллектуальные, зарубежные и внутренние, производственные (включая затраты на приобретения инвестиционных товаров) и потребительские (приобретение в основном бытовых предметов длительного пользования), прямые и портфельные.

В западной экономической литературе под прямыми инвестициями понимают прежде всего капиталовложения и создаваемые за рубежом предприятия. При этом различают масштабы акционерного участия иностранного партнера в инвестиционном проекте и объем всех инвестиционных средств. Наряду с «инвестициями в объект» выделяют также «инвестиции в страну». Этот вид инвестиций подразумевает поток ссудного капитала — займы и кредиты, предоставляемые на межгосударственной и частной основе для финансирования инвестиционных программ.

Портфельными инвестициями считаются вложения в государственные ценные бумаги, а также ценные бумаги и уставные капиталы других предприятий. В международной практике, к портфельным инвестициям также относятся займы на покрытие дефицитов платежных балансов стран — реципиентов, финансирование текущих расходов дочерних компаний иностранного владения, займы на покрытие местных затрат национальных компаний, в т.ч. товарные кредиты, обеспечивающие местный финансовый компонент при реализации инвестиционных проектов.

К интеллектуальным относят инвестиции «неосязаемой» собственности в информационные ресурсы, маркетинговые услуги, подготовку кадров, приобретение патентов, лицензий, ноу-хау, управленческие и другие услуги, если их приобретение имеет самостоятельное значение и не связано с сооружением комплектных объектов (с предоставлением соответствующих лицензий).