Как оформить кредит под ипотеку

- Новости

- Все новости

- Новости Финансов

- Полезное

- Кредиты

- Кредиты онлайн

- Банковские кредиты

- Без отказа

- С плохой кредитной историей

- Беспроцентный

- Моментальный

- Без звонка

- Кредитные карты

- Компании

- Все МФО

- Банки

Лента новостей

- 17:38 Курс гривны к доллару и евро после закрытия Межбанка 26 мая

- 17:30 МАУ не будет поднимать стоимость билетов из-за запрета полетов над Беларусью

- 15:56 Средний размер больничных в Украине за 4 месяца вырос на 15%

- 15:37 Пять компаний пополнили небанковский рынок финансовых услуг

- 14:40 Фонд гарантирования выставит на продажу активы неплатежеспособных банков на 797 млн гривен

- 14:06 Кабмин с 1 января 2022 года увеличит выплаты при рождении ребенка

- 12:33 Государственный долг Украины в апреле увеличился на 20 млрд гривен

- 11:51 В марте увеличились денежные переводы в Украину от трудовых мигрантов

- 11:35 Нацбанк исключил семь компаний из государственного реестра финансовых учреждений

- 10:54 Сети АЗС на выходных снизили стоимость бензина

- 10:22 Большинство украинцев считают завышенными коммунальные тарифы

- 09:44 Минфин привлек 5,9 млрд гривен на аукционах ОВГЗ 25 мая

- 09:01 НБУ установил официальный курс гривны на 26 мая

- 17:27 Курс гривны к доллару и евро после закрытия Межбанка 25 мая

- 16:56 Прибыль крупных и средних предприятий в первом квартале 2021 года составила 166 млрд гривен

- 15:56 ПФУ направил 25 мая 1,6 млрд гривен на пенсионные выплаты

- 15:44 Украинские заробитчане получают в Польше около 30 тысяч гривен в месяц

- 14:05 Фонд госимущества в мае продал три спиртзавода за 205 млн гривен

- 12:32 Украинцы в течение прошлой недели привлекли 25 млн гривен теплых кредитов

- 11:42 Долг облгазов перед Оператором ГТС превышает 10 млрд гривен

Ипотека в Украине. Полная инструкция, как оформить кредит на жилье

Ипотека – долгосрочный целевой кредит, залогом которого выступает приобретаемая недвижимость. Хозяин становится владельцем жилья, но если кредит не будет возвращен в срок, то квартира перейдет в собственность банка. Подробно об этом пишет Nominal.com.ua.

В соответствии с данными Национального банка Украины, за последние годы граждане стали в 4 раза чаще оформлять ипотеки. Тенденция обусловлена тем, что кредит на жилье получить проще и выгоднее за счет партнерских программ застройщиков, предлагающих сниженные проценты.

Ипотека на жилье: как выбрать банк?

Жилищный кредит проще оформить, если изучить паспорта кредитов. Запросить их можно в банках или изучить предложения онлайн. В паспорте обычно указывают размер первоначального взноса, проценты, стоимость кредита, порядок выплат. Наиболее выгодные предложения есть у следующих банков:

- «ПриватБанк» предлагает 17,9% на жилье в новостройках, жилье на вторичном рынке под 20.9% годовых и 14.32% на недвижимость банка. Размер первоначального взноса от 25%;

- «КредиАгрикольБанк» выдает ипотеку под 17,29% годовых, сроком до 20 лет, при условии 50% взноса;

- «Укргазбанк» выдает кредит на жилье: под 15.5% (первичный рынок), при условии первоначального взноса 60%, под 15,5% (вторичный рынок), под 22,5% на приобретение недвижимости, находящейся в залоге банка.

- «Глобус» предлагает ипотечные кредиты на жилье в новостройках. Процентная ставка от 5,9% до 15,9% годовых на первый год, проценты зависят от размера первоначального взноса. Далее ставка увеличится до 23,9%, а срок кредитования достигает 20 лет;

- «Ощадбанк» предлагает ипотеку в новострое от 8,9% и на вторичный рынок от 19,99% годовых. Размер первоначального взноса составляет 30%, а выплачивать ипотеку можно на протяжении 20 лет.

Ипотека на квартиру выдается банками после детальной оценки клиента, его кредитной истории и платежеспособности. Основными характеристиками заемщика можно считать:

- Возраст от 25 до 65 лет;

- Официальное трудоустройство (не менее 12 месяцев на последнем месте работы или предпринимательская деятельность не менее 2-х лет).

При выборе банка нужно обращать внимание вот на что:

- Размер первоначального взноса;

- Проценты;

- Условия возврата средств. Здесь могут предложить следующие схемы: классика и аннуитет. В первом случае начисление процентов происходит на остаток тела кредита, а в начале срока размер платежей будет больше, чем в конце. Во втором случае размеры платежа не меняются на протяжении всего срока;

- Наличие дополнительных платежей;

- Комиссия за получение ипотеки;

- Размер штрафов за просрочки;

- Отзывы клиентов, ранее оформивших ипотеку в банке.

Пакет документов для получения кредита

Квартира в ипотеку оформляется при наборе следующих документов:

- Заявление на получение ипотеки (нужно составлять в банке);

- Заполненная анкета;

- Паспорт;

- ИНН;

- Справка с места работы, подтверждающая должность и доход заемщика;

Если заемщиком выступает частный предприниматель, тогда он должен подготовить:

- Свидетельство о государственной регистрации субъекта предпринимательской деятельности физического лица;

- Декларация о доходах за последнее полугодие;

- Справка из ГНАУ, подтверждающая отсутствие задолженности.

Банки также могут запросить дополнительные документы:

- Водительское удостоверение или загранпаспорт;

- Свидетельство о браке;

- Копия паспорта кого-то из супругов;

- Копия ИНН одного из супругов;

- Справка с места работы супруга, подтверждающая доход и должность;

- Документы, подтверждающие другие доходы;

- Справка из психоневрологического диспансера.

Банк в свою очередь должен предоставить клиенту такие бумаги:

- Документы, подтверждающие право собственности на квартиру;

- Справка-характеристика БТИ;

- справка из ЖЕКа ф.3;

- Технический паспорт на квартиру;

- Справка из ЖЕКа, подтверждающая отсутствие задолженности по квартплате;

- Копии паспортов владельцев квартиры.

Условия получения ипотеки в Украине

Купить квартиру в ипотеку можно на следующих условиях:

- Потенциальный заемщик должен иметь прописку в регионе, где планируется оформление кредита;

- Наличие украинского гражданства;

- Возраст от 25 лет;

- Трудовой стаж должен быть не меньше года;

- Кредитная история должна быть положительной;

- Проценты варьируются от 17% до 30%, в зависимости от вида недвижимости;

- Размер первоначального взноса варьируется от 20% до 50%;

- Продолжительность кредитования не превышает 20 лет.

Молодые семьи в возрасте до 35 лет, могут получить ипотеку на более выгодных условиях, так как для этой категории разработаны специальные предложения и субсидии.

На какой срок оформлять ипотечный кредит?

Максимальный срок ипотечного кредитования составляет 20 лет, но эксперты рекомендуют оформлять ссуду на приобретение жилья не более чем на 10 лет, чтобы минимизировать переплату, так как в некоторых банках, размер годовой ставки может достигать 30%.

Выбор ликвидной недвижимости

Ипотека в Украине имеет свои нюансы. Так, пока кредит на жилье не будет выплачен, квартиру нельзя будет продать или совершить с ней какие-то операции. При покупке жилья в кредит нужно обращать внимание вот на что:

- Репутация застройщика. Важно убедиться в том, что застройщик не имеет замороженных проектов и судебных разбирательств. Банки не ведут дела с непроверенными компаниями, так как они как никто заинтересованы в удачной сделке;

- Законность возведенной новостройки. Нужно проверить целевое назначение земли, используя Публичную кадастровую карту и наличие разрешения на строительство;

- Инфраструктура района. Жилье лучше выбирать на жилом массиве, где есть все необходимые объекты для комфортного существования;

- Акции, скидки и специальные предложения. Обычно, акционные предложения не распространяются на жилье, предоставляемое в рассрочку.

Читайте также: Когда лучше покупать квартиру в Украине

Как грамотно оформить ипотеку?

Чтобы выгодно оформить жилье в кредит, нужно воспользоваться следующими рекомендациями:

- Проведите оценку финансовых возможностей. Прежде всего, нужно определить бюджет, выяснить стоимость квартиры, размер первоначального взноса, размер ежемесячных платежей. Заемщик должен предварительно спрогнозировать все расходы и объективно оценить свое положение. Также нужно учесть и то, что за 15-20 лет расходы семьи могут возрасти. Кредит лучше всего оформлять в той валюте, в которой заемщик имеет основной доход;

- Выбор жилья. Нужно определиться, на какую покупку будет оформляться ипотека. Это может быть коттедж, квартира в новострое, на вторичном рынке или частный дом. Некоторые банки могут предоставить кредиты на индивидуальную постройку жилья на земельном участке. Покупая жилье на вторичном рынке нужно убедиться в том, что помещение не обременено залогом и на него не наложен арест. О покупке квартиры лучше договариваться после того, как кредит будет одобрен и заемщик сможет понять, на какую сумму рассчитывать;

- Выбор банка. Перед обращением ознакомьтесь с кредитными предложениями, программами и информацией о банках, в которых выдают ипотеку. Лучше составить список банков, выписав предварительно размеры процентов, платежей и т.д. В качестве партнера стоит выбирать банк, в котором открыта зарплатная карта или сберегательный счет, так как тогда можно рассчитывать на специальные предложения.

- Займитесь сбором документов. В стандартный пакет документов входит ИНН, паспорт, справка о доходах и документы, которые могут подтвердить семейное положение. Более детальный перечень бумаг можно получить при личном обращении в банк;

- Подать заявку. Заемщику нужно заполнить заявление-анкету на получение жилищного кредита. Сделать это можно как на сайте банка, так и при личном посещении отделения. После этого нужно подать полный пакет документов и дождаться ответа;

- Решение от банка. Обычно, ответ заемщику выдается в течение 1-2-х недель. В некоторых случаях, заявка может быть рассмотрена быстрее. Одобрение по ипотечному кредиту действительно на протяжении нескольких месяцев. Если в установленный срок заемщик не предоставит документы, заявку нужно будет подавать повторно. Выбранная недвижимость будет проверяться банком несколько недель;

- Внимательно изучите кредитный договор. Нужно изучить весь текст соглашения перед тем, как его подписать. В договоре могут быть пункты, невыгодные для заемщика, поэтому на них нужно обратить особое внимание, как и на раздел штрафов, начисляемых при возникновении просрочки;

- Оформление права собственности. Последним шагом станет переоформление недвижимости на имя заемщика. После того как будут получены документы, подтверждающие право собственности, банк переведет или выдаст средства, которые нужно будет передать прежнему владельцу квартиры, если речь пойдет о приобретении жилья на вторичном рынке.

Какое жилье можно приобрести в ипотеку?

В ипотеку можно взять жилье в новострое, на вторичном рынке, частный дом или коттедж. Кредит можно получить и на постройку дома или приобретение земельного участка, на котором он будет возведен.

Выбор способа погашения кредита на жилье

Здесь могут быть следующие схемы возврата средств: классика и аннуитет. В первом случае начисление процентов происходит на остаток тела кредита, а в начале срока размер платежей будет больше, чем в конце. Во втором случае, размеры платежа не меняются на протяжении всего срока. Аннуитетная форма погашения кредита не сокращает размер ежемесячных платежей, так как все выплаты равны. В каждый ежемесячный платеж автоматически включаются все необходимые суммы для того, чтобы покрыть проценты и основной долг. От месяца к месяцу могут изменяться лишь соотношения между суммами, а размер взноса статичный.

Преимуществами аннуитетной формы можно считать:

- Первоначальные платежи, которые рассчитаны с применением формулы аннуитета меньше;

- Клиент знает размер будущих платежей, что позволяет спланировать бюджет.

Как продать квартиру, взятую в ипотеку?

Квартира, купленная в ипотеку, может быть в некоторых случаях продана:

- Смена места жительства заемщика;

- Ухудшение материального состояния заемщика;

- Потребность в улучшении жилищных условий;

- Изменение жизненных обстоятельств.

Любое действие с ипотечным жильем должно согласовываться с банком и компанией-застройщиком. Поэтому, перед тем как выставить жилье, взятое в ипотеку на продажу, нужно получить соответствующее разрешение или обговорить данную возможность с уполномоченным сотрудником. Только после получения согласия банка, можно начинать процесс продажи жилья.

Перед тем как выставить жилье, оформленное в кредит на продажу, нужно предварительно проконсультироваться с юристом. Ипотечное жилье можно продать так:

- Реализовать самостоятельно. Выставляя объявление о продаже, важно указать на имеющееся обременение. После того как покупатель будет найден, он должен подать заявление в банк о выкупе имущества. После того как будет подписан предварительный договор, покупатель выплачивает остаток по долгу, переводя нужную сумму на расчетный счет;

- Продать с помощью банка, в котором оформлялась ипотека. Этот способ актуален для тех, кто переезжает в другой город или страну и не может лично заниматься поисками и присутствовать при заключении сделки.

Рефинансирование ипотечного кредита. Когда это необходимо?

Рефинансирование ипотеки позволяет:

- Снизить ежемесячный платеж за счет уменьшения процента или продления периода кредитования;

- Увеличение размера долга за счет «докредитовки»;

- Консолидация долга (объединение всех кредитов в один).

- Когда клиент не доволен обслуживанием в своем банке;

- Ставка по договору выше среднего;

- Выплаты по ипотеки негативно влияют на бюджет;

- Несоответствие условий кредитования;

- После совершения определенного количества платежей, долг увеличился.

Стоит ли брать жилищный кредит?

Ипотеку выгодно оформлять по следующим причинам:

- Можно получить свое жилье и, в отличие от снятия в аренду, плата не будет изменяться;

- Продолжительный срок кредитования. Ипотеку выдают сроком до 20 лет, а, значит, размер платежей будет небольшим;

- Первоначальный взнос небольшой и в некоторых банках не превышает 10% от суммы;

- Банки сотрудничают лишь с проверенными и надежными застройщиками, что является гарантией их порядочности;

- Можно самостоятельно выбрать жилье с любой планировкой;

- Жилье можно приобрести как на вторичном рынке, так и в новострое;

- Банки предоставляют средства на покупку земельного участка и строительство дома;

- У банков достаточно предложений, акций, скидок, так что есть возможность экономии.

Заключение

Ипотека – разновидность потребительского кредита, залогом которого выступает приобретаемое жилье. Сегодня банки предлагают лояльные проценты и предоставляют кредиты на жилье на продолжительный срок, не превышающий 20 лет. Чтобы оформить ипотеку, нужно собрать все необходимые документы, запрашиваемые банком. Для получения более выгодного предложения лучше сотрудничать с банков, в котором открыта зарплатная карта или сберегательный счет. Весь процесс оформления занимает несколько месяцев, а квартиру можно приобрести как в новострое, так и на вторичном рынке.

Где взять ипотеку на коммерческую недвижимость физическим лицам

Многих заемщиков интересует вопрос, где взять ипотеку на коммерческую недвижимость физическим лицам. Ее предоставляют не все организации, но предложения на рынке кредитования – есть.

Важно понимать, что взять ипотеку на коммерческую недвижимость может ограниченный круг лиц. Закон не запрещает выдавать займы на нежилые объекты любому физлицу (согласно статье 5 Федерального закона от 30.12.2004 N 216-ФЗ). На практике – банки готовы кредитовать только заемщиков, так или иначе связанных с предпринимательской деятельностью:

- индивидуальных предпринимателей;

- владельцев фермерских хозяйств;

- акционеров, соучредителей, директоров, а также топ–менеджеров российских компаний.

Для информации. Коммерческой недвижимостью называют помещения (здания) для ведения бизнеса. Это может быть склад, офис, цех, гараж и т. д. Такой объект обходится дороже, чем квартира, требования к обеспечению – строже.

Совет! При расчете ипотеки на коммерческую недвижимость онлайн не ищите предложений на вкладке Кредиты физическим лицам. Скорее всего, интересующая вас программа будет на страничке Кредитование МСБ (малого и среднего бизнеса).

Покупка коммерческой недвижимости в ипотеку – почему это выгодно

Бизнесмены знают, сколько денег ежемесячно съедает арендная плата. И она имеет склонность постоянно повышаться. Кроме того, собственник квадратных метров может выставить арендатора на улицу в любой момент. Свое помещение – это гарантии спокойного будущего и удачное вложение личных средств.

Ипотека на коммерческую недвижимость для ИП не запрещает сдавать ее в аренду, проводить бизнес–мероприятия. Да, продать ее нельзя – до полного погашения она находится в залоге у банка. Но не запрещено извлекать доход в той или иной форме.

Схема ипотеки на коммерческую недвижимость для физических лиц

Алгоритм выдачи займа похож на схему кредитования жилых помещений. А вот условия – на порядок строже. Ипотека на коммерческую недвижимость без первоначального взноса – редкое явление. Обычно требуют не только аванс (25–50%), но и обеспечение сверх обычного залога. Срок таких займов не превышает 10 лет.

Есть намерение стать полноправным собственником помещений для бизнеса – действуем по следующей схеме:

- Ищем банк с лояльными условиями.

- Подаем заявку.

- Собираем документы.

- Проводим оценку недвижимости.

- Платим первоначальный взнос.

- Получаем кредит.

- Оплачиваем помещение.

- Оформляем право собственности.

- Передаем квадратные метры в залог банку до полного погашения ссуды.

Важно! Не все виды предприятий могут приобрести в собственность помещение за кредитные деньги. Обычно банки накладывают ограничения на такие виды деятельности, как игровой бизнес, страхование и лизинг, букмекерство, торговля сигаретами и алкоголем. Также проблематично выкупить квадратные метры через заемные средства риэлторам, строителям, нотариусам.

Ипотека на покупку коммерческой недвижимости физическим лицом – какие нужны документы

Собирать бумаги придется долго, и их много. Прежде всего потребуются личные документы:

- паспорт;

- свидетельства о браке и появлении детей;

- СНИЛС;

- номер налогоплательщика;

- военный билет;

- сведения о доходах и имуществе в собственности.

Что касается объекта недвижимости, то понадобится его оценка, договор купли–продажи, страховка. Помещение должно соответствовать требованиям законов Российской Федерации, предъявляемым к нежилым объектам. И, конечно, не иметь обременений (быть под арестом, являться предметом имущественного спора, находиться в аварийном состоянии и т.д.).

Но и это не все. Когда ИП оформляет ипотеку для приобретения коммерческой недвижимости, ему приходится собирать полный пакет бумаг о своем бизнесе:

- подтверждение регистрации (выписка из Реестра или Свидетельство);

- справки из ФНС об отсутствии претензий к уплате налогов;

- справки о движении по счетам;

- лицензию (если сфера деятельности лицензируется);

- все официальные отчеты в государственные фискальные органы за последний год.

Все эти бумаги банк требует с целью прояснить для себя финансовую историю заемщика. Кредитору необходимо знать о денежных обязательствах, которые есть у кредитуемого (невыплаченной ипотеке, потребительских займах, лизинге и так далее). А также о действующих договорах с клиентами и деловыми партнерами.

Обратите внимание! При продаже коммерческой собственности ИП заплатит дополнительный налог, так как выручку от проданного помещения налоговая приравнивает к доходу от предпринимательской деятельности.

Как рассчитать ипотеку коммерческой недвижимости

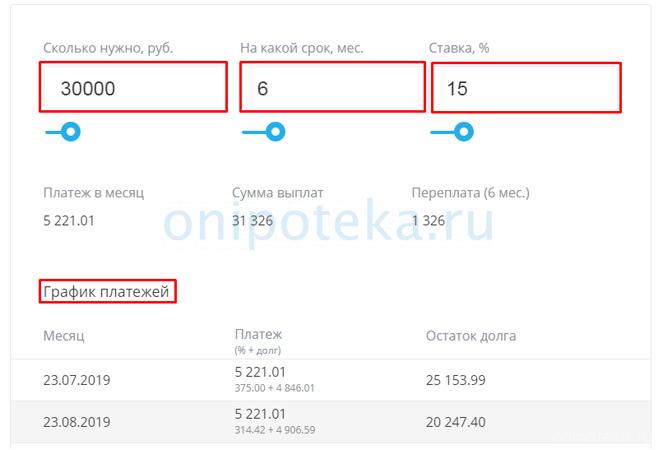

При покупке жилого помещения заемщик видит на сайте кредитный калькулятор. Программа помогает просчитать реальные суммы выплат и увидеть график платежей. При оформлении ипотеки на коммерческую недвижимость калькулятор загружается редко. Банкиры полагают, что бизнесмен не заключает сделку без юристов и способен просчитать затраты самостоятельно – без специального сервиса.

В таком случае можно воспользоваться калькулятором на нашем сайте (Онлайн Калькулятор для расчета ипотеки). Так как расчет параметров кредита, по сути, ничем не отличается от рядового ипотечного займа. Следует открыть раздел Онлайн калькулятор для расчета ипотеки на сайте, занести туда ориентировочную стоимость помещения, размер аванса, срок и предполагаемый процент. Калькулятор рассчитает с точностью до копейки ежемесячный платеж, общую переплату, а также сформирует график платежей.

Учтите! Проценты за пользование займом на 3–5 пунктов выше, чем при ипотеке жилых помещений.

Как купить коммерческую недвижимость в ипотеку – пошаговый алгоритм

Допустим, объект найден. Вы готовы внести залог. На каком этапе в схему включается банк?

Рассмотрим два варианта трехстороннего сотрудничества:

- Между продавцом и покупателем составляется договор о продаже. Заемщик вносит часть денег наличными и предоставляет гарантийное письмо от банка на остальную сумму. После переоформления прав собственности кредитуемый передает здание (помещение) в залог кредитору. Последний выплачивает деньги продающей стороне.

- Покупатель вносит аванс и показывает гарантийное письмо от кредитора. После чего прежний собственник имущества передает его в залог банку. Затем подписывается договор купли–продажи. Новый собственник регистрирует помещение на себя (с согласия банка).

Первая схема более проста, но продавцу приходится ждать свои деньги. Этот вариант не всех устраивает. Поэтому иногда выбирают второй путь – более хлопотный, но менее обременительный для продавца.

Особенности ипотеки коммерческой недвижимости у близких родственников

Банк придирчиво анализирует документы, если субъектами договора являются родные люди (родители, дети и внуки, бабушки и дедушки, сестры и братья, супруги). Если продавец и покупатель состоят в родстве, лучше предупредить об этом сразу. Если подобное обстоятельство выяснится позже, кредитор может расторгнуть сделку и потребовать деньги обратно.

Внимание! Расчеты между родственниками расценивают как более рискованные. Ведь члены одной семьи могут легко договориться между собой и использовать банк в мошеннических целях. Поэтому проверка проводится более придирчиво и внимательно.

В каких банках можно ли взять ипотеку на коммерческую недвижимость: краткий обзор

Ссуды на помещения для коммерции считаются более рискованными и потому стоят дороже. Нецелесообразно просить их у банка с маленьким уставным капиталом. Необходимо обращаться в крупные финучреждения.

Ипотечные программы для малого и среднего бизнеса в текущем году активны у:

- Сбербанка (сразу несколько предложений);

- ВТБ;

- Россельхозбанка;

- банка Уралсиб;

- Абсолют Банка.

Здесь помогут купить коммерческую недвижимость в ипотеку физическому лицу в статусе ИП или владельца небольшого предприятия. Остановимся подробнее на программах кредитования.

За большой ссудой – в Сбербанк

У Сбербанка есть специальная программа Бизнес–недвижимость. Основные границы займа:

- ставка от 11%;

- срок – до 10 лет;

- аванс – не менее 25% (20% – для производителей с/х продукции);

- лимит на годовую выручку ИП – 0,4 млн. рублей;

- период активной деятельности предприятия – не менее 6 месяцев.

Обратите внимание! Ставка 11% действует при десятилетнем сроке и сумме займа больше 5 млн. рублей. Лимит по сумме – 200 млн. рублей (600 млн. в отдельных городах).

Обязательно обеспечение: залог самого объекта и собственного имущества, поручительство, страховка. Максимальный возраст заемщика ИП (на момент окончания выплат) – 70 лет.

Вторая актуальная программа от Сбербанка называется Экспресс–Ипотека:

- ставка от 13,9%;

- временной интервал – до 10 лет;

- диапазон ссуд – от 0,3 до 7 млн. рублей (до 10 млн. – избранные города);

- первый взнос – от 30% (25% – отдельным категориям из числа постоянных клиентов);

- обязательно поручительство;

- ограничения по годовой выручке – до 60 млн. рублей.

Важно! Не все отделения Сбера готовы принимать и рассматривать заявки на кредит физическому лицу на покупку коммерческой недвижимости. Уточните их список на официальном сайте учреждения.

Сбербанк предлагает следующий алгоритм сотрудничества:

- очная встреча со специалистом в одном из подразделений;

- заполнение анкеты;

- подготовка документов (персональных и отражающих деятельность компании/ИП).

Получив одобрение, можно подыскивать подходящий объект.

Условия ипотеки на нежилое помещение для физических лиц в Сбербанке – одни из самых лояльных. Но и бумаги придется готовить тщательно. Помимо личных документов, банк потребует:

- устав,

- налоговую декларацию;

- финансовую и бухгалтерскую отчетность за последний год;

- книгу учета доходов и расходов;

- справку об имущественном положении и текущих обязательствах по специальной форме;

- справки из сторонних банков ежемесячных оборотах по расчетным счетам;

- копии всех неисполненных коммерческих договоров (с подрядчиками, покупателями, поставщиками, заказчиками).

Важно! Список бумаг ипэшника на общем налоге, ЕНВД, ЕСХН и УСН – отличается. Частные предприниматели с любой формой налогообложения могут обратиться за кредитованием в Сбербанк, предоставив свои финансовые документы.

Дают ли ипотеку на коммерческую недвижимость в ВТБ

В ВТБ также готовы кредитовать заемщика, желающего приобрести склад, офис, нежилое здание и т.д. Условия:

- ставка – от 10%;

- срок – до 10 лет;

- ограничения по выдаваемой сумме – 150 млн. рублей;

- авансовый взнос – от 15%.

Пакет бумаг такой же, как в Сбербанке. При этом ВТБ готов выдать ссуду единоразово или разделить ее на несколько траншей. А также при необходимости предоставить должнику разовую отсрочку по телу кредита.

Важно! При добавочном залоге ВТБ готов кредитовать с нулевой ставкой.

Ипотека под залог приобретаемой коммерческой недвижимости в Россельхозбанке

В РСБ готовы обслуживать ИП на следующих условиях:

- длительность займа – до 8 лет;

- аванс – от 20%;

- ссуда – до 200 млн. рублей;

- есть возможность отложить платежи – до 12 месяцев;

- наличие открытого расчетного счета в Россельхозбанке.

Одно из преимуществ кредитования в РСБ – добровольный выбор схемы платежей (аннуитетный или дифференцированный). А также возможность годовой отсрочки. Ставки ипотеки на коммерческую недвижимость рассчитываются индивидуально.

Как оформить онлайн заявку на кредит для бизнеса в Россельхозбанке

Попасть на страничку анкеты просто – ее видно сразу при переходе на закладку кредитных продуктов для малых предприятий.

Прежде всего необходимо выбрать из выпадающего списка филиал, в котором вы хотите обслуживаться. Затем проставить параметры займа (сумма, период в месяцах). Представить свою организацию, дать контакты для связи. И выбрать пункт, который соответствует годовому доходу (до 120 млн. рублей, до 800 млн. рублей или выше).

Внизу необходимо отметить цель получение займа:

- на текущие цели;

- инвестиционные цели (именно к этой категории относится приобретение бизнес–недвижимости);

- рефинансирование.

Важно! В этом банке нет ограничений на годовой оборот предприятия.

Можно ли купить коммерческую недвижимость в ипотеку в банке Уралсиб

Еще один банк, готовый кредитовать физлицо в статусе ИП – Уралсиб. Соответствующая программа называется Бизнес–Инвест и рассчитана на бизнесменов, работающих не менее 6 месяцев.

Основные параметры:

- срок на возврат заемных средств – от 1 до 10 лет;

- аванс – минимум 10%;

- максимальная сумма – 100 млн. рублей;

- выручка за 12 месяцев – до 800 млн. руб.;

- численность сотрудников – до 250 чел.;

- обязательно поручительство, дополнительное обеспечение.

Внимание! Предусмотрены комиссионные за оформление: 1,2% (минимум 25 тыс. рублей) при ссуде до 15 млн. и 0,6% (не менее 105 тыс. рублей) при большей сумме.

Ипотека коммерческой недвижимости для физических лиц в Абсолют Банке

Заем предоставляется в интервале от 5 до 15 лет, вознаграждение банку – от 13%. Причем можно оформить онлайн–заявку и пригласить 4–х созаемщиков. Последний пункт совсем не лишний, так помещение для бизнес–процессов обычно обходится гораздо дороже жилого дома/квартиры. Размер займа ограничен верхней планкой в 80% стоимости объекта. В целом банк согласен одолжить от 1 до 15 млн. рублей.

Заемщик должен быть гражданином РФ в возрасте до 65 лет. А вот прописка значения не имеет. Однако важно наличие постоянного дохода в регионе присутствия банка.

Важно! Абсолют Банк кредитует платежеспособных клиентов со статусом предпринимателя не менее 1 года. Обязательно требуется поручитель(и).

Какие продукты готовы предложить другие банковские учреждения

Список банков, кредитующих физлиц–предпринимателей по ипотечным программам, довольно мал. Если в вышеназванных учреждениях постигла неудача, можно обратиться в другую организацию. Практически у всех крупных игроков на кредитном рынке есть продукты для предпринимателей, но без слова ипотека. Посмотрим, что предлагают:

- Альфа Банк;

- Промсвязьбанк;

- Росбанк.

Выберем те программы, которые позволяют одалживать ссуды на пополнение основных средств. Сюда относится и покупка капитальных сооружений.

- У Альфа Банка действует программа Кредит для бизнеса. Без залога реально одолжить от 300 тыс. до 10 млн. рублей. Альфа даже предлагает дифференцированный график платежей. Правда, высоковаты ставки – от 14 до 17%.

- Промсвязьбанк готов предоставить займ на инвестиции в развитие. Ограничения по сумме – от 3 до 250 млн. рублей, период – до 10 лет, ставка от 9%.

- У Росбанка есть несколько программ. Одна из них – Инвестиционный кредит. По этой программе компания или ИП может получить до 100 млн. рублей на период до 7 лет под 11,88%. Предусмотрена шестимесячная отсрочка при возврате займа.

Выводы

Коммерческая ипотека – это покупка на заемные деньги помещения для бизнеса. Физическому лицу без статуса ИП взять такой кредит закон не запрещает. Но по факту необходимо быть предпринимателем или управляющим (соучредителем) успешной компании. Правда, есть вариант – оформить нецелевой (не ипотечный) кредит.

Наиболее комфортные условия обслуживания физлица в статусе ИП у Сбербанка и ВТБ. Причем в последнем учреждении дают кредит на покупку коммерческой недвижимости без первоначального взноса. Менее выгодные – у Россельхозбанка, Абсолют банка, Уралсиб (здесь предусмотрены дополнительные комиссии). В других учреждениях – готовы выдавать бизнесменам не ипотечные кредиты на приобретение основных средств.

Отказали в ипотечном займе? Не повод опускать руки. Если вы не прошли строгий банковский мониторинг, но хотите иметь собственное помещение, выход есть. Можно оформить ипотеку как физлицо на жилое помещение – с целью перевести его затем в статус нежилого (например, квартиру на первом этаже). Также некоторым ИП разрешено вести деятельность в жилом помещении.

https://news.nominal.com.ua/ipoteka-v-ukraine

https://onipoteka.ru/ipoteka-onlajn/gde-vzjat-ipoteku-na-kommercheskuju-nedvizhimost-fizicheskim-licam.html