Кредит с открытой просрочкой: онлайн заявка

Где взять срочный кредит с открытыми просрочками? Ниже мы рассмотрим пять лучших банков и список МФО, в которые можно подать онлайн заявку на займ даже с плохой КИ с 18 лет и получить кредит наличными или переводом на карту банка.

Когда заемщик нарушает сроки погашения полученного кредита, образуется просрочка. Это может быть, как несвоевременная оплата долга по основной сумме или процентов за пользование деньгами. Достаточно одного раза допустить просрочку, чтобы создать себе проблемы в получении новых кредитов в будущем.

Для финансовой организации нежелательны кредитополучатели из подобной категории. Которые склонны к невыполнению установленных договором соглашений. Но существует большое количество организаций, готовых работать с заемщиками, у которых ранее возникли проблемы со своевременным погашением (людьми с так называемой «плохой кредитной историей»).

В отличие от банков, требующих от заявителей практически идеальную кредитную историю, микрофинансовые организации готовы работать с большинством клиентов. С их помощью можно получать деньги различными способами, как в офисе организации, так и через интернет на банковскую карточку или киви кошелек.

Вы все еще думаете о своей открытой просрочке? Находитесь в поисках дополнительных средств? Давайте изучим вопрос получения нового кредита и узнаем, как это можно сделать в вашей ситуации.

Взять кредит с открытыми просрочками онлайн

Мы подобрали для Вас пять банков, вероятность в которых получить потребительский кредит даже с открытой просрочкой максимально велика:

| БАНК | Процентная ставка | Макс. срок | Онлайн заявка |

| Хоум Кредит | от 7,9 % | до 7 лет | Оформить ! |

| Тинькофф | от 8,9 % | до 3 лет | Оформить ! |

| Совкомбанк | от 9,9 % | до 5 лет | Оформить ! |

| Восточный | от 9 % | до 5 лет | Оформить ! |

| Почта Банк | от 3,9 % | до 5 лет | Оформить ! |

(!) Если и во всех этих банках Вы получили отказ, то рекомендуем обратиться в МФО, которые предлагают срочные займы до 100.000 рублей людям даже с очень плохой кредитной историей ->> Полный список МФО.

Перед оформлением каждого кредита финансовая организация должна получить о заявителе информацию о его кредитной истории. Она может быть предоставлена в бумажном или электронном виде. В ней содержится подробная информация о ранее полученных кредитах и займах, исправности погашения, а также наличия открытых просрочек.

В большинстве случаев банк не одобряет заявку при действующих не исполненных обязательствах или существовавших ранее. Заявителю придется нелегко при наличии таких проблем в ближайшие 10 лет – это период хранения информации о каждом заявителе в базе кредитных историй. По истечении этого срока информация удаляется из кредитного реестра.

Не уверены, что у вас нет открытых просрочек или препятствий для получения кредита? Узнайте, подпадаете ли вы под следующие критерии:

- Непогашенные долги. Главная проблема неодобрения новых заявок на получение кредита или займа – наличие непогашенных долговых обязательств. Будьте внимательны перед обращением за деньгами в новую организацию, если вы не разобрались с незакрытыми долгами. В противном случае, вашими кредиторами смогут стать только родственники или друзья;

- От 5 дней до месяца. Финансовые организации по-разному смотрят на просрочку с такими периодами непогашения. Если уровень благонадежности заявителя достаточно высок, подобная просрочка может указывать на ранее существовавший форс-мажор, который привел к несвоевременному погашению долга;

- Единоразовая просрочка. Нет просрочки лучше, чем та, что произошла раз и на один день. Это самый распространенный тип просрочек, который практически не влияет на решение о выдаче нового кредита;

- Обращения в суд. В кредитной истории большого числа граждан присутствуют упоминания о судебных делопроизводствах по поводу несвоевременного погашения долга. Когда заявитель доходит до такой стадии решения вопроса, это говорит о его высокой степени неблагонадежности, а новые финансовые организации отказываются в сотрудничестве с такими клиентами;

- Проблема с оплатой алиментов. В кредитной истории содержится даже такая информация. То, насколько заявитель ответственно подходит к обязательствам по своим детям, также оказывает влияние на положительное принятие решение о выдаче кредита.

В мире финансов существует две причины, из-за которых возникают просрочки по долговым обязательствам:

- Заемщик. Картина предельно понятна – несвоевременное погашение кредита, нежелание платить по обязательствам вовсе;

- Мошенники. Возникает ситуация, когда человек обращается за кредитом, а по результатам проверки кредитной истории узнает, что у него существуют непогашенные задолженности, отношения к которым он не имеет. Распространенная причина возникновения задолженностей, когда мошенники используют личные данные человека с целью оформления на него кредита.

Кредит с открытыми просрочками без отказа*

Это реальность. Чтобы разобраться с существующей открытой просрочкой, вам понадобится найти средства на ее устранение. Где это можно сделать? Когда существует подобная проблема, а кредитная история не из лучших, микрофинансовая организация единственное место, где можно попытаться получить кредит без отказа* с открытыми просрочками.

В МФО не выдают деньги всем подряд, но в этой организации готовы найти решение для большого числа потенциальных заемщиков. Получение нового займа поможет закрыть лишь предыдущий, но не избавит от обязательств по новым долговым обязательствам.

Когда будут погашены действующие долги перед МФО, с целью улучшения кредитной истории можно продолжить получение небольших займов. Своевременные платежи и погашения обязательств улучшат вашу кредитную историю, с которой можно обращаться за кредитом в банк.

Все чаще граждане обращаются за услугами МФО, потому что у подобной организации существует ряд явных преимуществ:

- Доступность. Финансовые решения МФО подходят для различных категорий населения. Их кредиты и займы могут получить граждане с различным уровнем достатка и социальным статусом;

- Удобство. Микрофинансовые организации постоянно работают на улучшение предоставляемого сервиса. Поэтому в последние годы появились онлайн-сервисы по выдаче кредитов и займов. Теперь заявителям нет необходимости приезжать в офис для оформления заявления. Все, что от них требуется – умение работать с компьютером;

- Традиционные способы. МФО работают, как с прогрессивными клиентами, так и с теми, кто не сильно знаком с высокими технологиями. Поэтому посещение офиса с целью подачи заявления остается востребованным каналом для получения денег взаймы;

- В любое время дня и ночи (круглосуточно). Если оформление кредита или займа происходит через онлайн-сервис, то время и день оформления не имеют значения. Доступность таких сервисов 24 часа в сутки позволяет получить деньги в 3 часа ночи воскресенья или в 8 утра 1 января;

- Высокая вероятность успешного исхода (одобрения). Банки не могут конкурировать с микрофинансовыми организациями по числу одобренных заявок. Даже в самых трудных ситуациях, с непростой кредитной историей и нестабильными доходами граждане могут рассчитывать на получение займа от МФО.

Важно понимать, что микрофинансовая организация не является «волшебной палочкой». Здесь не раздают деньги всем подряд, а проводят тщательную проверку каждого заявителя. Преимущество МФО над банками заключается в большей гибкости, а значит в более высоких шансах получить займ.

Срочно взять кредит с открытыми просрочками

Существует определенный порядок действий и требований, которым нужно соответствовать для начала процедуры подачи заявления. Невыполнение одного из них лишает заявителя права попросить необходимую сумму в долг. И так, чтобы попробовать срочно взять кредит с открытыми просрочками, необходимо (требования):

- Совершеннолетие. Каждый заявитель обязан быть старше 18 лет;

- Паспорт. Обязателен для предоставления при оформлении в офисе или онлайн на сайте;

- ИНН. Многие микрофинансовые организации обязуют своих клиентов предоставлять паспорт и индивидуальный номер налогоплательщика. Это делается с целью снижения рисков выдачи займа неблагонадежному заявителю;

- Номер телефона. Указывается только действующий номер, по которому в случае необходимости представители МФО связываются с заявителем;

- Банковская карта. Данные этого платежного инструмента обязательны при оформлении займа через интернет-сервис. При одобрении заявки на платежную карту производится зачисление денег.

Кредит с плохой КИ и открытыми просрочками

Для категории заявителей, которые желают взять кредит с открытыми просрочками и плохой кредитной историей, может потребоваться выполнение дополнительных условий:

- Справка о доходах. Актуально при особо тяжелых ситуациях, когда даже онлайн-система не одобряет выдачу займа. Тогда потребуется личное обращение в офис микрофинансовой организации для изучения ситуации заявителя в индивидуальном порядке;

- Поручитель. Наличие поручителей также требуется в особых ситуациях, когда заявитель не соответствует статусу благонадежного заемщика.

Помощь в получении кредита с плохой кредитной историей и просрочками

Сейчас вы понимаете, что обращение в банк за помощью в получении кредита с открытыми просрочками не возымеет успеха. Вашей единственной возможностью остается микрофинансовая организация, готовая сотрудничать с большим числом заявителей.

Как повысить шансы на одобрение заявки? Попробуйте начать подбор и оформление через наш интернет-сервис по выдаче займов. Сегодня это самый популярный и эффективный инструмент, к которому граждане обращаются.

Преимущество онлайн-способа состоит в удобстве и быстроте принятия решений. Все, что от вас требуется на первоначальном этапе – рассчитать потенциальный кредит или займ через специальный калькулятор на сайте МФО. Устраивают условия? Тогда переходите на стадию оформления займа.

На данном этапе от вас потребуется предоставление достоверных паспортных данных. Примите во внимание факт, что вся предоставленная информация проверяется в автоматическом режиме интеллектуальной системой сервиса. Поэтому важно предоставлять достоверные сведения вплоть до актуального номера телефона.

На завершающем этапе подготовьте данные вашей банковской карты, на которую при одобрении заявки будут зачислены деньги по договору займа. Проверьте введенные данные платежной карты и подтвердите ввод. После отправления заявки система в автоматическом режиме сделает запросы в бюро кредитных историй и ряд других организаций, с целью определения степени риска заявителя.

При одобрении просьбы заявителя деньги переводятся автоматически по указанным реквизитам. Срок поступления средств на карту зависит от банка получателя.

Список МФО, выдающих займы с просрочками

Обращение в микрофинансовую организацию способно решить ваши финансовые проблемы. Помните, чтобы регулярно обращаться к услугам такой организации, необходимо своевременно погашать задолженности и не оставлять открытых просрочек. Тогда вы всегда будете оставаться в категории благонадежных заемщиков и далее сможете брать потребительские кредиты в банках на самых выгодных условиях (с низкой процентной ставкой).

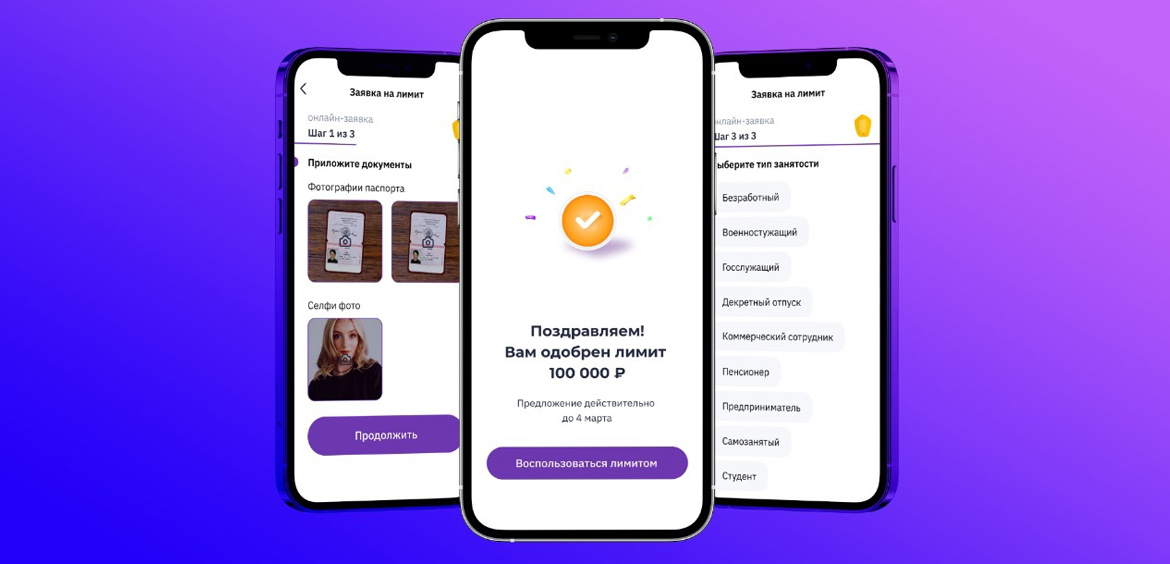

Как взять займ в МФО онлайн даже с открытой просрочкой:

- Выбрать несколько организаций.

- Оформить онлайн-заявки на сайтах МФО.

- Дождаться решения (отказа или одобрения).

- Взять деньги там, где предложили лучшие условия!

Кредит с плохой кредитной историей

Оформить кредит с плохой кредитной историей всегда сложно. Это негативный показатель, при обнаружении которого многие банки дают автоматический отказ. Если вы оказались в такой ситуации, вариант получения ссуды придется поискать. Чтобы поиски не были долгими и безрезультатными, эксперт портала Бробанк.ру Ирина Русанова подготовила ТОП кредитов, которые можно получить даже при плохой КИ.

- На карту

- Без отказа

- С плохой КИ

- Онлайн-заявка

- Без справок

- По паспорту

- Без работы

- Низкая ставка

- Показать все

Гарантированная ставка 7.9%

Гарантированная ставка 7.9%

| Макс. сумма | 3 000 000 Р |

| Ставка | 7,9% |

| Срок кредита | До 7 лет |

| Мин. сумма | 10 000 руб. |

| Возраст | 18-70 лет |

| Решение | За 1 мин. |

| Макс. сумма | 1 000 000 Р |

| Ставка | От 6% |

| Срок кредита | До 5 лет |

| Мин. сумма | 30 000 руб. |

| Возраст | 20-70 лет |

| Решение | 1 минута |

| Макс. сумма | 3 000 000 Р |

| Ставка | От 9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 25 000 руб. |

| Возраст | 21-76 лет |

| Решение | 30 минут |

| Макс. сумма | 2 000 000 Р |

| Ставка | От 8.9% |

| Срок кредита | До 3 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 18 лет |

| Решение | 2 минуты |

100 дней без %!

100 дней без %!

| Макс. сумма | 5 000 000 Р |

| Ставка | От 5,5% |

| Срок кредита | До 5 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 21 года |

| Решение | 2 мин. |

0% вместе с Халвой!

0% вместе с Халвой!

| Макс. сумма | 1 000 000 Р |

| Ставка | От 0% |

| Срок кредита | До 5 лет |

| Мин. сумма | 200 000 руб. |

| Возраст | 20-85 лет |

| Решение | 1 день |

| Макс. сумма | 5 000 000 Р |

| Ставка | От 6.9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 20 000 руб. |

| Возраст | От 20 лет |

| Решение | От 2 минут |

| Макс. сумма | 299 999 Р |

| Ставка | От 14.9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 15 000 руб. |

| Возраст | 21-69 лет |

| Решение | От 15 мин. |

| Макс. сумма | 1 500 000 Р |

| Ставка | От 6,1% |

| Срок кредита | До 5 лет |

| Мин. сумма | 51 000 руб. |

| Возраст | 23-70 лет |

| Решение | От 15 минут |

До 1 млн руб. по паспорту!

До 1 млн руб. по паспорту!

| Макс. сумма | 5 000 000 Р |

| Ставка | От 5% |

| Срок кредита | До 7 лет |

| Мин. сумма | 100 000 руб. |

| Возраст | От 20 лет |

| Решение | От 10 минут |

АКЦИЯ! Скидка 0,4% при заявке онлайн

АКЦИЯ! Скидка 0,4% при заявке онлайн

| Макс. сумма | 5 000 000 Р |

| Ставка | От 5% |

| Срок кредита | До 7 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 21 года |

| Решение | От 2 минут |

| Макс. сумма | 5 000 000 Р |

| Ставка | От 6.5% |

| Срок кредита | До 5 лет |

| Мин. сумма | 100 000 руб. |

| Возраст | От 22 лет |

| Решение | От 10 минут |

| Макс. сумма | 3 000 000 Р |

| Ставка | От 7,9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | 21-70 лет |

| Решение | 15 мин. |

| Макс. сумма | 30 000 000 Р |

| Ставка | От 8.9% |

| Срок кредита | До 20 лет |

| Мин. сумма | 300 000 руб. |

| Возраст | 21-70 лет |

| Решение | От 15 минут |

3,9% в пятый год действия договора

3,9% в пятый год действия договора

| Макс. сумма | 4 000 000 Р |

| Ставка | От 5,9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 18 лет |

| Решение | 1 мин. |

Статьи о кредитах

Рассмотрим, где можно взять кредит с плохой кредитной историей, на каких условиях. Все указанные ниже предложения — актуальные, доступные для оформления. Если вам подходит какое-либо предложение с Бробанк.ру, можете сразу переходить на форму подачи онлайн-заявки. Многие банки дают ответы за несколько минут.

О кредитной истории

Не стоит рассчитывать на то, что найдете банк, который не проверяет кредитные истории. Все финансовые организации делают запросы, получают досье потенциальных клиентов и тщательно их анализируют.

Кредитные истории хранятся в специальных бюро — БКИ, над которыми осуществляется серьезный надзор. В России работают 4 основных бюро, с которыми и заключают договора банки. Это Эквифакс, НБКИ, Русский Стандарт и ОКБ.

Кредитная история — это полный отчет о финансовой жизни заемщика. Получив отчет, банк видит полный расклад, может объективно оценивать свои риски. Именно для этого и создавалась база данных кредитных историй — чтобы банкиры могли наглядно видеть, как ведет себя человек, куда обращается за кредитами, как выплачивает ссуду.

Что содержится в кредитной истории:

- информация о гражданине, его паспортные данные, место прописки и проживания;

- если лицо признано недееспособным, этот факт также отражается в отчете;

- информация об открытых процедурах банкротства в отношении гражданина, если они проводились;

- полная информация обо всех действующих кредитных обязательствах;

- информация о гашении, просрочках. В КИ заносятся даже мелкие нарушения;

- все факты обращения гражданина в финансовые организации за ссудой (в банки, МФО);

- отказные решения.

То есть это полный расклад. Здесь есть все: не только размеры ваших текущих обязательств, но и вся информация о просрочках, о запросах на получение кредита. С недавнего времени даже отказы в выдаче кредитов и займов стали заносить в досье. Скрыть ничего не удастся.

Если в кредитной истории есть информация о множественных заявках на получение кредита, о выданных недавно микрозаймах, это тоже носит негативный характер. Вроде КИ не испорчена, просрочек не было, а отказ все равно получить можно.

Степени испорченности кредитной истории

Нарушения могут быть разными, и отношение к ним тоже различается. Например, один человек только раз совершил небольшую просрочку, а второй — уже должен больше года и ждет суд. Понятно, что второму рассчитывать на выдачу кредита особо не приходится, а у первого есть все шансы.

При рассмотрении отчета из БКИ обязательно делается анализ нарушений. Заявка в целом рассматривается комплексно. Сведения из кредитной истории сопоставляются с платежеспособностью потенциального заемщика, с его общими анкетными данными. Только после этого выносится результат.

Но если в КИ есть крайне негативная информация, отказ дается обычно сразу без анализа других показателей. Особенно так категоричны крупные банки — лидеры в области кредитования физических лиц.

Нет четкой схемы разделений кредитной истории по степеням нарушения, это условный показатель. Каждый банк по-разному относится к кредитной истории, к процессу рассмотрения, устанавливает свои критерии к заемщикам. Но общая тенденция все же имеется:

- все нормально. Просрочки есть, но они были незначительными. Например, заемщик пару раз задержал внесение ежемесячного платежа. Банки обычно даже за нарушение такие факты не считают;

- просрочки длительностью до 30 дней. Заемщик опаздывал с внесением ежемесячного платежа, мог около месяца не пополнять счет. Но в итоге долги гасились до наступления даты списания следующего платежа. Нарушение все так же не особо значительное, но некоторый вес при рассмотрении иметь может;

- просрочки 30-60 дней. Дело уже посерьезнее. Если такие просрочки были постоянными, можно получить отказ. Если же это единичное явление, ничего особо страшного нет;

- просрочки 60-90 дней. Уже негативный фактор. В крупные банки типа Сбербанка, ВТБ, Промсвязьбанка и им подобные можно даже не обращаться, откажут. Даже если это был разовый факт задержки;

- просрочки более 90 дней. Вероятность отказа стремится к нулю, репутация заемщика серьезно пострадала. Пробовать подавать заявки никто не запрещает, но одобрение — под большим вопросом.

Самый негативный факт для любого кредитора — доведение заемщиком процесса взыскания до суда. Это значит, что неплательщик уже перешел в категорию злостных, что даже коллекторы не смогли на него повлиять. Зачем новому банку такой ненадежный клиент? Понятно, что ему сразу откажут.

Аналогично — если дело уже находится в ведомстве судебных приставов. И даже если долг погашается тем же вычетом половины зарплаты, ситуации это никак не меняет, одобрения не видать.

Даже если просрочки окажутся закрытыми после суда и приставов, репутация все равно безнадежно испорчена. Но, возможно, спустя годы, все же получится что-то взять в банке или в МФО. При условии идеальных остальных анкетных данных.

В какой банк обращаться

Некоторые банки категоричны в этом вопросе и сразу шлют отказы тем, у кого в досье есть негативная информация. Даже если это незначительные просрочки или те, что случились лет 5 назад. Такова кредитная политика этих учреждений.

Речь о Сбербанке, ВТБ, Газпромбанке, Промсвязьбанке, Россельхозбанке, банке Открытие и о некоторых других. Эти компании выдают крупные и выгодные ссуды, к ним стоит очередь заемщиков. Они достигли того уровня, что могут позволить себе рыться в клиентах и заключать договора только с теми, кого можно назвать надежным.

Если банк выдает большие суммы, устанавливает низкие ставки, просит собрать приличный пакет документов — это требовательная компания. При наличии сильно испорченной КИ здесь делать нечего.

Вам нужно выбирать банк с лояльным отношением к заемщику. Он выдает скромные суммы, устанавливает повышенные ставки, часто не требует справки о доходах. Такие организации дают больше положительных ответов, здесь можно получить кредит наличными с плохой кредитной историей. Но, опять же, поголовного одобрения не будет: если клиент слишком плохой, ему откажут.

Что нужно для оформления

Обязательный документ для подачи заявки — паспорт, обязательно в оригинале. Даже в случае подачи онлайн-заявки потребуется посещение офиса или встреча с курьером: деньги передаются только после сверки личности.

Есть вы можете предоставить справку 2-НДФЛ или показать свой доход с помощью электронной выписки из ПФР, это значительно увеличивает шансы на положительный исход дела. Без справок тоже можно оформить ссуду, но вероятность одобрения окажется несколько ниже, а ставки выше.

При выборе банка смотрите на требования к возрасту, вы должны им соответствовать. Чаще всего кредиты выдаются гражданам от 21 года и до 65-70 лет. Заемщик обязательно должен работать и иметь доход, достаточный для выплаты одобренного кредита.

Методология отбора кредитных программ

Ниже приведен рейтинг лояльных банков, которые могут выдать кредит при наличии негативного досье заявителя. Именно к ним обращаются такие заявители и часто получают положительные ответы. Но и тут стоит понимать, что если просрочки были продолжительными, вероятность отказа все так же остается большой.

О кредитах, которые попали в ТОП:

- выдаются лояльными банками с лояльным отношением к заемщикам, вероятность одобрения — максимальная;

- на практике в эти банки обращались люди с негативной кредитной историей и получали кредиты;

- предложения исходят от банков федерального уровня, которые работают практически во всех регионах РФ;

- это классические программы, доступные широкому кругу заемщиков. Специальные продукты для пенсионеров, зарплатных и постоянных клиентов не рассматривались.

В процессе анализа рекомендуем отобрать сразу 2-3 программы и направлять на них заявки сразу или поочередно. Нет никакой гарантии, что вам даст одобрение первый же банк. Поэтому нужно иметь запасные варианты, или делайте сразу несколько запросов в разные банки, чтобы не терять время.

ТОП-10 кредитов наличными с плохой кредитной историей

Это актуальные кредитные программы от лояльных банков, которые снизили критерии к заемщику. Например, если вам отказал тот же ВТБ, вы можете тут же направить заявку в один из этих банков и получить положительный ответ.

Негативное состояние кредитной истории здесь — не решающий фактор. Безусловно, она запрашивается при рассмотрении, обязательно анализируется. Но банк не дает сразу категорический ответ, он смотрит на другие данные клиента. Если там негатива нет, есть шанс услышать одобрение.

Общая сравнительная таблица предложений:

| Банк/Параметры | Сумма | Ставка | Срок | Документы | Возраст |

| до 5000000 | 6,3%-21,8% | 3, 5, 7, 10 лет | по паспорту или со справками | 19-75 лет | |

| 50000-100000 | 17,9-23,5% | 2-5 лет | по паспорту или со справками | 24-70 лет | |

| до 3000000 | от 9% | 1-5 лет | по паспорту или со справками | 21-76 лет | |

| до 2000000 | 6,9-25,9% | до 3 лет | паспорт | 18-70 лет | |

| до 5000000 | 6,5-20,99% | до 5 лет | справки | от 21 года | |

| до 299999 | 9,9 или 29,9% | 1-3 года | паспорт | 20-85 лет | |

| до 200 000 | 7,9-14,5% | 13-60 мес | паспорт | 21-75 лет | |

| 50000-299999 | 19,8% | 13-60 мес | по паспорту или со справками | 22-75 лет | |

| до 1100000 | 8,9-18,6% | 12-60 мес | по паспорту или со справками | от 20 лет | |

| до 2000000 | от 10,5% | 1-5 лет | по паспорту или со справками | с 18 лет |

Если вы имеете открытые просрочки, если пропуски платежей длились больше 180 дней — вы некачественный клиент. Возможно, что вы выберете три банка, и все они дадут отказ. Этого исключать нельзя, поэтому в завершении материала приведем перечень альтернативных источников кредитования.

УБРиР

УБРиР можно назвать самой лояльной компанией среди банков. Сюда часто обращаются граждане, желающие взять кредит наличными с плохой кредитной историей, и у многих это получается.

Банк разработал несколько кредитных программ. Здесь можно оформить кредит как со справками, так и без них. Примечательно, что УБРиР рассматривает заявки индивидуальных предпринимателей и пенсионеров. Последним даже работать не обязательно.

Кредитные программы банка УБРиР:

| Параметры | Сумма | Ставка | Срок |

| Со справками | до 5000000 | 6,3%-21,8% | 3, 5, 7, 10 лет |

| Без справок | до 300000 | от 11% | 3, 5, 7 лет |

При оформлении кредита со справками лучше ориентироваться на верхний предел процентной ставки, он более объективен. Клиент несет риски из-за состояния КИ, поэтому выгодные условия ему не назначат.

По программе без справок банк предельный процент не указывает, поэтому точное значение узнаете после подачи заявки и ее одобрения. Несмотря на то, что УБРиР пишет от 11%, ориентируйтесь на 22-25%.

УБРиР — единственный российский банк, который допускает выдачу простого потребительского кредит на срок в 10 лет. Даже 7 лет встречаются редко. Поэтому шансы на одобрение есть даже у людей с низкой платежеспособность.

Требования к заемщику:

- рассматриваются граждане возраста 18-79 лет, в том числе неработающие пенсионеры;

- доход — от 12130 рублей ежемесячно;

- если заявку направляет ИП, он должен вести деятельность не менее 12 месяцев.

| Преимущества банка УБРиР | Недостатки |

| Высокая вероятность одобрения даже при плохой КИ | Высокие процентные ставки |

| Можно заключить договор на долгий срок в 7 или 10 лет | Нельзя выбрать срок меньше 3 лет |

| Работает с молодежью, пенсионерами, ИП | |

| Решение в день обращения | |

При онлайн-оформлении можно выбрать вариант доставки одобренных средств на дом. В этом случае к вам приедет курьер и привезет дебетовую карту с зачисленными деньгами. Доступными средства станут только на следующий день.

Ренессанс

Этот банк также стоит рассмотреть тем, кто имеет неидеальную кредитную историю. Ренессанс как раз специализируется на кредитах с упрощенной схемой выдачи. Он одобряет много заявок, поэтому можете обращаться, согласование не исключается даже при плохой КИ.

Как и УБРиР, Ренессанс позволяет оформить кредит как со справками, так и без них. В ассортименте есть программа “На срочные цели”, по которой кредитуются все новые клиенты.

Кредитная программа Ренессанса

| Сумма | Ставка | Срок |

| 50000-100000 | 17,9-23,5% | 2-5 лет |

Ставка назначается после рассмотрения. Она зависит не только от КИ заявителя и его анкетных данных, но и от количества представленных документов. Для подачи заявки нужен паспорт и второй документ. Им может быть загранпаспорт, СНИЛС, именная банковская карта, диплом об образовании, ИНН, водительское удостоверение либо военный билет.

Если заемщик беспроблемно выплатит этот кредит, Ренессанс при следующем обращении предложит ему уже более интересные варианты. Откроется возможность получить до 1000000 рублей.

Требования к заемщику:

- запросы принимаются от граждан 24-70 лет;

- доход — минимум 12000 для Москвы, от 8000 — для других городов.

| Преимущества банка Ренессанс | Недостатки |

| Можно оформить кредит при любом пакете документов | Не работает с молодыми гражданами |

| Решение по онлайн-заявке дает за 1 минуту | Не выдает кредиты меньше чем на 2 года |

| Выдача денег — в день обращения |

Обратите внимание на минимальную сумму кредита — 50000 рублей. Это можно расценивать и как плюс, и как минус. Людям с плохой КИ часто дают мало, буквально до 30000, поэтому ограничение в 50000 может порадовать. Но это неудобно тем, кто желает взять в долг меньше.

Восточный Банк

Вашу заявку могут согласовать и в этой кредитной организации. Банк не придирается к заемщикам и имеет репутацию “доброй” организации. Примечательно, что здесь тоже есть два варианта оформления кредита — со справками и без них. Поэтому какая программа подходит, ту и выбирайте.

Кредитные программы Восточного Банка:

| Параметры | Сумма | Ставка | Срок |

| Со справками | до 3000000 | от 9% | 1-5 лет |

| Без справок | до 500000 | от 9% | 1-5 лет |

Восточный Банк указывает по обеим программам ставку вида “от 9%”, но это необъективное значение, на которое не стоит полагаться. Во-первых, точный процент вы узнаете только после рассмотрения. Во-вторых, при наличии справок он однозначно будет ниже.

Банки, которые указывают на ставку в виде “от 9%”, лукавят. На деле никому такой процент не назначается, цифра — просто маркетинговый ход, она привлекает заемщиков. Банк же говорит, что назначает процент на свое усмотрение.

Требования к заемщикам:

- возраст клиента — в рамках 21-76 лет;

- если клиент моложе 26-ти лет, он должен работать на указанном месте не менее 1 года;

- если запрос подает пенсионер, он должен иметь место работы.

| Преимущества Восточного Банка | Недостатки |

| Работает с гражданами до 76 лет | Ставку клиент узнает только после рассмотрения заявки |

| Возможна выдача в день обращения | Можно столкнуться с навязыванием дополнительных услуг |

| Вместо 2-НДФЛ можно принести справку со счета с оборотом от 20000 руб/мес |

Тинькофф

Нельзя оставить без внимания и этот банк. Многие граждане, желающие оформить кредит наличными с плохой кредитной историей, первоочередно рассматривают именно Тинькофф. Он действительно всегда лояльно относится к заемщикам, даже справки для оформления кредитов и кредитных карт никогда не требует.

Ключевая особенность банка — его дистанционная форма работы. Вам не нужно никуда идти, чтобы получить деньги в долг. После одобрения онлайн-заявки банк обещает доставить клиенту карту с зачисленными деньгами. Доставка — 2 рабочих дня, обслуживание и обналичивание карты бесплатные.

Тарификация кредита наличными:

| Сумма | Ставка | Срок |

| до 2000000 | 6,9-25,9% | до 3 лет |

На описание кредита банка Тинькофф особо ориентироваться не стоит. Большую сумму новым клиентам, да еще и подпорченной репутацией, он не одобрит. Ну а ставка назначается по итогу рассмотрения, и в данной ситуации лучше ориентироваться на ее верхний предел.

Требования к заемщику:

- возраст — 18-70 лет;

- если нет постоянной прописки, допускается временная;

- из документов нужен только паспорт.

| Преимущества банка Тинькофф | Недостатки |

| Полностью дистанционная выдача кредита | Не факт, что карту с деньгами доставят за 2 дня. Все зависит от места жительства заемщика |

| Дает много положительных ответов | Непрозрачное описание кредитной программы |

| Нужен только паспорт |

Альфа-Банк

Тоже не особо придирается к заемщикам, создает простые и доступные кредитные продукты. Если Альфа-Банк даст одобрение, есть хорошие перспективы: если стать качественным клиентом, можно рассчитывать на получение большого ассортимента кредитов на персональных условиях. Альфа держится за клиентов, если они не совершают просрочки.

У некоторых этот банк ассоциируется с упрощенным кредитованием, но на практике Альфа-Банк просит предоставить справку о доходах. Если же рассмотреть именно требования к заемщикам, то они весьма лояльные.

Тарификация кредита наличными Альфа-Банка:

| Сумма | Ставка | Срок |

| до 5000000 | 6,5-20,99% | до 5 лет |

Как и многие другие банки, Альфа-Банк скажет точную ставку для клиента только после обработки заявки. На число в 6,5% опираться не стоит, его при плохой кредитной истории не видать, как и суммы в несколько миллионов рублей.

Требования к заемщику:

- возраст — от 21 года;

- наличие чистого дохода от 10000 рублей.

Альфа-Банк довольно требователен по части пакета документов для рассмотрения заявки на кредит, но именно этот факт позволяет говорить о возможности получения денег при плохой КИ. Чем больше документов принес заявитель, тем больше к нему доверия.

Пакет документов:

- паспорт;

- второй документ, один из перечня: ИНН, СНИЛС, права, именная карта, полис ОМС, загранпаспорт;

- третий документ, один из перечня: документ на свое авто, загранпаспорт (есть отметки о выезде за границу в течение года), полис КАСКО, копия трудовой, полис ДМС, выписка по счету из любого банка с остатком более 150000 рублей;

- справка 2-НДФЛ или по форме банка.

| Преимущества Альфа-Банка | Недостатки |

| Решение по онлайн-заявке за 2 минуты | Нужен большой пакет документов |

| Низкие критерии к заемщикам, работает с пенсионерами | Не указывает реальные ставки, максимальное значение |

| Много офисов, удобное обслуживание | |

| Хороший банк на перспективу |

Совкомбанк

Несмотря на то, что банк позиционирует себя как компания, работающая с пенсионерами, кредиты здесь доступны всем. Поэтому вы также можете сюда обратиться и получить кредит наличкой с плохой кредитной историей. Это лояльная компания, поэтому одобрение не исключается.

Тарификация кредита наличными Совкомбанка:

| Сумма | Ставка | Срок |

| до 299999 | 9,9 или 29,9% | 1-3 года |

Совкомбанк не так прост в назначении процентной ставки. Заемщики видят 9,9% и бегут подавать заявку. Но в тарифах банка указано, что эти 9,9% будут назначены только в случае расходования более 80% полученных кредитных средств на покупки у партнеров Совкомбанка. В партнерах числятся МВидео, Эльдорадо, Санлайт и некоторые другие магазины.

Если же это именно нецелевая ссуда, тогда ставка составит 29,9%, а это можно охарактеризовать как “дорого”. Но раз ставка большая, то банк готов нести риски, значит, он может дать одобрение даже при низком качестве кредитной истории.

Требования к заемщику:

- возраст — 20-85 лет;

- обязательно официальное трудоустройство (но справки при этом не требуются);

- проживание в радиусе 70 км от отделения Совкомбанка;

- для оформления ссуды нужен паспорт и простой второй документ на выбор: СНИЛС, ИНН, полис ОМС, водительские права.

| Преимущества Совкомбанка | Недостатки |

| Работа с гражданами до 85 лет | Высокие процентные ставки |

| Не требует справки | Невозможно заключить договор на срок более 3 лет |

| Низкая ставка, если оформить кредит как целевой |

Это классическая программа кредитования Совкомбанка. Но в его ассортименте есть еще и экспресс-кредит. По нему в день обращения можно получить до 100000 рублей по одному паспорту.

Быстробанк

Относительно новый, мало кому известный банк. Но здесь также можно получить кредит при наличии негативного досье. Компания как раз специализируется на срочных небольших ссудах и не придирается к заемщикам.

Пока что городов присутствия не так много, но география работы Быстро банка постоянно расширяется.

Тарификация кредита наличными Быстробанк:

| Сумма | Ставка | Срок |

| до 200 000 | 7,9-14,5% | 13-60 мес |

Несмотря на лояльное отношение к заемщикам и простые условия выдачи Быстробанк устанавливает низкие ставки. Возможно, это связано с тем, что это — не банк федерального уровня. Но этим можно воспользоваться и заключить выгодный договор, несмотря на негативную историю.

Для оформления этого кредита нужен поручитель. Только в этом случае можно получить деньги даже при сильно отрицательной кредитной истории. Отчасти ставка снижается и за счет этого требования.

Требования к заемщику:

- возраст — 21-75 лет;

- регистрация в регионе присутствия банка (перечень городов указан выше);

- требуется паспорт, ИНН и при наличии — СНИЛС.

| Преимущества Быстробанка | Недостатки |

| Лояльное отношение к заемщикам | Требуется поручитель |

| Не нужны справки | Мало городов присутствия |

| Низкие процентные ставки | Небольшие суммы выдачи |

| Быстрое оформление, возможна доставка на дом | |

| Работает с пенсионерами |

Пойдем!

Банк, в котором реально срочно взять кредит наличными с плохой кредитной историей. Компания как раз и создавалась как финансовая организация, которая работает со всеми заявителями: с пенсионерами, с гражданами с плохой КИ, с людьми с неофициальной работой. И это реальное место, где можно получить деньги в долг при любых обстоятельствах.

Некоторые полагают, что Пойдем! — это микрофинансовая организация. Действительно, их продукты и подход к выдаче кредитов идентичен. Но это именно банк, который более 20 лет работает на российском рынке и входит в ТОП-30 банков РФ,

Вам стоит рассмотреть две кредитные программы банка Пойдем!, обе они доступны для оформления при негативном досье:

| Программа | Сумма | Ставка | Срок |

| Смотри, со справками | 100000-275000 | плавающая, 7,7-27% | 13 мес |

| Выбирай, без справок | 50000-299999 | 19,8% | 13-60 мес |

Что касается программы “Смотри” со справками, то здесь применяется такая схема назначения процента: первые 3 месяца — 27%, следующие три — 25%, следующие три — 15%, последние три — 7,7%. Обратите внимание, что договор заключается строго на 13 месяцев. Если нужно больше, выбирайте программу “Выбирай” без справок.

Требования к заемщикам:

- возраст — 22-75 лет;

- прописка сроком более 6 месяцев в регионе присутствия банка;

- кредитуются работающие и неработающие пенсионеры, индивидуальные предприниматели;

- допускается выдача ссуды гражданам, которые живут за счет арендных сделок.

| Преимущества банка Пойдем! | Недостатки |

| Много шансов на выдачу кредита при плохой КИ | Высокие процентные ставки |

| Оформление как со справками, так и без них | Небольшие суммы выдачи |

| Низкие пени за просрочку — 0,05%, тогда как везде — 0,1% | Не особо жалует молодых заемщиков |

| Быстрая выдача денег в течение суток |

МТС Банк

Нельзя сказать, что это особо лояльный банк, но все же его критерии к заемщикам несколько ниже, чем в других крупных банках. Поэтому, если кредитная история не сильно плохая, если открытых просрочек нет, можете попробовать обратиться сюда. Тем более что МТС Банк предлагает выгодные условия кредитования.

| Сумма | Ставка | Срок |

| до 1100000 | 8,9-18,6 | 12-60 мес |

Деньги банк выдает на упрощенных условиях, можно заключить сделку при наличии только паспорта. Но все же МТС указывает, что может попросить клиента предоставить справку о доходах. И при наличии негативной КИ, скорее всего, это требование прозвучит.

Требования к заемщику:

- от 20 лет без указания верхнего предела;

- наличие постоянного источника дохода.

| Преимущества банка МТС | Недостатки |

| Много салонов МТС, где можно получить одобренный через интернет кредит | Может попросить предоставить справки |

| Решение по онлайн-заявке дается за несколько минут | Могут предложить кредит с переменной ставкой вместо стандартного |

| Низкие требования к заемщикам, работа с пенсионерами |

ОТП Банк

Обратите внимание и на предложение этого банка. Его нельзя назвать особо “добрым”, но все же его критерии к заемщикам ниже, чем во многих других российских банках. Если нарушения не были серьезными, просрочки закрыты, шансы на получение положительного ответа есть.

| Сумма | Ставка | Срок |

| до 2000000 | от 10,5% | 1-5 лет |

ОТП указывает, что готов выдать кредит по паспорту, но тут же сообщает о том, что может запросить документ о доходах. И если кредитная история отрицательная, скорее всего, без справок одобрения не получить.

Требования к заемщикам:

- нет возрастных ограничений, рассматриваются все совершеннолетние граждане РФ;

- регистрация в регионе присутствия ОТП Банка;

- проживание в регионе оформления кредита.

| Преимущества ОТП Банка | Недостатки |

| Одобрение по онлайн-заявке дается за 3 минуты | Точную ставку заемщик узнает только по итогу рассмотрения |

| Оформление доступно всем, кто достиг 18 лет | Может потребовать справку о доходах |

| Можно получить приличную сумму | Мало офисов обслуживания |

Точные условия выдачи кредита в любом банке вы узнаете только по итогу рассмотрения. Банк учтет ваши пожелания по сумме, но назначит ее по своему усмотрению, как и процентную ставку.

Сравнительный анализ предложений

В рейтинге представлено 10 банков, в которых можно получить одобрение при наличии негативной кредитной истории. Все варианты разные, некоторые чем-то похожи. Понятно, что может возникнуть сложный выбор. Поэтому мы провели сравнительный анализ этих предложений, чтобы вам было проще выбирать.

Быстробанк и Пойдем!

Эти банки подходят тем, у кого кредитная история сильно подпорчена, то есть просрочки длились более 90 дней. Это самые лояльные финансовые организации с максимальной вероятностью одобрения. И продукты их тоже похожи.

| Банк/Параметры | Сумма | Ставка | Срок | Документы | Возраст |

Быстробанк | до 200 000 | 7,9-14,5% | 13-60 мес. | паспорт | 21-75 лет |

Пойдем! | 50000-299999 | 19,8% | 13-60 мес. | по паспорту или со справками | 22-75 лет |

Если рассматривать с точки зрения выгодности, то это однозначно — Быстробанк. Но он требует присутствие поручителя. Если кто-то готов за вас ручиться, взять ответственность за выплату, лучше выбрать эту компанию. Переплата ниже, а вероятность одобрения высокая.

Если поручителя нет, тогда выбирайте Пойдем!, и лучше при этом принести справки: тогда и сумму можно получить повыше, и лояльность банка повысится, что отразится на решении банка.

Альфа-Банк и Ренессанс

Эти банки подойдут тем, кто желает получить срочный кредит при наличии плохой кредитной истории. Компании принимают заявки от граждан через интернет и уже за несколько минут выносят решение. Если оно положительное, можно брать необходимые документы и идти в офис за наличными. В итоге деньги реально получить уже в день обращения.

| Банк/Параметры | Сумма | Ставка | Срок | Документы | Возраст |

Альфа-Банк | до 5000000 | 6,5-20,99% | до 5 лет | справки | от 21 года |

Ренессанс | 50000-100000 | 17,9-23,5% | 2-5 лет | по паспорту или со справками | 24-70 лет |

Если сравнивать эти две программы, то в части сумм выдачи, ставок и сроков здесь все примерно одинаково и будет назначено по итогу рассмотрения запроса. Плюс Ренессанса — возможность оформить кредит без справок, но при таком способе выдачи вероятность одобрения снижается, а общие условия ухудшаются.

Если есть возможность принести справки, можете подать заявки и в Альфа-Банк, и в Ренессанс. А если так сложится, что оба одобрят запросы, тогда просто выберете предложения с более привлекательными условиями.

МТС Банк и ОТП Банк

Эти банки стоит рассмотреть тем, кто имеет несерьезные нарушения, отраженные в кредитной истории, то есть просрочки закрыты и не превышали 30-60 дней. Эти банки готовы предложить таким клиентам хорошие условия заключения договора.

| Банк/Параметры | Сумма | Ставка | Срок | Документы | Возраст |

МТС Банк | до 1100000 | 8,9-18,6% | 12-60 мес | по паспорту или со справками | от 20 лет |

ОТП Банк | до 2000000 | от 10,5% | 1-5 лет | по паспорту или со справками | с 18 лет |

Общие условия кредитования в компаниях схожи, даже требования к пакету документов идентичные, и критерии к возрасту заемщиков похожие. Поэтому и здесь также можно подать запросы в оба банка сразу и ждать решения: где условия окажутся лучше, тот кредит и оформите.

Тинькофф и УБРиР

Эти банки похожи не только своей лояльностью и возможностью получения ссуды при негативной КИ. Они оба предоставляют возможность получения кредита без посещения офиса. И справки для них — тоже не обязательное условие оформления. Можно сказать, что это самые простые и удобные кредиты.

| Банк/Параметры | Сумма | Ставка | Срок | Документы | Возраст |

Тинькофф | до 2000000 | 6,9-25,9% | до 3 лет | паспорт | 18-70 лет |

УБРиР | до 5000000 | 6,3%-21,8% | 3, 5, 7, 10 лет | по паспорту или со справками | 19-75 лет |

Предложение банка УБРиР может оказаться даже выгоднее, даже если не предоставлять справки с работы. Выбрать банк можно по сроку: Тинькофф выдает кредиты на срок до 3 лет, УБРиР — выше 3-х лет.

Банк Тинькофф обещает прислать карту с зачисленными деньгами в течение двух дней. УБРиР говорит, что может прислать и в день обращения, но деньги на карте будут доступны только на следующий день. Но в целом все зависит от места проживания заемщика и графика работы курьерской службы. Доставка может затянуться и там, и там.

Реально ли взять кредит с плохой историей

В сети можно найти массу информации о том, что получить кредит при наличии негативного досье просто. Но это не так. Если вы ранее совершали просрочки, то даже если они закрыты, получить новый кредит будет сложно. Точно не стоит рассчитывать на то, что вам одобрит запрос первый же попавшийся банк.

Чтобы оформить кредит с плохой кредитной историей, заявитель должен быть положительным в остальных аспектах: работать, желательно официально, иметь хороший доход, приличный стаж. Если это так, шансы услышать одобрение есть.

ВК Если у вас открытые просрочки, не стоит рассчитывать на одобрение. Это самый негативный фактор, даже лояльно настоянные МФО практически никогда не дают одобрения таким заявителям.

Новый кредит реально взять, если:

- нет открытых просрочек;

- вы работаете, имеете хороший уровень платежеспособности;

- нет значимых долгов, которые числятся в базе ФССП (при рассмотрении заглядывают и в нее);

- если просрочки были длительные, то они погашены уже давно.

После некоторых кризисных явлений в стране многие граждане вынужденно подпортили свою кредитную историю просрочки. И банки стали понимать, что если человек 3-5 лет назад совершил нарушение, пусть и серьезное, то сейчас он может быть качественным заемщиком. Конечно, при условии, что открытых просрочек нет, все погашено.

Пробуйте, подавайте заявки. Если выбрать для обращения лояльный банк, шансы на одобрение повышаются.

Каким будет кредит в случае одобрения

Сразу настраивайте себя на то, что большой суммы не получите. Чем больше рисков несет заемщик, тем меньше ему выдадут денег. А негативная история — огромный риск. Поэтому если банк и решить связаться с таким заявителем, много он ему не выдаст — на всякий случай, вдруг “тот возьмется за старое”.

Даже если вы обладаете отличным доходом, даже если вы подтвердите размер заработка справками, все равно приличной суммы не будет. Исключение — только те заемщики, нарушения которых были незначительными. Лучше сразу настраивать себя на то, что больше 50000-100000 вы не получите.

О ставках. Риски банка всегда отражаются на проценте. Чем выше риски, тем весомее окажется ставка. А так как КИ отрицательная, клиент может снова уйти в просрочку, банк обезопасит себя, повысив процент. Поэтому кредит не будет дешевым, вам назначат 20-25%, даже если вы принесете справки.

Кредит будет небольшим, дорогим, но он реально вам нужен. После выплаты ссуды в кредитную историю попадает положительная информация, репутация заемщика улучшается. Некоторые даже специально берут несколько небольших кредитов подряд, чтобы сделать КИ лучше.

Порядок оформления кредита при плохой кредитной истории

Если есть возможность принести справку о доходах, выбирайте соответствующее предложение. Лояльность банка будет гораздо выше, если заемщик подтвердит свои доходы, что крайне важно при негативной КИ. Но если работаете неофициально, тогда остается только пробовать подавать заявки на упрощенные продукты без справок.

Все банки принимают запросы от клиентов через интернет. Вы можете изучить предложения на Бробанк.ру и сразу перейти на сайт выбранного банка для заполнения формы заявки.

Пошагово все проходит так:

- Выбираете сумму и срок кредита. Обычно банк сразу делает расчет и указывает размер ежемесячного платежа. Но лучше не особо обращать внимание на эту цифру, так как расчет ведется по минимальной ставке по программе, а ее при негативной КИ точно не видать. Вам будет назначен наибольший процент.

- Заполняйте анкету на себя. Банк попросит указать все ваши анкетные данные, место работы, размер дохода, текущие долговые обязательства, семейное положение и пр. Заполняйте все поля, не совершая ошибок.

- Отправляйте запрос на рассмотрение и ждите решение. Если банк обещает дать срочный ответ, система пару минут анализирует предоставленные данные и выносит решение.

- При одобрении с вами вскоре свяжется представитель банка. Он может задать некоторые уточняющие вопросы и после пригласит вас в удобный вам офис на подписание документов. Если банк практикует доставку, с вами согласуют время и место встречи.

- Приходите в банк, приносите все необходимые документы. После сверки личности вам выдадут деньги, они обычно зачисляются на дебетовую карту банка с бесплатным снятием.

При посещении банка вы должны иметь при себе все заявленные при оформлении документы. Если чего-то нет, если какой-то документ находится в неприглядном виде, в выдаче ссуды откажу.

Обязательно подготовьтесь к визиту в банк. Вы должны хорошо и адекватно выглядеть. Если ваше поведение и ваш внешний вид вызовут нарекания, в выдаче уже одобренной ссуды просто откажут.

Как повысить шансы на одобрение

Негативная КИ — крайне негативный фактор, который сам по себе часто мешает получить банковский кредит. Чтобы услышать заветное одобрение, нужно быть идеальным во всем остальном. Приведем некоторые рекомендации, которые поспособствуют положительному ответу:

- не врите относительно состояния своей кредитной истории. Банк все равно сделает запрос в БКИ и увидит негатив. А если выявится еще и ложь, однозначно последует отказ;

- обращайтесь в банк, с которым раньше сотрудничали. Это не обязательно оформленные ранее кредиты, подойдет и пользование вкладом, дебетовой картой. Идеальный вариант — обратиться в зарплатный банк;

- не совершайте ошибки при заполнении заявки. Если они будут глупыми, банк сделает негативные выводы. К грамотным людям доверие точно выше;

- вежливо общайтесь с сотрудниками банка, не допускайте мат, жаргонные выражения, грубость, фамильярность. Сотрудники банка формируют свое мнение о клиенте и заносят его в анкету;

- сделайте свои профили в социальных сетях “хорошими”. Многие банки стали изучать личные страницы постоянных заемщиков, так как они — кладезь информации. И сведения, указанные там, будут сопоставляться с теми, что человек указал в анкете;

- если КИ сильно испорчена, подавайте запросы в несколько банков сразу.

Больше доверия вызывают клиенты, которые совершали просрочки давно. Которые имеют хорошую работу, приличный стаж на ней от 1 года. Минусом “в карме” отразятся наличие 2-3 и более детей, неработающая супруг/супруга, аренда жилья, наличие других действующих долгов.

Обращение в несколько банков сразу

При негативном досье это — нормальная практика. Дело в том, что вероятность отказа всегда высокая, какой бы вы ни выбрали банк. Поэтому проще направить запросы сразу в несколько банков разом, чем поочередно, тратя на это время.

Есть два варианта действия:

- Самостоятельно выберете 2-3 подходящих вам предложения и заполните заявки в эти банки. Будьте готовы, что все они начнут звонить: нельзя говорить, что вы подали запросы и в другие компании — это негативный фактор.

- Заполнить универсальную форму заявки, которая направит ваши запросы сразу в несколько банков, которые могут дать вам одобрение. На портале Бробанк.ру есть такой сервис, он доступен всем желающим абсолютно бесплатно.

Что в первом, что во втором случае вы можете получить несколько положительных решений. И это очень даже хорошо! Проанализируйте предложенные варианты и выберете самый выгодный или подходящий по сумме и сроку.

Остальные варианты, которые остались невостребованными, просто “сгорят”. Это просто предварительно одобренные предложения. Если заемщик не соглашается на выдачу, они аннулируются. Но нужно быть готовым, что из тех банков будут звонить. Так и говорите, что условия кредита вас не устроили.

Если вам удалось получить одобрение

Если все получилось, и какой-то банк вынес положительное решение, вас можно поздравить. Теперь ключевая задача — гасить долг без просрочек, чтобы подправить свою репутацию, сделать кредитную историю лучше.

Единственный способ улучшения КИ — добавление в нее положительной информации. По итогу благополучной выплаты кредита банк пошлет соответствующие сведения в БКИ. Данные будут занесены в досье, в нем появятся свежие благополучные факты. Это сделает рейтинг заемщика лучше, после он сможет претендовать на получение более интересных и выгодных кредитов.

Некоторые граждане специально оформляют серию небольших кредитов или займов, чтобы занести побольше хороших сведений в кредитную историю. И это действительно единственный реальный инструмент исправления ситуации.

Если вам обещают за деньги убрать негативные данные из КИ, перед вами мошенники. Сведения удалить невозможно, негатив можно только перекрыть положительной информацией. Но навсегда просрочки не исчезнут.

Если вам отказали все банки

К сожалению, такой ситуации исключить нельзя. Совершенные ранее просрочки — серьезное нарушение, которое сильно портит репутацию заемщика. Особенно если речь о длительных пропусках от 90 дней. В этом случае рекомендуем обратить внимание на альтернативные варианты получения заемных средств:

- Обращение к МФО. На портале Бробанк.ру представлены предложения микрофинансовых организаций. Это самые лояльные кредиторы рынка, которые без особых проблем выдают займы гражданам с негативной КИ. Но сумма выдачи вряд ли превысит 10000, а срок — не больше 30 дней.

- Частный кредитор. Можно попытаться найти частного кредитора, который на своих условиях выдаст вам деньги в долг. Но на этом рынке больше 90% предложений исходят от мошенников. Реальный кредитор установит высокий процент и может попросить залог.

- Ломбард. Безотказная форма кредитования, деньги выдают всем, кто предоставит ценный залог. Чаще всего речь о золотых изделиях и смартфонах. Много не получить, максимум — 60-70% от рыночной цены залога.

- Автоломбард. Актуально, если у вас в собственности есть исправное авто. Тогда можно заложить его и получить до 70-80% от рыночной цены. Этот вариант можно назвать лучшим. Кроме того, некоторые автоломбарды выдают займы под ПТС, то есть авто остается в пользовании собственника.

Как видно, безвыходных ситуаций нет. Если вам не удалось взять в банке кредит с плохой кредитной историей, рассмотрите альтернативные варианты.

В заключение

Негативная кредитная история серьезно уменьшает шансы на получение кредита в банке. И чем хуже репутация, чем длительнее были просрочки, тем меньше вероятность одобрения. Все же банки — самые требовательные кредиторы финансового рынка. На безотказное кредитование рассчитывать не стоит.

Если вам удалось получить одобрение, соглашайтесь на выдачу. Даже если ставка большая, если сумма выдачи меньше того, что вы запросили. Выплатив эту ссуду по графику, вы улучшите свою репутацию и сможете получить деньги в долг на более интересных условиях.

https://wsekredity.ru/nalichnymi/vybor-poluchenie/kredit-s-otkrytoj-prosrochkoj-onlajn-zayavka.html

https://brobank.ru/kredit-nalichnymi-s-plohoi-kreditnoi-istoriei/