Как получить займ под залог ПТС на карту или наличными

Последнее обновление: 6 февраля, 2021 года в 20:39:06 по МСК, редактор Виктория Кучвальская

Не всем клиентам одобряют онлайн займы на карту без отказа срочно в МФО. Однако получить деньги можно, если обеспечить их возврат имуществом. Для этого что-либо, принадлежащее заемщику, передается в залог кредитору. Если полученные в долг денежные средства не возвращаются, на это имущество обращают взыскание. Один из распространенных способов получить деньги в долг – передать в залог автомобиль. Поскольку паспорт технического средства часто передается МФО, процедура получила название займ под залог ПТС. Однако это не совсем корректно. Ведь предметом залога является именно автомобиль. Рассмотрим подробнее, как оформить оформить займ под залог ПТС авто.

Не всем клиентам одобряют онлайн займы на карту без отказа срочно в МФО. Однако получить деньги можно, если обеспечить их возврат имуществом. Для этого что-либо, принадлежащее заемщику, передается в залог кредитору. Если полученные в долг денежные средства не возвращаются, на это имущество обращают взыскание. Один из распространенных способов получить деньги в долг – передать в залог автомобиль. Поскольку паспорт технического средства часто передается МФО, процедура получила название займ под залог ПТС. Однако это не совсем корректно. Ведь предметом залога является именно автомобиль. Рассмотрим подробнее, как оформить оформить займ под залог ПТС авто.

Cрочные займы на любые цели под залог авто. CarManey рассматривает заявки быстрее, чем обычные банки, а наличие залога снижает риски невозврата.

- условия выгоднее, чем в автоломбарде;

- большое количество офисов в крупных городах;

- лояльное отношение менеджеров при небольшой задержке платежа;

- длительный срок займа;

- минимальный пакет документов;

- не нужно переоформлять автомобиль;

- транспортное средство остается в распоряжении владельца;

- запись о залоге не вносится в ПТС;

- долг можно погасить досрочно, без дополнительных комиссий.

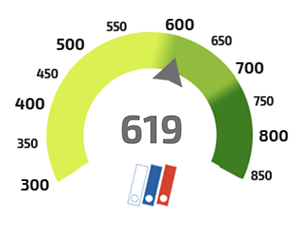

Не знаете свой кредитный рейтинг?

Два раза в год вы можете бесплатно узнать свою кредитную историю и бесконечное количество раз узнавать свой кредитный рейтинг — бесплатно. Это очень просто сделать, мы подготовили для вас инструкцию.

Займ под залог ПТС автомобиля: особенности залогового займа

Получить деньги в долг в микрофинансовой организации обычно бывает не сложно. МФО не предъявляют таких строгих требований к заемщику, как банки. Однако в некоторых случаях взять займ не получится.

Основные причины отказа в займе:

- МФО при рассмотрении заявок учитывает кредитную историю гражданина, а она у него плохая;

- ранее клиент МФО допускал нарушения порядка и сроков возврата заемных средств;

- исходя из имеющихся сведений у МФО есть основания полагать, что заемщик не вернет в установленное время всю сумму долга и проценты;

- в заявке содержится просьба выдать очень большую сумму.

Однако некоторые микрофинансовые организации выдают деньги и в перечисленных ситуациях. Но с одним условием – под залог автомобиля.

Суть процедуры займа под залог авто следующая:

- клиент подает заявку на получение денег;

- после одобрения ему предлагают передать транспортное средство в залог;

- одновременно с заключением договора займа заключается договор залога.

Важно! Условие о залоге может быть отражено в договоре займа. В подобном случае отдельная сделка не заключается.

В некоторых МФО предметом залога является именно паспорт технического средства, а не сам автомобиль. Пока документ находится в организации, заемщик не сможет продать машину. Однако чаще предметом залога является сам транспорт. Ведь если у МФО останутся только документы, возврат задолженности она может и не обеспечить. Клиент может скрыть авто, разобрать и продать его на запчасти.

Логика займа под залог автомобиля и ПТС проста – в случае, если клиент не возвращает в установленные сроки полученные в долг денежные средства и начисленные на них проценты, МФО обращает взыскание на заложенное имущество (в данном случае – автомобиль).

Отличительная особенность такого способа получения денег в том, что под залог ПТС можно оформить срочный займ. Это обусловлено:

- минимальными рисками для МФО;

- отсутствием необходимости проверять данные, предоставленные клиентом.

Заложить можно как легковой, так и грузовой автомобиль. Также возможен займ под залог ПТС кредитного автомобиля, но при условии, что заемщик немедленно за него рассчитается. Это своего рода рефинансирование.

Важно! Залог авто подлежит обязательной государственной регистрации. Ее проводят у нотариуса. Это правило распространяется на все имущество, которое нужно регистрировать в уполномоченных органах, в том числе транспортные средства. Однако заемщику самостоятельно ничего делать не придется. Все необходимое выполнит МФО.

В Москве получить деньги не составляет труда – отделений МФО в городе большое количество, многие работают круглосуточно. В регионах с этим несколько сложнее. В областных центрах обычно всего 3 – 4 филиала микрофинансовых организаций, которые готовы выдать деньги в долг на таких условиях. Некоторые предлагают оформить займ онлайн, однако проблема в том, что залоговое авто в большинстве случаев требуется осмотреть. Также нужно изучить документы на машину. Поэтому ехать в ближайшее подразделение МФО все равно придется. А оно зачастую неблизко.

Варианты оформления

Заложенное имущество передается на хранение ответственному лицу. В его роли может выступать как кредитор, так и заемщик.

МФО оставляет авто себе в тех случаях, когда есть серьезные основания полагать, что собственник может скрыть его, в результате чего обращение взыскания на машину станет невозможным.

Заемщику транспорт оставляют, если риска его отчуждения нет.

Существует два режима хранения.

- C правом пользования.

- без права пользования.

При режиме хранения с правом пользования клиент может ездить на принадлежащем ему автомобиле. Его устанавливают чаще всего.

Если пользоваться машиной запрещено, клиент не имеет права ездить на транспортном средстве. Такой режим хранения устанавливают, если есть основания полагать, что имуществу в результате эксплуатации будет причинен значительный ущерб и его стоимость снизится. Подобное происходит, если МФО известно, что:

- заемщик использует машину для работы;

- гражданин преодолевает на авто значительные расстояния;

- клиент иным образом использует транспортное средство так, что ему возможно нанесение ущерба.

Согласно нормам Гражданского кодекса МФО вправе опечатать своей печатью автомобиль или помещение, где он хранится. Это делается для того, чтобы:

- исключить эксплуатацию заложенного имущества, пользование которым запрещено по условиям договора;

- не допустить замену каких-либо частей автомобиля с целью преднамеренно снизить его стоимость.

Сколько можно получить и под какой процент

Отличительная особенность займов под залог автомобиля – возможность получить большую сумму.

Это обусловлено тем, что риски невозврата денег для МФО минимальны. В случае, если заемщик по какой-либо причине не сможет выплачивать задолженность, она обратит взыскание на транспортное средство и покроет все свои убытки (или большую их часть).

Обычно максимальная сумма, которую можно получить, заложив авто, составляет 2 000 000 – 3 000 000 рублей. Она отличается в каждой микрофинансовой организации.

Еще одна отличительная особенность займов под залог ПТС в том, что они – с низким процентом. Конечно, по меркам МФО. Самая низкая процентная ставка составляет 25 % – 30 %. Это почти столько же, как по потребительским кредитам в банках. Высокие ставки обычно находятся в диапазоне от 50 % до 70 % годовых. Это значительно больше, чем в банках, но все еще ниже, чем по другим программам кредитования во многих МФО.

Кто выдает

Быстрый займ под залог транспортного средства может быть выдан не только микрофинансовой организацией, но и автоломбардом. Главное отличие между ними в том, что последний реализует автомобили самостоятельно. Также автоломбард обычно принимает транспорт в залог без предоставления заемщику права пользования им. Машину при этом кредитор хранит на собственной территории, и как только клиент нарушает порядок или срок возврата денежных средств, выставляет ее на продажу.

Как это работает

После оформления договоров займа и залога клиент МФО получает займ (наличными или на карту) и у него появляется обязанность по возврату долга и процентов. Если он выплачивает все, то обременения с транспортного средства снимают. Это означает, что заемщик может распоряжаться машиной, как посчитает нужным, в том числе имеет право:

- использовать ее в целях, не запрещенных действующим законодательством;

- сдавать в аренду, продавать, дарить или отчуждать каким-либо иным образом.

Если в документе проставлялись отметки об обременениях, которые имеются в отношении машины, делают другую запись – о том, что теперь они отсутствуют. Если договор залога направлялся в ГИБДД, туда высылают сведения о том, что обременение в отношении имущества заемщика прекратило свое действие.

Если клиент не выплачивает задолженность в установленные сроки, то на заложенное имущество обращают взыскание.

Существует два способа проведения этой процедуры.

- Внесудебный. Как понятно из названия, на машину обращают взыскание без решения суда. Такое происходит, если сторонами достигнуто и закреплено в договоре соглашение о реализации имущества, обремененного залогом. При таком порядке кредитор просто забирает у заемщика транспорт и выставляет его на продажу (или передает третьим лицам с целью реализации). Внесудебное обращение взыскания применяют, если клиент готов отдать авто или если оно храниться в МФО (то есть тогда, когда проблем с изъятием машины не возникнет).

- Судебный. В данном случае взыскание на машину обращают по исполнительному документу, который выдан на основании решения суда. Порядок применяют, если в договоре займа или залога не предусмотрено внесудебное взыскание. Также его используют, если заемщик признан безвестно отсутствующим, успел заложить транспортное средство другим кредиторам или не соглашается передать его микрофинансовой организации. Авто по исполнительному документу изымает Служба судебных приставов, а реализует специализированная компания, у которой заключен контракт с ведомством. Деньги, вырученные от продажи, перечисляются кредитору.

Как проверяют автомобиль

При оформлении залога проводят проверку автомобиля. Выполняют следующие действия.

- Осмотр транспорта. Авто исследуют на предмет наличия повреждений, узнают его пробег, изучают отдельные узлы и детали. При необходимости проводят более глубокую диагностику. Обычно это происходит, если есть основания полагать, что присутствуют серьезные поломки.

- Расчет среднерыночной стоимости. Сотрудники МФО изучают предложения о продаже аналогичных машин (с учетом пробега, возраста, технического состояния и других факторов) и рассчитывают среднерыночную стоимость предмета залога. Именно от нее отталкиваются при его оценке.

- Проверка регистрации. На сайте ГИБДД проверяют, на кого зарегистрирован автомобиль и зарегистрирован ли вообще.

- Проверка обременений. На сайтах ГИБДД и ФССП проверяют, имеются ли в отношении машины какие-либо обременения (например, запрет на совершение регистрационных действий или арест).

- Проверка залога. С помощью бюро кредитных историй проверяют, находится ли автомобиль в залоге у других банков или микрофинансовых организаций.

Как правило, если проверки прошли успешно и авто в хорошем состоянии, не обременено правами третьих лиц, можно смело рассчитывать на займ без отказа.

Какие документы нужны

Обычно МФО требуют минимум документов для оформления. В большинстве случаев потребуются следующие бумаги:

- паспорт гражданина Российской Федерации;

- паспорт технического средства н машину, которую планируется передать в залог;

- свидетельство о регистрации автомобиля.

Некоторые МФО при крупной сумме займа также требуют справку о доходах.

Какие риски существуют

Оформление займа под залог автомобиля (без ПТС или с ПТС) сопряжено с определенными рисками.

- Переплата. Это – главный риск и основной минус займов такого типа. Их просто получить. Однако, в отличие от кредитов, они имеют очень высокую процентную ставку.

- Дополнительные расходы. Если авто остается на хранении в МФО, возможны дополнительные траты. Это расходы на стоянку и охрану.

- Риск лишиться автомобиля. При большом размере процентов и ежемесячного платежа легко допустить просрочку. Никто не гарантирует, что даже при одном факте нарушения порядка выплат МФО не потребует от заемщика возмещения всей суммы долга за счет реализации заложенной машины.

- Занижение стоимости. При определении цены машины она может быть занижена (умышленно или непреднамеренно).

Отзывы

О займе под залог авто есть как положительные, так и отрицательные отзывы. Клиенты МФО отмечают, что деньги в долг получить очень просто и быстро. Однако при этом весьма велики шансы лишиться машины.

Резюме

Займ под залог авто подразумевает удовлетворение требований МФО по возврату долга за счет машины клиента. При таком порядке получения денег в долг ПТС остается у вас или же изымается кредитором. Если долг выплачен, с транспорта снимают обременения. Если нет, его продают. Плюсы таких займов – быстрота и простота получения. Минусы – высокая процентная ставка и риск лишиться машины.

Популярные вопросы клиентов МФО

- Выбираем надежную МФО. Обязательно проверяем есть ли лицензия ЦБ и входит ли компания в реестр микрофинансовых организаций. Можно воспользоваться неофициальным рейтингом МФО 2021. Читаем отзывы в интернете в проверенных источниках, внимательно изучаем условия и тарифы на официальном сайте МФО.

- Регистрируем личный кабинет и оставляем онлайн заявку – сделать это несложно, занимает обычно не более 15 минут. Потребуется паспорт, мобильный телефон, e-mail. Вам могут перезвонить по оставленному телефону или в режиме видеоконференции.

- Ожидаем решения, оно придет по смс или телефонным звонком оператора. Проверка занимает от 5 минут до получаса, в отдельных случаях до 1 суток. Многие МФО используют автоматический скоринг.

- После одобрения подписываем договор с помощью смс (аналог собственноручной подписи) и указываем способ получения займа.

- Получаем деньги.

- Возвращаем долг в требуемые сроки.

Получить кредитную карту можно в любом банке, сравнив условия и тарифы. Можно заказать кредитку обратившись лично в ближайшее отделение и заполнив анкету у консультанта. На наш взгляд удобнее и быстрее онлайн оформление на официальном сайте – обычно это занимает от 10 минут до 1 часа. Большинство банков требуют предоставить только паспорт, однако при этом скорее всего одобрят не более 100 000 рублей кредитного лимита. Если вы хотите иметь в своем распоряжении суммы до 300 000 – 700 000 рублей, то рекомендуется предоставить второй документ, подтверждающий личность (например ИНН, водительское удостоверение, загранпаспорт и тд), а также справку 2НДФЛ, подтверждающую доход.

Также часты ситуации, когда в рамках проводимых маркетинговых программ банки сами направляют клиентам предложение с предодобренным решением. Если Вас устраивают условия, то вы можете подписать договор и получить кредитную карту.

Займ на карту онлайн – самый популярный и простой способ взять денег в долг. Вы верифицируете карту в личном кабинете и можете получить на нее мгновенный перевод от МФО, также ей можно воспользоваться для погашения долга.

Карта должна соответствовать требованиям:

- Платежная система МИР, Виза, Мастеркард;

- Виза Электрон и Мастеркард Маэстро принимают не все МФО;

- Баланс карты обязательно положительный, взять в долг на карту без денег на карте нельзя (в этом случае нельзя пройти верификацию);

- Банк эмитент любой, самый популярный вариант – Сбербанк;

- Непременно именной тип, карта принадлежит вам лично;

- Не виртуальная, не предоплаченная;

Если вы по каким-либо причинам не хотите оставлять данные карты, то можно выбрать иной способ зачисления средств. Не все МФО предлагают варианты предоставления микрозайма, однако это возможно.

Важно понимать разницу между понятиями:

- Займ на электронный кошелек Юмани и Киви. Лимит кредитования до 15000 рублей, обязателен верифицированный тип кошелька. Мгновенное зачисление.

- Займ переводом на расчетный счет в банке. Занимает от 1 до 3 рабочих дней, не самый удобный вариант.

- Займ наличными в офисе компании.

- Займ наличными через системы денежных переводов Юнситрим, Contact, Золотая корона.

- Пользуйтесь кредитными деньгами только в рамках льготного периода.

- Не снимайте наличные с кредитки – это очень дорого.

- Для крупных покупок используйте целевой кредит (автокредит, ипотека).

- Тратьте ровно столько сколько сможете вернуть, соотносите разумность трат со своим уровнем дохода.

- Чтобы получить кэшбэк и бонусы используйте для всех безналичных оплат кредитку.

- Соблюдайте правила безопасности – не давайте кредитную карту в руки посторонним людям.

Онлайн займы выдаются микрофинансовыми организациями в дистанционном режиме. Для того чтобы взять деньги в долг, как правило, нужен только паспорт.

Клиент должен зарегистрироваться в личном кабинете на официальном сайте МФО и прикрепить там:

- Фото паспорта (либо его скан-копию) – первый разворот с персональными данными и страничку со штампом регистрации;

- Свое селфи с паспортом в руках – это делается, чтобы исключить возможность для мошенников воспользоваться вашими документами;

- Фото банковской карты, на которую необходимо перевести микрозайм;

- Иногда запрашивают еще фото заемщика с листом в руках, на котором написана текущая дата и название МФО, куда отправляется заявка.

Какие документы еще могут запросить? Примерно в половине обращений в анкете необходимо заполнить поле «Номер СНИЛС», сам документ при этом предоставлять не требуется. Справки с работы, подтверждающие Ваше трудоустройство, или справки 2НДФЛ о доход не нужны. Для повышения шанса одобрения без отказа тем не менее их можно приложить, как и любой другой дополнительный документ (загранпаспорт со штампами виз, водительское удостоверение и т.д).

Да, это возможно. Микрофинансовые организации не запрашивают при оформлении экспресс-кредита справку о доходах, вы можете указать ориентировочную сумму зарплаты, если работаете неофициально. На работу с проверками вам звонить не будут.

Федеральным законом «О микрозаймах» установлена максимально возможная ставка, которую можно зафиксировать в договоре кредитования с МФО. С 1 января 2019 года она составляет 1% в день, или 365% в месяц. Кроме этого предусмотрены штрафы за просрочку оплаты (обычно это 20% годовых).

- Если вы при оформлении заявки предоставили минимальную информацию о себе, при этом у вас нет открытых прсорочек, то вероятнее всего вам будет одобрен займ под 1% в день.

- Если Вы постоянный клиент компании, имеющий хорошую кредитную историю и вовремя закрывающий долги, то вы можете рассчитывать на сниженную процентную ставку 0,8% – 0,9% в день. Некоторые МФО даже предлагают тарифы от 0,5% в сутки.

- Кроме этого пользуется огромной популярностью акция «Первый займ без процентов для новых клиентов МФО». Если ранее вы не обращались в микрофинансовую организацию, то вам могут одобрить микрозайм под 0% процентов в сутки – сколько взял, столько и отдал. При этом действует важное условие – вернуть долг нужно строго воремя, в противном случае процентую ставку пересчитают по базовой с первого дня пользования заемными средствами. Кредитный лимит на беспроцентные бесплатные микрозаймы обычно не более 10000 – 15000 рублей, иногда его увеличивают до 30000 рублей. Срок заимствования от 3 до 15 дней, но некоторые МФО предлагают до 35 беспроцентных дней (например МКК Макро и МКК Веритас).

Да, это возможно. Более того целевая аудитория микрофинансовых организаций это люди с низким кредитным рейтингом, то есть те, кому отказали в банках. Всех подряд без исключения МФО безусловно не кредитует, но дает одобрение без отказа большинству обратившихся. Об авторе

Представленная витрина предложений по займам от МФО может не отражать текущие условия на сайте кредитора. Мы каждый день следим за актуальностью информации, если нашли неточность сообщите нам об этом. Если у вас остались вопросы по конкретной микрофинансовой компании, по условиям займов или Вам необходимо уточнить какие-то вопросы по работе сайта — пишите в онлайн чат или форму обратной связи ниже. Наиболее популярные вопросы будут опубликованы на сайте и дополнят статьи.

https://topcreditobzor.ru/loans/zaym-pod-zalog-pts