Что такое депозит простыми словами и какие важные аспекты нужно учитывать в договоре?

Депозит — это возможность на пассивной основе получать прибыль; фактически, вы вкладываете ценности в банк и регулярно вам начисляются проценты за хранение, хотя в это время банк вашими деньгами распоряжается на свое усмотрение. Пожалуй, один из самых и традиционных и инструментов вложения средств в нашей стране, как и на всем постсоветском пространстве.

Сегодня буду говорить о том, что важно не только узнать, какая ставка предусматривается, но еще и уточнить — как именно, по какой формуле проценты будут насчитываться. Еще один важный нюанс — риски и преимущества работы с инструментом. Интересно и то, что первые депозиты появились в VII веке до нашей эры, и жрицы храмов брали на сохранение деньги местных жителей. Правда, проценты не выплачивали. Ну а в Европе банки работают с 808 года, предлагая подобные услуги.

1. Что такое депозит, и в чем отличие от банковского вклада

2. Типы банковских депозитов

- «Сложные» проценты

- «Простые» проценты

3. Какие налоги нужно платить

4. Плюсы и минусы депозитов

Что такое депозит, и в чем отличие от банковского вклада

В привычном лексиконе клиентов часто возникает вопрос: чем отличается депозит от вклада простыми словами, и есть ли между такими понятиями какая-нибудь разница. Да, различие есть. Под открытием депозита предусматривается, что клиент использует способ хранения в банке не только денег, но и ценностей, например, металлов, ценных бумаг, акций. Вклад — это вид банковской услуги, когда клиент передает на хранение определенную сумму денег с цель получения пассивного дохода.

Таким образом, депозит — более широкое понятие, нежели вклад, но если в разговоре с кем-то вы скажете: «Я открыл депозит в том или ином банке», то, как правило, собеседник поймет то, что вы положили именно деньги под проценты. А вот историю понятия и что такое ипотека можно ближе узнать из материала на www.gq-blog.com. Мало кто поспорит с тем, что депозит — очень популярный метод хранения денег и получения прибыли, и статистика ЦБ РФ это лишний раз подтверждает.

Объем прибавления денег на депозитных банковских счетах от физических лиц в РФ в разных валютах

| Год | 2017 | 2018 | 2019 |

|---|---|---|---|

| Сумма, руб | 293 884 216 | 319 317 929 | Свыше 8 трлн. |

Типы банковских депозитов

Говоря, что такое депозит в банке, как государственном, так и коммерческом, физическому лицу, стоит наперед (равным счетом, как и в других финансовых операциях) изучить условия его начисления, регулярность, сроки, когда и как можно снять весь вклад или начисленную прибыль. В Гражданском кодексе нашей страны выделяется 2 основных вида депозитов:

- срочный — в договоре точно указано, сколько по времени «работают» деньги — месяц, квартал, полугодие, год.

- до востребования — возможность забрать деньги тогда, когда вам необходимо, но в этом случае, процент дохода существенно ниже.

Представленную классификацию я бы дополнила и другими критериями:

- Как начисляется процент: ежемесячно или в конце срока, предусмотрена ли капитализация.

- По типу валюты — долларовые, рублевые или вовсе мультивалютные.

- С учетом места хранения ценностей — счет для металлов, банковская ячейка, денежный счет.

- Уровень доступности вклада — предусмотрена возможность пополнения, частичного снятия, например, только дохода.

- С учетом уровня вовлеченности клиента: надо идти в отделение, чтобы открыть вклад, или же услуга доступна онлайн, возможно, начисляются проценты на остаток на дебетовой карте.

Важно понимать и основные методы начисления процентов.

«Сложные» проценты

Ставка фиксированная, но иногда в договоре указано, что она может изменяться с учетом порогового значения. Сумма начислений прибавляется к телу вклада через определенные равные промежутки по времени. За счет капитализации, растет и сам доход.

Прибыль рассчитывается так: начальную сумму депозита умножаем на сумму 1 (одного) и процента по вкладу, затем на соотношения количества дней по договору и дней в году, и все эти расчеты затем умножаем и на количество предусмотренных капитализаций.

«Простые» проценты

В этом случае, ставка фиксированная на протяжении всего периода. Сумма прибыли может начисляться к концу срока или ежемесячно, и начисления с общим вкладом не суммируются. Как правило, клиент может снять прибыль в любое время. Отличное решение, когда думаете, что делать с вкладами в рублях, особенно на тех суммах, за которые не купишь более ликвидный инструмент — квартиру или офис для сдачи в аренду.

Доход рассчитывается так: сумму вклада умножаем на точный срок работы депозита в днях и на годовой процент, указанный в договоре. Полученный результат делим на 365 или 366 дней и умножаем на 100%.

Какие налоги нужно платить

На текущий момент на плечи банка ложится необходимость выплачивать налог как налогового агента клиента, то есть физическое лицо получает чистую прибыль, с которой выплачены все издержки. Рассчитывается налог так:

- В дату получения процентов банк сравнивает сумму полученной прибыли по депозиту с суммой, рассчитанной исходя из ключевой ставки ЦБ РФ, увеличенной на 5 процентов.

- База для налога — вся сумма, что превышает эти 5%, из которых нужно отдать государству 35%.

С 2021 года нужно будет платить дополнительный налог на депозиты, если их размер свыше 1 млн. рублей, при чем независимо от валюты. Платить это взыскание клиент будет самостоятельно. Необлагаемая сумма рассчитывается исходя из ключевой ставки ЦБ.

Плюсы и минусы депозитов

Такой инвестиционный инструмент, как и работа с индексом Dow Jones, имеет свои сильные и слабые стороны. В начале остановлюсь на преимуществах сотрудничества с банками в этом сегменте:

- Понятный механизм получения денег для людей в разном возрасте и социальном статусе.

- Простота оформления, а некоторые банки даже делают отдельные программы для лиц от 16 лет или бонусы для пенсионеров.

- «Привычка» — многие вкладчики привыкли еще с временем своей молодости «хранить деньги в сберегательных кассах», регулярно откладывая средства с зарплаты. Хотя сегодня депозит Сбербанка представлен далеко не на самых выгодных условиях, а если задаться целью — найти варианты не так и сложно.

- Неактивное доверие к другим инструментам, что предлагает рынок, пусть даже на более выгодных условиях.

- Вклады до 1,4 млн. рублей «страхуются» государством.

Теперь обратимся к минусам, которых, к слову, не меньше.

- Срочно «день в день» снять деньги невозможно, а если это и является предусмотренным, то потери прибыли весьма солидные.

- Если банк станет банкротом, то порядка полугода нужно ждать выплат от АСВ — агентства страхования вкладов.

- В случае, когда у банка забирают лицензию, валютный депозит пересчитывается по курсу к рублю на день, когда такая мера была предусмотрена.

- В случае «скачков» курса, национальная валюта может подешеветь больше, чем она принесет прибыли, особенно за короткий период вклада.

- Нужно платить налог, поскольку получаете официальную прибыль.

Я часто говорю: почему условия по кредитной карте куда хуже, нежели депозит — банк дает кредит под 45% в год (если суммарно посчитать все выплаты), а позволяет заработать только 5-7. Но, если вы все же нацелены на сотрудничество, тогда есть сайты, в которых можно посмотреть, какой процент по вкладам самый выгодный и на каких условиях: стартовая сумма, валюта, срок работы. Эти аспекты также учитываются вкладчиками, которые изучили, что такое стартап и приняли решение вложить средства на краудфандинговых платформах с целью получения дохода.

Разумеется, что умение откладывать деньги, накапливать их — это качество мудрого, финансово независимого человека, и часть средств я бы рекомендовала все же инвестировать таким образом. Пусть процент будет небольшой, а сам инструмент не самый выгодный, но зато весьма высокие гарантии: не так часто у банков отзывают лицензии, да и можно надеяться на выплаты страховки депозита.

Подводя итог, замечу: денежные депозиты позволяют защитить свои сбережения и получить доход, но при этом вы не сможете распоряжаться средствами в любую минуту. За период карантина многие банки столкнулись с ситуацией оттока средств, из-за того, что люди перестали стабильно получать зарплату. В целом, для диверсификации портфеля этот инструмент подойдет наилучшим образом. Больше всего депозитов хранится в швейцарских частных банках — свыше 2,5 трлн. долларов, а вот условия открытия вкладов не самые доступные — минимальный порог от 300 тысяч франков. Я же желаю вам получать прибыль со своих вкладов регулярно и в таком размере, чтобы хватало на все.

- Финансирование инвестиций — что это такое, и зачем оно нужно для бизнеса?

- Что такое индекс Nasdaq, какие критерии, чтобы попасть в него и какой доход можно получить?

Что такое депозит – простыми словами

Что такое депозит? Под этим термином понимают передачу юридическими или физическими лицами в банк некой денежной суммы на определенный срок и под оговоренный заранее процент. Подобные сделки выгодны обеим сторонам: субъектам дается возможность приумножить имеющийся капитал, в то время как финансовые учреждения смогут на свое усмотрение распоряжаться полученными средствами, используя их в краткосрочном кредитовании аналогичных предприятий.

Содержание

Как открыть депозит

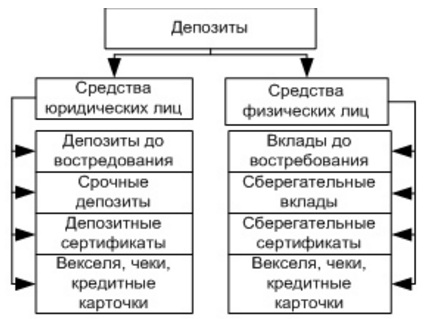

Депозит – что это такое простыми словами? Вклад предполагает внесение только денежных средств. При открытии депозита можно передать организации не только деньги, но и ценные бумаги, драгоценности и иное имущество. Цель подобных манипуляций всегда одна – приумножение личного богатства и улучшение финансового положения.

Для каждого конкретного субъекта фининституты разрабатывают отдельные линейки:

- Для юридических лиц. Индивидуальным предпринимателям и предприятиям предлагаются разные программы.

- Для физических лиц. Все граждане могут прийти в финучреждение и оформить желаемое вложение, выбрав для себя наиболее приемлемые условия хранения и приумножения богатства.

- Для пенсионеров. Линейка разработана с учетом потребностей данной категории граждан. В большинстве случаев к ним подключается функция пополнения. Первоначальный взнос небольшой, поэтому опция и выглядит такой привлекательной.

Его открытие предполагает обязательное подписание с банковской структурой письменного соглашения на открытие и последующее обслуживание счета. Есть определенные ограничения по первоначальному взносу: в одном случае достаточно положить 1000 рублей, в другом случае минимальный депонент составит не менее 30000 рублей.

Разновидности депозитов

Вложения делятся на определенные группы, исходя из цели, преследуемой субъектами. В настоящее время основными видами депозита принято считать:

Также именуются бессрочными. Оптимальный вариант для тех, кто боится держать сбережения дома «под подушкой», а предпочитает их отдать на обслуживание в надежную организацию, да еще и получать некоторый доход. При этом снять деньги можно в любое время. Главный минус – небольшая процентная ставка по сравнению с другими видами вложений.

Предназначены для накопления определенного количества денежных средств под конкретные задачи. Присутствует возможность увеличения взноса в любое время и в любом объеме. Предусмотрена система пролонгации, при которой автоматически продлевается действие подписанного договора при условии, если человек не снял деньги по окончанию оговоренного срока.

Отличительная особенность – определение срока хранения ценностей. К преимуществам стоит отнести:

Предлагаются отдельным категориям граждан: матерям-одиночкам, инвалидам, пенсионерам, многодетным семьям и так далее. Предусматривают определенные преференции:

Предполагают внесение денег как в национальной, так и иностранной валюте. При этом в любое время можно осуществить замену одной валюты на другую по текущему банковскому курсу.

В драгоценных металлах

Манипуляции такого рода предполагают приобретение у финучреждения драгоценных металлов, которые не выдаются на руки. Происходит зачисление их оценочной стоимости на открытый клиентом счет.

Возможные опции подключения

Опции – это правила управления вкладом. Каждый человек самостоятельно определяется с подходящими опциями, исходя из личных предпочтений и потребностей. Остановимся на основных вариантах:

- Пополнение. Клиент по своему усмотрению может увеличивать депозит. При этом могут быть определенные ограничения, например, касательно одноразового внесения денег (устанавливается как минимальный, так и максимальный предел). Банк может запретить увеличивать вложения за три месяца до окончания срока действия договора.

- Капитализация процентов. Начисления происходят регулярно, но на руки деньги не выдаются. Они суммируются к размещенному вложению, при этом наблюдается постоянное увеличение прибыли. Это достаточно выгодные опции, и многие ними пользуются.

- Регулярное начисление процентов с выдачей на руки. Период может быть разный: каждый месяц, каждый квартал, каждый год. При открытии депонента клиент указывает карточный счет, куда и переводятся начисленные проценты.

- Возможность частичного снятия. Банк может ввести некоторые ограничения. Любое снятие приводит к падению доходности.

- Наличие льготных условий по закрытию договора. Общее правило таково: если субъект забирает депонент до оговоренного срока, он теряет проценты. Некоторые банки предлагают программы, где начисления при такой ситуации сохраняются.

Договор банковского вклада

При открытии подобного счета (для внесения депозита) между банком и субъектом подписывается договор, существенными условиями которого являются:

- Сумма взноса.

- Срок действия (срочные или до востребования).

- Валюта депонента (рубли, иностранная валюта или мультивалютное вложение).

- Процентная ставка (плавающая или фиксированная).

- Правила возврата.

- Возможность и принципы пополнения.

- Правила возврата (полного или частичного).

- Перечень дополнительных услуг, предоставляемых банком.

Заключается в простой письменной форме и не требует нотариального заверения.

АСВ — Агентство по страхованию вкладов

Неся деньги в банк, каждый старается их приумножить, и ни в коем случае не потерять. Люди преклонного возраста помнят те времена, когда средства на сберегательных книжках полностью обесценились. Чтобы не допустить повторения столь неприятной ситуации, был принят специальный закон, нацеленный на страхование передаваемых организации накоплений. В его рамках были созданы Агентства по страхованию вкладов (АСВ), в обязанности которых входила защита прав вкладчиков. При аннулировании лицензии у финансового учреждения или при начале процедуры его банкротства, человек гарантировано получает возврат внесенных сбережений через АСВ.

Все депозиты, оформленные в отечественных банковских учреждениях, подлежат обязательному страхованию. При этом вкладчики дополнительных расходов не несут. Подобные затраты ложатся на плечи финансовых учреждений, которые их возмещают посредством понижения ставки.

На законодательном уровне определены ограничения по сумме страхового случая. Если депонент ее превышает, то получить на руки можно только максимально допустимую сумму, оговоренную на законодательном уровне. Остаток придется взыскивать в судебном порядке, а это далеко не так-то просто. Во избежание подобных проблем, рекомендуется держать деньги в нескольких финансовых учреждениях.

Полезная информация

В процессе принятия решения об открытии депозита, необходимо знать такие ключевые моменты:

- Чтобы привлекать денежные средства вкладчиков, финансовое учреждение должно получить лицензию. Информация выкладывается на официальном сайте ЦБ РФ или Агентства по страхованию вкладов. Подобную информацию можно проверить самостоятельно, предварительно ознакомившись с отзывами о выбранном финансовом учреждении.

- Банк должен стать частью системы страхования.

- Специалисты рекомендуют не превышать сумму вклада, гарантируемого к возмещению государством.

- Возвращаются средства как в национальной, так и иностранной валюте, причем последние в рублях по курсу Центробанка.

- Выплаты осуществляются и по дебетовым карточкам.

- Деньги, направленные на приобретение драгметаллов, не возмещаются. При ликвидации банка они полностью пропадут.

Заключение

Приумножить собственные накопления можно несколькими способами. Самым простым считается открытие депозитного счета в надежном и проверенном временем банке с хорошей репутацией. Это позволит собрать необходимую сумму для будущих дорогостоящих приобретений, капиталовложений или резерва «на всякий случай». Деньгам свойственно обесцениваться, и об этом не следует забывать. Депозит это не только возможность предотвращение подобного, но и шанс получить неплохой доход, не прилагая при этом никаких усилий. Специалисты рекомендуют внимательно читать предоставленный для подписания договор. В случае необходимости проект соглашения может выдаться человеку на руки, после чего он может отнести ее на ознакомление к юристу. Невнимание может стать причиной будущих разногласий и потери кровно заработанных денег.

https://yandex.ru/turbo/gq-blog.com/s/investicii/invest/chto-takoye-depozit.html?sign=f19be9955983004904082110eda835c2134792f015a53359a8b2c0408208be9a:1622049546&parent-reqid=1622049546278658-744293926525686774700115-prestable-app-host-sas-web-yp-149&lite=1

https://zaym-go.ru/sovety-ekspertov/2886-depozit-jeto.html