Оглавление

Страхуемое и нестрахуемое. Как держать деньги в банках и спать спокойно

Средства, размещенные гражданами и предпринимателями в банках, застрахованы государством. Но не всякие и не полностью. На что распространяется страховка и как не надо себя вести, чтобы не утратить право на нее?

- ЧТО ЗА ГОССТРАХОВКА ПО ВКЛАДАМ?

- ЧТО ЗА СТРАХОВОЙ СЛУЧАЙ?

- КАК ПРОХОДЯТ ВЫПЛАТЫ

- ПРОДУКТЫ-ОБМАНЩИКИ

- КОВАРНЫЙ ЗАБАЛАНС

- НЕ РОЙ СЕБЕ ЯМУ

- БАНКРОТНЫЙ ВОПРОС

ЧТО ЗА ГОССТРАХОВКА ПО ВКЛАДАМ?

Ее предусматривает закон «О страховании вкладов физических лиц в банках Российской Федерации».

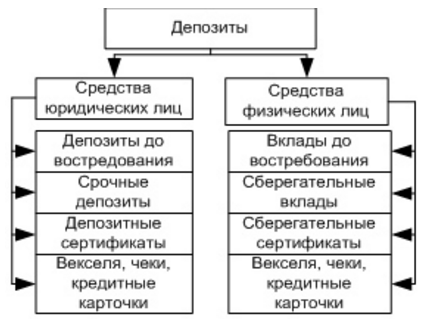

На самом деле, госстраховка распространяется не только на вклады — средства, размещенные в банке на определенный срок под процент, — но и на счета до востребования, а также зарплатные счета. Уже несколько лет страховка государства распространяется и на средства на счетах индивидуальных предпринимателей (ИП). Защищены страховкой и деньги на дебетовых банковских картах.

Лайфхак

А вот средства, например, на обезличенных металлических счетах (ОМС) не подпадают под страховку, так же как и сами драгметаллы или содержимое банковских ячеек.

Не страхуются средства, размещенные в банковские вклады на предъявителя, в том числе удостоверенные сберегательным сертификатом и (или) сберегательной книжкой на предъявителя, средства на предоплаченных банковских картах. То есть, если определить владельца средств невозможно, страховка выплачена не будет.

Кроме того, не страхуются средства на счетах адвокатов и нотариусов, если счета открыты в связи с профессиональной деятельностью. Это стоит помнить!

Для государства не важно, что страховать — рубли или валюту. Но по валютным вкладам страховка выплачивается в рублях по курсу на день наступления страхового случая.

Выплачивает страховку госкорпорация, которая так и называется — Агентство по страхованию вкладов (АСВ). Откуда оно берет деньги на выплаты? У агентства есть фонд страхования вкладов. Он формируется из ежеквартальных отчислений банков, входящих в систему страхования вкладов. Чем больше у банка вкладов, тем больше он платит в общий фонд. Таким образом, все банки косвенно несут солидарную ответственность перед вкладчиками.

Большой ли фонд? Это не важно. В случае исчерпания фонда страхования вкладов его обязан пополнять ЦБ, что он регулярно и делает. Так что деньги на страховку кончиться не могут.

Вклады застрахованы целиком? Нет. Страховая сумма составляет 1,4 млн руб. в одни руки каждому клиенту каждого банка, входящего в систему страхования вкладов. То есть, вне зависимости от числа счетов или вкладов, открытых в одном и том же банке, страховка выше указанной суммы быть не может.

Но есть и приятный момент: под страховку подпадает не только сумма размещенных средств, но и проценты, начисленные на нее, правда, в пределах все тех же 1,4 млн руб.

«Возмещение выплачивается в размере 100% суммы вкладов в банке, но не более 1,4 млн руб. Размер возмещения рассчитывается исходя из размера остатка денежных средств по вкладу (вкладам) вкладчика в банке на конец дня наступления страхового случая, — уточняет юрист практики имущественных и обязательственных отношений НЮС «Амулекс» Галина Гамбург. — При этом, если у одного и того же человека имеются средства в разных банках и страховой случай наступил одновременно в отношении каждого банка, то эти случаи будут самостоятельными и страховое возмещение будет выплачиваться в отношении каждого вклада отдельно. Здесь закон никаких ограничений не вводит».

Вот так бывает

У вас есть вклад в одном банке в размере 570 тыс. руб. В другом банке на счете находится 900 тыс. руб. У обоих банков, увы, отзывают лицензию. Поскольку обе суммы меньше максимальной суммы страховки, вы получите возмещение в размере 100% по каждому вкладу, а в целом — 1 млн 470 тыс. руб. А вот если вы оба вклада держали в одном банке — например, на разные сроки или в разной валюте, все будет печальнее. Вы получите только 1 млн 400 тыс. руб.

Какие вклады имеются у близких родственников в этом же банке, правового значения не имеет, так как у каждого вкладчика имеется самостоятельное право на получение страховки, уточняет Галина Гамбург.

Лайфхак

Совсем недавно повышенную защиту на случай отзыва у банка лицензии получили дольщики, покупающие жилье по договорам долевого строительства. При покупке они вносят крупные суммы на специальные счета в банках, которые списываются в пользу застройщика, только когда дом вводится в эксплуатацию. Платить по таким счетам обычную страховку было бы несправедливо. Поэтому таким клиентам положена страховка в 10 млн руб.

ЧТО ЗА СТРАХОВОЙ СЛУЧАЙ?

Страховой случай — это событие, которое должно произойти с банком, чтобы государство выплатило его клиентам страховку.

Таких событий может быть два. Это отзыв лицензии у банка или введение моратория на удовлетворение требований кредиторов.

С первым случаем все понятно: банк умер. Со вторым все не так однозначно. Мораторий вводится, когда ЦБ не понимает: банк, скорее, жив или уже мертв. Пока регулятор оценивает ситуацию, никакие выплаты никому не производятся, чтобы не пошатнуть состояние банка. Для этого и нужен мораторий. Он вводится на срок до 6 месяцев, но может быть продлен.

Вкладчики и предприниматели как слабая сторона не виноваты в том, что регулятор не в курсе происходящего с банком, решили законодатели. Поэтому закон позволяет им не ждать решения ЦБ относительно дальнейшей судьбы банка, а получить страховку.

Лайфхак

Впрочем, если деньги не последние, а вклад превышает страховку, может иметь смысл и подождать. Ведь страховку можно получить и после, если лицензия все же будет отозвана, а вот если банк выживет — можно дождаться окончания вклада и вернуть и его, и проценты полностью.

Вот так бывает

Особая ситуация при введении моратория на удовлетворение требований кредиторов возникает, если ваш вклад валютный. Страховка выплачивается по курсу ЦБ на день наступления страхового случая. Таким образом, если рубль уверенно слабеет, а вы решили подождать разрешения судьбы банка, то при отзыве лицензии можно получить меньше, чем при введении моратория.

КАК ПРОХОДЯТ ВЫПЛАТЫ

Сообщение о наступлении страхового случая с банком появляется на сайте АСВ (www.asv.org.ru) в день отзыва лицензии или введения моратория. Этот сайт полезно периодически проверять всем вкладчикам.

В сообщении указаны сроки начала выплат страховок и сроки отбора банка (или банков) агента. На этом же сайте впоследствии публикуются их названия и принцип выплат. Пофамильный, территориальный или любой другой. Принцип выплат используется, когда банков-агентов несколько.

Что это за банки-агенты? Это действующие банки, проверенные и отобранные АСВ для выплат страховок гражданам и предпринимателям. Деньги на выплаты этим банкам дает АСВ.

Эту информацию можно также узнать на горячей линии АСВ: 8-800-200-08-05.

Лайфхак

Часто банки-агенты, желая заполучить себе клиента, получающего страховое возмещение по вкладу в другом банке, предлагают таким вкладчикам более выгодные условия, чем предусматривает классическая линейка их продуктов. Если вы намерены и дальше сберегать полученные средства в банках, к таким предложениям стоит проявить интерес. Это шанс получить повышенную ставку, причем в весьма надежном банке, выбранном АСВ для проведения выплат.

После обращения в банк-агент все довольно просто: деньги, согласно условиям этого банка, будут выданы вкладчику наличными в день обращения либо после предварительного заказа суммы или же переведены на указанный им счет в другом банке. Перевод может стоить денег, согласно тарифам агента по выплатам, и может занять несколько дней.

По вкладам, открытым в связи с предпринимательской деятельностью, выплата страховки осуществляется только переводом на счет.

Лайфхак

Чтобы не было неприятных сюрпризов, стоит помнить, что, если у вас были не только вклады, но и кредиты в банке, вы получите только разницу: если вклад был больше кредита. Или не получите ничего, если меньше.

Исключение — ипотечные кредиты: они не вычитаются из вкладов. Равно как и любые кредиты не вычитаются из средств на спецсчетах для долевого строительства.

Вот так бывает

Проблему с получением полной страховки могут создать и ваши долги не перед банками. Например, по алиментам или налогам. Если по такой задолженности вынесено решение суда и в банк предъявлен исполнительный лист, эти средства банк вычтет из положенной вам страховки. И это законно.

При этом нет необходимости обращаться в банк-агент в первый же день выплат: они осуществляются до момента полной ликвидации банка — как правило, не менее двух лет.

Если же вы пропустили указанный срок по уважительным причинам (пребывание за границей, болезнь, служба в армии и пр.), совет директоров АСВ может по вашему заявлению осуществить выплату страховки и после истечения указанного срока.

Однако, если уважительных причин нет, откладывать получение компенсации АСВ совсем в долгий ящик не стоит. После ликвидации банка вы лишитесь права на компенсацию, и оспорить это невозможно — такова норма закона.

В целом российская система страхования вкладов довольно хорошо выстроена и отлажена. Но есть ряд важных нюансов, которые нужно знать, чтобы не лишиться положенной по закону страховки и не питать напрасных ожиданий в случаях, когда она не положена.

ПРОДУКТЫ-ОБМАНЩИКИ

Многие банки продают продукты родственных и не только компаний — в основном страховщиков и управляющих компаний (УК).

Стоит помнить, что, кто бы вам ни продал страховой продукт — например, инвестиционное страхование жизни (ИСЖ), вложения в ПИФы, эти вложения не застрахованы.

И дело не в том, что банки обманывают. Но иногда об этом забывают упомянуть.

Вот так бывает

Особенно обманчивы комбинированные продукты: вклад+ ПИФ, вклад + ИСЖ. Стоит помнить, что по ним страхуется только та часть, которая размещена в стандартный вклад.

Требовать эти средства с банка бесполезно. Обращаться надо не в банк, который продавал продукт, а к конкретному страховщику или в УК, которые этот продукт обслуживают.

Покупая у банка векселя, ноты и прочие загадочные для простого обывателя инструменты, также стоит трижды подумать. Если вдруг обещанная высокая доходность сыграет с инвестором «злую шутку», страховки по таким продуктам нет.

Кто предоставляет услугу по размещению ваших денег — крайне важный вопрос. Страховки АСВ распространяются только на клиентов банков, что бы вам ни обещали другие организации и как бы они ни называли свои продукты. Если кто-то называет свой продукт вкладом и этот «кто-то» не банк, такой вклад не застрахован государством.

Но даже если у вас вклад и он в банке, и тут есть нюанс. Большинство банков входят в систему страхования вкладов, но есть и те, кто нет. По закону им запрещено привлекать вклады, но они порой делают это. Список банков, входящих в систему страхования вкладов (ССВ), опубликован на сайте АСВ, в этом же разделе есть информация о банках, лишенных права на прием новых вкладов и исключенных из ССВ.

КОВАРНЫЙ ЗАБАЛАНС

Впрочем, тот факт, что банк входит в систему страхования вкладов и предлагает разместить деньги именно во вклад, не всегда является 100-процентной гарантией возврата средств.

Как такое может быть? Лицензия отозвана, АСВ пришло, но ваш вклад в банке не числится, а вы не числитесь в числе клиентов банка. Кошмарный сон? Увы, печальная реальность. Ушлые владельцы банка удачно подтерли базы перед отзывом лицензии или и вовсе вас туда не заносили.

Такие вклады называются забалансовыми, и получить по ним страховку может быть проблематично. Ведь АСВ платит по реестру вкладчиков, а он формируется банком.

Вот так бывает

Ярким примером такого банка-обманщика является Арксбанк, лишившийся лицензии в 2016 году. Около года банк активно собирал вклады, завлекая граждан дорогими подарками при открытии крупных вкладов (плазменные телевизоры, смартфоны последних моделей и пр.). После отзыва лицензии выяснилось, что собранные в последний год работы средства — несколько десятков миллиардов — банк на балансе не отражал.

К сожалению, попасть в такую ситуацию может каждый. Чтобы потом не лишиться страховки, при открытии вклада следует обязательно сохранить договор вклада и подтверждение внесения средств на счет при открытии вклада в отделении банка — это приходно-кассовый ордер. Прочие документы — например, расписки банкиров-обманщиков (а люди верят и в такое), скорее всего, будут сочтены ненадлежащими.

Лайфхак

Полезным будет и при размещении средств во вклад, и в дальнейшем при пополнении его или же просто с определенной периодичностью запрашивать выписку о состоянии счета. Там можно увидеть остаток средств на текущий момент. Такие выписки АСВ принимает в качестве доказательства наличия средств при уничтожении банком базы данных. Это простое действие поможет избежать вам долгих разборок с агентством.

Как происходят эти разборки? В случае несогласия вкладчика с размером возмещения по вкладам, а точнее, его отсутствием, вкладчику предлагается представить в АСВ заявление о несогласии с приложением дополнительных документов, подтверждающих обоснованность требований, отмечают в АСВ.

Если же документов у вас не осталось и вы оказались за балансом, совсем терять надежду все же не стоит. В 99% случаев АСВ само восстанавливает базы данных банка и выплачивает страховку, правда, денег придется подождать.

Суд с агентством может стать лишней тратой времени и средств, поскольку при отсутствии доказательств размещения вклада спор выиграть проблематично, а возможностей восстановить данные банка, лишившегося лицензии, в отличие от АСВ, у рядового вкладчика, увы, нет.

Проблема забалансовых вкладов существует уже несколько лет. ЦБ и АСВ понимают ее социальную значимость и обещают создать единый реестр вкладов. В нем, открыв вклад, можно будет сразу увидеть его наличие или отсутствие. Но пока дальше слов дело не продвинулось.

Пока же остается посоветовать крайне осмотрительно относиться к выбору банка, не размещать крупные суммы во вкладах и на счетах в одном и том же банке, а при внесении денежных средств во вклад сохранять платежные документы, а также заверенные банком выписки, в которых уже отображаются поступившие денежные средства, напоминает Галина Гамбург.

Лайфхак

По словам экспертов, насторожить вкладчика должны нерыночные высокие ставки у банка, который не был активен в работе с физлицами, но вдруг объявил масштабную кампанию по сбору средств. Нередко такие условия действуют лишь в определенных отделениях банка, что может быть подозрительным.

НЕ РОЙ СЕБЕ ЯМУ

Некоторые граждане в попытках спасти свои большие вклады, не полностью покрытые страховкой, при возникновении у банка проблем пытаются спасти деньги, разбив крупный вклад на несколько мелких — в пределах страховой суммы. Иногда такое решение предлагают сами банкиры из проблемных банков.

Делать этого не стоит. АСВ всегда отказывает в выплатах таким «дробильщикам», и, как правило, оспорить этот отказ невозможно. «Существуют схемы дробления вкладов с переводом их на родственников или просто доверенных людей, с тем чтобы кратно увеличить сумму компенсаций в размере 1 млн 400 тыс. руб., — рассказывает партнер юридического бюро «Замоскворечье» Дмитрий Шевченко. — Обычно это делается перед отзывом банковской лицензии с пониманием ситуации неплатежеспособности. Такие банковские операции не признаются АСВ, поскольку они носят технический характер, а совершенные банком записи по расчетным счетам не обеспечиваются перемещением денежных средств в безналичной форме и направлены исключительно на создание ситуации, когда одни кредиторы хотят получить удовлетворение своих требований преимущественно перед другими кредиторами и в размере большем, чем их полагается по закону».

Что же, мне и вклад на родственника не перевести? Перевести можно, и право на страховку при этом сохранить, но только если этот перевод совершен, когда у банка нет проблем.

Вот так бывает

АСВ оспаривает сделки, совершенные в период неплатежеспособности банка. Информации об этом в публичном доступе нет, и угадать, попадете ли вы в указанный период или проскочите, вряд ли удастся. Как правило, этот период составляет 2-3 недели до отзыва у банка лицензии, но может быть и больше.

Раньше АСВ часто оспаривало и снятие средств вкладчиками в этот же период, однако сейчас от этой практики в агентстве отказались. Суды поддержали граждан в высшей инстанции, признав их право получить свои средства, если банк выдает их.

Правда, это если речь идет о рядовых гражданах, в удачный момент решивших изъять сбережения. Таких, как правило, десятки. А вот единичные случаи или предусмотрительное снятие огромных средств в кассе рассматриваются судами как сговор с банком, в этом случае вы не только не получите страховку, но и рискуете быть обвиненным в мошенничестве.

Лайфхак

Учитывая низкие шансы получить средства свыше суммы страхового размещения, стоит подумать о возможных рисках заранее и распределить средства в сумме чуть меньшей, чем страховка, в несколько банков с выгодными условиями.

Закон не запрещает разместить средства, скажем, по 1,2 млн руб. (с запасом на будущие проценты) сразу в нескольких банках с привлекательными ставками. Таких банков может быть сколько угодно, и отказа в выплатах даже при отзыве лицензии у них у всех не последует. Так, разместив, например, в 10 банках по 1,2 млн руб., вы получите при отзыве лицензии у них всех в короткий срок 12 млн руб. плюс набежавшие за срок жизни вкладов проценты (в каждом случае свои).

БАНКРОТНЫЙ ВОПРОС

Если сумма вашего вклада превышает размер страхового возмещения — 1,4 млн руб., то оставшуюся часть вы получите в ходе банкротства банка. АСВ распродаст оставшиеся в нем активы, а вырученные средства распределит между кредиторами.

Обычно активов в банке к моменту отзыва лицензии — кот наплакал, а претендентов на деньги от их реализации много. К тому же банкротство банка занимает несколько лет.

Подробно о том, на что можно рассчитывать в процессе банкротства банка, — читайте в наших дальнейших публикациях.

Страхование вкладов: сумма выплат и инструкция, как получить страховку

Вклады в большинстве российских банков застрахованы. Разберем, что такое страхование всех банковских вкладов, какую сумму можно застраховать и как вернуть ее в случае, если у банка возникнут проблемы.

Что такое страхование всех банковских вкладов и зачем оно нужно

Страхование банковских вкладов — государственная программа, которая действует в РФ с 2003 года и страхует весь вклад или его определенную часть от финансовых коллапсов. Страхование позволяет не беспокоиться о своем вкладе, поскольку покрывает все сбережения в пределах суммы страхования. Другими словами, если банк обанкротится или прекратит свою деятельность по любым другим причинам — вы получите деньги обратно.

Система страхования вкладов (ССВ) действует не только в РФ, но также более чем в 100 других стран. Многие страховщики входят в МАСД — Международную ассоциацию страховых вкладов. По состоянию на конец 2018 года в системе страхования вкладов в РФ произошло свыше 460 страховых случаев. Сумма покрытия, выплаченного Агентством страхования вкладов, составила 1,85 трлн руб. Эти деньги были выплачены 3,88 миллионам вкладчиков.

Для чего нужно страхование:

- Чтобы в принципе положить деньги на банковский вклад

Без страхования вам не оформят вклад — при условии, что банк входит в ССВ. В крупных банках это уже прописано в договоре; при этом расходы на страховку несет сама кредитная организация. Отдельно оформлять страхование вам не потребуется.

- Чтобы не бояться увеличить сумму вкладов

Вклады, не дотягивающие до верхней суммы страхования, также подпадают под действие страховки. Однако некоторых клиентов возможность страхования определенной суммы поощряет повысить вклад именно до верхней границы. По данным Forbes за 2017 год, 57% процентов людей задумались о повышении суммы своего вклада в трех крупнейших банках РФ после предоставления им информации о размере депозита, который покрывается страховкой.

- Чтобы получить страховку в случае отзыва лицензии.

Если у банка отзовут лицензию, вкладчики получат обратно свои сбережения.

Кредитному учреждению страховки нужны для упрощения работы. Банк, в котором все вклады уже застрахованы на определенную сумму, более привлекателен для потенциальных клиентов. Особенно это относится к некрупным банкам, которые занимают отдельную нишу (например, банки, ориентирующиеся в основном на вклады либо на ипотечные кредиты с низким процентом).

В программе страхования участвуют не все банки, работающие на территориях Российской Федерации, а только входящие в ССВ (таких банков свыше 760). Поэтому перед заключением договора проверяйте, что ваш банк поддерживает программу страхования депозитов.

Сумма страхования вкладов

Максимальная сумма страховки достигает 1 миллион 400 тысяч рублей (с 2014 года). С момента начала действия этой программы в 2003 году размер страхового покрытия вырос в 14 раз. В том случае, если вкладчик успел открыть несколько различных депозитов в разных банках (но не в одной организации), и каждый из этих вкладов требует выплаты страховочных средств, то вам будет выплачено также не больше указанного размера средств. Сумма выплат рассчитывается индивидуально и зависит от размера вклада на момент наступления разорения банка или отзыва у него лицензии.

При наступлении любого страхового случая (это может быть лишение банка лицензии или начало его процедуры банкротства) всем вкладчикам выплачивается сто процентов от суммы депозита, который не достигает 1 400 000 рублей. Если же вклад с процентами больше, чем указанное значение страхования, — выплачена будет только минимальная сумма.

Какие законы регулируют процесс страхования вкладов?

Страхование вкладов регулирует закон РФ – ФЗ 177 «О страховании вкладов физических лиц в банках Российской Федерации» от 23.12.2003 (с поправками и дополнениями). Сумма страхового возмещения увеличивалась несколько раз — в 2006, 2007, 2008, 2014 годах. В законе прописана сумма вклада, которая будет застрахована, ответственность банков по всеобъемлющему возмещению убытков, критерии наступления страхового случая и возможности получения заявленной суммы вкладчиком.

В данный момент обсуждается возможность изменения федерального закона. В поправках должны будут указываться данные о необходимости присоединения каждого банка к уже созданной системе страхования вкладов.

Система страхования вкладов, открытых физическими лицами в России

В РФ и СНГ страхуют лишь вклады физлиц и ИП. Под страховку подпадают только некоторые вклады.

Ниже представлен их список:

- Срочные вклады

- Депозиты, оставленные до востребования

- Валютные вклады и счета

- Текущие счета, которые используются как вклады с начислением заработной платы, стипендии или пенсии

- Денежные средства со счетов индивидуальных предпринимателей (учитываются только счета, зарегистрированные на ИП, а не на само физическое лицо)

- Денежные средства со счетов попечителей либо опекунов, выданные только на осуществление опекунства официальной организацией, но не полученные от подопечных.

Какие вложения не входят систему страхования вкладов

Существует ряд вкладов, которые не могут подлежать страхованию. К примеру, вы не сможете оформить страховку на вклады нотариусов либо адвокатов, вклады со сберегательных счетов и книжек, переданные в управление представителей банков депозиты. Кроме того, не учитываются вклады из филиалов сугубо российских, не аффилированных, банков, размещенных за пределами страны, электронные сертификаты, средства с металлических счетов, переводы физлиц без открытия специального счета. Под систему страхования депозитов и вкладов не подпадает ОМС, а также кредитные карты .

Как работает страхование вкладов всех физических лиц

Страховка оформляется автоматически на все вклады, перечисленные выше. У большинства банков (98 процентов по данным Forbes за 2017 год), открытых в Российской Федерации, существует опция страхования депозитов физических лиц. Проверить, участвует ли ваш банк в программе страхования, можно на сайте Агентства по страхованию вкладов. Всего в программе зарегистрировано более пятисот банков.

Во время подписания договора на размещение вклада в банке обращайте внимание на пункт о страховании депозита. Проверьте сумму, которая страхуется государством, и порядок ее выплат в случае необходимости. Порядок страховых случаев доступен на официальном сайте Агентства.

Если страховой случай уже наступил (например, банк заявил себя банкротом или не смог продлить лицензию на осуществление кредитной деятельности), вам нужно позвонить либо в Агентство, либо в контактный центр самого банка. Это самый быстрый способ связи с кредитной организацией или ее представителями. Сотрудники банка или уполномоченного по контролю органа (то есть аффилированной Агентству компании) смогут определить размер положенных вам выплат и срок, в который они поступят на ваш счет. Порядок выплаты страховой суммы депозита вы можете либо уточнить у специалиста, либо найти в соответствующем разделе в вашем договоре.

Счет, который станет основным при страховании, должен принадлежать вам, а не другому физическому лицу, компании, ООО или, к примеру, законному опекуну. Данные правила также прописаны в федеральном законе, контролирующем выплату страховых средств.

Что такое страхование вкладов в Сбербанк

Страхование депозитов в крупнейшем банке страны идентично страхованию вкладов в любых других банках. Система действует одинаково для любой кредитной организации, числящейся в программе Агентства по страхованию вкладов.

Сбербанк может предложить вам либо договор с уже включенным пунктом про страхование, либо отдельное соглашение на этот счет (если сумма в несколько раз превышает страховочную). Ситуации, когда на депозит заключается отдельный договор, разовые.

Согласно существующей практике, отдельная бумага о страховании вклада предлагается в единичных случаях крупным предпринимателям или инвесторам, размещающим депозит как физическое лицо. Учитывая, что вклады в Сбербанке практически на сто процентов защищены от страховых случаев, беспокоиться о возврате полной суммы депозита (в случае, если он составляет сумму, не превышающую 1 400 000 рублей) вам не придется.

Как вернуть страховую сумму вклада

Для того, чтобы вернуть страховую сумму вклада, вам нужно будет с договором об открытии депозита и остальными бумагами обратиться в ближайший офис вашего банка. Под остальными бумагами понимаются паспорт, выписки со счета и выписки о добавлении средств на вклад. Если вы несколько раз открывали один и тот же вклад и переводили деньги со старого вклада на новый, заключенный на прежних условиях, бумаги о совершении данных операций также нужно будет взять с собой.

После этого вам нужно будет ознакомиться с положением о выдаче денежных средств и о размере выплаты, положенной вам. Если вклад был сделан на сумму меньше 1 400 000 рублей, его вам выплатят полностью. В остальных случаях оплате подлежит только указанная выше часть депозита.

Заполните договор о возврате денежных средств, укажите, каким образом хотите получить свой депозит обратно и ожидайте 14 рабочих дней. В этот срок транзакция должна быть оформлена, а бумаги на нее направлены в отделение банка. Более подробная информация доступна в офисах Агентства либо на его сайте.

Кому чаще всего отказывают в выплате уже застрахованной суммы вклада

Если у вашего банка наступил один из страховых случаев, проверьте, не относитесь ли вы к категории граждан, которой не положена выплата всей страховой суммы депозита.

- В выплате средств могут отказать тем вкладчикам, родственники которых также открывали депозиты в данном банке

Это достаточно распространенная ситуация, поэтому чаще всего подобная причина дополняется еще несколькими. Только по одной такой причине Агентство не имеет права отказать в выплате страховой суммы вклада. Ситуаций, когда вкладчику не возвращали застрахованную часть вклада, по официальным данным не было.

- Вы можете не получить страховую сумму, если переводили средства между счетами (родственников), которые являлись депозитными

Если первый пункт дополняется вторым, то вас могут причислить к категории «ненадежных вкладчиков», которые после объявления о, например, отзыве лицензии у банка переводят вклад мелкими частями на разные счета. Так поступают физические лица, владеющие крупными компаниями и стремящиеся сохранить вложенные деньги вместе с процентами.

- Страховую сумму могут не выплатить, если вы не забрали денежные средства в полном объеме наличными после закрытия вклада

Каждый раз при продлении вклада вам необходимо подписывать новый договор с банком. Лучше всего полностью обналичивать сумму и вносить ее заново при помощи специалиста. Если вы поступали подобным образом, у выплачивающего страховую сумму депозита Агентства не возникнет к вам дополнительных вопросов.

Снимать денежные средства со вклада до срока окончания его действия также не рекомендуется. Это может привести и к снижению процентов по оставшимся на депозите средствам, и к невыплате положенной вам суммы в случае наступления страхового случая.

Застраховать свой вклад достаточно просто – для это нужно внимательно читать договор, где уже есть пункт о страховании вкладов, выбирать депозиты в крупных кредитных организациях и заранее уточнять все вопросы, связанные со страхованием средств, у специалиста банка.

Смотрите так же по теме Финансовые вопросы

https://orientir.vostbank.ru/articles/strahuemoe-i-nestrahuemoe-kak-derzhat-dengi-v-bankah-i-spat-spokoyno

Страхование вкладов: сумма выплат и инструкция, как получить страховку