Оглавление

Оценка чувствительности инвестиционного проекта

- Главная

- Новости

Анализ рисков инвестиционного проекта

Лимитовский Михаил Александрович

д.э.н., профессор, заведующий кафедрой корпоративных финансов

Высшей школы финансов и менеджмента

Российской академии народного хозяйства

и государственной службы при Президенте РФ (г. Москва)

Минасян Виген Бабкенович

к. ф.-м. н., доцент, преподаватель Высшей школы финансов и менеджмента

Российской академии народного хозяйства

и государственной службы при Президенте РФ (г. Москва)

УПРАВЛЕНИЕ ФИНАНСОВЫМИ РИСКАМИ

№ 02 (26) 2011

В работе предложена методология стратегического управления ценностью компании с учетом рисков реализуемых проектов. Авторы применяют новые меры рисков, предлагают методологию их выделения с помощью нескольких критериев и показателей

Риски проектов: традиционный подход к анализу

Риск проекта — это понятие, связанное с неопределенностью результата (эффекта) инвестиционного проекта.

Другое толкование риска такое: возможность непредвиденных неблагоприятных событий, способных оказать негативное влияние на эффект проекта.

Перечислим типы рисков инвестиционного проекта.

Рыночные — неопределенность объемов реализации продукта проекта.

Капитальные — возможность неудачного хода конструктивной фазы проекта или неопределенность ее результатов (в общем случае).

Операционные (в них входят затратный, управленческий, технический и экологический ) — неопределенность хода проекта в его продуктивный период, когда активы вводятся в эксплуатацию и проект производит продукцию или услуги.

Правовые (политический, юридический, суверенный) — возможность изменения правовой среды, в которой осуществляется бизнес, остановки проекта по политическим или правовым мотивам, изменения статуса проекта по причине войн, локальных конфликтов, революций и т.п.

Финансовые (процентный, валютный) — неопределенность обменных и процентных ставок на финансовых рынках и чувствительность к ним эффекта проекта.

Кредитный — объединяет в себе все предшествующие риски и является их следствием. Состоит в возможности неплатежеспособности проекта (или его инициаторов) по предоставленным на его осуществление кредитам и займам [2, 6].

Рекомендуемые традиционные методы исследования рисков

Анализ чувствительности (sensitivity analysis) — метод оценки влияния основных параметров финансовой модели на результирующий показатель (NPV). При этом предполагается, что неопределенность каждого параметра преимущественно связана с каким-то одним видом риска. Если риск значим, то именно ему следует уделить наибольшее внимание.

Таким образом, анализ чувствительности позволяет оценить и проанализировать риски проекта (табл. 1).

Таблица 1. Возможные риски проекта

| Риск | Соответствующий параметр финансовой модели |

| Рыночный | Объем продаж S |

| Капитальный | Капитальные затраты СарЕх или инвестированный капитал IC |

| Операционный | Операционные расходы С |

| Юридический | Эффективная ставка налога T |

| Политический, суверенный | Срок жизни проекта n |

| Процентный | Стоимость капитала R |

| Валютный | Обменная ставка (курс валюты) XR |

Определения и детализированный список возможных видов ущерба, относящихся к каждой из выделенных групп рисков, а также перечень методов устранения проблем стоит уточнить в инструкции по составу, оценке и методам управления рисками инвестиционного проекта, разрабатываемой департаментом управления рисками компании.

Два метода анализа чувствительности инвестиционного проекта

При осуществлении анализа чувствительности можно воспользоваться одним из двух методов:

1) классическим методом поворотных точек (критических параметров);

2) методом ранжирования рисков с помощью диаграммы «торнадо» [3,4].

При этом на начальных фазах разработки проектов и бизнес-планов (т.е. на стадии инвестиционных предложений) можно ограничиться только одним, более простым методом «торнадо», а на завершающих этапах подготовки (пред-ТЭО и ТЭО проекта) следует проводить анализ по обоим методам.

Оценка риска методом поворотных точек

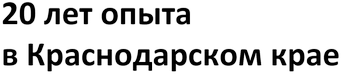

Все параметры проекта фиксируются на уровне проектируемых значений, кроме одного, влияние которого исследуется. Затем строится зависимость NPV от этого параметра (рис. 1-2, табл. 2).

Рис. 1. Зависимость NPV от изменения объема продаж

Рис. 2. Зависимость NPV от расходов на единицу продаж

Таблица 2. Зависимость NPV от объема продаж и расходов на единицу продаж

| Уменьшение объема продаж. % | NPV, млрд руб. | Расходы на единицу продаж, % | NPV, млрд руб. |

| 0 | 23 | 15 | 32 |

| 5 | 15 | 20 | 23 |

| 10 | 8 | 25 | 14 |

| 15 | 1 | 30 | 4 |

| 20 | -7 | 35 | -5 |

| 25 | -13 | 40 | -14 |

Значение параметра, при котором NPV = 0, называется критическим (pivot point). Влияние параметра и степень соответствующего риска оценивают по тому, насколько сильно отличаются его проектируемое и критическое значения. Эта разница (абсолютная, относительная) характеризует «запас прочности» проекта.

Субъективно оценивают, насколько достижимо критическое значение параметра в контексте тех допущений, из которых получено проектируемое значение.

Критические значения некоторых особо значимых параметров модели имеют свои собственные названия.

Внутренняя ставка доходности (IRR — Internal Rate of Return) — критическая точка для параметра «стоимость капитала» (ставка дисконта). При такой ставке NPV = 0.

Данный показатель также можно трактовать как ставку доходности рассматриваемого инвестиционного проекта (заданного денежного потока).

Дисконтированный период окупаемости (DPB — Discounted Payback Period) — критическая точка по фактору «срок жизни проекта». Это время, в течение которого вложения в проект полностью покрываются денежными потоками от него (с учетом альтернативной стоимости капитала).

Точка безубыточности (break-even point) — критическая точка по фактору «объем производства». Безубыточный объем — объем производства или продаж, при котором предприятие не несет потерь.

Взятый на одном интервале безубыточный объем обычно определяется как объем продаж (производства), при котором прибыль равна нулю. Однако в отношении всего проекта в целом это может быть и среднегодовой объем продукции или услуг проекта, при котором NPV=0.

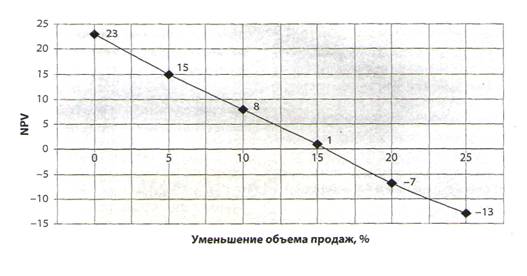

Оценка риска с помощью диаграммы «торнадо»

Другой способ осуществления анализа чувствительности — построение диаграммы «торнадо», которая помогает наглядно представить значимость различных факторов риска.

Для построения этой диаграммы необходимо сделать несколько последовательных шагов.

1. Отобрать основные параметры, по отношению к которым будет производиться анализ чувствительности NPV (объем продаж, расходы, ставка дисконта и т.п.).

2. Экспертным способом оценить, в каком диапазоне могут реально находиться эти параметры: каковы их максимальные и минимальные значения.

3. Для максимального и минимального значения каждого из выбранных параметров найти соответствующее изменение NPV, предполагая все остальные параметры постоянными, т.е. зафиксировав их на уровне проектируемых значений.

4. Построить вертикальную диаграмму, на которой отобразить эти изменения NPV по каждому из выбранных параметров. Факторные изменения NPV располагаются так, чтобы те параметры, по которым изменение NPV максимально, находились в верхней части диаграммы, а по которым минимально — в нижней.

Диаграмма примет воронкообразную форму и по внешнему облику будет действительно напоминать торнадо. В верхней части диаграммы будут находиться те параметры и факторы риска, которые наиболее сильно влияют на NPV проекта.

Пример построенной диаграммы показан на рис. 3.

В табл. 3 приведены диапазоны изменения параметров и прирост NVP.

Таблица 3. Диапазоны изменения параметров и соответствующие приросты NPV, млрд руб.

| Параметр | С | WACC | S | IC |

| Диапазон изменения | ±7% | ±3% годовых | ±10% | ±15% |

| Положительный прирост NPV | 2,7 | 12,3 | 15,5 | 19,3 |

| Отрицательный прирост NPV | -2,7 | -11,1 | -15,5 | -19,3 |

Из рис. 3 видно, что наиболее существенный риск по проекту связан с предоперационным периодом и объемом капиталовложений, на втором месте идет рыночный риск, на третьем — процентный. Замыкает список операционный (затратный) риск.

Сценарный анализ (scenario analysis) — это метод анализа рисков, основанный на анализе сценариев развития проекта. При осуществлении сценарного анализа формулируются допущения и рассчитывается бюджет денежных потоков не для одного, а для трех-пяти возможных сценариев развития событий. При изменении сценария могут измениться все параметры финансовой модели.

Во-первых, такой подход помогает широко охарактеризовать потенциальные выгоды и убытки проекта (сопоставить по масштабу возможные преимущества и потери). Во-вторых, он позволяет дать вероятностную характеристику проекту в целом.

Для расчета вероятностных характеристик проекта каждому из сценариев присваивается своя вероятность реализации Р.

Затем рассчитываются интегральные характеристики проекта.

1. Математическое ожидание NPV:

где NPV — чистая приведенная ценность для j-го сценария.

2. Стандартное отклонение NPV:

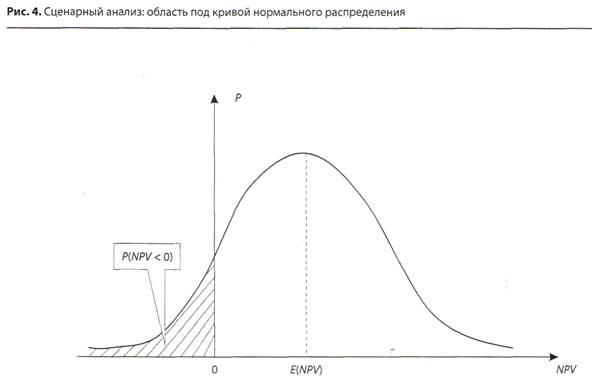

Зная математическое ожидание и стандартное отклонение, мы можем попытаться построить кривую распределения для NPV (чаще всего это нормальное распределение).

На основании этой кривой может быть найдена вероятность того, что NPV меньше нуля. Это одновременно будет вероятностью того, что доходность проекта окажется меньше ставки дисконта, принятой для расчета NPV (рис. 4).

В данном случае для оценки NPV можно взять не только стоимость капитала, но и любую другую ставку, вероятность падения ниже которой требуется оценить 1 .

Такой подход оценивает «опасный» риск проекта, т.е. учитывает возможные убытки, которые могут проистекать от принятого решения.

Техника сценарного анализа проиллюстрирована в Приложении 1.

Некоторые современные меры риска проектов и их применение в анализе проектов

Ценность под риском оценивает опасный риск инвестиционного проекта. Это величина потенциальной угрозы для ценности компании, которую создает принятие инвестиционного проекта.

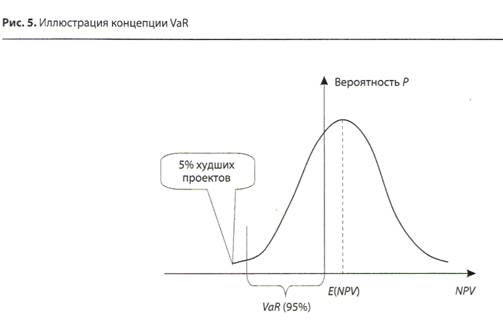

VaR проекта — это максимальная потеря ценности, которую может понести компания с вероятностью 100 — а% при принятии инвестиционного проекта.

VaR — это минимальная потеря ценности, которую может получить компания, если принятый проект станет одним из а% самых худших ее проектов.

Подробнее о VaR активов или портфелей активов и методах их оценки можно посмотреть в соответствующей литературе [2,6-9].

Расчет индивидуальной VaR проекта

Наиболее простой путь определения VaR проекта состоит в осуществлении следующих шагов.

1. Сделать необходимые допущения и рассчитать эффективность проекта не по одному, а по трем или пяти сценариям развития событий (например, оптимистическому, умеренно оптимистическому, наиболее вероятному, умеренно пессимистическому и пессимистическому).

2.Каждому Y-му сценарию экспертно присвоить вероятность его осуществления Р. Сумма вероятностей по всем сценариям равна единице.

3.Рассчитать ожидаемую чистую приведенную ценность проекта E(NPV):

где NPV j — чистая приведенная ценность для j-го сценария.

4. Оценить абсолютное стандартное отклонение NPV: .

5. Найти индивидуальную VaR проекта, используя следующую формулу:

где k α — параметр стандартного нормального распределения, зависящий от заданной доверительной вероятности (рис. 5, табл. 4).

Таблица 4. Изменение значений параметра k α

| Доверительная вероятность, % | Параметр k α |

| 90 | -1,28 |

| 95 | -1,65 |

| 98 | -2,03 |

| 99 | -2,33 |

Иллюстрация расчета индивидуальной VaR проекта представлена в Приложении 2.

Подобным же образом можно оценить VaR для бизнеса (корпорации) в целом, отдельной бизнес-единицы или портфеля из нескольких проектов (бизнесов).

Индивидуальную VaR проекта можно применять только в том случае, если он экономически обособлен.

Расчет маржинальной VaR проекта

Для принятия инвестиционного решения по проекту, интегрированному в структуру холдинга, необходимо учитывать не индивидуальный, а маржинальный показатель VaR.

Маржинальная (компонентная) VaR — это прирост VaR портфеля проектов компании при добавлении в него нового инвестиционного проекта.

Для расчета маржинальной VaR требуется следующая последовательность действий.

1 Например, если нужно оценить падение NPV проекта ниже безрисковой ставки или депозитной ставки банка, в сценарном анализе для оценки NPV нужно взять безрисковую ставку или ставку банка в качестве ставки дисконта. — Прим. авт.

1. Рассчитать стандартное отклонение ценности по портфелю «компания и проект» по формуле:

где σ 2 (V p+b ), σ 2 (V b ), σ 2 (NPV p ) — дисперсии по суммарному портфелю «компания и проект», по NPV проекта и бизнесу без проекта;

ρ b,p — коэффициент корреляции между проектом и бизнесом в целом [1,5].

Для оценки коэффициента корреляции рь проекты подразделяются на типы (по признакам).

Типология проектов и расчет коэффициентов корреляции должны регулироваться специальной инструкцией, разрабатываемой департаментом управления рисками компании и утверждаемой в установленном порядке. Для каждого инвестиционного проекта следует принять коэффициент корреляции, относящийся к тому типу, к которому принадлежит данный проект.

2. Оценить VaR компании без проекта и компании с проектом, используя формулу:

3. Получить маржинальную VaR проекта путем вычитания из VaR компании с п роектом VaR компании без проекта [8,9].

Иллюстрация расчета маржинальной VaR представлена в Приложении 2.

Отбор проектов-кандидатов на включение в инвестиционный портфель с использованием показателя VaR (бюджетирование риска) осуществляется следующим образом:

директивно определяется приемлемый уровень риска (суммарная VaR) для инвестиционного портфеля;

отбираются кандидаты на включение в портфель;

портфель формируется так, чтобы не превысить установленный уровень риска.

Позиционирование проектов по двум критериям: NPV и VaR

В разные периоды существования компании стратегии инвестирования могут быть различны.

В период благоприятной макроэкономической обстановки стратегия развития компании может быть преимущественно наступательной. При принятии инвестиционных проектов больший вес будет придаваться показателю приращения ценности, т.е. NPV.

В период неблагоприятной макроэкономической обстановки (рецессии, кризиса) в компании может быть принята защитная или оборонительная стратегия, нацеленная на удержание ценности, снижение риска ее потери. В этом случае основным акцентом инвестиционной деятельности становится сокращение показателя VaR, который отражает потенциальную угрозу.

Для позиционирования проектов по двум указанным критериям может быть построена матрица, состоящая из четырех квадрантов (рис. 6). По одной из осей координат матрицы откладывается NPV, по второй — маржинальная (компонентная) VaR.

Для придания образности проекты, попадающие в каждый из квадрантов, были названы по аналогии с породами собак.

1. «Овчарки» — проекты, имеющие высокую эффективность и относительно низкий риск. Могут быть приняты в любой макроэкономической обстановке.

2. «Бультерьеры» — проекты с относительно высокой эффективностью, но и большим риском. Могут оказаться привлекательными в период активного завоевания рынка, т.е. на ожидаемом подъеме экономики.

3. «Болонки» — привычные и относительно безопасные проекты. Они могут стать интересными для компании в период тяжелой экономической ситуации. Эффективность этих проектов невелика, но они повышают устойчивость к стрессовым сценариям развития бизнеса.

4. «Дворняги» непривлекательны как объект инвестирования, т.к. неэффективны и рискованны. Их отвергают, если только нет специальных причин, по которым они должны быть приняты.

В зависимости от текущей экономической ситуации и качества портфеля инвестиционных альтернатив компании на матрице может быть проведена линия толерантности, отделяющая проекты — кандидаты на включение в портфель от неприемлемых. При изменении ситуации или появлении новых инвестиционных возможностей ее корректируют.

Проекты, находящиеся ниже линии толерантности, отвергаются.

Построение линии толерантности

Линия толерантности может быть построена с помощью экспертной оценки руководства компании в зависимости от имеющихся инвестиционных возможностей или с помощью линейного уравнения:

E(NPV) — MVaR * c = MMG

где с — стоимость VaR;

MMG — минимальный целевой денежный результат (minimum monetary goal), т.е. минимальное значение NPV, при котором проект может быть принят.

Показатель MMG устанавливается для того, чтобы избежать неправильного решения из-за погрешности в расчетах NPV, если значение последнего достаточно мало и сравнимо с этой погрешностью.

Дополнительные возможности по оценке рисков проекта

Перечислим дополнительные возможности по оценке рисков проекта.

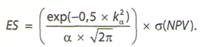

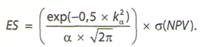

Использование стрессовой меры риска проекта ES подразумевает следующее.

Учет стрессовых (катастрофических) сценариев развития проекта: условная ценность под риском или ожидаемый дефицит (conditional VaR, Expected Shortfall, ES).

Возможны случаи, когда в проекте присутствует вероятность стрессовых (катастрофических) сценариев. Потери могут существенно превысить VaR. Для таких ситуаций (очень большой убыток — низкая вероятность) показатель VaR не всегда эффективен для нормирования рисков. В этом случае риск можно нормировать по показателю ES [8,9].

Условная ценность под риском (ожидаемый дефицит). ES — это средняя потеря ценности, которую может прогнозировать инвестор в а% самых худших сценариев развития проекта (рис. 7).

Показатель ES рассчитывается по формуле:

где k α — параметр стандартного нормального распределения, зависящий от заданной доверительной вероятности Р; α — уровень значимости, т.е. α = 1 — Р; σ(NPV) — стандартное отклонение NPV проекта.

Так же как и VaR, показатель ES может быть использован для принятия инвестиционных решений, и его высокое значение по сравнению со средним может сигнализировать о высоком потенциале катастрофичности проекта.

Стоимость VaR (ES) и практическое применение показателей

Если в инвестиционном проекте можно предусмотреть мероприятия, снижающие вероятность или ущерб от стрессового сценария развития, то для оценки целесообразной величины расходов на подобные мероприятия можно использовать показатель стоимости VaR (cost of VaR). Его также можно применять для построения линии толерантности на матрице при выборе проектов по двум критериям — NPV и VaR (ES).

Стоимость VaR (cost of VaR) — это процентное отношение ожидаемых потерь ценности от реализации пессимистических сценариев развития проекта к VaR:

Cost of Var = -ΔV / VaR

где ΔV — ожидаемый убыток от реализации пессимистических сценариев развития проекта. Он равен сумме произведений убытков по каждому из пессимистических сценариев на вероятность его реализации.

Стоимость VaR устанавливается:

по историческим данным (путем исследования того, как прирост VaR предприятия отражается на величине убытков от реализации рисковых событий);

методом ex ante (математическое ожидание убытка от реализации рисковых событий в отношении к VaR);

Определение денежного потока под риском (CFaR) проекта или бизнеса

CFaR проекта — это максимальная потеря денежного потока, которую может понести компания за определенный период с вероятностью 100-а%.

CFaR — это минимальная потеря денежного потока, которую может получить компания в а% самых неблагоприятных исходов.

Аналитический метод оценки CFaR

Предварительный расчет параметров:

ожидаемого денежного потока по проекту Е(CF):

стандартного отклонения σ(CF):

Предполагая нормальность распределения CF, находим CFaR:

Преимущества метода: простота применения, достаточная надежность результатов расчетов. Недостатки: при нормальном распределении результаты оценок показывают, что реальные гистограммы часто имеют толстые «хвосты», что приводит к недооценке экстремальных исходов.

Далее представлен расчет аналитической CFaR компании, подразделения, проекта (табл. 5).

Таблица 5. Расчет аналитической CFaR компании, подразделения, проекта

| Прогнозируемый денежный поток | 500 |

| Стандартное отклонение σ(CF) | 200 |

| Доверительная вероятность Р | 99% |

CFaR = -[k α *σ(CF)] = -[-2.33 * 200] = 465.3

С вероятностью 99% денежный поток в анализируемом интервале времени не будет меньше следующего значения:

CF min = E(CF) — CFaR = 500 — 465.3 = 34.7

Годовой CFaR переводится в другой интервал времени путем умножения на T 0.5 , где T — нужный интервал времени, выраженный в годах.

Таким образом, CFaR за квартал будет равен (Т = 0.25):

CFaR = -[k α *σ(CF)*T 0.5 ] = -[-2.33 * 200 * 1/2] = 233.

Ниже представлен расчет CFaR проекта, компании, бизнес-единицы или бизнес-подразделения по сценариям (табл. 6).

Таблица 6. Расчет CFaR проекта, компании, бизнес-единицы или бизнес-подразделения по сценариям

| Сценарии | Р | CF | CF-E(CF) | (CF-E(CF)) 2 | P(CF-E(CF)) |

| Оптимистический | 0,1 | 1500 | 1000 | 1000000 | 100 |

| Умеренно оптимистический | 0,2 | 1000 | 500 | 250000 | 100 |

| Нейтральный | 0,4 | 500 | 0 | 0 | 0 |

| Умеренно пессимистический | 0,2 | 0 | -500 | 250000 | -100 |

| Пессимистический | 0,1 | -500 | -1000 | 1000000 | -100 |

Доверительная вероятность равна 99%.

Cost of CFaR = 3,9%.

Expected shortfall no CFaR = 1460.

Ниже представлен расчет CFaR при комбинировании видов деятельности, рисков и бизнесов (табл. 7).

Таблица 7. Расчет CFaR при комбинировании видов деятельности, рисков и видов бизнеса

| Предприятие | Проект | |

| Денежные потоки | 500 | 200 |

| Стандартные отклонения σ(CF) | 548 | 800 |

| CFaR | 1274 | 1861 |

| Коэффициент корреляции ρ | 0,5 | |

| Доверительная вероятность | 99% | |

| Решение | ||

| σ(CF p ) | 1174 | |

| CFaR объединенного потока | 2731 | |

| Маржинальная CFaR исходного потока | 1457 |

Использование VaR и CFaR

Использование VaR .

Банки и финансовые институты могут нарастить денежные потоки, но при условии наращения капитала под управлением (при текущем управлении для них лучше VaR).

Инвестиционные институты нацелены на зарабатывание капитала для своих инвесторов (при текущем управлении для них лучше VaR).

Промышленные корпорации ставят своей целью максимизацию благосостояния долевых участников (для них лучше использовать VaR при оценке долгосрочных стратегических решений).

Использование CFaR : нефинансовые компании и фирмы с ограниченной возможностью привлечения финансирования на рынке капитала покрывают свои потребности в развитии за счет внутренних денежных потоков.

Заключение

В работе предложена целостная методология анализа рисков инвестиционных проектов, приведена классификация рисков проекта. Авторы рассматривают методы исследования рисков проекта, включающие как классические способы анализа чувствительности к факторам риска и сценарный анализ, так и впервые введенные в научный оборот понятия ценности под риском проекта (VaR проекта), меры ожидаемого дефицита проекта (ES проекта). Эти понятия ранее использовались в риск-менеджменте западных банков для оценки ценности под риском активов и постепенно находят применение в российском инвестиционном процессе.

В данной статье авторы предложили методологию применения показателей для анализа проектов и бизнеса. Они ввели новые для теории и практики анализа проектов понятия маржинальной VaR проекта и стоимости VaR проекта.

Важным является понятие денежного потока под риском проекта (CFaR проекта). В статье описаны положительные и отрицательные стороны применения оценок мер риска VaR и CFaR, а также типы компаний, для которых более подходящим критерием является один из этих критериев.

С помощью описанных новых рисковых критериев сформирована методология выделения проектов, представляющих интерес не только с позиции критерия NPV, но и соответствующих показателей риска. Введено понятие линии толерантности и ее уравнение, позволяющее из различных по показателям NPV и VaR выбрать проекты с приемлемыми для компании сочетаниями значений чистой приведенной ценности и показателем ценности под риском.

При практической оценке рисков в корпорациях в России допускают три типичные ошибки.

1.VBM (менеджмент, основанный на ценности) неактуален в условиях кризиса, большее значение приобретает управление рисками и устойчивостью.

Управление рисками — это часть VBM. Существует проблема наращивания ценности (максимизации NPV) и проблема удержания ценности (минимизации VaR). В разные периоды приоритеты меняются (наступательная или защитная стратегии).

2. Управление рисками проекта ничем не отличается от текущего управления рисками деятельности предприятия.

Риски проектов относятся к моменту принятия решений и носят стратегический характер, затрагивают качество принимаемых решений и сделанных выводов.

Риски деятельности относятся к периоду, на который оцениваются и хеджируются риски.

В обоих случаях применимы одни и те же меры риска (VaR, ES, CFaR), но использовать их нужно по-разному.

3. Чем детальнее классификация рисков, тем эффективнее управление рисками (и выше финансирование на эти цели).

Излишне подробная классификация затрудняет анализ. Желание получить финансирование способствует тому, что менеджеры генерируют нереалистичные сценарии, не учитывают корреляции рисков и т.п. В результате оценки становятся непрозрачными и смещенными.

Предложенная в данной работе методология стратегического управления ценностью и риском исправляет эти ошибки и представляет собой целостную методологию учета рисков проекта в рамках менеджмента, основанного на ценности (VBM).

Приложение 1.

Сценарный анализ инвестиционного проекта

Для некоторого инвестиционного проекта в связи с неопределенностью его хода разработаны пять сценариев развития. Требуется оценить вероятность того, что проект покажет доходность ниже, чем 7% годовых. Для выполнения этой задачи для каждого из сценариев были оценены денежные потоки. Каждому сценарию была поставлена в соответствие вероятность, оцененная экспертным путем. Далее потоки по каждому из сценариев были продисконтированы по ставке 7% годовых. Свободные денежные потоки проекта при реализации различных сценариев развития ситуации в будущем представлены в табл. 1.

Таблица 1. Свободные денежные потоки при различных сценариях

| Сценарий | Вероятность сценария | Нулевой период | 1год | 2 года | З года | 4 года | 5 лет | NPV при 7% |

| Оптимистический | 0,1 | -4228 | 6003 | 10539 | 15129 | 16139 | 17611 | 47806 |

| Умеренно оптимистический | 0,2 | -4228 | 2033 | 5050 | 9092 | 9439 | 10296 | 24047 |

| Нейтральный | 0,4 | -4228 | 48 | 2306 | 6073 | 6170 | 6639 | 12229 |

| Умеренно пессимистический | 0,2 | -4228 | -1937 | -438 | 3054 | 2847 | 2982 | 370 |

| Пессимистический | 0,1 | -4228 | -5907 | -6827 | — | — | — | -15712 |

Ожидаемое значение E(NPV) было оценено как сумма произведений NPV. по каждому из сценариев на соответствующую вероятность Р j :

Затем было рассчитано стандартное отклонение σ(NPV) по формуле:

Последовательность расчетов представлена в табл. 2.

Таблица 2. Последовательность расчетов

| Сценарий | Вероятность сценария | NPV при 7% | NPV j -E(NPV) | P j *(NPV j -E(NPV)) 2 |

| Оптимистический | 0,1 | 47806 | 34822 | 121257168,4 |

| Умеренно оптимистический | 0,2 | 24047 | 11063 | 24477993,8 |

| Нейтральный | 0,4 | 12229 | -755 | 228010 |

| Умеренно пессимистический | 0,2 | 370 | -12614 | 31822599,2 |

| Пессимистический | 0,1 | -15712 | -28696 | 82346041,6 |

| E(NPV) = 12984 | Дисперсия = 260131813 | |||

| Стандартное отклонение NPV(σ(NPV)) = 16129 | ||||

Если предположить, что NPV — это нормально распределенная (несмещенная) относительно ожидаемого значения величина, то, зная математическое ожидание E(NPV) и стандартное отклонение σ(NPV), можно найти вероятность того, что NPVменьше нуля. Это одновременно будет и вероятностью того, что доходность проекта будет меньше ставки 7%, поскольку дисконтирование потоков производилось по этой ставке, а при NPV = 0 доходность проекта равна ставке дисконта. Последовательность расчетов такова:

находится стандартизованное значение NPV: d = (0 — E(NPV)) / σ(NPV);

Далее — расчет VaR для бизнеса в целом (портфеля) (табл. 2).

Таблица 2. Расчет VaR для бизнеса в целом (портфеля)

| Сценарии | Р | V | V-E(V) | (V-E(V)) 2 |

| Оптимистический | 0,1 | 450000 | 50000 | 2500000000 |

| Умеренно оптимистический | 0,2 | 425000 | 25000 | 625000000 |

| Нейтральный | 0,4 | — 400000 | 0 | 0 |

| Умеренно пессимистический | 0,2 | 375000 | -25000 | 625000000 |

| Пессимистический | 0,1 | 350000 | -50000 | 2500000000 |

| EV = 400000 | σ = 27386 | |||

| Доверительная вероятность | 99% | |||

| VaR | 63710 | |||

Расчет маржинальной VaR выглядит следующим образом (табл. 3).

Таблица 3. Расчет маржинальной VaR

| Предприятие | Портфель | Проект | ||

| Ценность V | 400000 | NPV= 12984 | ||

| Стоимостное отклонение σ | 27386 | 16129 | ||

| VaR | 63710 | 24536 | ||

| Коэффициент корреляции ρ | 0,5 | |||

| Доверительная вероятность Р | 99% | |||

| Решение | ||||

| σ(Rp) | 38103 | |||

| VaR предприятия с проектом | 75656 | |||

| Изменение VaR предприятия | 11947 | |||

Маржинальная VaR = 75 656 — 63 710 = 11 946.

ПРИЛОЖЕНИЕ 3.

Расчет ES и стоимости VaR для инвестиционного проекта

Известные данные по проекту приведены в таблице. Для доверительной вероятности 99% получим следующее значение VaR:

VaR = 12984 — 16129 х 2,33 = 24596 млн руб.,

где 2,33 — параметр Z для доверительной вероятности 99%.

Единственный убыточный сценарий имеет вероятность 0,1, и при нем проект наносит ущерб ценности компании, равный 15 712 млн руб. Следовательно, ожидаемый убыток от пессимистических сценариев по проекту равен:

15712 млн. руб. х 0,1 = 1571,2 млн руб. Стоимость VaR равна:

CostofVaR = 1571,2/24596 = 4,6%. Для расчета ES воспользуемся формулой:

Для ка = 2,33, α = 1 — 0,99 = 0,01, σ(NPV) = 16129 млн руб., π = 3,14 получим следующее: ES = 42986 млн руб. Это ожидаемый убыток по катастрофическому сценарию.

http://1atoll.ru/?id=629