Оглавление

#этокденьгам: от каких облигаций сейчас лучше держаться подальше

Все хорошо понимают в облигациях, пока дело не доходит до покупки. Сооснователь сервиса Yango pro bonds Денис Кучкин помогает участникам инвестшоу «Это к деньгам» сформировать первый облигационный портфель.

Зачем они нужны инвестору

Неписаное правило: доля облигаций в портфеле должна соответствовать возрасту инвестора. У этого правила только одно ограничение: оно предполагает, что инвестор не проживет более ста лет.

Почему с возрастом нужно наращивать долю облигаций?

Во-первых, в целом цены на облигации меняются в меньшем диапазоне, чем по акциям. Чем ближе пенсия, тем меньше у инвестора времени на рискованные вложения и тем более предсказуемой должна быть доходность. А это как раз про облигации.

Во-вторых, в позднем возрасте мало кто может похвастаться хорошей зарплатой, так что приветствуются регулярные поступления на счет — и не только пенсии. И это тоже про облигации.

Разберемся подробнее, как поработать на облигации так, чтобы они потом работали на нас.

Как вклад, и даже больше

Начнем с простого. Покупая облигацию, вы получаете от эмитента:

- Выплаты (купоны), размер и график которых заранее оговариваются в условиях размещения.

- Сумму долга в конце срока.

Чтобы получить долг, ждать конца срока не обязательно. В этом приятное отличие облигаций от вклада. Продать их на бирже можно в любой момент. Правда, на облигации небольших компаний покупатель по нужной цене может сразу и не найтись. Интенсивность торгов по бумаге можно посмотреть, например, на странице инструмента на сайте Московской биржи.

Облигации выпускает государство (федеральные, региональные, муниципальные), государственные и частные компании. Федеральные облигации (ОФЗ) считаются самыми надежными. Их доходность (отношение купона к номиналу) самая низкая. На втором месте по надежности — публичные займы крупных госкомпаний, на третьем — крупные частные заемщики, далее — прочие игроки.

В облигациях сохраняется общая закономерность: чем выше доходность, тем выше риск.

Купоны можно тратить на текущие нужды, а можно инвестировать в те же (или другие) облигации. Тогда инвестор воспроизводит эффект вклада с капитализацией процентов, когда проценты присоединяются к сумме вклада.

В отличие от вклада, деньги по облигациям не застрахованы АСВ. Если эмитент облигации не может выплачивать купоны или сам долг, он либо договаривается с держателями бумаг о реструктуризации задолженности, либо банкротится. В том числе из-за более высоких рисков ставки по облигациям выше, чем по банковским депозитам.

Самые доходные облигации

Два источника дохода

Еще одно отличие облигации от вклада: заработать на ней можно, не только получая купоны. Если ЦБ снижает ключевую ставку, цены на облигации растут, а их доходность (для новых инвесторов) снижается. Особенно четко закономерность прослеживается на государственных бумагах. Поэтому заработать на облигации можно, покупая ее дешевле (в период относительно высоких ставок) и продавая дороже, когда ставка снижается. Правда, закономерность работает и в обратную сторону: когда ЦБ повышает ставку, бумаги дешевеют, что чревато убытками. Впрочем, купонная доходность его все равно покроет. Если с эмитентом не случится чего-то экстраординарного.

Два фактора риска

Инвестор в облигации несет два риска: кредитный и процентный.

Кредитный риск означает вероятность того, что эмитент не сможет обслуживать долг. Если эмитент попал в трудную экономическую ситуацию, то его прибыль падает и у него появляются трудности с выплатой купонов, цена облигации падает. Облигации крупных надежных компаний меньше подвержены кредитному риску, но и доходность у них меньше.

Процентный риск означает вероятность изменения процентных ставок в экономике, которое приведет к снижению цены облигации. Изменение ставок влияет с разной силой на облигации с разным сроком погашения. Облигации, которые погашаются не скоро (например, через десять лет), более подвержены процентному риску и поэтому сильнее реагируют на изменение ставок на денежном рынке, чем короткие выпуски. Например, вечные облигации (по которым не предполагается выкуп со стороны эмитента, а только купоны) могут меняться в цене на десятки процентов, даже если они выпущены эмитентами с низким кредитным риском.

Бумаги с более дальним сроком погашения должны быть более доходными, так как у них выше риск изменения процентных ставок. Особенно сейчас, когда ЦБ уже приостановил процесс снижения ключевой ставки и может даже повысить ее, если начнет разгоняться инфляция. Поэтому сейчас более предпочтительны бумаги с коротким сроком обращения. Стоит также учитывать влияние второй волны пандемии на выручку эмитентов.

Цена ничто, доходность всё

Состояние экономики и отдельных эмитентов, а также ставки на рынке постоянно меняются. Поэтому купить облигацию по номиналу практически невозможно. В период низких процентных ставок (как сейчас) это приводит к тому, что облигации продаются дороже той цены, по которой их погасит эмитент в конце срока обращения. Но по большому счету это не так важно, как доходность к погашению. Она показывает, сколько принесет бумага, если купить ее по текущей цене, держать до погашения и вкладывать купоны снова в покупку облигаций.

Нет плохих или хороших эмитентов. Есть бумаги с большим кредитным риском (и высокой доходностью) или меньшим кредитным риском (и низкой доходностью).

Что можно купить?

На рынок выходит много новых эмитентов с приемлемой в настоящий момент доходностью (от 7% годовых), отмечает Денис Кучкин. Например, QIWI, которая выпустила облигации с интересным соотношением между риском и доходностью, или «РЕСО-Лизинг», «дочка» «РЕСО-Гарантии» с хорошим кредитным качеством. Кроме этих компаний, есть смысл рассмотреть бумаги первого эшелона, которые выпускают крупные компании. Например, МТС, «Роснефть», ГТЛК.

Какие виды облигаций бывают и что лучше покупать

Инвестпривет, друзья! Продолжаю свой цикл статей, посвященных облигациям. Сегодня поговорим о том, какие виды облигацией бывают, где их можно купить и сколько на них можно заработать. Будет много мяса, готовьтесь.

Дисконтные и процентные облигации

Все облигации делятся на две крупные группы: дисконтные и процентные.

Дисконтные – это облигации, которые продаются на бирже по цене значительно ниже номинала. Например, номинал бонда составляет 1000 рублей, а продажная цена – 900 рублей. Вот эти 100 рублей и есть дисконт.

Доходность дисконтной облигации зависит от времени ее исполнения. Например, если это 1 год, то в приведенном примере доходность бумаги составит 11,11% годовых. Если 2 года – то 5,55%. Если полгода – то 22,22%.

Дисконтные облигации выпускаются правительствами Великобритании и США. Среди корпоративного сектора почти не используются.

Процентные – это классические облигации, по которым можно стричь купоны. Доходность такого бонда прописана заранее (или не прописана, разные виды бывают). Например, купон может составлять 10% годовых, выплата ведется 2 раза в год, номинал – 1000 рублей. Такой инвестор каждые полгода будет получать по 50 рублей за одну облигацию.

Классификация процентных облигаций

Виды облигаций можно выделить с разных позиций. Поэтому далее – различные виды классификаций бондов с их характеристиками.

По эмитенту

Облигации можно разделить в зависимости от эмитента на государственные, муниципальные и корпоративные.

Государственные, которые в свою очередь подразделяются на:

- Государственные сберегательные облигации, которые реализуются только среди банков и юридических лиц, поэтому частному инвестору они не подходят. Их нет и в свободном обращении.

- Федерального займа, которые являются эталоном надёжности. Именно их рекомендуется покупать начинающим инвесторам. Номинальная стоимость ОФЗ составляет 1000 рублей, именно с этой суммы можно начинать совершать вложения. Примеры таких облигаций: ОФЗ-53003-Н, ОФЗ-29010-ПК и т.д.

- Народные облигации, или же ОФЗ-н которые распространяются только в банках ВТБ и Сбербанке с минимальной суммой от 50 тысяч рублей.

ОФЗ можно свободно купить на бирже. Доходность их составляет порядка 5-10% годовых. Но за счёт санкции их стоимость на бирже упала, и доходность к погашению выросла.

ОФЗ-н распространяются выпусками. Сейчас Минфин продал 3 выпуск. В 2019 году ожидается новый. Там и будут подробности.

С прибыли, полученной от облигаций федерального займа, налог не уплачивается.

Муниципальные облигации выпускаются муниципалитетами: областями, республиками, краями, городами и даже отдельными администрациями. В качестве примера могу привести такие бонды, как БелгородскаяОбл-35008-об с 10,65% годовых, Магаданская Обл-34001-об с купоном в 15%, Томская Обл-34055-об с 9,9% и Ярославская Обл-35013-об с 10,2%.

Как видно из примеров, ставка по муниципальным облигациям в принципе выше, чем по ОФЗ. Но эти виды облиг считаются более рискованными, нежели государственные. С другой стороны, пока не было случаев, чтобы муниципалитет допускал дефолт и не отвечал по своим обязательствам – в случае чего государство приходит на помощь, это закреплено законодательно в бюджетном правиле. Но технический дефолт (просрочка платежа) не исключен. Правда, последний такой дефолт был аж в 2002 году – эхо кризиса 1998 года.

Другая крупная группа облигаций – корпоративные. Их выпускают российские предприятия. Доходность облигаций варьируется очень широко – от двух-трех до десятков процентов годовых в зависимости от надёжности эмитента. Чем больше рисков, тем более доходной будет облигация. И тем ниже будет ее продажная стоимость на бирже.

Примеры корпоративных облигаций: ВТБ-Капитал Финанс 14-об с доходностью всего 0,1% годовых, КИТ Финанс Капитал-5-боб с 9,5%, ТрансФин-М-29-боб с купоном в 10,5%, ГУП ЖКХ РС (Я)-1-об с 13,846%.

Если корпоративная облигация выпущена до 2017 года, то с купонной и дисконтной прибыли нужно уплатить подоходный налог. Если после 2017 года, то действует освобождение от налога.

По сроку

Все облигации можно разделить и по сроку:

- однодневные – их стабильно выпускает ВТБ с 2016 года, размещение происходит каждый рабочий день до 16.45, а погашение осуществляется до 12.00 следующего дня (время – московское);

- годовые или короткие – выпускаются на год;

- многолетние или длинные – соответственно, погашаются через два года и больше.

Иногда короткими называют облигации со сроком погашения до 5 лет – но так чаще говорят в отношении государственных бумаг, например, 5-летние казначейские облигации США называют «короткими», а 10-летние – «длинными».

Есть и облигации без фиксированного срока погашения, т.е. так называемые «вечные бонды». Обладание ими позволяет получать выплату, пока компания существует. Но чаще их выпускает не компания, а государство. Можно, например, купить «вечные облигации» Великобритании с доходностью в 1% годовых.

По типу купона

Облигации можно разделить и по виду купонной выплаты:

- фиксированный купон – доходность облигаций определена заранее на весь срок её действия. Можно без проблем рассчитать доходность к погашению и предсказать всю прибыльность инвестиции. Подавляющее большинство облигаций как раз предлагают этот вид купона.

- переменный – доходность определена заранее, но меняется в зависимости от условий оферты. Например, все народные облигации с переменным купоном – он растет в зависимости от продолжительности срока владения.

- неопределенный – размер купона не зафиксирован, он определяется компанией. Например, в этом году он может быть 5%, а на следующий – 20 или 1. Но если в экономике нет потрясений, такой купон меняется редко. Обычно плюс-минус 2-3 процентных пункта к начальному.

Также есть облигации с купоном, привязанным к внешним показателям, например:

- ставке рефинансирования, определяемой Центробанком;

- показателю руония – это взвешенная ставка межбанковского рынка (проще говоря, средняя ставка, под которую банки дают займы друг другу на один день);

- средней ставке депозитов в ТОП-100 банках;

- значению инфляции (недавно выпуск таких ОФЗ анонсировал Минфин).

Тип купона и его размер описываются в оферте. Внимательно изучайте предложение, чтобы потом не было мучительно больно.

Как расшифровываются аббревиатуры в конце названия облигации

А теперь поговорим о том, что такое все эти странные ПД, ПК, АД, об, боб и другие аббревиатуры после наименования бонда. Это не что иное, как обозначение типа облигации, чтобы инвесторам было проще с первого взгляда понять, с какой бумагой они имеют дело.

Облигации с постоянной купонной доходностью имеют на конце названия аббревиатуру ПД, например, ОФЗ-26214-ПД. Что такое постоянный купон, я уже писал. Эмитент выплачивает оговоренную сумму раз в год, полгода или квартал. Например, выплата составляет 15% годовых. Номинал облигации – 1000 рублей. Значит, инвестор, владеющий облигацией на дату выплаты купона, получит 150 рублей. Если выплата раз в полгода, то за один раз он получит 75 рублей.

Облигации с переменной купонной доходностью имеет на конце названия обозначение ПД. Ставка не постоянная, а зависит от некоторых показателей, например, ставки рефинансирования ЦБ. Допустим, доходность купона определяется как +3 процентных пункта к ставке рефинансирования. Сейчас значение ставки 7,75%. Следовательно, купонная выплата составит 10,75%.

Облигация с амортизацией долга имеет на конце названия аббревиатуру АД, например, ОФЗ-46022-АД. Это означает, что эмитент будет постепенно погашать облигацию, чтобы полная выплата не легла на его нежный капитал тяжким бременем. Чаще всего погашают равными пропорциями – например, по 10% от начального номинала. К примеру, если номинал облигации составляет 1000 рублей, а срок погашения – 10 лет, то каждый год компания будет платить купон и еще по 100 рублей, уменьшая номинал ценной бумаги. Обратите внимание, что при уменьшении номинала снижается и купонная выплата!

Обыкновенная облигация – на конце названия ставится сокращение «об». Это стандартная корпоративная облигация с постоянным купонным доходом.

Биржевая облигация – на конце названия находится сокращение «боб». Биржевая облигация считается более надежной, чем обыкновенная, так как ее погашение гарантируется биржей, а не только эмитентом.

Субординированные облигации

Выделяется еще отдельная группа субординированных облигаций. Суборды – это облигации, которые банк или финансовая компания выпускают для пополнения своего капитала, если по каким-то причинам не хотят выпускать акции или обыкновенные облигации.

Субординированные бонды являются долговыми обязательствами второго уровня – в отличие от акций и обыкновенных облигаций, которые относятся к долгу первого уровня. Проще говоря, в случае банкротства эмитента долг по субордам будет выплачиваться после погашения всех обязательств. И не факт, что держатели таких бумаг чего-нибудь дождутся.

Кроме того, часто суборды используют в мошеннических схемах – для вывода денег из банков или обналичивания вкладов. И это вместо благой цели – докапитализации банка и удержания его на плаву.

Поэтому неопытному инвестору лучше держаться от субординированных облигацией подальше. Узнать, является облигация обыкновенной или субординированной, можно из оферты.

Еврооблигации

Это облигации российских компаний, только выпущенные в валюте, причем любой – не обязательно евро. Например, Лукойл захочет привлечь капитал в долларах – выпускает еврооблигации. Сбербанку понадобились деньги в евро – он тоже эмитирует еврооблигации. Газпрому понадобились юани – это тоже будут еврооблигации.

Доходность по евробондам может быть самой разной – от 1% до 10%. И это в валюте! Но, в основном, размер купона составляет 4-5%. Всё равно выгоднее, чем валютный депозит.

Единственный минус – очень высокая стоимость. Номинал еврооблигации составляет обычно 1000 единиц валюты. Например, Альфа Банк предлагает облигацию Alfa Bond Issuance plc. номиналом в 1000 долларов, а Газпромбанк – GPB Eurobond Finance PLC с номинальной стоимостью в 1000 евро.

При этом продажа осуществляется лотами. В них обычно 100-200 облигаций. Например, в лоте Alfa Bond Issuance plc как раз 200 еврооблигаций. Следовательно, для покупки одного лота нужно 200 000 долларов. Это явно не подходит начинающему инвестору.

Всего на Мосбирже допущено к торгам 75 еврооблигаций.

Но некоторые евробонды продаются и по одному лоту. Например, тот же GPB Eurobond Finance PLC. Для покупки лота достаточно 1000 евро.

Поэтому в еврооблигации лучше инвестировать не напрямую, а через ПИФы, ETF или стратегии доверительного управления. Например, в ПИФ Сбербанка «Еврооблигации» можно инвестировать от 1000 рублей. ETF с тиком FXRB от FinEx, следующий индексу еврооблигаций российских компаний, стоит всего 1500 рублей.

Заключение

Итак, теперь вы знаете, какие бывают основные виды облигаций. Для начинающего инвестора отличным вариантом станет покупка ОФЗ или же опосредованное вложение в бонды посредством ПИФов и ETF. Лучше выбирать вариант с постоянным купоном – там проще будет подсчитать доходность облигации и предсказать свою прибыль. А уже потом можно переходить к выбору более интересных вариантов, подходящих вашей стратегии работы на фондовом рынке. Удачи, и да пребудут с вами деньги!

Портфель высокодоходных облигаций: первые покупки (август 2020)

В прошлый раз назад я написал статью про свой первый экспериментальный портфель, который будет состоять полностью из высокодоходных облигаций. Теперь пришло время рассказать поподробнее, что я купил на первые 5 000 рублей.

Кстати, если вы подписаны на мой телеграм-канал, то вы сразу после покупки узнали, какие же бумаги были добавлены в мой портфель. Также я сообщаю туда о сделках в моём среднесрочном портфеле (тоже сразу после их совершения).

Текущий портфель вы можете посмотреть здесь.

Какие облигации я купил

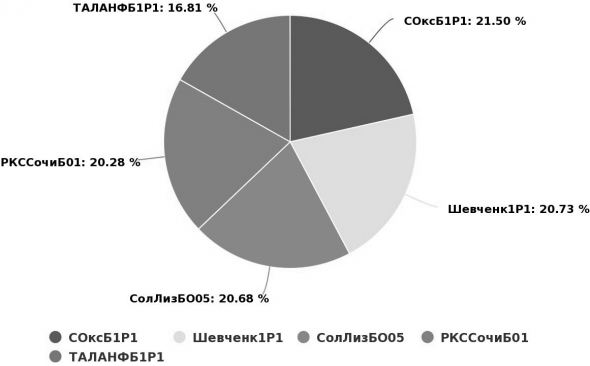

Я купил 5 разных облигаций, потратив 4 960 рублей (я округляю в пределах 5 рублей для удобства):

- Солид-Лизинг выпуск 5 (RU000A100TD8)

- СуперОкс выпуск 1 (RU000A100W52)

- Т.Г. Шевченко выпуск 1 (RU000A100YP2)

- ТД РКС-Сочи выпуск 1 (RU000A101PV6)

- Талан-Финанс выпуск 1 (RU000A100AA4)

Давайте пройдёмся по бумагам подробнее.

Указываемая стоимость покупки облигации включает в себя саму бумагу, НКД (накопленный купонный доход) и комиссию брокера.

Если вы хотите посмотреть сделки в деталях, вы можете сделать это здесь.

Солид-Лизинг выпуск 5

- Стоимость покупки: 1 025 рублей

- Дата оферты: 22 сентября 2021

- Дата погашения: 7 сентября 2022

- Номинал: 1 000 рублей

- Ближайший купон: 9 сентября — 33 рубля 66 копеек

- Доходность к оферте: 12.08% годовых

Облигация лизинговой компании. Из важных нюансов: у бумаги есть оферта. Это значит, что за пару недель до неё нужно будет следить за официальной информацией о том, какую ставку купона фирма предлагает на последний год. После чего придётся принимать решение, предъявлять облигацию к выкупу или оставлять в портфеле до конца.

СуперОкс выпуск 1

- Стоимость покупки: 1 065 рублей

- Дата погашения: 28 сентября 2022

- Номинал: 1 000 рублей

- Ближайший купон: 30 сентября — 37 рублей 40 копеек

- Доходность к погашению: 12.2% годовых

Высокотехнологическая производственная компания. Никаких особых параметров, стандартная облигация.

Т.Г. Шевченко выпуск 1

- Стоимость покупки: 1 030 рублей

- Дата погашения: 20 октября 2022

- Номинал: 1 000 рублей

- Ближайший купон: 22 октября — 33 рублей 66 копеек

- Доходность к погашению: 12.32% годовых

Сельскохозяйственное предприятие. Тоже без нюансов.

ТД РКС-Сочи выпуск 1

- Стоимость покупки: 1 006 рублей

- Дата погашения: 22 августа 2023

- Номинал: 1 000 рублей

- Ближайший купон: 24 ноября — 34 рубля 90 копеек

- Доходность к погашению: 13.72% годовых

Дочерняя компания строительной фирмы «РКС Девелопмент». И это тоже самая обычная облигация.

Талан-Финанс выпуск 1

- Стоимость покупки: 835 рублей

- Дата погашения: 21 апреля 2022

- Номинал: 800 рублей

- Ближайший купон: 22 октября — 29 рублей 92 копейки

- Доходность к погашению: 9.34% годовых

- Амортизация

Тоже дочка строительной компании. Однако, эта облигация погашается с амортизацией, т.е. вместе с купонами выплачивается часть номинала. Из-за этого доходность на исходные вложения ниже желаемого. Но это возможность взять бумагу существенно дешевле 1 000 рублей (не считая торгующихся сильно дешевле номинала облигаций, с которыми нужно быть очень осторожными).

Дальнейшие действия

Следующие покупки в портфель я буду совершать через недельку, после следующей зарплаты и второго пополнения на 5 000 рублей.

Я буду покупать ещё несколько других облигаций — так как мы имеем дело с высокодоходными (и, следовательно, высокорискованными) бумагами, одним из важнейших условий стабильности нашего портфеля является диверсификация. Моя цель набрать 20-25 разных компаний.

Каждую из фирм, чей долг я уже купил, я буду разбирать подробно в отдельных статьях, чтобы лучше понять, насколько высок риск потери денег. Чтобы следить за разборами, не забудьте подписаться на канал.

Напоминаю, что в своём телеграм-канале я сообщаю о покупках в портфели сразу после их совершения. А также уведомляю о появлении новых статей и делюсь иногда сиюминутными размышлениями.

http://www.banki.ru/news/daytheme/?id=10936654

http://alfainvestor.ru/kakie-vidy-obligacij-byvajut-i-chto-luchshe-pokupat/

http://smart-lab.ru/blog/643930.php