Оглавление

Как устроен рынок ценных бумаг: простым языком о сложном

Каждый современный человек хоть раз в жизни сталкивался с понятием фондового рынка, как минимум при просмотре новостей. Базовые знания об устройстве этой системы необходимы любому грамотному человеку, тем более, что в современном обществе фондовый рынок — это не только занятие для специалистов, но и инструмент, которым пользуются обычные люди для управления своими деньгами. Что же такое эти акции, индексы и котировки, за которыми все следят в новостях?

Для того, чтобы представлять себе работу фондового рынка, необходимо понять, где, кто и чем здесь торгует, а также, кто следит за соблюдением правил торговли.

Сперва определимся с товаром, ведь фондовый рынок не зря называют рынком ценных бумаг.

Что такое ценные бумаги?

Ценные бумаги — это документы, подтверждающие и закрепляющие различные права собственности и финансовые обязательства, по отношению к другим участникам экономического цикла.

Реализация этих прав осуществляется с помощью определённых правил, форм, порядка, которые устанавливаются законом.

Акции — это документы, подтверждающие владение доли компании. В зависимости от прав владельца, они бывают простыми,привилегированными, а также именными. Привилегированные акции так называются, потому что, грубо говоря, у их держателей есть привилегии «не думать», — в управлении компанией такой акционер не участвует, а его дивиденды, то есть выплачиваемый по акциям доход, не зависит от прибыли компании.

Суррогаты акций — к ним можно отнести, в первую очередь, депозитарные расписки. Условно говоря, если иностранцам запрещено покупать акции

стратегически важных компаний, то им продают не акции, а обязательства по этим акциям, которые хранятся в банке.

К суррогатам также относят конвертируемые облигации, которые так называются, потому что в будущем могут конвертироваться в нормальные акции.

Третий вид ценных бумаг — производные. К ним относятся фьючерсы, опционы на акции, и варранты. В этом случае торгуют не акциями, как таковыми, а будущей прибылью, или убытком, которые возникнут при изменении цены акций.

Четвёртый вид ценных бумаг — это государственные облигации и облигации предприятий. Таким образом компании или правительства берут деньги в долг за фиксированные проценты.

Ещё одним видом суррогатов акции является депозитный, или, как его еще называют, сберегательный сертификат.

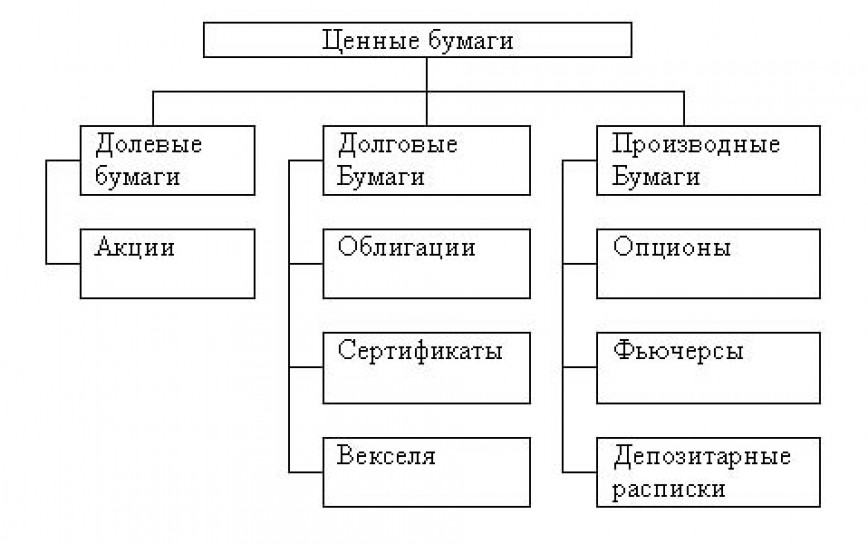

Основные виды ценных бумаг

Выделяют две основные категории ценных бумаг:

Долговые ценные бумаги напоминают по своей сути депозит: лицо даёт деньги в долг с намерением, чтобы по истечению определённого срока получить их обратно с фиксированным доходом. Они охватывают все вопросы долговых обязательств, подтверждающих наличия долга.

Долевые ценные бумаги дают право на часть компании, а значит и на долю её прибыли. Долевые ценные бумаги объясняют и определяют порядок собственности, относительно какого-либо имущества или прав

Основные игроки рынка ценных бумаг

Ценные бумаги покупаются и продаются на фондовом рынке, где основными действующими лицами являются эмитенты и инвесторы.

Эмитентами называются предприятия и организации, выпускающие ценные бумаги для привлечения денежных ресурсов с целью развития собственного бизнеса. Инвесторами называют юридических и физических лиц, обладающих свободными денежными средствами и желающих инвестировать эти средства в ценные бумаги. Они стремятся участвовать в этом процессе, чтобы защитить свои средства от инфляции, или даже преумножить их.

Таким образом, фондовый рынок выступает инструментом, с помощью которого инвесторы могут оперативно направлять средства именно в те компании, которые наиболее эффективны и перспективны для них.

Кто такие брокеры?

Основными работниками фондовой биржи являются финансовые посредники: брокеры и дилеры, которые обладают лицензиями на осуществление посреднических функций между эмитентами инвесторами.

Брокеры выполняют поручения своих клиентов, получая комиссионные с проведённых сделок. Они лишь проводят сделки, ценности клиента не оказываются в их руках. Деньги хранятся на биржевом счёте, акции — в депозитарии. Брокерами могут быть и отдельные лица, и организации.

Люди, которые непосредственно участвуют в биржевой торговли, называются трейдерами. Участников торговли ценными бумагами также часто называют «быками» и «медведями». Эти жаргонные слова описывают не роль участника биржевой торговли, а его поведение.

Быки рассчитывают на подъем цен, покупая акции для последующей продажи.

Медведи напротив, рассчитывают на падение: они берут акции взаймы, чтобы продать их сейчас дороже, а потом, когда цены снизятся, выкупить их назад дешевле, получив разницу в цене. Такой механизм называется короткой позицией и позволяет участникам рынка зарабатывать на понимании, куда двигается рынок, неважно, растёт он или падает.

Особенности современной торговой системы

Трейдеры необязательно должны находиться в одном большом зале, непрерывно звонить по телефону, и что-то кричать, как это показывается в фильмах о бирже.

Ценные бумаги продают через торговые системы, где сделки совершаются в электронном виде. Свои биржи и торговые системы есть в разных странах, в том числе и в России.

Ещё десять лет назад биржи безоговорочно лидировали по суммарному объему сделок, но с развитием компьютерных технологий и интернета быстро растёт значимость торговых систем, и биржи теперь тоже используют электронные системы торгов.

Наконец, за работой фондового рынка наблюдают органы государственного регулирования и надзора. Такими органами являются:

- Министерство финансов

- Центральный банк России

- Федеральная служба по финансовым рынкам России

Зачем нужны биржевые индексы?

Для удобства оценки совокупной динамики фондового рынка существуют биржевые индексы. Они рассчитываются как отношение текущей цены акции к выбранным на какой-то момент, базисным. Такой индекс называется базовым.

Существует также цепной индекс, когда считает отношение к предыдущей цене. Как правило, в расчет берутся цены акции некоторого количества, от 10 до 500, наиболее ликвидных компаний.

Большинство стран использует один основной индекс, подсчитываемый главными торговыми площадками. Эти индексы воспринимаются как индикатор состояния фондового рынка в определенной стране.

Существуют даже инструменты для инвесторов, позволяющие напрямую привязать доходность своих вложений к росту биржевых индексов.

Есть и независимые индексы, которые рассчитывают для себя крупные инвестиционные компании и аналитики.

Старейшим влиятельным биржевым показателем является американский индустриальный индекс Доу-Джонса.

В самый известный российский индекс РТС включены акции 20 компаний, наиболее весомые из которых Газпром, Лукойл, Ростелеком, МТС, Сбербанк

Фондовый рынок: что это такое и как на нем зарабатывать

Всем привет, уважаемые читатели блога AFlife.ru! Про фондовый рынок (ФР) слышали все, хотя далеко не каждый человек имеет четкое представление о работе этого сложного и многоуровневого механизма. Простой обыватель чаще всего сталкивается с понятием ФР, когда ищет способы инвестировать свои средства, чтобы получать пассивный доход. Но неправильное понимание работы рынка, а также недостаток знаний, могут привести к тому, что начинающий инвестор не только не заработает, но и понесет возможные убытки. Поэтому сегодня мы постараемся объяснить, что такое фондовый рынок простым языком и как начать зарабатывать на нем.

- Что такое фондовый рынок

- Зачем нужен фондовый рынок

- Какими ценными бумагами торгуют

- Как заработать на фондовом рынке

Что такое фондовый рынок

Фондовый рынок — это многоуровневый механизм для совершения обмена ценными бумагами различных компаний между покупателем и продавцом с целью перераспределения прибыли между всеми его участниками. Слово «рынок» говорит само за себя. Те же принципы работы и условия, которые меняясь, управляют всеми экономическими процессами. Отличается только объект. И если на обычном рынке в качестве объекта оборота выступают товары, то на фондовом — это все виды ценных бумаг.

Суть ФР заключается в создании условий для развития бизнеса и экономики за счет перераспределения денежных средств между сторонами сделки и отраслями. Другими словами, одни участники торговли – компании, выпускают ценные бумаги для привлечения денег на развитие бизнеса. Инвесторы, имеющие свободный капитал, приобретают их, обеспечивая поступление инвестиций на продвижение проекта.

Поскольку основным объектом обращения ФР являются акции и облигации, часто его называют рынком ценных бумаг. Все финансовые операции ФР происходят на специальной бирже. Самая крупная фондовая биржа находится в США, есть свои в Китае, Японии, России и прочих странах.

Существует множество классификаций рынка ценных бумаг. Но большинство из них не имеют какого-то особого значения для начинающего инвестора. Зато ему обязательно нужно знать, что фондовый рынок по свойствам движения ценных бумаг делится на четыре вида:

- Первичный. При первом размещении ценных бумаг, только выпущенных эмитентом, они обращаются именно на первичном рынке. Их размещение может происходить в закрытой форме (то есть они реализуются не всем участникам, а только определенным лицам) или в публичной, когда их может приобрести любой участвующий в торгах.

- Вторичный. Название говорит само за себя. Здесь обращаются бумаги, которые уже были в обращении на первичном рынке и теперь попали сюда для дальнейших оборотов. Именно на вторичный уровень приходится львиная доля процессов ФР. Он наиболее интересен для начинающих инвесторов, поэтому биржи стремятся показать в первую очередь именно его.

- Третий. Здесь совершаются операции с ценными бумагами, не зарегистрированными на ФР, то есть непрошедшими листинг (листинг – процесс включения ценных бумаг в списки биржи с проверкой их соответствия всем предъявляемым требованиям и биржевым условиям). Этот рынок интересен тем, кто стремится скупить, к примеру, большую часть обыкновенных акций определенной компании, но при этом не хочет добиться изменения стоимости ценных бумаг, который неминуемо последует за счет повышения спроса на них.

- Четвертый. Самый масштабный, если судить по объемам ценных бумаг на сделку. Здесь происходит купля-продажа напрямую, без посредников. Участники рыночных отношений реализуют и приобретают крупные пакеты акций или облигации компаний на солидную сумму.

Начинающий инвестор может попасть на любой из представленных рынков, кроме четвертого. Но особый интерес для него представляет именно второй уровень.

Зачем нужен фондовый рынок

Как уже говорилось выше, основная задача фондового рынка – это перераспределение капитала между всеми его участниками. Во внутригосударственных рынках участниками могут выступать физические лица, компании и государство, которое приобретая определенный пакет ценных бумаг компании, может финансировать ее и заодно получать возможность участвовать в управлении.

На международных рынках в качестве участников выступают крупные компании и даже государства, которые вкладываясь в солидные корпорации других стран, могут оказывать внутреннее влияние на их политику. Таким образом, поверхностные процессы по получению и размещению капитала влекут за собой и перераспределение влияния участников.

Рынок ценных бумаг выполняет целый ряд функций:

- Обеспечивает постоянное движение капитала, минимизируя его бесполезный простой.

- Распределяет денежные средства между отраслями экономики в целом и участниками торговли в частности.

- Помогает организациям найти инвестора на взаимовыгодных условиях.

- Обеспечивает поддержку отдельных компаний и национальных экономик. Примером может служить ситуация, когда государство приобретает ценные бумаги увядающего, но стратегически важного предприятия, обеспечивая ему возможность выйти из сложного финансового положения.

- Регулирует цены на акции, облигации и т.д., таким способом определяя капитализацию предприятий и госучреждений.

Любой рынок, а фондовой в особенности, отличается чуткой реакцией на любые изменения. Еще до того, как крупные политики с трибун начнут вещать о каких-либо событиях, ситуация на рынке уже будет показательной. Это связано со слухами и мгновенным изменением уровня спроса и предложения, а соответственно и цен.

Как мы видим, ФР выполняет множество функций, важных как для предприятия в частности, так и для развития экономики в целом. Но сама деятельность рынка обеспечивается именно его участниками. Рассмотрим, кто же является субъектами рынка:

- Эмитенты. Это частные организации, госкорпорации или даже само государство, выпускающие ценные бумаги на рынок. А сам процесс выпуска ценных бумаг называется эмиссией. Если говорить простыми словами, это продавцы.

- Инвесторы. Это лица, имеющие свободный капитал для размещения, другими словами, покупатели. Основная их цель – это сохранение и приумножение собственных средств, реже – желание получить возможность управлять конкретной организацией. Поэтому они используют свой капитал для покупки акций и облигаций. Инвестором может быть частное лицо, компания или государство.

- Профессиональные участники механизма рынка. К ним относятся все лица и структуры, обеспечивающие работу на рынке и ее соответствие всем установленным требованиям.

- Посредники. К этой группе относятся дилеры и брокеры. Они помогают продавцу встретиться с покупателем, способствуют совершению сделки и имеют с нее свой определенный процент. Посредники нередко специально создают колебания, чтобы обеспечить себе условия для большего получения прибыли.

Благодаря всем перечисленным субъектам фондовый рынок работает как часы. Хотя многие считают, что без посредников можно было бы и обойтись, но если взглянуть правде в глаза, они выполняют важную функцию и являются связующим звеном между другими участниками биржи.

Какими ценными бумагами торгуют

Основной предмет рыночных отношений на ФР — это ценные бумаги. Но и они бывают разных видов. Рассмотрим наиболее популярные и ходовые:

- Обыкновенные акции. Это ценные бумаги, выпущенные конкретной компанией, дающие право на участие в процессе управления этой организацией и получение дохода за счет дивидендов. Держатели обыкновенных акций становятся собственниками компании. Участвовать в управлении они могут однозначно, а вот получать доход – не всегда.

- Привилегированные акции. Позволяют своему держателю получать фиксированный доход с прибыли предприятия (дивиденды), но при этом ограничивают его права на участие в управлении компанией.

- Облигации. Срочные долговые расписки организации, которые дают своему владельцу право получать установленный доход (купон), а по истечении срока оборота вернуть обратно все вложенные средства.

На фондовом рынке могут обращаться и другие виды ценных бумаг (депозитарные расписки, ноты и пр.), но их процент очень маленький. Основную часть все же составляют акции и облигации.

Как заработать на фондовом рынке

Заработок на рынке ценных бумаг – один из наиболее привлекательных способов получить доход для начинающего инвестора. Но к сожалению, многие их них имеют капитал, но не знают, как попасть на рынок и начать торговать на нем.

Работать на фондовом рынке может каждый человек при наличии у него стартового капитала. Но беда в том, что получить доступ к рынку не так просто, нужна специальная лицензия, первый взнос и соблюдение множества условий. Начинающему инвестору лучше воспользоваться услугами профессионального брокера. Мы предлагаем простую пошаговую инструкцию как это сделать:

- Для начала необходимо подобрать хорошего специалиста (лучше по рекомендациям) и заключить с ним договор об открытии брокерского счета (в век современных технологий это делается очень быстро через интернет).

- После открытия счета (на что потребуется некоторое время) на него необходимо внести определенную сумму. Она рассчитывается с учетом минимального размера и примерным объемом операций, которые планируется совершить.

- Установить специальную торговую программу или использовать веб-терминал биржи.

- С помощью тикера или названия отыскать нужный вид ценной бумаги.

- Прикинуть, какое количество лотов нужно купить. Важно учитывать, что один лот облигаций содержит одну ценную бумагу, а лот акций – от 1 до 10 000 штук.

- Выбрать вид совершаемой сделки (покупка или продажа).

- Щелкнуть кнопку «Купить».

Конечно, брокеру придется заплатить определенный процент. Но это выходит значительно дешевле и выгоднее, особенно если планируемый объем операций не очень большой. Целесообразнее начинать свою деятельность с бирж, более адаптированных под новичков. Одной из таких является Форекс.

При работе на фондовом рынке инвестор сталкивается со множеством рисков. Кроме того, что можно прогореть на акциях или облигациях, есть опасность связаться с мошенниками, которые будут работать под видом брокеров или иных участников рынка. Поэтому при заключении любого договора или сделки необходимо тщательно проверить другие ее стороны. Лучше всего изучить их историю и почитать отзывы, что можно легко сделать через интернет.

Фондовый рынок – сложный финансовый инструмент, но вникнуть в его работу сможет и простой человек при желании и должном старании. ФР предоставляет отличную возможность эмитентам получить деньги на развитие бизнеса или нового проекта, а инвесторам – получить доход. Самое важное – это грамотный и ответственный подход, а также быстрое и чуткое реагирование на все изменения.

Если вам понравилась наша статья, то делитесь ею в социальных сетях и обязательно подписывайтесь на обновления блога, чтобы не пропустить много чего интересного!

http://ludirosta.ru/post/kak-ustroen-rynok-tsennykh-bumag-prostym-yazykom-o-slozhnom_2432

http://aflife.ru/investirovanie/chto-takoe-fondovyj-rynok-prostym-yazykom