Оглавление

Куда вложить 10000 рублей?

Из статьи ты узнаешь :

Привет, мои дорогие читатели! Я уже не раз говорил вам, что инвестиции – это прямой путь к финансовой независимости! Согласитесь, ведь это круто, когда ты ничего не делаешь, просто лежишь где-то на пляже, посасываешь коктейльчик, а денежки сами капают на счёт. Но будем откровенными, добиться подобного можно, но не так просто, ибо для этого нужно располагать изначально крупным капиталом. Давайте попробуем посчитать, на сегодняшний день средняя заработная плата в РФ составляет 36000 рублей. Если получать чистыми ежегодно 10% годовых, то вам понадобится свыше 4 миллиона рублей капитала. Согласитесь, это весьма внушительно, но чтобы начать, вам далеко не всегда потребуются крупные суммы.

p, blockquote 1,0,0,0,0 —>

Например, многие интересуются, куда инвестировать 10000 рублей? Скажем прямо, это достаточно небольшая сумма, но и её вполне себе хватит, чтобы начать. Я же поведаю вам, какие способы я вижу наиболее рациональными, чтобы начать с 10000 рублей.

p, blockquote 2,0,0,0,0 —>

Инвестиции в хайп

Говоря простым языком, любой хайп является пирамидой. Нет, не нужно сразу же кричать, что это лохотрон, ибо опыт многих людей показывает, что заработать здесь можно. Правда, встречаю как и вполне себе нормальные пирамиды, так и откровенные лохотроны, так что, здесь нужно подходить к вопросу с умом.

p, blockquote 3,0,0,0,0 —>

Начать инвестировать в хайпы можно с самых минимальных сумм, кроме того, в сжатые сроки они вполне себе могут приносить сотни процентов прибыли. Но есть и одна явная проблема – они сами по себе рискованны. Вероятность проигрыша здесь многим выше вероятности выигрыша. Стало быть, я настоятельно не рекомендую вам вкладывать все средства в один хайп.

p, blockquote 4,0,0,0,0 —>

Суть в том, что хайп не ведёт никакой деятельности, а работает по пирамидальной системе, когда человек приводит новых рефералов, и получает от этого прибыль. Как только новых участников становится больше, нежели потенциального профита, то объявляется скам.

p, blockquote 5,0,0,0,0 —>

Может быть задан вполне себе логичный вопрос: а когда происходит скам? К сожалению, ответить на данный вопрос не представляется возможным. Пирамида может развалиться завтра, а может и функционировать годами. Здесь всё в первую очередь упирается в некую закономерность: чем больший процент профита обеспечивает пирамида, тем меньше она способна проработать. Потому я бы рекомендовал сфокусировать на тех хайпах, которые не обещают баснословные прибыли, так хоть как-то увеличивается вероятность заработка.

p, blockquote 6,0,0,0,0 —>

Некоторые хайпы позволяют вложить от 100 рублей, соответственно, 10000 рублей может вполне себе хватить, чтобы создать довольно обширный портфель. Но, опять же, действуйте на свой страх и риск!

p, blockquote 7,0,0,0,0 —>

Инвестиции в акции

Естественно, говоря про инвестиции, мы не можем не упомянуть акции. На акциях люди делали состояния раньше, делают сейчас и, вполне возможно, продолжат это и дальше. Вы можете сказать: «Ну, какие акции, на 10000 рублей то. ». Не скажите… не скажите… Конечно, акциями компаний США тут и не пахнет, тому как такого стартового капитала нам не хватит.

p, blockquote 8,0,1,0,0 —>

А вот на 10000 рублей можно создать некий портфель Российских акций, например:

p, blockquote 9,0,0,0,0 —>

p, blockquote 10,0,0,0,0 —>

Мы покупаем 10 акций МТС, на что уйдёт 3200 рублей

p, blockquote 11,0,0,0,0 —>

p, blockquote 12,0,0,0,0 —>

Берём 10 акций Газпрома, на что тратим 2040 рублей

p, blockquote 13,0,0,0,0 —>

p, blockquote 14,0,0,0,0 —>

Прикупим 10 акций Сбербанка, за что заплатим 2250 рублей

p, blockquote 15,0,0,0,0 —>

p, blockquote 16,0,0,0,0 —>

Закупаем 10 акций Московской биржи, на что уйдёт 1000 рублей

p, blockquote 17,1,0,0,0 —>

p, blockquote 18,0,0,0,0 —>

На остаток закупаем 5 акций Роснефти, на что тратим чуть более 1500 рублей.

p, blockquote 19,0,0,0,0 —>

Вот, на такой портфель у нас на такой портфель приблизительно уйдёт 10000 рублей. Конечно, стоит понимать, что этого слишком мало, чтобы получать внушительный профиль от роста стоимости акций и от выплаты дивидендов. Но мы о говорим о том, что этой суммы хватит для начала, для создания более-менее оптимального портфеля. А в дальнейшем нужно наращивать обороты, реинвестировать полученный профит, а также по возможности добавлять на счёт свои средства.

p, blockquote 20,0,0,0,0 —>

Действуя подобным образом, через несколько лет у вас будет вполне себе неплохой капитал. Опять же, располагая 10000 рублями, говорить об акциях США просто не представляется возможным, но вот с помощью акций РФ вполне себе можно сделать неплохой портфель.

p, blockquote 21,0,0,0,0 —>

ПАММ-Счета

Конечно, задаваясь вопросом, куда инвестировать 10000 рублей, в голову обязательно должны прийти именно памм-счета. Суть в том, что вы передаёте свои средства в управление тому или иному трейдеру, при этом он забирает себе часть профита в качестве вознаграждения, а остальное отдаёт вам, как инвестору. У многих брокеров есть своя памм-система, но я рекомендую Альпари.

p, blockquote 22,0,0,0,0 —>

Видео

p, blockquote 23,0,0,0,0 —>

Дело в том, что именно Альпари стояли у истоков формирования этой системы, и на сегодняшний день она стала наиболее популярной. Именно здесь работают наиболее стабильные управляющие, так что, есть смысл найти возможности для вложений именно здесь.

p, blockquote 24,0,0,0,0 —>

Должен отметить, что минимальная сумма инвестирования в одного управляющего составляет 50 долларов. То есть, 1000 рублей нам хватит, чтобы распределить средства среди 3х управляющих. Например:

p, blockquote 25,0,0,1,0 —>

p, blockquote 26,0,0,0,0 —>

Счёт Moriarti, который за месяц сделал 5,8%, то есть, с 50 долларов было бы заработано 2,9 долларов. При этом стоит учесть, что с такой суммы инвестиций вы бы передали 40% управляющему, то есть, ваш чистый профит составил бы 1,74 доллара.

p, blockquote 27,0,0,0,0 —>

p, blockquote 28,0,0,0,0 —>

Счёт Bobby Axelrod показал за месяц внушительную доходность в размере 204%, что составило бы +102 доллара, а 40% мы отдаём управляющему и получаем чистыми 61,2 доллара.

p, blockquote 29,0,0,0,0 —>

p, blockquote 30,0,0,0,0 —>

Счёт Profit 72 заработал 35,1%, то есть 17.55 доллара, 40% отдаём управляющему, а себе забираем при этом 10.53 доллара. Получается, что за месяц данный портфель принёс бы 80.49 долларов, что составило бы чуть более 160%, согласитесь, весьма внушительно.

p, blockquote 31,0,0,0,0 —>

Так что же выбрать?

Отвечая на вопрос, куда инвестировать 10000 рублей, я вам решительно скажу, что стоит обратить внимание на Памм-счета, почему? Дело в том, что грамотно подобранный портфель управляющих может обеспечить вам стабильный и даже вполне себе неплохой доход. Откровенно говоря, начать с акций тоже можно, но потенциальный профит будет мизерный, а ведь его хочется ощутить здесь и сейчас.

p, blockquote 32,0,0,0,0 —>

Так что, рекомендую поступить так: сфокусируйтесь на Памм-счетах в начале, и активно реинвестируйте в акции. Акции+Памм-счета – это будет просто прекрасное сочетание для получения долгосрочного профита. Опять же, не забывайте про диверсификацию, потому вкладывайте портфелем!

p, blockquote 33,0,0,0,0 —>

Не стоит вкладывать свои средства одного управляющего или же акцию. Сегодня актив показывает прекрасную динамику, а уже завтра начинает тупо валиться в цене. Кстати, в подобного рода статьях на эту тематику я часто видел тезисы по типу: «Инвестиции в бинарные опционы», «Инвестиции в Форекс», и я вам скажу, что это полный бред.

Во что инвестировать с зарплатой до ₽100 тыс. 4 надежных варианта

Если ваша зарплата не превышает ₽100 тыс., то вы все равно можете инвестировать свои средства и формировать капитал. Необязательно вкладывать сразу большие деньги. Здесь важны дисциплина и регулярность, рассказала «РБК Инвестициям» директор по коммуникациям портала «Сравни.ру» Александра Краснова.

«Если соблюдать эти два условия, то, инвестируя даже небольшие суммы каждый месяц, можно получить приличную доходность», — отметила она.

Финансовый консультант Игорь Файнман считает, что не нужно сразу вкладывать большие деньги, чтобы просто не было стресса, что вы их можете потерять. Можно постепенно покупать ценные бумаги и повышать доходность.

Мы подобрали несколько инструментов, в которые можно вкладывать по ₽5–10 тыс. в месяц и даже меньше и постепенно формировать портфель.

Недорогие акции с дивидендами

Например, стоит обратить внимание на российские голубые фишки. Это бумаги, которые обладают высокой ликвидностью , то есть инвестор всегда может найти покупателя или продавца, так как они востребованы на рынке. В голубые фишки входят 15 крупнейших российских компаний: Сбербанк, «Яндекс», АЛРОСА, «Газпром», «Роснефть», «Магнит», МТС и другие.

По словам Красновой, российские голубые фишки стоят дешевле ₽5 тыс. за редким исключением. «Например, одна акция «Яндекса» стоит около ₽5 тыс. Сбербанк стоит около ₽200, но продается лотами по десять штук, то есть за раз придется потратить около ₽2 тыс. Можно каждый месяц покупать по одной акции или по лоту крупной компании, и за год вы соберете представительный портфель», — сказала она.

По словам Файнмана, стоит брать дивидендные акции, которые будут приносить доход в виде выплат раз в полгода или год. Их также можно найти среди голубых фишек.

Сначала доход от таких вложений будет очень маленький, несколько десятков рублей, что сопоставимо сумме инвестиций, отметил консультант. Можно купить бумаги на ₽1 тыс., ₽3 тыс. или ₽5 тыс., чтобы сделать первый шаг и научиться пользоваться инвестиционными инструментами.

Однако потом можно докупать бумаги, и доход постепенно будет расти. «Вы удивитесь через десять лет, когда начнете получать хорошие дивиденды, на которые вы сможете, например, что-то себе дополнительное купить или в отпуск съездить», — отметил он.

ETF

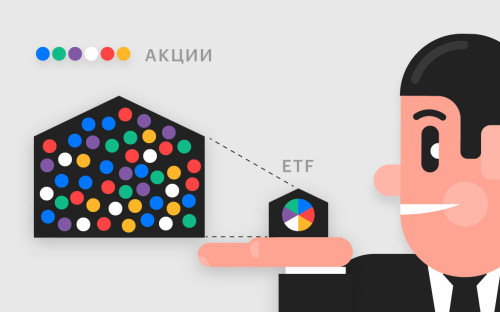

Альтернативой акциям могут стать ETF — фонды, которые покупают различные ценные бумаги и активы. Покупая акцию такого фонда, вы инвестируете во все активы ETF . Это как бы кусочек от большого портфеля, собранного профессиональными управляющими, или от портфеля, который просто включает все акции того или иного биржевого индекса.

В них могут входить бумаги, которые стоят дорого и не всем по карману. Например, Amazon, цена одной акции которого превышает $3 тыс., и других компаний. Однако одна акция ETF будет стоить гораздо дешевле. Цена может составлять даже ₽1. По словам Красновой, в среднем бумаги индексных фондов стоят ₽1–2 тыс. Такие ETF покупают акции компаний, которые входят в различные индексы. Однако бывают и немного подороже.

На Московской бирже для частных инвесторов доступны фонды от провайдеров FinEx и ITI Funds. Например, FXUS, в который входят акции более 500 крупнейших компаний США в сферах IT, энергетики, недвижимости, промышленности, здравоохранения и других. Одна бумага такого фонда стоит ₽4659, можно купить ее и за доллары.

Стоит учитывать, что рублевая цена фонда зависит от курса доллара к рублю. Поэтому чем дороже доллар и слабее рубль, тем больше стоимость акции этого ETF. Тем не менее цена бумаги в долларах не будет меняться при колебании курса. С другой стороны на цену акции фонда влияет изменение стоимости бумаг, включенных в индекс или портфель управляющего.

Корпоративные облигации

По словам Файнмана, еще один очень хороший и надежный инструмент с фиксированным доходом — это облигации. Покупая такую бумагу, вы одалживаете деньги государству или компании и получаете выплаты в виде купонов. Фактически, это первый шаг от банковского депозита к инвестициям, отметил консультант. «То есть вы, покупая облигации, становитесь пассивным инвестором, вам не надо заниматься никаким трейдингом», — сказал он.

Эксперт полагает, что сейчас лучше покупать именно облигации компаний. Низкая ключевая ставка Банка России сравняла доходность облигаций федерального займа (ОФЗ), то есть государственных, с банковским депозитом. Раньше ОФЗ были интересны инвесторам, так как доходность у них была 7%, 8% и даже приближалась к 9%.

Если ключевая ставка ставка будет повышаться, то ОФЗ вновь станут интересным инструментом. По мнению Файнмана, это вполне может произойти. Среди корпоративных облигаций консультант предложил покупать бумаги крупных корпораций — Российских железных дорог, Сбербанка, «Роснефти», «Новотранса» и других.

В сервисе «РБК Инвестиции» можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Кроме того, на получаемые от облигаций проценты можно покупать новые облигации. Тогда у вас появится так называемый эффект сложного процента, рассказал эксперт. То есть когда он будет увеличиваться и на определенном этапе вы начнете получать проценты с процентов. В этом случае ваш личный капитал будет расти уже в геометрической прогрессии, сообщил он. То же самое можно делать и с дивидендами.

«Но до этого еще лет десять, наверное. Я математически считал, эффект сложного процента где-то включается на девятый год реинвестирования, рекапитализации ваших купонов и дивидендов», — рассказал Файнман.

ПИФы

Паевые инвестиционные фонды (ПИФ) чем-то похожи на ETF. Инвестор может купить в таком фонде пай, который свидетельствует о праве на долю имущества ПИФа. Управляющая компания такого фонда может вкладывать средства во множество ценных бумаг и активов. Например, в акции, облигации, художественные ценности, ипотечные закладные и другие.

Она может инвестировать как в один инструмент, так и в несколько. В последнем случае ПИФ будет фондом смешанных инвестиций. Диверсификация снижает риски. Управляющая компания также может оперативно менять состав имущества фонда, чтобы минимизировать потери.

Как и в случае с ETF, купить пай будет дешевле, чем приобретать ценные бумаги ПИФа по отдельности и самостоятельно. На российском фондовом рынке можно найти паи в пределах ₽5 тыс., отметила Краснова. Некоторые могут стоить меньше ₽100. Доходность паев может достигать 50%, 60% и даже больше, а может оказаться и отрицательной.

Тем не менее стоит учитывать, что управляющей компании постоянно придется платить вознаграждение. Оно может составлять от 0,5% до 5% стоимости чистых активов ПИФа. То есть инвестор постоянно платит управляющему, хотя у него самого нет гарантии, что он заработает на своем вложении.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Высоконадежные и самые ликвидные акции на рынке со стабильными показателями доходности. Компании — «голубые фишки» — это лидеры в своей индустрии. Как правило, изменение цен на акции «голубых фишек» определяет настроение рынка. Документ, удостоверяющий имущественное право, который может покупаться и продаваться. Наиболее распространенные ценные бумаги акции, облигации и депозитарные расписки. Акция — удостоверяет долю участия в имуществе компании, включая долю в нераспределенной прибыли. Акции бывают обыкновенными и привилегированными. Обыкновенная акция наделяет владельца правом голоса на собрании акционеров компании, причем количество голосов пропорционально количеству акций. Привилегированная акция наделяет преимущественным правом на распределение прибыли, но не наделяет правом голоса на собрании акционеров. Облигация удостоверяет право на часть долга эмитента, который возник путем размещения этих облигаций. Часто акции и облигации торгуются на специальных торговых площадках — биржах (обращаются на биржах) и являются предметом инвестиций портфельных инвесторов. Стратегия для снижения рисков инвестора, когда в инвестиционный портфель приобретаются разнообразные активы и независимые друг от друга биржевые инструменты. При правильной диверсификации общий риск инвестора будет уменьшаться, а потенциальная доходность — повышаться. Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

http://webmastermaksim.ru/vlozhenie-deneg/kuda-vlozhit-10000-rubley.html

http://quote.rbc.ru/news/article/5f58e0ed9a79477f87b2ebd3