Оглавление

Куда вложить деньги, чтобы получать ежемесячный доход

Свободные деньги должны «работать», иначе они постоянно утрачивают стоимость, как минимум на коэффициент инфляции. Чтобы избежать такого эффекта самообесценивания, используйте разные стратегии сохранения, а еще лучше и преумножения денег. В этом помогут разные виды управления активами, то есть всеми теми ресурсами, которые позволят достигнуть поставленной инвестиционной цели. Какой вариант выбрать — активный или пассивный — зависит от свободного времени и желания изучать стратегии, погружаться в новое и осваивать различные инструменты.

Куда вложить деньги, чтобы получать ежемесячный доход, какие варианты инвестирования самые выгодные и как диверсифицировать портфель, расскажет Бробанк.

Главные правила выгодного вложения

Чтобы получить доход от вложения капитала, соблюдайте несколько правил:

- Не инвестируйте заемные средства.

- Вкладывайте только свободные деньги. Суммы, предназначенные для оплаты коммуналки, лечения, обучения, текущие расходы на содержание семьи, не используйте для инвестирования.

- Доходность предложения — это половина успеха, тщательно изучайте явные и скрытые риски выбранной схемы инвестирования денег. Не ввязывайтесь в программы, которые предлагают значительно больше, чем другие подобные ей по рынку. В таких ситуациях вероятность потерять всё значительно больше, чем получить обещанный доход.

- Диверсифицируйте инвестиционный портфель. Простыми словами это означает — распределяйте собственный капитал на разные по прибыльности и рискам программы. Определенную сумму денег направляйте на высокодоходные инструменты и стратегии, другую — в менее низкорискованные инвестиции. Такой подход в случае провала одного из направлений позволит сохранить остальные средства, а не потерять всё и сразу.

Основные условия, по которым оценивают каждую инвестиционную стратегию:

- доходность;

- минимальная сумма для начала инвестирования;

- риск;

- срок окупаемости вложения.

Чтобы создать свой собственный выгодный инвестиционный план вложения денег, диверсифицируйте портфель. ТОП-10 выгодных вариантов инвестирования денежных средств с ежемесячным или перспективным доходом в 2020 году рассмотрим ниже.

Банковские вклады

Самый известный способ пассивного заработка — банковский вклад. О том, как это работает и какой из вариантов выбрать, прочитайте в отдельном материале. Но памятку о том, на что обратить внимание, повторим:

- Сумма вклада в одном банке, который участвует в системе страхования, не больше 1,4 млн рублей. Если денег больше, то лучше их распределить между несколькими банками. Проверьте информацию об участии компании, в которой будете оформлять депозит, заранее на сайте ССВ.

- Изучайте дополнительные условия по вкладам. Предусмотрен ли льготный вариант при досрочном расторжении договора, возможность пополнять или частично снимать деньги.

- Банковский вклад — демократичный вариант инвестирования. Можно начинать с 1000 рублей.

- Большинство банков предлагают возможность оформить депозит онлайн в личном кабинете без дополнительных обращений в офис, что повышает их популярность.

Самый весомый минус вклада — низкие процентные ставки 5-7% годовых, то есть около 0,5% в месяц. От депозита в 100 000 рублей под 6% годовых с ежемесячным снятием процентов, вы получите 500 рублей в месяц. Ставки по валютным вкладам еще ниже, поэтому могут оказаться невыгодны для вложения.

Вариант подходит, если:

- Минимальный риск — главная цель. Оформляйте вклад в крупном банке, вероятность отзыва лицензии у которого минимальна. Например, Сбербанк, Тинькофф, Альфа-Банк, Газпромбанк, другие лидеры или системообразующие банки РФ.

- Проводится адекватная политика компании с учетом ключевой ставки ЦБ РФ. То есть банк не завышает ставку по сравнению с ключевой, но и не опускает процент ниже, чем среднерыночный показатель.

- Главная цель не столько приумножение средств, сколько их сохранение и защита от инфляции.

Для любителей считать и рационально вести бюджет будет интересна другая схема. Она отчасти схожа с традиционным вкладом, но это другой банковский продукт. Речь о накопительных счетах или дебетовых картах с высоким процентом на остаток средств на счете. Такие программы банков могут быть значительно выгоднее, чем вклады, но при этом деньги до 1,4 млн руб. также защищены по системе страхования.

Недвижимость

Недвижимость как объект инвестирования — популярный и востребованный способ. Неоспоримый плюс, что квартира или дом — собственность вкладчика, ее можно сдать или продать в любой момент.

| Преимущества | Недостатки |

| Высокая ликвидность недвижимости. Несмотря на периоды спада, жилье всегда пользуется спросом, особенно в крупных городах. | Большие затраты на первом этапе. Если жилплощадь не досталась в наследство или не подарена, потребуется вначале ее купить. |

| Минимальный риск, если работать через риэлтерское агентство и провести предварительную юридическую проверку объекта недвижимости. | Изучить основные правила спроса, предложения, периоды спада и роста рынка — все равно придется. Иначе можно крупно прогореть. |

| Не требуются специальные навыки для управления таким активом. | При сдаче жилья самостоятельно придется отслеживать состояние имущества и проводить ремонт. Если объектов в аренде много, то это превращается в работу, которая требует много сил и перестает быть пассивным доходом. |

Варианты инвестирования в недвижимость:

- Покупка старой жилплощади, ремонт и продажа. Подходит для мегаполисов и крупных городов. Позволяет заработать от 20 до 35% за годовой оборот.

- Покупка квартиры в многоэтажном доме на этапе котлована, с последующей продажей после завершения строительства. Позволяет получить от 100 до 250% прибыли, период вложений от 4 до 7 лет. Кроме того есть риск приостановки строительства, банкротства застройщика или превращения проекта в долгострой.

- Приобретение жилья с целью сдачи в аренду. Позволяет получать пассивный доход в 6-10% в год длительное время. Если самостоятельно заниматься поиском арендаторов и ремонтом после смены жильцов, то такой вид инвестирования может стать затратным по времени.

- Постройка дома для продажи или сдачи в аренду — самый сложный в данном направлении тип инвестирования. Нужны знания в нескольких областях либо привлечение экспертов — для выбора участка, подключения коммуникаций, оформления документов. При застройке рядом с мегаполисом можно получить до 100-200% прибыли. Срок вложения минимум 3-5 лет. Риски подобны второму варианту.

Стабильный ежемесячный доход будет приносить только сдача в аренду квартиры или дома, другие варианты не подходят.

Автомобиль

Для получения ежемесячного пассивного дохода подойдет не только жилье, которое пользуется большим спросом у арендаторов, но и автомобиль. Личные машины активно сдают в службы:

- такси;

- доставки;

- каршеринга — сервис предоставления авто с поминутной оплатой в зоне географической доступности;

- грузоперевозок, если у вас подходящий вид транспорта.

Такой вид подойдет для владельцев нескольких авто, которые не используются или были закуплены для сдачи в аренду. Недостаток в том, что нужны немалые средства для изначальной покупки транспортных средств. Кроме того, при сдаче в наем в некоторых случаях сложно проверить арендатора, особенно если нет официального договора. Еще один минус в том, что автомобиль изнашивается и утрачивает свою первоначальную стоимость, к тому же его нужно регулярно ремонтировать и проводить техническое обслуживание.

Акции, облигации и валюта

Инвестирование денег для получения дохода от ценных бумаг реализуют по двум схемам:

- Индивидуальный инвестиционный счет (ИИС). Проводить сделки с активами можно самостоятельно или доверить это Управляющей компании (УК), которая будет от вашего имени заниматься всеми операциями на фондовых биржах.

- Торги на бирже. В этом случае ваша прибыль складывается на разнице цены между покупкой и продажей актива.

Облигации

Самый стабильный и низкорискованный способ вложения капитала в этом варианте инвестирования — облигации от государства или крупных корпораций. Надежность высокая, как и у банковского вклада, но прибыль выше — до 9-15% годовых. Если вы находите более «выгодные» предложения в 18-25%, то не стоит поддаваться искушению, скорее всего там высокая доля срытого риска. Знайте, что при оформлении и возврате налогового вычета в 13% и работе с ИИС дольше 3-х лет вы автоматически повысите доходность инвестирования в ИИС.

Вложения в облигации подходят даже при небольшом объеме свободных денег, потому что порог входа от 10 000 рублей и выше. Даже с небольшим первоначальным капиталом можно начинать осваивать торги на фондовых рынках. Кроме того это самый защищенный и безопасный вариант, с которого следует начинать новичкам.

Чтобы получать ежемесячные стабильные поступления купите несколько разных типов облигаций с разным периодом выплат, тогда поток будет непрекращающимся. Например, по государственным облигациям доход поступает один раз в полгода. По ряду корпоративных облигаций — раз в квартал или месяц.

Купоны или другими словами доходы по облигациям выплачивают раз в год, полугодие, квартал или ежемесячно. Если доход нужен каждый месяц, грамотно составьте инвестиционную стратегию до начала вложений

Акции и участие в торгах

Акции компаний более рискованный способ инвестирования для неопытного трейдера, по сравнению с облигациями. На начальном этапе подойдут только акции известных российских брендов. Чтобы вложить в международные активы типа Apple потребуется получить статус финансиста и открыть счет с балансом от 6 млн рублей.

Однако на дивидендных акциях можно заработать от 6 до 10%, если, например, судить по выплатам таких компаний как Сургутнефть, М-видео или МТС. Кроме того, если растет прибыль компании, то растут и ваши дивиденды. Хотя в краткосрочном периоде цена на акции может проваливаться и в два и в три раза. Малоопытному инвестору будет сложно на начальном этапе понять, когда совершить сделку, и не впадать в панику при любом колебании рынка.

Главный недостаток такого вида инвестирования — нет стабильности в доходах. Самые высокие выплаты дивидендов от компаний приходятся на II квартал. А период выплат не ежемесячный, а один раз в полгода. Кроме того нестабильность рынка может привести к резкому падению цен на акции, что приведет к несвоевременной продаже актива и получению итогового убытка от вложения. Лучше рассматривать акции как долгосрочный вариант инвестирования, нацеленный на перспективную прибыль. Для этого подойдут ценные бумаги крупных и одновременно растущих компаний.

Торги на бирже хоть и доступны всем, но для успешного инвестирования здесь также понадобятся специальные знания. Большинство брокеров предлагают начинающим инвесторам пройти платное или бесплатное обучение. Для выхода на рынок потребуется открыть брокерский счет. Минимальная сумма для входа — 500 рублей. Но для получения ощутимой прибыли понадобится пустить в оборот не менее 100 тысяч рублей. Это более рискованный способ заработка на собственном капитале, но и с большей прибылью.

Ожидаемая доходность в этом секторе 25-50% годовых. Даже если придерживаться консервативной стратегии, можно получить до 30% прибыли. Но важно пройти обучение, принимать решения без эмоций и на основе трезвого расчета.

Инвестиции в ПИФы

Достаточно распространенный способ инвестирования, который в последние 3 года набирает особую популярность в России. Основное преимущество — можно полностью передоверить управление и не тратить время и силы на изучение принципов работы фондовых бирж. Объекты инвестирования — активы, которые перечислены в предыдущем пункте — акции, облигации, ценные бумаги, а также недвижимость и драгметаллы. Но стратегией и размещением занимается Управляющая компания (УК), которая покупает от вашего имени паевые инвестиционные фоны — ПИФы.

Разливают несколько типов ПИФов:

- венчурные;

- ипотечные;

- рентные и другие.

Чаще всего ПИФы — это уже готовые диверсифицированные портфели с разным процентом доходности и долей риска. При этом в ПИФ акций рекомендуют инвестировать минимум на 3 года, а в ПИФы облигаций от года. Первоначальная сумма вложения от 1000 до 15 000 рублей. Прирост стоимости активов в 15-40% от суммы. Главные риск в том, что УК тоже может сработать в убыток, поэтому в итоге пай будет стоить дешевле, чем на этапе вложения. Но по сравнению с самостоятельными торгами на бирже без знаний и опыта, этот риск в разы меньше.

Получать ежемесячный доход можно, только если вкладывать одновременно в несколько разных ПИФов с разной датой выплаты.

Вложения в драгметаллы и ювелирные изделия

Вложение в драгметаллы и ювелирные украшения считаются перспективным инвестированием, но не на краткосрочной основе. Получить высокий ежемесячный доход в этом секторе не получится.

| Преимущества | Недостатки |

| Вкладывать в металлы можно разными способами — слитки, монеты, обезличенный металлический счет (ОМС) и даже готовые ювелирные украшения. | Доступ к пассивному накоплению дает только ОМС, в остальных вариантах постоянного дохода. Прибыль будет, но только в отложенной перспективе. |

| Все варианты вложения в драгметаллы, кроме ОМС позволяют получить определенную часть металла в личное владение. | Все сделки с драгметаллами следует проводить только через банки и проверенные биржи, иначе есть риск связаться с мошенниками. |

| Запасы драгоценных металлов в недрах земли истощаются, значит, цена на них обязательно вырастет. | Без тщательного изучения рынка и составления стратегии сложно много зарабатывать на драгметаллах. |

Инвестирование в золото, серебро или платину малоэффективно для получения быстрых денег. Также и вложения в ювелирные изделия. Чтобы они выросли в цене, понадобится изначально покупать дорогостоящую винтажную вещь, которая с годами станет еще дороже. Поэтому стратегия подходит для диверсификации в пользу наследников, а не самого себя.

Близкая к драгметаллам сфера — вложение в предметы искусства. Будьте внимательны при этом инвестировании. Здесь очень легко стать жертвой мошенников и остаться без денег, но с «эксклюзивным» хламом. Вкладывать в этом сегменте могут только эксперты и очень богатые люди, которым не страшно потерять деньги в угоду эстетическим вкусам и призрачной перспективе роста цены на шедевр. Этот вариант не подходит для ежемесячного получения дохода.

Инвестирование в МФО

Инвестирование в МФО было подробно рассмотрено в другом материале сервиса Бробанк. Там в деталях описана схема и способы реализации выгодного вложения большой суммы денег. Но повторим главные тезисы, ограничения, а также плюсы и минусы такого типа пассивного заработка:

| Преимущества | Недостатки |

| Высокие проценты от инвестирования в диапазоне от 12 до 25%. Ставка зависит от срока и индивидуальных условий МФО. | Инвестированные средства не застрахованы, поэтому при банкротстве МФО вкладчику сложно вернуть инвестиции без суда. |

| Возможность самостоятельно выбрать, на какой срок вкладывать и как часто получать проценты. Можно выбрать ежемесячную выплату, раз в полгода, год, с капитализацией процентов или без. | Если в условиях договора не прописаны условия досрочного расторжения, то МФО не отдадут средства до завершения срока. Либо вернут только сумму, которая превосходит сумму в 1,5 млн рублей. |

| Абсолютно пассивный вид дохода, который не требует участия инвестора. | Высокий порог входа — от 1,5 млн рублей для одного физического лица. |

| Возможность выбрать краткосрочную программу инвестирования и забрать все свои деньги после завершения срока. | Риск вложить деньги в ненадежную компанию микрозаймов. Но этого легко избежать, если внимательно изучить информацию о том, как проверить МФО и выявить те, у которых отозвана лицензия. |

Кроме того доходы, которые получены от инвестирования в МФО, подлежат налогообложению. Если компания микрозаймов не отправляет 13% автоматически при выплате процентов, то вам потребуется самостоятельно подать декларацию в ФНС и заплатить НДФЛ.

Вариант подходит, если:

- сумма свободных денег больше 1,5 млн рублей;

- пассивный доход без участия вкладчика — главная цель;

- нет времени и желания изучать много дополнительной информации по рискам и управлению активами.

Чтобы минимизировать риски инвестируйте в известные МФК, такие как МаниМен, Займер, МигКредит или Быстроденьги, которые давно работают на рынке и прочно занимают позиции. Но в любом случае изучите текущую ситуацию в компании перед вложением: рейтинг, новости в СМИ и срок действия лицензии Банка России.

Участие в частном кредитовании

Если у вас достаточная сумма свободных денег, то их можно направить на частное кредитование. Займы в этом случае оформляют и выдают онлайн на специальных биржах или в системах электронных денег. Например, по такой схеме работает кредитование через WebMoney. Давать взаймы или нет — каждый кредитор решает самостоятельно. Кредитование краткосрочное от нескольких дней, до пары месяцев. Можно найти и предложения до года, но они не пользуются большой популярностью ни у заемщиков, ни у кредиторов. Процентные ставки от 70 до 100% годовых.

Такой способ подойдет активным пользователям. Если выбираете такой способ вложения, предварительно изучите полезную информацию. Например, о том, как выявить недобросовестного заемщика, а также какие признаки аккаунта или поведения надо отслеживать, прежде чем выдавать взаймы. Но даже такая информация и положительный опыт на начальном этапе не защитят от возможных рисков в каждом отдельном случае кредитования.

В большинстве случаев частный кредитор даже не знает паспортных данных того лица, которое кредитует. Поэтому срабатывает главное правило, чем выше доходность, тем выше риск. Думайте, какую часть своих сбережений вы действительно готовы потерять без весомого ущерба для инвестиционного портфеля, и только после этого выдавайте взаймы.

Бизнес-инвестирование

Не все бизнесмены могут вложить в дело собственные деньги, поэтому они привлекают инвесторов. Для того чтобы стать успешным вкладчиком своего свободного капитала и при этом не прогореть, потребуется одновременно исполнением двух условий — везение и умение выбрать стартап. Если на первое повлиять сложно, то на второе можно попробовать. Вкладывайте деньги, если:

- понятна стратегия и знакома целевая аудитории;

- на продукт выявлен спрос, и разработана жизнеспособная бизнес-модель;

- за плечами большой опыт в аудите и финансовом консультировании или у вас есть эксперт, который глубоко разбирается в этой области.

В перспективе можно выйти на пассивный доход, и со временем получать от него ежемесячную прибыль, но это не произойдет сразу. Только если вы станете инвестором в уже работающем бизнесе, деньги будут поступать регулярно спустя непродолжительный период.

Главный минус способа, что только действительно большие вложения способы дать ощутимую прибыль. Речь идет о суммах больше 1-2 млн. рублей. Кроме того в этой сфере сложно объективно оценивать риски, особенно без специальных знаний и опыта.

Нередко можно услышать совет, что лучше всего вкладывать деньги в проекты друзей или хороших знакомых. Но оптимизм и воодушевленность близкого человека способны снизить вашу объективность. Излишняя эмоциональность и желание помочь в реализации проекта приведет к неправильной оценке рисков и может стать причиной крупных финансовых потерь.

Вложения в вендинг

Один из самых привлекательных, но и затратных на начальном этапе видов инвестирования — вендинг. Этим термином называют любую операцию, которую совершает торговый автомат на платной основе — пакет чипов, шоколадка, кофе или пополнение баланса мобильного телефона. Потребность в торговых автоматах постоянно растет, особенно способ выгоден в сфере финансовых услуг. Можно не заниматься финансовыми операциями — приемом платежей, переводами, а торговать штучными товарами.

Проект может быть как стартапом, так и дополнением к готовому бизнесу. Пассивным доход будет только в том случае, если в него только инвестировать, как в предыдущем варианте. Если заниматься вендингом самостоятельно, то будут дополнительные затраты на обслуживание терминалов, закупку ассортимента и другие сопутствующие расходы. Такой вид инвестирования выгоден и приносит стабильный ежемесячный доход, но при одном условия, что бизнес работает слаженно и эффективно.

Подобный пример заработка в одной из развивающихся сфер приведен для того, чтобы стало ясно, что вкладывать есть куда, но без стратегии этого лучше не делать.

Резюме

Главный совет по диверсификации инвестиционного портфеля выглядит так:

- 50% сосредоточьте на консервативные стратегии — облигации, вклады, ИИС, недвижимость, ОМС;

- 30% капитала разместите в варианты со средним уровнем риска — трейдинг, бизнес, акции, брокерские счета.

- и не больше 20% свободного капитала направьте на стратегии с повышенным риском, но доходностью не выше 50%, все что выше может быть финансовой пирамидой или мошенничеством.

Придерживаться таких рекомендаций или нет, решать только вам. При инвестировании в высокорискованные инструменты помните, что нельзя вкладывать больше, чем вы готовы потерять без ущерба для остальных инструментов.

Клавдия Трескова — высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. treskova@brobank.ru

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Во что инвестировать с зарплатой до ₽100 тыс. 4 надежных варианта

Если ваша зарплата не превышает ₽100 тыс., то вы все равно можете инвестировать свои средства и формировать капитал. Необязательно вкладывать сразу большие деньги. Здесь важны дисциплина и регулярность, рассказала «РБК Инвестициям» директор по коммуникациям портала «Сравни.ру» Александра Краснова.

«Если соблюдать эти два условия, то, инвестируя даже небольшие суммы каждый месяц, можно получить приличную доходность», — отметила она.

Финансовый консультант Игорь Файнман считает, что не нужно сразу вкладывать большие деньги, чтобы просто не было стресса, что вы их можете потерять. Можно постепенно покупать ценные бумаги и повышать доходность.

Мы подобрали несколько инструментов, в которые можно вкладывать по ₽5–10 тыс. в месяц и даже меньше и постепенно формировать портфель.

Недорогие акции с дивидендами

Например, стоит обратить внимание на российские голубые фишки. Это бумаги, которые обладают высокой ликвидностью , то есть инвестор всегда может найти покупателя или продавца, так как они востребованы на рынке. В голубые фишки входят 15 крупнейших российских компаний: Сбербанк, «Яндекс», АЛРОСА, «Газпром», «Роснефть», «Магнит», МТС и другие.

По словам Красновой, российские голубые фишки стоят дешевле ₽5 тыс. за редким исключением. «Например, одна акция «Яндекса» стоит около ₽5 тыс. Сбербанк стоит около ₽200, но продается лотами по десять штук, то есть за раз придется потратить около ₽2 тыс. Можно каждый месяц покупать по одной акции или по лоту крупной компании, и за год вы соберете представительный портфель», — сказала она.

По словам Файнмана, стоит брать дивидендные акции, которые будут приносить доход в виде выплат раз в полгода или год. Их также можно найти среди голубых фишек.

Сначала доход от таких вложений будет очень маленький, несколько десятков рублей, что сопоставимо сумме инвестиций, отметил консультант. Можно купить бумаги на ₽1 тыс., ₽3 тыс. или ₽5 тыс., чтобы сделать первый шаг и научиться пользоваться инвестиционными инструментами.

Однако потом можно докупать бумаги, и доход постепенно будет расти. «Вы удивитесь через десять лет, когда начнете получать хорошие дивиденды, на которые вы сможете, например, что-то себе дополнительное купить или в отпуск съездить», — отметил он.

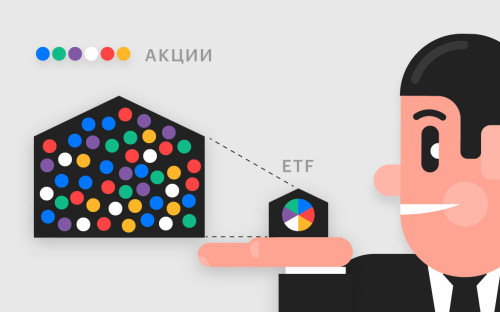

ETF

Альтернативой акциям могут стать ETF — фонды, которые покупают различные ценные бумаги и активы. Покупая акцию такого фонда, вы инвестируете во все активы ETF . Это как бы кусочек от большого портфеля, собранного профессиональными управляющими, или от портфеля, который просто включает все акции того или иного биржевого индекса.

В них могут входить бумаги, которые стоят дорого и не всем по карману. Например, Amazon, цена одной акции которого превышает $3 тыс., и других компаний. Однако одна акция ETF будет стоить гораздо дешевле. Цена может составлять даже ₽1. По словам Красновой, в среднем бумаги индексных фондов стоят ₽1–2 тыс. Такие ETF покупают акции компаний, которые входят в различные индексы. Однако бывают и немного подороже.

На Московской бирже для частных инвесторов доступны фонды от провайдеров FinEx и ITI Funds. Например, FXUS, в который входят акции более 500 крупнейших компаний США в сферах IT, энергетики, недвижимости, промышленности, здравоохранения и других. Одна бумага такого фонда стоит ₽4659, можно купить ее и за доллары.

Стоит учитывать, что рублевая цена фонда зависит от курса доллара к рублю. Поэтому чем дороже доллар и слабее рубль, тем больше стоимость акции этого ETF. Тем не менее цена бумаги в долларах не будет меняться при колебании курса. С другой стороны на цену акции фонда влияет изменение стоимости бумаг, включенных в индекс или портфель управляющего.

Корпоративные облигации

По словам Файнмана, еще один очень хороший и надежный инструмент с фиксированным доходом — это облигации. Покупая такую бумагу, вы одалживаете деньги государству или компании и получаете выплаты в виде купонов. Фактически, это первый шаг от банковского депозита к инвестициям, отметил консультант. «То есть вы, покупая облигации, становитесь пассивным инвестором, вам не надо заниматься никаким трейдингом», — сказал он.

Эксперт полагает, что сейчас лучше покупать именно облигации компаний. Низкая ключевая ставка Банка России сравняла доходность облигаций федерального займа (ОФЗ), то есть государственных, с банковским депозитом. Раньше ОФЗ были интересны инвесторам, так как доходность у них была 7%, 8% и даже приближалась к 9%.

Если ключевая ставка ставка будет повышаться, то ОФЗ вновь станут интересным инструментом. По мнению Файнмана, это вполне может произойти. Среди корпоративных облигаций консультант предложил покупать бумаги крупных корпораций — Российских железных дорог, Сбербанка, «Роснефти», «Новотранса» и других.

В сервисе «РБК Инвестиции» можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Кроме того, на получаемые от облигаций проценты можно покупать новые облигации. Тогда у вас появится так называемый эффект сложного процента, рассказал эксперт. То есть когда он будет увеличиваться и на определенном этапе вы начнете получать проценты с процентов. В этом случае ваш личный капитал будет расти уже в геометрической прогрессии, сообщил он. То же самое можно делать и с дивидендами.

«Но до этого еще лет десять, наверное. Я математически считал, эффект сложного процента где-то включается на девятый год реинвестирования, рекапитализации ваших купонов и дивидендов», — рассказал Файнман.

ПИФы

Паевые инвестиционные фонды (ПИФ) чем-то похожи на ETF. Инвестор может купить в таком фонде пай, который свидетельствует о праве на долю имущества ПИФа. Управляющая компания такого фонда может вкладывать средства во множество ценных бумаг и активов. Например, в акции, облигации, художественные ценности, ипотечные закладные и другие.

Она может инвестировать как в один инструмент, так и в несколько. В последнем случае ПИФ будет фондом смешанных инвестиций. Диверсификация снижает риски. Управляющая компания также может оперативно менять состав имущества фонда, чтобы минимизировать потери.

Как и в случае с ETF, купить пай будет дешевле, чем приобретать ценные бумаги ПИФа по отдельности и самостоятельно. На российском фондовом рынке можно найти паи в пределах ₽5 тыс., отметила Краснова. Некоторые могут стоить меньше ₽100. Доходность паев может достигать 50%, 60% и даже больше, а может оказаться и отрицательной.

Тем не менее стоит учитывать, что управляющей компании постоянно придется платить вознаграждение. Оно может составлять от 0,5% до 5% стоимости чистых активов ПИФа. То есть инвестор постоянно платит управляющему, хотя у него самого нет гарантии, что он заработает на своем вложении.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Высоконадежные и самые ликвидные акции на рынке со стабильными показателями доходности. Компании — «голубые фишки» — это лидеры в своей индустрии. Как правило, изменение цен на акции «голубых фишек» определяет настроение рынка. Документ, удостоверяющий имущественное право, который может покупаться и продаваться. Наиболее распространенные ценные бумаги акции, облигации и депозитарные расписки. Акция — удостоверяет долю участия в имуществе компании, включая долю в нераспределенной прибыли. Акции бывают обыкновенными и привилегированными. Обыкновенная акция наделяет владельца правом голоса на собрании акционеров компании, причем количество голосов пропорционально количеству акций. Привилегированная акция наделяет преимущественным правом на распределение прибыли, но не наделяет правом голоса на собрании акционеров. Облигация удостоверяет право на часть долга эмитента, который возник путем размещения этих облигаций. Часто акции и облигации торгуются на специальных торговых площадках — биржах (обращаются на биржах) и являются предметом инвестиций портфельных инвесторов. Стратегия для снижения рисков инвестора, когда в инвестиционный портфель приобретаются разнообразные активы и независимые друг от друга биржевые инструменты. При правильной диверсификации общий риск инвестора будет уменьшаться, а потенциальная доходность — повышаться. Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

http://brobank.ru/vlozhit-dengi-chtoby-poluchat-ezhemesyachnyj-dohod/

http://quote.rbc.ru/news/article/5f58e0ed9a79477f87b2ebd3