Облигации, недвижимость, акции или антиквариат. Куда можно вложить деньги помимо депозитов

В белорусских реалиях не так много вариантов, с помощью которых можно сохранить или приумножить финансы. Привычная схема «положить деньги в банк» в последнее время стала менее выгодной из-за снижения процентных ставок по валютным и рублевым депозитам. Однако этот факт подталкивает потенциальных инвесторов к повышению уровня финансовой грамотности и диверсификации инвестиционного портфеля. FINANCE.TUT.BY рассмотрел одни из самых привлекательных вариантов вложения денег.

Помогали нам это сделать старший аналитик «Альпари» Вадим Иосуб и финансовый аналитик Исследовательской группы BusinessForecast.by Александр Муха.

Фото: Дмитрий Брушко, TUT.BY

Фото: Дмитрий Брушко, TUT.BY

Вклады и депозиты

Это один из самых популярных видов инвестирования. Этот способ больше подходит для людей, которые хотят рисковать как можно меньше. Один из плюсов — государство гарантирует возврат средств в любом банке и в любой валюте. Эксперты сходятся во мнении, что это простейшая возможность вложить сэкономленные деньги, но предполагают, что постепенно население станет пользоваться другими инструментами, более прибыльными.

Перед тем как открыть вклад, рекомендуется сравнить условия, которые предоставляют разные банки. Это процент, минимальная сумма и минимальный срок, ситуации изменения процентной ставки, возможность снимать деньги до окончания срока вклада и другое.

Акции предприятий

Приобретая акцию, человек становится совладельцем предприятия, то есть его акционером. Есть номинальная стоимость и рыночная стоимость акции. Номинальная стоимость эквивалентна денежной уплате за одну акцию, рыночная — ее цена на фондовой бирже. Инвестируя в акции, нужно учитывать состояние выбранного сектора экономики и предприятия, размер и местонахождение компании.

Александр Муха указывает, что в Беларуси рынок акций недостаточно развит: «Не могу позитивно высказаться по активу. В наших реалиях более выгодным вложением будут корпоративные облигации, — говорит эксперт. — Но я оптимистично оцениваю рынок акций в будущем, особенно с учетом возможного запуска инвестиционных фондов. В перспективе привлекательность акций повысится, в частности, для тех, кто более склонен к риску».

Облигации

Это ценные бумаги, которые предусматривают фиксированный доход. Эмитентами облигаций могут быть как государственные, так и коммерческие структуры. Прибыль может меняться в зависимости от уровня рыночной процентной ставки. Инвестируя в облигации, стоит учитывать кредитный риск — ситуацию, когда эмитент не в силах выполнить обязательства, и инвестиционный риск — изменение процентной ставки на рынке и рыночной стоимости облигации.

«По корпоративным облигациям возврат денег не гарантируется. Надежность государственных облигаций, в свою очередь, сравнима с надежностью депозитов: пока в стране нет дефолта — это максимально безопасное вложение. Также с точки зрения процентных ставок облигации зачастую интереснее вкладов», — говорит Вадим Иосуб.

Александр Муха также положительно отзывается об активе: «Этот инвестиционный инструмент отличается большей доходностью и ликвидностью. По соотношению надежности и выгодности советую гособлигации. Однако корпоративные облигации не стоит обходить стороной: бывают ситуации, когда держатели облигаций по определенным причинам выставляют ценные бумаги на продажу по цене ниже номинала на вторичном рынке. Можно обращаться к банкам и брокерам, узнавать об интересных предложениях, выяснять, по каким ценам продаются бумаги на первичном и вторичном рынках. Перед тем как покупать облигации, следует провести взвешенный анализ финансовой отчетности эмитента и деятельности акционеров компании в Беларуси и за рубежом».

По мнению эксперта, постепенно население будет все больше вкладываться в корпоративные облигации. «Я вижу здесь две причины. Первый аспект — более высокая доходность по сравнению с валютными депозитами, где верхняя граница ставок в размере около 4% (по депозитам сроком более 2 лет) удовлетворяет не всех. Второй аспект — в случае банкротства эмитента облигаций обязательства перед физическими лицами являются первоочередными. Соответственно, требования физлиц удовлетворяются в первую очередь, и только после погашения обязательств перед физлицами начинается удовлетворений требований остальных кредиторов. Также хотелось бы обратить внимание на еврооблигации, — уточняет Александр Муха.

Недвижимость

На первый взгляд, вложение денег в недвижимость кажется одним из самых надежных вариантов. Однако этот актив имеет свои плюсы и минусы. Подобная инвестиция наименее подвержена инфляции, но на рынке может возникнуть «пузырь», в результате чего стоимость приобретенной собственности упадет. Также недвижимость не обладает максимальной ликвидностью — если произойдет спад на рынке, будет проблематично найти покупателя.

Тем не менее недвижимость дает относительно стабильный доход — спрос на аренду жилых или коммерческих помещений есть всегда. Еще подобная инвестиция мало связана с другими активами — ее можно использовать для диверсификации инвестиционного портфеля. К недостаткам можно добавить амортизацию и затраты на обслуживание.

Здесь эксперты разошлись во мнениях. Вадим Иосуб указывает на вероятную нецелесообразность подобного вложения: «Инвестируют в жилую и коммерческую недвижимость. Если рассматривать сдачу квартиры или офиса в аренду, то финансовый смысл в этой операции отсутствует — ее доходность ниже, чем ставка по депозитам. Гарантии, что купленное помещение вырастет в цене, также нет. С моей точки зрения, вкладывать в недвижимость, надеясь на рост цен, достаточно бессмысленное занятие».

Александр Муха считает, что вложения в объекты недвижимости стали в отдельных случаях более выгодны, чем валютные депозиты. «Одна из причин — снижение цен на отдельные объекты недвижимости, вторая — уменьшение процентных ставок по депозитам. Однако важно понимать, насколько объект недвижимости будет ликвидным в будущем. На мой взгляд, лучше рассматривать коммерческую недвижимость — это неплохой вариант диверсификации сбережений», — говорит финансовый аналитик.

Драгоценные металлы

Перед тем как решить инвестировать деньги в драгоценные металлы, нужно узнать, какой наблюдается спрос на актив и прогнозируются ли его изменения.

Фото: Reuters

Фото: Reuters

Вадим Иосуб рекомендует с осторожностью относиться к таким инвестициям: «Достаточно часто можно столкнуться с мнением, что золото — вечная ценность, которая всегда растет в цене. Если обратиться к фактам, то можно увидеть, что цены на золото достигли максимума в 2011 году, когда за унцию давали более 1900 долларов. Уже в течение шести лет золото стоит значительно ниже. Скажу больше, в 80-х годах прошлого века за ценный металл предлагали около 800 долларов — если учесть инфляцию, то это больше, чем показатели шестилетней давности. Выходит, что те, кто покупал золото почти 40 лет назад, до сих пор в минусе и не окупили вложения. Это подтверждение того, что золото растет отнюдь не всегда. Людям, которые обладают достаточно большим капиталом, можно посоветовать для диверсификации вложить в золото 5−10% своего капитала. Но инвестировать серьезную долю сбережений — занятие достаточно рискованное».

Антиквариат и предметы искусства

Инвестиции в искусство предполагают более серьезные траты, нежели другие активы — чего стоят только услуги посредника. Подобное приобретение требует особого ухода и бережного хранения, также предмет искусства нужно застраховать и беречь от вероятных похитителей.

— Здесь нет рынка в широком смысле слова — каждый товар уникален, и система ценообразования не до конца ясна. Есть достаточно узкая прослойка профессионалов, которая покупает и продает предметы искусства, благодаря чему хорошо разбирается в данной сфере. Так что покупатель «со стороны» имеет очень высокие шансы быть обманутым. В любом случае придется опираться на мнение экспертов, и насколько честны они будут с инвестором, вопрос открытый. Мой совет такой: если человек не посвятил жизнь изучению рынка предметов искусства, ему не стоит ввязываться в эту сферу — потери гарантированы, — считает Вадим Иосуб.

Криптовалюта

Это электронные деньги, которые выпускает электронный алгоритм блокчейн. Существует множество криптовалют, но самая распространенная — биткоин.

— Если посмотреть на график, можно увидеть, что стоимость биткоина очень волатильна, причем изменения происходят в течение дня. Недавно биткоин достиг исторического максимума 2700 долларов, после чего рухнул ниже двух тысяч долларов, — рассказывает Вадим Иосуб. — Такой непредсказуемый актив может быть предметом спекуляций, но не инвестиций. Тактика «купить биткоин и забыть» непредсказуема — криптовалюта с одинаковой вероятностью может вырасти в разы или исчезнуть вовсе. Небольшую часть сбережений интересующийся человек может потратить на спекуляции биткоинами. Однако вкладывать серьезные деньги я бы не рекомендовал.

Александр Муха также указывает на то, что важно думать не только о том, насколько выгодна инвестиция, но и о ее надежности.

Голубые фишки

Александр Муха рекомендует рассмотреть вариант покупки голубых фишек на зарубежных фондовых рынках (это акции или ценные бумаги наиболее крупных, ликвидных и надежных компаний со стабильными показателями получаемых доходов и выплачиваемых дивидендов).

— Это вариант для более осведомленных инвесторов. Это ценные бумаги ведущих мировых компаний, например, Apple, Facebook, Google и других, — отмечает эксперт.

Общая закономерность — риск и доходность инвестиций зависят друг от друга. Чтобы снизить уровень потенциальной угрозы (потери денег), рекомендуют вкладывать сразу в несколько активов. Если между имуществом нет корреляции, уменьшается риск составленного из них набора — портфеля.

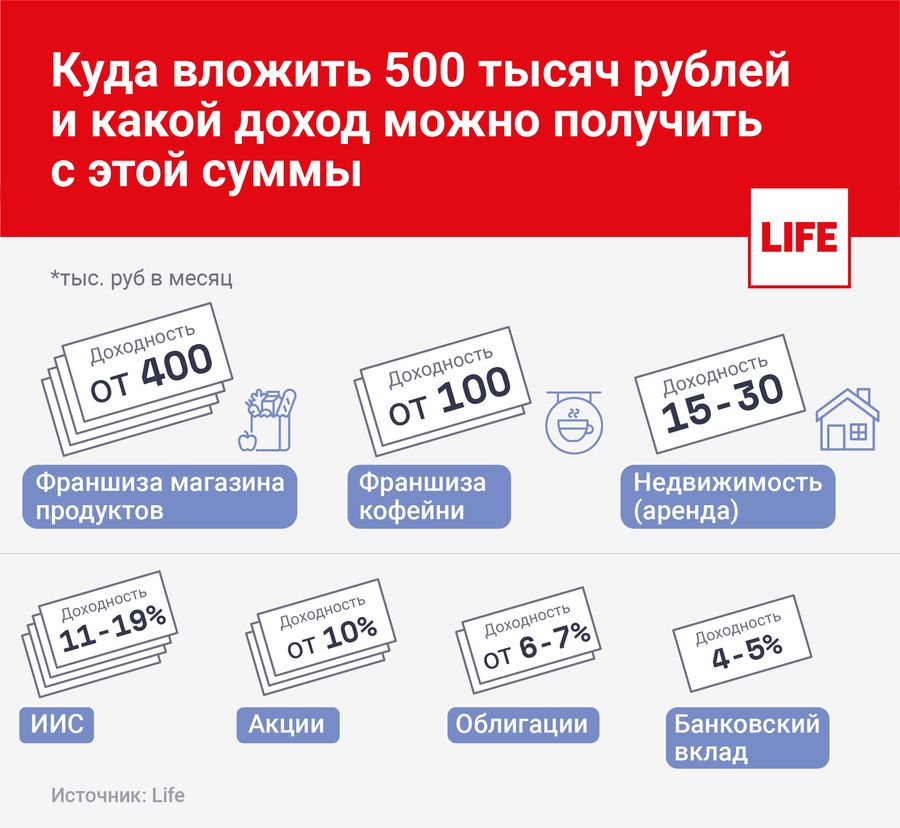

У вас есть 500 тысяч? Куда их можно вложить и какой получить доход

Люди, имеющие накопления, нередко задаются вопросом, куда вложить деньги с пользой. Лайф поговорил с экспертами и выяснил, как потратить сбережения с умом и какой доход можно получить с вложений.

» src=»https://static.life.ru/publications/2020/6/24/690036042767.2487.jpg» loading=»lazy» style=»width:100%;height:100%;object-fit:cover»/>

Коллаж © LIFE. Фото © Shutterstock

Многие делают вклады в банках, чтобы получать дополнительный доход с процентов. В перспективе на счету может накопиться крупная сумма, например, 500 тысяч рублей. Куда их можно потратить? На этот капитал можно купить дорогостоящее имущество или отправиться в путешествие. Но лучший способ — это сделать вложение, которое принесёт доход.

Выбирать, куда инвестировать, необходимо исключительно исходя из рисков профиля конкретного индивида. Если мы говорим о новичках и пассивных инвестициях, то начинать инвестировать стоит в самые простые, понятные и надёжные финансовые инструменты. А также те, которые не будут отнимать много времени на управление, иначе инвестирование превратится в полноценную работу

Иван Капустянский, ведущий аналитик Forex Optimum

Франшиза для своего бизнеса

500 тысяч — это уже та сумма, на которую можно открыть собственный бизнес. Например, купив франшизу. Одно из самых популярных направлений — открытие заведения общепита. Так, например, чтобы вложиться в открытие палатки со стритфудом, потребуется около 500 тысяч рублей. Окупаемость — три месяца, а месячная прибыль составит порядка 200 тыс. рублей.

Вложения во франшизу сети креативных сладостей обойдутся от 500 тысяч с окупаемостью за полгода. Месячная прибыль может составить 100 тыс. рублей. Купить франшизу кофейни можно примерно за 500 тыс. рублей — с окупаемостью в восемь месяцев. Месячная прибыль начинается от 100 тыс. рублей.

Ограничения на карты. Кому и почему банк перестанет выдавать кредитки

В инвестиционный портфель можно купить ценные бумаги. По словам Ивана Капустянского, один из вариантов — акции роста. Это акции компаний, которые активно увеличиваются в цене, и их финансовые и операционные показатели постоянно растут выше рынка. Также стоит купить акции дивидендных компаний. То есть таких компаний, которые продолжительное время постоянно выплачивали дивиденды, а также наращивали их из года в год. Рекомендуется разместить до 15% активов в них. Доходность по акциям может начинаться от 10%.

— На оставшиеся средства можно купить ETF, например, на золото или другие активы. Но лучше, чтобы они отличались от тех, что уже в портфеле для большей диверсификации. Доходность ETF может быть самой разной, — отмечает аналитик.

По словам главного аналитика TeleTrade Марка Гойхмана, это самый простой и привычный вариант вложений. По доходности они примерно сравнимы с инфляцией и могут рассматриваться в лучшем случае как сбережения, но не инвестиции, приносящие хорошие деньги.

— Ставка по вкладам в последние месяцы снижается по мере уменьшения ключевой ставки ЦБ России. И этот процесс будет продолжаться. 24 июля ЦБ в очередной раз уменьшил свою ставку с 4,5% до 4,25%. Только с января 2020 г. она снизилась с 6,25%. Сейчас крупные банки в среднем дают 4,6% по вкладам свыше 12 месяцев, по данным ЦБ РФ. В ближайшее время этот процент может снизиться до 4,3– 4,4%, — рассказывает аналитик Марк Гойхман.

Стоит отметить, что вклады надёжны, поскольку их размер до 1,4 миллиона рублей или эквивалент в валюте гарантируется государством.

ЦБ снизил ключевую ставку. Где можно потерять деньги, куда вкладывать сбережения и что ждёт рубль

Из облигаций аналитик Иван Капустянский рекомендует выбирать или ОФЗ, или крупные известные компании. Доходность по ним будет невысокой — от 6%–7%, но зато они будут очень надёжными, с минимальным риском дефолта. Новичкам он советует разместить до 80% портфеля в них.

Индивидуальный инвестиционный счёт (ИИС)

Более доходными, чем вклады, можно считать во многих случаях инвестиции на финансовых рынках через индивидуальные инвестиционные счета (ИИС) в накопительное и инвестиционное страхование жизни. Их выгода в том, что помимо дохода, превышающего банковский, можно получить вычет по налогу НДФЛ 13%, говорит Марк Гойхман. Это в совокупности может дать до 11–19% годовых и более. Однако, как отмечает аналитик, данные вложения менее надёжны, чем вклады, и нужно учитывать комиссии и иные платежи.

На фондовом рынке можно приобрести не только знакомые многим акции и облигации. Есть и более сложные и высокорискованные активы. Например, инвестиционные паи или фьючерсы. Но надо понимать, что успешно работать со сложными финансовыми инструментами люди без опыта обычно не могут. Есть риск потерять все деньги. Эксперт Академии управления финансами и инвестициями Илья Запорожский говорит, что вложение в фондовый рынок позволяет получать доход от 6% до 80% и более в год. При этом важно понимать, чем выше доходность актива, тем больше там может быть подводных камней. Финансисты напоминают известное правило: не вкладывать в высокорисковые активы последние деньги.

— Доходность в реальном выражении напрямую зависит от суммы. Начать можно даже с 10 000 рублей. С 500 000 рублей в среднем можно получать от 100 000 до 300 000 в год, — отметил эксперт.

Куда выгоднее инвестировать? фондовый рынок или недвижимость

Меня зовут Дмитрий Хрусталёв. на своем канале я рассказываю о инвестициях финансовой грамотности и приумножении личных сбережений,

Сегодня поговорим именно о финансовой грамотности. В этом видео вы узнаете, что же все таки проще и выгоднее Купить квартиру и сдавать ее в аренду? или вложиться в ценные бумаги – в конце этого видео приведу реальный пример. В общем смотрите — будет интересно.

давайте рассмотрим подробнее Большая мечта многих россиян — это Купить несколько квартир и сдавать их в аренду.

По данным Всероссийского центра изучения общественного мнения, 46% опрошенных предпочли бы пойти именно таким путем, если бы имели крупные сбережения.

Насколько рационален этот выбор, если сравнить его, например, с вложениями в ценные бумаги? Давайте разберемся.

Фондовый рынок или недвижимость: как будем сравнивать

Чтобы определить, куда лучше инвестировать – в акции или недвижимость, – каждый вариант инвестиций я разобрал по нескольким пунктам:

Порог входа(а именно): какой должна быть минимальная стартовая сумма.

Удобство: грубо говоря, сколько времени отнимает инвестиция.

Риски: факторы, которые могут уменьшить доходность.

Налоги и льготы: сколько можно сэкономить.

Ликвидность: можно ли быстро и с минимальными издержками избавиться от актива в случае форс-мажора.

Доходность: какую прибыль приносит оба вида инвестиций.

По итогам каждого пункта лучшему инвестиционному решению будет присвоен один балл.

Итак перейдем к первому пункту: Порог входа

Покупка квартиры – это крупное вложение, которое потребует несколько миллионов рублей. Можно вложить намного меньше, если взять жилищный кредит и выплачивать проценты. Для получения ипотечного займа в банке необходимо иметь на руках не меньше 10-15% стоимости жилья, но все равно это несколько сотен тысяч рублей.

Чтобы начать инвестировать на фондовом рынке, достаточно иметь на счете и 10 тысяч рублей. Правда, с такой суммы много не заработаешь, так как комиссии съедят всю прибыль.

Вывод: порог входа на фондовый рынок значительно ниже, чем на рынок недвижимости.

Поэтому присвоим один балл ценным бумагам

Ценные бумаги — 1

следующий пункт: Удобство

Процесс покупки жилья и сдачи в аренду сложно назвать удобным. Сначала нужно пройти «квест» по покупке жилья: найти объект, договориться с продавцом, внимательно составить договор купли-продажи и заверить его у нотариуса. Далее – оплатить госпошлину, отнести заявление в Регистрационную палату и т. д. Если все пройдет гладко, недели через три покупатель становится собственником.

Затем нужно подготовить жилье к сдаче в аренду: сделать ремонт, найти подходящий тип договора и т. д. Последний этап – поиск и заселение арендаторов.

Только после всех этих ступеней владелец квартиры приближается к столь вожделенному пассивному арендному доходу. Правда, пассивному – с натяжкой. Периодически нужно то кран починить, то электрика вызвать. А иногда арендаторы внезапно съезжают и приходится искать новых. Это еще месяц простоя.

инвестировать в ценные бумаги намного проще. Чтобы начать инвестировать, нужно открыть брокерский счет, завести деньги, открыть торговый терминал и совершить сделку. Все эти операции сегодня происходят онлайн и потребуют максимум пары часов.

Вывод: инвестировать на бирже значительно проще и удобнее, чем сдавать жилье в аренду. Поэтому присвоим еще один балл ценным бумагам:

Ценные бумаги – 2

Риски вложений в недвижимость и ценные бумаги

В кризис дешевеют и квадратные метры, и ценные бумаги, однако недвижимость теряет в цене медленнее. По данным Росстата, во время кризиса 2008 года 1 кв. м в новостройке подешевел на 9%, на рынке вторичного жилья – на 7%.

Индекс Мосбиржи, главный индикатор российского фондового рынка, в это время обвалился почти на 70% – с 1920 до 620 пунктов.

Правда, владельцу квартиры в кризис могут понадобиться деньги, и ему придется ее продать. Чтобы это сделать быстро, ему придется сбрасывать цену на 20-30%. Да и то не факт, что найдется покупатель – в тяжелые времена деньги нужны всем.

У недвижимости есть и другие риски. Арендаторы могут задержать оплату или испортить имущество в квартире. Но в этом случае владелец недвижимости не возвращает залог, который взял с жильцов при заселении. А если залог не покроет расходов, проблема решается через суд.

И тем не менее акции дешевеют все-таки сильнее квадратных метров. Снизить риски инвестиций в фондовый рынок поможет диверсификация, то есть вложение денег в разные бумаги, а также их грамотный выбор.Подробнее а диверсификация я рассказываю в этом видео. Подсказка будет в правом верхнем углу экрана. Также не стоит забывать, что обычно после резкого падения рынок постепенно возвращается на докризисные уровни и продолжает расти. Так было и с российским фондовым рынком, который сейчас находится на 37% выше максимумов 2008 года.

Вывод: рынок недвижимости устойчивее во время финансовых кризисов.

Ценные бумаги – 2

Налоги и льготы

Гражданин платит с официального дохода НДФЛ по ставке 13%. Если договор аренды квартиры официально оформлен, владелец должен самостоятельно заниматься всеми документами и сдавать их в налоговую.

На фондовом рынке налоговыми платежами инвесторов занимается брокер, который сам собирает все необходимые для налоговой службы документы и перечисляет налог с прибыли.

Чтобы снизить отчисления, владелец квартиры может стать самозанятым и платить только 4% от дохода. До 2020 года программа работает только в Москве и области, Татарстане и Калужской области. Другой вариант – оформить ИП с упрощенной системой налогообложения. Тогда подоходный налог составит 6%, но придется платить дополнительные обязательные взносы.

На фондовом рынке есть несколько вариантов, как частному инвестору снизить или полностью избавиться от НДФЛ (почитать). Самая популярная льгота – индивидуальный инвестиционный счет (ИИС). Инвестор с официальным доходом может открыть ИИС типа А, который позволяет получить вычет 13% от инвестируемой суммы, но не больше 52 000 рублей в год, или 156 тысяч рублей за три года. ИИС типа Б освобождает от уплаты НДФЛ.

Льготы на недвижимость в денежном эквиваленте более щедрые. Они позволяют вернуть 13% от стоимости жилья (но не более чем с 2 млн рублей) и еще 13% с процентов по ипотеке (не более чем с 3 млн рублей). Получается, что владелец квартиры может вернуть 260 тысяч + 390 тысяч = до 650 тысяч рублей.

Вывод: налоги на доход с ценных бумаг платить проще. К тому же государство поощряет долгосрочные инвестиции на бирже и предлагает разные льготы. Однако в денежном плане льготы на покупку недвижимости превосходят инвестиционные.

Так что дадим обоим видам вложений по баллу.

Ценные бумаги – 3

Ликвидность

Ликвидность – возможность быстро продать актив по рыночной цене и с минимальными издержками.

Чтобы продать квартиру по хорошей цене, потребуются месяцы ожиданий и серьезная бумажная волокита. А в кризис – еще и скидка, иначе квартиру точно никто не купит.

Избавиться от всех ценных бумаг можно меньше чем за минуту, просто нажав пару кнопок в торговом терминале, а забрать деньги у брокера получится уже через 1-2 рабочих дня.

Ценные бумаги – 4

Доходность инвестиций в недвижимость и фондовый рынок

Мы посчитали, какую доходность показали сдача однокомнатной квартиры в Москве площадью 35 кв. м. и инвестиции в фондовый рынок с января 2009-го по январь 2019 года. Для оценки доходности недвижимости использовались данные Росстата: средняя стоимость квадратного метра в Москве и средняя цена однокомнатной квартиры.

Начальная инвестиция составила 4 732 945 рублей. Столько стоила квартира в столичной новостройке в 2009 году. К первому кварталу 2019 года ее стоимость выросла до 6 225 065 рублей.

Доход с аренды составил 3 045 843 рубля. Это при условии, что за 10 лет квартира ни одного месяца не простаивала пустой.

Сравним с доходностью фондового рынка. За его основной показатель возьмем Индекс Мосбиржи полной доходности брутто (обозначение MCFTR). Название непонятное, но смысл простой: этот индикатор отражает доходность рынка российских акций с учетом выплачиваемых по ним дивидендов.

Так вот, этот индекс за 10 лет вырос с 689 до 3841 пункта, то есть на 457%. Среднегодовой рост составил 18,7% годовых.

То есть российские акции оказались в три раза доходнее вложений в недвижимость.

Вывод: фондовый рынок на длинной дистанции приносит больше денег.

Ценные бумаги – 5

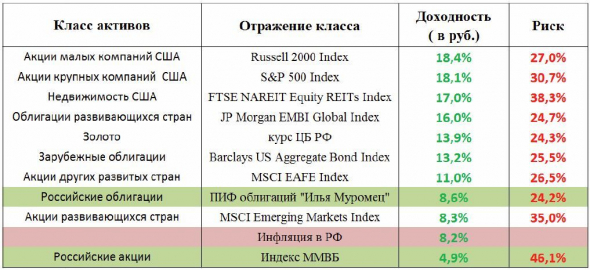

перед подведением итогов хочу показать вам график доходности различных инструментов инвестирования с 1998 года по 2016 год.

На графике я привел доходности: золота, серебра, доллара, портфель собранный из ММВБ10 с реинвестированием дивидендов, рублевый вклад в банке, долларовый вклад в банке а также недвижимость в москве а рублях.

И мы с вами видим, что практически на всем промежутке времени опережает доходность в акции ММВБ которая к 2018 году составила почти 7000 процентов.

А для тех кто задумался, что же будет если инвестировать скажем в индекс S&P500 вместо ММБВ, то вот вам таблица в которой показано что за последние 5 лет доходность акций московской бижи проигрывает американскому фондовому рынку почти в 4 раза.

Все эти графики подробнее приведены в видео, которое находится в начале этой статьи. Рекомендую посмотреть

итак Давайте подведем Итоги

Недвижимость или акции: что лучше?

Большинство россиян считают вложения в недвижимость самыми доходными и надежными. Наше простое сравнение показало, что это не совсем так.

А также на графике я вам наглядно это показал.

Инвестиции в ценные бумаги имеют свои недостатки, но в целом они значительно опережают квадратные метры по многим параметрам, в том числе доходности.

Интерес к ценным бумагам пока еще небольшой, но он стремительно растет. С июля 2017 по июль 2019 года количество граждан, инвестирующих на Московской бирже, выросло с 1,7 млн до 4,2 млн, а уже в 2020 году Количество частных инвесторов Мосбиржи достигло 6,2 млн человек

http://finance.tut.by/news546227.html

http://life.ru/p/1336312

http://smart-lab.ru/blog/652949.php