Производные бумаги: понятие, оценка и характеристики ценных активов

Терминология фондового рынка включает понятие производные ценные бумаги. К ним относятся те активы, которые удостоверяют возможность владельца на покупку других бумаг в установленный заранее срок и по определённой цене. Эти обязательства выражают имущественное право в бездокументарной форме, а их стоимость производна в соответствии с динамикой курсов, которые составляют основу обычных финансовых инструментов.

- Понятие и отличительные черты ценных активов

- Виды и описание

- Суть хеджирования

- Значение производных бумаг, как ценных активов для экономики

Понятие и отличительные черты ценных активов

Производные бумаги являются ценными активами, на основании владения которыми у держателя появляется право приобрести имущественные ценности в будущем, в указанный срок и по установленной цене. К ним относятся различные финансовые рыночные инструменты, основу которых составляют изначально доходные активы (бумаги, средства, имущество). Производными также считаются неотложные ценные контракты с особыми условиями их выполнения.

На мировом фондовом рынке производные или вторичные ЦБ имеют определённые названия, которые позволяют их отделить от главных активов, а также друг от друга. Сделки со вторичными ценными бумагами позволяют участникам владеть максимально точными данными о ценах. Чем точнее известна стоимость при заключении контрактов, тем боле эффективно распределение ресурсов. Следить за актуальной информацией производных могут не только непосредственно покупатели и продавцы, но и другие заинтересованные стороны.

Например, частные лица или компании используют сведения о ценных деривативах с целью повышения эффективности принимаемых финансово-экономических решений, но при этом сами не участвуют в подписании сделок (являются сторонними наблюдателями). В этом случае условиями образования производных активов выступает страхование рисков, шанс быстро получить высокую прибыль или активизация фондового рынка.

Производные ценные бумаги и их характеристики в процессе обращения основаны на следующих признаках:

- их цена прямо пропорциональна стоимости того актива, который лежит в основе;

- они выпускаются в обращение на строго определённый срок (может колебаться от нескольких минут до года и более);

- в момент покупки не нужно оплачивать полную стоимость ценных производных, принимается гарантийный взнос в размере 10−15%, что позволяет минимизировать издержки;

- при меньших расходах, связанных с покупкой и владением, можно получить такую же высокую прибыль, как от основных ценных бумаг.

Вторичные бумаги считаются ценным, динамичным и активно развивающимся сегментом финансового рынка. Это связано с невысокими рисками, а также с возможностью существенно увеличить собственный капитал.

Виды и описание

Производные активы рассматриваются в качестве своеобразного документального оформления договоров и контрактов, которые имеют отношение к классическим ценным бумагам, как облигациям или акциям. Их ещё называют ценными деривативами, сегодня они широко распространены в экономически развитых странах, а операции с ними осуществляются на первичном и вторичном рынке.

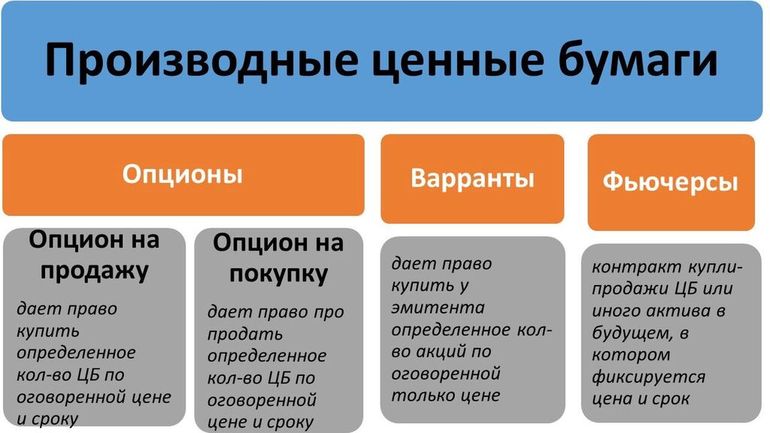

Основными видами вторичных бумаг являются:

- форвардные контракты — классический производный документ, который означает договорённость между двумя сторонами о том, что в определённый срок состоится покупка или отгрузка какого-либо товара (отказаться от выполнения сделки невозможно);

- фьючерсы — ценные бумаги, аналогичные предыдущим, но с той разницей, что участники сделки могут отозвать свои обязательства и отказаться от контракта;

- процентные форварды — разновидность ценных форвардных контрактов, активом которых выступает не ЦБ в классическом понимании, а банковская процентная ставка;

- опционы — распространённый вид ценных производных договоров купли-продажи бумаг, согласно которым держатель приобретает исключительное право купить или продать имеющуюся долю в указанную дату по установленной цене (опционы чаще всего нужны для получения спекуляционного дохода или для хеджирования);

- варранты — предоставляют владельцу право купить ценный пакет из оговорённого заранее числа акций при создании акционерного общества (цена является фиксированной); получая такой производный документ, акционер может отсрочить платёж, а в случае резкого роста цены актива он имеет право продать его с целью получения прибыли.

В списке производных также можно перечислить депозитарные расписки и стрипы. Депозитарная расписка является банковским свидетельством того, что её держатель косвенно владеет акциями зарубежных компаний, которые хранятся на банковском депозите эмитента. Ещё одна разновидность деривативов — стрип. Это бескупонная форма облигации, погашение по которой происходит за счёт процентных платежей той компании, которая является эмитентом стрипов.

К производным вторичным ЦБ также относятся так называемые права. Они представляют собой разновидность опционов, дающих право купить определённое число акций из нового выпуска. Права могут возникать при мобилизации денежных средств компании путём очередной эмиссии акций. Инвестору предоставляется возможность совершить покупку в течение нескольких недель.

Суть хеджирования

Появление и популяризация производных или вторичных бумаг было связано с необходимостью максимальной защиты участников сделки от финансовых рисков и потерь. Одной из классических схем проведения торгов основными бумагами считается хеджирование. В переводе с английского языка термин означает «защитить, предотвратить ущерб».

Под хеджированием производными понимается финансовая операция, проводимая с расчётом на результат в будущем. Это сделка, которая заключается между двумя сторонами контракта с целью максимальной защиты инвестируемых в бизнес денежных средств. К факторам рынка обычно относятся:

- неблагоприятные последствия инфляции или дефляции;

- колебания цен на бумаги;

- другие форс-мажорные обстоятельства.

Хеджер (так называется хозяйствующий субъект) имеет возможность выступить в каком-либо направлении: на понижение или на повышение производных в противовес направлению первичных бумаг. В случае хеджирования на повышение денежные средства страхуются от вероятного скачка курса валют или повышения стоимости товара, указанного в договоре. Покупка в будущем осуществляется строго по цене, установленной и согласованной между сторонами в момент подписания контракта.

Хеджирование производных бумаг на понижение позволяет защититься от падения цены. Если инвестор уверен, что в будущем стоимость товара непременно уменьшится, то он продаёт опцион на фондовом рынке по высокой на сегодняшний день цене, а после реализации своего товара спустя время он покупает опцион по цене, пропорционально снизившейся со стоимостью продукта.

Таким образом, хеджирование производными позволяет сделать прибыль и сопутствующие расходы от участия в фондовом рынке более предсказуемыми. Спекулянты, которые осуществляют торговлю вторичными ценными бумагами, принимают на себя максимальный риск. Эффективно используя в своих целях нестабильность цен, они умеют получить прибыль, грамотно страхуя свои риски.

Наиболее популярная схема хеджирования первичных бумаг — фьючерсными контрактами. Первые подобные операции ценными производными были произведены в Чикаго, что позволило защитить участников товарных бирж от сложно предсказуемых колебаний рыночной конъюнктуры. Неправильным считается утверждение, что хеджировать — значит, снимать и полностью убирать риски. На самом деле, процедура помогает только оптимизировать соотношение затрат, потерь и прибыли на основании грамотной оценки производных ценных бумаг и анализа рынка.

Значение производных бумаг, как ценных активов для экономики

Рынок ценных бумаг является неотъемлемой частью денежной сферы, дополняет систему банковского кредитования. На сегодняшний день производные ценные деривативы считаются наиболее активно развивающимися активами во всём мире. Причинами тому стали такие факторы, как существенный подъем и либерализация рынка, конкурентное обострение, а также существенное расширение финансовых инструментов и списка участников.

В последнее время все большую популярность приобретают новейшие технологии операций с бумагами: переход от классических торгов к электронным. Расширение используемых форм проведения операций для производных инструментов и улучшение биржевой политики создают основу для действенного и эффективного функционирования этой сферы. Развитие фондового рынка бумаг является значимым фактором для экономики с точки зрения привлечения инвесторов, в том числе и иностранных.

А вы какими производными ценными бумагами хеджируете первичные активы?

Особенности и виды производных финансовых инструментов

Определение

Для начала разберемся, что такое вообще деривативы. Если говорить простыми словами, то дериватив (от англ. «derivative») – это договор (контракт) на поставку определенного продукта в определенную дату за оговоренную сумму. Например, может быть заключен договор, что поставщик продаст заводу сталь на 2 млн рублей через 3 месяца. Или что трейдер купит 100 акций Apple через неделю по 200 долларов каждую.

Условия поставки называются «спецификацией контракта». Продукт, который используется в контракте, именуется «базовым активом». В качестве базового актива может выступать что угодно – от акций и товаров до процентных ставок в экономике.

Деривативы именуются производными финансовыми инструментами, поскольку они не могут существовать сами по себе. Они выступают как бы надстройкой над базовыми активами. Их стоимость привязана к цене самого актива.

Рынок деривативов также именуется срочным, поскольку поставка базового актива происходит в определенную дату (срок).

Главное условие, которое делает дериватив деривативом – неизменность указанной в контракте цены. Так, если завод договорился с поставщиком о покупке стали определенного объема на 3 млн рублей через 3 месяца, то вне зависимости от изменения цен на мировом рынке стали сделка будет исполнена по оговоренной цене.

Таким образом, дериватив позволяет зафиксировать стоимость актива на определенный срок. Поэтому его используют для защиты от резких изменений цен на сырье или продукцию.

При этом сам по себе derivative – это такая же ценная бумага, как, скажем, акция или облигация , и его цена меняется в зависимости от стоимости базового актива. Например, если опцион (вид дериватива) позволяет купить акцию Apple за 150 долларов, в то время как сейчас сама акция стоит 200 долларов, то владелец опциона может продать его дороже, чем владелец опциона, по которому акции Apple можно купить за 180 долларов.

Функции

В современном финансовом рынке инвесторы используют данный финансовый инструмент для двух целей:

- Хеджирование – страховка для рисков.

- Спекулятивный заработок.

Причем цель спекулятивного заработка встречается гораздо чаще, чем страхование рисков. Чуть выше были описаны форварды и фьючерсы. Форварды используют как раз таки для страховки, т.к. цена на базовый актив по договору остается неизменной. А вот фьючерсные контракты используют для получения выгоды и страховки от финансовых потерь.

С помощью фьючерсного контракта инвестор может обезопасить себя в случае снижения стоимости актива. В этом случае он может продать фьючерсы и получить реальные деньги, покрыв убытки от обычной сделки купли/продажи.

Многие предприятия использую фьючерсы на поставки материалов и сырья на производство. Заключив договор купли/продажи сырья на конкретную дату, они могут обезопасить производство и бесперебойно получать товар, при заключении нескольких фьючерсных контрактов на разные даты.

На фондовом рынке для страхования рисков часто используют опционы. Например, трейдер «А» проанализировал график акций компании и понял, что стоимость в $10 за акцию это не предел и акции недооценены. В обычной ситуации трейдер «А» мог просто купить некоторый объем акций и ждать роста цены, затем продать и зафиксировать прибыль. Но трейдер «А» решает застраховать свои вложения и ищет трейдера «Б» — держателя акций этой компании. Он предлагает ему сделку на следующих условиях:

- «Вы держите акции в течение 3-х месяцев для меня».

- «Я вношу Вам залог в 20% от стоимости желаемого пакета (например, 1000 акций по $10 будет стоить $10000, трейдер «А» делает предоплату в $2000)».

- «Через 3 месяца вы поставляете мне акции, и я вношу их полную стоимость».

В случае опциона, как рассматривалось выше, трейдер «А» может отказаться от покупки акций, если покупка для него станет невыгодной. При этом трейдер «Б» не возвращает ему предоплату. Трейдер «Б» находится в выигрышной позиции – он получает предоплату, которая в любом случае останется с ним, а в случае, если трейдер «А» откажется от сделки, он продаст пакет акций другому трейдеру. Каковы возможные пути?

- Если прогноз верен и стоимость акции возросла до $150, трейдер «А» оплачивает оставшиеся $80 за акцию ($20 он внес в виде предоплаты) трейдеру «Б» в любой момент до истечения срока контракта и остается с прибылью в $50.

- Если прогноз не оправдался, и цена за акцию упала до $50, трейдеру «А» выгоднее отказаться от покупки и потерять $20, нежели он потеряет 50$, купив пакет акций по оговоренной цене в $100 за единицу.

В любом случае решение по сделки выносит покупатель – он может либо купить, либо отказаться от приобретения. Продавец лишь имеет обязанность поставить товар покупателю и, в случае, если последний откажется, продавец может найти другого покупателя.

Исходя из возможных путей развития событий в приведенном примере, трейдер «А» страхует с помощью деривативов повышенные убытки и в случае неверного прогноза теряет только предоплату.

Преимущества и недостатки

Популярность деривативных сделок растет с улучшением инвестиционного климата. Стали привычны форвардные контракты при покупке жилья в новостройке на этапе строительства. Основные преимущества:

- Гарантия получения материальных ценностей в будущем.

- Риски двойной продажи, незавершения расчетов сведены к минимуму.

- Упрощенный бухгалтерский и налоговый учет.

Но и подводные камни, как у любого финансового инструмента, присутствуют:

- Нет единого свода правил. Законодательство разных стран по-разному регулирует торговлю с использованием деривативов.

- В международных контрактах колебание обменных курсов повышает риск деривативных сделок.

- Многие факторы, влияющие на цену, абсолютно непредсказуемы (погодные условия, государственная политика, забастовка и др.).

Классификация

- Финансовые производные ценные бумаги – контракты, базирующиеся на процентных ставках по облигациям США, Великобритании и других стран.

- Валютные производные ценные бумаги – контракты на валютные пары (курс евро/доллар, доллар/иена и другие мировые валюты).

На Московской бирже высокой популярностью пользуется фьючерс на пару доллар/рубль.

На ММВБ в том числе торгуются фьючерсы на ряд российских акций ведущих компаний: «ЛУКОЙЛ», «Ростелеком» и т.д.

Товарные производные ценные бумаги – контракты на энергоресурсы, например нефть. На драгоценные металлы – золото, платину, палладий, серебро. На цветные металлы – алюминий, никель.

На сельхозпродукцию – пшеница, соя, мясо, кофе, какао и даже на концентрат апельсинового сока.

Биржевые и внебиржевые (OTC) деривативы

Производные могут торговаться как вне биржи (OTC), так и на бирже. Внебиржевые деривативы составляют большую часть рынка деривативов.

Внебиржевые деривативы, как правило, имеют большую вероятность риска контрагента. Риск контрагента – это опасность того, что одна из сторон, вовлеченных в сделку, может не исполнить договор. Эти две стороны торгуют между собой частным способом и это не регулируются.

И наоборот, производные инструменты, которые торгуются на бирже, стандартизированы и более жестко регулируются.

Для снижения рисков

Любой инвестор, имеющий свободные средства, способен приобрести те ценные бумаги, которые ему захочется. Главная цель – заработать на дивидендах или процентах. Это аксиома! Впрочем, как и то, что стоимость ценных бумаг меняется в зависимости от различных факторов. И предсказать эти изменения достаточно сложно. Есть риск, что в будущем цена может оказаться крайне недружественной для того, кто вложил в ценные бумаги свои средства.

В каждой сделке есть продавец и есть покупатель. Но есть вариант снизить риски и обезопасить покупателя-инвестора. Продавец может предложить альтернативу кассовой (стандартной) сделке – срочную сделку. От стандартной она отличается своей формой. По такому договору продавец обещает предоставить в заранее оговоренный срок выбранные ценные бумаги, в объеме, который определен участвующими в сделке сторонами. В свою очередь покупатель обязуется приобрести их по заранее оговоренной и неизменной цене, что прописывается в договоре.

Где купить

Официально на срочной секции бирж обращаются только два вида стандартизированных контрактов – опционы и фьючерсы. Но они, по некоторым оценкам, составляют только от 5% до 20% всего рынка деривативов. Основная масса сделок совершается на внебиржевом рынке, т.е. напрямую между участниками экономических отношений. Например, если завод заключается форвардный контракт с поставщиком, а с заводом – дилер, то им совсем не обязательно выносить сделку на биржу – достаточно договора.

Но трейдерам, которые планируют зарабатывать на деривативах, следует изучать особенности работы именно с опционами и фьючерсами – этот рынок достаточно большой и ликвидный, чтобы удовлетворить спрос инвестора средней руки.

В России деривативы обращаются на срочной секции Московской биржи , а также на внебиржевом рынке (тоже одна из секций Мосбиржи). Наиболее популярные деривативы – на индекс РТС, акции голубых фишек (Сбербанк, Газпром, ВТБ, Лукойл, Магнит, Татнефть, Роснефть и т.д.), ОФЗ, валюту, ставку RUONIA, товары (золото, серебро, алюминий, никель, цинк и т.д.).

Чтобы их купить, достаточно открыть единый брокерский счет у любого российского брокера с выходом на Мосбиржу. Торги ведутся через QUIKплатформу .

Несмотря на кажущуюся простоту и доступность деривативов, работа с ними требует от трейдера большого опыта и знаний. Просто так торговать опционами и фьючерсами без должной подготовки не следует. Поэтому, если вы впервые сталкиваетесь с понятием деривативов, лучше предварительно тщательно изучить вопрос, пройти обучение и предварительно поработать на демо-счете.

Фьючерс

Фьючерсом называют особый биржевой договор, по которому владелец должен продать или купить товар в будущем. При этом в контракте оговаривается вид товара, его количество и конкретная цена.

Чтобы оперативно продать актив по рыночной цене, для каждого из базисных активов отдельно устанавливают условия поставки, например, время и место. Поэтому участники вторичных рынков быстро и легко находят как покупателей, так и продавцов.

Чтобы не получить отказ от одного из участников сделки, предусмотрено получение от них залога. Цель такого инструмента – минимизировать риск и закрепить прибыль. Также фьючерсы служат гарантией поставки. Эти деривативы чаще бывают без обязательства поставок реальных товаров.

Форвард

Форвард – это договор на продажу и покупку одного из базовых активов в будущем по заведомо объявленной стоимости. Он обращается на внебиржевом рынке и может быть составлен на договорной основе. Стоит отметить, что, в отличие от фьючерса, при форварде к активу не предъявляются какие-то стандарты.

Это наиболее простой из производных финансовых инструментов. Он отличается обязательностью исполнения, четким определением обязанностей по всем сторонам. Сделки, заключаемые по форварду не приведены в соответствие с какими-то конкретными стандартами.

Опцион

Опционом называется договор, дающий лишь право, но не обязательство покупателю приобрести или продать определенный базовый актив в течение определенного момента времени по конкретной цене. Предусматривается премия продавцу. Для составления опциона следует знать некоторые термины:

- опцион-колл – право на покупку;

- опцион-пут – право на продажу;

- надписант – продавец;

- эспирация – дата продажи;

- цена-страйк – стоимость актива.

Своп – это контракт на обмен платежами, а точнее комплекс форвардных договоров, в которых обязательства появляются периодически. По сути это перенос открытой сделки через ночь. Результат свопы – это начисленная или списанная комиссия. Такие операции популярны в средне- и долгосрочных сделках. Свопы не начисляют днем.

По будням в первом часу ночи пересчитывают все открытые сделки. Происходит это с помощью их закрытия и повторного открытия. Далее начисляют своп по текущей ставке рефинансирования. Минимальные проценты дают за такие сочетания, как доллар и евро. Процентный своп начисляется каждый день.

Пример

Многие производные финансовые инструменты имеют долговую нагрузку. Это означает, что для получения доли в большом объеме стоимости базового актива требуется небольшой объем капитала.

Например, инвестор, который ожидает роста индекса S & P 500, может купить фьючерсный контракт на основе этого авторитетного индекса акций крупнейших американских публичных компаний.

Условная стоимость фьючерсного контракта на S & P 500 составляет $ 250,000. Однако по состоянию на апрель 2019 года на бирже, на которой торгуется опцион S & P500, – Чикагской товарной бирже (CME) – для поддержания длинной позиции в ней требуется только 31 500 $ в маржинальном балансе.

Это дает фьючерсному инвестору коэффициент кредитного плеча примерно 8:1. Требуемая маржа для удержания фьючерсной или производной позиции изменяется в зависимости от рыночных условий и требований брокера.

По типу отложенной сделки

- Форвардный контракт. Форвардным контрактом называется сделка, участники которой договариваются о поставке в указанный срок актива определенного качества и в конкретном количестве. Базовым активом в форвардных контрактах выступают реальные товары, курс которых оговаривается заранее.

- Фьючерсный контракт. Фьючерсный контракт – соглашение, по которому сделка должна состояться в конкретный момент времени по рыночной цене на дату исполнения договора. То есть, если при форвардном договоре стоимость является фиксированной, то в случае с фьючерсом она может меняться в зависимости от конъюнктуры рынка. Обязательным условием фьючерсных контрактов является только то, что товар будет продан/куплен в конкретный момент времени.

- Опционный контракт. Опцион – право, но не обязанность на приобретение или продажу актива по фиксированной цене до конкретной даты. То есть, если держатель акций некоего предприятия объявляет о своем желании их продать по определенной цене, то заинтересованное в покупке лицо может заключить с продавцом опционный контакт. По его условию потенциальный покупатель передает продавцу определенную сумму денег, а тот обязуется продать акции покупателю по установленной цене. Однако, подобные обязательства продавца остаются действительными только до истечения оговоренного в контракте срока. Если к указанной дате покупатель так и не совершил сделку, то уплаченная им премия достается продавцу, который получает право продать акции кому угодно.

- Своп. Своп – двойная финансовая операция, в рамках которой совершается одновременно покупка и продажа базового актива на разных условиях. По своей сути, своп является спекулятивным инструментом, и единственная цель подобных действий – получение выгоды за счет разницы в цене контрактов.

Первый вариант

Трейдерам стоит торговать на рынке фьючерсов, потому что там имеется множество доступных для торговли различных типов фьючерсных контрактов, многие из которых имеют значительные объемы и ценовые колебания внутри дня – именно это и нужно дейтрейдеру, чтобы заработать деньги. Фьючерсный контракт – это договор, который заключает покупатель с целью обменять деньги на базовый актив в определенный момент времени в будущем.

Например, если вы покупаете/продаете фьючерсный контракт на сырую нефть, то соглашаетесь купить/продать оговоренное количество сырой нефти по установленной цене (по цене вашего ордера) в какую-то дату в будущем. На самом деле, вам не придется производить поставку этой нефти. Вы просто заработаете или потеряете деньги в зависимости от того, пойдет ли стоимость купленного/проданного вами контракта вверх или вниз относительно уровня вашего входа. Кроме того, вы можете закрыть сделку в любой момент времени до даты исполнения контракта, чтобы зафиксировать свою прибыль или убыток.

Плюсы и минусы

Выделяются следующие положительные моменты заключения фьючерсной сделки:

- хеджирование рисков;

- высокая ликвидность;

- невысокая стоимость проведения операции по сравнению с суммами, фигурирующими в договоре;

- наличие определенных гарантий от клиринговой палаты;

- доступность заключения сделки для всех участников биржи.

К отрицательным моментам фьючерсных контрактов относятся:

- меньший доход от финансовых средств на брокерском депозитном счете, представленных в виде страховых взносов;

- отсутствие возможности минимизации рисков в долгосрочных операциях при оформлении краткосрочных фьючерсных контрактов;

- неполное соответствие стандартных условий запросам сторон соглашения.

Второй

Опционы представляют собой еще один популярный рынок производных финансовых инструментов. Торговля опционами может быть очень сложной или простой, в зависимости от того, как вы будете это делать. Самый простой способ торговать опционами – путем покупки опционов Put или Call.

Покупая опцион Put, вы предполагаете, что цена базового актива упадет ниже цены страйк до момента исполнения данного опциона. Если это случится, вы заработаете деньги. Если нет, то вы потеряете сумму (или ее часть), которую уплатили за этот опцион. Например, если акция XYZ торгуется по цене 63$, но вы считаете, что цена опустится ниже 60$, то можете купить опцион Put по 60$. Этот опцион обойдется вам в конкретную сумму, которая называется опционной премией. Если цена пойдет вверх, вы потеряете только уплаченную за опцион Put премию. Если же цена пойдет вниз, стоимость вашего опциона вырастет, и вы сможете продать его за большую сумму, чем премия, которую вы заплатили за него.

Опционы Call работают аналогично, за исключением того, что, покупая опцион Call, вы предполагаете, что цена базового актива будет расти. Например, если вы считаете, что акция ZYZY, которая в настоящий момент торгуется по 58$, пойдет выше 60$, то можете купить опцион Call с ценой страйк, равной 60$. Если цена акции вырастет, стоимость вашего опциона повысится, и вы сможете заработать больше, чем премия, которую уплатили за него. Если цена пойдет вниз, вы потеряете только уплаченную за опцион Call премию.

Третий

Торговлю контрактами на разницу (CFD) предлагают различные брокеры, условия у которых могут отличаться. Как правило, это довольно простой инструмент, носящий имя своего базового актива. Например, если вы покупаете CFD на сырую нефть, то на самом деле не заключаете договор на покупку сырой нефти (как в случае фьючерсных контрактов), а просто договариваетесь с брокером о том, что, если цена вырастет, вы заработаете, а если упадет – потеряете деньги. CFD – это своего рода “побочная ставка” на другой рынок.

Для большинства рынков CFD (это необходимо уточнять у конкретного брокера), если вы считаете, что цена базового актива будет расти, то необходимо покупать CFD. Если вы ожидаете, что базовый актив будет падать в цене, необходимо продавать (или продавать в шорт) CFD. Ваша прибыль или убыток определяются разницей между ценой входа и выхода из сделки.

Срочный рынок

Даже имея успешный опыт торговли на фондовом рынке, трудно сразу сориентироваться в особенностях сделок по срочным контрактам. Основным инструментом здесь являются вторичные финансовые инструменты (деривативы) — опционы, форварды и фьючерсы.

Деривативы (от английского термина «derivative» — производная функция) – это своеобразное финансовое обеспечение, размер которого зависит от базового актива. Базой в этом случае может выступать:

- и товар (золото, драгоценности, нефть);

- и акции компаний;

- валюта и криптомонеты;

- даже показатели изменения котировок ценных бумаг, которыми торгует биржа — срочный рынок фьючерсов индексов РТС и ММВБ.

Легенда гласит, что первая подобная сделка была проведена в Древней Греции. Философ Фалес сумел еще зимой предвидеть хороший урожай оливок. Он достиг соглашения с владельцами прессов для выдавливания масла, получив преимущественное право на их аренду осенью.

В качестве определенного залога серьезности своих намерений, он внес определенную сумму денег. Оливки действительно уродились. Спрос на прессы для производства масла, возрос. А древнегреческий философ уже от своего имени сдавал их в аренду. Получив значительный доход, он сделал на этом приличное состояние.

Почему эта операция является примером использования финансовых производных в дальнесрочной перспективе? Не проводилась покупка никаких активов (ни прессов, ни самих оливок). Для обеспечения прав на аренду были предварительно внесены определенные средства. Если бы спрос на оборудование для отжима масла из оливок не вырос, потери ограничивались бы лишь этим депозитом.

Проще говоря, Фалес торговал финансовым риском, привязанным непосредственно к активу (спросу на оборудование). Следовательно, запуск в обращение деривативов – это торговля рисками, связанными с изменениями стоимости активов, курсов валют.

Торговля на срочном рынке позволяет трейдеру заработать благодаря прогнозируемому росту котировки активов. Объектом сделки выступает не актив, а обязательство о продаже/покупки по определенной стоимости по истечению определенного срока.

Практически, большая часть таких сделок – это спекулятивные торги. Без сопутствующих расходов на хранение товаров и логистику. Деривативы становятся востребованными при достижении рынком определенного уровня развития. Это существенно расширяет его инфраструктуру, повышая привлекательность базовых активов для инвесторов.

Описание

Сделка представляет собой определенные действия физических либо же юридических лиц, направленные на установление, ликвидацию или же изменения гражданских прав.

Сделка имею свои особенности, по которым ее можно распознать:

- Это официальный документ юридического характера.

- Образуется по итогам деятельности общества.

- Это законная, официальная деятельность человека.

- Она создана для влияния на отношения гражданского типа между людьми, а именно, на их образование или ликвидацию.

- Она дает начало правоотношениям между субъектами, совершающими данное действие (только прямые субъекты).

Такой вид действий людей произошел из понятия немецкой доктрины. Сделка – действие, результатом которого является образование правоотношений, контролирующихся законом. При этом удовлетворяется воля каждого субъекта. Получается, сделка занимает золотую середину, которая называется компромисс. Он находится между законами, контролирующими отношения, и интересами субъектов. Из такого определения вытекает факт того, что сделка не может существовать без заинтересованности в ней субъектов. Смысл сделки лежит в том, что она совершается чисто при преследовании интеллектуальных целей. Действительными сделками называются те сделки, которые созданы законно и никак не нарушают права Российской Федерации (это обязательная необходимость для сделки). Есть некоторые положения, которые делают возможным создание действительной сделки:

- Схожие интересы субъектов.

- Субъекты могут самостоятельно заключить сделку.

- Соблюдение установленной форы сделки.

Если же одно из данных трех положений не выполняется, то сделка является недействительной.

Срочные

Согласно законопроекту N 147313-3 «О срочном рынке» к срочным сделкам относятся фьючерсный контракт, опционный контракт, форвардный контракт и иные сделки, которые государственным органом по регулированию деятельности товарных бирж отнесены к срочным сделкам. Здесь необходимо отметить, что, во-первых, основная содержательная нагрузка определения смещена в сторону перечисления видов срочных сделок (что является не самым эффективным способом уточнения понятий), во-вторых, решение вопроса о квалификации той или иной сделки в качестве срочной полностью входит в компетенцию государственного органа по регулированию деятельности товарных бирж, что также представляется довольно спорным с точки зрения эффективности.

Проект №340630-3 «О производных финансовых инструментах» определяет срочные сделки как заключение форвардных, фьючерсных и опционных контрактов. При этом форвардный, фьючерсный и опционный контракты исчерпывающе определяют понятие производного финансового инструмента.

В других законопроектах понятия срочной сделки как таковой нет, однако дается определение производному финансовому инструменту, представляющему собой несколько более узкую область такого рода сделок.

http://vse-investicii.ru/beginner/proizvodnye-cennye-bumagi

http://uspeshnick.ru/osobennosti-i-vidy-proizvodnyh-finansovyh-instrumentov/