Оглавление

Инвестированный капитал. Рентабельность инвестируемого капитала

Главной задачей инвестирования является получение максимального дохода от вложенных средств. Для того чтобы спрогнозировать вероятную прибыль и оценить финансовые показатели проекта, используются различные механизмы. В этой статье мы рассмотрим рентабельность инвестируемого капитала и выясним, как и с помощью каких механизмов корректно её высчитать.

Инвестированный капитал

Под понятием инвестированного капитала понимают объём средств, направленный на реализацию проекта, развитие производства товаров и услуг с целью получения максимально возможной прибыли. При этом источники инвестиций могут быть внутренними или внешними.

Среди внутренних средств инвестирования можно выделить часть чистой прибыли, которая направляется на реализацию финансируемых проектов. К внешним, или заёмным, средствам относятся ресурсы, использование которых сопряжено с последующим изъятием части прибыли для погашения этих вложений.

Первый вариант предусматривает вложение доли полученной прибыли в развитие или усовершенствовании производства, а также повышение эффективности труда. Это, в свою очередь, приводит к увеличению поступлений от реализованных товаров и услуг. Заимствование из внешних источников чаще всего представляет собой банковские кредиты или привлечение денежных средств партнёров.

Необходимо отметить, что инвестиционный капитал состоит из нескольких структурных единиц. К ним относятся материальные активы, финансовые средства, а также нематериальные фонды. К числу первых принадлежат, например, земельные участки и недвижимость. К финансовым активам относятся акции, долговые обязательства и части в других предприятиях. Нематериальные активы — это такие действия, направленные на увеличение бизнеса, как наращивание присутствия на рынке или проведение маркетинговых исследований.

Рентабельность инвестируемого капитала

Одно из главных мест в области инвестиций занимает показатель рентабельности инвестируемого капитала. Этот параметр показывает, насколько эффективно вложение собственных или заёмных средств в объект инвестирования. Задачей любого бизнеса является увеличение доли компании на рынке, обретение финансовой стабильности, а также занятие новых свободных ниш производства и реализации товаров и услуг. Рентабельность инвестируемого капитала является удобным параметром для индикации этих процессов.

Коэффициент рентабельности

Для определения рентабельности принято использовать коэффициент ROIC (Return of Invested Capital). Необходимо отметить, что этот индекс относится к категории показателей эффективности использования таких средств, как суммарные активы, акционерный капитал, валовая и операционная прибыль. Формула для расчёта этого коэффициента выглядит следующим образом: доход — себестоимость/сумма инвестиций.

Для чего нужен коэффициент рентабельности?

Следует подчеркнуть, что определение коэффициента рентабельности инвестируемого капитала до вложения денежных средств в проект даёт возможность выяснить, насколько целесообразно первичное инвестирование в конкретной ситуации. Кроме того, на многих предприятиях экономисты применяют показатель рентабельности инвестированного капитала ROIC для понимания необходимости инвестиций как таковых.

С рентабельностью инвестированного капитала неразрывно связан такой фактор, как окупаемость. Именно этот показатель указывает на период времени, за который вложенные средства принесут ожидаемый доход. На окупаемость влияют несколько обстоятельств, среди которых макроэкономические показатели, а также характерные особенности конкретной отрасли народного хозяйства.

В заключение следует упомянуть о главных достоинствах и недостатках расчёта рентабельности. Плюсом является достаточно простой метод вычисления коэффициента ROIC. Как уже было сказано выше, для этого достаточно знать значение вероятной прибыли и объём вкладываемых инвестиций. Основным недостатком расчёта рентабельности можно назвать присутствие погрешностей, вызванных наличием неучтённых финансовых действий.

Однако для малого бизнеса и не слишком крупных инвестиционных проектов описанная формула расчёта коэффициента рентабельности инвестированного капитала, безусловно, является достаточной.

Рентабельность инвестированного капитала

В процессе роста и развития любого бизнеса, предприятия или компании может наступить момент, когда для дальнейшей работы требуется задействовать дополнительные материальные средства – привлеченный инвестированный капитал.

Понятие инвестированного капитала

Структура капитала важная финансовая составляющая, которая влияет не только на рентабельность деятельности и общую доходность, но это тот фактор, который имеет неоспоримое влияние на все финансовое состояние предприятия. Вот почему так важно знать каждую составляющую капитала, а также ее воздействие на рост и развитие всего предприятия.

Структура капитала важная финансовая составляющая, которая влияет не только на рентабельность деятельности и общую доходность, но это тот фактор, который имеет неоспоримое влияние на все финансовое состояние предприятия. Вот почему так важно знать каждую составляющую капитала, а также ее воздействие на рост и развитие всего предприятия.

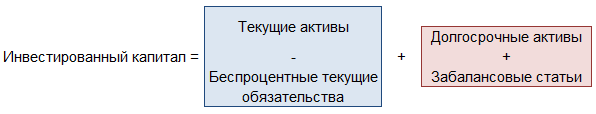

Инвестированный капитал – это общая сумма привлеченных средств, которые предприятие получает от инвесторов или акционеров. Сумма инвестированного капитала в зависимости от потребностей предприятия может идти на: увеличение оборотного капитала или основное развитие предприятия. Особенностью инвестированного капитала является то, что он привлекается под решение конкретной цели и не может быть использован как-то иначе.

Существуют некоторые различия в трактовке самого определения этого показателя. Так, в международной практике к понятию инвестированного капитала относят долгосрочные инвестиции, а вот отечественные предприятия под инвестированным капиталом часто подразумевают и краткосрочные займы. Поэтому для предприятий, работающих в нестабильной экономической среде, правильно будет относить к инвестированному капиталу как долгосрочные, так и краткосрочные инвестиции.

Грамотный анализ инвестированного капитала очень важен и для менеджмента предприятия, и для инвестора, который хочет знать какова же отдача от суммы его вложений. Кроме того, именно проанализировав изменения инвестированных средств можно понять динамику развития предприятия, определить рациональность использования привлеченных денежных активов и уровень достижения поставленной цели.

Определение показателя рентабельности

Знающий инвестор, прежде чем сделать вложение в какое-либо предприятие, всегда старается определить, какой уровень доходности он получит в итоге. То есть для привлечения инвестированного капитала предприятие должно взять обязательство не только обеспечить запланированный доход для себя, но и преумножить вложенные средства для инвестора. Какие же показатели нужны, чтобы правильно спрогнозировать возможное развитие событий и рассчитать будущую доходность? Кстати, не стоит забывать и о возможных рисках, без учета которых даже самые положительные прогнозы могут привести к потерям.

Главный финансовый показатель, который определяет доходность инвестированных в предприятие, стартап или бизнес средств – это возвратность финансовых вложений или Returnon Invested Capital (сокр. ROIC). Показатель имеет несколько определений таких как: рентабельность инвестиций, прибыль на инвестиции, норма доходности, доходность инвестированного капитала. Но его финансовый смысл один: ROIC показывает окупаемость инвестиций.

Расчет показателя рентабельности

Величина рентабельности – это показатель отношения чистой прибыли к инвестированному в компанию капиталу. Определяют финансовый показатель ROIC в процентах.

Если значение показателя рентабельности находится на уровне 100% и ниже, то это значит, что предприятие не может окупить заемные средства. Инвестированный в компанию или другой бизнес капитал может приносить прибыль лишь тогда, когда показатель рентабельности находится на уровне выше 100%.

Для многих финансистов ROIC – это своеобразный индикатор, который показывает способность предприятия генерировать добавленную стоимость. Сильно завышенный показатель ROIC может свидетельствовать не только о хорошей окупаемости инвестиций, он также будет свидетельствовать о том, что менеджмент старается получить максимальную прибыль, не учитывая будущие возможности роста и развития предприятия.

Есть еще один вариант расчета этого финансового показателя заключается в определении ROIC как отношения между собственным капиталом и долгосрочными обязательствами. Такой подход в расчетах дает возможность отследить эффективность использования тех средств, которые внес инвестор для развития основной деятельности предприятия.

Есть еще один вариант расчета этого финансового показателя заключается в определении ROIC как отношения между собственным капиталом и долгосрочными обязательствами. Такой подход в расчетах дает возможность отследить эффективность использования тех средств, которые внес инвестор для развития основной деятельности предприятия.

Определение значения показателя рентабельности проводят для оценки целесообразности использования долгосрочных инвестиционных займов, необходимых для дальнейшего роста и развития предприятия. Сам по себе ROIC является необходимым финансовым инструментом, помогающим менеджменту не только оценить уже полученные результаты деятельности, но и знать, как на будущее формировать плановые величины для эффективного роста и развития.

Коэффициент инвестирования: формула расчета по балансу

В статье мы подробно разберем коэффициент инвестирования, а также приведем формулу расчета для оценки финансового состояния компании (бизнеса).

Коэффициент инвестирования

Коэффициент инвестирования – показатель финансовой устойчивости предприятия (бизнеса), показывающий степень покрытия внеоборотных активов собственным капиталом. Другими словами коэффициент отражают долю собственных средств в производственные инвестициях в внеоборотные активы. Значение коэффициента инвестирования определяет уровень платежеспособности и ликвидности.

Формула расчета коэффициента инвестирования по балансу

Показатель представляет собой отношение собственных средств организации к внеоборотным активам.

Формула расчета по балансу имеет следующий вид:

В практике финансового анализа есть второй вид формулы расчета коэффициента инвестирования:

Формула расчета по балансу имеет следующий вид:

Нормативное значение коэффициента инвестирования

В таблице ниже представлены нормативные значения для двух вариантов расчета показателя.

![]()

Предприниматель, ментор в бизнес-инкубаторе HSE inc. Автор книги-бестселлера «Финансовый анализ предприятия с помощью коэффициентов и моделей». Лауреат государственной премии за комплекс монографий в сфере экономики и управления предприятиями авиационной промышленности на базе информационных технологий. Лауреат премии Всероссийского конкурса на лучшую научную книгу 2013 года от Фонда развития отечественного образования

http://fb.ru/article/339966/investirovannyiy-kapital-rentabelnost-investiruemogo-kapitala

http://utmagazine.ru/posts/14749-rentabelnost-investirovannogo-kapitala

http://finzz.ru/koefficient-investirovaniya.html