Депозит — что это такое простыми словами: какие виды депозитов существуют + примеры и отличия

Здравствуйте, дорогие читатели бизнес-журнала Bablolab.ru. С каждым годом все больше людей предпочитают хранить сбережения в банке, и это правильно. Так сбережения будут целее, снизится соблазн потратить на ненужные вещи, да и зачастую, накопления можно приумножить.

Для этого и предусмотрены целые линейки вкладов, которые призваны увеличить вложенные денежные средства до конца срока действия.

В статье мы подробно рассмотрим:

- Что это такое депозит и зачем он нужен?

- Отличие депозита от текущего счета: сравнение преимуществ;

- Как самому открыть (завести) депозитный счет (инструкция)?

Но прежде чем бежать в банк, следует прочитать эту статью и понять что это такое, а также что может скрываться за большими цифрами, которыми привлекают клиентов и изучить плюсы, минусы, а также основные особенности данного пассивного дохода.

Депозит: плюсы и минусы использования

Как и любой другой финансовый инструмент, имеет свои положительные и отрицательные стороны, о которых нужно помнить. Выбирая из множества вариантов, следует внимательно изучить условия, так чтобы через некоторое время не пришлось пожалеть.

Преимущества

- Доступность и простота

Сама процедура довольно проста и не требует от человека каких-то углубленных знаний финансовой системы. Для того чтобы открыть вклад, в большинстве случаев, достаточно предоставить паспорт и вносимую сумму. После этого подписывается договор банковского обслуживания, и дело сделано.

- Большой выбор

Неважно, государственный это или коммерческий банк, человеку будет на выбор предложено десяток вариантов, из которых можно будет выбрать наиболее подходящий. Есть предложения специально для молодежи, для пенсионеров, краткосрочные и долгосрочные, с высокой или средней (по стране) %-ной ставкой и т.д. Различаются они также и условиями использования, сроком действия и возможностью пополнения. Одним словом, есть из чего выбрать.

Все банковские вклады населения застрахованы согласно государственному закону и в случае отзыва лицензии или разорении, все обязательства берет на себя Агентство по страхованию вкладов (АСВ), правда здесь есть ограничение размеров в 1,4 млн – максимальная сумма, которую АСВ может вернуть. Если сумма превышают 1,4 миллиона, есть смысл рассмотреть возможность размещения в нескольких банках.

Но помимо очевидных преимуществ, есть к сожалению и некоторые недостатки для физических лиц, среди которых можно перечислить следующие:

- Налогообложение

Согласно статье 214.2 НК РФ , прибыль с процентов облагается налогом в том случае, если процентная ставка более чем на 5%-ных единиц превышают ставку рефинансирования, действующую в тот период времени.

Важно! Например, банк предлагает вариант со ставкой 14% , а ставка рефинансирования в России на сегодняшний день составляет 7,25% . Путем простого вычитания получаем 14-7,25 = 6,75 , из этой цифры вычитаем еще раз 5% -ных единиц и получаем 1,75% . То есть, 1,75% – это и будет налоговая база, из которой будет удерживаться 13% НДФЛ.

Конечно, большинство российских банков предлагают % ниже ставки рефинансирования, но есть и недобросовестные организации, обещающие космические проценты, поэтому нужно быть очень внимательным при изучении условий.

Недостатки

- Неудобства при досрочном снятии средств

Не все, но очень многие банки прописывают в договоре пункт, о том, что сложно будет снять деньги раньше конца действия. По закону никто не имеет права не возвращать деньги вкладчика, но может снизить %, что в итоге с учетом инфляции может вообще не приумножить, а просто сохранить их в том же количестве.

- Небольшие %

Депозит относится к способу пассивного дохода, который в основном, не приносит значительной прибыли. Некоторые предлагают настолько низкие %, которые на деле оказываются еще ниже показателя инфляции за тот же период времени. Следовательно, в таких случаях, смысла вкладывать нет.

Это были основные общие преимущества и недостатки, но всегда следует помнить о том, что каждый конкретный вклад отличается от остальных и может вполне себе принести не огромный, но и небольшой доход, который не будет лишним.

Что такое депозит простыми словами и его виды

Представляет собой денежные средства, переданные с целью сохранения и приумножения. В период действия вклада, банк может распоряжаться этими деньгами по своему усмотрению, используя их в основном, в качестве оборотных для получения дополнительной прибыли. Именно с этой прибыли и выплачиваются проценты.

Открыть такой счет в банке может любой человек, за исключением случаев, когда указываются заведомо ложные сведение о себе или были получены незаконным путем. В этом случае могут отказать в открытии.

Чтобы заключить договор, достаточно будет предъявить паспорт и внести определенную сумму. Большинство российских банков предлагают вклады в трех основных валютах: в рублях, в долларах и в евро . Здесь стоит отметить, что самые высокие проценты именно у рублевых вкладов, это связано с нестабильностью курса (то есть, закладывается еще процент на инфляцию).

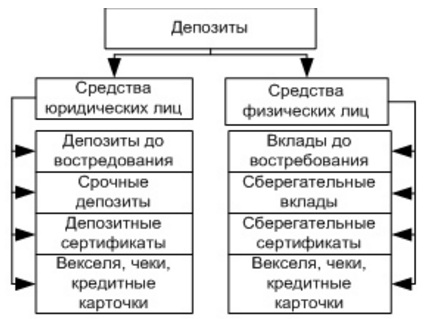

В зависимости от срока действия, делятся на: срочные и до востребования . Срочные вклады подразумевает фиксированный срок, в течение которого деньги будут находиться в банке. Вклад до востребования, в отличие от срочного, не имеет временных ограничений и может быть изъят в любое удобное время.

Важно! В тот момент, когда пользователь будет сравнивать различные предложения, нужно в первую очередь, обращать внимание на процент (может быть фиксированный или плавающий), периодичность выплат начислены процентов, условия досрочного изъятия и пополнения.

Подводя итог всему вышесказанному, все возможные вклады можно классифицировать по следующему списку:

- До востребования;

- Накопительный;

- Срочный сберегательный;

- Драгметаллы (выкупаются металлы, которые зачисляются на депозит);

- Специализированные (для пенсионеров/ матерей-одиночек, молодежи и т.д);

- Пополняемый (можно пополнить, и % будет начисляться уже на большую сумму);

- Мультивалютные (позволяют в любой момент времени перевести сбережения из одной валюты в другую по внутреннему курсу).

Одним словом, при желании выбрать есть из чего; главное не лениться и выбирать наиболее подходящие предложения.

Депозитный и текущий счет: разница и отличия

Люди часто встают перед выбором, какой счет им открывать: депозитный или текущий. Чтобы не ошибиться с выбором и дальнейшими действиями, необходимо четко понимать разницу между двумя этими счетами.

- Банковский депозит подпадает под действие определенных условий, которые оговорены в договоре банковского обслуживания. Суть использования сводится к тому, что человек отдает деньги для извлечения дополнительной пассивной прибыли.

- Текущий же счет открывается для облегчения работы со своими деньгами. Представляет собой что-то наподобие электронного кошелька, в котором банк выступает в роли посредника и выполняет все поручения, связанные с ведением счета.

Основные отличия между депозитным и текущим счетом:

- Срок действия. Открывается на строго определенное время, а текущий может работать бессрочно.

- Цель использования. Основной выгодоприобретатель в первом случае является клиент (так как выплачиваются %), а в случае с текущим – банк (так как именно он получает комиссионное вознаграждение).

- Возможности. Клиент может использовать ресурсы текущего счета в любой момент времени, когда нужно перевести оплату поставщику или снять наличные. А вот средствами депозитного счета распоряжается банк для своих целей, между тем выплачивая клиенту проценты с полученной прибыли.

Вот так вкратце можно описать отличия между двумя типами счетов. И если без депозита можно обойтись, то текущий счет есть у многих физических лиц, не говоря уже о юридических лицах, где банк является официальным представителем их финансовых интересов.

Как самому открыть депозит: пошаговая инструкция + пример

Для этого достаточно принести паспорт и, собственно, все.

Будет лучше, если подготовиться заранее и выберет что-то конкретное. Как правило, на сайте любого банка есть страничка с описанием всех предложений, которые предлагается использовать. Изучите сроки, условия, выберите тот, который подходит именно вам. Разумеется, если по каким-то моментам возникнут вопросы, всегда можно обратиться к оператору и уточнить эти нюансы.

После того как вы принесете документы, вам дадут договор, внимательно прочитайте его несколько раз и только потом подписывайте. Не стесняйтесь просить разъяснения непонятных терминов или формулировок.

Рассмотрим небольшой пример: Допустим, у Ивана Иванова есть 1 миллион, и он хочет купить машину стоимостью 1 100 000 , но не хочет занимать недостающую сумму. Тогда можно положить средства на год, и по истечении срока, забрать их вместе с начисленными процентами.

Изучив многочисленные варианты, Ивану выгоднее всего будет воспользоваться тарифом «Максимальный доход Онлайн» от Совкомбанка. За 9,5% годовых и срок 181 день, с миллиона, можно будет получить 46850 . Потом переоформить вклад еще на такой же срок, вложив уже 1 046 850 и еще через 181 день получить 49 725 . В итоге, за год Иван получит 1 096 575 рублей.

Вот вы и узнали что это такое депозит простыми словами, а также как работает система вкладов! Главное – выбрать «правильный» банк.

Вклады в банк как самый простой способ инвестиций

Узнайте, как сохранить деньги в банке, где получить максимальный процент по депозиту, в чем риски рублевых и валютных вкладов и преимущества обезличенных металлических счетов

- Куда вложить деньги под проценты в банк: виды вкладов и их особенности

- Банки куда выгодно вложить деньги: считаем доходность

- Надежно ли вложение денег в банк под процент

- Банк куда вложить деньги с минимальным порогом

- Для каких целей подойдет банковский вклад

- Кейсы за 2017 год

- С чего начать инвестировать в банки

- Что нужно, чтобы начать инвестировать в эту сферу (какие документы и т.п.)

- Как выбрать банк куда вложить деньги

- Как рассчитать доход при ваших вложениях

- Какие есть риски и как их минимизировать

- Система налогообложения

- Наш выбор

Самым очевидным вариантом сохранить накопления считается вложение денег в банк. Этот способ нельзя назвать высокодоходным, ведь проценты по банковскому вкладу находятся примерно на уровне инфляции или немного его превышают.

Американский экономист Роберт Аллен говорил:

“Сколько миллионеров вы знаете, которые построили свое состояние на процентах с депозита? Вот и я о том же.”

Но с помощью банковского вклада можно сберечь свои накопления в безопасности и получить хотя бы небольшой доход. Такой способ инвестиций подойдет тем, кто не хочет рисковать и выбирает самые простые и надежные инвестиции.

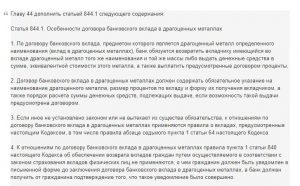

Отдельный вид вкладов – обезличенные металлические счета (ОМС), которые предлагают некоторые крупные банки – Сбербанк, ВТБ 24, Альфа-банк и другие. В этом случае инвестор хранит деньги не в фиатных деньгах, а в металлах – золоте, серебре, платине или палладии. Он покупает определенное количество металла (без указания пробы или других характеристик) по текущему курсу банка и в любой момент может продать его обратно банку по курсу на день продажи. ОМС отличаются от денежных вкладов тем, что здесь инвестор не получает процентов. Он лишь сохраняет свои сбережения. Но деньги обесцениваются, а драгметаллы обычно растут в цене. Поэтому при долгосрочных инвестициях доходность такого вклада может оказаться существенно выше.

Куда вложить деньги под проценты в банк: виды вкладов и их особенности

Можно выделить несколько основных вида вкладов.

Инвестор должен выбрать, куда вложить деньги под проценты в банк:

- Вклады в рублях

- Вклады в валюте

- Мультивалютные вклады

- Обезличенные металлические счета.

Вклады в национальной валюте – традиционный способ сохранения средств, который был популярен еще в советские времена. Проценты по вкладам в рублях обычно составляют 5-8% годовых. Когда инфляция была выше, процентные ставки достигали 10-12%. В последние 1-2 года банки их снизили.

По вкладам в валюте банковский процент еще ниже, чем по рублевым вкладам. В январе 2018 года банки обычно предлагают по валютным депозитам всего 1-3%. Большинство людей хранит средства в долларах и евро даже под минимальный процент потому, что боится дальнейшего ослабления рубля. Но в прошлом году доллар подешевел к рублю примерно на 5%, то есть вкладчики остались в убытке. Этот способ можно считать немного более рисковым, чем рублевые вклады.

Мультивалютный вклад – разновидность валютного вклада. Депозит открывается сразу 2 или более валютах (рубль, доллар, евро) Процент по нему ниже, чем по валютному вкладу (Сбербанк в 2016 году предлагал мультивалютный вклад под 0,01%). Основное преимущество этого депозита – возможность быстро конвертировать средства из одной валюты в другую без расторжения договора и потери процентов. За конвертацию банк также взимает комиссию. Мультивалютный вклад не пользуется большой популярностью из-за низкой доходности. Большинство банков уже убрали его из своей линейки продуктов.

Доходность любого денежного вклада – банковский процент, который прописан в договоре. Например, если инвестор вкладывает деньги в банк на 12 месяцев под 7% годовых и выполняет все условия договора, через год он гарантированно получит на 7% больше вложенной суммы.

Обезличенные металлические счета – нечто среднее между банковским вкладом и вложением в драгметаллы. Вкладчик покупает в банке по текущему курсу металл, но не получает его физически (в монетах или слитки). Право владения этим металлом прописывается на счете.

- не нужно обеспечивать сохранность металла, нет риска кражи;

- не нужно платить НДС при продаже или покупке;

- легко продать в любой момент по текущему курсу.

Доходность в таком случае зависит от роста курса драгоценных металлов. В долгосрочной перспективе они всегда растут, поэтому вложения в металлы считаются самыми надежными на протяжении многих веков. Вот график изменения курса золота за последние десятилетия:

Если инвестор не уверен ни в одной валюте и хочет гарантированно сохранить свои сбережения в долгосрочной перспективе, такой вклад станет хорошим решением.

С 1 июня 2018 года должен вступить в силу закон о так называемых золотых вкладах. Законопроект был принят летом 2017 года. Теперь у вкладчиков должна быть возможность вносить на счет физическое золото или драгоценные металлы и возвращать их вкладчику по истечении срока вклада с выплатой указанных в договоре процентов.

Банки куда выгодно вложить деньги: считаем доходность

Доходность денежного вклада прописана в договоре и обычно колеблется в пределах 2-9% годовых. Банки куда выгодно вложить деньги в 2018 году предлагают ставку 8-8,5% годовых. Инвестор точно знает, какую сумму он получит в день окончания срока вклада.

Доходность обезличенного металлического вклада нигде не прописана и определяется лишь ростом курса драгоценных металлов. Обычно инвесторы в золото, серебро или платину не гонятся за высокой доходностью. Чаще их привлекает стабильность таких вложений. В случае глобального экономического кризиса любая валюта может обесцениться, но золото не обесценится “в ноль” никогда.

Это не значит, что вложения в золото не могут быть доходными. Например, с января по июнь 2016 года золото выросло в цене на 18-20%. Такая доходность значительно превышает процент по банковскому депозиту. Но в другие периоды доходность может быть нулевой или даже отрицательной. Вложения в золото – всегда долгосрочный проект, потому что каждые 10-20 лет золото значительно прибавляет в цене. В короткие промежутки времени его курс может оставаться стабильным падать.

Надежно ли вложение денег в банк под процент

Вложение денег в банк под процент можно считать надежными. Денежные вклады физических лиц защищены законом о страховании вкладов 177-ФЗ. Это значит, что даже в случае несостоятельности банка все вкладчики получат страховое возмещение на сумму до 1,4 млн. рублей.

Банк куда вложить деньги с минимальным порогом

Каждое кредитное учреждение самостоятельно устанавливает максимальные и минимальные суммы по разным вида вкладов. Это может быть и тысяча рублей, и 100 тысяч, и несколько миллионов (для некоторых категорий вкладов). Человеку с небольшими накоплениями реально найти банк куда вложить деньги с минимальным депозитом от 1 000 рублей или 100 долларов (евро). Такие суммы можно положить в Сбербанк (вклад “Сохраняй Онлайн”, “Пополняй Онлайн”)

Минимальная сумма для ОМС в Сбербанке – 1 г серебра (около 30 рублей) или 0,1 г золота (платины, палладия). Стоимость 1 грамма этих драгоценных металлов на январь 2018 года – от 2000 до 2500 рублей, то есть минимальный вклад в золото, платину или палладий в рублевом эквиваленте – от 200 до 250 рублей.

Для каких целей подойдет банковский вклад

Вложения в банки подойдут для инвесторов, которые не любят рисковать и не готовы рассматривать более сложные финансовые инструменты с потенциально большей доходностью.

Вложения в ОМС подойдут для тех, кто вкладывает на долгосрочный период. Главная цель таких инвесторов – любым путем сохранить накопления, даже если они не принесут высокую доходность.

Кейсы за 2017 год

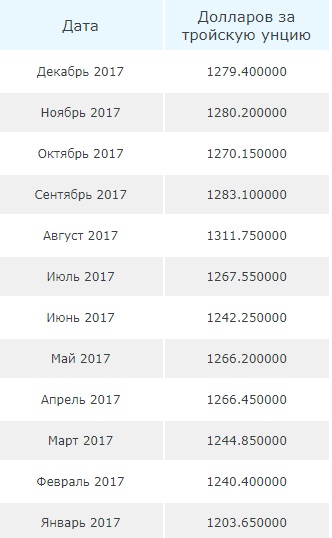

Давайте посмотрим, какой доход получил бы инвестор, если бы вложил 1000 долларов в январе 2017 года. Курс золота в 2017 году вырос незначительно, с 1203 доллара за троянскую унцию до 1279 долларов

Расценки разных банков на драгоценные металлы могут немного отличаться, тем более что банки каждый день устанавливают новый курс. Но если ориентироваться на средневзвешенную стоимость драгоценных металлов в мире, по золоту доход за 2017 год мог составить примерно 6,3%

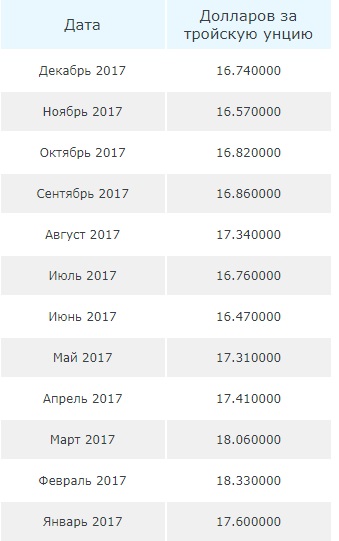

Серебро в 2017 году подешевело с 17,6 долларов за унцию до 16,74. Убыток инвестора составил бы 3,8%.

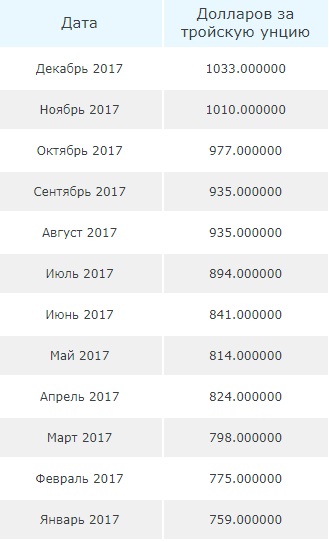

С палладием дело обстоит чуть лучше – он подорожал с 759 до 1033 доллара, или на 36%

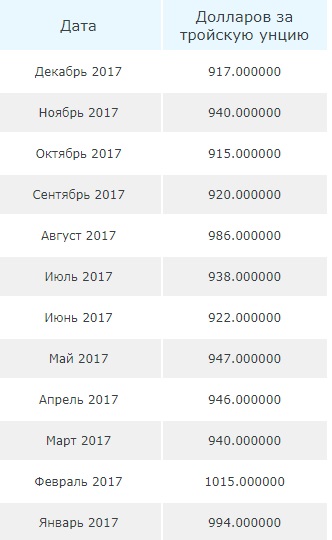

Платина подешевела с 993 долларов за унцию до 917, убыток – 7,7%

По данным РБК, на депозитах в евро в 2017 году можно было заработать в среднем 7,64%, а на рублевых – 8,64%. А вот вложения в доллар привели бы к убыткам в 2,8%.

С чего начать инвестировать в банки

Любые инвестиции нужно начать с определения цели. Если инвестор не понимает, зачем вкладывать свои деньги, какой доход он хочет получить и какой уровень риска считает приемлемым, он рискует.

- Определение цели и выбор стратегии. Если речь идет о долговременном инвестировании, имеет смысл рассмотреть драгоценные металлы, изучить прогнозы и остановить выбор на ОМС. Если цель – сохранить деньги и по возможности немного заработать сверху, тогда лучше выбрать денежный депозит. Также стоит прочесть прогнозы экспертов по драгоценным металлам, рублю и валютам на ближайший год или несколько лет. Хранить деньги на валютном депозите имеет смысл, когда есть основания ожидать ослабления рубля. Если инвестор сомневается, можно разделить вложения на разные депозиты. Когда сумма превышает страховой максимум в 1,4 миллиона рублей, нужно разбить ее на несколько банков.

- Обзор предложений на рынке и выбор банка и вклада/металла. Когда стратегия выбрана, инвестору остается просмотреть все предложения на рынке, сравнить все условия (не только процентную ставку, но и другие пункты договора). После этого остается выбрать самое подходящее предложение.

- Инвестирование. Последний этап – отнести деньги в банк и оформить денежный депозит или ОМС

Что нужно, чтобы начать инвестировать в эту сферу (какие документы и т.п.)

Положить деньги на депозит или ОМС несложно и доступно для любого человека. Все, что требуется – это паспорт и анкета, которую можно заполнить уже в банке. Не стоит забывать и об интернет-сервисе. Если вы уже держали карту или счет в этом банке и имеете доступ к онлайн-банкингу, то сможете открыть депозит онлайн.

Открыть ОМС с письменного разрешения родителей (опекунов) может даже несовершеннолетний, если он достиг возраста 14 лет. Сбербанк также предлагает родителям открыть ОМС на имя несовершеннолетнего ребенка.

Как выбрать банк куда вложить деньги

Основной параметр выбора банка и вклада для вкладчиков – доходность вложений. Логично отдать деньги туда, где предложат большую процентную ставку по денежным вкладам.

Сравнить все условия вкладов можно онлайн. На сайте мир-процентов достаточно выбрать свой город и ввести в систему исходные данные.

Там же можно увидеть максимальные ставки по вкладам основных банков

Но есть много подводных камней, на которые стоит обратить внимание:

- надежность банка. Хотя в случае проблем гарантирована выплата страховой суммы, мало кто хочет столкнуться с такой ситуацией

- фиксированная или плавающая ставка. Например, Альфа-банк предлагает депозит “Премьер” с прогрессирующей процентной ставкой. Чем больше денег на вкладе, тем выше ставка.

- срок вклада – обычно это 3,6,12 месяцев. Часто самые лучшие ставки банки предлагают для вкладов на 6 месяцев.

- пополняемый вклад или нет – если инвестор планируете пополнять свой вклад, нужно заключать договор на вклад с возможностью пополнения

- можно ли снимать деньги частично до окончания срока вклада

- минимальный депозит – это та сумма, которую нужно положить на счет в момент открытия вклада

- неснижаемый остаток – та сумма, которая должна всегда оставаться на счете до окончания срока вклада (если с вклада можно снимать деньги частями)

- максимальный лимит – иногда банки прописывают не только минимальную, но и максимальную сумму

- условия досрочного расторжения договора – что будет, если вам срочно потребуются деньги до окончания срока вклада. Чаще всего в таких случаях вкладчик теряет проценты

- скрытые проценты и комиссии – крупные банки такое не практикуют, но лучше проверить

- в какой валюте будут выплачен вклад и проценты по нему (для валютных вкладов)

- порядок начисления и выплаты процентов – с какой периодичностью начисляются проценты, начисляются ли они только на сумму вклада или также на проценты по нему за прошлые периоды

По ОМС большинство банков предлагают стандартные условия. Инвестор может в любой момент открыть счет и в любой момент закрыть его по текущему курсу. Он не получает процентов, но ведение счета и все операции по нему, как правило, бесплатны. Вклад можно пополнять или снимать с него средства частично.

Как рассчитать доход при ваших вложениях

Доход по депозиту указан в самом договоре – это 1-3% по валютным вкладам и 4-9% по рублевым. Чтобы узнать точную сумму, можно воспользоваться онлайн-калькулятором на сайте банка.

Доход от ОМС зависит только от изменения курса. Если купить золото по 1000 долларов за унцию и продать, когда стоимость вырастет до 1100 долларов, доход за этот период составит 10%. Но с суммы заработка еще нужно заплатить подоходный налог, поэтому реальный доход будет меньше.

Какие есть риски и как их минимизировать

- Риск банкротства банка. Чтобы избежать этого риска, нужно выбирать крупные и надежные банки и хранить там суммы не более 1,4 млн. рублей. ОМС не попадают под систему страхования вкладов, поэтому есть смысл хранить средства только в самых надежных кредитных организациях (Сбербанк, ВТБ 24)

- Риск обесценивания рубля/валюты/драгоценных металлов. Рубли, доллары и евро могут обесцениться. Лучше не хранить в фиатных деньгах крупные накопления, а использовать другие финансовые инструменты. Драгоценные металлы не могут обесцениться до нуля, как бумажные деньги. Но иногда их курс может падать.

- Риск проблем с налоговой. Этот риск может возникнуть, если инвестор вложил деньги в ОМС, получил прибыль и не заплатил с нее налог. Выход – декларировать доходы и платить с них налоги.

Система налогообложения

Доход по ОМС нужно самостоятельно задекларировать и заплатить с него подоходный налог 13%.

По обычным депозитам обычно налоги не платятся. Но есть исключения:

- если процент по валютному вкладу больше 9% годовых, нужно заплатить налог 30% (для нерезидентов РФ) и 35% – для резидентов.

- По рублевым вкладам налог нужно оплатить, если процент больше, чем ключевая ставка ЦБ плюс 5%. Ключевая ставка ЦБ в начале 2018 года составляет 8,25%. То есть НДФЛ должен быть выплачен с суммы доходов, превышающих ставку 13,25% годовых. Ключевая ставка по вкладам сроком до трех лет определяется на момент подписания договора.

Фактически банки сейчас не предлагают депозиты с такими высокими процентными ставками, поэтому платить налоги не требуется.

Наш выбор

Пример: есть 200 000 рублей, из которых инвестор может половину инвестировать на долгосрочный период.

В этом случае вложения можно разделить:

- 100 000 – на ОМС (золото, платина, палладий, серебро);

- 100 000 на банковский депозит. Например, на вклад “Газпромбанка” “Праздничный” под 7,25% на 121 день. “Промсвязьбанк” предлагает ставку 8,1 % для рублевых вкладов с суммой депозита от 100 000 рублей и 8,3% годовых – если сумма от 2 миллионов.

По валютным вкладам ставка значительно меньше. В том же Промсвязьбанке она составляет от 1,2% до 2,85% в зависимости от валюты, срока и размера вклада и других условий.

“Учитесь копить, пока вы зарабатываете немного. Вы не сможете этого сделать, когда начнете зарабатывать больше”.

Джек Бенни, американский актер

Банковские вклады не сделают инвестора миллионером, но они помогут планировать свой бюджет и расходы, чтобы сделать первые шаги в инвестировании.

https://bablolab.ru/finansy/depozit-chto-eto-takoe-prostymi-slovami.html

https://kudavlozhit.ru/investirovanie/vlozhenie-deneg-v-bank