Депозитные операции банков, их роль в формировании ресурсов Текст научной статьи по специальности « Экономика и бизнес»

Аннотация научной статьи по экономике и бизнесу, автор научной работы — Артемьева Светлана Степановна, Крылова Анна Андреевна

В статье рассмотрено, что такое депозитная политика и ее роль в формировании ресурсов банка, а также структура депозитов Сбербанка России.

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Артемьева Светлана Степановна, Крылова Анна Андреевна

Текст научной работы на тему «Депозитные операции банков, их роль в формировании ресурсов»

УДК 336.717 Экономические науки

Артемьева Светлана Степановна, доктор экономических наук профессор кафедры финансов и кредита, Мордовский государственный университет имени Н. П. Огарёва, г. Саранск Крылова Анна Андреевна, студентка 4 курса экономического факультета, ФГБОУ ВПО «Мордовский государственный университет имени Н. П. Огарёва», г. Саранск

ДЕПОЗИТНЫЕ ОПЕРАЦИИ БАНКОВ, ИХ РОЛЬ В ФОРМИРОВАНИИ РЕСУРСОВ

Аннотация: в статье рассмотрено, что такое депозитная политика и ее роль в формировании ресурсов банка, а также структура депозитов Сбербанка России.

Ключевые слова: депозит, депозитная политика, банковская деятельность, ресурсная база, ликвидность.

Annotation. In the article, what is the Deposit policy and its role in shaping the Bank’s resources, as well as the structure of deposits of Sberbank of Russia.

Keywords: Deposit, Deposit policy, banking, natural resources and liquidity.

Благоприятное формирование и действенное функционирование коммерческого банка нельзя обеспечить без основательно проработанной и экономически обоснованной депозитной политики, учитывающей специфику деятельности самой кредитной организации и ее клиентов, выбранные приоритеты дальнейшего роста и улучшения качественных показателей деятельности коммерческого банка, социально-экономические условия, в которых действует банк.

Депозит является основной составляющей дефиниции «депозитная политика» — то, ради чего банк осуществляет депозитную деятельность и посредством появления которого возможен депозитный процесс, т.е. поочередно исполняемые действия персоналом банка по привлечению денежных средств на депозитные счета.

По нашему мнению, для того чтобы полно раскрыть теоретико-

методические основы вопроса связанного с формированием депозитной политики банка, необходимо определить и представить однозначную трактовку терминов и прежде всего — определение банковского депозита или банковского вклада.

Банковский вклад или же депозит — это денежные средства, переданные юридическими и физическими лицами в национальной и иностранной валюте банку во временное пользование, с сохранением права вкладчиков по распоряжению ими в соответствии с режимом счета и банковским законодательством, по которым банк принимает на себя обязательства по возврату и уплате предусмотренных договором процентов. [1]

При этом достаточно часто банковский вклад и банковский депозит рассматриваются как категории-синонимы. Подобному восприятию способствует ст. 834 ГК Российской Федерации, согласно которой банковский депозит это практически тоже самое, что и банковский вклад. Однако между ними существуют определенные отличия. Это отличие связано с тем, что все средства клиентов коммерческого банка можно разделить на следующие группы: [2]

— во-первых, вклады физических лиц;

— во-вторых, депозиты юридических лиц;

— в-третьих, остатки денежных средств на расчетных и текущих счетах, которые регулярно пополняются владельцами и с помощью которых они выполняют свои денежные обязательства перед третьими лицами, а также перед банком.

Таким образом, термин «банковский вклад» используется в двух случаях:

— вкладчиком выступает не физическое, а юр. лицо;

— сумма, внесенная в банк на строго определенный срок, который, как правило, не подлежит изменению.

На сегодняшний день банковский вклад является наиболее востребованным инвестиционным инструментов для российских граждан ввиду легкости его использования. Приведем статистические данные из официальных источников. Согласно данным ЦСИ «Росгосстрах» на май 2015 года: доля населения, делающего сбережения снизилась на 5 п.п. и составляет 53%. При этом только 28% семей регулярно откладывают некоторую сумму. Несмотря на значительное

ослабление рубля по отношению к иностранной валюте, абсолютное большинство россиян (94%), как и прежде, отдают предпочтение рублю при выборе валюты вклада.

Средний срок, на который россияне сегодня готовы доверить средства банку или инвестиционной компании, составляет сегодня 1,6 года. Привлекательность кредитов для населения в последние годы постоянно снижается. Население предпочитает копить деньги, а не брать кредиты на крупные покупки. [6]

Каждая кредитная организация разрабатывает собственную депозитную политику по формированию банковских ресурсов, что подразумевает определение форм, задач и содержания банковской деятельности, связанной с привлечением банковских ресурсов. При формировании подобной политики любой банк ставит перед собой главную цель — увеличение объема ресурсной базы, минимизация расходов, связанных с ее привлечением, а также поддержание должного уровня ликвидности.

Несмотря на то, что основные элементы депозитной политики уже обозначены самим ее определением и целью проведения, в теории большинство авторов предлагают следующие элементы депозитной политики банка:

— стратегия депозитного процесса;

— организация ресурсной базы;

— контроль за реализацией представленных элементов.

Также выделяют ряд необходимых мероприятий позволяющих эффективно реализовать депозитную политику:

— анализ депозитного рынка;

— определение целевых рынков;

— минимизация расходов связанных с привлечением денежных средств;

— оптимизация и поддержание должного уровня ликвидности.

В процессе формирования депозитной политики нельзя забывать о многочисленных влияющих, а в некоторых случаях ее определяющих, факторах, к которым можно отнести:

— состояние и тенденции финансового рынка;

— ставка рефинансирования ЦБ РФ. [5]

Эффективная депозитная политика невозможна без высокого корпоративного управления, соблюдения банком законодательных аспектов, соблюдение принципов профессиональной этики.

Инструментами, которые используются банком для привлечения ресурсов, как мы же отмечали выше, являются депозиты, а также остатки на счетах юридических лиц, а следовательно, депозитная политика коммерческого банка напрямую зависит от финансовой политики хозяйствующих субъектов. Это в свою очередь, ведет к необходимости учета факторов второго уровня — факторы устойчивости ресурсной базы. К ним принято относить:

— развитие бизнеса юр. лицами;

— открытие счетов новыми клиентами;

— аккумулирование фин. потоков.

Заимствование денежных средств как инструмент формирования ресурсной базы не оказывает значительного влияния на депозитную политику. Несмотря на данный факт, оперативность привлечения денежных ресурсов на межбанковском рынке для поддержания должного уровня ликвидности оказывает весомую роль, что может расцениваться как косвенное влияние на депозитную политику.

Схожее влияние оказывают собственные векселя банка. Выпуск и размещение собственных векселей банком основывается на работе с юридическими лицами.

Банк выпускает и продает собственные векселя:

— процентные и дисконтные.

Председатель правления банком утверждает доходность, по банковским векселям исходя из условий привлечения средств. Внедрение новых банковских продуктов дает определенный стимул к расширению инструментов привлечения ресурсов.

Депозитная политика банка строго регламентируется внутренними документами.

Кредитный отдел банка проводит предварительный технико-экономический анализ для принятия решений, в области банковских операций позволяющих привлекать денежные средства.

Задача технико-экономического анализа ответить на ряд вопросов в области привлечения ресурсов: [3]

— цель привлечения ресурсов;

— срок привлечения ресурсов;

— стоимость привлекаемых ресурсов;

— расчет эффективности операций.

Решения, связанные с привлечением ресурсов принимает правление банка которое, в свою очередь, определяет общую ценовую (процентную) политику банка в области привлечения ресурсов, утверждает предельные процентные ставки на привлекаемые ресурса, а также индивидуальные процентные ставки по конкретным счетам. Приказ председателя правления банка вводит в действия решения, которые принимает правление банка.

В рамках общей системы внутреннего контроля действующего в банке осуществляется контроль за проводимой банком депозитной политикой и банковскими операциями, связанными с привлечением ресурсов.

Ответственность за исполнение депозитной политики банка связанной с привлечением ресурсов возлагается на отдел по работе с клиентами.

Отдельные операции, связанные с привлечением ресурсов осуществляет правление банка, которое, в свою очередь, заслушивает доклад руководителя отдела по работе с клиентами и принимает решения по данным операциям.

Рассмотрим современные тенденции, которые сформировали российские коммерческие банки в области депозитной политики.

Российские коммерческие банки стремятся проводить активную депозитную политику, однако нестабильная общеэкономическая ситуация в стране вносила, подчас, жесткие коррективы в деятельности.

Разрабатываются разные модели (стратегии) депозитной политика для построения оптимальной, эффективной депозитной политики.

Рассмотрим вклады населения на примере Сбербанка России.

Согласно статистическим данным весьма важным источником прироста ресурсов, явились вклады физических лиц. На 1 января 2015 г. они увеличились на 4,48 % по сравнению с 2014 годом и составили 7999,1 млрд. рублей. (Таблица 1)

Таблица 1 — Вклады населения по данным Сбербанка России в период с 2011г. по 2015 г. (млрд.руб.)*_

01.01.2011 г. 01.01.2012 г. 01.01.2013 г. 01.01.2014 г. 01.01.2015 г.

Вклады ФЛ 4673,652 5522,846 6288,05 7655,695 7999,052

Вклады ЮЛ 54,295 1042,853 1973,424 2597,495 4310,674

Всего: 4727,947 6565,699 8261,474 10253,19 12309,726

*Данные ОАО «Сбербанка России»

Факторы, которые способствовали росту вкладов физических лиц, связанны с приростом реальных доходов населения, а также непосредственно организацией банковской деятельности. Данные таблицы изобразим графически на рисунке 1.

14000 12000 10000 8000 6000 4000 2000 0

Вклады ФЛ Вклады ЮЛ Всего

Рисунок 1 — Вклады населения по данным Сбербанка России в период с 2011г. по 2015 г.

Из рисунка нетрудно заметить, что вклады ФЛ составляют основную долю средств клиентов. По сравнению с 2011 годом в 2015 году они выросли на

71,15%, а вклады ЮЛ выросли больше, чем в 2,5 раза или на 160,36% и составили на 1 января 2015 года — 12309,726 млрд.руб.

Современный этап характеризуется тем, что коммерческие банки разрабатывают, а также реализуют депозитную политику в условиях мирового экономического кризиса и посткризисного развития адаптируясь тем самым к реалиям рынка.

Проведанное исследование показало, что основными тенденциями формирования депозитной политики в современных условиях являются следующие:

— ежегодный рост привлеченных ресурсов;

— роль коммерческих банков в привлечении ресурсов физических лиц повышается, в том время как Сбербанк постепенно уступает свою долю рынка;

— повышается ликвидность коммерческих банков;

— расширяется ассортимент банковских продуктов;

— повышается уровень автоматизации банковской системы.

1 Жарковская Е.П. Финансовый анализ деятельности коммерческого банка. -М.: Омега-Л, 2010 — 336 с.

2 Коробова Г. Г. Банковское дело: Учебник. — М.: Экономист, 2006. — 766 с.

3 Тавасиев А. М., Бычков В. П., Москвин В. А. Банковское дело: Учеб. пособие. — М.: Финансы и статистика, 2005. — 304 с.

Депозитные операции: функции, виды, влияние на политику банка

Депозитные операции затрагивают широкий круг клиентов, поэтому кредитно-финансовые организации заинтересованы в развитии этого направления. Банки разрабатывают новые виды продуктов, которые станут интересны большинству населения. Мы изучили, что такое депозитные операции банка, какие они бывают и чем могут быть полезны каждому.

Определение и функции депозитных операций

Для осуществления деятельности банку, как и любой другой организации, нужны средства (ресурсы, капитал).

Основные источники средств банков:

- собственные;

- привлечённые.

Собственные — это фонды, которые формируются для определённых целей. К примеру, задача резервного фонда — компенсация потерь при возникновении убытков.

Привлечённые средства — те, которые банковские учреждения привлекают за плату.

Недепозитные операции включают привлечение заёмного капитала (кредитов между банками и займов), выпуск ценных бумаг банка (векселя, облигации). Кредиты между банками могут быть рассчитаны как на длительный срок, так и на перекрытие разрыва в поступлениях (на день).

Привлечённые средства играют важную роль в деятельности кредитно-финансовых организаций. Именно благодаря им банки покрывают свои нужды в капитале.

В их доле значимую часть занимают депозитные операции.

Депозитные операции — те, которые направлены на рост банковских ресурсов, а также на размещение денег с целью извлечения дохода. Именно они являются основным источников средств. Главная роль — последующее их вложение и получение прибыли банком.

Субъекты и объекты депозитных операций

Субъекты депозитных операций — те, с кем взаимодействуют банки и другие кредитно-финансовые организации при привлечении средств.

- население,

- частные предприятия,

- индивидуальные предприниматели,

- общественные организации,

- предприятия с долей иностранного капитала,

- другие банки,

- государственные организации;

- общества;

- товарищества;

- кооперативы;

- страховые компании;

- прочие.

Объектом депозитных операций являются депозиты.

Депозит — это вложения в банк, который капитал хранит и использует для получения дохода. Банк оперирует средствами для развития своей деятельности, а клиенту платит вознаграждение в виде процентов.

Какие бывает депозитные операции

Депозитные операции делятся на виды в зависимости от признака, лежащего в основе классификации.

Активные и пассивные

Активные депозитные операции — размещение средств и получение за счёт этого дохода.

К ним относятся:

- депозиты в других банках;

- счета НОСТРО (средства в заграничных банках).

Пассивные — привлечение средств для формирования ресурсной базы и выполнения деятельности.

К ним относятся:

- привлечение депозитов;

- счета ЛОРО (средства заграничных банков в банке-резиденте);

- выпуск ценных бумаг.

Срочные, до востребования и условные

Срочные депозиты открываются на оговоренный срок. Они бывают:

- на месяц;

- на квартал;

- на полгода;

- на год;

- от двух до трёх лет;

- более трёх лет.

До востребования — не имеют твердого срока. Включают:

- деньги на счетах населения и организаций разных форм собственности;

- корреспондентские счета в других банках;

- депозиты до востребования;

- расчёты по аккредитивам, чекам;

- прочие.

Для банка недостаток депозитов до востребования в том, что невозможно предугадать, когда и сколько денег заберёт клиент.

Условные — на время до выполнения определённого условия, например, до достижения вкладчиком 18 лет.

Повышенные процентные ставки по срочным вкладам назначают с целью привлечения большего количества вкладчиков. Для банка данный вид операций наиболее надёжен. Поэтому чем больше срок и сумма, тем выше ставка по вкладу. Депозиты до востребования привлечь легко и быстро, именно они важны в поддержании банковской ликвидности — способности в кратчайший срок рассчитаться по своим обязательствам. Однако из-за отсутствия конкретного времени снятия средств проценты по таким депозитам невысоки.

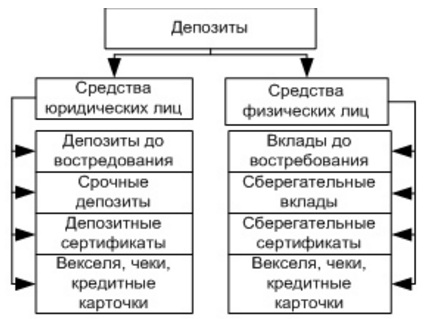

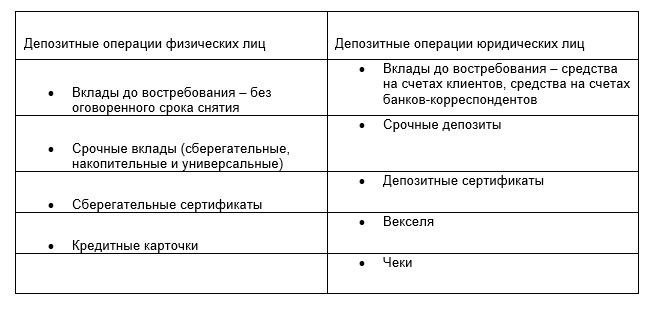

Депозитные операции физических и юридических лиц

Депозиты для физических лиц — для населения. Существуют специальные продукты для отдельных групп граждан: для пенсионеров, детские, социальные.

Депозитные операции юридических лиц — вклады организаций различных форм собственности.

Депозитные операции можно раздробить по группам:

Наибольшим источником являются средства на расчётных счетах организаций и счета банков-корреспондентов.

Срочные вклады включают:

- Сберегательные вклады — для сбережения денег. По ним не осуществляются операции дополнительного внесения денег и снятия.

- Универсальные — с возможностью добавлять и снимать суммы.

- Накопительные — дают возможность накопить определённую сумму. По ним возможно пополнение.

Сберегательные и депозитные сертификаты — уточняют сумму вклада и права вкладчика или третьего лица получить её по истечении времени. Могут быть именными или на предъявителя, последние можно передать другому лицу. В Российской Федерации сберегательные сертификаты выпускают лишь в российских рублях. Выгодны тем, что имеют фиксированную процентную ставку, которая не изменится в течение всего срока действия сертификата. Сберегательные предоставляются физическим лицам, а депозитные – юридическим.

В настоящее время сберегательные сертификаты для физических лиц не выпускаются в связи с поправками в Гражданский кодекс. Продолжается обслуживание ранее выпущенных сертификатов.

Векселя — фиксируют обязательство банка выплатить его владельцу оговорённую сумму.

Таким образом, виды привлечённых средств разнятся. Постепенно продукты обновляются, по ним появляются новые условия, учитывающие факторы развития экономики и максимально удовлетворяющие потребности клиентов.

Депозитная политика банка

Депозитная политика — комплекс мер по привлечению средств для их последующего размещения и получения прибыли. При формировании депозитной политики банк должен учитывать не только пассивные операции, но и активные. Приводить их в соответствие друг другу, обеспечивать их тесное взаимодействие, чтобы в конечном результате извлечь прибыль.

Депозитная политика включает:

- Разработку стратегии.

- Формирование методов достижения целей.

- Контроль за их исполнением.

- Анализ результатов и выводы.

В условиях конкурентной борьбы за капитал населения и организаций, постоянно появляющихся новых учреждений, банки разрабатывают различные методы достижения целей.

За счёт дифференциации предлагаемых продуктов, активного привлечения новых клиентов, увеличивается объём привлекаемых ресурсов. Депозитная политика призвана обеспечить сопоставление по срокам привлекаемых и предоставленных средств, повышение доходности.

Банк может заключать с клиентами соглашения как стандартной формы, так и индивидуальной — с условиями, разработанными под конкретного вкладчика.

Существуют особые ставки, которые обсуждаются руководством банка и устанавливаются именно для этого клиента. Как правило, такой клиент имеет большие обороты по счетам и банку выгодно взаимное сотрудничество с ним.

Однако затраты банк также несёт, выплачивая процентное вознаграждение за пользование денежными ресурсами. Поэтому разрабатываются всё новые условия роста средств, а ставки по депозитам так разнообразны.

Задачи депозитной политики:

- поддержать ликвидность банка и при этом минимизировать расходы;

- согласовать активные и пассивные операции;

- обеспечить рост базы ресурсов;

- создать условия для получения прибыли в будущем.

Кроме того, на политику банка оказывает влияние ряд внешних факторов, не зависящих от самого банка:

- государственная политика;

- экономическая ситуация в стране;

- развитость финансово-кредитных организаций и отношений между ними;

- демографическая ситуация;

- информационная среда.

Разработка и выполнение депозитной политики — трудная задача. Справляясь с ней, банки обеспечивают прибыль и возможность дальнейшего развития деятельности.

Таким образом, депозитные операции играют важную роль в привлечении банком капитала. Их многообразие служит тому подтверждением. Стратегия развития депозитных операций определяется депозитной политикой банковских организаций. На принятие решений и формирование политики оказывает влияние множество факторов.

https://cyberleninka.ru/article/n/depozitnye-operatsii-bankov-ih-rol-v-formirovanii-resursov

https://moneyscanner.net/depozitnye-operacii/