Оглавление

Зачем банки привлекают вклады?

![]()

Как используются средства вкладов?

Вклад является одним из элементов денежно-кредитной политики. Для населения – это возможность сохранить деньги от обесценивания, для банков – привлечь средства для осуществления собственной деятельности и получить прибыль.

Любой заемщик платит проценты кредитору за то, что пользуется его деньгами. В случае со вкладами именно банк выступает таким заемщиком, а кредитором – вкладчик. Чтобы выплатить последнему проценты, банк сначала их должен заработать. Он делает это с помощью кредитования, инвестиций. Привлекаемые от клиентов деньги приносят банкам новые деньги.

Основные направления использования депозитов:

- Выдача кредитов физическим и юридическим лицам. Схема простая: банк привлекает деньги под один процент, а выдает под другой, более высокий.

- Увеличение собственного капитала. А это повышение рейтинга, финансовой устойчивости и привлекательности для потенциальных клиентов.

- Инвестиционная деятельность. Банки активно вкладывают средства на финансовых рынках, зарабатывают на купонах, дивидендах, изменении котировок, курсов валют. Крупные кредитные организации участвуют в реализации инфраструктурных проектов в России и за рубежом. Банки покупают недвижимость, инвестируют в другие предприятия и в собственное развитие (открытие новых офисов, установка банкоматов, разработка приложений и пр.)

- Работа на межбанковском рынке: ссуды на короткие сроки, депозиты в других банках, в том числе в Центробанке.

- Создание резервов. В любой момент у банка должны быть средства на выплаты процентов по депозитам, по вкладам, которые клиент хочет изъять досрочно. Отдельно создается резерв под необеспеченные кредиты.

Банк – не благотворительная организация, а коммерческая структура. Его главная цель заключается в получении прибыли, поэтому все направления деятельности должны обеспечивать ее достижение.

На графике видно разницу в процентных ставках по депозитам и кредитам за последние 5 лет. Именно эта разница и есть доход банка, за счет которого осуществляется текущая деятельность, формируются резервы и т. д.

Как происходит привлечение вкладов?

Над этим вопросом не задумывались, когда в стране существовал один сберегательный банк. У населения и организаций не было альтернативы, как сохранить и накопить деньги. Сегодня ситуация иная. Жесткая конкуренция заставляет даже крупные банки придумывать различные стратегии по привлечению денег клиентов:

- Предложение разнообразных депозитных программ. Чем шире линейка, тем больше вероятность, что клиент подберет нужную. Различают депозиты по срокам, способу начисления и выплаты процентов. Есть вклады с возможностью пополнения, снятия и без таковой. Активно предлагаются накопительные счета. Это разновидность депозитов, в которых нет срока накопления, процент начисляется на остаток по счету, но его размер может быть изменен по решению банка в любой момент.

- Маркетинговые акции, которые привлекают клиента особыми условиями по депозитам. Обычно их приурочивают к праздникам или важным событиям (Чемпионат мира по футболу, Олимпиада и т. д.)

- Комбинированный вклад. Банки разрабатывают продукт, в котором помимо депозита клиент может получить карту с бесплатным обслуживанием, страховку, возможность увеличить доходность за счет инвестирования. Например, Россельхозбанк в предложении “Инвестиционный” совместил вклад, инвестиции в ПИФы и карту “Амурский тигр”. Ренессанс “Инвестиционный” предлагает депозит с одновременным заключением договора инвестиционного страхования жизни.

- Лестница процентов – специальный прием, когда срок вклада разбивается на этапы, каждый со своей процентной ставкой. В рекламе банк указывает максимальную величину, но процент не всегда оказывается выгоднее стандартных предложений. Чтобы выбрать оптимальный вариант, надо сравнить эффективные процентные ставки по лестничному и обычному депозитам.

Пример расчета: вклад на 1 год с четырьмя разными процентными ставками:

- с 1 по 90 дней – 4,5 %;

- с 91 по 180 дней – 5 %;

- с 181 по 270 дней – 5,5 %;

- с 271 до 365 дней – 6 %.

Сравнив ставку по лестничному вкладу со ставкой по стандартным условиям, можно выбрать более выгодное предложение.

Как устанавливаются ставки по вкладам?

Размер ставки по депозиту зависит от стратегии развития финансовой организации, но в большей степени от ключевой ставки ЦБ.

Ключевая ставка – это инструмент регулирования денежно-кредитной политики. Центробанк выдает кредиты коммерческим банкам под процент, не менее размера ключевой ставки, и принимает от них деньги на депозит под процент, не выше ключевой ставки.

Соответственно, банк не может заплатить клиенту по вкладу больше, чем стоит кредит Центробанка. При снижении ключевой ставки вкладчикам следует ожидать снижение доходности по депозиту. При повышении – увеличение доходности.

См. также: Как инфляция влияет на ставки по вкладам?

С января 2015 г. по январь 2020 г. ключевая ставка менялась 23 раза: с 17 % до 6,25 %. Ежемесячно Центробанк рассчитывает базовую доходность – это средняя доходность по вкладам крупнейших банков страны. С 2015 г. она менялась следующим образом:

Реагирование ставки по депозитам на изменение ключевой ставки не происходит мгновенно, а спустя 1 – 3 месяца. Но даже без этого уточнения на графике видно, что базовая доходность всегда меньше.

По изменению ключевой ставки, а, следовательно, доходности по депозитам можно судить о состоянии экономики:

- Если ставки снижаются, это говорит о стабилизации в экономике или о замедлении ее роста. Деньги становятся дешевле. Низкая доходность заставляет людей искать новые инструменты накопления. Например, в 2019 г. наблюдался резкий рост числа зарегистрированных брокерских счетов на фондовых биржах.

- Если ставки повышаются, это говорит о негативных изменениях в экономике. Центробанк путем увеличения ставки пытается сгладить кризисные явления. Деньги дорожают, люди несут их в банк, меньше тратят. Например, такое наблюдалось в декабре 2014 г., когда ставка выросла на 6,5 пунктов с 10,5 до 17 %.

Банк устанавливает разные ставки по депозитным программам. Это зависит от суммы вклада, срока, возможности изъятия денег в любой момент, пополнения и снятия. Прослеживаются следующие закономерности:

- Чем больше денег на счете, тем выше может быть доходность по депозиту. Это справедливо для банков, которые заинтересованы в привлечении вкладов на крупные суммы.

- У одних банков при увеличении срока депозита процент повышается, у других понижается. Первые хотят распоряжаться деньгами клиента как можно дольше и готовы за это платить. Вторые опасаются негативных изменений в денежно-кредитной политике и не берутся ее прогнозировать на длительный срок. Снижением ставки они уменьшают свои риски.

- Для вкладов до востребования характерна самая низкая ставка (примерно 0,1 % годовых). Такие вложения не выгодны. Клиент может в любой момент потребовать деньги, а банк обязан их выплатить. Поэтому вкладывать их в долгосрочные проекты с целью получения высокой прибыли не имеет смысла.

Тетрадочные вклады: понятие и меры предосторожности

Высокие ставки по депозитам не всегда связаны с повышением ключевой ставки. У некоторых банков можно встретить заманчивые предложения. Но следует сто раз подумать прежде, чем согласиться на такие условия.

Почему банк может устанавливать повышенную доходность по депозиту:

- он только что создан, поэтому нуждается в привлечении клиентов и их денег для развития своей деятельности;

- испытывает проблемы с ликвидностью или находится на грани банкротства, поэтому пытается этого избежать за счет увеличения денежного потока от вкладчиков;

- не собирается возвращать деньги клиенту, а хочет собрать как можно больше и скрыться с ними.

Есть вероятность при высоких ставках столкнуться с “тетрадочными” или забалансовыми вкладами. Это опасное явление, которое в случае отзыва лицензии у банка может привести к потере всех денег на счете.

Механизм работает следующим образом:

- В банке клиенту дают подписывать не имеющий юридической силы договор на открытие депозита. Например, в нем нет подписи уполномоченного лица, печати, не прописаны условия и пр.

- Принимают деньги. Оформляют недействительные или вовсе забывают выдать платежные документы.

- Сотрудники не передают сведения о новом вкладе в Банк России. Не страхуют его в Агентстве страхования вкладов (АСВ). Деньги учитываются за балансом, записываются условно “в тетрадке”. Отсюда и название.

Зачем это надо банку? Например, чтобы:

- украсть деньги клиента;

- уменьшить взносы в АСВ и в обязательные резервы;

- проинвестировать высокодоходные и рискованные проекты.

Факт мошенничества вскрывается при банкротстве и отзыве лицензии. Клиент обращается за возмещением, АСВ ему отказывает, потому что у него нет сведений о вкладчике и сумме депозита. Проблему придется решать в суде.

- Выбирать крупные банки из ТОП-20, риск банкротства которых минимальный.

- Переводить деньги на счет безналичным путем из другого банка. В этом случае легко доказать, что были перечисления.

- Сохранять оригиналы всех платежных документов, договоров, подписанных в банке. Запрашивать справки об операциях по счету раз в месяц.

- Проверить наличие мобильного банка или интернет-банка, где можно отслеживать состояние счета.

- Не соглашаться на комбинирование вклада с участием в подозрительных инвестиционных проектах, в которых банк выступает лишь посредником.

- Более детально разбираться в условиях по депозитам, предлагающим процент на 2 и более пунктов выше базовой доходности или ключевой ставки ЦБ.

- Внимательно читать условия подписываемого договора, проверять юридические адреса, подписи, печати.

Рядовому вкладчику сложно распознать мошеннические схемы. Они постоянно совершенствуются. Но меры предосторожности помогут обойти стороной большинство из них.

Заключение

Знание механизма привлечения и использования вкладов, установления процентной ставки помогает лучше понять, на чем зарабатывают банки. Ожидать высокой доходности по депозитам можно только в условиях кризиса.

Вклады считаются относительно надежным и безопасным инструментом сохранения денег. Но использовать их для долгосрочного накопления капитала нецелесообразно. Есть более доходные инвестиционные решения.

Что такое депозит

Само понятие «банковский депозит» известно практически каждому. Но далеко не все понимают тонкостей депозитных счетов и смысла хранения денег в банке. Поэтому следует разобраться в алгоритме работы депозита во всех деталях.

Что такое депозит?

Депозит – это деньги или акции, которые физические или юридические лица передают банку для получения доходов по определенной процентной ставке. Проценты, которые начисляются на сумму депозита, выдает банк, выступающий финансовым посредником между вкладчиками и теми, кто берет деньги в кредит. Алгоритм работы самого банковского учреждения прост:

- На счета банковская организация привлекает денежные средства от физических и юридических лиц.

- Затем банк инвестирует эти средства в различные проекты с условиями срочности, возвратности и оплачиваемости.

- Затем банковская организация отдает часть прибыли в виде процентов лицам, которые вкладывали денежные средства на депозитные счета.

Если в государстве стабильная экономика, то вложение денег в банк на депозитный счет является наименее выгодным способом получить доход по сравнению с различными инвестициями, но при этом и не рискованным.

Депозиты для физических лиц

Открывая депозит физическому лицу, банк заключает с ним договор депозита. Банк по этому соглашению обязуется вернуть вложенные деньги в установленный срок, а также начислить полагающиеся проценты, которые начинают начислять сразу на следующий день после подписания договора. В большинстве банков предусмотрена возможность досрочного расторжения депозитного договора.

Процентные ставки по депозитам

Процентные ставки по депозитам рассчитываются за определенный период времени и не начисляются каждый месяц. Многие банковские организации, чтобы повысить доходность депозитов для вкладчиков, позволяют пополнение счета во время расчетного периода. Это делает условия депозитного договора более привлекательными.

Но чаще банки с наличием высокой процентной ставки по депозитам не позволяют пополнять счета.

Депозит на год

Срок депозита – один из важнейших параметров, который влияет на конечную доходность счета. Депозитные предложения сроком на год обычно являются наиболее выгодными по процентным ставкам, но предусматривают крупный первоначальный взнос. При наличии экономической нестабильности и постоянно меняющейся ситуации именно такие варианты депозита становятся все более востребованными и популярными.

Внимание! Снять деньги раньше срока в таком случае редко удается.

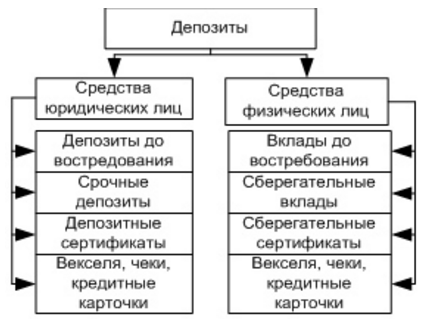

Виды депозитных вкладов

Существует несколько видов депозитов. В основном они делятся на две группы: срочные и «до востребования».

Срочные депозиты – вклады, которые имеют определенный срок действия. По срокам они разделяются на:

- долгосрочные – когда срок вклада больше 12 месяцев;

- среднесрочные – 3–12 месяцев;

- краткосрочные – 1–3 месяца.

У срочных вкладов есть свои отличия – более высокий процент, но невозможность снять деньги раньше срока без потери процента, разрешение или запрет на пополнение счета зависят от конкретных условий. Также срочные вклады разделяются на:

- сберегательный – снимать и докладывать деньги запрещено на определенный период;

- накопительный – снимать нельзя, можно докладывать;

- расчетный – можно выполнять любые типы операций.

Вклад «до востребования» всегда имеет более низкие проценты, поскольку подразумевается простое хранение средств. Но забрать их можно в любой момент. Также с таких вкладов допускается переводить деньги на счет другого лица, обналичивать и снимать через кассу или банкомат.

Заключение договора депозита

Любой вариант вклада обосновывается заключенным договором между банком и вкладчиком. При подписании соглашения, в нем должны быть указаны следующие условия:

- подробные сведения о банке и вкладчике;

- размер процентной ставки;

- размер суммы денежных средств, которые изначально вносятся на счет банка;

- период действия договора, когда денежные средства должны находиться на данном банковском счете;

- разрешения или запрет на снятие и пополнение счета, а также влияние этих операций на начисление процентов.

Также в любом договоре прописываются условия и варианты действий, которые возможны после окончания основного срока действия:

- вкладчик забирает деньги с начисленными процентами;

- снимает только проценты, а на основную сумму продлевает договор;

- происходит капитализация процентов.

Конкретные возможности зависят от вида банковского вклада, который выбирает клиент.

Принцип начисления процентов на депозит

Чаще всего при начислении процентов применяется принцип единого периода. Это означает, что процент по предусмотренной ставке будет начислен в конце периода, который указан в договоре, а не ежемесячно. Работает это следующим образом:

- Вклад на год. Клиент положил на депозитный счет 40 000 при процентной ставке в 6 % годовых. Через год он получит 42 800 рублей. Доход за год составит 2 400.

- Вклад на несколько месяцев. В таком случае начисляется процент на определенное количество месяцев. В нашем случае 6 %:12 месяцев и умножить на 6 месяцев (если вклад на полгода). В итоге вкладчик получит 41 200 рублей. Доход – 1 200.

- Вклад на 1 месяц. Годовые проценты в такой ситуации рассчитываются на 1 месяц. 6 % : 12 мес. = 0.5 %. 40 000 х 0.5 % = 200 рублей.

Важно! Существуют банковские предложения, в которых процент начисляется не раз в год, а раз в полугодие или ежеквартально.

Депозиты с капитализацией процентов

Многие банки предлагают депозиты с капитализацией процентов. Это вклады, когда по истечении основного срока начисленные проценты приплюсовываются к основному вкладу, и в следующий депозитный период начисляются проценты уже на другую сумму.

Справка! Например, клиент положил в банк 50 тысяч рублей под 8 % годовых. Через год сумма на счету составит 50 тысяч + 8 % = 54 000 рублей. Еще через год сумма будет равна 54 000 + 8% = 58 320 рублей. Это наиболее выгодный вариант вклада для накопления средств и получения дохода.

Существуют вклады и с ежемесячной капитализацией. В таких предложениях доход более существенный.

Взимается ли налог с дохода по депозиту?

Проценты, которые начисляются по депозитным вкладам, являются пассивным доходом, поэтому у многих вкладчиков возникает вопрос, нужно ли платить налог с такого дохода. Регулирует это ст. 214.2 Налогового кодекса РФ. Согласно этому закону все зависит от процентной ставки.

Важно! Налог не придется платить в том случае, если процентная ставка не больше, чем указанная ставка рефинансирования ЦБ, плюс 5 %. Это означает, что в случае если ставка рефинансирования ЦБ, например, 7 %, то доход с вкладов до 12 % годовых налогом не облагается. Если банк предлагает 13 % годовых – нужно заплатить налог при получении дохода с вклада в виде процентов. Но платить придется не со всей суммы процентов, а лишь с разницы. В рассматриваемом нами случае с 1 % годовых. Это означает, что если у вкладчика лежит на счету 40 тысяч под 13 %, то налогом облагаются лишь 400 рублей.

Но вкладчику нет нужды беспокоиться об уплате налоговых обязательств, поскольку по законодательству об этом должен думать налоговый агент, которым в данной ситуации выступает собственно банк.

Выбор банка

Любой вкладчик заинтересован в максимальном доходе, который будет получен от средств, хранящихся в банке. При выборе банка необходимо обратить внимание на несколько основных критериев:

- Надежность. В первую очередь важно проконтролировать, чтобы выбранное финансовое учреждение участвовало в программе государственного страхования вкладов. В таком случае вклад в размере до 1,4 млн рублей вернут по программе госстрахования, если банк станет банкротом. Также на надежность влияют такие параметры, как: рентабельность, величина активов, ликвидность. Чтобы не ошибиться, лучше воспользоваться данными рейтинговых компаний, которые постоянно мониторят ситуацию на банковском рынке.

- Сеть филиалов и банкоматов. Это необходимо тем, кто планирует снимать деньги или пополнять счет. Важно, чтобы филиал выбранного банка был в конкретном городе и имел развитую сеть банкоматов.

При выборе банка следует оценить и разнообразие предлагаемых видов депозитных вкладов. Так будет проще выбрать наиболее подходящий. Крупные банковские организации всегда имеют в наличии много интересных предложений различных по срокам, процентам и другим условиям.

Выбор депозита

После выбора банка следует определиться с конкретной программой вложения денег. Для этого следует внимательно изучить условия депозитов:

- Процентная ставка. Все вкладчики мечтают о крупной ставке по процентам. Высокие проценты могут быть обоснованы тем, что банку необходимо срочно увеличить свои активы, проведением различных акций, а также необходимостью привлечь новых постоянных клиентов. Важно выяснить, фиксированный или плавающий процент у данного вида вклада. Фиксированная ставка не меняется, а плавающий процент может изменяться в течение срока под воздействием заранее оговоренных факторов (скачков курса валют, изменений ставки рефинансирования).

- Наличие капитализации и периодичность. Этот параметр интересен клиентам, которые собираются завести долгосрочный вклад. При вкладах сроком до двух лет это не имеет большого значения.

- Условия пополнения и снятия. В каждом банке и в каждой депозитной программе имеются различные условия пополнения и снятия денег. Иногда проценты могут начисляться только на определенный неснижаемый остаток.

Также важно учитывать различные дополнительные условия: наличие интернет-банкинга, выпуск пластиковой карты, СМС-информирование. Для большинства вкладчиков интернет-обслуживание является важнейшим условием, поскольку удобно следить за счетом прямо из дома без посещения офиса банка.

Важно! При использовании дополнительных услуг необходимо перед их подключением ознакомиться с условиями, например СМС-информирование чаще всего платное и от него есть возможность отказаться.

Выбор валюты будущего депозита

В основе выбора валюты будущего депозитного счета всегда лежит расчет колебаний курса. Выгоднее всего открывать вклады в валюте следующим вкладчикам:

- кто получает заработную плату в иностранной валюте;

- при желании скопить на крупную покупку (машина, недвижимость);

- при желании положить на счет крупную сумму и снизить риски потери денежных средств.

Наиболее выгодные вклады – в долларах и евро, поскольку эта валюта будет расти по прогнозам аналитиков. В любом случае вкладчик ничего не потеряет, а при росте курса и обмене валюты на российские рубли еще и получит дополнительный доход.

Подписываем договор и открываем вклад в банке

После выбора банка и конкретной депозитной программы происходит процесс подписания договора. На этом этапе важно максимально изучить предлагаемое соглашение. Есть некоторые пункты, которые банк может навязать, а неосведомленные клиенты не знают, что можно отказаться.

Для открытия счета нужно внести требуемую сумму. Она всегда указана в договоре. Со дня подписания документа начинается основной период, по истечении которого и начисляются проценты.

Что необходимо проверить в депозитном договоре?

Наиболее важные пункты, которые следует проверить в депозитном договоре перед его подписанием:

- даты начала основного периода и когда срок вклада истекает;

- процентная ставка, совпадает ли она с той, что указал сотрудник банка или предлагали изначально;

- есть ли комиссионные, как это отразится на конечном проценте – это может быть указано в договоре мелким шрифтом или вовсе не указано, тогда следует поинтересоваться у сотрудника банка.

ВНИМАНИЕ! На экземпляре договора, который выдают вкладчику на руки, должна стоять подпись сотрудника банка и обязательно круглая печать. Без этого документ теряет юридическую силу.

Как вернуть депозит, пока банк еще не признали неплатежеспособным?

При острой необходимости или в случае, если вкладчик узнает, что у банка имеются проблемы, можно забрать деньги досрочно. Для этого необходимо подать заявление о досрочном возврате депозита. В таком случае вступают в силу условия, которые прописаны в банковском депозитном договоре. Если там нет ограничений на досрочное снятие денежных средств, то проблем с возвратом не возникнет. В противном случае вкладчик может лишиться процентов. В некоторых случаях понадобится помощь опытного юриста.

Как вернуть депозит после признания банка неплатежеспособным?

Признание банка неплатежеспособным предполагает, что данная организация не может более выполнять свои обязательства и не имеет активов для выплаты вкладов и процентов по ним. Но это не значит, что вкладчики, имеющие депозит в данном банке, не получат свои деньги.

В первую очередь необходимо проверить, что именно происходит с банком. Информация о банкротстве должна быть подтверждена на сайте Банка России. Также информацию о банкротстве должно подтвердить Агентство по страхованию вкладов.

Важно! Отзыв лицензии является страховым случаем. Поскольку все вклады суммой до 1,4 млн рублей застрахованы государством, следует дождаться объявления от Агентства по страхованию о месте и порядке выплат вкладов из обанкротившегося учреждения. По принятому законодательству начать выплаты Агентство страхования должно не позже, чем через две недели после объявления банка банкротом.

Вкладчик должен подойти в указанное время и место с удостоверением личности и написать заявление о выплате страховки. Помимо основного вклада в обязательном порядке выплачивают и набежавшие проценты по день, который предшествовал дню отзыва лицензии у банка. Но общая суммы выплаты не должна превышать 1 млн 400 тысяч рублей. Опытные эксперты советуют, чтобы не потерять деньги размещать вклады с учетом процентов в разных банках и не больше страховой суммы. Тогда есть гарантия, что все деньги будут возвращены.

Важно! Если вклад был больше страховой суммы, то вернуть его возможно, но только по специальному алгоритму и в случае ликвидации банка, которая происходит лишь по решению суда.

Как вернуть депозит после ликвидации банка

Если сумма вклада не превышает 1,4 млн рублей, то алгоритм, как и в предыдущем пункте: необходимо обратиться в Агентство по страхованию вкладов.

Если сумма превышает страховой лимит, то здесь имеется два варианта:

- Если нет решения о ликвидации, то требование о возврате денежных средств следует подавать временной администрации банка.

- В случае, если имеется решение о принудительной ликвидации учреждения, то обращаться нужно к ликвидатору или конкурсному управляющему. Ликвидатором всегда выступает Агентство по страхованию.

Если у банка достаточно средств для выплаты по счетам сверх страхового лимита, то Агентство опубликует данные о порядке расчетов и произведет выплаты на реквизиты, указанные вкладчиком в заявлении. В противном случае придется ожидать распродажи имущества банка, а также взыскания кредитов.

Депозиты в золоте

Отдельным видом вкладов являются вклады в золоте. Это способ инвестирования денежных средств в драгоценный металл. Его основное отличие от стандартного депозита – на золото не начисляется процент, доход получается только за счет роста стоимости металла. Если вдруг стоимость золота опустится, то есть риск потерять часть вложений. Хотя есть банковские предложения с начислением процента на такой депозит.

При оформлении депозита вкладчик после подписания договора вносит указанное количество золота или платит наличные деньги, покупая золото у банка по курсу на день подписания договора. Вид вклада – обезналиченный металлический счет, сумма которого ничем не ограничивается.

Плюсы и минусы депозитов в золоте

У золотых депозитов есть ряд неоспоримых преимуществ:

- Надежность. Хранение золота дома очень опасная затея, а для организации достаточной охраны потребуются дополнительные средства.

- Бесплатность. Золотой депозит не требует денег для того, чтобы на счету лежало золото.

- Дополнительный доход. Если депозит выбран с начислением процентов, то вкладчик получает дополнительный доход от хранения драгоценного металла. Оптимально, если такой вклад будет открыт на длительное время, поскольку в перспективе золото продолжает дорожать.

- Металлические счета подходят в качестве залога при необходимости взять кредит.

Но и недостатки у золотого депозита также имеются:

- если вклад открывается непосредственно с внесением золота (слитки или монеты), то будет проведена экспертиза металла за счет вкладчика;

- при условии получения слитков на руки – НДС 18%;

- если золото куплено в другом банке может быть снижение процента при открытии счета.

При правильном подходе преимущества все же более существенны, но важно правильно выбрать банк и условия золотого депозита.

Хранение денег дома, это не только небезопасно, но еще и невыгодно – инфляция обесценивает все сбережения. Поэтому лучше правильно подобрать банк и открыть депозит. Это не только сохранение денежных средств, но и пассивный доход.

Важно! Чтобы вложения стали максимально выгодными необходимо тщательно выбрать банк и программу вкладов. Государственная система страхования даже в случае банкротства организации возвращает вклады клиентам.

Все это неоспоримые преимущества депозитов, которые может воспользоваться любой желающий.

https://mobile-testing.ru/zachem-banki-privlekayut-vkladyi/

https://finanso.com/ru/blog/vklady/chto-takoe-depozit/