Оглавление

Еженедельный обзор инвестидей 2-6 ноября 2020

Комментарий по рынкам

Нынешняя неделя на фондовых рынках будет самой интересной в этом году. Выборы президента США уже вторник. Европейские страны ужесточают меры против коронавируса. В России выходной день в среду, что приведет к большим гэпам на утро четверга. Одним словом, волатильность и неопределённость на рынках сейчас на максимуме.

Мы считаем, что в такой среде инвесторам лучше всего выбрать выжидательную позицию и не принимать торговых решений до оглашения итогов выборов президента США. Однако единственной бумагой, которую можно смело покупать на этой неделе, мы считаем привилегированные акции Сургутнефтегаза. С самой инвестидеей вы можете ознакомиться ниже.

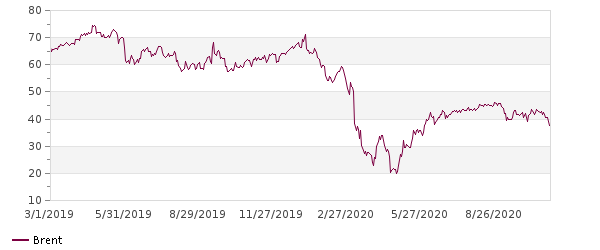

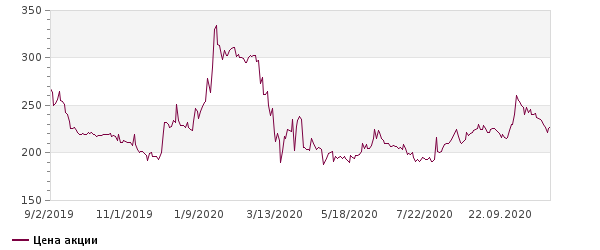

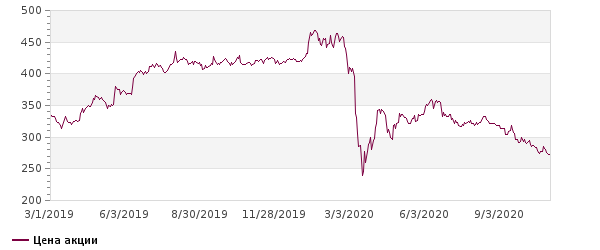

Нефть Brent

Индекс Мосбиржи

Сводная таблица Инвестидей

| Компания | Тикер | Цель | Потенциал | EV/EBITDA TTM | P/E скорр. TTM | DY 2020 | Рекомендация | Краткое обоснование |

| РусАква | AQUA | 390 | 70% | 6.4 | 6.9 | 6% | Покупать | Рост бизнеса, выплата дивидендов и байбэк |

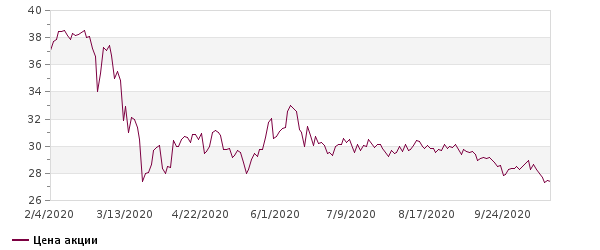

| AT&T | T | 33 | 21% | 5.8 | 7.6 | 7.6% | Покупать | Высокие дивиденды в валюте, восстановление рынка |

| Газпром | GAZP | 230 | 48% | 5 | 5.6 | 6% | Покупать | Рост цен на газ и нефть, изменение дивполитики |

| Юнипро | UPRO | 3.5 | 31% | 5.7 | 8.6 | 8% | Покупать | Ввод в эксплуатацию 3 энергоблока БГРЭС |

| ФСК ЕЭС | FEES | 0.23 | 20% | 2.9 | 2.5 | 10% | Покупать | Высокие дивиденды, инерция ставок |

| Газпром нефть | SIBN | 400 | 42% | 4.1 | 4.9 | 5% | Покупать | Восстановление индустрии, низкие мультипликаторы |

| Эталон | ETLN | 140 | 7% | 4 | 8.6 | 10% | Держать | Восстановление индустрии + высокие дивиденды |

| ВТБ | VTBR | 0.045 | 23% | — | 3 | 3% | Покупать | Низкие мультипликаторы |

| Сбербанк-п | SBERP | 230 | 16% | — | 6.3 | 9% | Покупать | Рост дивидендов и чистой прибыли |

| Сургут-п | SNGSP | 42 | 13% | 5.63 | 5.5 | 14% | Покупать | Переоценка долларового депозита |

AT&T – это крупнейшая телекоммуникационная компания из США. Бизнес компании можно представить в виде двух больших сегментов: коммуникации и развлечения. Компания предоставляет услуги связи, мобильного интернета, предоставления беспроводного доступа, наряду с производством фильмов, сериалов, телепередач и развитием рекламного бизнеса.

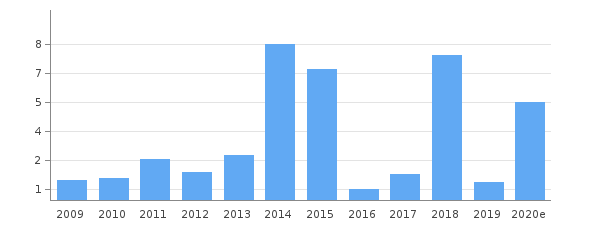

AT&T не является компанией роста и не работает на растущем рынке. Рост бизнеса осуществляется в основном за счет поглощений других компаний. Главное преимущество AT&T для инвестора – это стабильно растущие дивидендные выплаты и при этом относительно невысокий коэффициент выплат 60% от свободного денежного потока. Таким образом, у компании хватает денег, как на увеличение дивидендов, так и на погашение долга, а также на приобретение новых компаний.

Влияние COVID-19 оказалось минимальным на основную часть бизнеса – сегмент коммуникаций. Однако сегмент развлечений пострадал. Это произошло из-за падения выручки кинотеатров и продаж фильмов, а также из-за падения рекламных доходов. В целом бизнес AT&T устойчив. Падение выручки во втором квартале 2020 года составило 9%, а EBITDA снизилась на 6%.

По мультипликаторам сейчас самая низкая оценка за последние годы. P/E ttm 7,6. EV/EBITDA ttm 5,9. Дивидендная доходность почти 7,8%, что также является рекордным значением. Уровень долга относительно невысокий: коэффициент Чистый долг/EBITDA составляет 2,6х на конец II квартала 2020.

Компанию можно купить как на Московской бирже в рублях, так и на Санкт-Петербургской бирже в долларах.

| Акции | |||

| Код Блумберг | T US | ||

| Рекомендация | Покупать | ||

| Последняя цена | 27.33 | ||

| Целевая цена | 33 | ||

| Потенциал | 21% | ||

| Free float | 99% | ||

| Финансы (млрд. долл.) | 2018 | 2019 | 2020e |

| Выручка | 170.0 | 181.0 | 169 |

| EBITDA | 56.6 | 59.2 | 58.3 |

| EPS | 3.19 | 3.58 | 3.10 |

| Оценка | |||

| P/S | 1.26 | 1.55 | 1.13 |

| EV/EBITDA | 6.82 | 7.30 | 5.88 |

| P/E | 9.18 | 10.70 | 7.60 |

| DY | 6.9% | 5.4% | 7.6% |

+ высокие и стабильные дивиденды в валюте

+ высокий свободный денежный поток и коэффициент выплат 60%

+ смена менеджмента и возможная смена стратегии

+ потенциальная продажа увядающего бизнеса кабельного телевидения Direct TV

+ улучшение эффективности и выручки за счет развития сетей 5G

+ хорошая техническая картина по теханализу

— потеря доходов от развлекательного бизнеса из-за частичного закрытия кинотеатров

— риски снижения выручки из-за роста кол-ва заражений COVID-19 и локдаунов в США

— осторожность инвесторов перед выборами президента США

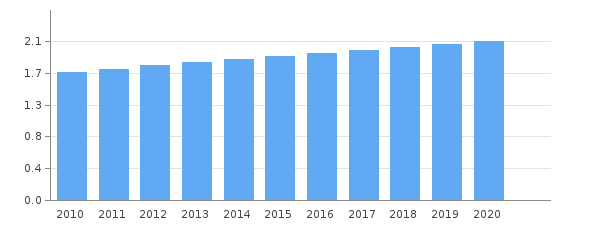

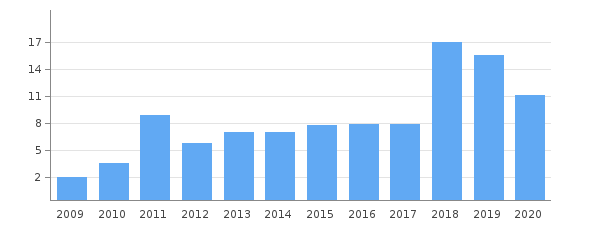

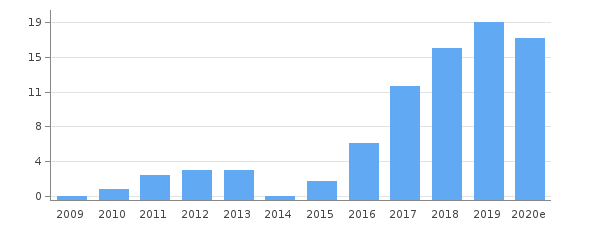

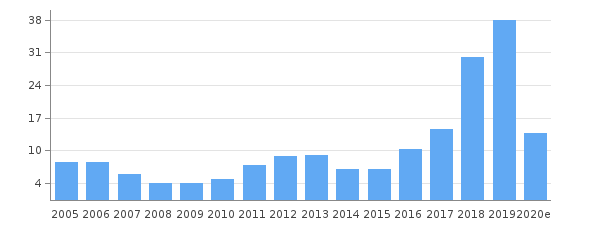

Дивиденды на акцию

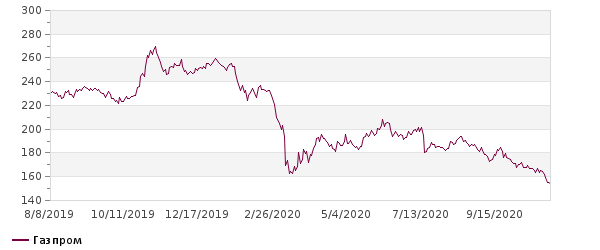

Газпром

Газпром – это, наверное, самая популярная бумага у российских инвесторов. Но мало кто задумывается, дорого или дешево сейчас стоит Газпром и почему он должен расти. Мы предлагаем посмотреть на основные моменты за второй квартал этого года, чтобы понять текущую ситуацию в компании, а также заглянуть в «лобовое стекло», чтобы выяснить перспективы компании.

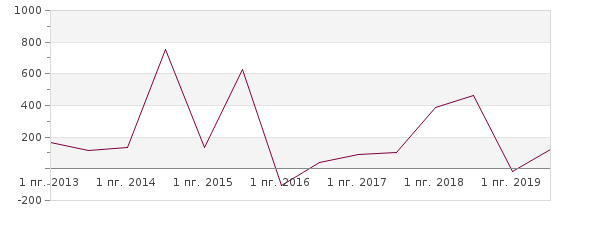

1. Второй квартал был самым слабым за долгое время. Падение EBITDA составило почти 80%.

2. Скорректированная чистая прибыль была отрицательной. Такие цены даже для Газпрома, как самого рентабельного производителя, были ниже его порога рентабельности.

3. На дивиденды за первое полугодие было заработано всего 3,65 рубля.

4. Спотовые цены на газ в Европе были на минимальных уровнях за долгое время.

5. По мультипликаторам оценка средне-высокая: EV/EBITDA 5,6, P/E 5 и будет явно выше ближе к концу года.

6. Уровень долга подобрался к отметке 2,5х, что является высоким уровнем для нефтегазового сектора в РФ.

| Акции | |||

| Код Блумберг | GAZP RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 155 | ||

| Целевая цена | 230 | ||

| Потенциал | 48% | ||

| Free float | 49% | ||

| Финансы (млрд. руб) | 2018 | 2019 | 2020e* |

| Выручка | 8224 | 8368 | 6464 |

| EBITDA | 2601 | 2213.0 | 1247.0 |

| Чистая прибыль | 1474 | 1362.0 | 458.0 |

| EPS | 66.73 | 61.18 | 15.55 |

| Оценка | |||

| P/S | 0.4 | 0.2 | 0.6 |

| EV/EBITDA | 2.5 | 5.6 | 6.2 |

| P/E | 2.3 | 2.9 | 9.1 |

| DY | 7% | 11% | 7% |

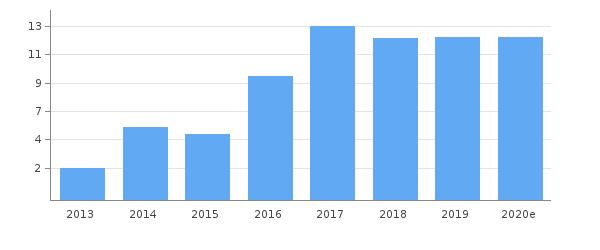

Дивиденды Газпрома

Мы сейчас описали картину в «зеркале заднего вида». Но ведь нужно посмотреть и в «лобовое стекло»?

1. Цены на газ на минимумах из-за пандемии и локдаунов экономики. Вторая волна локдаунов маловероятна. Поэтому спрос на газ должен вернуться к нормальным значениям. И это уже видно по уровню поставок и росту цен в августе. Холодная зима также может подстегнуть цены к «северу».

2. Дивиденды за 2021 год будут выплачиваться исходя из 50% от скорректированной чистой прибыли. Менеджмент постоянно это подчеркивает и уделяет этому внимание, чего в прошлые года мы не наблюдали.

3. В среднем Газпром зарабатывал в «нормальные» годы порядка 40-50 рублей на акцию, в лучшем 2018 году было взято 65 рублей. Половина от этих сумм – это будущие дивиденды, т.е. на 20-25-30 рублей акционеры будут вправе рассчитывать после 2021 года. При таких дивидендах акции будут стоить гораздо выше текущих уровней.

Поэтому мы считаем, что сейчас вполне приемлемые цены на акции Газпрома, если смотреть на горизонт больше года. Мы, по всей видимости, действительно, прошли дно цикла. Более того, нам нравится техническая картинка. Однако среди рисков мы видим потенциальные санкции в отношении РФ. В моменте это может выступить негативным драйвером, поэтому нужно иметь ввиду и этот фактор.

Русская Аквакультура

Русская Аквакультура – это лидер по производству атлантического лосося и морской форели в акватории Баренцева моря в Мурманской области. Также компания занимается выращиванием речной форели в озерах Карелии и имеет 2 смолтовых завода в Норвегии для производства малька.

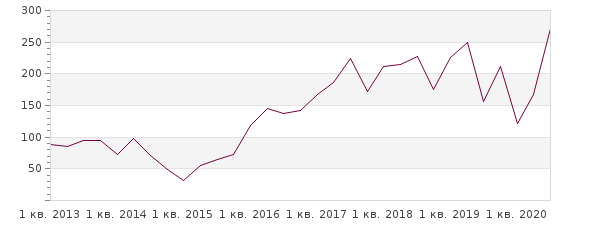

По мультипликаторам сейчас имеется относительно низкая оценка. Компания торгуется с дисконтом к мировым аналогам, но среди российского агросектора такая оценка является нормой. Тем не менее, нынешние котировки не учитывают ожидаемый рост показателей за 2020 год и перспективы удвоения бизнеса через 5 лет.

Компания впервые решила выплатить промежуточные дивиденды в размере 5 рублей на акцию (дивидендная доходность 2,4%) и продлила программу байбэка на 600 млн. рублей (3,5% капитала) до июня 2021 года. Такие действия компании свидетельствуют о заинтересованности менеджмента в увеличении акционерной стоимости.

Мы видим очень высокий потенциал роста акций Русской Аквакультуры с учетом ожидаемого роста показателей за 2020 год и оценки рынком в 7х EV/EBITDA.

| Акции | |||

| Код Блумберг | AQUA RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 230 | ||

| Целевая цена | 390 | ||

| Потенциал | 70% | ||

| Free float | 14% | ||

| Финансы (млрд. руб) | 2018 | 2019 | 2020e |

| Выручка | 5.2 | 11.3 | 13.4 |

| EBITDA | 2.6 | 3.9 | 5.3 |

| Чистая прибыль | 2.2 | 3.2 | 4.7 |

| EPS | 26.70 | 37.40 | 54.80 |

| Оценка | |||

| ND/EBITDA | 1.60 | 1.00 | 0.80 |

| EV/EBITDA | 6.09 | 6.69 | 4.20 |

| P/E | 5.30 | 6.90 | 3.80 |

| DY | 0.0% | 0.0% | 5.2% |

+ высокая маржинальность по EBITDA и чистой прибыли

+ компания роста с понятной стратегией

+ дисконт по мультипликаторам

+ начало программы байбэка и выплат дивидендов

— биологический риск: заражение рыб, как это было в 2015 году

— низкая раскрываемость информации

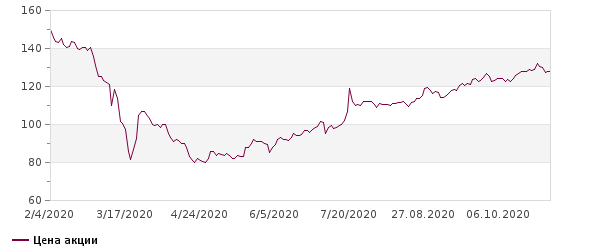

Группа Эталон

Как известно, акции циклических секторов нужно покупать на дне цикла. Сейчас, когда пандемия в России сходит на нет, а вакцины уже созданы и проходят финальные испытания, можно смело говорить о начале нового цикла. Строительный сектор или девелопмент как раз относится к таким секторам. А акции Эталона, на наш взгляд, являются наиболее привлекательными.

Даже несмотря на провальные операционные показатели за первое полугодие (падение продаж на 24%), которые были вызваны снижением потребительской активности и запретами на строительство в Москве на фоне пандемии, бизнес Эталона показывает признаки восстановления. Стоимость заключенных контрактов в июне выросла на 78% по сравнению с маем 2020 года. Доля ипотечных сделок также увеличилась с 36% в 1 квартале до рекордных 44% во 2 квартале 2020 года. Это свидетельствует о зарождении нового цикла в строительной отрасли.

Пожалуй, самым главным драйвером, способным привести к росту бизнес девелоперов, является снижение процентных ставок по ипотеке, а также госпрограмма 2020 с льготными 6,5% на новостройки до начала ноября 2020 года. Мы ожидаем всплеск продаж во второй половине года, что неминуемо отразится на акциях девелоперов.

Также немаловажным фактором выступает решение Совета Директоров о следовании новоутвержденной дивидендной политике, которая предусматривает минимальную выплату в 12 рублей на акцию, что при цене акции в 110 рублей сулит почти 11% дивидендную доходность. Поэтому мы считаем, что сейчас прекрасное время для покупок депозитарных расписок Эталона (тикер ETLN) себе в портфель.

| Акции | |||

| Код Блумберг | ETLN RX | ||

| Рекомендация | Держать | ||

| Последняя цена | 128 | ||

| Целевая цена | 140 | ||

| Потенциал | 9% | ||

| Free float | 74% | ||

| Финансы (млрд. руб) | 2018 | 2019 | 2020e |

| Выручка | 72.0 | 84.0 | 85 |

| EBITDA | 5.6 | 11.8 | 11.0 |

| Чистая прибыль | 3.9 | 3.1 | 4.7 |

| EPS | 13.60 | 10.70 | 11.39 |

| Оценка | |||

| P/S | 0.55 | 0.32 | 0.38 |

| EV/EBITDA | 6.60 | 4.00 | 5.30 |

| P/E | 10.00 | 8.60 | 9.10 |

| DY | 8.8% | 9.4% | 9.4% |

+ высокая дивидендная доходность

+ мажоритарий АФК Система, что позитивно для корп. управления и дивидендов

+ прогнозируемый рост ВВП РФ в 2021 году более чем в 3%

+ льготная ставка по ипотеке

+ снижение ключевой ставки ЦБ

+ крупный бренд и 2 место по объемам после ПИКа

— относительно высокий долг

— риск неодобрения дивидендов на ГОСА

— вторая волна кризиса

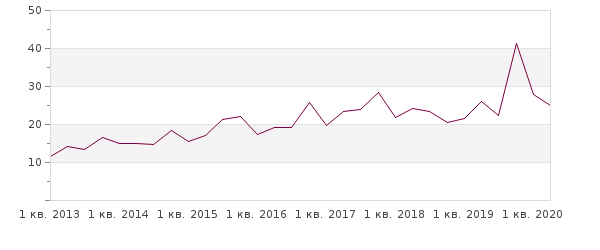

Чистая прибыль млрд. руб

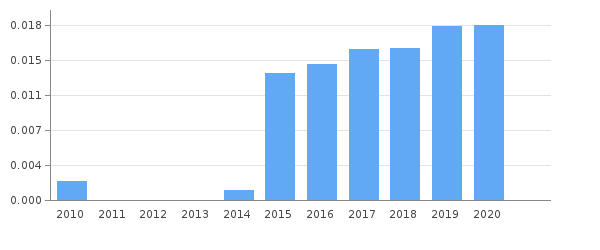

Дивиденды на акцию

ФСК ЕЭС

ФСК – это одна из немногих электросетевых компаний, которая заслуживает внимания. Большинство мелких «дочек» Россетей крайне нестабильны. Самая частая проблема – это списание дебиторской задолженности, что серьезно занижает чистую прибыль и дивиденды. У ФСК ЕЭС мы не наблюдаем в последние годы серьезных проблем такого характера.

Для нас главное, чтобы ФСК имела возможность продолжать выплачивать дивиденды на уровне не меньше прошлого года. И как мы видим ниже, пока всё для этого есть, даже несмотря на кризис.

1. Выручка за полугодие снизилась в пределах 1% из-за снижения объема передачи электроэнергии вследствие снижения деловой активности.

2. EBITDA упала на 4% за счет роста прочих операционных расходов, в частности траты были на эпидемиологические меры.

3. Свободный денежный поток вырос на 19% за счет снижения капитальных затрат.

4. Соотношение чистый долг/EBITDA на уровне 1,2х.

Компания проходит кризис легко. Поэтому у нас нет сомнений, что менеджменту не составит особого труда рекомендовать по итогам года дивиденды как минимум на уровне прошлого года. За 2019 год на дивиденды выделили почти весь свободный денежный поток. В крайнем случае, компания может без труда нарастить долговую нагрузку, чтобы удержать уровень выплат. Однако нерешенным пока остается вопрос касательно дальнейшей консолидацией Россетями ФСК, что возможно будет оказывать определенное сомнение на игроков.

| Акции | |||

| Код Блумберг | FEES RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 0.192 | ||

| Целевая цена | 0.23 | ||

| Потенциал | 20% | ||

| Free float | 19% | ||

| Финансы (млрд. руб) | 2018 | 2019 | 2020e* |

| Выручка | 254 | 249 | 252 |

| EBITDA | 133 | 136 | 134 |

| Чистая прибыль | 101 | 94 | 73 |

| EPS | 0.08 | 0.074 | 0.06 |

| Оценка | |||

| P/S | 0.8 | 0.9 | 0.9 |

| EV/EBITDA | 3.1 | 2.9 | 3.0 |

| P/E | 2.3 | 2.5 | 2.9 |

| DY | 9% | 10% | 10% |

+ стабильный бизнес, устойчивый к внешним кризисным явлениям

+ стабильные повышающиеся дивиденды

+ возможность компании поддержать уровень дивидендов не ниже прошлого года

+ ожидаемая дивдоходность 10% за 2020 год

+ снижение ключевой ставки подталкивает инвесторов к покупке дивидендных бумаг

— объединение топ-менеджмента с Россетями

— невыполнение планов на 2020 год

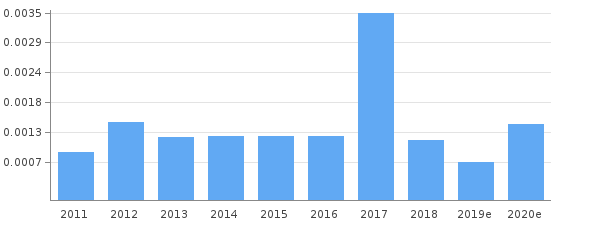

Дивиденды на акцию

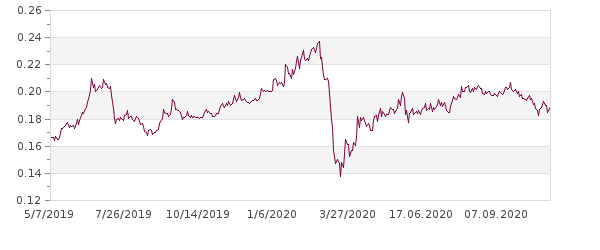

Сургутнефтегаз ап

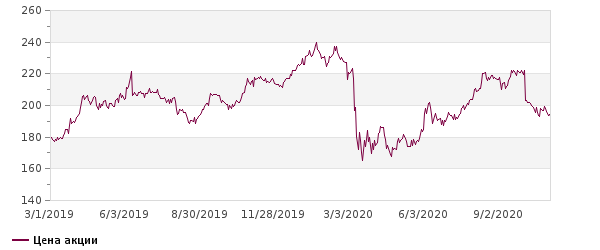

Сургутнефтегаз – это нефтяная компания с огромным долларовым депозитом. В конце каждого квартала в отчете образуется валютная переоценка, поэтому прибыль по большей части зависит от курса доллара, как, соответственно, и дивиденды.

Сейчас, после серьезной девальвации рубля, привилегированные акции Сургутнефтегаза не выросли так сильно, как доллар. И мы здесь видим временную раскорреляцию, которой надо пользоваться. Чтобы посчитать образовавшийся дисконт, нам надо рассчитать чистую прибыль и дивиденды за 2020 год.

| Акции | |||

| Код Блумберг | SNGSP RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 37.3 | ||

| Целевая цена | 42 | ||

| Потенциал | 13% | ||

| Free float | 100% | ||

| Финансы (млрд. руб) | 2018 | 2019 | 2020e |

| Выручка | 1556.0 | 1814.0 | 1538 |

| EBITDA | 512.8 | 464.0 | 398.5 |

| Чистая прибыль | 875.2 | 106.1 | 382.7 |

| EPS | 24.50 | 2.40 | 8.37 |

| Оценка | |||

| P/S | 0.62 | 0.20 | 0.25 |

| EV/EBITDA | 0.21 | 5.63 | 7.18 |

| P/E | 1.13 | 5.50 | 4.58 |

| DY | 18% | 4.0% | 13.8% |

Мы предположим, что к концу года средняя цена нефти будет 40 долларов при курсе доллара в 70, т.е. равна 2800 рублей. Объем добычи нефти Сургутом в последние годы не менялся, поэтому возьмем примерные данные по операционной прибыли прошлых лет, соответствующие ценам 2800 руб/бар. Получаем 240 млрд. руб.

Доход от курсовых разниц при курсе доллара на конец 2020 года в 70 рублей составит 380 млрд. руб. Проценты от размещения депозита с учетом снизившихся валютных ставок, по нашим расчетам, составят 45 млрд. руб. Добавив доход от участия в других организациях в 0,8 млрд. руб. получаем прибыль до налогообложения в 666 млрд. руб. и чистую прибыль равную 559,8 млрд. руб.

Получается, при курсе доллара в 70 рублей на конец 2020 года и средней цене нефти в 2800 рублей/бар. дивиденды на «префы» будут равны 5,16р., что по текущим котировкам равно 14% дивидендной доходности. Дисконт очевиден.

Исходя из истории, «префы» Сургута начинают выравниваться к соответствующему дивиденду во второй половине года. Поэтому ещё не поздно приобрести «долларовый депозит» со скидкой. Риск здесь может быть лишь в той ситуации, когда в течение всего 2020 года будут крайне низкие цены на нефть, а в конце года курс рубля придет к значениям начала года в 62 рубля. Однако мы рассматриваем этот сценарий как маловероятный.

Чистая прибыль млрд. руб

Дивиденды на акцию

Сбербанк

Сбер является одной из наших инвестиционных идей. Банк хоть и крупный, но продолжает увеличиваться в размерах и показывать эффективность. Третий квартал прошел под знаменами снятия карантинных ограничений и возобновления деловой активности. Удалось ли банку не упустить момент? Ещё как удалось!

1. Чистые процентные доходы выросли на 16%. Рост кредитного портфеля и снижение доходности вкладов спровоцировали рост бизнеса и исторические максимумы по этому показателю.

2. Чистый комиссионный доход показал рост на 13%. Возобновление деловой активности и рост доходов от брокерского бизнеса – основные драйверы успеха.

3. Отчисления под обесценение кредитного портфеля уже на уровне 2017 года. Сбер имеет намного более качественную структуру портфеля, нежели ВТБ.

4. Чистая прибыль показала квартальный рекорд. Рост на 15% по сравнению со скорректированной базой прошлого года.

5. Уровень достаточности капитала снизился после выплаты дивидендов в рамках прогноза.

| Акции | |||

| Код Блумберг | SBERP RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 199 | ||

| Целевая цена | 230 | ||

| Потенциал | 16% | ||

| Free float | 100% | ||

| Финансы (млрд. руб) | 2018 | 2019 | 2020e |

| Чистый проц. доход | 1396 | 1415 | 1472 |

| Чистый комис. доход | 445 | 498 | 597 |

| Чистая прибыль | 831 | 845.0 | 700 |

| EPS | 38.5 | 39.1 | 31.00 |

| Оценка | |||

| ROE ttm % | 21.6% | 18.8% | 15% |

| P/BV | 1.20 | 1.2 | 1.1 |

| P/E | 5.5 | 6.3 | 6.4 |

| DY | 8.9% | 9.4% | 6.5% |

В своих прогнозах во втором квартале Сбер исходил из того, что годовая прибыль будет в районе 600 млрд. рублей. По итогам 9 месяцев прибыль составила 558 млрд. рублей. Мы считаем, что банк сможет показать результат за четвёртый квартал чуть выше прошлого года, если в России не будут вводить более жёсткие карантинные мероприятия. Поэтому в оптимистичном сценарии наш прогноз по дивидендам порядка 17,3 рублей. По текущим ценам доходность составляет почти 9%. На наш взгляд, текущие цены уже привлекательны для покупок, однако мы не исключаем дальнейшего снижения на фоне общей коррекции рынка или ужесточения карантинных мероприятий.

Чистая прибыль млрд. руб.

Дивиденды на акцию

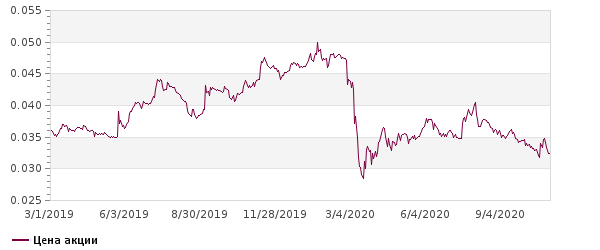

ВТБ отчитался о снижении чистой прибыли на 93%.

В принципе, ничего удивительного в этом нет. Менеджмент ещё в прошлом квартале сообщал, что планируется отражение убытка от валютной переоценки и обесценение ВТБ Арены. Также мы следили за помесячной динамикой показателей и уже предполагали провал в начале июня. Что же теперь ожидать от ВТБ? Но для начала разберем основные моменты отчета:

1. Рост чистых процентных доходов на 21% из-за роста процентной маржи. Это произошло в результате снижения ключевой ставки ЦБ РФ вкупе со снижением взносов в систему страхования вкладов.

2. Падение чистых комиссионных доходов из-за падения деловой активности в апреле с постепенным восстановлением к концу квартала.

3. Рост стоимости риска и резервов по ожидаемым кредитным убыткам. Основное создание резервов пришлось как раз на второй квартал. В следующие кварталы величина должна быть меньше.

4. Норматив достаточности капитала находится на уровне 11,8%, при минимальном уровне в 11,5%. Если бы ВТБ решил выплатить дивиденды не в 10%, а в 50% от чистой прибыли за 2019 год, то было бы нарушение норматива.

| Акции | |||

| Код Блумберг | VTBR RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 0.0326 | ||

| Целевая цена | 0.04 | ||

| Потенциал | 23% | ||

| Free float | 28.1% | ||

| Финансы (млрд. руб) | 2018 | 2019 | 2020e |

| Чистый проц. доход | 468.6 | 440.6 | 470 |

| Чистый комис. доход | 90.0 | 108.5 | 118.8 |

| Чистая прибыль | 178.8 | 201.2 | 81.0 |

| EPS | 0.014 | 0.016 | 0.01 |

| Оценка | |||

| ROE ttm % | 11.7% | 12.2% | 5% |

| P/BV | 0.31 | 0.37 | 0.4 |

| P/E | 2.6 | 3.0 | 2.9 |

| DY | 3.0% | 12.0% | 4.3% |

Пока ВТБ проходит кризис далеко не по самому оптимистичному сценарию. Банк не настолько эффективен как Сбербанк или тем более Тинькофф. И это его ахиллесова пята. Кризис показывает, «кто плавал голым». Однако, скорее всего, худшее уже позади, а восстановление впереди. На данный момент нет существенных драйверов роста в краткосрочной перспективе. Но потенциал восстановления среди банков самый высокий и именно на это мы делаем ставку. По сути, это спекулятивная идея с длинным сроком реализации.

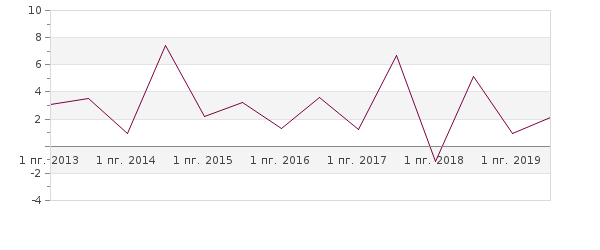

Чистый комиссионный доход млрд. руб.

Дивиденды на акцию

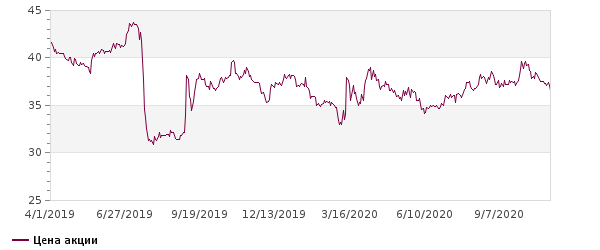

Газпром нефть

Газпром нефть является одной из наших инвестиционных идей. Это компания, которая вкладывается в разработку новых месторождений и увеличивает добычу, а также с прошлого года распределяет 50% чистой прибыли на дивиденды. Однако, как и у любой сырьевой компании, большую роль в доходах играют цены на продукцию. 2 квартал был одним из худших кварталов для рынка нефти в этом тысячелетии. Сейчас основной драйвер для роста – это восстановление цен на нефть. Поэтому при покупке нужно выбирать компанию с наибольшим потенциалом восстановления. И на наш взгляд, Газпром нефть как раз такой компанией и является.

Добыча углеводородов упала всего на 1,7% из-за соглашения ОПЕК+. Это результат гораздо лучше остальных нефтяных компаний РФ.

При восстановлении цен на нефть в район $60 за баррель компания сможет выплачивать 40-45 рублей на дивиденды, в таком случае мы должны увидеть обновление исторических максимумов, т.е. потенциал 50-100%.

| Акции | |||

| Код Блумберг | SIBN RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 277 | ||

| Целевая цена | 400 | ||

| Потенциал | 44% | ||

| Free float | 4.0% | ||

| Финансы (млрд. руб) | 2018 | 2019 | 2020e |

| Выручка | 2489.3 | 2485.0 | 2520 |

| EBITDA adj. | 799.0 | 795.0 | 802.0 |

| Чистая прибыль | 376.0 | 402.0 | 410.0 |

| EPS | 79.40 | 84.40 | 86.50 |

| Оценка | |||

| P/S | 0.66 | 0.8 | 0.79 |

| EV/EBITDA | 3.68 | 4.19 | 4.21 |

| P/E | 4.34 | 4.95 | 5.13 |

| DY | 8.8% | 13.7% | 5.4% |

Промежуточные дивиденды менеджмент решил отложить и рассмотреть их по итогам 9 месяцев, чтобы не выплачивать символическую сумму. По итогам года мы ожидаем порядка 15 рублей на акцию, что соответствует 4,7% дивидендной доходности.

По мультипликаторам оценка средняя. EV/EBITDA 3,7. P/E 8. Относительно других нефтяных компаний Газпром нефть выглядит дешевле, и имеет более перспективный бизнес.

Мы считаем, что в расчете на восстановление цен на нефть лучше всего брать несколько нефтяных компаний, и Газпром нефть будет в этом списке точно.

Дивиденды «Газпром нефти»

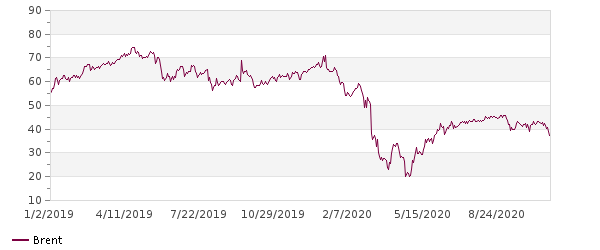

Цена нефти Brent

Юнипро

Идею по Юнипро мы выпустили ещё в начале года. Её суть заключалась в вводе энергоблока БГРЭС в 2020 году (уже несколько раз переносили), повышении дивидендных выплат и выравнивание доходности к 8% вследствие переоценки акций. Но в очередной раз этот момент затягивается. Как поработала компания и что ожидать от неё дальше?

1. Выручка снизилась на 14% г/г. Всё дело в том, что в этом году повышенная водность рек. Системный оператор переводит мощности именно на ГЭС с тепловых станций (как у Юнипро). Также из-за пандемии и снижения деловой активности снизился спрос на электричество. В результате снизилась выработка и цены, а за ней и выручка. По сути, фактор разовый.

2. EBITDA упала на 27% из-за падения выручки и создания резервов по сомнительным долгам контрагентов. Эта давняя болезнь российской электроэнергетики.

3. Ввод в эксплуатацию 3-его энергоблока перенесен на I кв. 2021 года из-за задержки ремонта на фоне пандемии. Осталось проинвестировать ещё 6 млрд. рублей и капитальные затраты снизятся, а свободный денежный поток увеличится.

4. Все блоки, работающие по ДПМ, не считая БГРЭС, в следующем году переходят на стандартную программу КОМ. Поэтому ожидается выбытие повышенных платежей. Но ввод 3-его энергоблока Березовской ГРЭС должен поддержать показатели.

5. Менеджмент нацелен на продление дивидендной политики до 2024 года. Речь идет о выплатах в размере 0,317 рублей на акцию за год. По текущим котировкам доходность 11,4%.

6. Компания не будет участвовать в этом году в конкурсе по отбору блоков на ДПМ-2, но в следующих годах рассчитывает получить квоты, поэтому Юнипро сохраняет перспективы и дальше.

| Акции | |||

| Код Блумберг | UPRO RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 2.67 | ||

| Целевая цена | 3.5 | ||

| Потенциал | 31% | ||

| Free float | 16.3% | ||

| Финансы (млрд. руб) | 2018 | 2019 | 2020e* |

| Выручка | 77.8 | 80.2 | 94 |

| EBITDA | 27.2 | 29.6 | 39.2 |

| Чистая прибыль | 17.6 | 19.6 | 26.1 |

| EPS | 0.28 | 0.31 | 0.41 |

| Оценка | |||

| P/S | 2.1 | 2.1 | 1.83 |

| EV/EBITDA | 6.11 | 5.7 | 4.22 |

| P/E | 10 | 8.60 | 6.70 |

| DY | 8% | 8% | 11.87% |

Ничего страшного с Юнипро не произошло, хотя нам не очень нравится очередной перенос ввода энергоблока. Менеджмент дает сигнал инвесторам, что удержание Юнипро на долгосрок выгодно. Мы в этом солидарны. Но стоит покупать акции сейчас? В моменте дисконта нет, как и нет краткосрочных драйверов роста. Но на перспективу Юнипро – прекрасная компания для удержания в дивидендном портфеле.

Куда вложить деньги в 2020 – 2021 году? Делаем не как все!

Куда вложить деньги в 2020 – 2021 году? Делаем не как все! Здравствуйте дорогие читатели сайта Coolinet. Сегодня предлагаю поговорить о самом правильном вложении денежных средств в 2020 году.

Небольшое введение

Скажу сразу статья будет нестандартная и не форматная. Объясню почему. Вот если набрать в поисковике того же Яндекса запрос «Куда вложить деньги в 2020» откроется перечень статей, в которых как под копирку переписывается одно и тоже.

У меня накоплен некоторый опыт. Я занимал руководящие должности в крупных компаниях. Учувствовал в реализации ряда достаточно крупных проектов. Имел дело с ценными бумагами. А также принимал участие в создании и продвижении серьезных интернет ресурсов. Собственно, поэтому и хочется поделиться своими соображениями в плане инвестирования на 2020 год.

Давайте посмотрим куда нам предлагают инвестировать чтобы получить прибыль?

- Банковский вклад, депозит.

- Покупка ценных бумаг.

- ПИФЫ.

- Покупка недвижимости.

- Покупка валюты на Форекс (да такое тоже встречается часто).

Немного позже я предлагаю разобраться конкретно с каждым пунктом куда предлагается инвестировать. Но перед этим давайте посмотрим, как поступают опытные инверторы чтобы получить максимальную отдачу от своих инвестиций с минимальными рисками.

Основные принципы и правила инвестирования

Инвестиции (Investment) — размещение капитала с целью получения прибыли. От кредитов инвестиции отличаются степенью риска для инвестора. Кредит и проценты по нему необходимо возвращать в договорные сроки независимо от прибыльности проекта.

Инвестиции возвращаются и приносят доход только в прибыльных проектах. Если проект убыточен — инвестиции могут быть утрачены полностью или частично.

Инвестиции — денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта.

Первое. Знания и информация

Первое что необходимо сделать это изучить предмет инвестирования. То есть нужно получить максимум информации. Зная досконально положение дел в той сфере куда предполагается инвестировать денежные средства можно свести к минимуму риски.

Прибыль всегда пропорциональна рискам, которые берет на себя инвестор

Информация и знания. Вот что необходимо в самом начале. Даже имея некоторое количество свободных денег, которые как, казалось бы, можно было бы куда-то вложить. Не стоит торопиться. Разумным решением было бы пустить из на инвестиции в самого себя. Только после того как приобретены знания. Вы владеете информацией. Понимаете, как это все работает. Представляете риски и примерно можете спрогнозировать ожидаемую прибыль. После чего уже можно переходить к реализации согласно плана инвестирования.

Второе. Финансовый демпфер

Суть этого положения в том, что перед тем как начать инвестировать вам необходимо финансово себя обезопасить. То есть самое неразумное решение какое только можно придумать. Это собрать все имеющиеся у вас деньги, одолжить у друзей и знакомых. В особо тяжелых случаях взять кредит в банке. И все эти собранные средства вложить в как вам показалось перспективный проект.

В 99,9 % случаев это плохо закончится для вас. Так как по любому, по закону подлости все пойдет не по плану. И помимо того, что прибыль вы не увидите. Так еще и останетесь без средств к существованию. Плюс долговые обязательства, которые не дадут вам оперативно поправить положение дел.

Напротив, нужно скопить денежные средства, которые четко будут идти на инвестиции. Плюс иметь финансовый задел, на которым вы сможете воспользоваться в случае если ваши финансовые ожидания не оправдают тех надежд, которые вы возлагали.

На самом деле вопрос финансовой безопасности очень остро встанет в 2020 году. Тому есть множество предпосылок. Это и ожидание глобального кризиса. Более серьезного чем даже в 2008 году.

Множество аналитиков говорят о том, что 2020 год станет тяжелым испытанием не только для инвесторов, но и вообще для любого сектора экономики. Поэтому те рекомендации, которые могли звучать в 2018, 2019 годах по обеспечению устойчивости инвестора нужно умножит на два, а то и на три.

Другими словами, в качестве примера. Есть у вас свободных 100 тысяч рублей которые вы готовы инвестировать. Необходимо сделать таким образом, чтобы в случае потерь у вас в запасе. Причем в разных местах была сумма, которая позволит вам жить как минимум год. Это и оплата жилья, и транспортные расходы, и другие траты.

На самом деле в нынешней ситуации даже наличие у вас постоянного официального рабочего места не дает гарантии, что в отведенный год у вас не будет проблем с деньгами.

То есть нельзя рассуждать так: вот 100 тысяч я вложу, а так как у меня есть зарплата в 40 т. р. на нее я буду жить. Нет так не пойдет. Если вы привыкли жить на 40 тысяч в месяц у вас должно быть порядка 500 тысяч как говориться в загашнике. Как минимум на год. А работы, наверное, многие знают можно лишится весьма быстро.

Из 500 тысяч рублей хорошо если часть, например, находилась в банке в качестве вклада.

Прим. Почему я не рассматриваю банковский вклад как предмет инвестирования я расскажу ниже.

Часть средств была в виде накоплений в валюте. А часть в рублях. Отличным вариантом будет наличие дополнительного дохода. К чему собственно нужно стремиться. Это может быть и сдача недвижимости в аренду или земельного участка, или транспортного средства или доля в бизнесе.

Третий момент. Диверсификация

Диверсификация (diversificatio — изменение, разнообразие от лат. diversus «разный» + facere «делать»).

В двух словах это именно то, о чем я писал выше. Также, как и хранить деньги так и вкладывать необходимо в различных местах. Никогда нельзя ставить на один источник как сбережений, так и инвестирования. Это все равно что, придя в казино взять и поставить сходу все что у вас есть на зеро.

Идеальный вариант, когда примерно равными долями вы раскидаете инвестиционные средства по совершенно не связанным между собой источникам.

Например, вы про инвестировали в покупку акций (хотя я и противник этого на кануне 2020 года, но об этом позже) часть средств часть в драгметаллы и так далее. Причем в каждом секторе куда вы вложились также идеально сделать разделение. Если говорить про драгоценные металлы, то купили золота, а также прикупили платину. А не на все деньги купили золота (хотя кстати это не самый плохой вариант, именно в случае с золотом).

Контроль над рисками

Риск (resecō «отсекать, сокращать» или др. греч. ῥιζικόν «опасность») — сочетание вероятности и последствий наступления неблагоприятных событий.

Опять же если коротко. Инвестируя, всегда нужно исходить из наихудшего из возможных сценариев развития событий. То есть необходимо четко разделять сколько вы готовы потерять из вложенного, так чтобы остаться на плаву.

Запомните кто бы вам что не говорил на словах и на бумаге любой проект выглядит прекрасно. На то по собственно это и инструмент по привлечению денежных средств. На практике в реалиях жизни, найдется миллион факторов, которые могут погубить любой даже самый казалось перспективный проект. Это может быть все что угодно: Человеческий фактор, техногенная катастрофа, общий обвал рынка, сбой и т.д.

Многие погорели именно на том что, делая ставку на обещанные быстрые проценты теряли свои инвестиции, не говоря уже про остальное. Вместо того чтобы постепенно, осознано вкладываться в стабильные проекты пусть и под не самые большие проценты. Постепенно развиваясь.

Пятое положение. Соинвестирование

Суть соинвестирования заключается в том, что, участвуя в команде таких же, как и вы инвесторов вы имеете гораздо больший горизонт для действий. Например, имея предусмотренные для инвестирования 250 тысяч рублей вам подвернулся неплохой проект, который сулит хорошую прибыль. Но сумма инвестирования составляет 1 миллион рублей соответственно вы находите соинвесторов которые, как и вы учувствуют в данном проекте.

Почему это выгодно? Понятно, что сообща вы сможете потянуть гораздо более серьезный проект и получить с него каждый совершенно другие дивиденды. Нежели бы вы один просто вложили куда-то 250 тысяч.

Такой момент, при такой схеме работы обязательно закрепляйте все ваши договоренности грамотно составленными договорами. Поверьте, в последующем это очень поможет, когда дойдет до получения прибыли или в случае возникновения каких-то проблем. Словесные договоренности не работаю. А в случае, когда выступает команда, договор должен стоять на первом месте.

С чего начать, сколько нужно денег?

По большому счету начинать инвестирование можно с любой суммы, только как мы помним, той которую можем себе позволить потратить. Сейчас очень распространены предложения банков, которые при помощи приложений позволяют заняться инвестициями буквально со 100 рублей.

Такие возможности предоставляет Сбербанк, Альфа Банк, Банк Открытие и многие другие. У Альфа Банка это приложение Альфа-Директ. Так вот, например, на конец 2019 начало 2020 года одна акция Сбербанке стоит 252,06 рубля, ГАЗПРОМА — 257,11 рублей, а акция РусГидро — 0,565 рубля. Ну и тому подобное. То есть по большому счету можно сформировать себе портфель акций (инвестиционный портфель) на 10 000 рублей.

Инвестиционный портфель (англ. investment portfolio) – это совокупность ценных бумаг и других активов, собранных вместе для достижения определенных целей. Составляющими инвестиционного портфеля могут быть любые активы, от золота и недвижимости, до акций и опционов. А дальше подкупить еще акций выбранных компаний или каких-то других.

Речь сейчас идет о покупке акций Российских компаний. С акциями зарубежных компаний немного другая ситуация там сумма для входа потребуется побольше.

В конце статьи мы рассмотрим один из самых интересных способов инвестирования в 2020 году, на мой взгляд наиболее интересный. Сумма вложений составит порядка 10 000 рублей причем первую прибыль можно будет получать фактически с 2-го месяца вложений. Затем вы будете сами принимать решение довольствоваться этими постоянными поступлениями или продолжать вкладывать в проект наращивая прибыль.

Куда вложить деньги в 2020 году

Ну вот мы и добрались до самого интересного. Давайте посмотрим сначала на традиционные объекты инвестирования, которые я привел в начале статьи.

Банковский вклад

Почему я написал, что не рассматриваю банковский вклад как хорошую идею для инвестирования? Все просто. Ту процентную ставку, которую сейчас предлагают банки по вкладам полностью нивелирует текущая инфляция.

И это если не брать во внимание что у банка могут отозвать лицензию что сейчас достаточно частое явление. Да понятно, что существует так называемое страхование вкладов по которой вам возместят определенную сумму вложенных денег (1 400 000 рублей). Вот только почему-то никто не говорит о возмещении времени. В частности, того времени, в течении которого вы бы могли распоряжается своими деньгами, а не бегать с бумагами для получения части их по страховке.

Банковский вклад скорее нужно рассматривать как инструмент сохранения денег (причем весьма спорный) нежели как приумножения. Опять же не добавляет доверия к банкам и политика к физ. лицам. Многие, наверное, слышали, а некоторые и столкнулись с тем что все чаще необходимо доказывать и объяснять историю возникновения того или иного денежного перевода с карты на карту.

Покупка ценных бумаг

Более удачный вариант для инвестирования нежели вклад в банк. Мы уже немного поговорили про акции. Стоимость входа для инвестора небольшая и есть возможность постоянно наращивать и пополнять свой портфель. Казалось бы, все здорово. Если бы не одно, но. В 2020 году все больше специалистов в финансовой сфере говорят о кризисе и падении в том числе и по ценным бумагам.

Понятно, что каждый года находятся те, кто рассуждает о кризисах и все такое. Но если раньше это носило характер единичный, то сейчас это мнение огромного количества профессионалов.

Ниже под статьей я оставлю подборку из на мой взгляд самых интересных видеоматериалов. Вывод конечно делать вам. Вот только я бы не советовал в начале 2020 года бежать скупать акции компаний на право и налево. Это конечно не значит, что, проанализировав ситуацию не прикупить несколько бумаг интересных компаний. Только делать это лучше в совокупности с другими инвестиционными направлениями.

Паевой инвестиционный фонд (ПИФ) фонд формируется из денег инвесторов (пайщиков), каждому из которых принадлежит определённое количество паёв.

Цель создания ПИФа — получение прибыли на объединённые в фонд активы и распределение полученной прибыли между инвесторами (пайщиками) пропорционально количеству паёв.

ПИФ как организация сама принимает какой пакет из ценных бумаг сформировать, руководствуясь принципом получить прибыль. А затем уже продаёт паи участникам.

Если говорить о плюсах и минусах ПИФов. К положительным моментам можно отнести: небольшую сумму входа, более высокие процентные ставки, широкий выбор для инвестирования (акции, облигации, опционы). Главный плюс — это безусловно возможность самому сформировать набор инструментов с которого предполагается доход.

К минусам можно отнести: больший риск которому подвергаются вложения. Необходимы знания для понимания процесса (при условии, если вы сами управляете инвестиционным портфелем).

Валютный рынок Форекс

Естественно кто занимается инвестированием прекрасно знают, что такое Форекс. Новички же могут легко попасться на весьма агрессивную рекламу и попробовать заработать на Форексе. Мой вам совет обойдите внимаем по крайней мере пока эту площадку.

Да есть категория людей, которая зарабатывает и весьма неплохо на Форексе. Но человек, который только задумывается об инвестировании и приумножении своих денег с большой вероятностью потеряет все. Посмотрите на другие инструменты для вложения денег. Минее рискованные и стабильные в получении прибыли.

Почему Форекс пользуется такой славой? Все очень просто сама площадка неплоха сама по себе. Но вот Форекс брокеры через которых осуществляются торги в том числе покупка – продажа валюты. В основной своей массе представляют просто компании, которые наживаются на пользователях

Это происходит очень просто. Вы вкладываете деньги на счет начинаете торги. Но оказывается вы даже не допущены к настоящей площадке все это представляет имитацию, другими словами вы просто проигрываете свои вложения примерно, как в казино.

Залог продуктивной работы на Форексе знания, умение разбираться в котировках, а главное проверенный надежный брокер.

Недвижимость

Круто конечно прикупить пару квартир, коттеджей или земельных участков, а затем их выгодно перепродать или сдавать в аренду и не знать проблем с деньгами. Вложился один раз получай дивиденды пожизненно.

Вот только сдается мне человек, который сейчас читает эти строки. При возможности приобрести недвижимость давным-давно это уже сделал и без всяких статей про инвестиции. А у кого нет возможности приобрести недвижимость зачем ему вообще совет по ее покупке? Как это расписывается почти во всех статьях на эту тему.

Я думаю не стоит особо зацикливается на этом пункте. Плюсы и минусы инвестирования в недвижимость и так все прекрасно понимают. Короче, есть деньги покупаем конечно, нет ищем альтернативные способы получать прибыль.

Инвестиции в собственный бизнес

Многие скажут, о чем речь? Прекрасная тема и перспективы вложится в собственный бизнес раскрутить его и дело в шляпе. Жизнь удалась! Сейчас я расскажу, что думаю на этот счет и мое мнение идет в разрез с мнением многих людей которые, стоят на пороге открытия своего дела. В 2020 году я категорически не советовал бы вкладываться в собственный бизнес. Объясню свою точку зрения. Я владел магазином розничной торговли, несколькими точками розничных продаж, рядом крупнооптовых компаний и фирмами, предоставляющими услуги.

Владельцем своего первого собственного бизнеса я стал около 20 лет назад. И с тех пор из года в год я все больше и больше убеждался в том, что это не верный путь развития. По крайней мере не сейчас и не в этом государстве. Заметьте я сказал государстве, а не стране я думаю многие поймут, что я имею ввиду. Поднять бизнес в нынешних реалиях играя по всем правилам, установленным на сегодняшний день у нас пока невозможно.

Ну как. Заниматься бизнесом можно, но вот только вы будете кормить этот бизнес, а не наоборот. Вернее сказать, не бизнес, а надзорные органы, которые занимаются поборами, по-другому я сказать не могу.

Сюда можно отнести весьма спорный 115-ФЗ под который попало огромное количество бизнесменов.

115-ФЗ о противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма.

Дело в том, что это коснулось в большей части предпринимателей, которые вели вполне чистоплотный бизнес. Просто каждый банк трактует закон по-своему. Но сейчас не об этом, а о банковской системе и отношении к ней в целом.

Если хотите развернутую статью на тему «собственного бизнеса» дайте знать в комментариях. Я напишу. Написать есть чего. Много чего интересного.

Пока мой совет такой. Перекурите какое-то время с вложениями в бизнес и открытием своего дела. Посмотрите на другие возможности инвестирования.

Криптовалюта

Кто бы что не говорил мое мнение такое в том или ином виде криптовалюта займет свое законное место. Традиционная банковская и экономическая система себя явно изжила. И на место ей со временем однозначно придет что-то новое.

Необязательно это будет криптовалюта в том виде каком мы ее знаем. Скорее всего она эволюционирует во что-то новое. Но это обязательно произойдет и если сейчас есть возможность опробовать какие-то новые вещи почему этого не сделать?

Я не призываю сейчас бежать закупать оборудование вкладывать свои инвестиции в добычу Биткоинов. Нет. Делать это в 2020 году уже не рационально и поздно. Ну если у вас конечно нет в наличии нескольких свободных миллионов.

Но потихоньку приобретать несколько интересных альткоинов совсем не будет лишним. В 2020 начнутся изменения, связанные с криптовалютным рынком. Я лично думаю, что это будет непростой период. Традиционная банковская и экономическая модели просто так не уступят свое место. Но и остаться в том виде как есть сейчас тоже не получится.

Если будете задумываться над инвестированием в криптовалюту мой вам совет пользуйтесь только проверенными сервисами конвертации. Вот список обменников. В вот здесь я собрал для вас — «Лучшие биржи криптовалют в 2020 году».

Инвестиции в свой Интернет ресурс

Несколько лет я являюсь сторонником одного из самых разумных вариантов вложения денежных средств. В создание и развитие своего сайта. Неважно какого формата и темы, это зависит только от ваших предпочтений.

Свой интернет ресурс даст вам возможность начать зарабатывать в Интернете. Развиваясь наращивать свою прибыль. А также финансово защитить себя и обезопасить от рисков, которым подвержены другие сферы инвестирования.

В 2020 году я очень рекомендую задуматься на этим и вкладывать свободнее финансы именно в свой Интернет проект. Поверьте, через пару лет если конечно вспомните. Что в свое время прислушались к каким-то там рекомендациям в Интернете и последовали им. Вы будете в плюсе в отличии от тех, кто этого не сделал. По большому счету начать работу над своим проектом можно даже вообще практически без вложений. Как это можно сделать я рассказываю в этой статье. Кому будет интересно может ознакомится.

Предлагаю вернутся к этой статье в 2022 году и посмотреть, что произошло за это время и насколько я был прав. Ну или нет.

Куда явно не стоит инвестировать

Категорически прошу вас воздержаться от вложений своих денег в различные явно мошеннические схемы, по заработку которыми забит весь Интернет. Перед тем как принимать решение куда-то, кому-то перевести свои сбережения откройте не поленитесь почитайте отзывы людей, а не наоборот. Частично я уже рассказывал про все эти вещи в статье «Заработок в Интернете без вложений и обмана» да и периодически публикую обзоры на явные лохотроны.

Видео подборка по теме инвестирования

Видео. Дивидендные акции в 2020 году. Инвестиционный портфель 2020. Топ-10 дивидендных акций на 2020 год

Видео. Какие акции покупать в 2020 году? В какие акции вкладывать в 2020 году?Куда вложить деньги 2020?

Заключение

Надеюсь, то что вы прочитали поможет вам определится и сделать правильный выбор. В завершении хочу добавить только одно. Делайте так как считаете правильным даже если это противоречит мнению окружающих вас людей.

Многие гениальные бизнес проекты на первых порах тоже называли безумными. Да и вообще всегда лучше сделать и ошибиться чем не сделать вообще ничего!

Любые ваши вопросы, пожелания, критику пишите пожалуйста в комментариях. Мне действительно важно и интересно ваше мнение! Всего доброго. Удачи.

Куда инвестировать деньги в 2020-2021 году

О том, куда вложить деньги в 2020-2021 году, думают многие инвесторы. Период прошел нелегкий: он сопровождался скачками валют и затяжными кризисами. Поэтому при инвестировании очень важно понимать, что планирование своих инвестиций и строгая стратегия помогут избежать кризисных ситуаций. Выгодные инвестиции строятся на основе хорошего планирования.

Общая информация

Чтобы вложить деньги выгодно, важно знать все об инвестициях и их объектах. Выделяют много вариантов того, во что можно инвестировать, но каждый способ располагает своими достоинствами и недостатками. В первую очередь – это уровень риска. Все вклады, ценные бумаги и другие объекты обладают такой характеристикой, как рискованность. Чем больше в проект вкладывается средств, тем вероятнее риск. Но при этом и прибыль будет увеличиваться.

Инвестировать необходимо с умом и хорошей подготовкой. Перед тем как вкладывать свои средства в другую компанию, следует продумать и посчитать некоторые детали, которые помогут определить степень готовности к процессу капиталовложения. К таким параметрам относятся:

- период окупаемости вклада;

- доход, к которому стремится инвестор;

- общий уровень риска, на который можно пойти;

- первоначальная сумма вложений.

Как только все данные присутствуют, и они вполне устраивают инвестора, то можно искать непосредственно объект капиталовложений. Главное не допускать очень распространенную ошибку – не вкладывать все деньги сразу, оставить некоторую сумму на случай непредвиденных ситуаций. Инвестиции в большинстве своем – это долгосрочные вклады, поэтому в период накопления средств на счету могут понадобиться и дополнительные деньги для других целей, особенно в кризис.

Правила инвестирования

Чтобы не потерять вложенные средства, стоит руководствоваться некоторыми правилами. Выгодные инвестиции строятся на пошаговом планировании и детальном расписании. Так невозможно упустить что-то важное и обанкротиться.

Как вложить деньги в инвестиции, чтобы их не потерять:

- опираться на регулярный доход. При инвестировании важно понимать, что доход от вложений поступит к инвестору очень нескоро, только по окончании договора. В таком случае следует хорошо планировать свой основной бюджет и разделить его на две части: основную и накопительную;

- помнить про правило свободных денег. Распоряжаться вкладчик может только теми средствами, которые остались у него в свободном обороте. Именно их он может пустить в ход, но никак не инвестиционные вложения;

- не тратить прибыль. Те деньги, которые инвестор получает по окончании срока инвестиций, не стоит растрачивать на бесполезные вещи и материальные ценности. Гораздо легче вложить деньги в другие, более выгодные инвестиции. Так они постоянно будут в работе и увеличат размер прибыли;

- составить план вложений. Без строго прописанных действий вряд ли получится контролировать средства инвестиций. Кроме того, можно еще и неправильно вложить деньги, что приведет к уменьшению их в объеме. Поэтому лучше заранее прописывать каждый шаг и составить стратегию инвестирования;

- следить за деньгами на счету. Чаще всего приходится наблюдать за той ситуацией, которая происходит на фондовом рынке. Это необходимо, чтобы обойти кризис и в непредвиденной ситуации быстро сориентироваться и сохранить свои сбережения. Доход от вложений лучше всего делить на накопительный, основной и рабочий.

Эти правила помогут вложить деньги выгодно и не потерять большие суммы. Составить стратегию и план можно самостоятельно или же при помощи специалистов в этом вопросе. Также стоит делать ставки на кризисные ситуации и мошенничество: всегда продумывать на шаг вперед каждый случай и составлять как негативные, так и позитивные прогнозы.

Куда инвестировать в 2020-2021 году

Инвесторы часто задаются вопросом: во что можно вложить деньги? Способов, конечно, много, но каждый для себя должен выбрать самый оптимальный и прибыльный, который будет соответствовать всем условиям. Рассмотрим самые распространенные варианты капиталовложений.

Банковские вклады и накопительные счета

Самый простой способ вложения средств – положить их в банк под проценты. Особого дохода это не принесет, но небольшую сумму за короткий срок можно будет получить. Преимущество такого вида инвестиций заключается в краткосрочности вложений. Средства можно будет получить обратно уже через пару месяцев.

Банк также получает свои выгоды, так как вместе с процентами он забирает небольшую сумму себе. Депозитные программы встречаются совершенно разные. Поэтому нужно обращать внимание на те условия, которые предлагает банк, а особенно на процентную ставку.

Акции

Акциями называют ценные бумаги, которые выпускают компании и организации. Те, кто приобретают акции, становятся членами акционерного общества и получают доходы от ценных бумаг, которые называются дивидендами. Акции делятся на два вида: обычные и привилегированные. Привилегированные отличаются тем, что в случае прекращения существования организации дивиденды в полном размере будут выплачены сначала держателям таких акций, а все, что останется – обыкновенным. Также сумма привилегированных всегда фиксирована, поэтому нет риска получить меньше.

Но акции характеризуются большими рисками, потому что они могут как резко возрастать в стоимости, так и быстро падать. Нужно постоянно следить за финансовой ситуации на фондовом рынке, чтобы не потерять свои средства. Но вложения в эту сферу являются выгодной инвестицией.

Паевые инвестиционные фонды

Под ПИФами понимается сообщество инвесторов, которые имеют свою долю в общем фонде – пай – и несут по ней обязанности. Пай представляет некий договор, в котором указаны обязательства вкладчиков. Инициатор создания фонда набирает свою команду из инвесторов, которые приобретают долю в ПИФе.

Преимущество заключается в том, что вкладчикам не придется следить за ситуацией на фондовом рынке и предсказывать грядущие кризисы. Этим занимаются специально нанятые люди. Именно они ответственны за все операции со счетами. В случае ликвидации ПИФа, средства из фонда сначала переходят к кредиторам, затем к управляющей компании и самому создателю. Последними деньги получают инвесторы. В этом плане они могут потерять значительную сумму денег.

Недвижимость

Данный вид инвестиций выгоден во времена кризисов. В такой период ее стоимость падает и вложить можно минимальные средства. Зато потом продать квартиру после окончания кризиса можно будет по высокой стоимости.

Недвижимость в большинстве своем приносит пассивный доход. Можно сдавать купленную квартиру на долгий период. Это гарантия стабильного достатка, который в отличие от вкладов и инвестиций будет приносить ежемесячный доход. Также можно выкупить этаж и оборудовать его полностью под студии, а затем также сдавать туристам или жителям города. Главное продумать все детали заранее.

Облигации

Данные ценные бумаги являются достаточно стабильными на фондовом рынке. Если возникает вопрос, во что можно вложить деньги во время кризиса, то ответ очевиден – облигации. Государственные ценные бумаги дают гарантии того, что они не упадут в стоимости и не обесценятся. Такую стабильность им придает то, что во главе их выпуска стоит государство.

Иными словами, облигация – это долговая расписка. Инвесторы предоставляют государству или государственной компании средства для развития их бизнеса на определенный срок. Объект облигации должен успеть воспользоваться ими и вернуть обратно инвестору вместе с процентами. Доход от процентов и будет являться прибылью. Даже в случае разорения компании, она должна будет выплатить все деньги. Вот гарантия стабильности и точного получения средств.

Драгоценные металлы

Распространенный во все времена способ выгодных капиталовложений. Вложиться можно в золото, серебро, платину и другие драгоценные металлы. Они никогда не падают в цене, в отличие от скачков валюты. Это объясняется тем, что данные объекты труднодоступны: их необходимо добывать. Поэтому драгоценные металлы не обесцениваются, их нельзя напечатать или просто достать.

Вкладывать в такую сферу можно несколькими способами. Например, можно проинвестировать в компанию, которая добывает или обрабатывает драгоценные металлы. Также при приобретении слитка золота есть шанс заработать на нем больше в дальнейшем. Цена на золото постоянно растет, поэтому его можно будет продать по более высокой цене. Главное найти место для надежного хранения. Вклад в драгоценные металлы – гарантия стабильности даже в непростые финансовые времена.

Заключение

Существуют разные выгодные инвестиции, в которые можно вложиться в 2020-2021 году. Перед тем, как начать инвестировать, стоит продумать четкий план и составить стратегию. После этого уже можно выбирать объект вложений. Здесь тоже следует взвесить все преимущества и недостатки каждой сферы, продумать нюансы. Главное верно найти, во что инвестировать, все остальное уже придет со временем и опытом. Но инвесторы должны реагировать быстро на все изменения фондового рынка.

http://investfuture.ru/articles/id/ejenedelnyy-obzor-investidey-2-6-noyabrya-2020

http://coolinet.ru/kuda-vlozhit-dengi-v-2020-2021-godu-delaem-ne-kak-vse/

http://idco.ru/kuda-investirovat-dengi-v-2020-2021-godu