Сбербанк Инвестиции: отзывы, тарифы, личный кабинет, продукты

Автор: Иванова Светлана Сергеевна · Опубликовано Сентябрь 15, 2019 · Обновлено Июнь 21, 2020

Начать инвестировать и получать пассивный доход — мечта многих людей. Сегодня Сбербанк предлагает на выбор более 15 инвестиционных инструментов для частных лиц — от срочных банковских вкладов до доверительного управления крупного капитала опытными специалистами. Эти продукты позволят начать откладывать, копить и приумножить свои сбережения даже людям без опыта и знаний в сфере трейдинга. Причем начать инвестировать можно с любой суммы (даже от 1000 рублей).

Краткое содержание статьи

Что такое инвестиции простыми словами?

Инвестированием называется вложение капитала в какой-либо актив (финансовый инструмент) с целью получения прибыли. Актив — это те материальные и нематериальные ценности, которые способны создавать денежный поток (проще говоря генерировать прибыль).

Сбербанк предлагает вложиться в следующие финансовые активы:

- срочные и бессрочные вклады;

- металлические счета;

- ценные бумаги (акции, облигации);

- валюту;

- инвестиционные фонды и другие инструменты.

Какой смысл в таких вложениях? Главная цель – получать денежную прибыль, прилагая минимальные усилия. Иными словами, это способ получения пассивного дохода. Успешно созданный источник денежного потока позволит не работать на деньги, а сделать так, чтобы они работали на человека.

Если инвестор находит способ увеличить заработок до размеров обычной зарплаты или выше, он получает финансовую свободу. Среди главных методов получения пассивного заработка — вложения в бизнес-проекты и финансовые активы.

Инвестиции для физических лиц

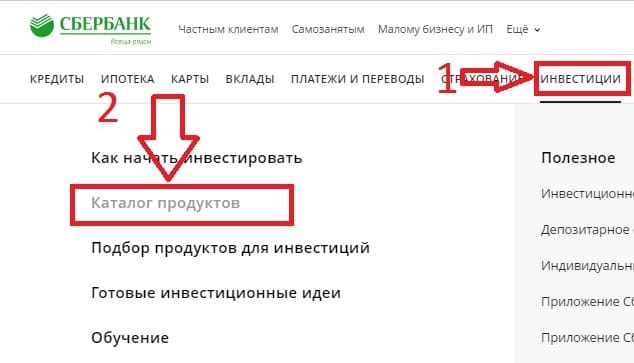

Сбербанк России предоставляет широкий спектр инвестиционных программ, которые открывают возможность для вложения физлицам. Пользователи могут найти целый раздел (https://www.sberbank.ru/ru/person/investments) на официальном сайте банка, посвященный этой теме.

Если навести мышкой на вкладку ”Инвестиции” > “Каталог продуктов”, то посетитель увидит все категории, которые относятся к теме.

Этот же раздел размещен и в нижней части экрана. Он полностью дублирует меню в верхней части портала.

Отзывы и опыт частных инвесторов

Инвестиции в Сбере для частных лиц могут стать эффективным способом заработка и увеличения своих доходов при условии осмысленных действий и наличия опыта в данном деле.

Если сравнивать ИИС с открытием обычного депозита, то доход здесь будет значительно выше. К тому же вкладчик получит право на налоговые льготы. В результате прибыль будет гораздо выше, если сравнивать с обычным депозитом.

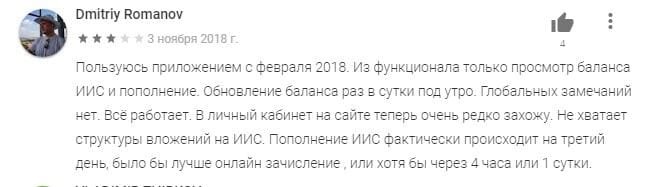

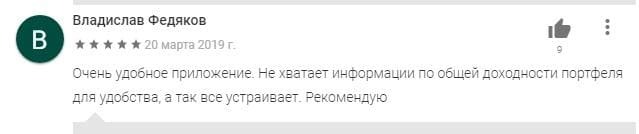

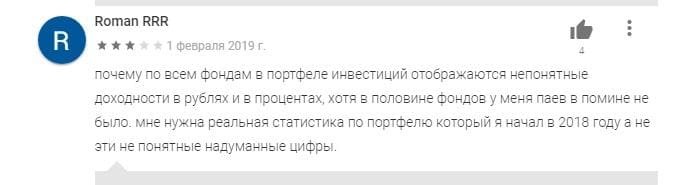

Отзывы о приложении Управление Активами

Отзывы о приложении «Сбербанк. Инвестор»

Отзывы о ИИС

Официальный сайт

Сбербанк – это ведущий банк РФ, предлагающий потенциальным вкладчикам широкий спектр услуг для инвестирования.

Большая доля деятельности организации приходится на инвестирование. На официальном сайте sberbank.ru, информационном портале “Инвестиции Доходчиво” посетители узнают о всех финансовых инструментах, предлагаемых банком. О них речь пойдет ниже.

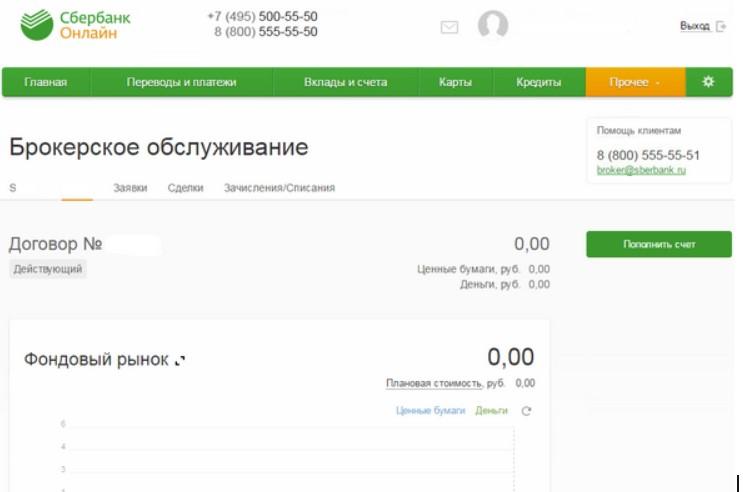

Личный кабинет

Удобство инвестиционной деятельности со Сбербанком объясняется в возможности отслеживать свои накопления и доходность вложений в личном кабинете. Для регистрации потребуется доступ к интернет-банку.

Приложение для телефонов предоставляет пользователям всю информацию о доступных инструментах, а в разделе “Инвестиции” транслируется информация обо всех активах и процентах прибыли.

Данный раздел позволит не только открыть и пополнить счет, но и получать подробную информацию о состоянии портфеля. Каждый инвестиционный продукт оснащен собственным личным кабинетом, посредством которого можно управлять всеми инструментами.

- Сбербанк.Онлайн — для открытия вкладов и ОМС;

- Сбербанк Управление Активами (для покупки паев в паевых инвестфондах);

- Инвестор, QUIK (для доступа к фондовому, валютному и срочному рынкам);

- Простые Инвестиции (для доверительного управления активами);

- НПФ (для управления пенсионными накоплениями).

Комиссии и тарифы

Тарифы на брокерское обслуживание складываются из двух составляющих:

- депозитарное обслуживание;

- комиссия за сделку.

Комиссия будет напрямую зависеть от тарифа и финансового инструмента, который выберет пользователь.

Заключив брокерский договор, пользователи получат два основных тарифа на выбор:

- самостоятельный;

- инвестиционный.

При инвестировании в ПИФы комиссия за управление составляет 1,5-3%.

По продукту с доверительным управлением “Простые инвестиции” взимается процент в 1,5% в год.

Топ-15 доступных продуктов для инвестирования

Для многих людей, которые стремятся создать источники пассивного дохода, вопрос — можно ли заработать на инвестировании достаточно значимый. Один из ведущих банков России предлагает своим клиентам большой выбор финансовых продуктов и делает все возможное для улучшения финансового положения граждан. Каждый инструмент обладает рядом особенностей.

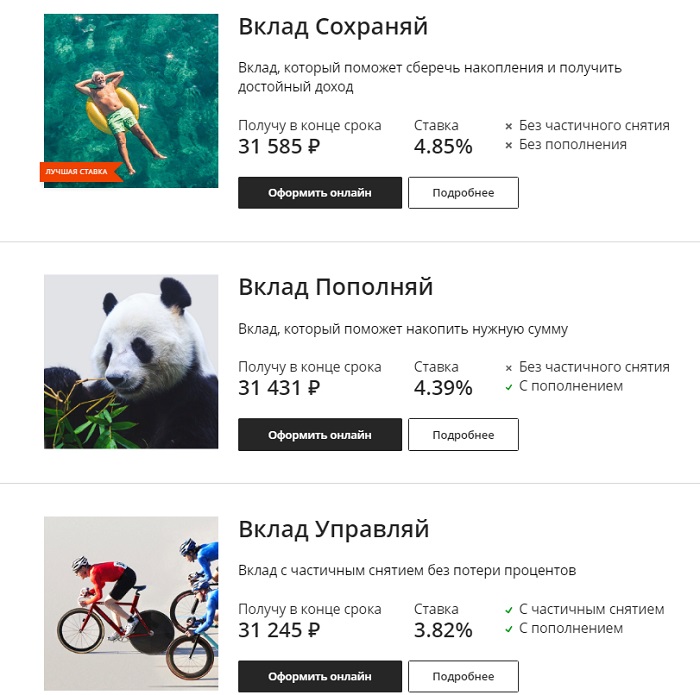

1. Депозиты

Вклады — один из востребованных и надежных продуктов. Это отличный вариант для тех, кто опасается идти на риск и не хочет терять свои средства. В ассортименте банка широкий спектр разнообразных тарифов продукта:

- «Сохраняй» — подойдет тем, кто хочет получать прибыль на постоянной основе. Размеры годовой процентной ставки доходят до 4,19%. Показатель минимальной суммы вложений начинается от 1 тысячи рублей. Вложения могут обладать сроком от одного до трех месяцев. Программа не предусматривает возможность пополнения счет или снятия наличных.

- «Пополняй» — этот вариант создан для тех, кто предпочитает копить. Размеры ставки могут доходить до 3,83%. Пользователи получают возможность пополнять депозит Показатели минимальной суммы вклада начинаются от тысячи рублей. Срок может разниться от трех месяцев и до трех лет.

- «Управляй» — размеры ставки достигают 4,44%. Клиенты в праве пополнять депозит и выводить деньги. Начальная сумма вложений — от 30 тысяч рублей. Можно увеличивать вклад на тысячу рублей. Сроки разнятся от трех месяцев и до трех лет.

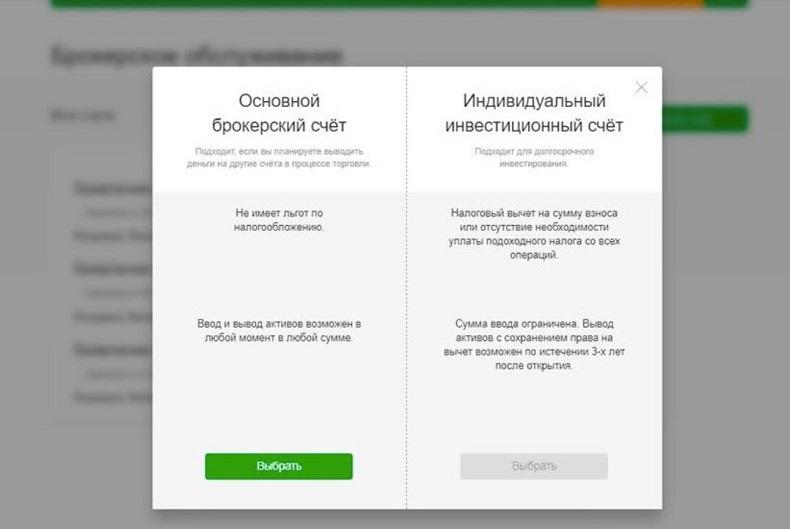

2. ИИС

ИИС — называется счет в рублевой валюте, наличие которого предоставляет владельцу некоторые льготы в налоговой сфере. Он доступен лишь физическим лицам, которые являются резидентами Российской Федерации. Такой счет может использоваться для торговли на бирже. После его открытия, его владелец получит в свое распоряжение следующие инструменты:

- Акции;

- Облигации;

- ОФЗ-Н;

- Валютные пары;

- Паи инвестфондов;

- Фьючерсы и опционы (совершить покупку можно только лишь посредством QUIK).

Пользователи могут открыть ИИС, посетив ближайшее отделение Сбера или посредством мобильного приложения. Срок вложений начинается от трех лет. Лимит суммы – 1 миллион рублей. Обслуживание будет бесплатным, при условии отсутствия операций. В противном случае ежемесячная услуга обойдется в 149 рублей. К этому прибавляется комиссия, которая будет взиматься за каждую сделку.

Для новичков доступны специальные бесплатные курсы, направленные на изучение основ торговли на рынке и использовании финансовых инструментов.

Владельцам ИИС предоставляется 2 вида налогового вычета:

- ТИП А: вычет на основе вложений (для использования данной услуги вкладчик должен обладать официальным доходом). Максимальная сумма вычета доходит до 52 000 рублей.

- ТИП Б: Вычет на основе прибыли. Услуга избавляет клиента от необходимости платить подоходный налог с доходов, полученных от различных операций с ценными бумагами. Срок действия льгот распространяется на весь период действия сделки.

3. Брокерский счет

Брокерским счетом называют инструмент, который необходим для осуществления различных операций на бирже. Его наличии позволит приобрести следующие разновидности продуктов:

- активы отечественных компаний;

- облигации;

- валюта;

- паи в фондах ETF.

Клиенты могут заключить договор на брокерское обслуживание прямо через приложение «Инвестор». Обслуживание будет бесплатным, при условии отсутствия сделок. При наличии хотя бы одной операции, ежемесячная цена услуги будет равняться 149 рублям.

После открытия брокерского счета, пользователи могут активно следить за изменениями на рынке и получать ценные советы. Приложение также предоставляет возможность пополнять баланс в короткие сроки.

Специализированное приложение «Сбербанк Инвестор» позволит ознакомиться с ценными советами экспертов, позволит опробовать себя в роли вкладчика, полностью контролировать все вложения в режиме онлайн.

В качестве инструментов для торговли могут использоваться:

- Мобильное приложение;

- Программа для ПК QUIK;

- Приложение для мобильных устройств QUIK X.

- Онлайн-версия программы webQUIK.

3. ИОС

Здесь подразумеваются инвестиционные облигации, выпускаемые Сбербанком. Уровень прибыли от вложений в ИОС будет зависеть от суммы вложений, ситуации на рынке. Есть возможность получить более 10% прибыли. Банк гарантирует возврат вложенных средств в случае необходимости.

4. Государственные и корпоративные облигации

Приобретение ценных бумаг Минфина не уступает по надежности ИОС. Доход здесь может быть даже выше. Вероятность повышается при условии открытия ИИС. Есть возможность добиться годовой доходности до 12%. Отличительная особенность метода – возможность вернуть деньги в короткие сроки.

5. ОФЗ-н (Облигации Федерального займа для физических лиц)

Приобретение ОФЗ может стать основой сохранения капитала и получения стабильного дохода. Граждане всегда могут вернуть вложенную сумму. Размеры годовых доходов могут достигать 7,2%. Приобрести ОФЗ для населения можно в отделениях Сбербанка с зоной обслуживания “Премьер”, через ИИС и брокерский счет.

Если облигации приобретаются в офисе банка, то минимальная сумма вложений составит 30000 рублей (30 штук с номиналом 1000 рублей), а минимальный срок размещения 3 года. При оформлении сделки через ИИС или брокерский счет доступна покупка облигаций поштучно (от 1000 рублей).

6. Сервис “Простые Инвестиции”

В случае, если вы хотите получать постоянный доход, но не желаете утруждать себя различными манипуляциями с доступными финансовыми продуктами, доверить это дело можно специалистам.

7. Инвестфонды ETF

Вкладчик может вложить свои средства посредством фондов в зарубежные или отечественные предприятия, акции, драгметаллы и т.д. ETF (Exchange Traded Fund) — это фонд, инвестиционный портфель которого формируется на основе выбранного индекса. Инструмент отличается надежностью и доступностью, позволяет инвестировать и следить за состоянием активов на рынке. Впервые такие фонды появились в качестве организаций пассивного характера.

Приобретая акцию у такого фонда, вы делаете вложение в ценные бумаги и деривативы различных секторов экономики, что позволяет диверсифицировать риски. К примеру, если вы совершите покупку ETF FXIT, то вклад будет сделан в активы компаний IT-сектора США. Среди компаний индекса более 90 организаций: Apple, Microsoft, Google, IBM, Visa, Facebook и прочие. Фонды ETF похожи принципом работы на ПИФ (паевой инвестиционный фонд). Однако присутствуют и некие различия:

- Вкладчики осведомлены обо всех особенностях фонда;

- Если сравнивать с ПИФами, комиссия будет гораздо ниже;

- Доступность минимальной суммы вложений.

9. ПИФы

Паевые инвестиционные фонды (ПИФ) – это отличная возможность вложить свои средства в недвижимость и прочие сферы, с гарантией получения прибыли. Такой вариант подойдет для тех, кто не имеет особого опыта в инвестировании или не располагает свободным временем. А существенным минусом можно назвать высокую комиссию, которая начинается от 1,5 и может достигать 3%. Минимальная сумма вложений при покупке паев в офисе составит 15000 рублей, удаленно через личный кабинет — 1000 рублей.

- Минимальный порог входа (от 1 тысячи рублей);

- Высокая ликвидность (вкладчик в любой момент может продать пай и вернуть свои деньги);

- Нет необходимости в большом опыте;

- За состоянием активов следят опытные управляющие;

- широкий выбор ПИФов, различающихся инвестстратегией и степенью риска;

- доступность (сделать вложение можно прямо через мобильное приложение или личный кабинет на компьютере).

10. Накопительное страхование жизни

Подобный вклад – это возможность защитить себя и близких. Сроки программы разнятся от 5 и до 30 лет.

11. Инвестиционная программа с защитой 100%

Пользователи получат полную гарантию защиты своего капитала. Сумма взноса начинается от 100 тысяч рублей.

12. Программа «Билет в будущее»

В основе программы возможность накопить капитал для образования вашего ребенка. Сроки могут разниться от 5 до 17 лет.

13. Инвестиционные монеты

Ценные монеты предназначены для долгосрочного горизонта инвестирования. Особенно этот продукт придется по душе коллекционерам и ценителям прекрасного. Приобрести монеты можно в бутиках Санкт-Петербурга и Москвы, в офисах банка. Для хранения монет Сбербанк предлагает услугу по аренде сейфов.

14. Обезличенные металлические счета

ОМС дает возможность вложиться в драгоценные металлы, не заботясь об их местонахождении. Начать можно с минимального количества.

15. Золотые слитки

Инвестирование в золото или другие драгоценные металлы, могут осуществляться на большие сроки. Вкладчик может начать с самых минимальных количеств слитков.

Мобильные приложения

Сбербанком было создано два приложения для простой работы с инструментом «Инвестиции»

- «Сбербанк Инвестор».

- «Управление активами».

Они позволяют контролировать состояние активов, ситуацию на рынке в целом (цену на металлы, курсы валют и многое другое.),совершать различные операции, прямо не выходя из дома.

Приложение для смартфонов значительно упрощает вложения и процесс получения доходов.

На данный момент программы представлены в онлайн-магазинах Google PlayMarket и AppStore. Загрузка программ совершенно бесплатная.

Терминал «Инвестор» предназначен для покупки и продажи ценных бумаг. Пользователи могут собрать портфель из акций, облигаций, валют, паев биржевых фондов на Мосбирже и получать пассивный доход. В качестве примера можно привести акции Сбербанка, чьи показатели возросли на 71% в 2016 году.

Важно понимать, что вложение – это не только возможность заработать, но и риск потерять все средства. По этой причине в приложении можно увидеть идеи лучших экспертов. Их авторитетное мнение позволит инвестировать с умом и не потерять вложенные средства.

Приложение «Управление Активами» даст возможность провести операции с паевыми инвестиционными фондами (ПИФами).

Софт дает возможность:

- наблюдать за динамикой портфеля;

- приобретать и продавать паи;

- просматривать последние действия;

- пополнять счет;

- заказывать выписки и справки.

Статья подготовлена редакцией сайта. Познакомьтесь с авторами блога

Если вы хотите получать свежие идеи о заработке, инвестидеях, бизнесе, управлении личными финансами в свой почтовый ящик, то подпишитесь на обновления.

Как открыть ИИС в Сбербанке – пошаговая инструкция

Пока доходность по депозитам остается малоощутимой и едва покрывает темпы инфляции, россияне ищут другие способы приумножить капитал. Популярный вариант — индивидуальный инвестиционный счет в Сбербанке. Открыть такой можно под доверительное управление или распоряжаться активами самому. В обзоре Bankiros.ru решил подробно рассмотреть все условия, тарифы и нюансы управления.

Кому и зачем нужен индивидуальный инвестиционный счет

ИИС — это разновидность брокерского счета с льготным налогообложением. Такой способ инвестировать появился на российском рынке в 2015 году с тем, чтобы привлечь на фондовый рынок новых игроков. По сути, инвестсчет — это возможность попробовать себя в купле-продаже ценных бумаг, но на более мягких условиях. Вот в чем заключается особенность ИИС:

- Налоговые резиденты получают с инвестсчета вычеты двух типов. Можно вернуть 13% от суммы, зачисленной на ИИС, либо можно не платить с полученного дохода НДФЛ.

- Есть существенное ограничение. Чтобы получить налоговый вычет, надо держать счет открытым минимум три года.

- На одного человека — один инвестсчет. Если попытаться отрыть два ИИС одновременно, налоговая не позволит получить вычет.

- В течение трех лет, пока открыт счет, с него нельзя выводить средства. Но можно перейти к другому брокеру или управляющему.

- ИИС — государственная инициатива. Поэтому валютой счета выступают исключительно российские рубли.

Больше о специфике инвестсчета, его преимуществах и недостатках — в нашем материале по ссылке.

Востребован ли такой вариант вложений? Однозначно, да. По информации Московской биржи, только в 2020 году количество инвестсчетов выросло на 46,3% и достигло 2,4 млн. Всплеск интереса россиян к инвестициям объясняется просто: привычные депозиты — низкодоходны, и с 2021 года будут дополнительно налогооблагаться. Поэтому вкладчики идут на фондовый рынок — за большей выгодой для своего бюджета.

Как открыть ИИС в Сбербанке — пошаговая инструкция

Завести инвестсчет можно дистанционно или через отделение, но выбрать способ лучше заранее: в зависимости от того, как вы откроете ИИС, Сбербанк будет по-разному взимать комиссии. Но сначала разберемся с алгоритмом действий.

По адресу online.sberbank.ru находится интернет-банкинг Сбербанка. Текущие клиенты пользуются им, чтобы управлять счетами, вкладами и картами. Также через этот сервис можно управлять брокерскими счетами — в т.ч. ИИС. Для открытия инвестсчета:

- Зайдите в личный кабинет Сбербанк Онлайн.

- В верхнем меню кликните «Прочее», затем — «Брокерское обслуживание».

- Нажмите ссылку «Открыть счет», разновидность — «Индивидуальный инвестиционный счет».

- Выберите условия — доверительное или самостоятельное управление, стратегию и т.д.

- Укажите счет, на который будут выводиться денежные средства.

- Окончательно подтвердите открытие ИИС

Инвестсчета открывают дистанционно еще через несколько сервисов: мобильное приложение Сбербанк Онлайн, а также личный кабинет в Сбербанк Управление Активами. Алгоритм действий в них — аналогичный.

Внимание! Заводить ИИС и проводить операции без посещения офиса можно только тем клиентам, у которых есть подтвержденная учетная запись на портале Госуслуг – gosuslugi.ru.

- Через ближайшее отделение

Чтобы заключить договор лично, можно обратиться в офис УК — Управляющей компании Сбербанка, или в уполномоченное отделение банка — такое, которое занимается брокерским обслуживанием. Просто идти в ближайшее отделение Сбербанка бессмысленно: в нем могут не оказывать инвестиционных услуг.

Важно! Если открывать ИИС лично, то вознаграждение Сбербанка будет состоять из двух частей — вознаграждение за размещение активов в размере 1% за пополнение + вознаграждение за управление счетом в размере от 1 до 1,7% суммы ежегодного баланса. А при открытии ИИС онлайн инвестор экономит — с него не взимается комиссия за управление. Учтите эту разницу, чтобы не переплатить.

Видео-инструкция как открыть ИИС в Сбербанк Онлайн

Необходимые документы

В отличие от оформления кредита, для открытия ИИС не нужен особый пакет документов: Сбербанк не будет присваивать кредитный рейтинг или связывать с работодателем. С собой достаточно взять:

- Паспорт;

- СНИЛС.

Уже на месте сотрудник Сбербанка выдаст персональную анкету и приложения к ней, договор об открытии брокерского счета, таблицу с кодами и акт их приема-передачи (для подтверждения операций по инвестсчету). О том, что ИИС открыт, сообщат в sms и уведомлении в личном кабинете.

Условия и тарифы Сбербанка по ИИС

В Сбербанке открывают обычные инвестсчета и счета с доверительным управлением. Если вы выбираете второй вариант, то де-факто заключаете договор с УК — Управляющей компанией Сбербанка. Что это дает на практике:

ИИС с самостоятельным управлением. В этом случае Сбербанк выступает обыкновенным брокером — агентом, через которого покупаются и продаются ценные бумаги. При этом сам инвестор решает, в какие активы вложить деньги, и сам проводит сделки. Такие инвестсчета дешевле в обслуживании.

ИИС с доверительным управлением (ДУ). Со своей стороны инвестор выбирает стратегию — с высоким или низким риском, преобладанием определенного актива в портфеле и т.д. Но дальше все сделки по счету проводит управляющий — финансовый аналитик. От инвестора ничего не требуется, но за ДУ нужно отдельно платить вознаграждение.

Полный перечень тарифов внушителен: активы можно покупать на разных рынках, где действуют свои комиссии, и в рамках различных стратегий. Но в самом общем виде условия по ИИС такие:

Минимум 3 (три) года

Комиссия за сделки

Как инвестировать самому и что покупать

Для тех, кто решил управлять счетом самостоятельно, схема инвестирования выглядит примерно так:

- Откройте ИИС в Сбербанке.

- Пополните свой инвестсчет.

- Начните приобретать активы.

- Продавайте ценные бумаги при изменении рыночной стоимости.

- Покупайте новые активы и храните до момента, когда цена вырастет.

С инвестсчетом торговать можно государственными и корпоративными облигациями, инвестиционными облигациями Сбербанка, акциями Московской биржи, ETF и т.д. В чем разница между описанными активами и какие из них выгоднее, Bankiros.ru уже подробно разбирался.

Кстати, отказаться от ДУ еще не значит полагаться только на свои знания. Управлять брокерскими счетами можно через Сбербанк Инвестор — приложение для смартфонов. Кроме купли-продажи активов, здесь у держателей ИИС есть доступ к готовым инвестиционным идеям. Опираясь на мнение аналитиков Сбербанка и опыт других инвесторов, сформируйте свой портфель — преимущественно однородный или смешанный (состоящий из разных активов).

Какие готовые стратегии предлагает Сбербанк

ИИС с готовой стратегий сейчас пользуется в Сбербанке наибольшей популярностью. Причины понятны: счет с ДУ не требует от инвестора каких-то особых компетенций — нужно просто выбрать стратегию, а дальше все сделают эксперты. Количество и содержание стратегий в Сбербанке постоянно меняются (те, что перестали действовать, отправляются в архив). Ниже рассмотрим только актуальные стратегии.

Накопительная — в облигации

Безопасная стратегия для инвесторов, которые не хотят рисковать. Подключив такую, вы не заработаете много, но с высокой долей вероятности убережете свои накопления и даже приумножите.

- Вложения стратегии — в гособлигации крупнейших компаний РФ.

- Инвестиции в облигации — через покупку инвестиционных паев ПИФ.

- Цель — получить доходность выше депозитной за счет купонного дохода, роста курсовой стоимости, а также оперативного управления портфелем.

- Подойдет инвесторам старше 18 лет с уровнем дохода от 50 000 руб. и тратами — до 50 000 руб.

Что насчет доходности? С момента запуска в середине 2019 года стоимость всех портфелей, управляемых в рамках стратегии, выросла на 7,16%. Прирост доходности за первое полугодие 2020 — 3,93%. Эти показатели лучше депозитных, а это значит, что держатели ИИС как минимум не проиграли от того, что пришли на фондовый рынок.

Доходная — российские акции

Эта стратегия — высокорисковая. Рассчитана на клиентов, которые хотят не просто сохранять капитал, а активно его приумножать.

- Вложения стратегии — в акции крупнейших компаний РФ с достаточной ликвидностью и высокими темпами роста.

- Инвестиции в акции — через покупку биржевых паевых инвестиционных фондов (БПИФ), или ETF.

- Цель — получить существенный прирост капитала.

- Подойдет инвесторам старше 18 лет с уровнем дохода от 50 000 руб. и тратами — до 50 000 руб.

Что насчет доходности? С конца 2018 года стоимость портфелей, управляемых в рамках этой стратегии ДУ, выросла на 26,17%. Рост доходности за апрель-сентябрь 2020 — 9,16%. Ни один банк не сможет предложить такие показатели по своим вкладам.

Помните, что в плюс к инвестиционному доходу по ИИС полагаются налоговые вычеты. Но есть и расходы: комиссия брокеру, вознаграждению управляющему и т.д. Поэтому доход по инвестсчету стоит рассчитывать совокупно — с учетом всех льгот и расходов за обслуживание.

Как пополнить счет

Сегодня основной способ управлять счетами — дистанционный. В том числе, пополнять ИИС можно через интернет-банкинг. Для этого:

- Откройте десктопную версию Сбербанк Онлайн.

- В верхнем меню кликните «Прочее», затем — «Брокерское обслуживание».

- Нажмите кнопку «Пополнить счет».

- Выберите рынок: для рублевого пополнения доступны фондовый, валютный, срочный и внебиржевой, а пополнения в ин. валюте — только валютный и внебиржевой.

- Укажите код договора, реквизиты для списания средств и введите сумму.

- Подтвердите пополнение, введя одноразовый код из sms-сообщения.

Деньги придут на счет уже через пять минут. При пополнении через смартфон есть отличия — сперва нужно выбрать раздел «Платежи» → подпункт «Платежи» → «Остальные». Затем в поле поиска вписывайте «Пополнение брокерского счета» — больше отличий от десктопного Сбербанк Онлайн нет.

Также ИИС можно пополнить через отделение. Для этого сообщите операционисту, что хотите внести деньги на инвестиционный счет, и назовите рынок — срочный, валютный, фондовый или внебиржевой. Затем укажите номер ИИС и сумму пополнения. В отличие от пополнения в Сбербанк Онлайн, через кассу деньги идут на счет дольше — в течение часа.

Как получить налоговый вычет

Главное преимущество ИИС перед обыкновенным брокерским счетом — налоговые льготы двух типов. Разбираемся, как их получить:

- Зарегистрироваться на сайте ФНС, если не сделали этого раньше. Через личный кабинет удобно подавать декларации и делать платежи.

- Получить неквалифицированную электронную подпись. Заменяет подпись под документами, которая ставится собственноручно.

- Подготовить необходимые документы. Понадобятся справка 2-НДФЛ, скан договора обслуживания в Сбербанке и подтверждение зачисления средств на ИИС*.

- Заполнить декларацию 3-НДФЛ.

- Отправить заявление на налоговый вычет по ИИС.

- Дождаться, когда ФНС рассмотрит декларацию и перечислит деньги — это может занять несколько дней.

*Как подтвердить зачисление средств на ИИС Сбербанка? Если вы пополняли инвестсчет наличными, то нужен приходной кассовый ордер. Если перечисляли с банковского счета — платежное поручение. Если деньги пришли на ИИС с другого брокерского счета, то к декларации приложите платежное поручение и отчет брокера.

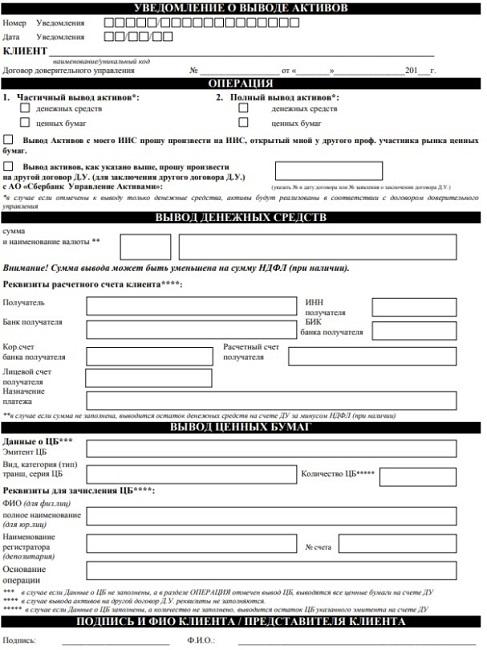

Как закрыть ИИС Сбербанка?

Целенаправленно расторгать договор обслуживания со Сбербанком не надо: ИИС автоматически закрывается через 5 (пять) дней с даты, когда клиент инициировал вывод денег, получив по счету доход. Если же вы хотите перейти к другому брокеру или просто прекратить обслуживаться в банке:

- Посетите уполномоченное отделение Сбербанка или офис УК.

- Подайте уведомление о выводе денежных средств и/или ценных бумаг (это означает закрытие инвестсчета).

- Укажите реквизиты, по которым будет перечислен остаток со счета.

На закрытие счета по инициативе инвестора тоже понадобится пять дней.

Часто задаваемые вопросы

ИИС — это разновидность счетов, которая существует на финансовом рынке и конкретно в Сбербанке не более пяти лет. Ниже Bankiros.ru разъясняет моменты, которые чаще всего вызывают у потенциальных инвесторов недопонимание.

Можно ли перевести ИИС в Сбербанк из другой компании?

Да, особых ограничений нет: можно переводить ИИС из других банков, брокеров и управляющих компаний. Но нужно проделать следующий алгоритм:

- Откройте новый ИИС в Сбербанке — через офис УК, одно из отделений или мобильное приложение (личный кабинет).

- Обратитесь в банк или брокерскую компанию, где открыли старый счет, и инициируйте вывод денежных средств.

- Используйте новые реквизиты — по ним ваши деньги будут зачислены на ИИС, открытый в Сбербанке.

- Когда деньги уйдут, закройте старый счет — это важно сделать в течение 30 дней.

- Финальный этап — убедитесь, что за вами теперь числится только один, новый счет.

Почему последний шаг важен? Если налоговая обнаружит, что за клиентом числится два ИИС, в вычете автоматически откажут — это сведет к нулю всю доходность инвестиций. Еще учитывайте: на ИИС с доверительным управлением в Сбербанк можно перевести только деньги, не активы. Если на старом счету есть ценные бумаги, их придется реализовать перед переходом в новую УК.

Как часто разрешается пополнять счет?

Вносить деньги на ИИС можно бесчисленное количество раз, но с одним условием: за год счет не должен пополняться более чем на 1 000 000 рублей. Если клиент все-таки превысит лимит, Сбербанк вернет деньги

Можно ли частично вывести активы с ИИС?

Нет, нельзя. Если попытаться вывести активы частично, банк расторгнет договор, а клиент потеряет право на налоговые вычеты. Это ограничение не только Сбербанка: по условиям государства, в прицнипе любой ИИС должен действовать не менее трех лет. Вывести активы раньше этого срока — полностью или частично — означает автоматически ликвидировать свой счет. Если же инвестор до истечения трех лет воспользовался вычетом, но при этом закрыл ИИС, ему придется вернуть деньги — всю сумму вычета + заплатить пени.

Обзор брокера Сбербанк: развод или нет + реальные отзывы трейдеров

Тема сегодняшнего обзора – «Сбербанк» брокер. Так ли популярна компания в сегменте брокериджа, как и в банковском бизнесе? Я расскажу об услугах, программном обеспечении, комиссиях и других важных составляющих брокерского обслуживания.

Какими инвестиционными инструментами можно торговать через этого финансового агента? На каком уровне находится сервис и поддержка клиентов в компании? Помимо этого, проанализирую реальные отзывы и выскажу свое мнение о том, как играть на бирже с помощью брокера «Сбербанк».

О брокере

| Название | Публичное акционерное общество «Сбербанк России» |

| Год основания | 1991 год |

| Регулятор и лицензия | Имеет следующие лицензии: |

номер 045-02894-100000 (брокеридж)

номер 045-03004-010000 (дилерская)

Эксперт РА: ААА (по российской градации)

S & P: ВВВ- (стабильный)

Moody’s: Вааа3 (стабильный)

0,5 руб./за контракт – срочный рынок

Краткая история брокера и награды

Брокер «Сбербанк» – часть самого большого и надежного банка в России. Брокерская фирма развивалась планомерно, постепенно совершенствуя свои услуги и работая над программным расширением.

В рейтинге Московской биржи по количеству зарегистрированных пользователей Сбербанк брокер занимает лидирующую позицию. При этом по объему активных клиентов на Мосбирже он находится где-то на 6-м месте. А что касается торгового оборота по клиентским позициям, то тут Сбер почти всегда находится далеко от верхних строчек.

Инвестиционное направление Sberbank CIB часто удостаивается престижных наград.

К примеру, за 2017–2018 гг. компания получила звания:

- Самой инновационной организации по версии «Banker»;

- Лучшего дилера и инвестиционного банка на срочном рынке – от MMBA;

- Лучшего инвестбанка от Global finance.

Какие услуги предлагает

«Сбербанк» брокер предлагает следующие виды финансовых услуг:

- открытие брокерских счетов и ИИС;

- предоставление платформ для самостоятельного трейдинга;

- маржинальная торговля;

- покупка и обмен валюты;

- аналитическое сопровождение;

- доверительное управление средствами;

- обучение;

- депозитарное обслуживание.

Инструменты торговли и инвестирования

«Сбербанк» брокер позволяет совершать сделки с такими инвестиционными инструментами:

- ценные бумаги российских эмитентов и иностранных эмитентов;

- валюта;

- инструменты срочного рынка (фьючерсы и опционы);

- структурные продукты (ПИФы, ETF, ноты);

- еврооблигации;

- ОФЗ для физических лиц.

Информационное сопровождение

| Ежедневная аналитика | Есть |

| Семинары и обучение | Нет |

| Торговые идеи | Есть |

Условия обслуживания и тарифы

С июля 2019 года в компании действуют всего два базовых тарифных плана: «Самостоятельный» и «Инвестиционный».

В таблице представлены только часть информации о тарифах. Более полные и актуальные данные можно посмотреть, скачав регламент с официального сайта «Сбербанк» брокера: https://www.sberbank.ru/ru/person/investments/broker_service/tarifs

Валюта: от 0,02 до 0,2%, в зависимости от объема торговых операций

Фьючерсы и опционы: 0,5 рубля за контракт

Валюта: 0,2 % от суммы торговых операций

Фьючерсы и опционы: 0,5 рубля за контракт

Пополнение через кассу в офисе

Через мобильное приложение

Через терминал Квик

Продукты брокера

Кроме стандартного брокерского обслуживания, «Сбербанк» предлагает дополнительные инвестиционные продукты и услуги. Среди них, к примеру, есть интересные структурные инструменты или услуги по покупке и продаже валюты по актуальной рыночной цене с бесплатным выводом в течение одного дня на валютный счет в банке.

Структурные продукты

«Сбербанк брокер» предлагает к покупке ряд структурных продуктов:

- ETF (торгуемые биржевые фонды). Ликвидные инструменты, позволяющие с минимальными вложениями совершать сделки с диверсифицированными портфелями из ценных бумаг, товаров или индекса.

- Структурные ноты (доступно только квалифицированным инвесторам). Цена этих инструментов привязана к базовому элементу (активу). Это может быть нефть, индекс, драгоценный металл, портфель ценных бумаг и т.д.

- ПИФы (паевые инвестиционные фонды). Ценные бумаги позволяют вкладывать деньги в некий пул инвестиционных инструментов, например недвижимость, портфель из акций или облигаций и т.д. Такие инструменты уступают по ликвидности ETF, но зато предоставляют больший выбор и возможность вложения в идеи конкретной управляющей компании.

«Сбербанк» брокер позволяет участвовать в первичных размещениях ценных бумаг, но заявки на участие рассматриваются отдельно и принимаются заранее.

«Сбербанк» брокер активно предлагает так называемые облигации федерального займа для населения (ОФЗ-Н). Особого смысла в их покупке у частного инвестора, который имеет доступ на биржу, нет. Но как альтернатива депозиту такой продукт имеет право на существование, так как он более ликвиден и выгоден, чем банковский вклад.

Программное обеспечение и мобильная торговля

«Сбербанк» брокер не предлагает большого количества разных программ и трейдерского софта. Его арсенал ограничен стандартным торговым терминалом КВИК (плюс веб-версия и мобильная), а также собственным мобильным приложением «Сбербанк инвестор».

Дополнительные сервисы

| Помощь управляющих | Есть, в специальных тарифах |

| Доверительное управление активами | Есть |

| Страхование акций | Есть |

| Бонусы и скидки | Есть, в качестве рекламных мероприятий |

| Конкурсы | Нет |

| Партнерская программа | Нет |

Работа с брокером

Взаимодействие с брокером можно разделить на несколько условных этапов:

- регистрация и идентификация данных в «Сбербанк» брокере;

- открытие брокерского счета;

- пополнение средств;

- совершение операций на финансовых рынках.

Регистрация на официальном сайте

Инструкция по открытию счета

Брокерский аккаунт можно зарегистрировать двумя способами:

- Через «Сбербанк онлайн». В этом случае вся процедура открытия счета у брокера будет проходить через личный кабинет пользователя в приложении.

- Через посещение офиса с инвестиционным отделом. В таком случае необходимо при себе иметь паспорт. Этот способ можно применять, если у потенциального инвестора не подключен личный кабинет.

Демосчет

Пользоваться демонстрационной версией торгов в терминалах «Сбербанк» брокера не представляется возможым.

Пополнение счета и вывод средств

- кассу в отделении «Сбербанка»;

- личный кабинет в «Сбербанк онлайн».

Запросить вывод денег можно через:

- «Сбербанк онлайн»;

- торговый терминал КВИК;

- приложение «Сбербанк инвестор».

Техническая поддержка

Для связи с техподдержкой по интересующим клиента вопросам «Сбербанк» брокер предлагает такие каналы коммуникации:

- горячая линия;

- электронная почта;

- запрос в личном кабинете.

Плюсы и минусы компании

Среди плюсов «Сбербанк» брокера можно выделить следующие:

- безоговорочная надежность;

- собственное приложение и классический КВИК;

- быстрые транзакции по перечислению средства между счетами.

- скудная линейка тарифов + ежемесячная плата за депозитарий;

- недостаточная информативность продуктов;

- отсутствие дополнительного трейдерского софта;

- аналитическая поддержка только в премиальном тарифе;

- отсутствие демосчета;

- отсутствие лицензии форекс-дилера. Соответственно, у клиентов нет выхода на рынок Forex.

Жалобы на брокера

В интернете на «Сбербанк» брокер поступает огромное количество жалоб по поводу технических сбоев и отвратительной работы систем.

Развод или нет

Я думаю, здесь ни у кого не возникает сомнений, что о разводе в данном случае не может идти и речи. Сбербанк – это крупнейший государственный банк РФ, с действующими лицензиями и отличной историей. В общем, не брокер, а эталон надежности.

Реальные отзывы

Далее я покажу отзывы о «Сбербанк» брокере с точки зрения разных участников правовых отношений. В том числе:

- активных трейдеров;

- клиентов;

- сотрудников.

Трейдеров

Отзывы от трейдеров наводят на грустные мысли. Большинство комментариев касается частых сбоев в программном обеспечении и технических проблемах другого рода, которые своевременно не решаются – даже после обращения в службу технической поддержки.

Клиентов

Отзывы клиентов также оставляют неблагоприятное впечатление о деятельности брокера. В каком-то роде они, как и у трейдеров, связаны с техническими проблемами и плохой клиентоориентированностью сотрудников.

Сотрудников

По большей части работники финансовых структур крупнейшего банка хорошо отзываются о корпоративной культуре и условиях работы в компании.

Альтернативы

| Название | Рейтинг | Плюсы | Минусы |

| Финам | 8/10 | Самый надежный | Комиссии |

| Открытие | 7/10 | Низкие комиссии | Навязывают услуги |

| БКС | 7/10 | Самый технологичный | Навязывают услуги |

| Кит-Финанс | 6.5/10 | Низкие комиссии | Устаревшее ПО и ЛК |

Здесь можно посмотреть список других российских брокерских компаний, занимающих лидирующие позиции на нашем рынке – альтернатива «Сбербанк» брокеру.

Заключение

Подводя итоги, я тезисно дам выводы обзора:

- Сбербанк брокер – это безоговорочно надежный, но далеко не самый передовой, диджитализированный и удобный брокер.

- Серьезных конкурентных преимуществ среди других брокеров у него нет.

- Компания устанавливает довольно высокие комиссии и взимает минимальную плату, что не всегда подходит инвесторам, совершающим небольшое количество сделок.

- Аналитика доступна только для премиальных тарифов.

- Нет возможности попробовать сервисы брокера в демонстрационной версии торгов.

- Отзывы клиентов и активных трейдеров буквально кричат о сплошных проблемах с технической составляющей и клиентоориентированностью сотрудников организации.

- Удобство мобильного приложения оставляет желать лучшего, но при этом скорость транзакций по пополнению и выводу средств со счета в «Сбербанке» является крайне позитивным моментом.

Перечисленные аспекты говорят о том, что торговать через этого брокера в настоящее время не очень целесообразно. Возможно, стоит выбрать другого финансового агента.

Надеюсь, что было интересно, а главное, полезно. Обязательно подписывайтесь на новые статьи и делитесь ими в социальных сетях.

http://misterrich.ru/sberbank-investicii-otzyvy-tarify-lichnyj-kabinet/

http://bankiros.ru/wiki/term/kak-otkryt-iis-v-sberbanke

http://greedisgood.one/broker-sberbank