Оглавление

Депозиты для юридических лиц, ставки

Российские коммерческие банки предлагают услуги по депозитам не только частным клиентам, но и юридическим лицам. Эта услуга необходима предприятиям, которые имеют свободные средства, не находящиеся в обороте, ведь если не инвестировать свободный капитал, то он теряет свою ценность со временем в связи с ростом инфляции.

Поэтому для юридических лиц также выгодно вложить деньги в банк под процент, если они на текущий момент не находятся в обороте. Для данной категории клиентов российских коммерческие банки также имеют несколько выгодных предложений. Кроме того, вклады для юридических лиц обладают рядом особенностей, которые мы рассмотрим ниже.

Общие условия размещения вкладов для юридических лиц

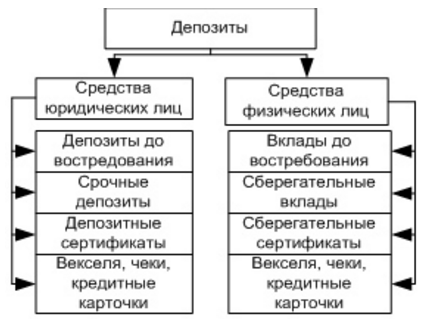

Банковский вклад юридических лиц несколько отличаются от тех предложений, которые направлены на частных клиентов. В первую очередь, все вклады, предоставляемые предпринимателям можно разделить на две категории: срочные и «до востребования».

То есть, срочные депозиты – это вклады, которые имеют определенный срок, например, от 1 дня до нескольких лет.

Вклады «до востребования» отличаются низким процентными ставками и полной свободой действия своего владельца, одним словом, он может снимать наличные и пополнять счет неограниченное количество раз.

Срочные вклады более целесообразны для юридических лиц, ведь они отличаются высокой доходностью, а также могут иметь различные параметры, в том числе частичное пополнение и снятие наличных, что касается процентных ставок по вкладам «до востребования», то они колеблются от 0,1% до 0,01% годовых. Условия размещения денежных средств на депозитном счету также могут быть различными, в том числе с возможностью пролонгации или без нее, например, после окончания срока действия договора банковский вклад переводится на счет «до востребования».

Для юридических лиц депозиты можно разделить на две группы отзывные и безотзывные. Отзывные вклады предлагают частичное изъятие денежных средств со счета на протяжении срока действия договора без потери прибыльности, безотзывные счета такой возможности не дают.

Обратите внимание, что целесообразнее открывать наряду с вкладом в коммерческом банке отдельный счет для того, чтобы была возможность на него перечислять доход от депозита, если счета будут в разных банках, то прибыльность уменьшится на размер комиссии за межбанковский перевод.

Чем отличаются вклады для юридических лиц

На самом деле депозиты для корпоративных клиентов имеют несколько существенных отличий. Перечислим их:

- повышенная процентная ставка;

- сложная процедура оформления;

- высокая сумма первоначального взноса, как правило, от 1 млн рублей;

Кроме того, как уже упоминалось, банки предлагают различные параметры депозита, в том числе с возможностью капитализацией процентов, частичным изъятием наличных и пополнением счета, собственно, все существенные условия сотрудничества закреплены в договоре на обслуживание.

Где открыть вклад

В настоящее время в России работают около 500 коммерческих банков, и практически каждый из них занимается обслуживание корпоративных клиентов, наверняка, в линейке продуктов есть предложение для юридических лиц по вкладам. Рассмотрим несколько крупных популярных коммерческих банков, которые эту услугу предоставляют, а также все ее условия.

Сбербанк России

Сбербанк России является лидером среди коммерческих банков России, именно здесь открыты расчетные счета многих предпринимателей, в том числе представителей малого, среднего и крупного бизнеса, поэтому для них банк подготовил несколько депозитных предложений с различными параметрами. По классическому депозиту не предусмотрено частичное пополнение и снятие наличных, общие условия депозита: минимальная сумма не ограничена, максимальная до 100 млн рублей, сроки размещения средств на счету колеблются от 7 дней до 3 лет.

Процентные ставки по классическому вкладу зависят от нескольких обстоятельств, в первую очередь, от суммы депозита срока размещения средств, а также от категории вкладчиков.

Минимальная процентная ставка для юридических лиц составляет 5,24% в год и увеличивается в зависимости от суммы депозита и срока действия договора.

Индивидуальные предприниматели получают менее выгодные условия по вкладу, для них минимальная процентная ставка от 4,7% годовых.

Если вас интересует пополняемый вклад, то здесь есть такая возможность. Согласно его условиям сроки размещения средств от 1 месяца до 1 года. Первоначальный взнос должен быть не более 100 млн рублей, пополнение счета допускается на сумму от 10 до 200% от суммы вклада.

Процентные ставки для юридических лиц и частных предпринимателей также различаются. Так, для юридических лиц процентная ставка от 4,7% в год, для ИП от 3 89% годовых.

Депозит отзываемый допускает частичное снятие наличных, но возможность пополнения отсутствует, согласно его условиям сумма депозита не должна превышать 100 млн рублей, срок от одного месяца до 1 года, ставка устанавливается индивидуально для каждого клиента, в зависимости от его статуса. Так, например, для юридических лиц минимальная ставка приблизительно 4,2%, для ИП 3,62%. Что касается отзыва наличных, то получить средства можно только после седьмого дня начала срока действия депозита по письменному уведомлению банка не менее чем за 3 рабочих дня.

Сбербанк бизнес онлайн для предпринимателей

Это еще не все депозиты для юридических лиц. Ставки Сбербанка гибкие, и зависят от множества обстоятельств, в первую очередь, от срока действия договора и суммы инвестиций. Если вы хотите посчитать прибыльность своего депозитного счета можно зайти на официальный сайт банка для корпоративных клиентов и самостоятельно рассчитать свою выгоду.

Обратите внимание, что при размещении вклады в режиме онлайн действует повышенная процентная ставка.

Альфа-банк

Это также один из крупных банков нашей стране, который входит в десятку самых надежных и проверенных. Здесь для юридических лиц также есть депозитные предложения. Здесь есть два предложения для юридических лиц: бивалютной и индексируемый вклад.

Бивалютный счет предполагает конвертацию в валюту по истечении срока действия договора. Суть предложения заключается в том, что доходность счета может быть увеличена за счет конвертации вклада в другую валюту.

Структурные депозиты такой возможности не предоставляют.

Что касается параметров депозита, они не допускают частичное пополнение или снятие наличных. Минимальный срок размещения денежных средств от 1 недели до 3 лет минимальная сумма от 1 млн рублей, в иностранной валюте эквивалентно одному 1000000 рублей. Что касается процентных ставок, здесь для каждого отдельного клиента банк подбирает индивидуальные условия сотрудничества.

ВТБ 24

Банк ВТБ 24 предлагает своим клиентам вклад для бизнеса «Срочный», согласно условиям данного вклада получать прибыль от депозита можно ежемесячно либо в конце срока действия договора.

Договор можно заключить на срок от 1 дня до 3 лет, открыть счет можно в разных валютах: рублях, долларах или евро. Частичное пополнение и снятие наличных не предусмотрено.

Что касается процентных ставок, то они строго индивидуальны, минимальное значение для рублевых счетов 7.1% годовых.

Депозит «Пополняемый» предполагает возможность пополнения счета на минимальную сумму от 100000 рублей. Срок от двух месяцев до 2 лет, валюта: рубли доллары или евро. Получать прибыль можно ежемесячно либо по окончании срока действия договора, процентная ставка от 6,12% в год для рублевого счета.

Депозит «Комфортный» позволяет получать прибыль только по окончании срока действия договора, сроки колеблется от 1 дня до 3 лет. Согласно условиям данного предложения, вкладчик имеет возможность досрочно отозвать денежные средства и получить прибыль по ставке «до востребования» минимальная процентная ставка по данному предложению 7,01%.

Обратите внимание, что прибыльность счета для каждого клиента определяется индивидуально, в зависимости от параметра депозитного счета.

Россельхозбанк

Здесь представители малого, среднего и крупного бизнеса могут открыть депозитный счет на индивидуальных условиях. Что касается депозитных программ, то для микробизнеса и малого бизнеса банк предлагает следующие программы по размещению свободных средств:

- «Стабильный» с возможностью получения прибыли ежемесячно сроком от 1 дня до 3 лет.

- «Динамичный» с возможностью пополнения, срок согласовывается между банком и вкладчиком отдельно.

- «Удобный» с возможностью частичного снятия наличных, срок от полугода до 2 лет.

- «Оперативный» с возможностью получения наличных и частичного снятия.

- «Структурный» – это бивалютный депозит сроком до 1 года.

Для среднего и крупного бизнеса банк предлагает те же самые депозиты. Что касается процентных ставок, то они определяются индивидуально для каждого клиента, то есть, определенной таблицы значений по вкладам нет, узнать существенные условия договора можно непосредственно в банке.

ПЛЮС Банк

Это не самый крупный банк в нашей стране, но, тем не менее, именно он предлагает высокие ставки по депозитам в рублях. Для юридических лиц здесь есть несколько депозитных предложений, рассмотрим процентные ставки по ним:

- «Срочно счет плюс» – процентная ставка от 11,7% годовых.

- «Бизнес удобный плюс» с пополнением – процентная ставка от 9,4% в год.

- «Бизнес надежный плюс» с возможностью пополнения – ставка от 10,9% в год.

Обратите внимание, что минимальная сумма размещения средств на счету составляет 100000 рублей.

Способ оформления депозита для юридических лиц

Основная особенность вкладов для юридических лиц заключается в том, что оформить его намного сложнее ведь для открытия счета понадобится объемный список документов. Пакет документов включает:

- Свидетельство о государственной регистрации юридического лица.

- Свидетельство о постановке на учет в Налоговую инспекцию.

- Устав организации.

- Карточку с образцами подписей должностных лиц и печатями организации.

- Заявление.

- Приказы о назначении руководителей на соответствующие должности.

- Паспорта должностных лиц.

- Информационное письмо из Госкомстата.

Важно! Госкомстат – это Федеральная служба государственной статистики. Заказать информационное письмо можно в режиме онлайн на официальном сайте государственной организации, процедура его оформление займет всего несколько минут.

Налоги для юридических лиц

Для юридических и физических лиц действуют одинаковые ставки по налогам с депозита, она рассчитывается в зависимости от ставки рефинансирования Центрального банка России. То есть, платить налог нужно только с той суммы, которая превышает ставка рефинансирования + 5% по депозиту.

Налогообложение процентов по депозитам юридических лиц осуществляется следующим образом, из процентной ставки вычитают ставку рефинансирования и еще раз еще 5%, остальная сумма подлежит налогообложению.

Например, если ставка рефинансирования составляет 8%, а ставка по депозиту 15%, сумма от которой налог будет удержан, рассчитывается следующим образом: 15-8-5=2%.

Именно от 2% от прибыли с депозита будет уплачен налог.

Обратите внимание, что налоги по депозитам выплачивает банк.

Подведем итог, что размещение депозитов юридических лиц – это приемлемый способ капиталовложения. Конечно, инвестировать свои деньги можно не только в банк, но и другие проекты, однако, банковские вклады – это самый надежный способ, хоть и не самый доходный.

Депозиты для юридических лиц – что это?

Под рассматриваемым явлением понимаются отдельные банковские счета, которые оформляются банковскими организациями по запросу компании.

Фирма перечисляет деньги на такой вклад с собственного счета или счета в другом банке, после чего на это вложение начинает начисляться определенный процент.

Позже компания может востребовать собственные деньги обратно в полном размере — к этой сумме добавится доход в виде процентов.

Несмотря на то что ставки по депозитам юридических лиц не сильно отличаются от процентов по вложениям от граждан, доходы сильно выше.

Это обусловлено тем, что компании, в отличие от обычных людей, перечисляют на депозитные счета большие суммы — часто они исчисляются десятками и даже сотнями миллионов рублей.

По этой причине банкам выгодно сотрудничать с фирмами, чем и обусловлен большой выбор предложений.

Виды депозитов для юридических лиц

Депозиты для юридических лиц в Сбербанке и других банковских компаниях страны отличаются разнообразием, в котором несложно запутаться. Чтобы этого не происходило, вклады были разделены на такие разновидности:

- Срочный. Стандартный вид вложения, в рамках которого компания предоставляет банку определенную сумму на выбранный срок. По истечении этого срока деньги поступают вместе с процентами;

- НАУ-счет. Фирма может использовать деньги на таком счету для осуществления повседневных операций в ходе бизнес-деятельности. Как и в остальных случаях, на остаток начисляется определенный процент;

- Условный. Разновидность стандартного вклада, в рамках которого деньги организации остаются в банке ровно до тех пор, пока не наступят указанные в депозитном договоре условия – они бывают разные.

Также популярны так называемые овернайт-депозиты, которые представляют одну из категорий срочных вкладов. Более подробно о таком распространенном виде депозита юридических лиц вы узнаете ниже.

Ставки по депозитам для юрлиц

Проценты по депозитам юридических лиц зависят от многочисленных факторов. Среди них не только тип вклада и сумма вложения, но и политика конкретного банка, а также ряд других воздействий.

Самые высокие ставки на конец 2018 года можно найти в Альфа-Банке и Плюс Банке — от 7,85% до 9,5% в год. Однако это проценты по не пополняемым вкладам. Счета с возможностью пополнения и снятия менее доходны.

Вы можете зайти в раздел калькулятора процентов по вкладу и онлайн рассчитать проценты в зависимости от суммы вклада.

Налогообложение депозитов

Непосредственно денежное вложение не попадает под определение дохода. Однако проценты, которые за этот вклад поступают на счет организации, вполне считаются заработком.

Согласно действующему законодательству РФ, он должен облагаться налогом.

В рамках налогообложения депозитов юридических лиц компания обязана сообщить об открытии или же закрытии депозитного счета в налоговый орган по месту регистрации организации.

Надо отметить, что налог взимается не со всех начисляемых процентов, а только с тех, которые на 5% и более превышают ставку рефинансирования Центрального Банка Российской Федерации.

На конец 2018 года она равна 7,5%. Это значит, что налогообложению поддается доход в виде процентов, которые остаются после 12,5% со вклада.

Например, если доход от вложения равен 16%, то налог взимается с последних 3,5%, но не со всех 16%.

Страхование вкладов

Сразу надо отметить, что государственное страхование депозитов юридических лиц в России не осуществляется — это привилегия доступна только физическим лицам.

Однако это не значит, что компания не может застраховать собственные средства от непредвиденных обстоятельств. Доступным остается такой вариант, как добровольное страхование вкладов юридических лиц.

Естественно, этим должна заниматься сама фирма, оплачивает тоже она.

Защитить вложения фирма может двумя путями — заключить договор со страховой компанией или оформить страховку непосредственно в выбранном банке. Предложений весьма мало, так что придется хорошо поискать.

Какие банки предлагают вклады для юрлиц?

Банковские депозиты для юридических лиц — распространенная услуга, которую предоставляют многие банки страны. Среди них как крупные представители, в том числе, Сбербанк, ВТБ и ряд других, так и менее известные организации. Предлагаем ознакомиться с предложениями известных и проверенных банков России.

Сбербанк

Наиболее выгодным предложением от этого банка является программа «Победитель». Она разбита на несколько подкатегорий с минимальной суммой от 10 000 000 до 30 000 000 рублей, сроком от 1 до 12 месяцев, и ставкой от 6,09% до 7,23% годовых. Соответственно, чем выше сумма вложения и больше период, тем выше проценты.

Компания предлагает ряд программ, в том числе наиболее выгодный вклад «Срочный». В его рамках можно на срок от 1 суток до 36 месяцев вложить от 1 000 000 рублей либо эквивалент в валюте. Процентная ставка зависит от суммы и срока вложения денежных средств на счет банка. В среднем она варьируется от 6,15% до 6,89% в год.

Россельхозбанк

В этом банке встречаются такие программы вкладов, как «Удобный», «Динамичный», «Стабильный», а также «Оперативный». Срок и процентная ставка устанавливаются индивидуально. Период действия счета — от 1 дня до 36 месяцев. Затребовать доход в виде процентов можно как в конце периода, так и в конце очередного месяца.

Газпромбанк

Здесь предлагаются только срочные вклады для юридических лиц с кратким сроком действия. Минимум — один день. Доступно размещение средств не только в рублях, но и в иностранной валюте. На сайте банка не представлено конкретных условий, так как они подбираются для каждой фирмы отдельно.

Юникредит

В этом банке оформляются и содержатся банковские вклады юридических лиц со сроком действия от 3 дней до 24 месяцев включительно. Минимальная сумма вложения — 500 000 рублей либо 10 000 долларов США. Ставка зависит от суммы и периода действия вклада. Она варьируется от 5,25% до 5,8% годовых по рублевым вкладам.

Что такое овернайт депозиты?

Под овернайт-депозитами понимаются краткосрочные депозиты для юридических лиц. Срок их действия обычно не больше половины суток.

Денежные средства размещаются на банковском счету в конце рабочего дня, а утром вложенная сумма вместе с процентами поступает обратно на счет компании.

Часто услугами таких фирм пользуются в течение праздников и нерабочих дней, также в краткие периоды, когда финансы не востребованы.

Ставка по краткосрочному вкладу формируется банковской организацией для каждого нового дня отдельно.

Она устанавливается на основании не только экономической обстановки, которая царит на рынке в конкретный день, но и условий определенного вклада, в том числе размера.

Возможно размещение денежных средств в рублях или в валюте. Ставки по этим вложениям ниже, чем по стандартным. Открыть их можно во многих российских банках.

Депозиты для юридических лиц —

- удобные инструменты для роста доходности за счет эффективного использования временно свободных денежных средств.

- Действующие условия позволяют Вам выбрать наиболее оптимальный вариант управления своими финансами.

- Величина процентных ставок зависит от вида депозита, суммы и сроков размещения денежных средств.

- Сравнить депозиты

![]()

С выплатой процентов в конце срока

Классический депозит для юридических лиц и индивидуальных предпринимателей, которые планируют денежные потоки и предстоящие расходы. Депозит позволяет Вам аккумулировать временно свободные средства и получать дополнительный доход по окончанию срока вклада.

- Минимальная сумма: 15 000 рублей / 500 долларов США

- Стандартный срок вклада (в днях): 7, 14, 21, 31, 91, 181, 367, 735

- Выплата процентов: Проценты по депозиту выплачиваются на указанный в договоре счет клиента в конце срока вклада

- Оформить заявку

С выплатой процентов ежемесячно

Этот депозит позволит Вам получать ежемесячный доход в виде начисленных процентов на сумму вклада, который Вы можете направить на развитие Вашего бизнеса.

- Минимальная сумма: 15 000 рублей / 500 долларов США

- Стандартный срок вклада (в днях): 91, 181, 367, 735

- Выплата процентов: Проценты по депозиту выплачиваются на указанный в договоре счет клиента ежемесячно и в конце срока вклада

- Оформить заявку

С ежемесячным начислением процентов на большую сумму (с капитализацией процентов)

Депозит предполагает ежемесячный рост основной суммы вклада за счет прибавления к ней начисленных процентов. Таким образом депозит позволяет Вам получить максимальный доход (по сравнению с иными депозитными продуктами Банка) по окончанию срока вклада.

- Минимальная сумма: 15 000 рублей / 500 долларов США

- Стандартный срок вклада (в днях): 91, 181, 367, 735

- Выплата процентов: Проценты по депозиту выплачиваются на указанный в договоре счет клиента в конце срока вклада

- Оформить заявку

С возможностью досрочного расторжения

Классический депозит с начислением процентов в конце срока может быть Вами отозван в любой момент, начиная с 90-го дня размещения. Процентная ставка при этом сохраняется. Депозит подходит клиентам, которые хотят иметь возможность вернуть всю сумму вклада, не теряя доход.

- Минимальная сумма: 100 000 рублей / 3 000 долларов США

- Стандартный срок вклада (в днях): 367

- Выплата процентов: Проценты по депозиту выплачиваются на указанный в договоре счет клиента в конце срока или при досрочном расторжении при возврате суммы вклада

- Оформить заявку

C возможностью частичного изъятия и досрочного расторжения

Этот депозит оптимален для компаний, которые имеют значительные суммы временно свободных денежных средств и не придерживаются точного графика их расходов. Депозит дает возможность застраховаться от непрогнозируемого снижения платежного потока, так как позволяет и частичное изъятие, и досрочное расторжение без потери начисленных процентов.

- Минимальная сумма: 50 000 рублей / 1 500 долларов США

- Стандартный срок вклада (в днях): 91, 181, 367, 735

- Выплата процентов: Проценты по депозиту выплачиваются на указанный в договоре счет клиента в конце срока или при досрочном расторжении при возврате суммы вклада

- Оформить заявку

С возможностью пополнения

Депозит с возможностью пополнения. Подойдет клиентам с сезонным бизнесом и клиентам, у которых периодически появляются свободные средства, которые они готовы аккумулировать для сохранения и приумножения капитала.

- Минимальная сумма: 50 000 рублей / 1 500 долларов США

- Стандартный срок вклада (в днях): 91, 181, 367

- Выплата процентов: Проценты по депозиту выплачиваются на указанный в договоре счет клиента в конце срока вклада

- Оформить заявку

С возможностью пополнения и частичного изъятия

Этот депозит с возможностью пополнения суммы вклада и возможностью частичного изъятия подойдет клиентам с сезонным бизнесом и клиентам, у которых периодически появляются свободные средства и необходимость дополнительных расходных операций. Таким образом, Вы свободно управляете своими средствами.

- Минимальная сумма: 50 000 рублей / 1 500 долларов США

- Стандартный срок вклада (в днях): 91, 181, 367

- Выплата процентов: Проценты по депозиту выплачиваются на указанный в договоре счет клиента в конце срока вклада

- Оформить заявку

| Оформить заявку | Депозитный калькулятор | Задать вопрос |

Вклады Москва максимальная ставка 8.5% на сегодня 30.01.2020 | Банки.ру

Каждый человек копит деньги с разными целями. Однако многие не понимают, что хранение сбережений дома — не лучшее решение.

Вместо того, чтобы приносить доход своему владельцу, они лишь теряют свою реальную стоимость из-за инфляции. К тому же, зачастую люди не сдерживаются и тратят деньги.

Однако вклады в Москве помогут вам не только сохранить финансы, но и приумножить их в соответствии с договором.

На сегодняшний день этот продукт — универсальный инструмент для вложения. В отличие от рынка акций или драгоценных металлов, вам не нужны специальные знания или постоянный анализ экономической ситуации. Вы просто находите подходящее предложение и подписываете договор. При этом в большинстве организаций нет каких-либо ограничений по минимальным взносам, а если они и есть, то небольшие.

Сам контракт очень важен, поэтому до его подписания вам необходимо ознакомиться с текстом лично.

Для этого попросите у сотрудников банка дать образец в печатном или электронном виде и внимательно прочитайте все пункты, особенно написанные мелким шрифтом и помеченные звездочкой.

С помощью таких ухищрений недобросовестные организации пытаются ввести в заблуждение потенциального клиента и прописать в соглашении невыгодные для него условия.

Описание важных моментов

Главный плюс услуги, помимо стабильного дохода, это надежность. Счета потребителей защищает государство на законодательном уровне через программу обязательного страхования.

Поэтому в случае ликвидации или отзыва лицензии вам выплатят компенсацию.

Однако она ограничена 1,4 млн рублями, что не мешает вам разделить превышающую это ограничение сумму и поместить ее в несколько организаций, исключив различные риски.

Следующий аспект, который мы рассмотрим — типы счетов. Первый из них — срочный. В этом случае вы помещаете средства на определенный временной промежуток.

Разумеется, вы вправе подать заявление на досрочное снятие, однако с большой вероятностью банк откажет в выплате накопившихся процентов.

При этом данный вид депозита разделен на сберегательный и накопительный, который предусмотрен для периодического пополнения (в народе его называют «копилкой»).

Второй вариант — до востребования — идет по низкой ставке. Все дело в том, что организации невыгодно держать финансы у себя, зная, что владелец имеет право потребовать их вернуть в любое время. Такой продукт предпочитают та категория клиентов, кому достаточно факта надежности, а потенциальная прибыль их мало интересует.

На Banki.ru вы найдете актуальные на рынке продукты. Здесь собрана достоверная информация, которую наши специалисты ежедневно проверяют и обновляют.

Сравнив услуги по их основным параметрам — а это процентная ставка, стоимость открытия и комиссии, вы сможете принять верное решение, и раздел рейтингов поможет вам в выборе организации. Banki.

ru — крупнейший финансовый супермаркет Рунета, успешно функционирующий более десяти лет. Все предложения, отображенные на данной странице являются лучшими или выгодными исключительно по мнению экспертов Банки.ру

Вклады в иностранных банках: как открыть счет в иностранном банке и так ли он нужен

Здравствуй, уважаемый читатель. Вас приветствует интернет-журнал о финансах Kudavlozhit.ru. Согласитесь, что может быть престижней, чем иметь счет в Швейцарском банке. А может вам больше по душе банки Польши или Лихтенштейна? Мы попробовали разобраться как стать клиентом зарубежного банка, зачем вообще туда все стремятся и есть ли смысл открывать вклады в иностранных банках.

- Что такое иностранный банк

- На что обращать внимание при выборе зарубежного банка

- Виды иностранных банков

- Что такое комплаенс

- Сколько стоит обслуживание в иностранном банке

- Минимальная сумма вклада в иностранных банках

- Какие ставки по вкладам в банках за рубежом

- Конфиденциальность – есть ли она в иностранных банках?

- Кому нельзя открывать счет в иностранном банке

- Кому нужен вклад в иностранном банке

- Как открыть счет в иностранном банке – процедура открытия вклада

- Популярные страны для открытия вкладов у россиян

- Счет в Швейцарском банке

- Банки Лихтенштейна – отличие от Швейцарии, условия, ставки, документы

- Банки Польши – ждут ли там россиян, условия, ставки, гарантии

- Банки Латвии – хороши ли для вкладов нерезидентов

- Как открыть вклад в банке Турции

- Что необходимо знать при открытии вклада в иностранном банке

- Заключение

Что такое иностранный банк

Давайте разберемся, какой банк считается иностранным и чем отличается иностранный банк в России и за границей.

В соответствии с Российским законодательством деятельность филиалов иностранных банков на территории нашей страны запрещена (Федеральный закон от 14.03.2013 г. № 29-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации»).

Обойти этот запрет можно, открыв дочернюю организацию, часть уставного капитала которой будет принадлежать иностранной головной компании.

Действовать такие «дочки» при этом будут по законам РФ. То есть, исполняя все постановления Центрального банка и попадая под банковское регулирование нашей страны.

В России действует более полусотни банков с участием иностранного капитала. Наиболее известные из них:

- Росбанк – дочерний банк французской группы SocieteGenerale – крупнейшей финансовой группы в Европе.

- Ситибанк – 100 % акций которого принадлежит нидерландской CitigroupNetherlands B.V. Она в свою очередь принадлежит международному холдингу Citigroup – одному из четырех крупнейших банков США.

- Райффайзенбанк – «дочка» Raiffeisen Bank Group – крупнейшего банка Австрии.

- ЮниКредитБанк принадлежит итальянскому UniCreditS.p.A, штаб-квартира находится в Милане.

Вышеперечисленные банки достаточно известны и предоставляют услуги, как для юридических, так и для физических лиц. Однако, часть действующих в России дочерних финансовых компаний, обслуживает только крупные корпорации и предприятия:

- GoldmanSachsBank – крупнейший в мире американский банк со штаб-квартирой в Нью-Йорке

- DeutscheBank – крупнейший финансовый институт Германии,

- HSBC – банковский лидер Великобритании.

Подобные банки не имеют лицензии на обслуживание физических лиц и работают только с крупными капиталами корпоративных клиентов.

Если вы откроете вклад в отделении одного из этих банков в России, то вы не будете клиентом иностранного банка. Вы будете вкладчиком его «дочки», которая осуществляет свою деятельность в соответствии с банковским законодательством нашей страны. Это означает, что она обязана соблюдать и выполнять все требования и предписания ЦБ РФ.

Кроме того, условия обслуживания в таких банках будут ничем не отличаться от таковых в чисто российских финансовых организациях: и уровень кредитных ставок и ставок по депозитам будет тот же. Связано это с тем, что ставка по продуктам «дочерних» банков, действующих на территории РФ, привязана к ключевой ставке ЦБ нашей страны. Никаких преимуществ обслуживание в банке с иностранным капиталом не несет.

Для того, чтобы открыть счет именно в иностранном банке, вам необходимо непосредственно обратиться в отделение банка за границей.

Как это сделать и какую выгоду можно при этом получить, разберемся далее.

На что обращать внимание при выборе зарубежного банка

- определить цель: инвестирование или хранение средств на счете,

- изучить банки на рынке страны – сравнить размер процентных ставок, комиссий за обслуживание и прочие операции, минимальные суммы на счете,

- выяснить, как проводится процедура комплаенса(заочно или только при личном присутствии) и какие требуются документы для открытия счета, их список, необходим ли перевод, заверение у нотариуса и т.п.

Виды иностранных банков

Для начала давайте определимся, что все зарубежные банки делятся на:

- инвестиционные – предлагают клиентам программы инвестирования для заработка. Они не предоставляют операций расчетов по картам, кредитования и т.п., так как не имеют на это прав,а ведут только инвестиционную деятельность. Банки используют различные стратегии инвестирования: консервативные или рисковые – это обсуждается еще до момента подписания договора,

- расчетные – зарабатывают на обслуживании транзакционных операций: оплаты, кредитование, обслуживание бизнеса и т.п.,

- смешанные – занимающиеся и инвестициями и обслуживанием бизнес-операций. Например, в Швейцарии банки смешанного типа представлены такими крупнейшими финансовыми конгломератами – UBSBank и CreditSuisse, которые обслуживают международный бизнес.

В инвестиционном банке счет открыть проще, так как будет проводиться меньше проверок.

Так же, банки можно условно разделить на две категории:

- специализирующиеся на клиентах-нерезидентах – такие финансовые организации имеют многоязычные сайты (с возможностью выбора нужного языка), и, например, русскоязычный персонал. Стоимость обслуживания в таких банках выше рыночной.

- банки, обслуживающие большей частью местное население, но параллельно принимающие средства иностранцев – в таких банках вам придется разговаривать и вести переписку на английском (иногда немецком), однако стоимость обслуживания будет на адекватном уровне.

Что такое комплаенс

Прежде чем открыть вам счет, банк проведет процедуру комплаенса, то есть проверит вас и источник ваших финансов.

На первом этапе производится идентификация клиента. Для этого потребуется ваше ЛИЧНОЕ присутствие в офисе банка и достаточно большой набор документов: паспорт, подтверждение адреса проживания, телефоны, электронная почта, а так же могут потребоваться уточняющие документы (вплоть до квитанций на оплату ЖКУ).

Чем серьезнее банк, тем больше требований и длиннее список документов.

Далее придется подтвердить происхождение ваших средств и легальность полученных доходов.

Если вы получили наследство или деньги у вас от продажи квартиры, или же сбережения от зарплаты, на все это необходимо подготовить справки, договора и т.п.

Кроме того, банк может потребовать подтверждение уплаты налогов и прочие документы на усмотрение комплаенс-офицера.

В случае отказа от их предоставления в открытии вклада будет просто отказано, т.к. банки дорожат своей репутацией и должны иметь полную информацию о своих клиентах

Для комплаенс-службы банка вы на данном этапе не клиент, а набор документов и рисков, а их нести банк не готов.

Практически все иностранные банки проводят процедуру первичной идентификации только при вашем личном присутствии. Поэтому, если хотите открыть счет в Швейцарском банке, будьте готовы к поездке в Швейцарию.

Обойти это можно только для случаев, когда у финансовой организации есть представительство в России или они предоставляют услугу выезда специалиста, правда стоимость такого подтверждения доступна только очень состоятельным клиентам

Сколько стоит обслуживание в иностранном банке

За то, что банк управляет вашим капиталом, придется заплатить процент (иногда оплата устанавливается в твердой сумме), да и само открытие счета всегда платное.

Каждый банк устанавливает свои размеры годового обслуживания и комиссиизаразного рода операции. Для нерезидентов они на порядок выше стандартных.

Например, средняя стоимость обслуживания нерезидента в расчетном банке Швейцарии стоит около 90 швейцарских франков в квартал.

Минимальная сумма вклада в иностранных банках

Минимальная сумма входа в инвестиционный банк и расчетный, может существенно отличаться.

Если говорить о европейских финансовых организациях, то минимальная сумма с которой нерезидентам можно открывать вклад в расчетном банке начинается от 500 тысяч евро (редко где можно встретить 250 тысяч евро), а вот для входа в инвестиционный банк понадобится уже от 1 до 5 млн. евро. Дело в том, что инвестирование меньших сумм не принесет ожидаемого эффекта прибыли ни вам, ни банку. Банк размещает средства в бондах, цена одного начинается от 200 тысяч евро. Поэтому держать в инвестиционном банке счет в 50 тысяч евро – бессмысленно, заработать на них вы не сможете.

Данный параметр обсуждается одновременно с прохождением процедуры комплаенса. Представители банка попросят вас указать конкретную сумму, которую вы собираетесь разместить на счете банка. Это не означает, что положить деньги на счет необходимо будет уже завтра в полном объеме (и это тоже обговаривается). Но к сроку, указанному в договоренностях, сумма на вашем счете не должна серьезно отклоняться от ранее заявленной.

Например, если вы говорили, что к концу года внесете на счет 1 млн.евро, а по факту там будет лежать к тому времени 10 тысяч, то банк попросит вас пополнить счет либо закрыть его.

Какие ставки по вкладам в банках за рубежом

Не так давно по сети прокатилась волна негодования клиентов Сбербанка, которые будучи на отдыхе в столице Чехии Праге, увидели рекламу, в которой банк предлагал ипотеку под 2,49% годовых, а при наличии поручителей и вовсе под 0,8%. Правда авторы этих роликов забывают упомянуть, что наряду с низкими ставками по кредитам, такой же уровень имеют и проценты по депозитам (1,55% на год – 1,85% на три года в чешских кронах, 0,05% – 0,3% годовых на те же сроки в евро). Почему чешская «дочка» Сбербанка может предлагать такие проценты?

Ставка банковского депозита напрямую зависит от ставки рефинансирования, принятой Центральным банком страны:

В России на последнем заседании Центрального банка ключевая ставка была сохранена на уровне 6,25% годовых, именно под такую ставку ЦБ будет выдавать кредиты коммерческим банкам.

В такой ситуации финансовые организации вынуждены принимать вклады у населения под 5% и ниже, а выдавать кредиты под более высокий процент (10-20%). Именно на разнице этих ставок банк зарабатывает себе прибыль.

Получается, что банки, имеющие ставку рефинансирования в своей банковской системе около нуля и даже ниже, вынуждены принимать вклады у населения по отрицательным ставкам, чтобы хоть как-то компенсировать свои издержки. То есть, люди платят банку за то, что он хранит их деньги. Такая ситуация уже характерна для некоторых банков Европы.

Например, датский JyskeBank принимает депозиты от населения поставке 0% годовых (а за ипотеку и вовсе приплачивает клиентам), а швейцарский UBS имеет отрицательную ставку -0,6% годовых для вкладов свыше 500 тысяч евро.

Поэтому, если вы хотите положить деньги в иностранный банк под проценты и заработать на этом, то в банках Европы и других развитых стран у вас это не получится.

Конфиденциальность – есть ли она в иностранных банках?

Согласно общеевропейским стандартам, банки гарантируют безопасность операций и сохранность размещенных вкладов. Это не означает, что ваш вклад будет анонимным и о нем никто не узнает.Банковская тайна уже давно перестала быть таковой.

В перечень государств, с которыми Россия осуществляет автоматический обмен финансовой информацией входят все европейские страны, поэтому при открытии счета в банках этих стран, российская налоговая служба получит уведомление.

Например, с 2018 года к автоматическому обмену банковской информацией (CRS —CommonReportingStandards) подключилась Швейцария, поэтому ни о каких скрытых счетах в данной стране речи больше не идет.

В этот список не входят США, Великобритания, Литва, Украина, Грузия и некоторые другие страны. Но политическая ситуация, негативное отношение к русским и угроза санкций в этих странах настолько высоки, что ни один человек не станет рисковать своими накоплениями и выбирать вклад в данных странах не имея серьезных на то оснований. Да и сами страны не спешат открывать счета нерезидентам из России.

Кому нельзя открывать счет в иностранном банке

В соответствии с российским законодательством открывать счета в банках за рубежом не могут:

- сотрудники федеральной антимонопольной службы,

- работники генеральной прокуратуры,

- служащие федеральных органов исполнительной власти,

- члены совета директоров ЦБ РФ.

Кому нужен вклад в иностранном банке

Открыть депозит в банке за рубежом имеет смысл для тех, кто:

- учится в иностранном учебном заведении,

- приобрел или собирается приобрести недвижимость за границей, или имеет договор длительной аренды,

- ведет бизнес с зарубежными компаниями,

- занимается инвестированием через зарубежного брокера или хочет участвовать в инвестиционных программах зарубежных банков (стоимость таких услуг достаточно высока),

- имеет внушительные суммы личного капитала, который хочет сохранить.

Как открыть счет в иностранном банке – процедура открытия вклада

Весь процесс выглядит так:

- выбираете банк,

- в переписке выясняете необходимые документы и условия открытия вклада для нерезидентов,

- проходите процедуру комплаенса,

- если банк принял решение открыть вам счет, то подписываете договор и переводите деньги с российского счета на счет в иностранном банке и затем уведомляете налоговую службу об открытии счета,

- если банк в открытии счета вам отказал, ищете другую финансовую организацию и начинаете процедуру сначала.

Популярные страны для открытия вкладов у россиян

Счет в Швейцарском банке

Рассмотрим:

- особенности,

- список требований,

- условия вкладов,

- кто может открыть вклад в швейцарском банке

Швейцария – это эталон банковского обслуживания, символ престижа, надежности и стабильности.

На сегодняшний день в Швейцарии действует более 200 финансовых организаций, деятельность которых контролируется Национальным банком Швейцарии и Федеральной банковской комиссией.

Они обслуживают юридических и физических лиц страны и нерезидентов.

Крупнейшие банки Швейцарии:

- UBS (UnionBankofSwitzerland)– крупнейшее финансовое учреждение Швейцарии. Занимается инвестициями, управлением капиталом, частным банкингом и предоставляет полный спектр финансовых услуг.

- CreditSuisse – второй по величине банк, осуществляет инвестиционный и частный банкинг. Предпочитает работать с состоятельными клиентами с безупречной репутацией, имеет более 50 филиалов по всему миру.

- JuliusBaer – специализируется на частном банкинге для состоятельных клиентов, осуществляет управление инвестициями и капиталом клиентов.

Эти банки имеют высокий рейтинг (А, А+) и их акции обращаются на бирже.

Они предъявляют жесткие требования к клиентам, размеру капитала и часто просят внести «активационный депозит» – сумма схожая с неснижаемым остатком, которая впоследствии замораживается на счете. На инвестиционное обслуживание у таких крупных банков тарифы гораздо выше, чем в небольших инвестиционных банках.

Так же в Швейцарии есть частные (семейные) банки, принадлежащие основавшим их семьям. Такие учреждения работают только с клиентами с крупными состояниями и ведут в основном инвестиционную деятельность с консервативной стратегией, избегая любых рисков.

Для обычных вкладчиков больший интерес представляют кантональные банки. То есть, находящиеся в собственности кантона (территориальная единица Швейцарии). Наиболее известны ZürcherKantonalbank, ZugerKantonalbank, WalliserKantonalbank, BanqueCantonaleVaudoise и другие. Они предъявляют меньшие требования к клиентам. Но и тут придется поискать подходящий вариант, так как некоторые из них не работают с клиентами из России.

Банки этой страны, как и все финансовые организации Европы, будут проверять источник происхождения ваших средств, были ли они предварительно задекларированы. Если у банка появится сомнение в легальности ваших доходов, в открытии счета вам будет отказано.

Ставки по депозитам в швейцарских банках находятся вблизи нулевых уровней, поэтому получить доход от такого вклада вам не удастся. Не забывайте и про стоимость обслуживания счета.

Единственная цель открытия счета в банке Швейцарии – это надежное сохранение средств на длительный период.

На сегодняшний день открыть счет может любой нерезидент. Процедура выглядит примерно одинаково во всех банках.

Находите интересующий банк, заходите на его сайт в интернете (чаще всего это будут англо или немецкоязычные ресурсы), заполняете анкету. Надо сказать, что данный функционал есть не у каждого банка, как, к примеру, там не так широко развиты мобильные приложения для банков.

Если специальной формы для заполнения на сайте нет, то ищете раздел «Контакты» и пишите письмо о том, что вы хотите открыть у них счет, и просите назначить встречу – первичную идентификацию, обозначаете даты, когда вы планируете быть в Швейцарии. Как правило, банки достаточно быстро отвечают, подтверждают или назначают удобный для них вариант.

Для встречи вам надо будет подготовиться: собрать пакет документов, подтверждающих ваш доход и происхождение денег. Швейцарские банки очень берегут свою репутацию, поэтому им проще отказаться от клиента, чем потом решать вопросы, связанные с «отмыванием денег» и т.п.

Проходите процедуры комплаенса – подтверждения личности. Первичную идентификацию придется проходить лично, именно поэтому открыть счет удаленно не получится.

Для открытия счета в Швейцарском банке понадобится внушительная сумма – не менее 500 тысяч франков (это больше 30 млн. рублей). С учетом нулевых ставок, открыв вклад в таком банке, максимум, что вы сможете – это сохранить деньги, а никак не хоть сколько-нибудь увеличить их размер.Экономическая выгода от такого размещения средств сомнительна.

После прохождения проверки вам будет открыт счет, и вы сможете его пополнять. Делать это придется переводом из других банков (или через платежные системы), вносить крупные суммы наличными не разрешат.

Налог на доход по вкладам в среднем 11,5%, но у каждого кантона может быть своя ставка.

Открыть счет в швейцарском банке сейчас гораздо сложнее, чем 10 лет назад, так как комплаенс-департаменты проводят серьезную проверку каждого клиента, требующую затрат времени на обработку документов.

Банки Лихтенштейна – отличие от Швейцарии, условия, ставки, документы

Обладают всеми достоинствами швейцарских банков, но имеют менее требовательные условия для нерезидентов.

Большинство банков княжества смешанные, поэтому, разместив средства на депозите банка, вы передадите их в управление банкирам и ваши деньги будут приносить небольшой, но стабильный доход.

Наиболее популярные банки:

- NeueBank (Liechtenstein),

- LGT Bank in Liechtenstein Ltd.

Открыть счет можно удаленно, но встретиться с представителем банка все же придется в течение года после его открытия (сделать это можно в Москве или Лихтенштейне).

Из документов понадобится заграничный паспорт и подтверждение происхождения ваших средств. Иногда банк дополнительно запрашивает счет за коммунальные услуги (в качестве подтверждения вашего места проживания) или выписки из личного банковского счета в России.

Минимальная сумма первоначального взноса начинается от 10 тысяч евро, а минимальный остаток на счете к концу года пользования должен составлять порядка 100 тысяч евро. Ряд банков требует ежегодный оборот по вашим счетам в размере нескольких миллионов евро.

Ставки по вкладам колеблются от 0% до 0,05%, поэтому депозит в таких банках это так же не для увеличения капитала, а для его сохранения.

Плата за счет составит 200-500 швейцарских франков в год, и практически все операции по счету осуществляются за плату: исходящие платежи, отмена платежного поручения, интернет-банкинг, выпуск карты, и даже закрытие счета стоит денег. Обо всех комиссиях банк предоставит информацию заранее, так что они не станут сюрпризом для клиента.

Банки Польши – ждут ли там россиян, условия, ставки, гарантии

Большое количество банков Польши имеют немецкое или французское происхождение, и это говорит об их надежности.

Наиболее популярны среди нерезидентов:

- PKO Bank,

- Bank Pekao,

- mBank,

- Millennium Bank.

Рейтинг банков на сегодня вы можете посмотреть здесь. В польских банках хорошо развит интернет-банкинг и мобильные приложения.

Подать заявку на открытие счета можно онлайн. Однако подписывать документы придется, лично присутствуя в офисе банка.

Польские банки достаточно лояльны к российским вкладчикам (но, особенно любят украинцев). Как преимущество – наличие русскоговорящих сотрудников.

Для открытия счета понадобится заграничный паспорт и ваше личное присутствие. Как правило, банки не требуют дополнительных документов и отправляют корреспонденцию на любой указанный вами адрес. В том числе в Россию. Однако, некоторые финансовые организации ужесточили требования к нерезидентам. И теперь просят указывать телефон и адрес пребывания в Польше.

Дополнительные вопросы могут касаться ваших родителей (девичья фамилия матери и т.п.), адреса постоянной регистрации и данных работодателя.

Ставки по депозитам в польских злотых находятся в диапазоне 0,5-0,8% годовых (для сведения, инфляция злотого составляет более 2,5%). Поэтому, несмотря на то, что открыть вклад в банке Польши достаточно просто, смысла в нем никакого нет. Только если вы не работаете в этой стране.

Как и в других банках Еврозоны, финансовые организации здесь больше ориентированы на инвестирование ваших средств. Цель открытия вклада обсуждается заранее. Это может быть накопление пенсии, пассивный доход или «накопления для ребенка». В зависимости от целей вам будет предложена стратегия управления.

Доход по банковским вкладам, как и от инвестиционной деятельности и дивиденды, облагается 19% налогом.

Банки Латвии – хороши ли для вкладов нерезидентов

Латвийские банки лояльно относятся к нерезидентам. И до недавнего времени открывали счета как юридическим, так и физическим лицам с минимальным набором документов. Но Евросоюз потребовал от страны ужесточить условия. Теперь принято решение переориентировать банки на работу на внутреннем рынке страны. Однако до сих пор, доля счетов нерезидентов в латвийских банках достаточно высока (более 40%).

Латвия – практически единственная страна Евросоюза, где имеется приемлемый минимальный порог вклада. Это 5 000 евро или 1 млн. рублей. Это в разы ниже, чем в других банках Еврозоны.

Банки предлагают качественный сервис и невысокие тарифы на обслуживание. Русскоязычный персонал есть практически в каждом финансовом учреждении, что облегчает процедуру открытия вклада.

Для открытия депозита потребуется заграничный и российский паспорт, а так же подтверждение происхождения средств (справки с места работы и т.п.).

Как правило, на сайтах банков достаточно легко найти отдельный раздел с тарифами для нерезидентов.

Выезжать для открытия счета в страну не обязательно – достаточно прийти в российское представительство того или иного банка в Москве, а управлять вкладом можно удаленно через веб-сайт или русифицированное приложение.

Наиболее популярные банки

- RietumuBanka – вклады в долларах, евро, рублях,

- RIBBanka – имеет низкие требования минимального вклада – всего 500 евро, но не принимает рубли,

- Expobank – вклады в долларах, евро, рублях,

Ставки по депозитам ниже, чем в российских банках, но выше средних в Еврозоне. Вклады сроком на 1 год в долларах – 1,0 – 1,3%, в рублях – 3,5 – 5%, в евро – 0,5%.

Учитывайте налог на доходы, который составляет 20-23%.

Гарантии по вкладам такие же, как и во всех банках Европейского союза – 100 000 евро.

Финансовые организации представлены в основном смешанным типом, поэтому не удивляйтесь, что раздел «Депозиты» может быть совмещен с разделом «Инвестиции» или «Накопление».

Рассматривать другие банки Еврозоны не имеет смысла, так как условия по ним примерно схожи: требований много, а доход по вкладу нулевой. Есть ряд стран, которые и вовсе не желают иметь дело с нерезидентами, особенно из России. К таким относится, например, Литва, и Великобритания (открыть вклад можно только проживая в данной стране).

Если обратиться к таблице ставок рефинансирования в разных странах, то можно отдельно выделить Турцию, которая охотно сотрудничает с нерезидентами из нашей страны.

Как открыть вклад в банке Турции

Несмотря на то, что ставка рефинансирования центрального банка Турции существенно превышает значения своих европейских соседей, начиная с середины 2019 года она снижается. И вслед за ней снижаются ставки по депозитам.

Кроме того, доход, полученный от хранения ваших сбережений на вкладах в турецких банках, будет облагаться налогом 12-15% в зависимости от срока вклада.

Для открытия счета в турецком банке вам понадобится:

- Турецкий налоговый номер. Процедура его получения занимает 5 минут в налоговой службе. Но получать его придется лично. Поэтому открыть счет без посещения страны не получится.

- Действующий заграничный паспорт.

- Если вы являетесь владельцем недвижимости или арендатором в Турции, то предоставьте квитанции на оплату КУ.

- Если турецкой недвижимости у вас нет, то потребуется российский паспорт. 1 страница и прописка, переведенные и нотариально заверенные. Так же квитанция на оплату ЖКУ вашей российской квартиры с заверенным переводом.

При наличии всех документов открыть счет можно за 15 минут.

Некоторые банки могут запрашивать дополнительные данные, например ваш российский ИНН.

Сразу отметим, что открыть вклад будет проще, имея ВНЖ (ikamet) в Турции.

Наиболее популярные банки Турции:

- DenizBank – бывшая «дочка» нашего Сбербанка,

- ISBankasi,

- Akbank.

Ставки по вкладам зависят от срока депозита, суммы и способа открытия вклада. Самые выгодные ставки для сумм от 100 тысяч лир при удаленном открытии. Минимальная сумма счета – 1 тысяча лир.

Например, в DenizBankставка по вкладу на срок от 6 месяцев до 1 года составит 9,4% для сумм от 100 тысяч лир (свыше 1 млн.рублей по текущему курсу), и 9,8% для сумм свыше 500 тысяч лир. Для меньших сумм ставка будет 9%

Депозит можно та же открыть и в долларах и евро, однако ставки по таким вкладам будут низкими (0,5-1,5% годовых).

Кроме того, банки Турции регулярно проводят акции, предлагая еще более выгодные условия клиентам.

Вклады застрахованы на 150 тысяч турецких лир.

Рассматривая возможности и условия открытия вклада в иностранных банках, невольно приходится смириться с тем, что мероприятие это затратное и не имеет экономического смысла. Если только у вас не 20-30 миллионов рублей, которые вы не знаете куда пристроить.

Ставки по депозитам и условия обслуживания в наших российских банках гораздо более понятны и привлекательны для клиентов. (Вы можете в этом убедиться, прочитав нашу статью о вкладах)

Но, если вы все-таки решили открыть вклад за границей, не забудьте об официальном уведомлении.

Что необходимо знать при открытии вклада в иностранном банке

Операции по открытию (или закрытию) зарубежных счетов подлежат валютному контролю. Они регулируются различными нормативными документами: ФЗ №173 « О валютном регулировании и валютном контроле»

После того, как вы открыли счет, вам необходимо не позже чем через месяц уведомить налоговые органы. В противном случае вам грозит штраф 5 тысяч рублей.

Кроме того, с начала 2015 года вкладчики иностранных банков, являющиеся физическими лицами и резидентами РФ, должны сдавать ежегодный отчет в ФНС о любом движении финансов по своим иностранным счетам.

Решив открыть вклад в иностранном банке, вам необходимо знать:

- Заработать на вкладах в банках Европы не получится, это только способ сохранения денег.

- Вас ждут расходы. На открытие счета, ежегодное обслуживание (часто у банков плата за обслуживание списывается раз в квартал), комиссии за операции перевода, снятия средств и прочие. Потери на конвертации средств при пополнении с российского счета. Учитывайте так же налогообложение доходов в разных странах.

- Стандартный набор документов включает заграничный и российский паспорта, справку об уровне заработной платы (состоянии счетов, иногда документы на владение квартирой и прочей недвижимостью), ИНН. Необходимо подготовить документы, подтверждающие происхождение ваших денег.

- Открыть вклад проще, имея ВНЖ или студенческую визу. Или длительный договор аренды в выбранной стране. Так у банка будет меньше вопросов.

- Если, живя в России, вы решили открыть вклад за рубежом, будьте готовы объяснять, чем вам не угодили российские банки. Почему вы стремитесь увезти капитал из страны.

- Если вы захотите закрыть ваш вклад в иностранном банке, скорее всего вам будут задавать вопросы о причинах такого решения. Попросят объяснить, куда и зачем вы переводите средства с вашего депозита.

- Процедура открытия вклада достаточно долгая. Иногда это 1-3 недели, так как банк должен проверить все предоставленные вами документы.

- Если вы хотите, просто путешествуя, расплачиваться за границей картой, то для этого вовсе не нужен счет или вклад в иностранном банке. Достаточно иметь карту платежной системы Visa или MasterCard. Это позволит вам расплачиваться в магазинах и снимать наличные в банкоматах (размер комиссий уточняйте в тарифах вашего банка).

- Будьте готовы к отрицательным процентным ставкам по вкладам в некоторых европейских банках. То есть имея вклад, вы будете платить банку за то, что ваши деньги лежат на его счетах.

Заключение

Прошлая популярность банков Швейцарии, Кипра, Германии, Австрии по причине их «полной конфиденциальности» канула в лету. Сейчас все мировые финансовые организации обмениваются информацией. Наличие у вас счета в иностранном банке больше не является тайной для нашей налоговой. А вот для вас это дополнительные расходы, связанные с оплатой его содержания. Это трата времени на предоставление информации о счете и движениях средств в налоговую инспекцию и т.п. Поэтому, прежде чем открывать счет, рассчитайте все расходы, связанные с его наличием. Подумайте, действительно ли он вам нужен.

Не забывайте также подписываться на сайт наших партнеров Finance Girl, если вам интересна темма иностранных инвестиций и заработка в валюте.

https://xn—-8sbuklegx8b3c.xn--p1ai/prochee/depozity-dlya-yuridicheskih-lits-stavki.html

https://kudavlozhit.ru/vklady-v-inostrannyh-bankah